オプション取引入門 知識編② ー オプションとボラティリティ

前回はオプションとは何かについて記したが、今回はオプションをトレードするというのはどういうことか。またオプションはどのような性質をもっているかについて考えていこう。

前回の記事はこちら。

オプションの売買 = ボラティリティの売買

前回の記事で簡単にではあるが、オプションの価格は大まかにいって「現在のスポット価格」「ストライク」「満期」そして「ボラティリティ」によって決まるということは述べた。さらに「スポット」は所与であり、「ストライク」「満期」は自分で商品を選択する際に選ぶものであるから、実質売買の対象となるのは残りの要素である「ボラティリティ」である。つまり我々がオプションを取引する際にみるそのオプション価格は「スポット」「ストライク」「満期」を決めてしまえば「ボラティリティ」と1対1対応しているということである。オプションは円で(たとえば「日経平均の2021年12月満期の29750コールオプションが360円」のように)価格表示されるが「360円 = 18.5%のボラティリティ」のように価格の裏にはそれに対応するボラティリティが存在するのである。その対応関係はオプション価格を導出するのに用いられるブラック・ショールズ方程式というファイナンスにおけるオプション理論の式に裏付けられている。(本シリーズのコンセプトとして理論に関する詳しい説明はしないが参考図書を挙げておく)

さて、オプションを売買することはボラティリティを売買することであると述べたが、オプションの価格表示はボラティリティではなく円表示である。逆にいうとボラティリティは現在取引されている円表示の価格からブラック=ショールズ方程式によって逆算的に導かれた値であるともいえる。このような観点から取引されるボラティリティのことをとくにインプライドボラティリティ(implied volatility)と呼ぶ。インプライドとは「示唆された」という意味で、この場合は「現在取引されている円表示のオプション価格から示唆された」という意味だと捉えてよいだろう。このインプライドボラティリティはある意味で満期までに原資産が実現するボラティリティの予想値であるともいえる。もちろんインプライドボラティリティが大きければ大きいほど、オプション価格も高くなる。そこで次に気になるのは、インプライドボラティリティの水準感を考えるにはどのような指標をみればよいかであろう。オプションの価格=インプライドボラティリティの水準は高いのか安いのか、次にインプライドボラティリティと比較されうるリアライズドボラティリティ(realized volatility)について述べていこう。

リアライズドボラティリティとインプライドボラティリティ

ここまでで、オプションを取引することがインプライドボラティリティをトレードすることと同じであることは述べた。しかしそのインプライドボラティリティが「高い」のか「低い」のかどのように判定し、売買をしたらよいのだろうか。インプライドボラティリティ30%は高いのか低いのか。インプライドボラティリティの水準感を測るひとつの指標にリアライズドボラティリティ(realized volatility)がある。これは過去に実際に実現したボラティリティのことであり、たとえば1ヶ月もののある日経オプションがインプライドボラティリティ30%で取引されていたとして、過去一ヶ月の日経平均のリアライズドボラティリティが20%なのであれば、そのオプションは「過去に比べて高い」ということができるだろう。しかしこの場合もあくまで過去との比較において「高い」といっているにすぎない。なぜならインプライドボラティリティは過去とは全く関係なく、未来に実現すると予測されたボラティリティの値だからである。リアライズドボラティリティが20%であっても、これからおおきなリスクイベントを控えていてマーケットがどっちにも大きく動きそうだと投資家が思っているのであれば、30%でオプションを購入するひともいるかもしれないし、リアライズドボラティリティ20%に比べて30%は高すぎるというひとがいれば彼はそのオプションを売るかもしれない。

ここでひとつ注意しておくべきは、オプションの取引=ボラティリティの取引とこれまでに述べてきたが、実際にオプションを取引して抱えるリスクはそれがコールかプットか、ストライク/満期は何かによって大きく変わるということである。たとえば、コールであればマーケットがあがるとうれしいようなリスクを持つことになるし(ロングデルタ, long delta)、プットであればマーケットが下がるとうれしい(ショートデルタ, short delta)ようなリスクを有している。これらのオプションのリスク - グリークスの話はまた後ほどすることにして、ここではオプション売買で実際に取引するもの(インプライドボラティリティ)と取引することによって背負うリスク(グリークス)が違うことを注意しておく。

ボラティリティスマイル/サーフェス

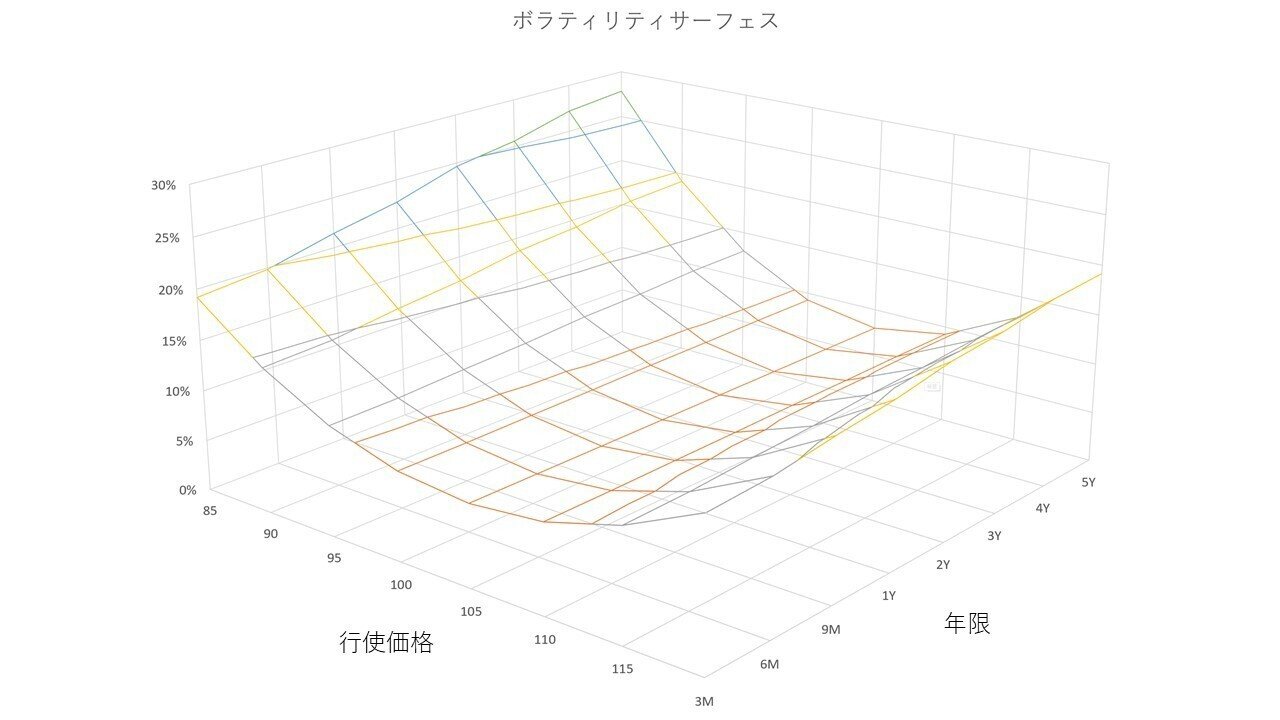

さて、オプションプレミアムには対応するインプライドボラティリティがあり、売買しているのはそのインプライドボラティリティであることはすでに説明した。となれば権利行使価格ごと、また満期ごとにプレミアムに対応するインプライドボラティリティが存在することになる。このインプライドボラティリティを三次元にプロットしたものがインプライドボラティリティサーフェスである。

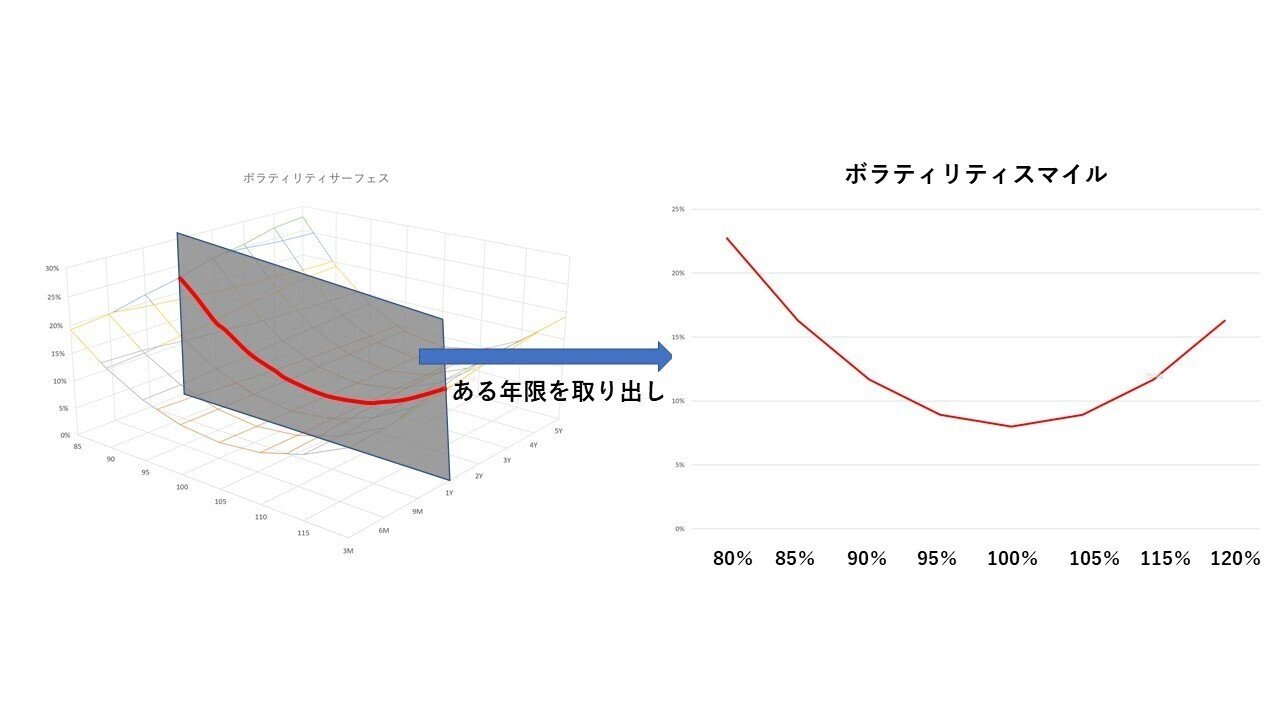

横軸を権利行使価格として、各満期ごとに切り取ったものはボラティリティスマイルとして表現される。

特に先進国のインデックスオプションにおけるボラティリティスマイルは権利行使価格が低いほどボラティリティが高く、権利行使価格が高いほど低いという傾向がある。これは先進国は成長率がそこまで高くなく株式市場がクラッシュしたときに大きくリアライズドボラティリティが上がる傾向にあることに由来する。

また、ストライクの低いインプライドボラティリティとストライクの高いインプライドボラティリティの差のことをスキューというパラメーターによって表し、これは恐怖指数と呼ばれることもある。

なぜならばスキューが高ければ高いほど、コールオプションのインプライドボラティリティに比べプットオプションのインプライドボラティリティが高いことを意味し、それはつまり投資家が高値よりも下値を警戒していることを示しているからである。

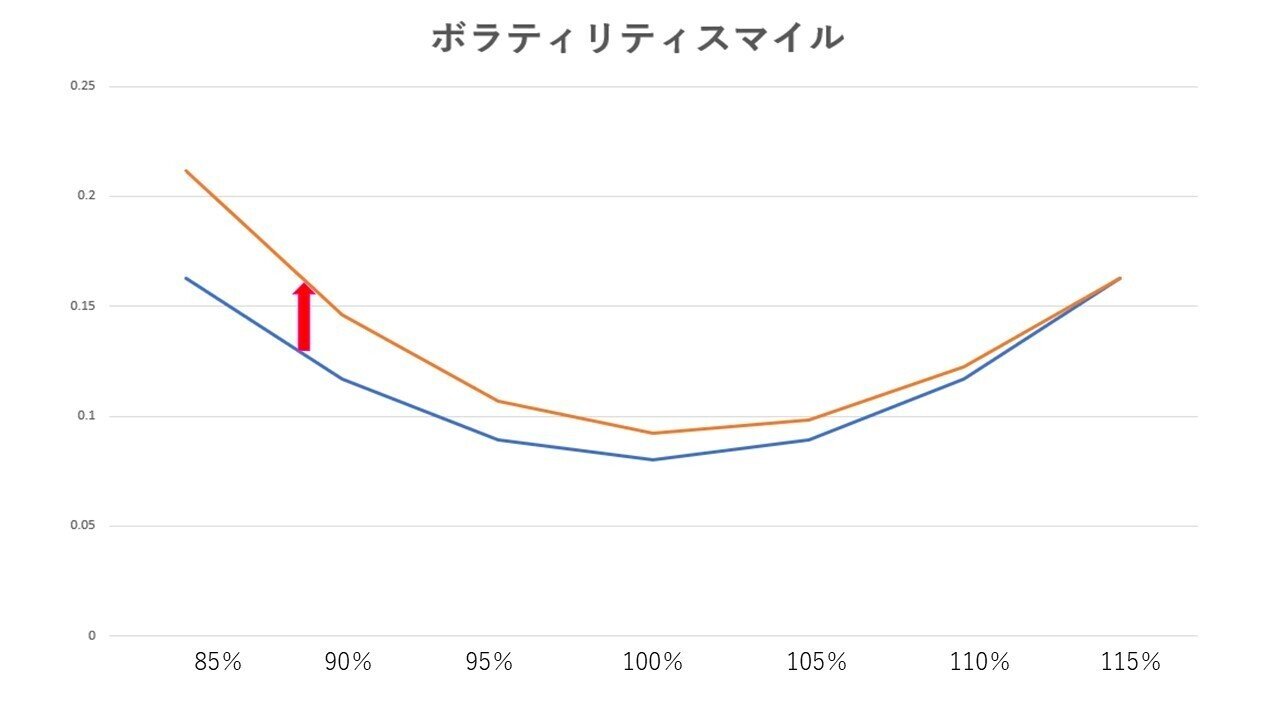

スポットを100%とし、株価が上下に動く確率が均等であるとマーケットの参加者のコンセンサスだとすると、ストライクがスポットより高いオプションも、低いオプションも均等に買われることで青い線のような左右均等なスマイル曲線になる。

しかし、高値よりも下値を警戒している投資家が増えてスポットより低いストライクのプットを買う投資家が増える。

こうなってくるとオプションマーケットでスポットより低いオプションの需要が高まり、価格が上がっていく。

すなわち、スポットより低いところのインプライドボラティリティが高くなり、ボラティリティスマイルの形が歪み、オレンジの曲線のような左上がりの形になる。

スキューというリスクを取引する代表的なストラクチャーはプットを買ってコールを売るリスクリバーサルというストラクチャーである。市場警戒感が高すぎると思えばリスクリバーサルを売ることによって高すぎるスキューリスクをショートすることもできるし、市場のダウンサイドリスクが怖いときにはコールを売ったプレミアムの一部をプットの購入に当てるというリスクリバーサルのロングポジションをとることも戦略の一部である。

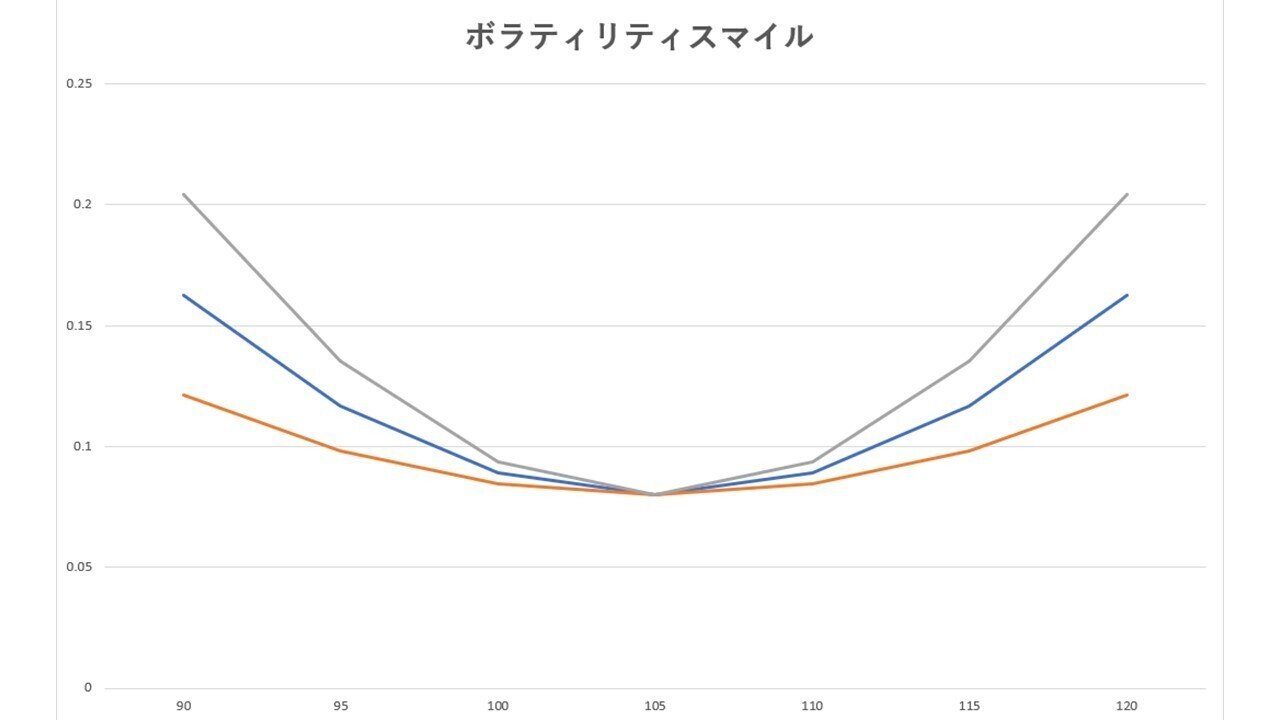

またボラティリティサーフェスには今述べたスキューという指標の他にスマイルという指標もある。一般にボラティリティスマイルにおいてはストライクが現在のスポットから離れていればいるほどインプライドボラティリティが高くなる。このカーブがどの程度スポットを起点として両側に急か、というのがスマイルの指標である。

スマイルをロングするということはスポットからより離れたストライクのオプションをロングするということなので、マーケットが余計に大きく動いてくれないと割りに合わない。スマイルリスクのとる代表的なストラクチャーとしてはストラングルがあげられる。