オプション取引入門 知識編①の補足 - オプションのデルタヘッジとガンマ/セータ

オリジナルの記事はこちら。

繰り返しになりますが、オプションというのは決まった期日(満期)に決まった価格(ストライク)で原資産を買う、もしくは売る権利です。

例えばコールオプション(原資産を買う権利)を買うと、権利としての値段であるプレミアムを最初に支払っておけば、満期において(原資産がどんなに上がっていたとしても)あらかじめ決められたストライクで原資産を買い取ることができます。

ただし、原資産の価格が下がってしまっていて、ストライクで買うよりも普通に市場で買った方が安い場合は、この権利を放棄することができます。

たとえば、現時点での原資産価格をストライクとしたコールオプションを購入したとすると、満期におけるペイオフは以下のようになります。(オプションのプレミアムは考慮に入れていません)

原資産がストライクの100%よりも上昇していればその分だけ差金決済で満期時のスポットとストライクの差額を受け取ることができます。スポットが下がっていた場合には、オプションを放棄して原資産を買わない選択ができるため、金銭の授受は発生しません。オプションを購入した側はプレミアム分だけ損失を被ることになります。

さて、今度はオプションを顧客に提供するセルサイドのトレーダーの視点でオプションというものを眺めてみましょう。もしセルサイドのトレーダーがこのコール買いのポジションを顧客に提供したとすると、すくなくともデルタと呼ばれる市場リスクはヘッジする必要があります。なぜならば、基本セルサイドのトレーダーは市場が上がり下がりするマーケットのリスクは取らないからです。彼らの収益の源泉は顧客へのポジション提供の際に乗せる手数料です。

オプションの持つ市場リスク(デルタ)をヘッジするにはどのようにすればよいでしょうか。オプション理論によると、オプションはどんなときも原資産と現金の複合ポートフォリオで複製することができます。なのでトレーダーはこの原資産部分を打ち消すために先物を買い戻すことでオプションのデルタをヘッジするのです。すなわち、株の数をΔ、株価をS、現金をBとするとΔS+Bというポジションを構築し、オプションのショートポジションにあてることになります。

極端なはなし、満期で原資産価格がストライクよりもずっと大きければオプションはほぼ原資産と同じとみなすことができるのでポートフォリオはほとんど原資産で構成されるべきであるでしょう。しかし原資産価格がストライクよりもずっと低いのであれば、ポートフォリオは原資産価格に関係なく損益は0なので、増えも減りもしないほぼ現金であるべきでしょう。オプションを株価とストライクの関係で評価した時の、この原資産の割合のことをまさにデルタと呼ぶのです。ちなみにデルタはオプション理論の教科書においては0-1の数値で表されることが多く、実務では%表示を用いて0-100の数値で表されることが多いです。

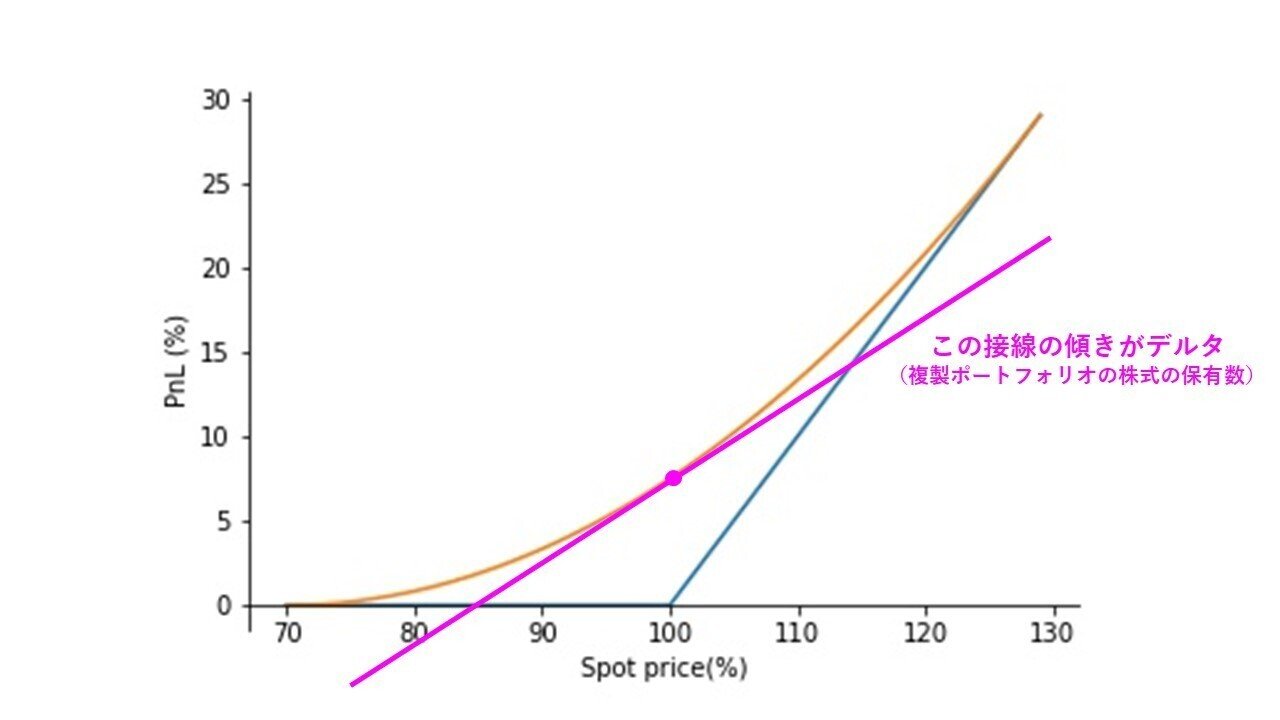

満期まで期間がある場合、そしてスポットがストライクから離れすぎていない場合デルタは0-1の中間の値をとります(上図の黄色の曲線の傾きがデルタ)。デルタはオプションの原資産部分の割合といいましたが、別の解釈をとるとそれは満期においてスポットがストライクを超える確率と解釈することもできるのです。

したがって、時間変化とスポットの変化によってデルタは変化するので、デルタをヘッジするということは毎日オプションが持つデルタに対応する(真逆の)ポジションを当てる必要があるということです。このヘッジ取引は毎日しなければならないので、ダイナミックヘッジと呼びます。

例えば、原資産価格が上昇すればするほど満期でコールオプションは原資産になる確率が高いので、デルタをヘッジするためには、あてなければいけない先物のショートポジションが増えます。逆に株価が減少すると満期で現金100%になる確率が高まるので、あてなければいけない先物のショートポジションが減ります。

さて、セルサイドのトレーダーがコールオプションを顧客に売った場合(ショートしている場合)デルタヘッジとしては、マーケットが上がったらショートしているオプションのデルタが小さくなるのでそれを埋めるためにデルタを買う必要があり、マーケットが下がったらショートしているオプションのデルタが大きくなるためデルタを売る必要があります。オプションをショートしている場合、マーケットが上がったらデルタを買い、マーケットが下がったらデルタを売るという順張りヘッジをディーラーはしているのです。

逆にディーラーがオプションをロングしている場合はマーケットが上がったらデルタを売り、マーケットが下がったらデルタを買うというような逆張りヘッジをすることになるわけです。以下はダイナミックにデルタヘッジしながらオプションをロングしているという前提で話を進めていきましょう。

オプションをロングしデルタヘッジを行うと、現在のスポットに対してトレーダーの損益は下図のようになります。これは上に示したオプションのプレミアムの線(黄色い線)をデルタの分だけ傾けたグラフです。この図をみればわかるようにオプションをロングしているトレーダーにしてみれば、もし毎日ダイナミックヘッジをするならばマーケットが上にも下にも大きく動いてくれると儲かるということになります。

オプションロングのデルタヘッジは下がったら買い、上がったら売るという逆張りヘッジですから常に儲かるはずです。これが実はガンマという原資産の変化によるデルタの変化を源泉とする収益です。トレーダーはこの日々のデルタヘッジによる利益の積み重ねが毎日減衰していくオプションの時間的価値(セータ)よりも大きいか小さいかを、ボラティリティを想定することで見極めてオプショントレードを行っています。

オプションを買うと最初にプレミアムを支払う必要がありますが、これはオプションの満期までにデルタヘッジにより儲けることのできる金額の期待値と言い換えることもできるわけです。最初に支払ったオプションからセータは決まりますので、そしてその分/それ以上だけデルタヘッジによって儲けるためには毎日どのくらいマーケットが動かなければいけないか=将来のリアライズドボラティリティに相場観をもってトレードするわけです。すなわち、オプションを保有しているあいだにマーケットが何度も大きく動くと思えば(プレミアムから算出されるインプライドボラティリティよりも実現するボラティリティであるリアライズドボラティリティの方が大きいと思えば)、オプションを購入するであろうし、逆にボラティリティに対して弱気であればオプションを売るはずです。以上に述べたことが「オプションはボラティリティをトレードすることである」という命題の本質であり、デルタリスクをとらないボラティリティプレイヤーが頭の中で考えていることなのです。

この記事が気に入ったらサポートをしてみませんか?