金の裏付けのない「現代貨幣」が人々に受け入れられる理由

現代の貨幣に関するよくある誤解について取り上げる。

「日本円は紙くずにならないのか?」コロナ対策バラマキの今、考えたい https://t.co/UtHSVlOLsj #マネー現代

— マネー現代 (@moneygendai) May 18, 2020

通貨制度というものは元々不安定なものだ。現在の金などの裏付けがない、言ってみれば「無担保通貨制度」は、1971年のニクソンショック以降に発展したから、50年ほどの歴史しかない。ニクソンショックとは、同年8月15日に米国政府が、それまでの固定比率(1オンス=35ドル)による米ドル紙幣と金の兌換を一時停止したことを指す。

その影響もあって、MMT理論のような馬鹿げた説が登場するまでになった。

お金(貨幣)とは共同幻想にしか過ぎない。

狐が差し出したお金の魔法が解けて木の葉に戻ったように、通貨も魔法が解ければ単なる紙切れだ。

大原に「馬鹿げた説」呼ばわりされているMMTも、金兌換停止後の「現代貨幣」が経済的価値の裏付けのない「単なる紙切れ」同然のものという点では一致している。

金の裏づけがなくても、米ドルに対する需要は依然として世界中で旺盛である。従って、通貨は貴金属の裏づけを必要とするという考え方は誤りである。我々は「法定不換通貨(fiat currency)」と呼ばれるものに移行しているのだ。それは貴金属の準備によって裏づけられていない。

「現代貨幣」の大部分は、金や外貨によって裏づけられておらず、さらに、その利用を命じる支払手段制定法がなくても人々に受け入れられる。そうだとすれば、貨幣はいったいなぜ受け入れられるのだろうか? 謎は深まるばかりだ。

いずれにしても、なぜ米ドル、英ポンド、日本円のような通貨がこのような「裏づけ」なしに流通し得るのか、説明しなければならない。

この説明として、MMTは「租税貨幣論」を用意しているのだが、実のところ、謎など存在しない。

主権者はその通貨を貴金属や外貨と交換することに同意することもあるが、それは必要なものではない。租税、手数料、10分の1税、罰金の支払いにおいて通貨を受け戻すことに主権者が同意してさえいれば、通貨を「動かす」――すなわち、通貨に対する需要を生み出す――ことができる。・・・・・・自分に租税債務があり、それを国家の通貨で支払わなければならないと分かっていれば、私は間違いなく国家の通貨を受け取るだろう。これが、「租税は通貨に対する需要を創造するのに十分なものである」とMMTが主張する意味である。

双方の誤りは「金や外貨の裏付けがない=経済的価値の裏付けがない」としていることである。Powell議長が説明するように、現在のFedは通貨を発行する際に財務省証券(米国債)や政府保証債などを裏付け資産にしている。これらの有価証券が「単なる紙切れ」ではないことは市場価値が示しているので、通貨も紙切れではないのである。

“When the virus outbreak is behind us, the economy should be able to recover substantially,” says Fed Chairman Jerome Powell because of the strength of economy and financial system before coronavirus. https://t.co/nHKWIFeqKD pic.twitter.com/VtHotdWCbp

— 60 Minutes (@60Minutes) May 17, 2020

We print it digitally. So as a central bank, we have the ability to create money digitally. And we do that by buying Treasury Bills or bonds or other government guaranteed securities.

近年では、住宅ローン、自動車ローン、学生ローンなどを原資産とするABSも裏付け資産に加わっている。

Under the Term Asset-Backed Securities Loan Facility announced in Nov. 2008, the Fed issued nonrecourse loans of up to five years to holders of eligible asset-backed securities. In the event of a loss, the U.S. Treasury provided credit protection. https://t.co/5gL4k6sOVG

— Fed Reserve History (@FedHistory) November 30, 2017

The TALF will enable the issuance of asset-backed securities (ABS) backed by student loans, auto loans, credit card loans, loans guaranteed by the Small Business Administration (SBA), and certain other assets.

Under the TALF, the Federal Reserve will lend on a non-recourse basis to holders of certain AAA-rated ABS backed by newly and recently originated consumer and small business loans. The Federal Reserve will lend an amount equal to the market value of the ABS less a haircut and will be secured at all times by the ABS.

中央銀行が発行する通貨とは、主に有価証券を裏付け資産としたABSのようなものということである(裏付け資産からの収入と通貨の発行コストの差が通貨発行益)。通貨の価値を裏付けているのは見合い資産の国債やABSなどの有価証券であり、有価証券の価値を裏付けているのは税収やローン返済などのキャッシュフローということになる。

経済活動→税収→国債→通貨

借り手の収入→住宅ローン返済→MBS→通貨

Wrayが著書で紹介するエピソードは、通貨が受け取られる根本要因が「政府が租税債務を課すから」ではなく「税収が通貨価値を裏付けているから」であることを示している。租税貨幣論は事実ではないことになる。

ハイパーインフレに関する歴史上のエピソードに話を移そう。米国には、このような経験として、よく知られたものが2つある。「大陸紙幣」と(南北戦争時の)「南部連合紙幣」である(アメリカ人は今でも「大陸紙幣ほどの価値もない」というフレーズを使う)。

大陸紙幣と南部連合紙幣には、共通の欠点があった。・・・・・・問題は租税であった。基本的に、大陸紙幣にも南部連合紙幣にも租税の裏づけがなかった。

問題は、独立戦争でも南北戦争でも、実は租税を強制する能力の欠如にあった。

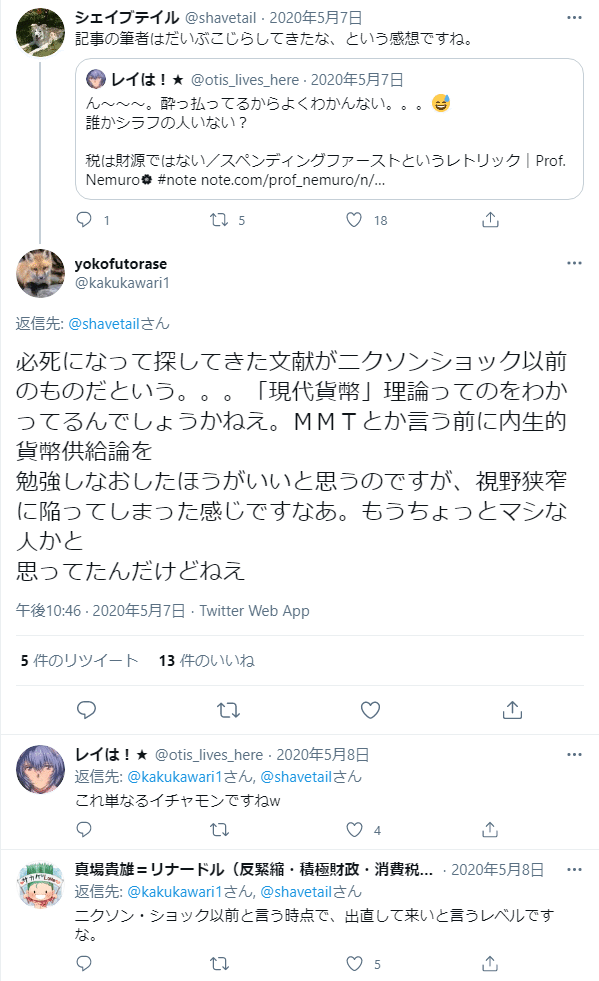

MMTに感化されたネットde真実系の素人は、ニクソンショックの金兌換停止によって通貨発行の原理にパラダイムシフトが生じ、政府は「財源調達→支出」するのではなく、財源の制約から解放されてキーストロークによって自由に支出する、つまりは「政府支出が通貨を作り出す」ようになったと思い込んでいるようだが、これは完全な誤り(妄想)である。

政府は常に、口座に振り込む「キーストローク」によって支出し、口座から引き落とす逆のキーストロークによって課税(または国債を売却)する。

ニクソンショックの意味は、通貨価値を裏付ける資産の範囲が正式に拡大したことであり、経済的価値がある資産を裏付けとして通貨が発行されるという大原則は不変である。そもそも、法定通貨を発行するのは独立した中央銀行であって政府ではない上に、FedがFAQに明記しているように(⇩)、中央銀行が政府に直接的に信用供与することは原則禁止なので、政府は中央銀行が民間金融機関向けに供給した通貨(中銀当座預金)を民間からの徴税や借入(国債発行)によって調達しなければ支出できないことも自明である。

The Federal Reserve does not purchase new Treasury securities directly from the U.S. Treasury, and Federal Reserve purchases of Treasury securities from the public are not a means of financing the federal deficit.

In financing the federal deficit, the federal government borrows from the public by issuing Treasury securities, which are sold at auction according to a schedule that is published quarterly.

"Professor Kelton insists the government doesn’t have to worry about its checks ever bouncing, because the Fed will cover any shortfall. But that just ain't so" Read @GeorgeSelgin's latest in Alt-M: https://t.co/D9LyQk9mLV pic.twitter.com/34ArOjWt9s

— Cato CMFA (@CatoCMFA) March 5, 2019

Tymoigne's claim that "the Treasury will get financed by the Fed because only the Fed supplies the funds that the Treasury uses" is a non-sequitur. The Treasury will get financed only if it either taxes or borrows more—though the Fed may assist it in doing the last of these by increasing its own purchases of Treasury securities.

政府が発行する国債に価値があると市場が判断する(→金利が暴騰していない)限り、その国債を主な裏付けとして発行される通貨にも価値があることになる。これが金の裏付けがなくなった「現代貨幣」を人々が疑問を持たずに受け入れる根本的理由である。

参考:新通貨南スーダン・ポンドの創造

2011年7月9日に南スーダンはスーダンから分離独立したが、南スーダン・ポンドを発行する南スーダン銀行(中央銀行)の同月末の主な資産は外貨(マネタリーベースの70%強)で、対政府信用は同3%強(うち国債はゼロ)に過ぎなかった。法定通貨は市場価値がある資産を裏付けとして中央銀行が発行するものであって、政府の赤字支出によって作られるものではないことを示す実例である。政府は自国通貨の制定者だが発行者ではない。