Live Oak Bancshares (LOB)ってどんな会社?

株価チャートが最近きれいに上昇しているLive Oak Brancsharesという会社がある。私は金融関係は、事業内容や銀行の財務諸表がよくわからなくて避けていたのだが、あまりにも好調な株価のため、わかる範囲で内容を確認してみる。*正直に言って、以下内容における特に財務内容に関しては的を得ているかよくわからないが、Q2決算内容とOnlineの銘柄分析記事をもとにどのような会社なのか情報を整理してみたい。投資の際には、この内容をうのみにせず必ず元ネタの確認をお願いします。

年初来の株価はこちら

比較対象

赤:QQQ

紫:ARKK

黄色:QCLN

会社概要

・設立:2005年

・本社:ノースカロライナ州 Wilmington

・従業員:425名

・Direct Bank

Direct Bankとは支店を持たずに契約Banking Agentを用いてオンラインバンキング、テレホンバンキングサービスを提供する銀行のことを指す

https://en.wikipedia.org/wiki/Direct_bank

■中小企業向けローン

・中小企業向けローンを提供。アメリカの中小企業向けローンは以下の仕組みで提供されている。中小企業に事業資金が流通しやすくなるように、SBAと呼ばれる中小企業庁が市中の金融機関に融資保証を提供し、中小企業向け融資のリスク負担を軽減している。詳細は参考資料欄のJETRO資料参考。

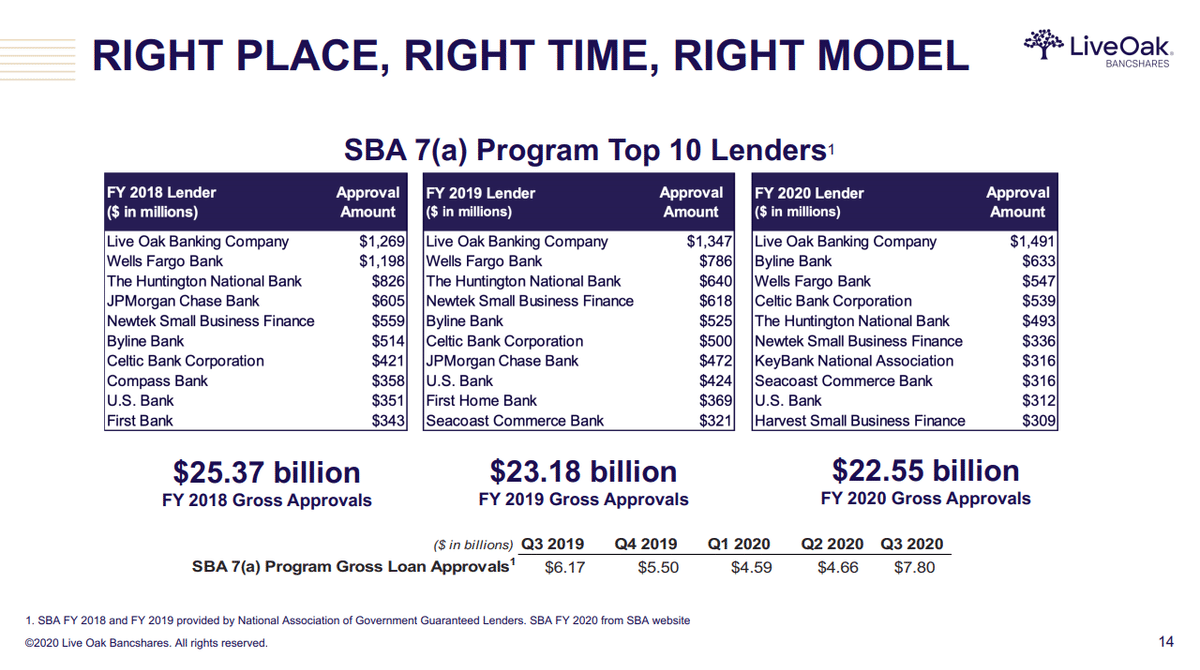

・LiveOakは、SBA 7(a) Loanを利用した融資で全米No.1。

・SBA Loanの競合企業は以下

LiveOak:$1.5B

Byline Bank:$633M

Wells Fargo : $547M

JP Morgan Chase : $219M

・特定セグメント(農業、ヘルスケア/独立系薬局等)にフォーカスした顧客開拓により、当該セグメントの知見を高め、低リスクの融資を実現、高いレベルのサービスを顧客に提供

・市場は増加傾向。中小企業の増加を示す雇用主番号の申請者数は昨年比19%増加

■PPP(Paycheck Protection Program) ローン

・PPPローンとは新型コロナの影響を受けてアメリカ政府が3500億ドルの予算を投じた経済対策の目玉プログラム。雇用維持を目的とした一定の条件を満たせば、政府が第三者金融機関を通じて運転資金のローンを提供するものの、2.5か月分の返済が免除され実質的に給付になる制度。

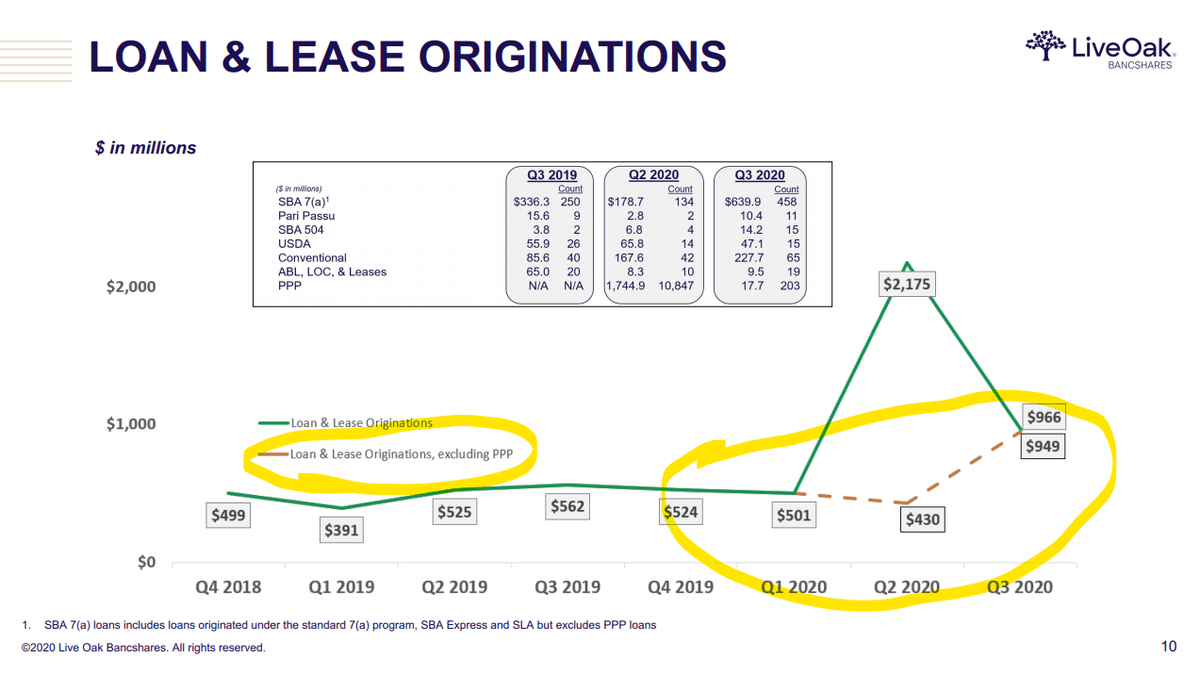

・Finxactサービスを用いて、今年度11,000件のPPP loanを提供

通常のコア事業のSBA Loan実績は昨年度1,200件

■Fintech投資事業

・昨年よりFintech企業への投資事業を開始

・今までに$18Mを投資し、時価総額は$90Mに増加(1年で5倍以上になっている。。。さすがプロ)。そのうちの1社(Greenlight Financial Technologies)からは3Qに$13.7Mの収益。Non-Interest Incomeに貢献。

決算(2020/10/21)

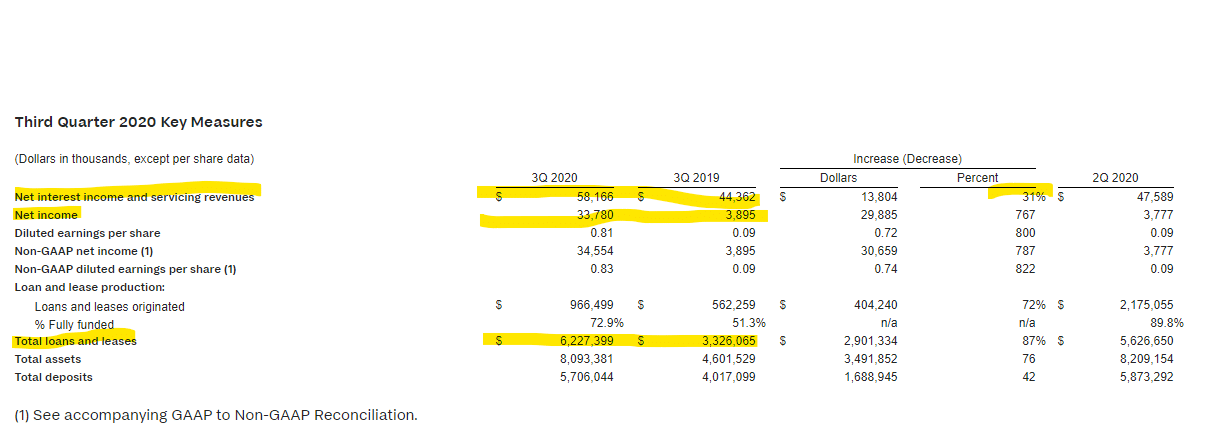

・Net interest income and service revenues : $58.2M (vs PY $44.4M, 31%増)

このうち13.6MはPPPローンのFeeより

・Net Interest : $33.8M (vs PY $3.8M, 766%増)

貸付金利の上昇 2.56% => 2.77% (vs Q2)

低金利による資金調達コスト削減 1.65% => 1.27% (vs Q2)

・Loan & Lease : $6.23B (vs PY $3.33B, 87.2%増)

PPP Loanを除くとLoans & Leases originatedは$948.4M(前年から120.6%成長)本業の融資も大幅成長

雑感

この企業を理解する上で、Direct Bank, SBA Loan, PPP Loanを理解する必要がある。

Direct Bankという支店の対面サービスを持たないタイプの銀行で、もともとネットと電話のみで顧客サービスを提供していたため、コロナが広がっても業務が支障なく続けられた。コロナ社会に最適な企業形態だったということ。

中小企業向けのローンでSBAの融資保証を利用したローンをメインとしているため、貸し倒れによる損失のリスクが非常に少なく安定した収益を得られるということ。(他の市中銀行が貸し倒れリスクの引当金を積み上げているのはニュースの通り)

中小企業向けSBAローン全米No.1で、PPPローンという特需の恩恵をど真ん中で得られるポジションにいたこと。

上記の理由により、コロナ禍において、非常に強い決算をたたき出すことが可能となった。

コロナ禍においても、PPPを除いても前年比で成長をしており、政府からの補助金の支援(3/27-9/27期間で適用)もあるが、本業の融資はQ3で前年比120.6%と高い成長。政府補助が今後はなくなるが、それでも今年度25%の新規融資成長を見込む。またCEOによれば融資のパイプラインは過去最高状態に積みあがっているとのこと

PPPローンのFee収益の多くは来期以降にも計上されてくる(2021年中に$43Mを見込む)

一点、投資事業の利益貢献がQ3にはそれなりにある。投資事業がうまくいっていれば良いが、投資先のValueが低迷、あるいは倒産などすると損失が発生するため、その点はリスク

それでも本業の堅調な成長+コロナPPPローン特需の積み上げで最高の状態。今後も安定した収益拡大が見込まれており、見通しは極めて良好。また仮に金利が上昇する局面が来ても、事業にとってはプラスに作用するため、ポストコロナを見据えた選択としても候補になりそう

以上です。

最後に、少しでもお役に立てましたら、イイねボタンをクリックしていただけると、嬉しくて次の記事も頑張って書けそうです。

参考資料

米国中小企業融資の仕組み JETRO

https://www.jetro.go.jp/ext_images/jfile/report/07001973/07001973.pdf

決算発表時プレゼンテーション資料

https://investor.liveoakbank.com/static-files/3d020008-c3de-4696-a844-3df65a629839

Motley Fool掲載の関連記事

いいなと思ったら応援しよう!