シェアNo.1 Chargepoint (SBE) ってどんな会社

EVでは、Teslaだけでなく、新興のEVメーカー、そして大手自動車メーカーの参入が相次いでいます。EVの普及に合わせて、チャージングステーションの普及も社会的な課題であり、多くの会社がビジネスチャンスを見出し参入してきています。

今回は、その中の一社 Chargepointを投資家向けプレゼンテーションを参照し、簡単にご紹介します。

こちらの会社は、SBEとSPAC上場を目指して協議中の段階です。

なおSPACに関して知りたい方は、以下も合わせてご参照ください。

株価はこちら

比較対象

赤:QQQ

紫:ARKK

黄色:QCLN

事業概要

設立:2007年

本社:米国カリフォルニア州

時価総額:1.58B

シーメンス、ダイムラー、BMW、CPPIV、シェブロンなどが投資をしている。

コマーシャルビジネス、フリートビジネス、家庭向けビジネスを展開。それぞれの事業の売上比率情報は公開されていない。

商品はハード、ソフト、サービスの組み合わせだが、ハード比重が多め。EV Charging stationオペレーターが必要な機器・システムを販売する事業

コマーシャル事業が一番大きい。基本的にはハードの売り切り + ソフトのサブスクリプション&保守サービスの年間継続売上のビジネスモデル。最近、顧客の初期投資を抑えるために、ハードウェアをサービスとして提供する販売形態も開始している。

AC製品、DC製品の両方を揃えている。ただしDC製品は、他社から調達したホワイトラベル品に自社ブランディングしたもの。現在DC製品、内製化を実行中。

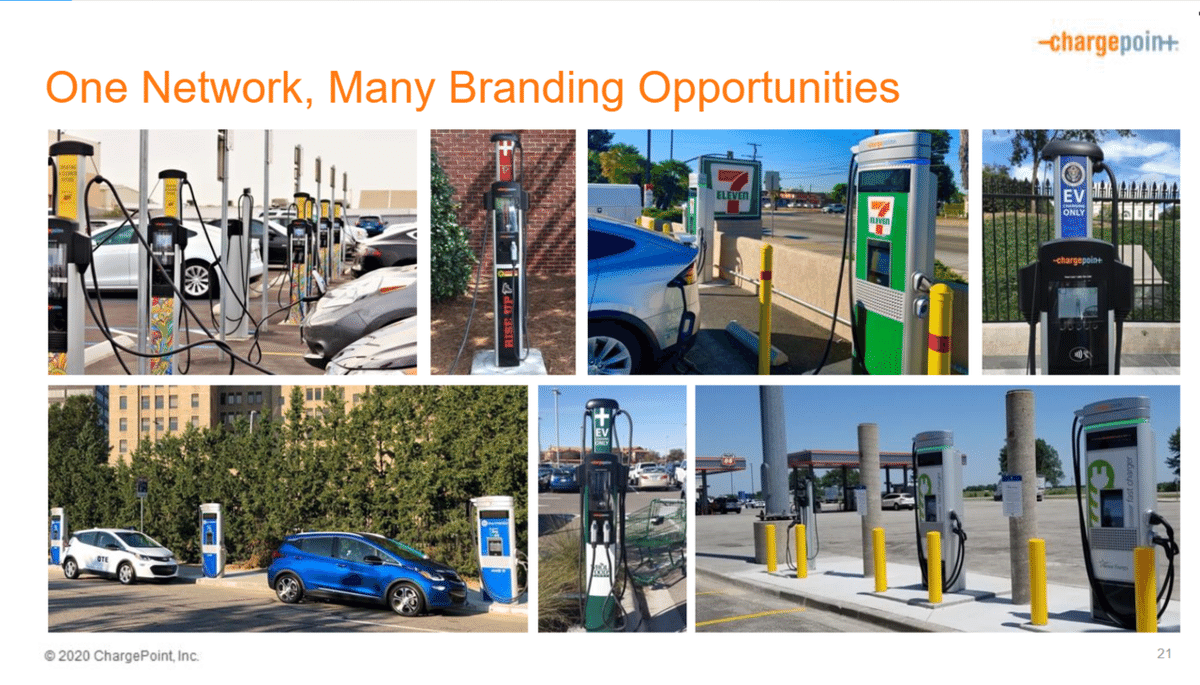

顧客は自分の会社用のブランディングを行うことができる

ソフトウェアは、ユーザーの利便性を考慮し、CarPlay、Google Map等と連携。

コマーシャル市場の顧客例はこちら。企業、大学、ヘルスケア、ホスピタリティ、リテール、パーキング、給油スタンド等

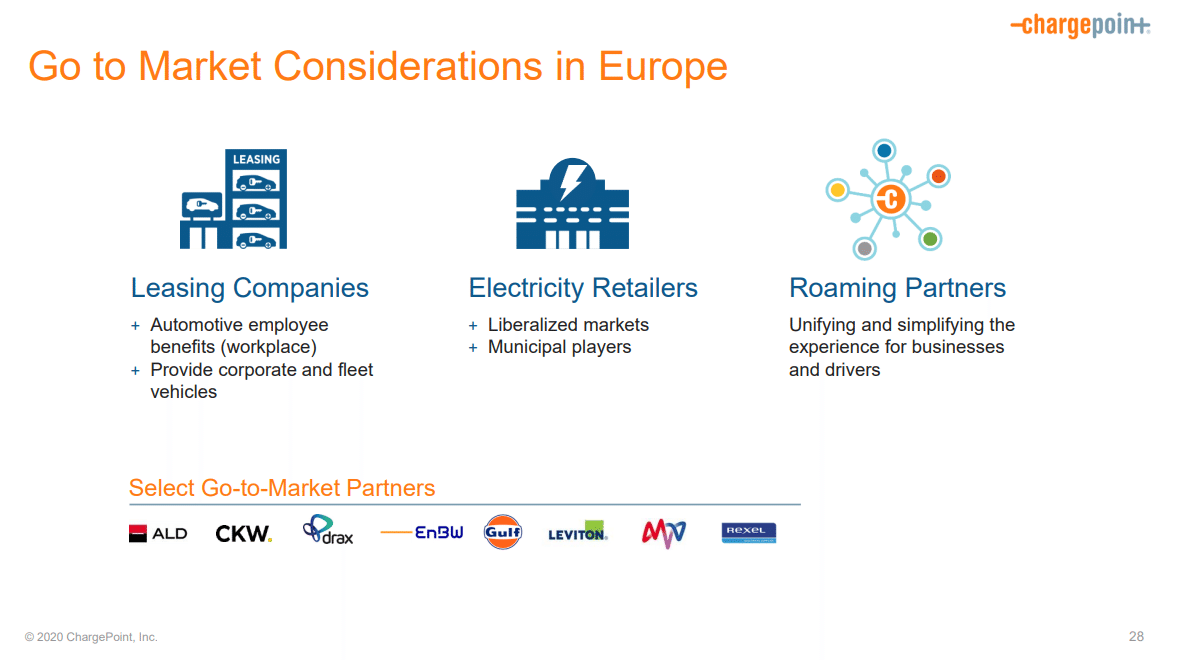

地域として北米に加えて欧州展開を進めており(16か国)、欧州を中心とした更なる展開を見込んでいる

欧州では以下のようなパートナーと組んで、市場に参入している

財務

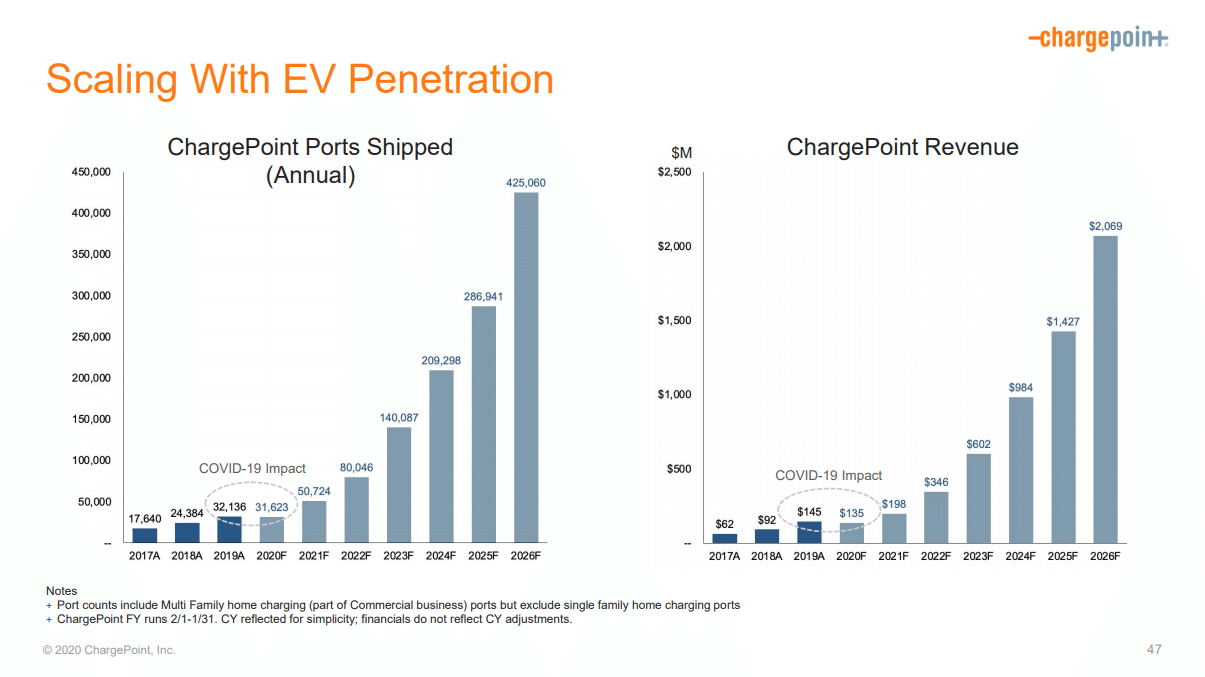

2019年実績$150M。2020年予想はCovidの影響で売上は前年比ダウン。2021-2026年で売上CAGR 60%を狙う

売上は80%がハードの売上、20%がサブスクリプション&サポート。徐々に70%/30%に移行していく予定

GPは3つに影響。2017年は北米のACタイプだけだったので、GPが高かった。現在DC Charging stationは3rd partyから調達していたためGP低い。また欧州市場参入時に、オペレーターとの価格交渉で低価格で販売する必要があった。またAC製品も、欧州市場参入時に変更をする必要がありコスト増となった。今後、GPは徐々に改善されていく見込み

R&D、DC製品の開発、AC製品の開発で、高い。販管費は顧客獲得を優先しているため、高いが、将来的に全ての事業で30%をゴールとする

売上の予想。2021年から2026年でCAGR 60%を見込む。単年度黒字転換は2024年を想定。

雑感

さすが最大手だけあり、幅広い事業ポートフォリオと、地域展開を進めています。基本はオペレーターが事業を運営するための機器を提供するモデルであり、ソフトウェアのサブスクリプション・保守サービスなどがリカーリング売上として狙えるものの、売り切りの部分が多いビジネスモデルです。ただし、今後5年の売上成長を60%を見込むという非常に強気のビジネスプランです。EV市場の立ち上がりは、バイデン政権の影響もあり、更に加速される可能性もあるので、将来が大変楽しみな企業かもしれません。注目していきたいと思います。

最後に、少しでもお役に立てましたら、イイねボタンをクリックしていただけると次の記事も頑張って書けそうです。よろしくお願いします。

EVチャージングステーション市場で、投資可能な個別企業でどのような企業がいるのかを知るためには、以下の記事も合わせてどうぞ。

また個別銘柄にご関心がありましたら、以下も合わせてどうぞ。

EVチャージングステーションの市場概要にご関心がある方は、以下も合わせてどうぞ。

参考

投資家向けプレゼンテーション

いいなと思ったら応援しよう!