コンセンサス調査&分析 2021年6月号

Summary

景気循環コンセンサスはMoMほぼ変わらず。インフレを意識する投資家はさらに増加。株のセンチメントが改善し、ビットコインは著しく悪化。ファクターはグロースがcrowdedの中、バリューが改善、シクリカルが悪化。株価予想は前回予想を据え置く。5月のCPIとコアPCEデフレーター発表でインフレ懸念は健在だが、リオープン関連の寄与が大半で長期インフレを心配するのは時期早々か。

目次

①6月アンケート結果

②現在の景気循環ステージの考査

③今後のコンセンサスの行方

④株価方向の予想

⑤日経平均テクニカル分析

⑥3月号予想の反省

①6月アンケート結果

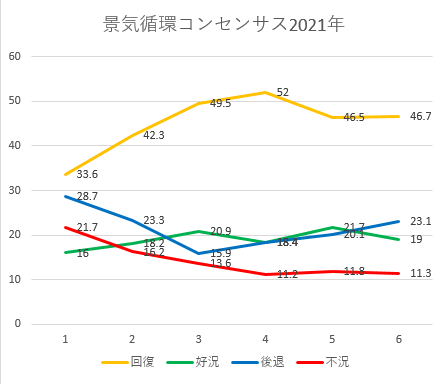

景気循環の結果は、前月比でほぼ変わらずの結果となりました。「好況」がやや減って「後退」がその分増えました。5月で好況へのシフトが始まったかもしれないと申し上げましたが、少し早かったようですw。

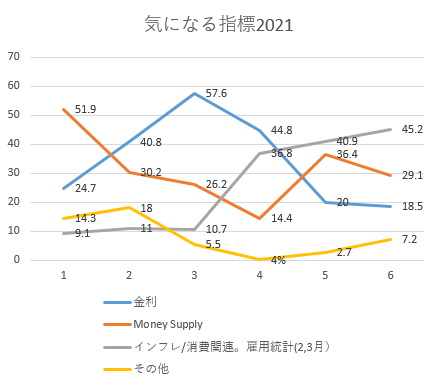

次に経済指標ですが、順位は前月と全く同じです。目立つ変化としては、インフレ/消費関連が41%→45%に大幅に上昇し、Money Supplyが36%→29%と下落しています。5月号でMoney Supplyの注目度が上がると予想していたので意外でした。テーパリングの開始議論のニュースも出ています。

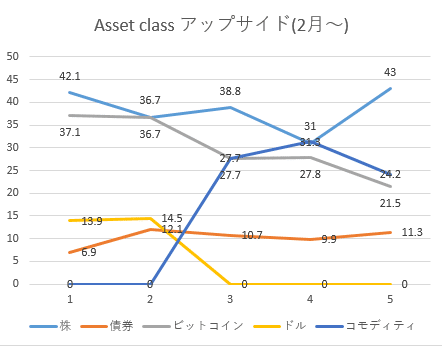

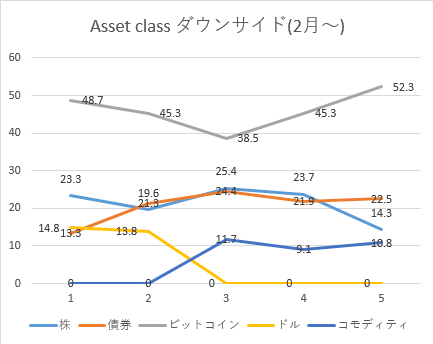

アセットクラスの結果は、「株」のセンチメントが改善して「ビットコイン」は大幅悪化、そして「コモディティ」のセンチメントが落ち着いた形となりました。株はセルインメイで調整後チャンスと捉えた投資家が多いようですが、ビットコインは大幅調整後、センチメントがさらに悪化した形です。

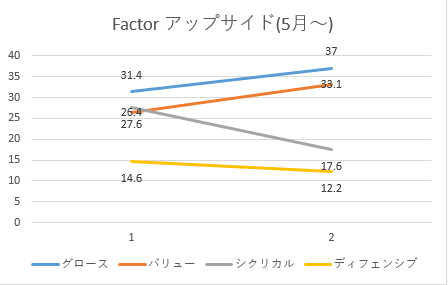

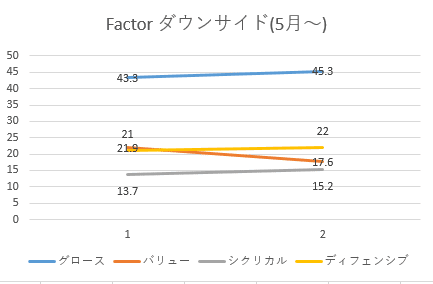

先月から始めたファクターの結果は、前月比ほぼ変わらずの結果となりました。目立つ変化はあえて言うと、シクリカルのセンチメントが悪化し、バリューのセンチメントが改善です。シクリカルのセンチメント悪化はコモディティに対するセンチメントがやや落ち着いたことと合致します。バリューの改善は年末までに米国長期金利のコンセンサスが2%近くまで上昇したことが背景かもしれませんね。

②現在の景気循環ステージの考査

現在は「回復ステージ」と5月から結論変わりません。US新規失業保険申請件数は5月27日分でコロナ禍以降最低と順調に減っていますし、US建設許可数のトレンドも変わらずです。また、US製造業購買担当者指数やUSサービス業購買担当者景気指数といった指標も予想を大幅に上回る結果となり、むしろ好況ではないかと思わせるくらいの良い結果となっております。

気になる点は28日(金)に発表されたコアPCEデフレーターです。1992年1月以来の数値で3か月連続事前予想を超えるサプライズとなり、インフレ懸念を後押しする形となりました。5月12日発表のCPIでも一度波乱はありましたが、中身としてはリオープン関連の貢献が大半であったため長期的なインフレになるという懸念はまだ時期早々と考えるのが合理的だと考えます。また、US消費者信頼感指数が引き続き高水準であるため、少なくとも強い需要があるうちは心配はしなくて済みそうです。

今後の注目は、6月1日に出る予定のUSISM製造業購買担当者景気指数です。株のアロケーションとの相関が高いと言われている指標ですが、3月は61.3の予想に対し、64.7とかなりのポジティブサプライズとなりましたが、4月は65の予想に対し、60.7と大幅にミスしています。この指標の動きでアロケーションが変わるかもしれないので注目が集まって当然ですね。

③今後のコンセンサスの行方

5月号同様です。時間はかかるでしょうが、着実に好況ステージを織り込みに行くかと思われます。トリガーになるのは引き続き雇用統計になると考えます。信頼性の高い新規失業保険申請件数は順調に落ちてきているものの、信頼性の落ちる失業率はまだ高水準であるため、なかなか好況に投票しづらい環境であることは間違いありません。

とはいえ、ワクチン普及が今のペースで順調にいけば、早ければ10-12月期辺りで「回復」と「好況」の回答率が半々くらいになるイメージを持っています。

④株価方向の予想

既存のレンジ(27,000~30,000円)という予想を据え置きます。先物ベースでは一度27,200円まで下落しました。戻り売りでもう一度27,000円をテストするかもしれませんが、景気が堅調で需要サイドの衰退がない限りは27,000円あたりは固いのではないかと予想します。

しかし、5月1回目の下落で全体のポジションが軽くなったとは思えないので、2回目の下落でポジションがもう少し軽くなると、次のステージへの織り込みと共に上値を突破しやすくなるのではないかと考えます。

⑤日経平均テクニカル分析アップデート

5月号で載せたテクニカル分析のアップデートです。大きな動きがない限り、日足のチャートのみ更新します。5月号の時点では丁度レンジを上抜けするかどうかのところでしたが、そこから反落しレンジ内の動きに収まっております。現在は28日(金)に28,500円を突破し、レンジの上半分で推移しております(28,500~30,000)。

⑥3月号予想の反省

私の予想は外れました。3月号の予想では「インフレ懸念が落ち着くにつれてバリューのショートカバーは落ち着き、再度グロース優位になるだろう」と申し上げました。しかし、3月も4月も5月もバリュー(シクリカル)は強かったです。私の勉強不足でシクリカルセクターの強さを景気回復の圧力からだと純粋に受け止められず、リバーサルによるショートカバーだと考えていました。

過去の景気循環パターンを検証すると、回復期には高確率でシクリカル優位相場になることが確認できます。しかし、今回は既に低金利環境の中で強烈な量的緩和を行っている最中であったため「グロースvsバリュー」に気を取られ、「シクリカルvsディフェンス」に気が配られませんでした。大きな機会損失です、、、

しかし、これからの収益のために軌道修正をしなければなりません。まずはグロースですが、2020年はPERがストレッチしていた分やはり警戒対象になり、高値付近で伸び悩む結果となっております。しかし、バリューは長期金利が落ち着いても大きな調整なしで上昇し続け、ただのショートカバードリブンの上昇ではないことが証明されました。

多少の強弱はあるものの、一番魅力を感じるファクターはシクリカルです。その中でも特にリオープンテーマで陸運、空運、一部小売などを選好したいと考えます(陸運、一部小売は本当はディフェンシブですけどね、、、w)。海運や鉄鋼といった市況敏感は慎重スタンスです。一方で食品、日用品、医薬品などのディフェンシブは弱気スタンスです。これから経済が強さを増していくと思われますが、このような状況の中ではディフェンシブがアウトパフォームしづらい環境が続くと思われるからです。グロースはまだ高値懸念が続いているものの、緩和姿勢が続いている間はしっかりしたEPS成長を伴う銘柄に関しては強気スタンスを維持したいと考えます。

今月もお忙しい中、アンケートにご協力していただき誠にありがとうございました。また来月もよろしくお願い申し上げます。