【歴史から学べ】今回のショック安はこの順番で下落する

今週は週明けからリスクオフの相場となりました。

日本以外の世界の主要国は次々と利上げを発表し、金融引締めに舵を切っています。

これからも株や仮想通貨などのリスク資産の下落は続くのか?

また、この先どんなシナリオが待っているのか?

今回の分析では、過去の経済の流れからこの先の動きを考えてみました。

比較対象としたのは、今と経済状況の似ている1970年代です。

少し長く難しい分析になってしまうので、まずは結論から!

1.【結論】今回のショック安はこの順番で起きる!はず...

① 原油高騰

② インフレ率高騰

③ 長短金利逆転

④ 利上げ(金融引締め)

⑤ ドル上昇

⑥ 株価急落

⑦ 原油・インフレ率高止まり

⑧ 金利据え置き

⑨ 株価底打ち反転

⑩ インフレ率下落・株価回復

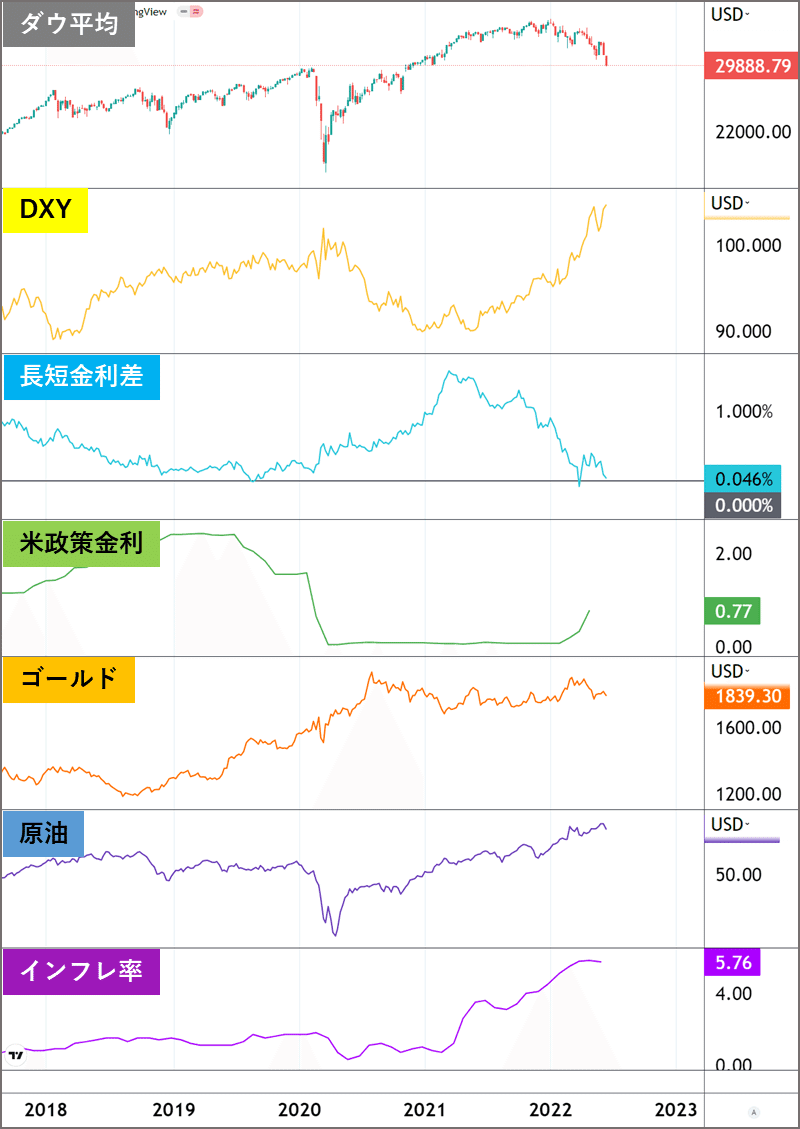

1973年に発生した第一次オイルショックと現在の状況はとても似ている点が多くあります。

オイルショックという名の通り原油高、さらに物価高。

長期の景気サイクルも似ており長短金利の逆転も発生し、FRBは利上げも実施しています。

当時のダウ平均は、最高値から46%も下落をして底打ちとなりました。

この分析では、1970年代の経済の動きを参考にし、歴史上は上記の流れで動いたと結論づけています。

また、当時と今を照らし合わせながら考えていくと現在は⑤ドル上昇と⑥株価急落の間にいると考えられます。

昨年末から株価の下落が続いていますが、ダウ平均はまだ20%ほどの下落です。

オイルショック時は46%も下落したので、下落幅だけを単純比較すればまだ下落する可能性は考えられます。

さらに、このまま原油や物価の高騰が続けば、まだ⑦に移行するのは早いということなので、株価の急落が待っていることを示しているのかもしれません。

今はまだ備える時!攻めるの早い!

となれば...リスク資産であるBTCもまだ下落する可能性が考えられます。

今は2017年末の高値での勝負となっていますが、かなり危険な状態なので、慎重に…

2. コロナショックを経た現状とは?

今の経済状況の大きな特徴としては2つあると思っています。

それは「高インフレ」と「逆イールドカーブ」です。

コロナショックによって経済活動が強制的に止められた後、経済活動再開によってエネルギー消費が一気に拡大しました。

需要拡大のスピードが速すぎたため供給が間に合わず、主に原油がボトルネックとなってエネルギー高を起こしました。

その後、戦争を原因とする経済制裁によって、さらなるエネルギー供給のひっ迫が起こり、より高インフレを起こしてしまっている状況です。

それに対応するため、各国で利上げをはじめとした金融引締めを積極的に実施し、短期金利上昇による逆イールドカーブが発生しています。

このような高インフレと金融引締めによって、アメリカ株など株価が下落しており、ダウ平均は約20%の下落をしています。

まだインフレ率の行く末、そして株価の行く末が見えていない状況です。

3.第一次オイルショックでの経済の動きを知る

1970年代以降、現在までに〇〇ショックや〇〇バブル崩壊という経済危機は何度も訪れていますが、「高インフレ」と「逆イールドカーブ」が同時に発生している時期を探すと、第一次オイルショック(1973年)まで遡ります。

それ以外の〇〇ショックなどは、確かに経済的な打撃を受けていますが、「高インフレ」と「逆イールドカーブ」が同時に発生し、それが発端でショック安になっていることはありませんでした。

そのため、今回は第一次オイルショックと比較をしていきます。

第一次オイルショックは、中東戦争をきっかけに原油の生産量が減り、原油価格が高騰したことから始まりました。

そして原油高が物価を押し上げ、高インフレとなったため金融引締めを実行し、金利を引き上げました。

この時、短期金利上昇と長期景気サイクルの影響から、逆イールドカーブも発生しています。

ちょうどこの時期が、今に当たるとの考えです!

では、1970年代は利上げをしてどうなったのか?

先ほどのチャートで見てみます。

利上げと同時期にダウ平均は約20%の下落をし、その後さらに急落を迎え、当時の最高値から約46%の下落幅を記録しました。

経済はどんよりした空気になりますが、それでもインフレ率や原油はまだ上昇を続けます。

本格的な景気後退に入っている状況です。

その後、当時は政策金利を下げて徐々にインフレ率が落ち着き始めたことで、株価は底打ちとなりました。

最後はインフレ率の下落とともに株価が上昇していく、というサイクルになっています。

4.【まとめ】今は株価急落前にいるはず!

今回の分析にあたり、過去の様々な転換点(〇〇バブルなど)の動きを確認してみましたが、高インフレを原因とするショック安の大きな流れは下のようになっていくと考えています。

① 原油高騰

② インフレ率高騰

③ 長短金利逆転

④ 利上げ(金融引締め)

⑤ ドル上昇

⑥ 株価急落

⑦ 原油・インフレ率高止まり

⑧ 金利据え置き

⑨ 株価底打ち反転

⑩ インフレ率下落・株価回復

現在は⑤ドル上昇と⑥株価急落の境目にいると思います。

今週の金融市場では、各国が利上げを進める姿勢を示し、アメリカFRBも利上げを実施しました。

これによりドルは上昇、同時に景気後退懸念が広がり株価は下落しています。

現在のダウ平均は、昨年11月の高値からは20%ほどの下落です。

1970年代のダウ平均は大底まで約46%の下落をしています。

株価の暴落が終わる合図は、物価上昇が高止まりを始めた時と今回の考察から推測できます。

それまではリスク資産は厳しい状況は続くはずです。

もちろん仮想通貨も例外ではないと思います。

BTCはついに2017年末の高値を下回るかの勝負どころです。

投資市場全体の大きなサイクルを観察しながら、慎重に値動きを追っていきましょう。

注意:記事内における分析や将来予想は、ぽち独自の見解です。これらの見解及びその他の事項で不利益が生じた場合を含め、一切の責任を負うことはできません。投資の際にはご自身で責任を持ち、全て納得した上で投資判断をしてください。

【各種利用データ】

1970年代の長短金利差

https://www.pictet.co.jp/investment-information/market/deep-insight/20220404.html

この内容は、CFSでの放送でお話しした内容をまとめたものです。毎週日曜22:00~配信しており、視聴するためのリンクはこちらです。

下の画像をクリックして、Twitterにジャンプ!!

いいねやフォローいただけると嬉しいです。