しつこいインフレ、今年のうちに?

◆しつこいインフレ懸念

5/15の4月消費者物価指数(CPI)は、前年同期比+3.4%と3か月ぶりに前月から鈍化と市場を安堵させる(利下げを期待させる)内容であったが・・・

5/22発表の4月FOMC議事要旨では、先行きのインフレや労働市場の状況で、金融政策を変更することは議論されたが、早期利下げ期待を高めるような発言は見られず・・・

5/23発表の失業保険申請件数は予想以上に減少し、5月購買者担当景気指数(PMI)が予想以上の改善と利上げ開始の先送りを再度懸念させた。

22日引け後にエヌビディアの期待通りの好決算があっても、翌23日の米国株式市場は今までのような盛り上げり(大幅な上昇)ではなく、利下げ期待後退から冷静な反応となった。

市場は、企業業績よりもバリエーション(PERなど)を気にする相場のようである。

◆バリエーションの分析

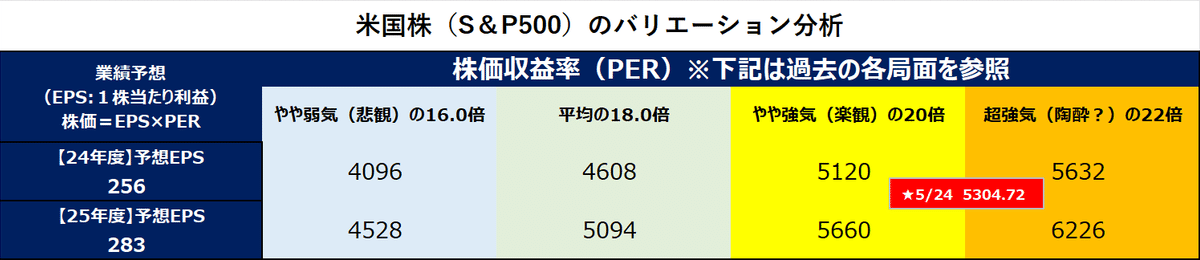

下記の表は、投信会社のレポートやニュース等を参考にしたEPSを基に各局面におけるPERをかけて株価を計算したものである。過去10年間は16倍~20倍のレンジで変動することが多く、5/24の終値は24年間で見ると24年度のEPSベースでは20倍を超えており、来年度で考えるとPERは19倍とレンジ内に収まるが、過熱感や割高感は否めない水準のように思える。

◆しつこいインフレ、今年の内??

米国株の比較的割高なバリエーションの背景には、「インフレ鈍化(ディスインフレ)⇒利下げ期待」があると思われる。

足元、中東情勢の悪化で上昇するコンテナ料やAI投資拡大への期待から上昇する銅価格などインフレに対する懸念も燻っており、加えてPMIのように強い米経済を示す景気指数からも、米年内利下げについては不透明な状況である。一部の大手外資系証券会社からも「年内利下げなし」といった見方も出ている。

一方で米国のインフレの一因とされたコロナ禍で蓄えた超過貯蓄について、サンフランシスコ連銀の調査によれば3月末にも使い果たしたとの見方もあり、アマゾンやスターバックスの決算では、(特に若者層に)節約志向が強まっていることが指摘されている。また、クレジットカードや自動車ローンの延滞率も上昇しているとの指摘も。

★結論

結論・・・しつこいインフレについては、強弱の材料が入り交じり、年内に鈍化して利下げが行われるかは不透明!!

今後もPCEなどイベントに翻弄されそうだが・・・長期投資においては、「いつかは鈍化する=いつかは利下げ」というスタンスで投資のタイミングを考えたい。

特に年末にも発売が期待される「AI搭載(エッジAI)パソコン」など普及が本格化すれば、さまざま業界で商品開発など過去にインターネットがもたらした様な生産性の向上が期待されるなど、商品の販売・活用が未来の話ではなく、これからAIを使った長期の成長が始まる点にこそ長期投資の醍醐味として注目したい!!

(個人的には・・・割高なAI関連よりも・・・AI導入で生産性が向上しそうな医薬品や製造業、金融に注目)