サーチファンドにとって良い企業とは(その1)_サーチファンド活動日誌⑥

はじめに

2021年5月に脱サラして事業承継先のサーチ活動を始めました。この連載では「サーチファンドって何?」という方から、これから活動を始めようという方まで、実体験を通した参考情報をお届けします。

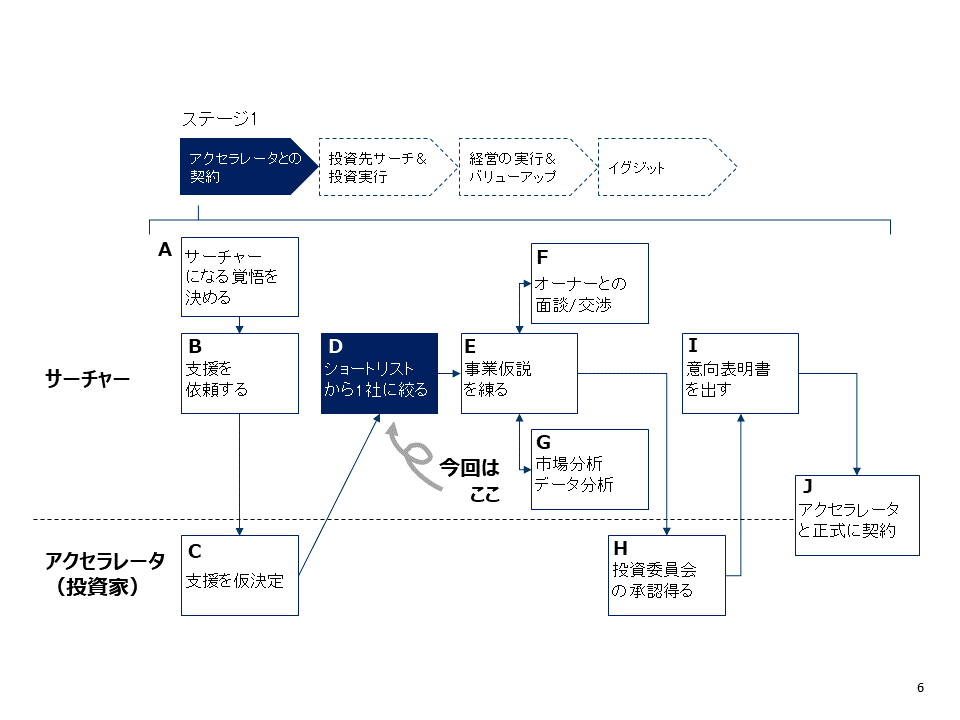

1社1社みていく~最初は受け身だった~

2020年10月下旬。㈱サーチファンド・ジャパン(以下、SFJ)から候補企業のロングリストを見せて頂きましたが、振り返ってみるとこの時点の私はまだしっかり準備できていませんでした(いまでも自信はないですがw)。

先回の投稿で申し上げた通り、得意な業界、継ぎたい業界というのはキャリアを振り返ってみても、なかなか見えて来なかったのですが、それでも何らかの希望を出さないとアクセラレータにはお薦め企業をリストアップする手掛かりがありません。

結局SFJは、私にはこういう強みがあるのではないか、こんな分野が得意でマッチするのではないかと推察してくれた上で数10社のリストを出してくれました。

自戒を込めて申し上げますが、こうした受け身的なスタンスはサーチャーとしては失格だったと思います、自分から取りに行くのがサーチャーの仕事ですから、具体的な狙いを定めるのは当然の義務でした。

そんな感じでSFJと1社1社の検討を進めて行きました。実質的に選定作業がスタートしたことになります。

ロングリストに記載されている情報は大まかに以下のような情報でした。

①企業概要

②取扱い商材・サービスの概要

③オーナー様の個人属性・株主構成・売却理由

④財務数値(過去3年の売上・営業利益・EBITDA、直近のBS)

⑤組織構成

これは日本M&Aセンターの営業担当者さんが作成したもので、事前に同社に問合せが来た(or 同社からコンタクトした)企業のオーナー様へのヒアリング等からまとめられたものです。

SFJからの提供される情報として非常に有難いものの1つです。ゼロベースから企業にコンタクトしてこれだけの情報を入手する時間と手間を考えればこの段階でかなりの短縮になります。

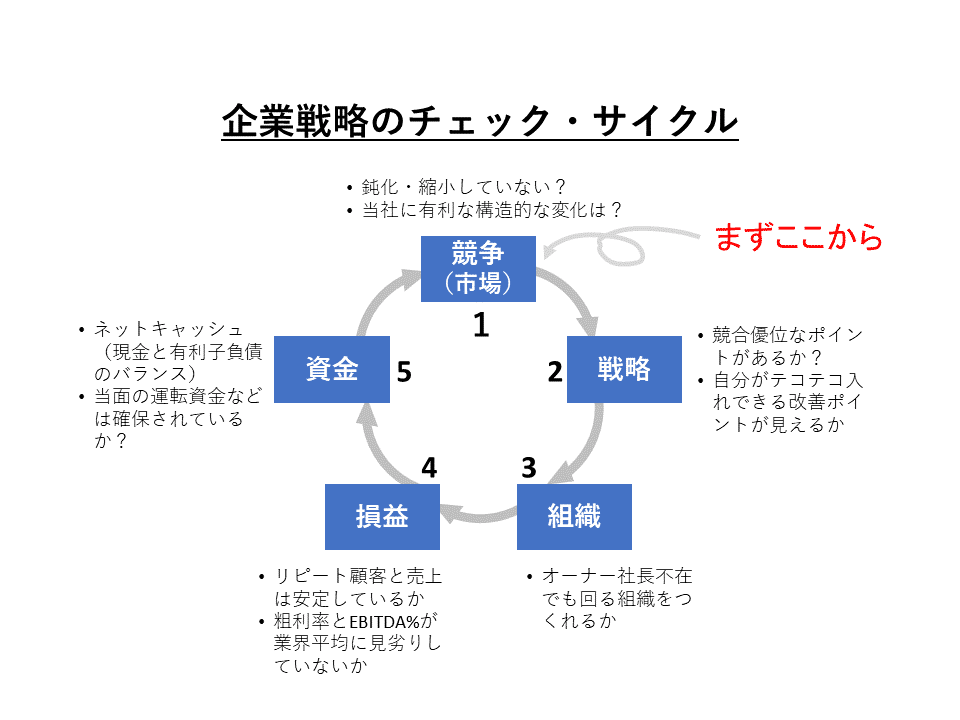

企業戦略のチェックサイクル5つ

ここから先は普段使用しているフレームワークに則ります。元ミスミ社長の三枝匡さんの著作「経営パワーの危機」に出てくる企業のチェック・サイクルです、1つ1つをみていきましょう。まずは競争(市場)環境からです。

チェックポイント①:競争(市場)環境

商売を展開している市場ドメインです。まずチェックするのは成長率です。

日本の事業承継の場合、伸び盛りの成長市場で商売をしているというケースは決して多くはありません。基本的には成熟市場やオールドエコノミーに分類される商品・サービスを扱う企業がほとんどです。

そういうとネガティブな印象を受けるかも知れませんが、私自身は長らくそうした市場の商品を担当したり、企業再生を経験してきたのであまり問題に感じたことはありません。むしろ自分の得意分野はそういった商品の方が多いと感じています。

ただし2020年以降はパンデミックの影響を考慮せずには済まないでしょう。かつての成長市場が停滞・鈍化したケースが少なくありません。この影響がいつまで続くのか、ワクチン接種がひと段落したら再び成長曲線を描き始めるのか、その見極めは難しい判断です。

また、全体俯瞰すると成長していないように見える市場でも、その中を細分化して動態をみれば、あるセグメントは全体やその周辺セグメントよりも成長率が高いというケースも少なくありません。

改めて、サーチファンドの対象になりそうな条件を挙げると以下のようになります。

A. 高成長でなくとも微増か横ばい

B. 市場内に圧倒的ガリバーがいない

C. ある程度の参入障壁がある(誰でも始められる商売ではない)

D. 市場の構造変化が追い風になっている(次の「戦略」に関わる)

この内A~Cについてはネット検索だったり、専門資料(矢野経済や富士経済などの調査資料)をみたり、商品・サービス自体をよく考察すればある程度掴めます。

あるいは企業の財務情報からうかがい知れることもあります。売上の増減トレンドは勿論ですが、よくみるのは粗利率の変化です。製品差別化や付加価値で戦うのが難しくなっている衰退市場では価格競争が原因で粗利率がダウントレンドにある場合があるからです。値下げしないと売上がキープできなくなっているとか、仕入サプライヤーとの力関係において劣勢になっている場合は、拠って立つ市場が地盤沈下しているのかも知れません。

あるいは市場自体に問題がなくても競合との差別化が難しく、思うような値付けができない(結果として値下げに走る)のかも知れませんが、これはこの後のチェック・ポイント②戦略の重要テーマです。

粗利率とは企業の腰・背骨である

少し脱線しますが、大事な話です。

私の"自"論ですが、粗利率は人間でいう腰や背骨に相当するものだと思っています。ここが曲がっていると(低いと)、上半身(売上)を幾ら鍛えても、下半身(経費)をどれほどスリムに絞り込んでも効果半減、身体全体が有機的に動かないのです。

しかも、一度曲がった腰や背骨は簡単には元に戻らない。このアナロジーは、企業の粗利率にも当てはまると思います。粗利率を上げる最も簡単な方法は値上げですが、顧客離反のリスクが高いのでおいそれとはできない。

ならば仕入原価のコストダウンをすれば良いかと言うと、粗利率が相対的に低いということは市場シェアが低い、ということはコストダウンに最も必要な購買物量が多くない(バイイングパワーが弱い)ことを意味します。購買量が減少傾向にある取引相手に仕入値を下げてくれる親切な業者などそうはいません(というか、まず無理)。

では粗利率を上げるにはどうすればよいか。それは商品・サービスを今よりも付加価値が高いものに変更して、単価を徐々に上げて行くしかありません。勿論、仕入原価も一緒に上がっては意味がありません。企業の中から生み出される価値を増やすということです。

そしてそのためには、ほとんどのケースにおいて、商品開発をゼロベースで見直すことが必要です。自社が出せる付加価値とは何か、コンセプトやデザインを刷新し、調達や生産方法を整え、それに相応しい営業や売り方に変更する。非常に時間のかかる作業です。

創業から数10年経過した企業というのは、目安となる粗利率がほぼ固まっています。3ポイントとか5ポイントくらい上げるだけでも一苦労、それなりに時間がかかります。

だから粗利率がダウントレンドだったり、長い間低空飛行だったりする企業は要注意なのです。

閑話休題。もう一度サーチファンドにとって理想的な市場環境とは何か(再掲)。

A. 高成長でなくとも微増か横ばい

B. 市場内に圧倒的ガリバーがいない

C. ある程度の参入障壁がある(誰でも始められる商売ではない)

D. 市場の構造変化が追い風になっている(次の「戦略」に関わる)

最後のDについては説明が必要かも知れません。例えばリアル店舗での販売が主だった業界が、急速にECやネット取引に移行しているケース(けっこうありますよね)。元々は小規模な年商だったネット専業社のドメインが急成長しているという構図はよくみかけます。

もちろん、それだけ競争が激しくなっている(=勝ち抜くために必要な技術・人材・お金等のリソースが不足しがち)ということですから、手放しでは喜べませんが、そこで競争についていき、勝ち筋が見えればチャンスはあります。

とはいえ、この段階で大事なことは期待を高く持ち過ぎないこと。ネガティブチェックして大きな問題がないのなら良しとします。

ここまでお読み頂いてお気づきになった方もおられると思いますが、今回述べてきた作業は所謂ファイブ・フォース分析と呼ばれるものに近いです。この時点では5つの要素をあまり深掘って精査はせず、気になったポイントだけをさらっと見て行くような感じです。

もちろんここでも㈱サーチファンド・ジャパンの複数のメンバーがいっしょに考えてくれます(もっぱらZOOM会議です)。

チェックポイント②:戦略

具体的な商品・サービスが同業他社に比べて相対的な優位性を持っているかどうか、明確な優位性がなくとも相対的に劣っている点はないか、仮に劣っていたとしても磨けば光る何かがあるかどうかなどをみます。

経営参画後に最もテコ入れするのがここであり、この見立てがその後の事業計画に大きな影響を及ぼします。

ポイントはいま現在良い戦略を取れていることではなく、いまの戦略の中に参画後に善処できる課題があるかどうかを見極めることです。アクセラレータの支援を受けて動くサーチャーにとって、ここで説得力のある仮説を出すことがこの段階での最重要ポイントだと言って良いと思います。

のちの財務や資金のチェックはアクセラレータの皆さんから助言が得られますが(財務のプロです)、事業そのもの、企業の根幹である商品サービスの戦略設計をどうするかは専らサーチャーの仕事です。

いまは数10社をチェックしていく段階ですので課題のアテを付けるにとどめ、この後のステップで深堀りしますが(上図チャートの「事業仮説を練る」というところで)、1つでも良いので、これを良くすればもっと伸びる!という箇所を見つけられるか。そこに自分のスキルがマッチするか、さらに再現性が担保されているか(過去に上手く行った方法がここでも通用するか)。

やはりここでも期待を高く持ち過ぎないこと。キラリと光るものが1つあればそこにリソースを集中して成長できるチャンスがあるかも知れません。

こうした考察の結果「ある」と判断したら、残りの4つに大きな瑕疵がなければ検討を更に進めて行きます。

チェックポイント③:組織

事前情報で最も分かりにくいのがここです。

現オーナー社長がいなくなった後の影響度合い、キーパーソンの把握、社員さんらのご年齢や勤続年数など、知りたい点は多数あるのですが、資料やヒアリングだけでは本当のところが掴みにくい。

オーナー社長が「この人がキーパーソンですよ」と教えてくれても、実際には別の方が最重要パーソンだったということが後から分かることもあります。

例えば社長は自分の業務を支えてくれている総務的な役割の方を重用していたとしても、実際に現場でオペレーションを回している方、例えば開発担当者や生産や物流の現場のリーダーの方が、企業のその後の存続・成長にはより重要な存在だったりすることもあります。

いずれにせよ、組織能力はバランスシートに現れない無形資産であり外からは確かめようがありません。組織構成(機能別の部署・チームの割り方やヒエラルキー)やメンバーの年齢・性別の偏りなどはチェックしますが、仮にシニア社員の割合が高かったとしても、それが悪いという訳ではありません。

敢えて言えば、直近の社員の離脱具合はみておいた方が良いかも知れません。特に売却を急いでいる企業において、社員の離脱が相次いでいるというケースをみたことがあります。社内の対立、不信感、業績悪化などをみて、動きの速い人から(≒優秀な人から)去っていく。その場合、事業承継というより事業再生という色を帯びてきます。

いずれにせよここはこの後のデュー・デリジェンスでよくみていかなくてはならないポイントです。

ここまででなかり長くなってしまったので残りの損益と資金は次の回に回したいと思います。

まとめ

■初期的な診断は企業のチェック・サイクルというフレームワークで、市場(競争)→戦略→組織→損益→資金の順番でみていく(あくまで私の場合は、です)

■市場(競争)環境においては「高成長でなくとも微増か横ばい」「市場内に圧倒的ガリバーがいない」「ある程度の参入障壁がある」「市場の構造変化が追い風になっている」といった点が当てはまるかみていく

■戦略の分析がサーチャーにとってはキモ、ここで自分のスキルで課題を解決して伸ばせそうな要素を見つけられるかどうかがカギ

■組織はこの段階では最もみえにくいので後のデュー・デリジェンスでよくみていかなくてはならないポイント

サーチ活動日誌目次

①サーチファンドとは何か

②いまの日本にサーチファンドが必要な理由

③私がサーチャーに挑戦するまでの経緯

④アクセラレータからの支援が仮決定する

⑤自分にあった業界を探す?

⑥サーチファンドにとって良い企業とは?(その1)

⑦サーチファンドにとって良い企業とは?(その2)

⑧事業仮説を練る

⑨オーナー社長と面談・交渉する

⑩市場分析/データ分析

⑪意向表明書を提出する

⑫デューデリジェンスを行う

⑬買収価額を算定する

⑭最後の交渉~譲渡契約締結

⑮経営に参画する~Day1を迎えるまで~

※目次は今後変更の可能性があります

*********************************************************

#サーチファンド #事業承継 #経営承継 #M &A #後継者不足 #searchfund #entrepreneurshipthroughacquisition #ETA