積み立てNISAの運用計画・出口戦略

積み立てNISAのポートフォリオの構築について記事を書きました

積み立てNISAはポートフォリオを構築したらあとは毎日、毎週、毎月の買い注文に従って自動的に買い続けてくれます。

積み立てNISAをどう運用していくべきか

積み立てNISAのメリットは複利の効果を得られることです。

投資信託が値上がりした時の利益を売ることで確定して配当として受け取るのではなく、値上がりした分の利益を再投資することにより元本を増やし、そこにまた金利がついていくことで雪だるまのように、長期で持つほどどんどん利益が大きくなります。

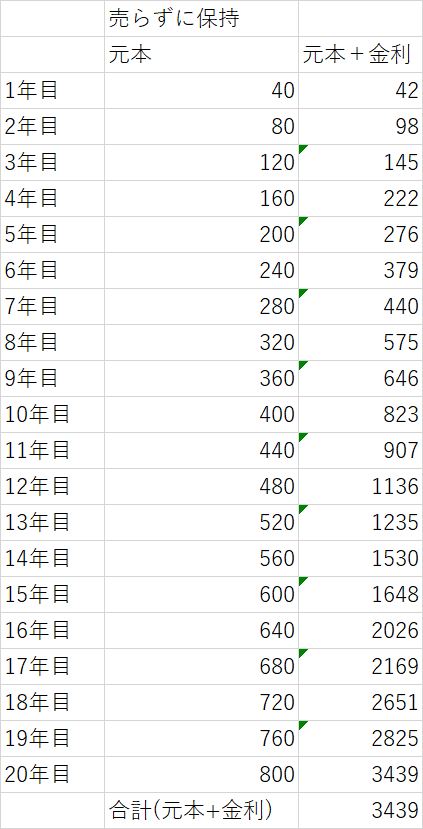

下に年利5%で積み立てNISAを満額積み立てた際のシミュレーションを示します。(実際は年20%で伸びる年もあれば-20%になる年もありますので、実際にこのシミュレーションが成り立つとは限りません。)

年利5%で売らずに20年間保有し続けたとき

年利5%の運用という比較的現実的なシミュレーションでも、20年間持ち続けることで元本を除いた金利だけでも600万円近くの不労所得を得られます。

つまり、積み立てNISAは持ち続けることによる複利の威力がすごいのです。

次に、年5%の年と20%の年が交互にきて20%の年に利益を確定させるとどうなるかを下の表に示します

5%と20%が交互に来るので、5%を積み立て続ける時よりも成績は良くなるはずなのに、実際に得られる利益はずっと積み立て続けるほうが圧倒的にいいことが分かります。

人は値上がりしたらうれしくなってどうしても株価を売ってしまい利益を確定させたくなるものですが、以上のシミュレーションで分かるように高いリターンが出たから利確しよ!というより持ち続けるということが大事になってきます。

ここで、こんな疑問が出てくると思います

Q.いやいや、これ20%の年に利確して出た利益分を再投資してないから複利の効果が得られてないだけで、また投資に回せばいいじゃん。そしたらちゃんと複利の効果も聞いてくるでしょ

うーん、この指摘は正しいですね。5%と20%が交互に来る方のシミュレーションでは確かに再投資していません。しかし、ここには積み立てNISAというシステムが効いてきます。

積み立てNISAは年間40万円までの非課税枠が与えられます。それを20年間持ち続けられるわけです。それで、その枠というのは売ったら戻ってくることがないんです。

それなので、20%の年に利益を確定させて得た資金はもちろん再投資することが可能ですが、再投資をしようとなると積み立てNISAとは別の一般口座で取引する必要があります。すると、一般口座では、売買利益に対して20%の税金がかかります。この税金が利益確定するたびにかかってくると、思っている以上に投資効率は下がってしまうのです。

以下に年利が+5%+20%交互にやってくるときに、売らずにずっと保持し続けた場合と、20%の時に売りえた利益を課税口座で再投資する際のシミュレーションと示します

売らずにずっと保持し続けたとき

20%の時に利確したとき

奇数年目の時に前の年よりも残高が少なくなるのは、税金分を引くからです。税金がかからない積み立てNISAってすごいですよね…

こまめに利確をするとその都度税金がかかるので、元本が税金分引かれてしまいます。積み立てNISAの非課税というメリットを最大限生かすためにも、売らずに持ち続けることが重要なんですね。

積み立てNISAはちゃんと複利の効果が効いているのか?

複利の効果がすごいということはわかりましたが、それがちゃんと積み立てNISAでは効いているのかどうかわからないじゃないかという人も多いかと思います(僕も実際にそうでした。)

保有している銘柄の詳細を確認してみてください。分配金の受け取りを再投資にしていれば、複利の効果は得られています。

分配金受取方法を再投資にするということは、決算の際に出ていた利益を分配金として直接受け取るのではなく、利益をそのまま投資しますよ。という意味です。

SBI証券のかんたん積み立てというアプリから確認した画像

基本的に積み立てNISAが投資信託を買うと大体は分配金受け取り方式が再投資になっているはずです。(僕が実際にネットで積み立てを設定にするときはここの受け取り方法を選択する場面がありませんでした。)

たぶん、ネットではなく、窓口で投資信託を買ったりした場合はこの辺を選べるんだと思います。(この辺に関しては知識があいまいなので信用しないで自分で確認してください。)

積み立てNISAの出口戦略を考える

とりあえず20年間持ち続けたほうがいいねということは先にさんざん示したのですが、この部分に関してはほとんど指南しているのがないので、自分の考えを示していきたいと思います。

冒頭にリンクをつけた積み立てNISAのポートフォリオを考えるnoteでは、年齢やライフサイクルに応じて債権やREITの割合を高めていくことをお勧めしました。

積み立てNISAで持ち続けていた商品を売るときには、とにかく持ち続けて機械的に20年たったら売る!というのも、アリだと思います。が、20年後にちょうどリーマンショックみたいな大不況が来て、売るタイミングで大暴落が来たらこまりますよね。

それに対抗するため、どう投資信託を売っていくかという戦略も大事なはずです。

いやぁ、また買う時と同じように勉強しないといけないのか…めんどくさい…

と思うかもしれないですが、売る戦略を考えるときは買ってきた時と同じことをすればいいんです。

買う時と同じように、売るときも時間分散させてください。

この図からわかるように、2021年現在買ったものは41年に20年間の非課税期間を終えます。そのタイミングに合わせて、41年に売る。22年に買ったものは42年に売る…

というのを繰り返していけば、自然と売るときにも時間を分散させることができます。そのため、41年に大暴落があったとしても、時間を分散させて売っていけば、42年、43年では暴落が回復し、41年の暴落の損失リスクをヘッジできます。買う時と同じで極端な低値で売ってしまうリスクを時間分散により回避しようということです。

もう一つの出口戦略はポートフォリオを作るときに株:債券:REITなどの比率を考えましたが、これと同じように売るときも、この比率を自分が設定したとおりに合わせて株や債券を売るといった方式です。売りながら比率を調整することを「リバランス」と言ったりします。

それでは、具体例を見てみましょう。

例えば、Aさんはポートフォリオを株式:債券:REIT=70:15:15で組んでいき買い続けたとします。

保有から15年が経過してから買ってきた資産の割合を見ると、株価とREITが値上がりして株式:債券:REIT=80:5:15になっていました。

債券がなどに比較して、株式とREITは値上がりしました。これを、自分が設定したポートフォリオの株式:債券:REIT=70:15:15の比率に戻すように株式とREITを売ることがリバランスです。

リバランスを行うメリットは、

・先ほどの例でいう、債券に比較して株式が値上がりして割合が高くなった時に売ることで、株式が高くなったタイミングで売却できる。

・株式が好調で値上がりしているから売りたい!となった時に多くの資産を売りすぎて複利の効果が得られなくなることを避けられる。

できることならどの資産も値段が高いときに売りたいですよね。そのタイミングをリバランスしながらうるとうまくつかめます。

リバランスを行うタイミングとして

・ある程度持ち続けて終盤になって売るタイミングを探しているとき。

・どうしてもお金が必要になって積み立てていた分から切り崩さないといけないとき。

・ライフサイクルや年齢が変わり、ポートフォリオを見直して、株式の割合を下げていきたいとき。

・割合が本来自分の想定しているときよりもかなり大幅に違いが出たとき

等、ルールを設定して売る戦略を立てることが大事です。

投資を行う上で最も危険なのが儲けたいという欲望です。欲望に負けないようにシステマチックに、冷静に規則を守って売り買いするのが資産を築くうえで大事になります。

まとめ

積み立てNISAは買ったら売らずに持ち続ける。

欲望に負けないようにルールを作って出口戦略を立てる

⇒時間分散をさせながら売る。リバランスを行う。