3.11の時にプットに何が起こったのか?!

東日本震災前後の日経平均株価

オプションは危険だ、怖いという話をよく聞きます。私の意見としては正しく容量用法を守って使えば危険なものではないと思っています。ただしリスクがあるのも事実です。

私は9.11同時多発テロ、リーマンショックやチャイナショック、2024年8月の4,400円以上の暴落もすべてオプショントレードを通して体験しています。ポジション自体は持っていなかったり影響のないポジションだったこともありますが一瞬にして大損をしたという経験はありません。

ただし東日本大震災前後のオプション取引は一番恐怖を覚えた取引でした。そのような事件事故による日経平均先物の急落時に何が起こるのかを私のやったトレードも含めて振り返ってみようと思います。おそらくこれがオプションをやっていれば想定されるであろう最大級の恐怖と思います。それが多少でも皆さんに伝わればと思います。

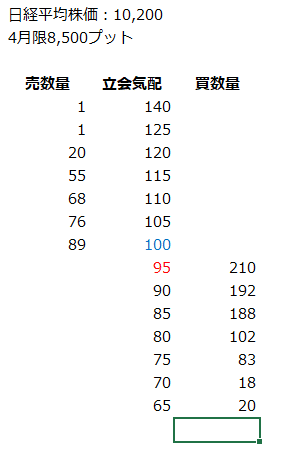

※できるだけ近い値段にしたつもりですがどのような状況が起こるかを説明するため、価格などは正確ではありません。板の状況についてもこんな感じであったという形で書いております、ご了承ください

震災発生前の状況

震災発生前のプットオプションの板です。今でもいえることですがプット売りというのはプレミアム(値段)が高いことが多いため、プット売ってしばらく持っていれば利益になる。そんな簡単なトレードで利益を積み上げている人がかなりいました。私は性格がベア気質(常に下落を気にするタイプ)ということもあってプットを単独で売る(ヘッジをつけないで)ことはめったにしませんでした。

震災発生直後

地震発生直後、先物が急落して当然プットの値段も上がっていきました。その当時の私はオプショントレードの専業で生活をしており、自宅も結構揺れました。先物急落で瞬間的に思ったのは

「プット売りのチャンスやん!!」

確かに大きな揺れでしたが、その瞬間はあんな大惨事なことと思っていませんでした。「今は瞬間的に先物は下がるだろうけど大引け後のナイトセッションに入ったら先物も元に戻ってプットの値段も下がるだろうからここは売るチャンスや!」 くらいに思っていました。

本取引終了後

当時は日経平均先物の終了は午後3時15分でした。その後自宅を出てみたら踏切は閉じたままでなりっぱなし。テレビをみたら津波の状況が刻一刻と放送されています。

「なんだこれ???」「なんかいつもと違う・・・・・」

引け間際にプットを売っていることもあってブルっと寒気がしました・・・・そしてナイトセッション寄り付き。

死んでまう・・・・・(´・ω・`)

寄り付きマイナス400円もさることながらプットの値段が買戻し殺到で一気に倍増。何も考えずに寄り付きでプット売りをぶん投げ、どえらい損失となりました。私自身は損切をしてポジションはゼロとなりましたが、オプション市場の混乱はこんなものではありませんでした・・・・・

3月14日ナイトセッション

その後買い戻した8,500円プットを結構な枚数購入。原発のこともあって何が起こるかわからないのでヘッジということで買っていました。その後家族全員でご飯を食べながら横目で相場を見ていたのですが・・・・

ん????? なんだこれ???

突如8,500円プットだけ値段が異常に上昇を始めました。通常はオプション価格というのは権利行使価格に沿って値段が並んでいます。その順番を無視して8,500円プットだけ値段がぶっ飛んでいったのです。その時の板の雰囲気を図示するとこんな感じ

一見するとすぐわかりますが、板がスカスカです。既にプット買いを持っている人は慌てて売る必要はありません。極論すると高みの見物。新規売りも急いで売る必要はなし。反対にプットを売っている方は追い込まれてきます。どうしても買い戻したい(=損失を確定したい)。そのため買い戻しの注文は出てきますが、売り注文がほとんど出てこない状況。

実はこの異常事態ですが、ある証券会社のロスカットが引き金といわれています。まとまった数のオプショントレーダーがプット売りをしていたため、証拠金不足で強制ロスカット。証券会社は機械的に成り行き買戻し注文を入れます。こんな薄い板で成り行き買戻しを機械的入れるとどうなるか・・・・・もともと薄い売り板に強制的に買いが入るのでどんどんと値段が駆け上がります。

こんな板で成り行き10枚買い注文を入れたら、出ている板の値段を

全部食ってしまうことになります。

とうとうこんな感じ。売り板が全くなくなり買い注文だけになってしまいました。

先に書いたように私は8,500プット買いを何枚か持っていたのです。

そーっと850円に売り注文を1枚出すと

あっという間に約定・・・・じゃあということで870円に1枚売り注文を出すと・・・・・これもあっという間に約定。

この状況って新規売り注文も恐ろしいんですよね。明らかに値段が狂っていると頭の中ではわかっていても新規売り出すのは勇気がいります。私の場合は決済売りなのでリスクはなし。おそらくこんな感じで駆け上がっていったんだと思います。

私もこんな感じで少しずつ決済をして8,500円プット買いを全部処分しました。

以上の内容については日経新聞電子版2011年5月31日に詳しく載っていますので一読をお勧めします

どうして強制ロスカットが起こったのか

一例をあげますと先物1枚を売るのに必要な証拠金額を150万円と仮定します。日経平均は10,000円

この場合、例えば8,500プットを1枚売るのに必要な証拠金は20万円くらいとします。資金を100万円もっていて80円で4枚売ります。

次に先物が急落します。相場が急落するとプットの値段も急上昇します。プットの値段が80円→350円になったとすると、4枚買戻しするのに140万円必要となります。はい、資金100万円(プラス32万円)で132万円しかないので全部を買い戻すことはできません。ちなみに含み損は(80円-350円)×4枚で108万円。

想像してみてください。100万円もっていて、含み損は108万円。さらに買戻しで逃げることもできません・・・・

じゃあ買戻しで逃げる代わりに先物でヘッジをしようとします。プット売り4枚をフルにヘッジするために先物4枚を売る必要があります。必要な資金は150万円×4枚=600万円 600万円持っていたらヘッジをしてリスクを回避することができますが、この人もっているでしょうか・・・・・

このように資金が尽きて追加証拠金も入れられない。ヘッジを掛ける資金余力のない人が強制ロスカットにかかったようです

この震災を通して証券会社が数社、顧客の負債を肩代わりしたためにオプション取引を廃止しました。またひまわり証券は3月17日に証券事業自体を廃止しました。必要とされる証拠金の額も跳ね上がり、そのために売り建玉を決済しなければならず混乱はしばらく続きました。

これを教訓に今は成り行きで注文が出た場合でもかけ離れた値段の場合は即約定しないようになっています。

オプショントレードは資金力の勝負

ハッキリ言います。オプショントレードは資金力の勝負。資金力がそのままトレードの力です。お金とお金の殴り合いです。声を大にしていいます。

目いっぱい建玉を持たない

これに尽きます。上の例でいうと、ヘッジ分の余力があれば急騰急落は全く怖くありません。逆に余力がなくなると急に牙をむいてきます。オプショントレードは資金管理・証拠金管理がトレード成功のすべてと思っています。

あとオプションの板を何枚か画像として掲載しましたが、見てお分かりの通り相場が混乱すると板が一気に薄くなります。特に売り板が一斉になくなるため著しく不利な値段で決済させられるリスクもあります。先に述べたようにオプション売りのリスクをヘッジするためには、買い戻すか先物でヘッジをする。オプションの板は薄くなるリスクがありますが、先物の板はそこまで薄くならないため取引リスクは小さいのです。その意味でも、先物でヘッジできるだけの資金を余裕として持っておくのは重要なのです。

ここまで散々オプショントレードの危険性を書きました。ただしオプショントレードというのは、実は勝つ確率が高くコツコツ投資に向いているのも事実です。コツコツ投資に向いているところも話せればと思っています。これからもお付き合いいただけると幸いです。