資本金-資本の引き出し-

お店を開業したり会社を設立する際には必ず活動資金が必要です。小さなお店や会社の場合は店主自ら出資をします。これを資本の元入れ(しほんのもといれ)とよんでいて、出資された資金のことを資本金勘定(純資産)と仕訳します。

特に株式会社の場合は、出資する人のことを株主(かぶぬし)と呼んでいますが、詳しくは3級でベンキョーします。ここでは個人(事業主)が、お店を開業する場合だと考えてください。

仕訳のタイミングは

①お店に出資し開業したとき

②店主が私用でお店のおカネや商品を使ったとき

③店主が私用で使ったおカネを戻したとき です。

①お店に出資し開業したとき

自分でお店をやっていこうと決意して、資金を用意した時の仕訳です。店主のプライベートなおカネとお店の資金とは明確に分けなければいけないので、お店に出資した資金は資本金勘定(純資産)と仕訳します。

例題(1)

現金1,000,000円を元入れして開業した。

②店主が私用でお店のおカネや商品を使ったとき

店主がプライベートのために、お店のおカネや商品を使うコトを資本の引出しといいまして、資本金勘定を減らします。

よくあるのが、固定資産税を納付する場合です。

たとえば3階建ての持ち家で、1階はお店、2・3階を住まいとしている場合です。固定資産税をお店のおカネで支払ったとしても、仕訳の際にはお店の分と店主個人の分を分けて考えなければいけません。

例題で見てみましょう。

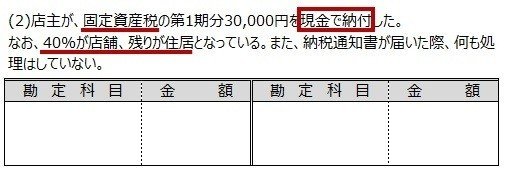

例題(2)

店主が、固定資産税の第1期分30,000円を現金で納付した。なお、40%が店舗、残りが住居となっている。また、納税通知書が届いた際、何も処理はしていない。

順番に見ていきましょう。

まず、この例題で仕訳したいのは、固定資産税を現金で30,000円納付したコトです。まずは、現金で納付しているので現金を減らします。

次に『固定資産税を納付』と言っていますが、『納税通知書が届いた際、何も処理をしていない』とあります。これは、通知書が届いたときに、固定資産税を租税公課として費用計上しなかったということです。ですので、納付した今、租税公課(費用)を計上します。

ただし、『40%が店舗、残りが住居となっている』と条件が付いています。固定資産税を費用計上できるのは、店舗の部分だけですので、金額は30,000円の40%だけということになります。

残りの60%の部分は住居ということですので、これは店主のプライベートな支出になります。ですので、残額を資本金の減少として仕訳します。

いくつか条件が出てきたので、複雑に感じたかもしれません。ですが、一つずつ丁寧に確認していけば、決して難しくはありません。落ち着いてゆっくり丁寧に取り組んでいきましょう。

では今度は、店主がお店の商品をプライベートで使った時の仕訳を見ていきましょう。

店主がお店の商品をプライベートで使ったときは、資本金を減らします。また、商品を使っているのですが、これは販売する目的で仕入れをしています。店主が商品を使うコトは仕入の目的ではないので、仕入勘定(費用)を取り消します。

例題(3)

店主が私用の為、お店の商品10,000円を持ち帰った。

こういった店主が、商品を使うことを自家消費(じかしょうひ)といいます。

③店主が私用で使ったおカネを戻したとき

店主が引き出したおカネをお店に戻す時には、引き出した時の逆仕訳になります。つまり、資本金を純資産の増加として仕訳するんですね。

例題(4)

店主がかねて引き出した現金50,000円のうち、20,000円を返金した。

今回はここまで。

お疲れさまでした。

いいなと思ったら応援しよう!