固定資産Ⅱ-売却-

今回も引き続き固定資産についてベンキョーしていきます。まずは仕訳のタイミングを確認しましょう。仕訳のタイミングは4つでしたね。

①購入したとき

②売却したとき

③費用化するとき

④改修したとき

今回は『②売却したとき』を見ていきます。

②売却したとき

有形固定資産が不要になったときには、手放す=売却することがあります。このときには固定資産がなくなるわけなので、帳簿に記入されている金額を減らさなければいけません。なおこのときの帳簿の金額のことを帳簿価額(ちょうぼかがく)といいます。

売却するときの金額のことを売却価額(ばいきゃくかがく)といいまして、この売却価額と帳簿価額は、ほとんどの場合差額が生じます。

売却価額が帳簿価額より小さい金額の場合、損をしている状態です。なので、このときの差額を固定資産売却損勘定(費用)として仕訳をします。

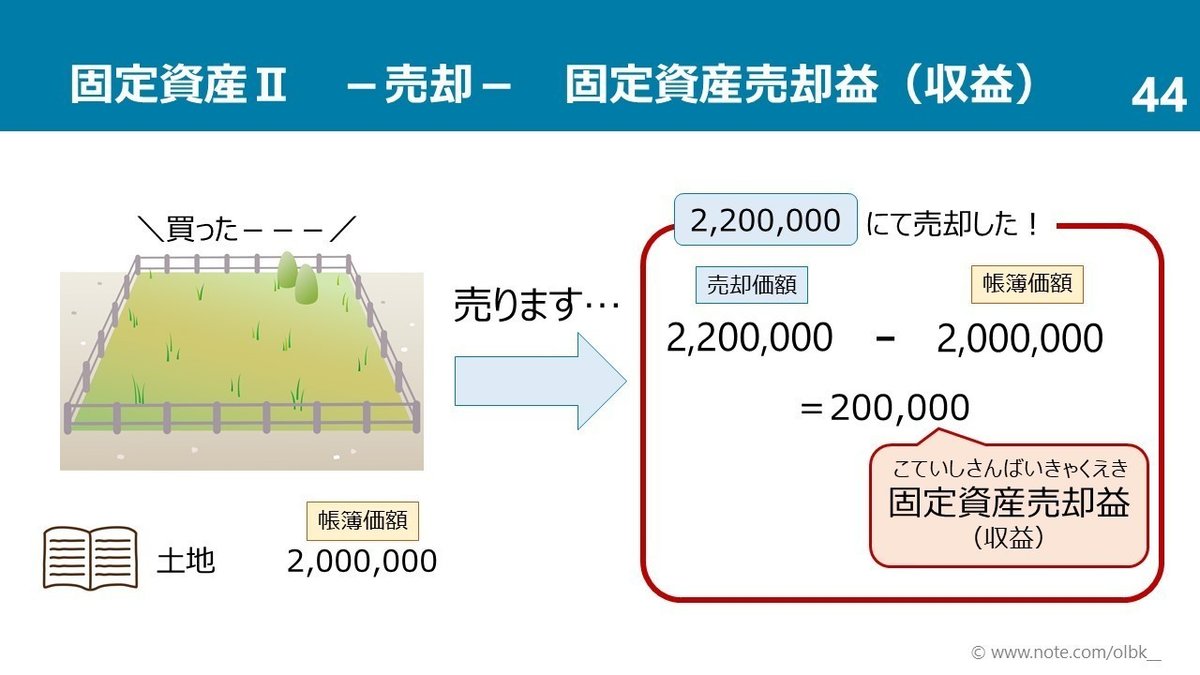

反対に、売却価額が帳簿価額より大きい金額の場合、手放したことで儲かった状態です。なので、そのときの差額は固定資産売却益勘定(収益)と仕訳をします。

差額を確認する際には、売却価額から帳簿価額を差し引きます。

差額がマイナスの場合は固定資産売却損、プラスになった場合は固定資産売却益となります。

例題で確認しましょう。

固定資産売却損(こてんしばいきゃくそん)

-例題(1)-

保有していた土地3,500,000円を売却し、代金は月末に受け取ることとした。なお帳簿価額は4,000,000円である。

仕訳を考える際の手順を見ていきましょう。

まず、持っていた土地を手放(売却)しています。その土地の帳簿価額は4,000,000円といっているので、これを土地を手放すコトを表す貸方に記入します。

次に、土地を手放(売却)したことで手に入ったものは、売却価額3,500,000円です。ただし、これは今はまだ手に入っていなくて、月末に受け取るとあります。しかもこの土地は、倉庫を建設するつもりで保有していたとあります。つまり商品以外を売却したので、未収入金(資産)となります。

ここまで今回の取引である土地の売却について確認が終わりましたが、数字をみてみると貸借のバランスが取れていません。そこで差額を計算して足りない方に記入します。

この差額の計算過程が先ほどのスライド43・44にあった、売却価額-帳簿価額になるんですね。

今回は借方に数字を記入しましたので、固定資産売却損(費用)ということになります。

仕訳をしていくと、差額の計算式が、取引を記録していく際の考え方を数式にしただけだということが分かりますね。

固定資産売却益(こていしさんばいきゃくえき)

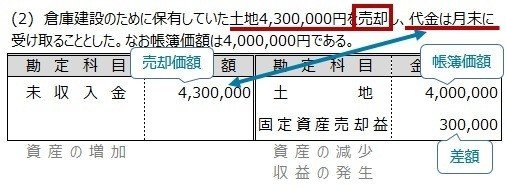

-例題(2)-

倉庫建設のために保有していた土地4,300,000円を売却し、代金は月末に受け取ることとした。なお帳簿価額は4,000,000円である。

仕訳の手順をみてみましょう。

保有していた帳簿価額4,000,000円の土地を手放(売却)しているので、貸方に記入し、土地を手放す(売却する)ことで4,300,000円が手に入るのですが、月末に受け取ると言っていて今はまだ受け取っていません。しかも、倉庫を建設するつもりで保有していた土地なので、ここでは未収入金を借方に記入します。

ここまでで、土地の売却取引に関する確認は終わりましたが、数字を見てみると、まだ貸借のバランスが取れていません。差額を計算して足りない方に記入をしましょう。

そうすると、今回は貸方に数字が記入されました。これは、収益側ですので勘定科目は、固定資産売却益が発生したということになります。

固定資産の売却を仕訳する際のポイントは…

・帳簿価額と売却価額の意味を把握するコト

・差額は、その二つを比較計算しているコト

・手放して損をしていれば、費用の科目である固定資産売却損

もうかっていれば収益の科目である固定資産売却益であるコト

を押さえれば簡単に仕訳ができます。感覚がつかめるようになるまで、同じ問題でくり返し練習をしてみてください。

今回はここまで。

お疲れさまでした。

いいなと思ったら応援しよう!