[金融機関]等の破綻と[顧客保護]私のお金は守られるのか??

皆さんこんにちは☺️

そして

✨とほかみえみため ✨

いつも私のブログを見てくださって

ありがとうございます✨😊

☆ブログのフォロー有難う御座います

㊗️お陰様で4380

達成しました💝

有益な情報の発信をこれからもしていきます。

日本人が豊かになるために

10,000人→30,000人→50,000人→120.000,000人目指して書いていきます。

※まだの方は良かったらフォロー宜しくお願いします❤️

日本では報道されないニュースや記事や動画などをメインに書いていきます。

皆さんの応援が次の記事のモチベーションになります📝😊

初めての方もどうぞ宜しくお願いします。

さてこの記事では

記事を見てくださった方のマネーリテラシーの向上のために

書かせて頂きました。

この記事が勉強になったと思ってもらえてたいいね👍

友達や知り合いの方に是非シェア共有をしてください

日本人のリテラシーUPの貢献

日本人の皆んなの為になると想っています

では本編をどうぞ

春にあった格銀行間の問題

SVBシリコンバレー問題などで銀行(金融)の問題が勃発しているのでそちらを書いていきたいと思います。

金融崩壊は自分の資産を無くなるのか??

最後までご覧いただけたらと思います💡

レッツ勉強✍️

金融機関等の破綻と顧客保護

さてよくある質問から答えますね。

春のアメリカのSVBシリコンバレー問題の様に

銀行がもしも潰れたら私達のお金は守られのでしょうか?という質問ですが

答え先に書くと📝

守られます!!

何故なら

預金保護制度は国民の預金を守るために、金融機関が入るものです。

[預金保護制度]とは

万が一の時に金融機関が破綻した場合、預金保険者の預金などを保護するための制度です。

*安心ですね😮💨

保険という名前はついていますが、預金者が保険料を払う必要はないです。

保険料を払うのはその預金を預かった金融機関になります。

ですので、私達が預けたお金は自動的に預金保険がかかります。

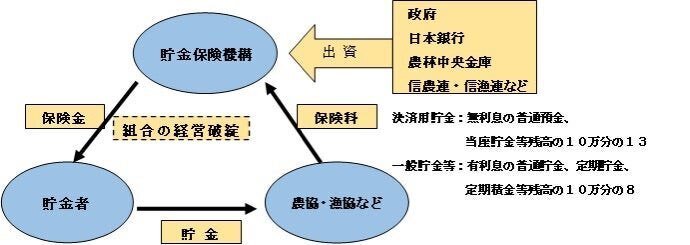

預金保険制度の仕組み

預金保険制度とは、金融機関が預金保険料を預金保険機構に支払い、万が一、金融機関が破綻した場合には、預金保険機構が一定額の保険金を支払うことにより預金者を保護する制度で、多くの国において採用されています。

仕組みは、下図のように、預金者が預金保険の対象金融機関に預金をすると、預金者、金融機関及び預金保険機構の間で、預金保険法に基づき自動的に保険関係が成立するという形で成り立っています。このため、預金者自身が、預金保険加入の手続を行う必要はありません。

わが国の預金保険制度について定める預金保険法は、金融機関が破綻した場合でも、預金者の保護と資金決済の確保を通じて、信用秩序の維持を図ることを目的としており、預金保険機構がその運営主体となっています。

ペイオフ制度 預金保護法

預金保険制度とは、金融機関が預金等の払戻しができなくなった場合などに、預金者を保護し、また資金決済の確保を図ることによって、信用秩序の維持に資することを目的とする制度です。預金保険制度に加入している金融機関が破綻した場合、1預金者あたり元本1,000万円までとその利息が保護されます。

ペイオフとは、金融機関が破綻したとき、預金保険制度に基づき預金保険機構が預金者に直接保険金支払いを行うことをいいます。

ペイオフで1000万円までは守られます💡

安心ですね😮💨❤️

もしも1000万円以上のお金がある人は心配だったら必ず

無利息型普通預金 決済用口座に変更しておくといいですね💳💰👍

ただ!!

お金が1000万円以下なら普通の口座に入れておいても問題ないですが、インフレで死ぬので辞め時ましょうね。

必ず奥村まで相談下さい📧

LINE登録はこちら💁♂️⬇️

https://lin.ee/cPGO3J7

最後にこちら💁♂️

日本投資者保護基金

投資者保護のしくみ その1

証券会社は、法律で義務付けられている「分別管理制度」を厳格に守っています。

分別管理とは、証券会社が、お客さまからお預かりする資産(金銭や株式、債券などの有価証券)と、証券会社自身の財産とを厳格に分離し、管理することによって、お客さまの資産を保全することです。

分別管理が守られている限り、たとえ証券会社が破たんしたとしても、基本的に、お客さまの資産に影響はなく、破綻した証券会社に対し、お客さまは、ご自身の資産の返還を求めることができます。

投資者保護のしくみ その2【私たちのしごと】

万が一のときには、1000万円まで補償を受けることができます。

私たち、日本投資者保護基金(以下「当基金」といいます。)は、万が一、何らかの事情で証券会社が破綻し、分別管理の義務に違反したことによって、お客さまの資産の返還が円滑に行われない場合には、返還できないお客さまの資産について、当基金がお客さま一人当たり上限1,000万円まで補償を行います。

お客様の資産は二重の制度によって保護されています。

このように、お客さまが証券会社に預けている資産は、分別管理と投資者保護基金による補償の二重の制度によって保護されています。

以上になります。

今回SVBシリコンバレーや他の銀行が潰れて不安だなー

どうしようかなーって思っている人は必ず相談下さい。

LINE登録はこちら💁♂️⬇️

https://lin.ee/cPGO3J7

この記事では書けない様な話や

お金持ちの人達がしているお金を増やす、守る、相続するなどの富裕層の人達がやっているベストな方法もあるのでそちらが本当にお勧めです。

結局無知は罪という事ですね💡

そして

そして新NISAのように証券会社が倒産したらどうなるの??

日本の銀行にお金を預けていた場合

もしも銀行が潰れたら1000万円のお金は保証されています。(ペイオフ再度)

証券会社にお金をおいておいた場合

は

仮想通貨の取引所にお金をおいている場合

も

分別管理で1000万円までは保証されるやつです。

ただし

*注意を必ず見て下さい‼️

*注意すべき問題は何か⁉️

それは莫大な金額の保護が必要になった場合!!

お金は全額保証されるとは限らない。

いいですか?

今アメリカは崩壊寸前で

FDICは5000以上の銀行(2021)の

お金を保証出来るはずはありません。

アメリカが飛んだら🇺🇸日本も必ず余波を喰らいますので

日本の銀行も同じではないのではと考えるのが普通です。

現にJAも相当危険なシグナルがででいます。

日本は護送船団方式なので

最悪、政府からお金を出すか……

ヤバくなっている銀行などは合併などをして

存続をさすように持っていくのかな?

と思いますが‼️

ここは注意深く見ておく必要があります。

補足として

FDICとは?

米連邦預金保険公社(FDIC)とは 破綻時の預金を補償

▼米連邦預金保険公社(FDIC) 米国の金融機関が破綻した場合に、一定額の預金などを保護するための預金保険制度を運営する。預金を取り扱う金融機関は加盟が義務付けられ、FDICは金融機関の健全性を監督する。破綻処理では管財人の役割も果たす。1口座あたりの預金保護上限は25万ドル(約3380万円)。

1920年代後半からの大恐慌時に大量の銀行が破綻し、預金者が損失を被った。1933年のFDIC設立によって小口預金者を保護し、金融システムへの信頼を確保する狙いがあった。1980年代、貯蓄金融機関(S&L)の大量破綻を契機に預金保険制度の改革が実施され、FDICの権限も強化された。

です

来年のブラックスワンの時にアメリカが飛んだら

銀行、不動産、各セクターからドミノ倒しで崩壊していきます。

*もうきていますけどね。

日本は何処まで銀行含め企業を救済できるか?

死に物狂いで助けないと日本の銀行も含め

経済の崩壊になるのは見えています。

ゆめゆめ銀行にお金を置いているから

私は大丈夫と安心と思うのは辞めた方がいいです。

2024年BRICsボンドを発行し

アメリカのボンドを買わなくなったアメリカ債券は

借金まみれですので

誰が買うのかな?というレベルでもう買いてがドンドン離れていっているのが現状です。

勿論日本はポチ🐕なので2.10.30.50.100年国債を買わされているわけです。

一方中国は米ドルを投げ売りして上海取引所を通して、イギリス、アメリカとは別で金や石油など米英から離れた動きをしています。

日本とは偉い違いです…………

BRICsの150ヵ国以上の国々はアメリカを見離して

ロシア、中国に舵を切っているんです。

米ドルよりも人民元が優位になるように周到にそして着々と進めているのを日本のメディアは報道しません。

知ってる方も居てる方思いますが

いちを補足として

中国が今持っているいると言われている

米国債の量下⬇️

中国が保有する米国債の減少が続いている。 米財務省が15日発表した国際資本統計によると、2022年12月末の保有額は8670億ドル(約116兆円)と5カ月連続で前月を下回り、12年半ぶりの低水準になった。

これの10倍はありますからね。1160兆円‼️‼️

*中国政府の他、世界中の華僑、台湾のドル資産も含むです。

日本もアメリカの属国なので!!

無理やり買わされているドル建て資産100年物の米国債は16兆ドル(なんと1800兆円)もあります。

はぁ!?でしょ。

というレベルなんですよ。

まあそれはいいとして

いかに私達は知らないところで

政府がお金を無制限に刷り続けて借金をし

国民のことを考えていないか?が断片的にでも伝わったら幸いです。

大丈夫ですか?

ここを抑えておかないと

わけがわからないとおもいます

Q

国債を発行している側のデメリットは?

金利が上がるとどうなるの?

国債を購入している側のデメリットは?

金利が上がるとどうなるの?

解説です

*ここではわかりやすくアメリカと日本にします

国債を発行しているアメリカ側のデメリットは

1.返済負担:

国債は返済期限がありますので

債務の返済に伴う負担が発生しますよね

国が借金を返済するためには

税金を増やす

新たな借金(債務)を発行する

または予算を削減する必要があります。

国民怒りますよね!?怒らない人は感性大丈夫でしょうか?

2. 金利支払い

国債は利息を付けて発行しますので

金利支払いが必要です、お金のルールです。

金利が高い場合はヤバイですね

国の負債返済負担が増えますので、アメリカ国の財政状況に悪影響を及ぼします。

金利が高いと返す方は辛いですよね。

コレは住宅ローンや車のローンなどをイメージして貰うとわかりやすいですね。

3. 信用リスク

国債の信用リスクは、その国の債務返済能力に依存しますので→経済状況が悪化して国の財政が危機に瀕した場合、国債の価値や返済能力に不安が生じる可能性があります。

Q

金利が上がると、国債を発行している側のデメリットは以下のようになります。

1. 返済負担の増加

金利が上昇すると、国債の発行元である国の返済負担が増加します。金利が上がれば、現在の利率よりも高い利率で新たな債務を発行しなければならず、返済負担が増える可能性があります。

2. 財政圧力の増加

金利上昇により、国の債務返済のための財政圧力が増加します。金利の上昇に伴い、国の予算の一部は金利支払いに割かれるため、他の分野への予算配分が減少する可能性があります。

では国債を購入している日本はどうでしょうか?

目線を変えて見ていきましょう

国債を購入している側のデメリットは以下のようなものがあります。

1. 低いリターン

国債は比較的安定した投資ですが、その代わりに利回りが低くなる傾向があります。金利が低下した場合、国債の利回りも低下し、投資家の収益が制限される可能性があります。

2. 利上げリスク

金利が上がると、国債の市場価値は下がります。これは、金利上昇により投資家が新たな債券の購入を検討するため、既存の国債の需要が低下するからです。金利の上昇により、国債の市場価値が減少し、売却時の損失が生じる可能性があります。

以上のようにデメリットが存在しますが、国債は依然として安全でリスクの低い投資手段として多くの投資家に利用されているのも事実です。

アメリカの属国ですから無理矢理購入させられているのですけどね。。

それをポチと言います。

最後までお付き合いくださいましてありがとうござします。

読者様が少しでも勉強になればと思い書かせて頂きました

この記事が勉強になったと思ってもらえてたいいね👍

友達や知り合いの方に是非シェア共有をしてください

日本人のリテラシーUPの貢献

日本人の皆んなの為になると想っています

それではまた書きますので、良かったら次回の記事も見て下さい😊

いつか自分の子供が親父の記事を見て勉強してくれるその日までワクワクしながらドンドン記事を書いて行こうと思います📝

12/21〜25本日準備が出来次第

コンサル生の募集をしていきたいと思います。

こちら今のうちに登録の方しておいて下さい

LINE登録からご連絡下さい

貴方は誰のために生きていますか?

この記事が気に入ったらサポートをしてみませんか?