資本剰余金からの法人税等の控除

質問が多い論点についてこの場で少し解説しようかと思います。

連結税効果の論点として扱われるこの論点。テキスト年度によってはC論点になっておりスルーしている人や、機械的に解き方のみを覚えている人が多いと思います(正直それで構わないとは思っています)。

ここでは、それでもちゃんと理解したいという人向けに解説しておこうと思います(細かい相違があるかもしれませんが、それはご了承ください)。

まずこの論点について簡単に説明します。

親会社が子会社株式を一部売却する上で、会計上売却損益が生じます。税務上においても子会社株式は原価評価であるため、同額が益金または損金に計上されます(売却損益に対して課税されるという話です)。

しかし、これは個別財務諸表においての話。連結財務諸表においては非支配株主との資本取引であるものとして一部売却に関し個別財務諸表における売却損益を消し、代わりに資本剰余金を計上します。

ここで、問題となるのは法人税。

売却損益は消去されたものの、それによって増減していた法人税等の処理が行われないと、法人税等の影響のみは連結財務諸表に残ることになってしまいます。これは売却損益に代えて計上された資本剰余金に対して課税されているような形となり、これは資本取引・損益取引区分の原則の観点からも好ましくない状況になります。

であるならば、資本剰余金から対応する法人税等を消してあげよう、というのがこの論点の概要です。売却損益に直接計上されていた法人税等の調整を行うことから、勘定科目は法人税等調整額ではなく法人税等なのがポイント。

あとは、厳密には税効果会計の論点では無いので、税効果の指示がない場合においても当該処理を行います(令和5年第1回短答式試験で出題あり)。

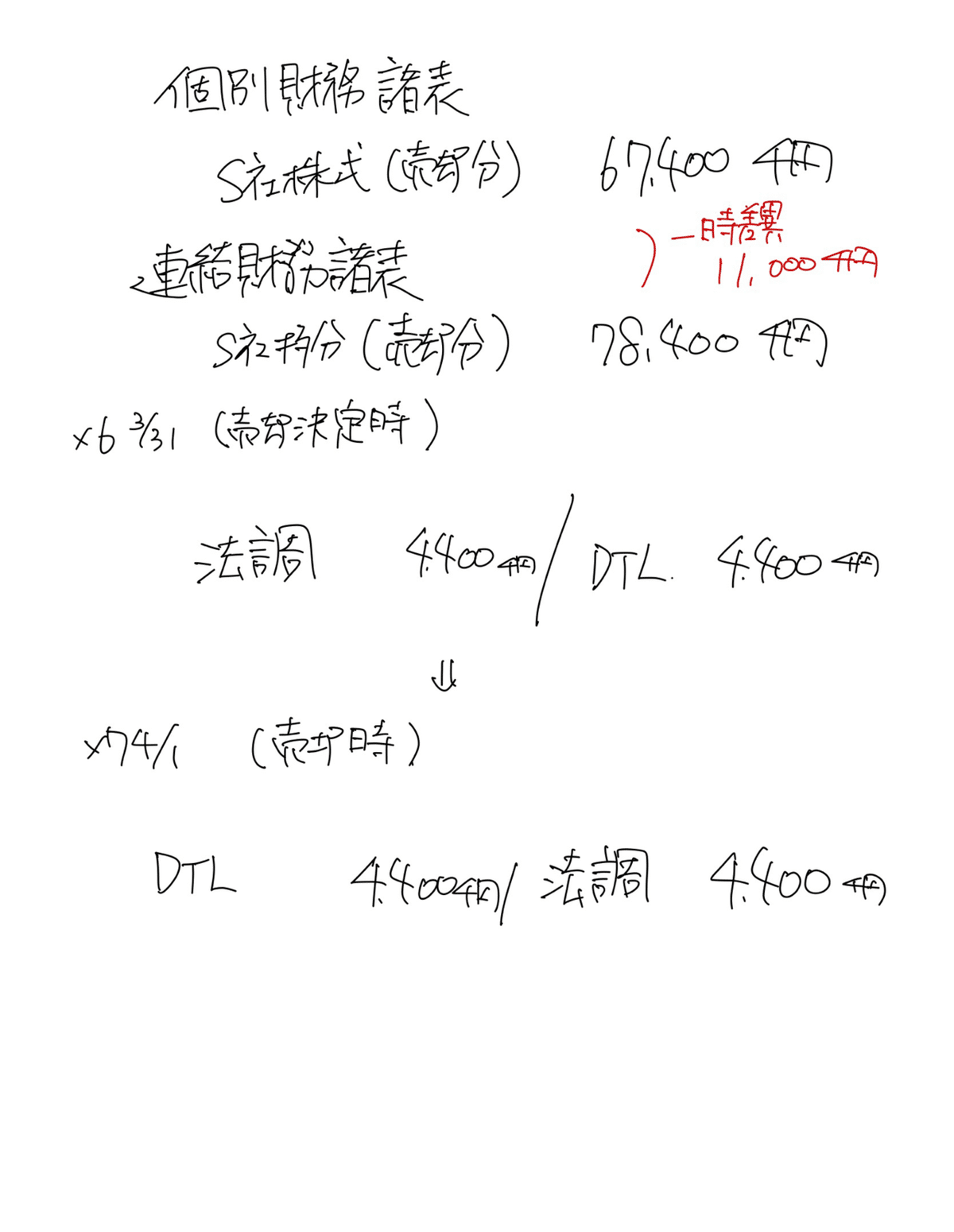

説例を用意しました。

基本的にタイムテーブルを書くならばこのようになるかと思います。

一部売却における売却持分と売却額との差額11,600千円に対して税率40%分にあたる4,640千円の法人税等を減額していますね。これがこの論点の処理になります。

ここで勘のいい人は気づく(この質問もたまにある)のが、売却益に対する法人税等を消去するのが目的ならばこの説例で言う売却益22,600千円に対応する9,040千円を消去すべきなのでは?というもの。これはいい疑問です。

この調整に関しては、子会社の投資に係る一時差異までを考慮するとしっかり理解することが出来ます。

子会社株式の売却を決定した場合、子会社の投資に係る一時差異に対しても税効果を適用することになります。

投資に係る一時差異の算出がピンと来ない方は、今すぐnoteを閉じて見なかったことにしてください笑

とりあえず、税効果を適用するとこのようになるわけです。

今までの関係を整理するとこうなります。

先程の疑問に回答すると、税の影響は投資に係る一時差異までを考慮すると0になります(ただしのれんが残っていると少しややこしくなります。これは考えないほうがいいです)。これにより調整が完了しているわけです。

いかがでしたでしょうか。少しでもこの論点への理解が深まればと思います。

質問が多い論点は順次まとめていこうと思うので、リクエストがあればマシュマロに投げておいてください。それではまた。👋