個人事業主が国民健康保険料を下げるために、マイクロ法人を始めるべきかどうかの調べ方

こんにちは。

個人事業主・一人会社専門の税理士のみねと言います。

個人事業主の国民健康保険と国民年金保険を削減するためのサポートを得意としています、相談件数は数えてみたら383件を超えていました。

「もっと早く知れば良かった・・・」というのを防ぎたく、noteを始めました。

▋1.マイクロ法人とは?

マイクロ法人とは役員1人(または配偶者を含めた2人)といった最小単位の会社組織のことを言います。

ですが、ここではマイクロ法人を使った個人事業主の国民健康保険料を削減するスキーム(仕組み)のことについて話をしていきます(以下このスキームのことを、マイクロ法人戦略と呼びます)

▋2.マイクロ法人戦略の “導入時点”と“導入後”に手に入る11のメリットとは?

このスキームには大きく11の導入メリットがあります。

そのうち“導入時点”で確定する経済メリットが5つ、残る6つは“導入後”に効果を発揮する経済メリットです。

これらは不確定ながらも上手くすれば、とてつもない経済メリットを個人事業主にもたらすものです。以下、それぞれを説明していきます。

■ 2-1.導入時点で確定する5つのメリット

❶ 国民健康保険料が最大95.2万円安くなる!

⇒ 現在、国民健康保険料の上限額は年間102万円です。しかし、このスキーム導入後は年間約6.8万円の負担になります。

よって、その差額は約95.2万円 ―― これだけの保険料を削減できます。

❷ 国民年金保険料も最大20.3万円安くなる!

⇒ 個人事業主に配偶者(奥様)がいた場合は国民年金保険料の年間合計39.6万円(毎月16,520円×12ヶ月×2人分)です。一方、このスキーム導入後は年間約19.3万円になります。よって、その差額は20.3万円 ―― これだけの保険料を削減できます。

❸ さらに、所得税・住民税が8.25万円安くなる!

⇒ さらに、このスキームの削減効果は社会保険料(「国民健康保険料」「国民年金保険料」)だけではありません。

節税メリットもあります。今よりも所得税・住民税が8.25万円安くなります。

❹ そのうえ、給付内容がグレードアップする!

⇒ そのうえ、「国民健康保険」も、「国民年金」もその給付内容が少しだけですがグレードアップします。

いずれも保険料は下がったのに、です。

❺ おまけに、「経費」を使って“手元キャッシュ”を最大化できます!

⇒ おまけに、このスキーム導入後は「経費」を使って“手元キャッシュ”を最大化できるようになります。

もちろん、これは❶~❹とは「別枠」で手に入るメリットです。この方法については後日に記します。

以下はマイクロ法人戦略の導入後に伴う経済メリットになります。

■ 2-2.導入後に効果を発揮する6つのメリット

❻ 計画的な節税対策を図れる … 個人の納税時期は決まっていますが、法人は自由に設定できます。

❼ 消費税の節税につながる … 消費税課税事業者なら個人と法人に所得分散して節税を図れます。

❽ 役員社宅で節税できる … 法人化すると「住居関連費」を費用として計上できます。

❾ 旅費規程を作って節税できる … 「旅費規程」を作って出張手当を経費として自分に支給できます。

❿ 法人設立時に現物出資すれば節税できる … 「少額減価償却資産の特例」や「減価償却」が使えます。

⓫ 自分に退職金を支給して節税できる … 「退職所得控除」の税制メリットを享受しながら手取りを増やせます。

ただし、このスキームには3つのデメリットがあります。

▋ 3.法人設立に伴う3つのデメリット(コスト要因)

それではデメリットについてです。デメリットは大きく3つです。

■ マイクロ法人設立に伴う3つのデメリット(コスト要因)

❶ 会社設立に費用がかかる

⇒ これは初期費用と考えてください。

スキーム導入にあたっては「株式会社」か「合同会社」のいずれかで法人設立する必要があります。

法人設立には費用がかかります。

「株式会社」が20万円、「合同会社」が6万円です。(※電子認証の場合)

司法書士などの専門家に法人設立手続きを依頼すれば、さらにその報酬がおよそ5万円程度プラスされます。

❷ 最低でも法人住民税7万円(均等割)がかかる

⇒ 法人決算が黒字でも赤字でも法人住民税(地方税)の均等割は納税しなければいけません。税額は都道府県に2万円、市町村に5万円、両方合わせて7万円になります。

❸ 税理士報酬が発生する

⇒ 個人事業であれば自分で確定申告している方も多いでしょう。

しかし、このスキーム導入後は法人の記帳管理だけでなく法人申告書の作成も追加されることになります。

そうなると、自分でやるのはちょっと難しくなってきます。

そこで税理士に依頼することになるわけですが、当然その報酬が必要になってきます。

“価格重視”で探せば年額12~15万円程度で依頼できるはずです。

(弊社の場合、マイクロ法人用のプランで年額13.2万円(税込)として対応しています。)

コスト要因以外のデメリットについては、

❹マイクロ法人の会社事務の手続きが増える

会計ソフトへの入力、決算書や申告書作成といったものは税理士に代行依頼できます。

しかし、税金や社会保険料の納付、振込作業など経理事務作業はどうしても会社作業としてやらなければなりません。

税金や社会保険料の納付がペイジーでできたとすると、時間にして月5~10分くらいでしょうか。

❺ 法人用の銀行口座開設で苦戦する場合がある

個人の銀行口座はよほど信用情報がブラックな方で無ければ開設できます。

法人用の銀行口座は近年、審査が厳しくなってきてしまい、口座開設に苦戦される方が多いです。

以上が5つのデメリットです。

2つはコストに関係ないデメリットなので要は、「削減効果>3つのデメリットにまつわるコスト」 となれば、今回の『国民健康保険料を削減するマイクロ法人戦略スキーム』を導入する意味がある。

「削減効果<3つのデメリットにまつわるコスト」 となれば意味がないことになります。

▋ 4.マイクロ法人戦略を始める分岐点はいくら?

〉〉〉 では、実際に導入メリット(削減効果)がないケースなんてあるのでしょうか?

あるとすると、それは現在の社会保険料(「国民健康保険料」「国民年金保険料」)が世帯合計で“年間48万円以下”のケースです。

その根拠はこうです。まず法人設立後の社会保険料(「健康保険」「厚生年金」)は年間27.3万円(年齢や地域によって多少差が出ます)・・・① です

次に、マイクロ法人設立に伴うコストです。

ここでは次年度以降のランニングコストで計算するとして、「株式会社」でも「合同会社」でも年間20.2万円・・・② です。

よって、①+②の合計は47.5万円 になります。

つまり、次の公式が「損益分岐点」になります。

48万円 >

現在の社会保険料(「国民健康保険料」「国民年金保険料」)世帯合計額

国民健康保険料と国民年金保険料が世帯合計で48万円以上かかっているようでしたら、マイクロ法人戦略をやった方が良いことになります。

分岐点がわかったところで、実際の国民健康保険料と国民年金保険料の金額の調べ方と削減額の調べ方をお伝えします。

▋ 5.国民健康保険料と国民年金保険料を把握する

まずは、国民健康保険料と国民年金保険料を把握する必要があります。

■ 5-1.国民健康保険料の調べ方

・毎年6~7月頃に届く国民健康保険料の納入通知書(納付書)を確認する。

通常は6月に市役所、区役所から発送されるようですがたまに7月に入ってから発送される役所もあるようです。

6月になっても届いていないようなら「国民健康保険 〇〇区 連絡先」などで役所に連絡してみてもいいでしょう。

納入通知書(納付書)は

といった感じです。

・自分の所得(利益)を基にシミュレーションしてみる。

これは正しい国民健康保険料の金額は出せませんが、次の国民健康保険料はいくらになるんだろう?といった概算額を知りたい時に使える方法です。

手元に確定申告書を用意していただくとより正確な数値を出せますが、現時点での予想の年間利益額(青色申告特別控除10万円~65万円控除後)を入れていただいても十分かと思います。

おススメのシミュレーションは https://www.mmea.biz/simulation/kokuho_calculation/

です。

ご家族の人数と年齢、収入額を入れていきます。

その他所得に入れる金額は下記の写真の通りです。

後は住んでいる市区町村を入れて「保険料を計算する」ボタンを押すだけ!

■5-2.国民年金保険料の調べ方

・国民年金の納付書を確認する

毎年7月初旬に7月分から来年3月分までの納付書がまとめて届きます。

その納付書に金額が書いてあるので確認してみてください。納付書はこんな感じです。

・ネットで金額を調べる

国民年金は収入減少や失業等など経済的に困難な場合を除いて、一律みんなが同じ料金です。

「国民年金 今年 いくら」などと検索すると簡単に出てきます。

令和5年度は月16,520円ですね。

これで国民健康保険料と国民年金保険料の金額が把握できました。さていくらになったでしょうか?

▋6.国民健康保険料と国民年金保険料の合計額からマイクロ法人戦略を実行すべきかどうかの判定をする

まずマイクロ法人戦略を実行した場合の削減額を計算します。

弊社のシミュレーション、https://m.hokenpro.jp/minecloud/ でおおよその正しい計算ができます(都道府県ごとの計算をしていないため数百円の誤差が出る可能性があります)

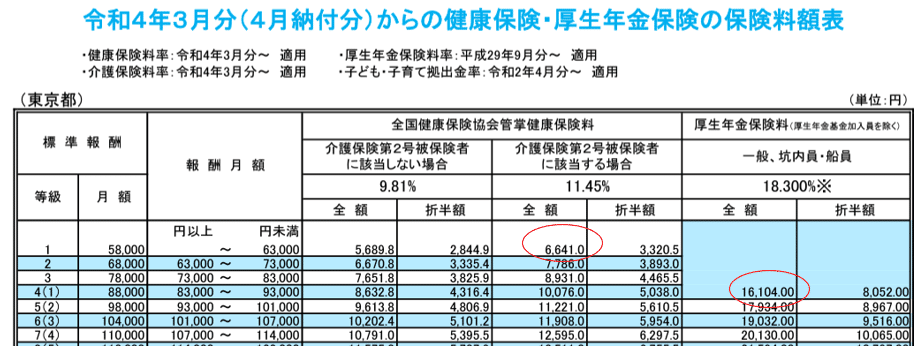

あるいは「社会保険料」と検索したら出てくる全国健康保険協会のホームページから毎月の保険料から計算してみてください。

例えば、東京都が住所で40歳以上の介護保険に入る場合には、

6,641円と16,104円の合計額22,745円が毎月かかる社会保険料です。

全額という所を見ていく必要があります。

年額で言うと272,940円ですね。今の国民健康保険料と国民年金保険料との差額が削減額になってきます。

前述したデメリットでお伝えした毎年かかってくる新しいコスト20.2万円と比較して、削減額の方が大きいようだったら効果あり!実行してもいいかと思われます。

高い国民健康保険料で困っている個人事業主さん、ぜひマイクロ法人戦略の導入を検討してみてください!

次回は、導入マニュアルについて用意していきます。

お楽しみに!

Twitterでも最新情報、マイクロ法人の活用方法を配信しています。

いいなと思ったら応援しよう!