MARA Holdings(MARA)2024/Q4決算発表(2025/2/26)

1.売上と収益・株価情報

・EPS 予想 -0.134 → 結果 1.369 ✅

・売上 予想 187.77M → 結果 214.39M ✅

・次期EPS 予想 → 新ガイダンス (未発表)

・次期売上 予想 → 新ガイダンス(未発表)

2.決算発表後の市場の評価

①ポジティブニュース

売上高の増加:前年同期比で売上高が35%増加し、1億3,160万ドルに達しました。

ビットコイン保有量の増加:四半期末時点で26,747 BTCを保有し、ビットコイン価格の上昇に伴い、資産価値が大幅に増加しました。

マイニング能力の強化:マイニング機器の増設により、稼働中のマイナー数が7%増加し、268,000台に達しました。

②ネガティブニュース

純損失の拡大:前年同期の1株当たり34セントの損失から、42セントの損失へと赤字幅が拡大しました。

収益予想の未達:売上高が1億4,030万ドルの予想に対し、実際には1億3,160万ドルと、市場予想を下回りました。

③アナリストの評価と将来予測

MARA Holdingsの2024年第4四半期決算は、売上高の増加やビットコイン保有量の拡大といったポジティブな要素が見られましたが、純損失の拡大や市場予想を下回る収益といったネガティブな側面も存在しました。

アナリストは、同社のビットコイン保有戦略とマイニング能力の強化を評価しつつも、収益性の改善が今後の課題であると指摘しています。ビットコイン価格の変動が同社の業績に直接影響を与えるため、暗号資産市場の動向が重要な要素となります。

将来的には、以下のポイントが注目されています:

コスト効率の向上:マイニング設備の最新化やエネルギー効率の改善により、運用コストの削減が期待されています。

多角化戦略:ビットコイン以外の暗号資産のマイニングや、関連サービスへの参入など、新たな収益源の確保が検討されています。

規制環境の変化:各国の暗号資産に関する規制強化や緩和が、同社の事業運営に影響を与える可能性があり、これらの動向を注視する必要があります。

総じて、MARA Holdingsはビットコイン市場の成長を背景に事業を拡大していますが、収益性の向上と市場の変動への対応が今後の重要な課題となるでしょう。

3.企業情報

企業概要

MARA Holdings, Inc.は、アメリカ合衆国フロリダ州フォートローダーデールに本社を置くデジタル資産技術企業で、主に暗号通貨のマイニングやブロックチェーンエコシステムの構築に従事しています。2010年2月23日に設立され、当初はMarathon Patent Groupとして知られていましたが、2021年3月1日にMarathon Digital Holdingsへ、さらに2024年8月29日にMARA Holdingsへと社名を変更しました。

主な商品・サービス

暗号通貨マイニング:ビットコインを中心とした暗号通貨のマイニングを行い、世界最大級のビットコインマイナーとして知られています。2024年11月時点で25,945 BTCを保有し、MicroStrategyに次ぐ企業としてのビットコイン保有量を誇ります。

強み

大規模なマイニング能力:世界最大級のビットコインマイナーとして、市場での影響力と競争力を持っています。

積極的な設備投資:2023年12月には、Generate Capitalの子会社から稼働中のビットコインマイニング施設を1億7,860万ドルで買収するなど、設備拡充に積極的です。

弱み

環境・地域社会への影響:2024年7月、テキサス州グランベリーの住民から、同社のビットコインマイニング施設に起因する騒音や健康被害の苦情が報告され、地域社会との関係構築が課題となっています。

直近の企業戦略

再生可能エネルギーの活用:2024年12月、テキサス州の風力発電所を買収し、AI関連事業の拡大に伴う電力需要増加に対応するなど、環境に配慮したエネルギー戦略を推進しています。

AI事業への参入:AIやハイパフォーマンスコンピューティング(HPC)分野への進出を図り、Auradine社製のASICマイナーを導入するなど、事業の多角化と新技術の採用に積極的です。

MARA Holdingsは、暗号通貨マイニング業界での地位を強化しつつ、再生可能エネルギーの活用やAI分野への進出を通じて、持続可能な成長と事業の多角化を目指しています。

4.決算概要(FORM8-K)

1.損益計算書(Income Statement)

(1)収益と利益

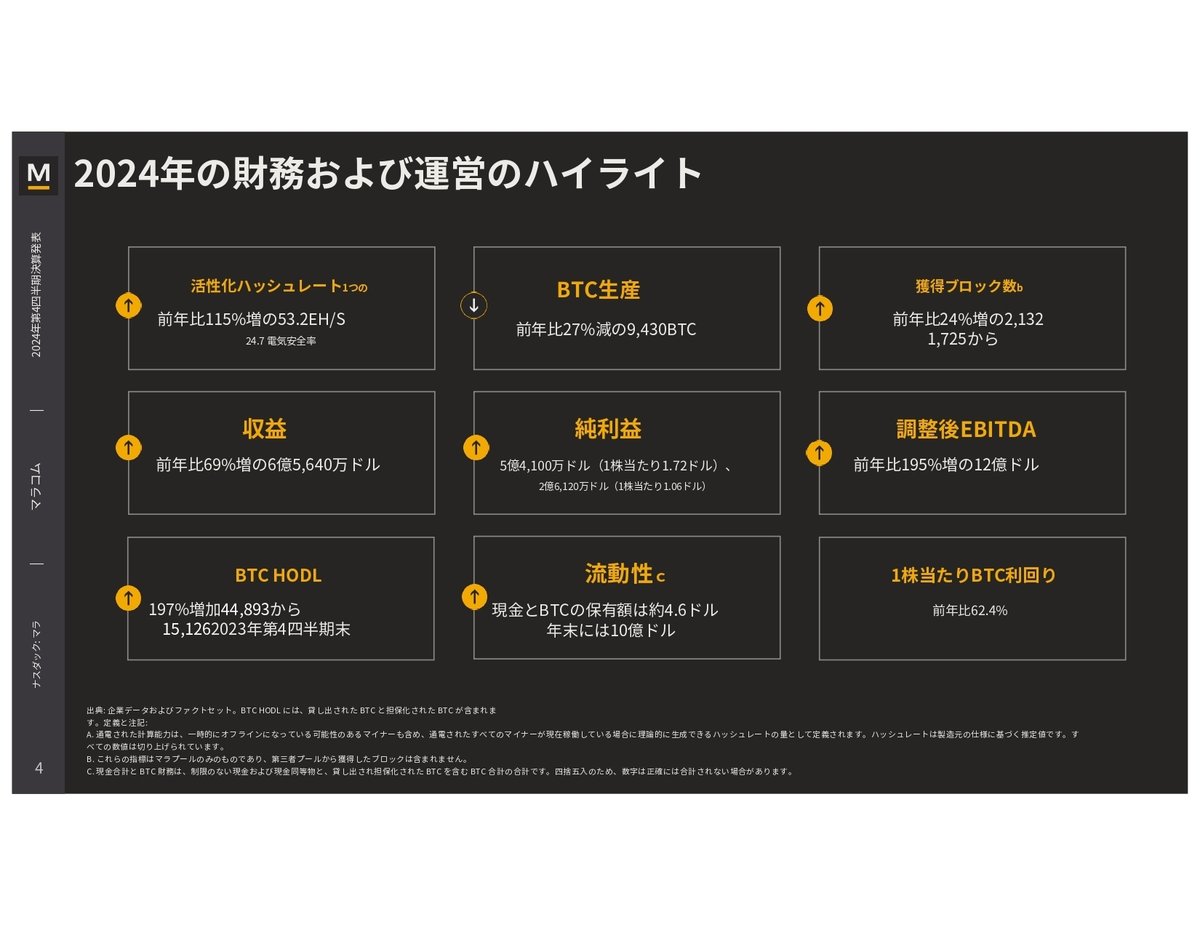

売上高:前年同期比37%増の2億1,439万ドル(前年Q4: 1億5,676万ドル)

年間売上高:前年比69%増の6億5,637万ドル(前年: 3億8,751万ドル)

純利益:前年同期比248%増の5億2,828万ドル(前年Q4: 1億5,182万ドル)

年間純利益:前年比107%増の5億4,100万ドル(前年: 2億6,120万ドル)

調整後EBITDA:前年同期比207%増の7億9,431万ドル(前年Q4: 2億5,900万ドル)

年間では12億3,217万ドル(前年比約3倍)

(2)コスト構造

売上原価(エネルギー・ホスティング費用など):

Q4: 1億3,042万ドル(前年Q4: 7,511万ドル)

年間: 4億1,204万ドル(前年: 2億2,334万ドル)

減価償却費:

Q4: 1億3,676万ドル(前年Q4: 7,095万ドル)

年間: 4億0,371万ドル(前年: 1億7,951万ドル)

営業費用:

Q4: 7,792万ドル(前年Q4: 3,801万ドル)

年間: 2億7,207万ドル(前年: 9,242万ドル)

BTC採掘コスト(1BTCあたり):28,801ドル

電力単価(KWhあたり):0.039ドル

2.貸借対照表(Balance Sheet)

(1)資産

現金及び現金同等物:3億9,180万ドル(前年: 3億5,730万ドル)

BTC保有数(貸付・担保含む):44,893 BTC(前年: 約15,000 BTC)

BTC評価額(2024年12月31日時点):約39億ドル

総資産:前年比大幅増加(正確な数字は記載なし)

(2)負債

長期負債:詳細な記載はないが、借入金を担保としてBTCを活用

(3)株主資本

希薄化後1株当たりBTC保有量:62.4%増

自社株価値の大幅上昇

3.キャッシュフロー計算書(Cash Flow Statement)

(1)営業キャッシュフロー

マイニングによるBTC生成数:

Q4: 2,492 BTC(前年同期: 4,242 BTC)

年間: 9,430 BTC(前年: 12,852 BTC)

BTC購入数:

Q4: 15,574 BTC

年間: 22,065 BTC(平均取得単価: 87,205ドル)

総BTC保有数の増加(44,893 BTC)

(2)投資キャッシュフロー

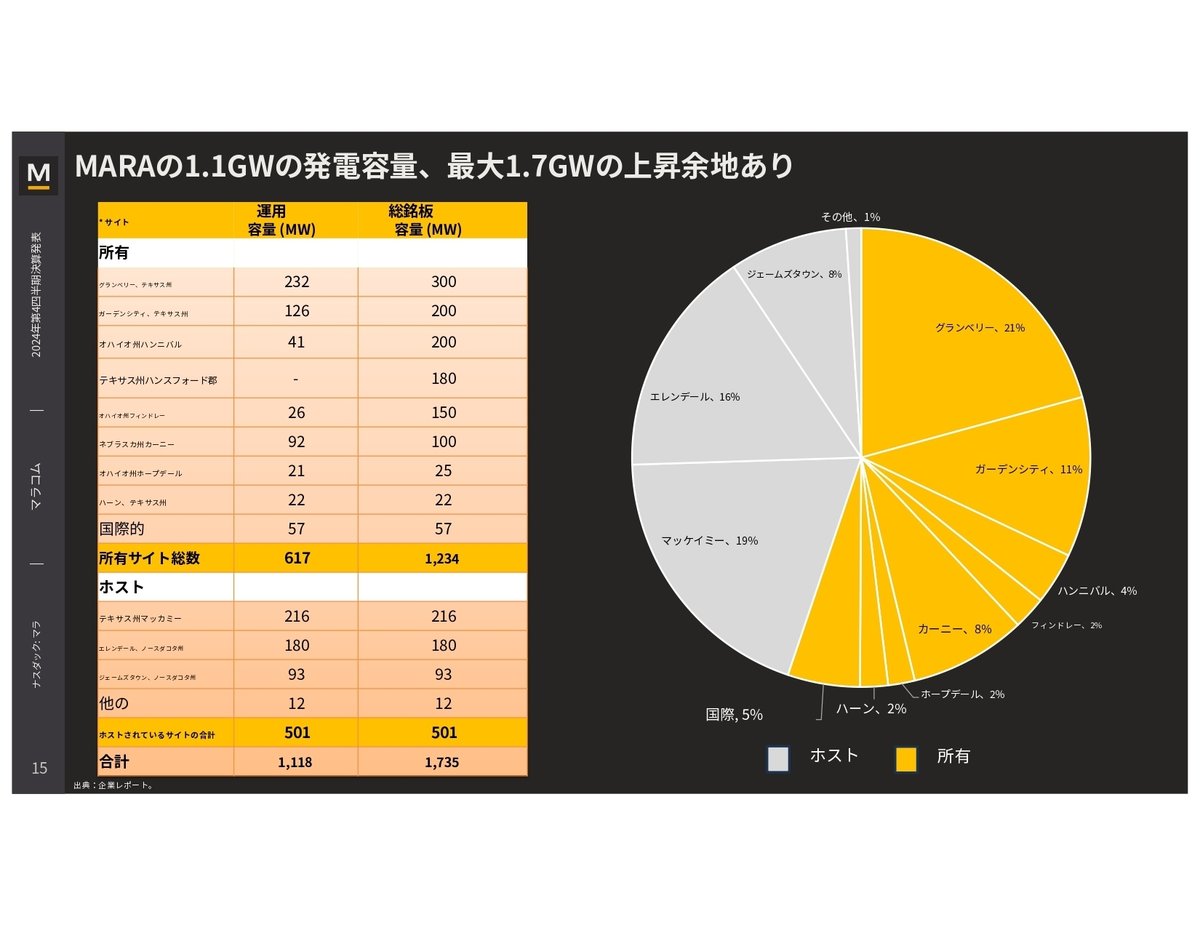

データセンター買収・設備投資:

Garden City, TX(132 MWのサイト)

Granbury, TX & Kearney, NE(合計390 MW)

Hannibal, Hopedale, OH(222 MW)

Hansford County, TX(240 MW風力発電サイト買収)

(3)財務キャッシュフロー

資金調達:

ATM(株式売却)による調達額:19億ドル

借入金を活用したBTC購入

BTC売却はゼロ(HODL戦略)

4.特記すべき事項

(1)エネルギー戦略の転換

電力コスト削減:所有データセンター比率を0%→70%に拡大し、電力コストを削減

風力発電サイト買収:電力自給の強化(Hansford County, TX)

余剰エネルギーの活用:フィンランドでマイニングの廃熱を利用した地域暖房システム導入

(2)AI・ハイパフォーマンスコンピューティング(HPC)事業への進出

Auradine ASICマイナー導入(米国製チップで供給リスク低減)

AIインフラ戦略:

推論処理(Inference)に最適なエネルギー管理技術に注力

エッジAI向けの2相液浸冷却(2PIC)データセンターを開発

(3)BTC市場環境と戦略

BTC価格の上昇:2024年12月31日時点で93,354ドル

2028年の半減期を見据えた低コスト化戦略

マイニング収益の安定化:余剰電力販売やAI市場向けHPCの拡張

総括

MARAの2024年第4四半期決算は、収益・利益ともに過去最高を記録し、エネルギー戦略の転換とAI市場参入が進んでいます。BTC価格上昇による資産価値向上に加え、データセンターの自社運営比率を高めることでコスト削減を実現しました。2025年以降もエネルギー効率の向上とAIインフラ事業拡大が主要戦略となりそうです。

5.決算発表資料(抜粋)

6.カンファレンスコール要約

■決算発表マインドマップ

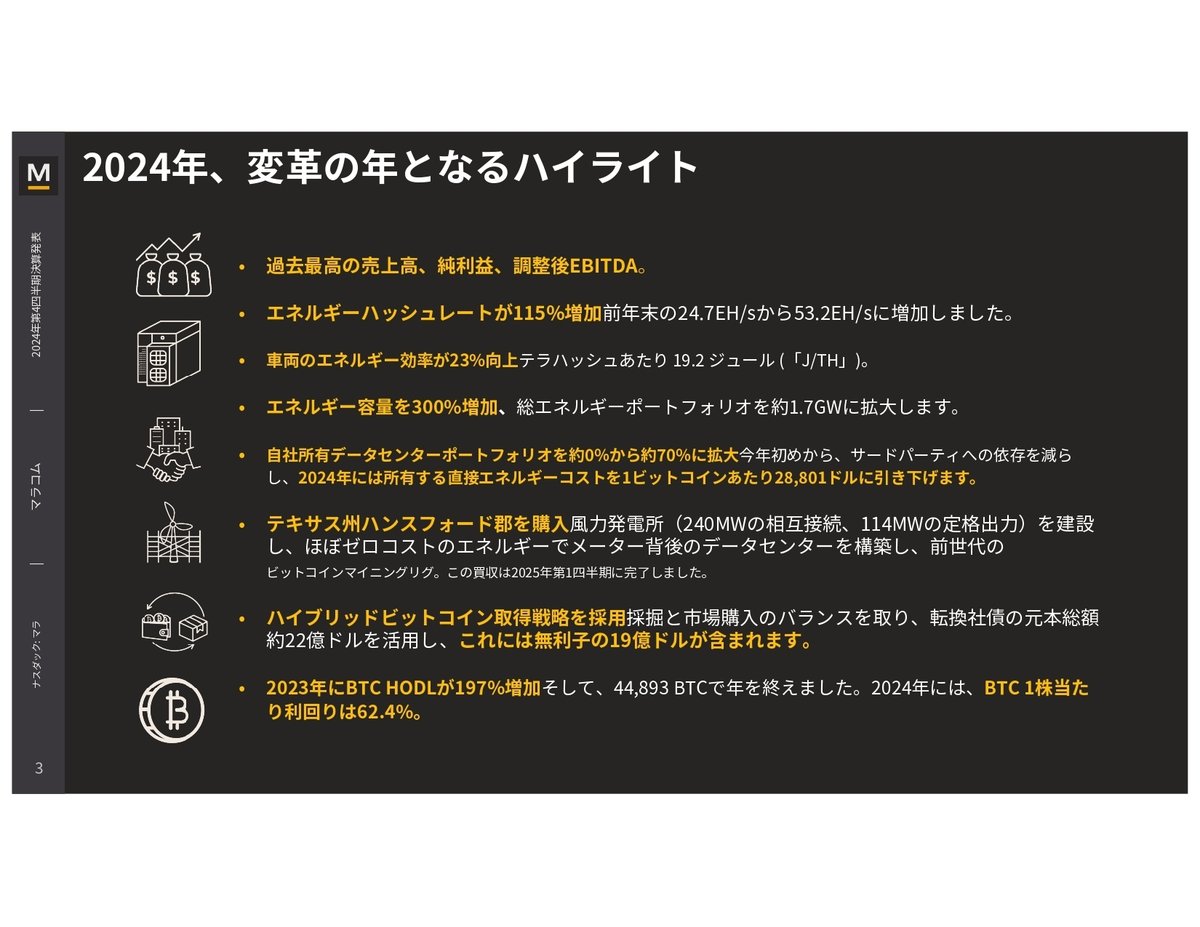

■財務ハイライト

収益: 第4四半期2億1,440万ドル(前年同期比37%増)、通年6億5,640万ドル(前年比69%増)

純利益: 第4四半期5億2,830万ドル(前年同期比248%増)、通年5億4,100万ドル(前年比107%増)

調整後EBITDA: 第4四半期7億9,440万ドル(業界新記録)、通年12億ドル

ビットコイン採掘コスト: 自社サイトでのビットコイン当たり直接エネルギーコスト28,801ドル、キロワット時当たり3.9セント

■事業戦略と変革

MARAは「アセットライト」モデルから垂直統合型エネルギー・テクノロジーソリューションプロバイダーへ移行中

エネルギー容量を300%増加させ、総ポートフォリオを約5ギガワットから1.7ギガワットに拡大

自社所有のデータセンターを5つ取得し、自社所有容量を約70%まで増加

自社発電資産の運用開始により、グリッド電力依存を減少させ、コストを削減

低コストエネルギー戦略によりマイニング機器の寿命を潜在的に2倍に延長し、メンテナンス設備投資を削減

■AI戦略

インファレンスAI(推論AI)に焦点を当て、30メガワットのパイロットプロジェクトを計画

自社開発の2ピック液体冷却技術を活用し、エッジでの小規模インファレンスAI展開を目指す

大規模な学習センターよりも、顧客の近くに位置する小規模なインファレンスAIサイトに注力

■国際展開戦略

2028年までに容量の50%を国際市場から得ることを目標

国際市場では中央管理されたエネルギー会社とのパートナーシップモデルを採用

米国国内では自社エネルギー資産取得に注力

UAEでの成功事例:13カ月以内に240メガワット容量の完全稼働を実現

■ビットコインと市場の見通し

ビットコインは株式市場との相関性が高まっている

ETFの成長によりこの傾向が明確化

米国の24州がビットコイン戦略的準備金の法案を提出中

ビットコインは機関投資家による採用の初期段階

サイドチェーン上のアプリケーション開発や実世界資産のトークン化に将来性を見出す

■資本配分とビットコイン保有戦略

コンバーティブル債を発行してビットコイン購入に活用

資本源を多様化し、ATM(株式発行)への依存度を約43%に削減

ビットコイン保有により株当たりベースで約63%のリターンを達成

■マイニング技術と供給チェーン

オラディン社(共同設立)の3ナノメートルマイニングシリコンが市場競争力を持つ

自社の浸漬技術に特化したフォームファクターでマイナーを構築する能力

中国のマイニング製造業者への依存度低下を目指す

■トランプ政権との関係と政策

ビットコインマイナーの大手企業はすべて何らかの形で政権と協力関係を構築

米国製のオラディーマイナーへのサポート促進に注力

すべてのブロックに「Made in USA」のスタンプを押し、米国内のブロックスペースを強化中

米国がビットコインブロックチェーンにおける力を投影し防衛できるよう戦略的重要性を強調

トランプ政権は中国製品への関税適用を迅速に進めており、「リバースシフス」と呼ばれる施策を発表

中国国民または中国国家機関が受益所有者である米国企業の調査が進む可能性

政権がエネルギー発電、送電、消費効率向上のための摩擦を取り除くことに期待

ビットコインマイナーやAI開発者がメーターの後ろで自由に操作できるよう、規制緩和を期待

政権が米国でのビットコイン採掘に好意的な環境整備を進める可能性

■今後の見通し

グローバルハッシュレートの成長は価格に依存し、現状のビットコイン価格では成長が減速する可能性

資本効率とコスト効率の向上を優先課題として設定

小規模マイナーの淘汰と業界の統合が進むと予測

ゼロに近いエネルギーコストを目指し続ける

7.各種成長性

1)純資産成長率

2)四半期売上高推移

8.カンファレンスコール詳細

MAROの2024年度第4四半期決算発表にようこそ。

現在、すべての参加者はリスニングモードのみとなっております。

カンファレンス中にオペレーターのサポートが必要な場合は、電話のキーパッドで「*0」を押してください。

なお、この会議は録音されていることをご了承ください。

それでは、ホストであるロバート・サミュエルズ(投資家関係担当副社長)に進行をお渡しします。

どうぞ、始めてください。

ありがとうございます、オペレーター。

こんにちは、MAROの2024年度第4四半期および通年の決算発表にようこそ。

本日はご参加いただきありがとうございます。

本日の電話会議に参加するのは、会長兼最高経営責任者のフレッド・ティールと最高財務責任者のサルマン・カーンです。

本通話中に行われる一部の発言は、連邦証券法の意味における将来見通しに関する記述と見なされる可能性があります。

特に、将来の成長計画と業績、流動性状況、成長機会、および将来の財務業績に関する記述は、将来見通しに関する記述です。

これらの声明は、「予測する」「信じる」「見積もる」「意図する」「設計する」「かもしれない」「計画する」「投影する」「であろう」など、およびそれらの変形や類似表現の使用によって識別されます。

投資家は、これらの将来見通しに関する記述に過度に依存しないよう注意が必要です。

本日のコールで行われたすべての将来見通しに関する記述には、リスクと不確実性が伴います。

将来、当社はこれらの将来見通しに関する記述を更新する場合がありますが、適用法で要求される場合を除き、現時点では更新の意図はありません。

当社の実際の結果や成果は、「リスク要因」の見出しの下、およびその他の定期的な報告書で証券取引委員会に提出する可能性のある最新の年次報告書(フォーム10-K)で議論されているものを含むがこれに限定されない様々な要因の結果として、これらの将来見通しに関する記述に含まれるものと大きく異なる可能性があります。

最後に、本日の電話会議では、調整後EBITDAやGAAP以外の総マージンなど、米国で一般に認められた会計原則に従って作成されていない特定の財務指標について言及することにご注意ください。

MAROは、これらの非GAAP財務指標が業績の重要な指標であると考えています。なぜなら、これらは当社が中核業務を直接反映していないと考える特定の項目を除外しており、経常的な業務を示すものではない可能性があるからです。

これらの非GAAP財務指標と最も比較可能なGAAP財務指標との完全な調整については、決算リリースをご参照ください。

株主の皆様には、株主レターをお読みいただきたいと思います。皆様のフィードバックをお待ちしております。

フレッドとサルマンからのプレゼンテーションから始めます。

彼らのコメントの後、アナリストによる経営陣へのインタビューを行います。

今日のセッションは、カンタフォード・シェリルズのアナリスト、ブレット・ノブロックによって行われます。

ブレットが終わりましたら、個人投資家からの人気のある質問についていくつか取り上げます。

それでは、ブレットに進行をお渡しします。

ブレット、どうぞ。

ありがとう、ロブ。

皆さん、本日の午後にご参加いただきありがとうございます。

2024年の第4四半期および通年において、記録的な高収益、純利益、調整後EBITDAを報告できることを非常に誇りに思います。

さらに、2024年の当社自社サイトからのビットコイン当たりの直接エネルギーコストは28,000ドルでした。

今四半期の株主レターでは、MARAをアセットライトから垂直統合型のエネルギー・テクノロジーソリューションプロバイダーへと変革するために昨年開始した変革について説明しています。この変革は2025年にさらに加速する予定です。

我々は300%以上のエネルギー容量を確保し、総ポートフォリオを約5ギガワットから1.7ギガワットに拡大し、最初の自社所有の発電資産を展開しました。これによりグリッド電力への依存を減らし、マイニングコストを削減しています。

エネルギー資産を所有することで、最大の投入コストであるエネルギーを削減できます。平均的なグリッド接続マイナーは1メガワット当たり40ドル支払っているかもしれませんが、自社所有のエネルギー資産を使用するサイトでは、エネルギーコストは1メガワット当たり10ドル、場合によってはそれ以下になる可能性があります。

これにより、最大の設備投資項目であるコンピュートの寿命を延長することができます。マイナーの有効寿命を潜在的に2倍にすることで、メンテナンス設備投資の必要性が減少し、より資本効率が良くなり、競合他社のように3〜4年ごとに機器を交換する依存度が低くなると考えています。

これはまた、マイニングの限界コストが高すぎるために他社が縮小しなければならない時でも、我々は採掘を継続できる可能性があることを意味します。これにより、一部の他社が対応できないときに、グローバルハッシュレートの減少から恩恵を受けることができます。

エネルギー変革に関して非常に注力しているもう一つの分野は、電力の消費、貯蔵、配布を最適化するためのソリューション開発です。

これにより、データセンター、AIオペレーター、エネルギー市場向けの新サービスを提供できるようになります。我々は彼らと共同設置し、負荷のバランスを取り、グリッドに依存するマイナーが単純にできない方法でコストを相殺する収益を生み出すことができます。

我々は自社の変革を誇りに思っていますが、まだ終わっていません。ビットコインとマイニング事業に対して引き続き強気姿勢を維持していますが、モナークが次の大きな機会であるAI(人工知能)分野でどのようにリーダーとして台頭できるかを引き続き模索しています。

今年、我々の自社サイトおよびモナークパートナーと顧客サイトに2ピック液冷技術を使用して、合計30メガワットの推論AI計算を展開する最初のパイロットセットを配置するインファレンスAIに焦点を当てています。

我々のAI計画については次の四半期にさらに詳細に説明する予定ですが、株主レターでさらに詳しく読むことができます。

新興テクノロジービジネスに関連して、我々はAIおよび隣接市場における存在感を確立するために、研究開発への投資を含む今日の段階を踏んでいます。これにより、長期的には追加の収益機会が創出されると予想しています。

自社サイトを所有し、自家発電することで実現する節約効果により、コストが低下すると予想しています。そして、我々はゼロに近いエネルギーコストという目標に向けて、効率性に焦点を当てていきます。

従業員の努力と株主の支援に感謝します。

それでは、サルマンに四半期のハイライトをお願いします。サルマン?

ありがとう、フレッド。

フレッドが述べたように、我々は第4四半期と通年で記録的な結果を報告しました。

詳細は我々のレターで確認できますが、いくつかの重要な指標を強調したいと思います。

2024年、我々は5つのデータセンターを取得することで、垂直統合型エネルギーおよびデジタルインフラ企業へと戦略的に移行し、自社所有容量の割合を約70%に増加させました。これは、フレッドが言及したように、より大きな運用管理と効率性を達成するための重要な一歩です。

すべての財務詳細は、監査プロセスの完了時にSECに適時に提出されるフォーム10-Kで入手可能になります。

それでは、第4四半期の財務ハイライトを提供します。

収益は2024年第4四半期に2億1,440万ドルとなり、2023年第4四半期の1億5,680万ドルから37%増加しました。2024年通年では、収益は6億5,640万ドルとなり、2023年の3億8,750万ドルから69%増加しました。

一方、純利益は2024年第4四半期に5億2,830万ドル(希薄化後一株当たり1.24ドル)となり、前年同期の1億5,180万ドル(希薄化後一株当たり66セント)から248%増加しました。

純利益にはデジタル資産の公正価値による収入が含まれています。

通年の純利益は5億4,100万ドルとなり、前年同期の2億6,120万ドルから107%増加しました。

一方、調整後EBITDAは2024年第4四半期に7億9,440万ドルに増加しました。これは業界の新しいベンチマークであることを覚えておいてください。これは2023年第4四半期の2億5,900万ドルからの増加です。

通年の調整後EBITDAは12億ドルとなり、前年同期の4億1,710万ドルと比較して増加しました。

最後に、フレッドが述べたように、2024年の自社サイトにおけるビットコイン当たりの直接エネルギーコストは28,801ドル、キロワット時当たりのコストは3.9セントでした。

減価償却を除くペンタハッシュ当たりの収益コストは、今四半期は5%、通年では17%改善し続けました。

それでは、ケンドラ・フィジェロのブレットにマネジメントインタビューを始めるよう引き継ぎます。

完璧です。

本日はお招きいただき、良い対話をしていただきありがとうございます。

まず、AIとその計画についての詳細を来年に期待しているというお話がありましたが、この分野の多くの同業他社は、基盤設備に設備投資をしてテナントにリースする共同設置モデルを検討しています。そのようなことに興味がありますか、それともそれらの場所での負荷のバランスを取るのを手伝うことに興味がありますか?

いくつかのことがあります。

一つは、AIハイパースケーラーや、AIが主要な負荷ではないハイパースケーラーやAI HPCベンダーからの膨大な需要がある中で、彼らが探しているサイトの多くは500メガワット以上です。

最近、ハイパースケーラーがこれらの大規模サイトに本当に集中していることについて報道でも話題になっており、業界の同業他社の何人かも最近の収益発表でこれについて言及しています。

このビルドアウトが進むにつれて、基本的にスペースはコモディティになると考えています。

そして、電力やラックスペースを提供するとき、それは本当にコモディティになります。

最初のインターネットブームの時代に戻ると、巨大なデータセンターの構築があり、その後、容量の過剰建設がありました。

そして、次の波、第2波が来たとき、デジタル・リアルティのような会社やこのビジネスの真のエキスパートになった他の企業が発展しました。

AIについては、トレンドが少し異なると考えています。

大規模な学習センターが必要ですが、これらのセンターの容量は、人々が推論モデルやAIエージェントにもっと焦点を当てるようになってきているため、シフトしています。

これにより、これらのサイトが何をするか、どのように運営されるかという需要がシフトし、すでに高価なトレーニングランをスケールする必要性から推論システムへと移行する人々についての報道がますます増えてくると思います。

私たちは非常に速く動いているボールを追いかけたくはありません。それには投資のシフトが必要になるでしょう。

ラックあたりの電力ニーズは、ブラックウェルの各世代で大幅に増加しています。

そして、同業他社の多くがついていくのは非常に難しいでしょう。

私たちは、AIでの本当の利益はインファレンスから来ると考えています。

インファレンスは、AIから実際にお金を稼ぐところです。

モデルができたら、それをインファレンスサイトにロードします。

そのインファレンスサイトは通常、顧客の近くに位置しており、エネルギーコストの低い遠く離れた場所にはありません。

顧客はレイテンシーの低さ、迅速な応答を必要とし、データが彼らのコントロールを離れることを望まないことが多いため、彼らの近くにある必要があります。

私たちは、小規模なインファレンスAIサイトが将来だと考えており、エッジでのインファレンスAIの完全なソリューションを顧客に提供できるようにしたいと考えています。

これは、単に大規模なサイトを構築しようとして、自分の機器を設置するリースを持つ顧客と取引しなければならないというよりも、私たちが非常に焦点を当てることになるでしょう。

非常に役立ちます。

2024年は、あなたが指摘したように、主にホストされていたビットコインマイナーから垂直統合型マイナーへと変革の年でした。

準備された発言で、2025年にはその傾向を加速させることを期待していると述べました。

2025年には2024年と同じくらいの電力を獲得することを期待すべきでしょうか?

また、その場所や地域についての考えはありますか?

それは素晴らしい質問です。

私たちは以前、2028年までに国際市場からの容量が50%になると予想していると述べました。

そして、エネルギーインフラやエネルギー産業の運営に関して、米国国内市場と国際市場には重要な違いがあると考えています。

米国は多くの発電機やエネルギーの分配、IPP、その他のプロバイダーがある非常に断片化された市場です。

そして、それは非常に断片化された市場です。

国際市場は中央で管理されています。

そして、UAEで行ったことを見ると、エネルギー会社と協力する際に最も成功したプロジェクトの一つですが、私たちは主権との契約から始まり、2つのサイトにまたがる240メガワットの容量を13ヶ月以内に完全に運用するようになりました。

それがエネルギー会社とパートナーシップを組むときに起こることです。

そして、私たちは国際的なエネルギー会社と、私たちに電力を供給するベンダーではなく、合弁事業のパートナーになる機会について話し始めています。

エネルギー価格があまり問題にならない場所では、それを資本貢献と見なすか、エネルギーパートナーと共に国際的に非常に大規模な機会を構築することに焦点を当てることができます。

私たちはそこで彼らのグリッドのバランスを取るのを助け、彼らがハイパースケーラーサイトやAIのようなものを追加し始めるとき、それらのサイトに遮断可能な負荷を提供するのを助けることができます。これにより、それらのサイトがグリッド上の追加容量を使用できるようになります。

最近発表されたデューク大学の研究では、米国には負荷が5%の時間だけ遮断されれば78ギガワットの追加容量があると述べています。

そのため、中央で管理されているエネルギー市場では、エネルギープロバイダーとパートナーシップを組み、彼らの顧客ではなく彼らとビジネスをすることが、将来の市場がどのように発展するかの方法だと考えています。

しかし、米国では引き続きエネルギー資産の取得に焦点を当てます。なぜなら、私たちは自身のエネルギー発電者になり、コストをできるだけゼロに近づけることが、長期的にビットコインマイニングを実現するために不可欠だと考えているからです。

私たちはそれほど遠くない将来に別のハービングの機会を迎え、その4年後にもう一つあります。

そして、グリッドエネルギーはますます高価になるだけです。

したがって、マイナーは非常に低コストのエネルギーを持ち、自分自身のエネルギー資産を管理する必要があります。

または、2021年に私が言ったように、それが破壊的な場合、あなたはエネルギーのパートナーである必要があり、顧客ではない必要があります。

したがって、私たちは一つのモデルを使用して国際的に成長し、別のモデルを使用して国内で成長するのを見ることになります。

しかし、時間が経つにつれて、私たちのサイトは2つの市場間で約50/50に分割されるでしょう。

エネルギー資産を所有することに関して、単にベンダーであることと比較して、スケーラビリティの観点からどうでしょうか?

エネルギー資産所有ルートを行く場合、どれくらい速くイグジットハッシュをスピンアップできますか?

ここで興味深いのは、例えば私たちが取得したテキサスの風力発電所を見ると、それは今日エネルギーを販売している風力発電所です。

ですから、私たちはそのサイトにスケールインして、サイトからキャッシュフローを生み出し続けることができます。

そして、私たちが行うのは、そのサイトからの全ての電子を最適化することです。

風力と太陽光資産は、時間の100%、定格容量の100%を販売することができません。

それは特定のピーク期間中のみ、彼らが本当に利益を最大化できる時です。

そして、これらのサイトは、実際にエネルギーを高い利益で販売できる数少ない時に非常に収益性が高くなければなりません。

なぜなら、ご存知のように、ダックカーブがあり、テキサスのような場所では一日の特定の時間に、存在する全ての断続的な発電のために負の価格設定があるからです。

しかし、代わりにその風力発電所から出てくる全ての電子を利用できれば、電子当たりの利益を最大化することができます。

そして、それによって私たちはほぼエネルギートレーダーのようになります。私たちは自分自身の顧客ですが、グリッドへのベンダーとしても残ることができます。

ですから、サイトを構築して完全に人口を入れる必要はありません。

時間をかけて行うことができます。

そして、風力のような非常に低コストのエネルギーを持つ戦略により、風力エネルギーを生成する限界コストはほぼゼロに近いですが、より重要なのは、グリッド接続で実行されていたマシンを取り、この非常に低コストのエネルギーサイトに移すことで寿命を延ばすことができることです。このサイトはフルタイムで稼働しないかもしれません。

一日4時間稼働するかもしれません。

一日5時間稼働するかもしれません。

しかし、これらのマシンは完全に減価償却され、エネルギーコストはグリッド接続よりも大幅に低いため、既に減価償却されたマシンで、xハッシュあたりのコストがはるかに低く、寿命を延ばすことができます。

そして、これによりメンテナンスのための設備投資が減少し、全体的な設備投資が減少し、より設備投資効率が良くなると考えています。これは長期的に株主に利益をもたらします。なぜなら、容量を維持するためにそれほど多くの資本を費やす必要がないからです。これは、競争力を維持するために必要以上に過剰な債務を負ったり、過剰な株式を発行したりする必要がないことを意味します。

しかし、歴史的に私たちが行ってきたことを指摘したいと思います。以前は自社運営の割合が0%でしたが、昨年の終わりには70%が自社運営になりました。

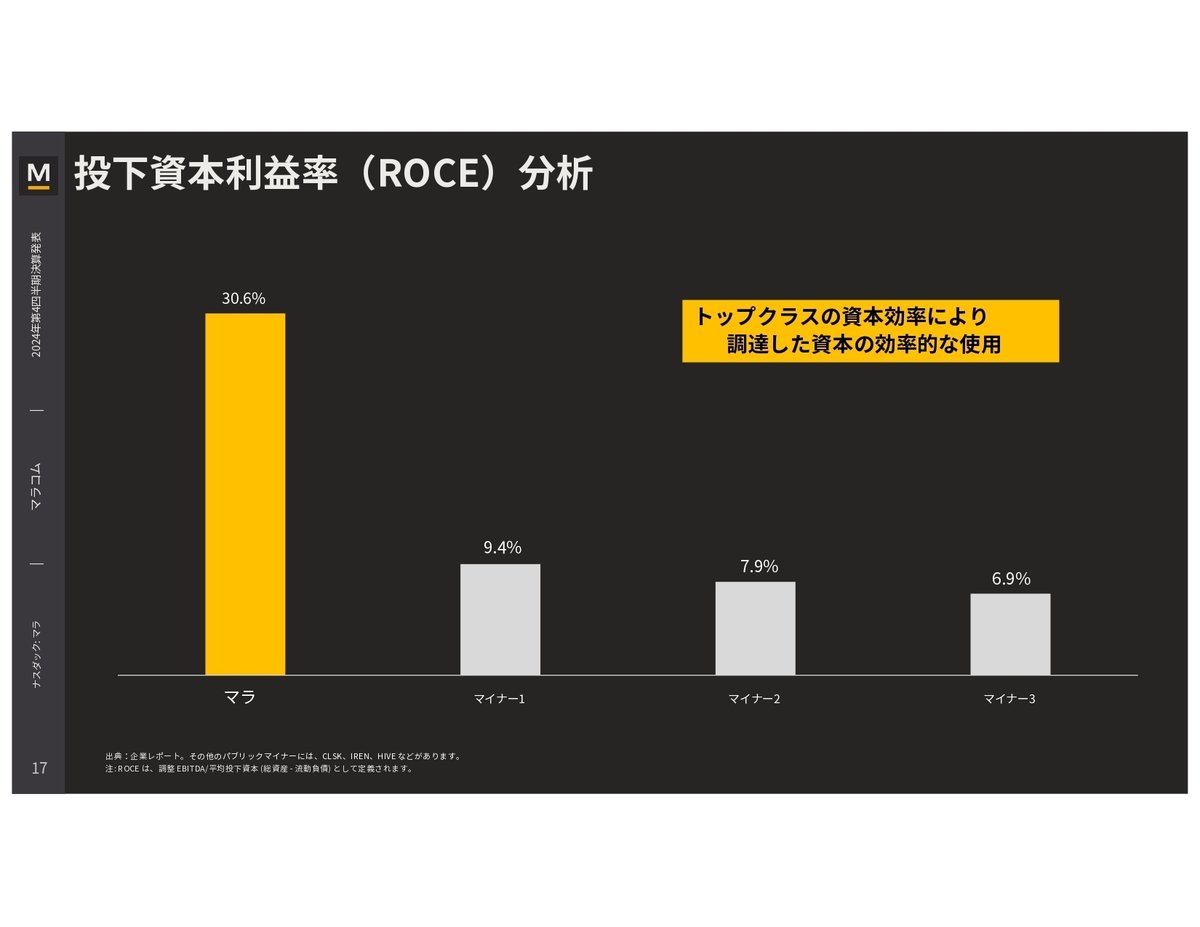

私たちの指標を見ると、株主のための価値創造に非常に焦点を当てています。これは、使用資本収益率が重要な指標であることを意味します。

そして、私たちの粗利益率または投資収益率は、分析ベースで30%以上であり、一桁の競争と比較しています。

ですから、買収について考えるとき、私たちは歴史的にこれらのメガワットと電子を取得するために使用してきました。そして、私たちはマラプレイブックを使用して、サイトを私たちの基準に改善し、容量を向上させました。

例えば、テキサス州グランベリーでは、Q1からQ4までハッシュレートが200%増加し、容量を200%増加させました。

さらに、ハッシュあたりの日当たりのコストも45%削減しました。

ですから、総じて、フレッドが言及したように私たちの目は未来に向けられていますが、振り返ってみると、私たちは行う買収に非常に注意深く、資本の使用に留意し、最終的には株主により多くの価値を提供しています。

電力に関してもう一つ質問してから次に進みたいと思います。

25メガワットのパートナーシップは続いています。

それはどのように進んでいますか?そして、このモデルが最初の25メガワットを超えてスケールすることをどのように考えるべきですか?

どの時点で十分な情報があれば、それらの決定を下すことができますか?

25メガワットは今年の第1四半期末までに完全に運用される予定であり、計画通りに問題なく進んでいます。そして、それは私たちにとって大きな成功になると思います。

これにより、現場で発電する能力が実際に非常に実用的であることがわかりました。

そして、データセンタースペクトルの反対側にあるハイパースケーラーの課題を見ると、彼らは全て自分自身の電気を発電することを検討しています。

したがって、フレアガスに加えて天然ガスへのアクセスがある地域に沿ってこれをスケールする機会があります。

基本的にポケットの中に閉じ込められたガスがあり、そこでより大規模な発電を展開し、自分自身のエネルギーを生成してビットコインを採掘することの利点を活用できます。

同時に、AIオプションがある場所にこれらの資産を構築すると、さらに魅力的になります。

ですから、長期的には、これらのタイプのエネルギー資産を所有することは、ビットコインマイニングでの足跡を拡大し、同時にAIの世界に参入し始める際に、会社にとって非常に価値のある資産になると考えています。

完璧です。

ビットコインに少し話題を変えましょう。

ここ数日は厳しいものでした。

少しリスクオフトレードがあるようです。

長期的なネットワーク使用と採用、そして手数料の方がより重要になるでしょう。

ビットコインエコシステムを見るとき、どのような特定のプロジェクトやユースケースをあなたたちは現在見ているか追跡しているのですか?

そして、それに関連して、ビットコインは確かに周期的であることが証明されています。

あなたはどの周期にいると思いますか?

ビットコインは株式市場と高い相関関係になっていると思います。

ETFの急速な成長はそれを明確に証明しています。

そして、過去数日間のETFからの資金流出を見ると、それが株式市場と非常に似た動きをしていることが明らかです。

ビットコインが株式と相関している場合、ビットコインへの資金の流れは株式市場と同じになります。

そして今、景気後退信号が出ています。

再び利回り曲線の反転があります。

そして、消費者の間では、インフレがまだ高く、リスクがあるという信念があります。

通りの一般人に話すと、まだ物価が高く、価格は下がっていません。

ですから、ますますリスクオフ環境が見られ始めていると思います。

そして、それはビットコインが通常売られる環境です。

また、ドルの価値がまだ非常に高いことがわかります。

そして、ビットコインとドルは逆方向に動く傾向があります。

また、人々が焦点を当てている価値の保存として金が本当に機能しているのを見ています。

その理由の一つは、政府がそれをたくさん購入しているからです。

現在のビットコインの触媒は、米国の24の州が基本的にビットコイン戦略的準備金を作るための法案を提出していることだと思います。

彼らが資産の2%をビットコインに投資すれば、市場とビットコイン価格に大きな影響を与えるでしょう。そして、連邦政府が同様の措置を取れば、特に他の国々も同様のことを続けるにつれて、それも影響を与えるでしょう。

ですから、長期的なトレンドは全く崩れていないと思います。私たちはまだビットコインの機関投資家による採用の初期段階にいると思います。

現在、投資商品やリザーブアセットとしてのビットコイン以外に、ビットコインエコシステムで興奮していることは、サイドチェーンの周りに構築されているすべてのアプリケーションです。そこでは実世界の資産のトークン化や、必ずしも支払いや投資資産に関係のないビットコインのユースケースの構築が始まっています。

ですから、ユースケースに関して、エキサイティングなものはこれからだと思います。確かに多くのものが構築されています。

イーサリアムの世界は確かに苦しんでおり、ますます中央集権化されたネットワークになり、中央管理下にあるという印象が強まっています。

そして、ビットコインは人々が構築したい最高で最も安全なネットワークとして見られており、ツールが開発されています。そして、今後2年間で伝統的なトラッドファイ(伝統的金融)の世界からもエキサイティングなものが多く出てくると思います。

はい、そうですね。ビットコインはすべての資本が集まる場所であり、そこに資本があることで、その上に構築するための最も望ましい目的地になると思います。

ビットコインの保有に関して、そして前回の四半期に資本市場戦略を大きく進化させて、コンバーティブル債を発行してビットコインを購入したことを知っていますが、その戦略について、なぜエネルギー発電資産やマイナー、またはインフラを追加購入するためではなく、ビットコインを購入するためにコンバーティブル債を発行することを選んだのかについてコメントしていただけますか?

そして、これは長期的な資本市場戦略の一部ですか?これはより頻繁に行うことを期待すべきですか?

2021年初頭にバランスシートにビットコインを購入し始めました。その後、容量拡大に非常に忙しく集中していたため、しばらく休止していました。

昨年の後半、ビットコイン価格が上昇するだろうという理論がありました。特に選挙結果の傾向がますます明らかになるにつれてです。そして、ビットコインに対する受け入れ度の高い政権が成立すれば、ビットコイン価格は上昇するでしょう。

ですから、その瞬間に最も良い資本の使い方は何かを考える必要があります。今、より低い価格でビットコインを購入し、長期的に利回りを生み出すためにそれを活用することで素晴らしいリターンを得ることができますか?それともそのような資産に投資し、その資産から最初のビットコインが生産されるまで少なくとも12ヶ月か18ヶ月かかるでしょうか?

そこで、ビットコインを購入する方法としてコンバーティブル債を活用することを選びました。値上がりする資産を取り、それらの債券の基礎としてそれを使用します。これは、マイナーなどの減価償却資産を購入するためにコンバーティブル債を使用するよりも良いでしょう。

2021年後半、8億5000万ドルを調達するコンバーティブル債を発行し、マイニングインフラに投資しました。そのプロセスで多くを学びました。そして、その相当部分を割引価格で買い戻すことに成功し、株主のために素晴らしい価値を生み出しました。

しかし、コンバーティブル債は増価する資産の購入に最も適していると考えています。そして、それは確かにマイケル・セイラーが行い、成功してきたことです。そして、それが継続するかどうかを見てみましょう。

彼は引き続き多くのビットコインを購入しており、私たちはそれをより機会主義的に行っています。

それに付け加えると、これは資本配分の問題です。公開企業としてこの分野で最大手であることを考えると、私たちには複数のイニシアチブがあり、その資金の最善の使い方に資本を配分します。

そしてビットコインに投資することは私たちにとって意味がありました。歴史を見れば、一株あたりベースで約63%のイールドを生み出し、それについて非常に満足しています。

資本源に関しては、私たちは資本源を多様化してきました。昨年、その前の年、実際に2023年には、ATM(株式発行)にほぼ100%依存していました。そして昨年、それを45%未満、約43%ほどに削減しました。そして残りの資本はコンバーティブル債とビットコインに対するローンから調達されました。そして、これは現金をバランスシートに置いておくよりも、あるいは財務管理の観点からより良いリターンをもたらすと期待しています。

確かにそうですね。

今年、2014年にはインストールされたハッシュを115%増加させました。今年のハッシュレート成長をどのように考えるべきでしょうか?ネットワークハッシュはここ数週間で少し後退していますが、数週間前には1000を超えていました。第4四半期に持っていた5.6%のシェアを維持したり、今年を通じて改善することを想定していますか?そして、2025年のハッシュレートについて目標を設定したいですか?

ハッシュレートの目標を出すつもりはありません。グローバルハッシュレートは、ビットコインのマイニングの収益性に非常に依存して成長すると思います。

最近見たのは、基本的にビットマインがこの会社カンゴのような米国の公開取引されている大規模なマイナーを作成し、彼らは一晩で32エクサハッシュの容量を持っていました。ビットマインは基本的に彼らと取引をして、古い機械を引き継がせたからです。

そして、特に中国では、中国には非常に多くの余剰電力があり、中国の都市は現在、経済状況のために、それらの都市の収益を生み出す方法としてその余剰電力をビットコインのマイニングに使用する緑色の光を与えられたと思われます。

そのため、中国のマイナーが再び中国でマイニングを始めるために迅速に資本を調達したいと考え始めているのを見ています。

今年の終わりまでにグローバルハッシュレートが1.2 GDHまたは1200 XHになると信じている人々もいます。ビットコインの価格が現在のレベルのままであれば、そのような成長は見られないと思います。

成長が実際に減速し、その大規模なスケールで停止する可能性さえあると思います。

私たちの意図は成長を続けることであり、機会主義的な方法で成長していくつもりです。コストに関係なく成長することが賢明だとは考えていません。

現在のビットコインマイナーの計算市場は、価格の観点からまだ非常に魅力的だと思います。

しかし、私たちには数年前に共同設立したオラディンという会社があり、非常に成功裏にマイニングシリコン、3ナノメートルを構築・設計し、世界最高のマイニングハードウェアの一部と非常に効果的に競争し始めているという利点もあります。

そして、現在少なくとも同業者の中には、私たち独自の浸漬技術に特化した独自のフォームファクターで独自のマイナーを構築する能力があり、それにより高度に最適化されたパフォーマンスカーブを作ることができます。

そして、私たちは中国のマイニング製造業者への依存度を低下させるつもりです。なぜなら、リスクを見る必要もあるからです。

トランプ政権は中国製品に関税を適用し始めるため非常に素早く動いています。彼らは最近、私が「リバースシフス」と呼ぶものを発表しました。これは基本的に、受益所有者が中国国民または中国の国家機関である米国の企業を調査するものです。

そして、もしそうであれば、そしてこの潜在的な貿易戦争が加熱すると、これらのマイナーのコストは、特に中国からのものは、耐えがたくなる可能性があります。そして最近、いくつかのマイナーが税関で停止されるという問題も見てきました。

ですから、今日のビットコインマイニングビジネスでは、サプライチェーンに代替ソースがあることを確認することが本当に重要です。そして、それが私たちがオーディーンへの投資をとても嬉しく思う理由の一つです。なぜなら、それは私たちに供給を非常に柔軟にスケールする能力を与えるからです。

とはいえ、それはまた電力とサイトの問題でもあります。そして、私たちは引き続き非常に機会主義的であると思います。そして、必ずしも数字に到達するために成長するというよりも、より資本効率の良い率で成長することを好みます。

業界最大になるために非常に成功裏に成長しましたが、まだ業界で最も効率的ではありません。そして、資本効率はほぼスケールや最大であることよりも重要になり始めると思います。

そのため、私たちの焦点は、風力発電所などの場所での運営や、古い世代のテクノロジーを使用し、設備投資を少なくし、運用コストを下げ、エネルギーコストを下げ、資本をより効率的に使用できる他のサイトにシフトし始めています。なぜなら、この市場は時間とともにより競争的になるだけであり、必ずしもより収益性が高くなるわけではないからです。

そして、私たち全員が本当に効率的な資本のユーザーであり、本当に効率的な事業者であることに焦点を当てる必要があると思います。そして私たち全員がゼロに近いエネルギーコストに近づく方向に移動する必要があります。なぜなら、そうでなければビットコインの価格上昇や取引手数料の上昇に依存することになるからです。

それは少し希望的です。私はビットコインの価格については楽観的です。それは上昇し続けると思います。しかし、その希望に基づいてビジネスを構築することはできません。最も効率的な事業者であることに基づいてビジネスを構築する必要があります。そして、現在、私たちは資本と運用の両方の観点から非常に効率的になり始めることができるスケールを持っています。

それは非常によく言われています。

エネルギーの観点と地政学的な観点から、この政権または将来の政権がエネルギーコストの面で業界をより競争的にするために何かできると思いますか?マイナーが負荷のバランスを取るのを助けることを考えると、彼らはすでにグリッドに利益をもたらしています。マイナーのエネルギーコストを下げるために何かできることはあると思いますか?

米国で二つの課題があると思います。一つは送電容量、もう一つは追加容量の許可です。

追加容量の許可からの制限を取り除き、ビットコインマイナーとAIオペレーターがメーターの後ろで自由に操作できるようにすれば、民間市場と商業市場が公共事業ができない国のグリッドのアップグレードを行うのを見ることになると思います。

これはエネルギーを民営化するのではなく、この政権が焦点を当てようとしていることは、エネルギー発電、送電、消費効率を高めるための摩擦をどのように取り除くかだと思います。

それがビットコインマイナーをより成功させるために必要なことすべてです。

今日、グローバルハッシュレートを見ると、公開取引されているマイナーは全体の約35%を占め、米国は国境内にグローバルハッシュレートの約40%を持っていると言えます。

もしエネルギー発電者が彼らと協力するインセンティブを持っていれば、米国はもっと多くを持つことができます。それはビジネス上の決断です。それは政府が何かを義務付けるものではありません。

しかし、もし政府が新しい容量の構築、ビットコインマイナーの容量取得、メーターの後ろでの運営の摩擦を取り除くなら、同じことがAIオペレーターにも当てはまり、物事が急速に進展すると思います。なぜなら、エネルギーに関するAI産業に良いことはビットコインにも非常に良いことだからです。

それは終わりにするのに素晴らしい場所です。ロブ、いくつかの質問に戻りましょう。

ありがとう、ブレット。本当にすべての質問に感謝します。それでは、個人投資家からの質問に進みましょう。

最初の質問はこうでした。「フレッド、暗号マイニング部門での競争激化と米国内外での規制変更の可能性に伴い、どのような戦略をMaraは収益性を維持し、長期的な成長を確保するために実施していますか?そして、私たちの最終目標は何ですか?MicroStrategyやStrategyのような価値保存会社になるのか、ビットコインのマイニングを続けるのでしょうか?」

Maraについて考えると、私たちはエネルギー変革企業です。私たちはエネルギーをデジタル価値に変える事業を行っています。それをデジタルエネルギーと呼んでいます。

そして、私たちが行っていることのスペクトル全体を見ると、エネルギーから実際の資産の保有まで、ますます垂直統合されており、バリュースタックの各部分とプロセスで可能な限りすべてのウォレットシェアを最大化しています。それはトップオペレーターの一人になることによって行っています。

ビットコインマイニングはゼロサムゲームです。最も効率的な事業者、最も低コストの事業者であれば、大きな危機がない限り、常に操業することができるでしょう。そして、そのようなキャッシュフローがあり、効率的な資本の雇用者であれば、資本を賢く使用し、実際に時間とともに希薄化が少なくなり、大きな株主価値を構築することができます。

そして、ビットコインマイニング事業はより資本効率の良いものになる必要があると思います。そして実際に、事業は大規模なマイナーが受け取ったスケールに成熟する必要があります。

ほとんどの小規模マイナーが効率的に運営できなくなるため、今後数年間でかなりの統合が起こると思います。

私たちが本当に向かっている方向は、AI世界での使用のために取得プロセス中にある低コストエネルギーを活用し、推論AIをサポートする技術を開発することです。

私たちの液体冷却技術は、特にエッジでの推論に関して、世界最高の一つです。そして、エッジでの小規模推論のための2ピック技術を使用したソリューションをいくつか見れば、モジュール式の小型データセンターの展開が非常に簡単になり、これらの巨大なコアなどが必要ない建物内に配置でき、騒音も発生しないことがわかります。

そして、私たちはますますテクノロジー企業になり、ますますソリューション企業になっています。そして、ハードウェアレベル、ソフトウェアレベル、サービスレベルの両方でデータセンター事業者とより緊密に統合されるようになると思います。

そして、ビットコインマイニングとそのテクノロジーを共に成長させ続け、それらは非常にバランスの取れたビジネスを提供するでしょう。

素晴らしい。

次の質問は、フレッドとサルマンに寄せられたものです。「近い将来、政府のパートナーシップやスポンサーシップの可能性はありますか?」

ビットコインマイニングに特化した政府パートナーシップについては、国際的な出来事がより多くなると思います。

国内では、それは公共事業や実際の発電事業者との提携になると思います。

政府が本当にやりたいのは、基本的にビットコインマイナーとAI開発者のための摩擦を取り除こうとすることだと思います。

そして、彼らは全国的にそれを行うためのプログラムを特に発電に関連して始めると思いますが、それについてはとても興奮しています。

先ほど言及したように、米国の24の州が、ビットコイン戦略的準備金対策やイニシアチブを提案していると言っています。上院ではそのための米国のイニシアチブがあります。他の国々もそれを検討し始めています。

そして、政府がビットコインの大量保有者とパートナーシップを組み、何かをしたいと考え始めますか?それは全く別の分野です。そして、それは今後2年間で探求され、フォローされる分野だと思います。

素晴らしい。

そして、最後の質問はそれに関連しています。「マーは、ビットコインがアメリカで作られることを確保するという彼らの表明された意図とともに、トランプ政権とどのような役割を果たすことを期待していますか?私たちは直接政権と協力していますか?」

大規模なビットコインマイナーはすべて、何らかの形で政権と協力していると思います。

私たちは明らかに米国製のオラディーマイナーへのサポートを促進することに非常に焦点を当てています。

米国でブロックをマイニングすることに非常に焦点を当てています。マラプールが作る各ブロックには「Made in USA」というスタンプを押しています。

そして、私たちは米国内のブロックスペースを本当に構築しようとしています。なぜなら、それはビットコインの戦略的準備を持つだけでなく、米国が力を投影し、他の国々が何をしても関係なく、ビットコインブロックチェーンを防衛できるように、大部分のブロックスペースを持つことが米国にとって戦略的に重要だと考えているからです。

ですから、私たちは政府と協力します。連邦レベル、州レベルの両方で、行政府と立法府と協力し、業界にとって最善のことが提案され実行されるよう確保します。

素晴らしい。

今日はこれで終わりです。皆さん、ご参加いただきありがとうございました。本日のコールで答えられなかった質問がある場合は、ir@maher.comの最高関係チームにお気軽にお問い合わせください。

それでは、オペレーターにお返しします。

ありがとうございます。

以上で、本日のカンファレンスコールを終了します。

すべての関係者は接続を切断してください。

良い一日をお過ごしください。

ありがとうございます。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。