Caterpillar(CAT)2024/Q2決算発表(2024/8/6)振り返り

1.売上と収益

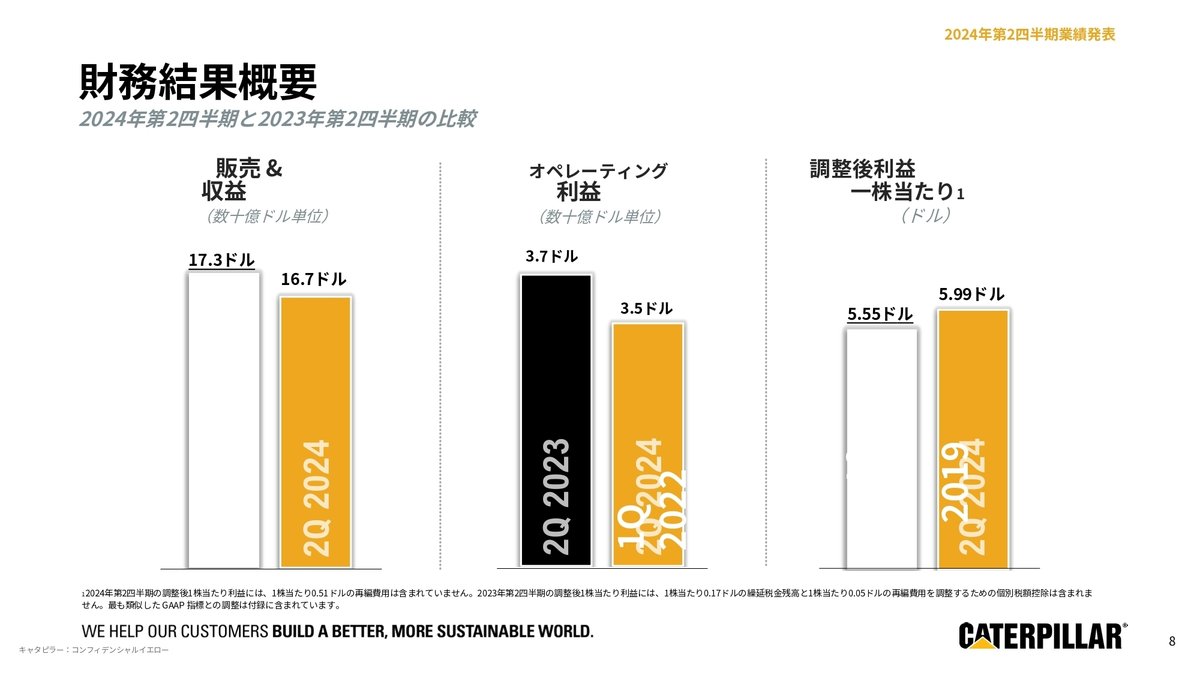

・EPS 予想 5.561 → 結果 5.99 〇

・売上 予想 16.908B → 結果 16.689B ✖

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

Caterpillar Inc.(キャタピラー)は、アメリカ合衆国に本社を置く、世界的な重機およびエンジンの製造会社です。主に建設機械、鉱業機械、ディーゼルおよび天然ガスエンジン、産業用ガスタービン、電力供給システムなどの製造・販売を行っています。以下はCaterpillarに関する詳細情報です。

基本情報

社名: Caterpillar Inc.

本社所在地: アメリカ合衆国 テキサス州アービング (5205 N. O'Connor Boulevard, Suite 100, Irving, Texas 75039)

設立年: 1925年

業種: 建設機械、鉱業機械、エネルギーおよび輸送機器の製造

従業員数: 約100,000人(2023年時点)

取引所: ニューヨーク証券取引所 (NYSE)

ティッカーシンボル: CAT

主な事業分野

Caterpillarの事業は主に4つのセグメントに分かれています。

建設機械 (Construction Industries):

主に建設業界向けの機械を製造。ブルドーザー、バックホー、ショベル、ロードローラー、ホイールローダーなどが含まれます。

資源産業 (Resource Industries):

採鉱および採掘用機械の提供。鉱山用ショベル、ドラグライン、鉱山用トラックなどがあり、鉱業や採石業に使用される機器を展開しています。

エネルギー・輸送 (Energy & Transportation):

発電およびエネルギー関連機器の製造。ディーゼル・ガスエンジン、産業用ガスタービン、電力供給システムなどを提供し、石油・ガス産業や海洋、鉄道分野でも使用されています。

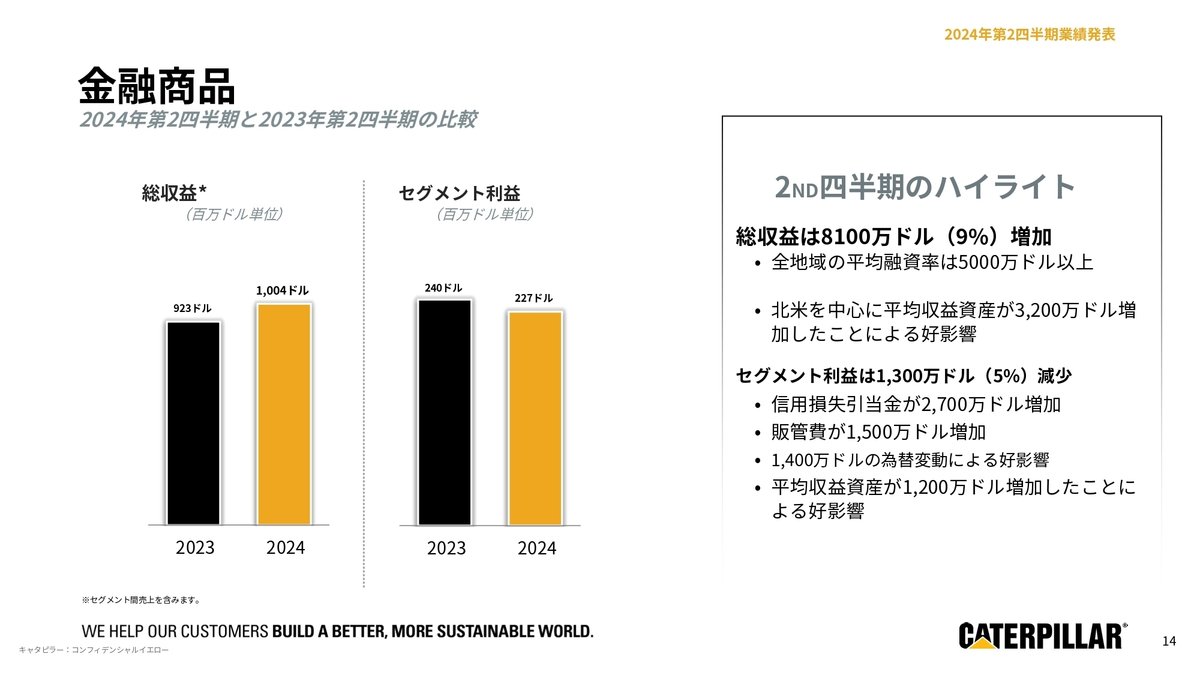

金融商品 (Financial Products):

Caterpillar Financial Services Corporation(Cat Financial)による金融サービスを提供。主に顧客やディーラーに対する機械および設備の購入・リースのための融資を行っています。

主な製品とサービス

重機: ブルドーザー、ショベル、ホイールローダーなどの建設機械。

鉱業機械: 鉱山用トラック、鉱山ショベル。

エンジンおよび発電機: ディーゼルエンジン、ガスタービンエンジン、発電設備。

電力供給システム: 病院やデータセンター向けの非常用電力供給設備。

金融サービス: 顧客向けのリースおよび融資サービス。

財務面での強み

Caterpillarは、強力なグローバル展開と多様な製品ラインを持ち、特に建設および鉱業業界で高いシェアを誇ります。また、堅実な財務基盤を維持しており、株主還元や自社株買いにも積極的です(60499c97-083e-456f-8129…)。

環境および社会貢献

Caterpillarは、持続可能なエネルギー利用の推進や環境負荷の軽減に取り組んでいます。エネルギー効率の高い製品の開発や、再生可能エネルギーの活用にも注力しています。また、グローバルなコミュニティ支援活動にも参加し、災害支援や教育プログラムを展開しています。

このようにCaterpillarは、世界中の産業やインフラ構築において重要な役割を果たしている企業です。

3.決算概要(FORM10-Q)

1. 損益計算書

売上および収益

総売上と収益は約166億8,900万ドルで、前年同期の173億1,800万ドルから減少しています。

機械、エネルギー、輸送の売上は158億4,000万ドルで、前年の165億4,500万ドルから減少。

金融製品の収益は8億4,900万ドルで、前年の7億7,300万ドルから増加しています。

営業利益

営業利益は34億8,200万ドルで、前年同期の36億5,200万ドルから減少。

ただし、売上原価や営業費用が減少しており、売上減少を一定程度吸収しています。

税前利益および純利益

税前利益は35億ドル(前年は36億5,200万ドル)。

純利益は26億8,100万ドルで、前年同期の29億2,200万ドルから減少しています。

1株当たり利益は5.50ドル、前年同期は5.70ドル。

2. 総合損益計算書

純利益は26億8,100万ドルですが、為替変動や年金費用などのその他包括利益の損失が137百万ドル生じています。

最終的な包括利益は25億4,400万ドルで、前年同期の27億2,400万ドルから減少。

3. 貸借対照表

資産

総資産は833億3,600万ドルで、前年末の874億7,600万ドルから減少しています。

現金及び現金同等物は43億4,100万ドルで、前年末の69億7,800万ドルから減少しています。これは投資活動や自社株買いの影響と考えられます。

負債

総負債は662億ドルで、前年末の679億7,300万ドルから若干減少しています。

短期借入や買掛金、その他負債が減少していますが、借入金の返済が進行中です。

4. キャッシュフロー計算書

営業活動によるキャッシュフローは50億7,300万ドルと前年同期の48億2,200万ドルから増加。

投資活動では資本支出やリース資産の購入が行われた一方、現金および現金等価物の増減により、純キャッシュフローは2,637百万ドルの減少。

自社株買いの影響で財務活動からのキャッシュ流出が増えています(前年同期の24.9億ドルから79.3億ドルに増加)。

特記すべき事項

売上の減少: 全体として売上が減少していますが、金融製品部門の収益は増加傾向にあります。特に、機械、エネルギー、輸送のセグメントでの売上減少が顕著です。

為替変動の影響: 外貨換算差額による損失が発生しており、特に包括損益に影響を与えています。

キャッシュフロー: 営業キャッシュフローは増加しているものの、投資活動や財務活動による現金流出が大きく、全体的な現金の減少が見られます。

Caterpillarの第2四半期は、売上と純利益が前年同期比で減少していますが、費用削減や金融製品の好調により、一定のバランスが保たれています。

4.カンファレンスコール要約

前半: 決算発表部分の要約

業績概要:

売上高および収益は前年同期比4%減の167億ドル

調整後営業利益は2%増の37億ドル

調整後営業利益率は22.4%で、前年同期比110ベーシスポイント改善

調整後1株当たり利益は8%増の5.99ドル(過去最高)

セグメント別業績:

建設機械部門: 売上高7%減、利益3%減

リソース・インダストリーズ: 売上高10%減、利益3%減

エネルギー・輸送部門: 売上高2%増、利益20%増

通期見通し:

売上高および収益は2023年の水準をわずかに下回る見込み

調整後営業利益率はターゲットレンジの上限を上回る見込み

ME&Tフリーキャッシュフローは年間目標範囲の上半分を予想

重点施策:

サステナビリティへの取り組み強化

エネルギー転換に向けた製品開発

サービス収益の成長

後半: Q&Aセクションの要約

価格とコストのダイナミクス:

下半期は価格上昇が緩やかになるが、製造コストの好影響を予想

エネルギー・輸送部門の見通し:

大型エンジンとSolar Turbinesの需要が強い

分散型発電の機会に期待

レンタル事業の動向:

レンタル収益は増加しているが、機材導入は予想を下回る

長期的にはレンタル事業の成長機会を見込む

リソース・インダストリーズの見通し:

短期的な変動はあるが、中長期的には楽観的

エネルギー転換による商品需要増加を期待

データセンター市場の機会:

バックアップ発電機以外にも多様な製品機会がある

建設機械部門やリソース・インダストリーズにも波及効果

地域別動向:

ラテンアメリカ(特にブラジル)が好調

欧州は弱さが続くが、徐々に回復の兆しも

全体として、短期的な課題はあるものの、長期的な成長戦略と多様な事業ポートフォリオにより、Caterpillarは強い業績を維持しています。

5.カンファレンスコール詳細

オペレーター:2024年第2四半期のCaterpillar決算説明会へようこそ。本日の会議は録音されていますのでご了承ください。それでは、本日のスピーカーであるRyan Fiedler氏にお渡しします。Ryan様、どうぞよろしくお願いいたします。

Ryan Fiedler:ありがとうございます、Audra。皆様、おはようございます。Caterpillarの2024年第2四半期決算説明会へようこそ。私はインベスター・リレーションズ担当副社長のRyan Fiedlerです。

本日は、会長兼CEOのJim Umpleby、CFOのAndrew Bonfield、グローバルファイナンスサービス部門上級副社長のKyle Epley、IRシニアディレクターのRob Rengelが同席しています。

本日の電話会議では、先ほど発表した第2四半期の決算について説明します。スライド、ニュースリリース、ウェブキャストのリプレイは、investors.caterpillar.comのイベントとプレゼンテーションのセクションでご覧いただけます。

本通話の内容は、米国および国際的な著作権法で保護されています。Caterpillarの事前の書面による許可なしに、本内容の全部または一部を再放送、再送信、複製、配布することは禁止されています。

スライド2に移ります。本日の通話中、私たちは将来の見通しに関する発言を行いますが、これらは様々なリスクと不確実性の影響を受けます。また、実際の結果が本日共有する情報と異なる可能性のある前提を立てています。詳細については、最近のSEC提出書類およびニュースリリースの将来予測に関する記述の注意事項をご参照ください。

私たちは、継続的に事業に重大な影響を与える可能性があると考える多くの要因について、SEC提出書類で詳細に説明しています。

本日の通話では、非GAAPの数値も参照します。非GAAPの数値と適切な米国GAAPの数値との照合については、決算説明会スライドの付録をご覧ください。

それでは、スライド3に移り、会長兼CEOのJim Umplebyに話を渡します。

Jim Umpleby:ありがとう、Ryan。皆様、おはようございます。ご参加いただきありがとうございます。まず、上半期の力強い業績を上げた当社のグローバルチームに感謝の意を表したいと思います。

第2四半期は、調整後営業利益率の向上、調整後1株当たり利益の記録的な水準、そして堅調なME&Tフリーキャッシュフローを達成しました。当社の業績は、引き続き多様なエンドマーケットの恩恵と、長期的な収益性のある成長戦略の規律ある実行を反映しています。

まず、四半期の業績に関する私の見解から始め、通期の見通しについて更新情報を提供します。その後、エンドマーケットについての洞察を提供し、当社のサステナビリティの取り組みについて最新情報をお伝えします。

四半期の業績に移ります。第2四半期の売上高および収益は、前年同期比4%減少し、当社の予想をわずかに下回りました。サービスは四半期中に増加しました。調整後営業利益は37億ドルに増加し、過去最高を記録しました。

調整後営業利益率は当社の予想を上回り、前年同期比110ベーシスポイント改善して22.4%となりました。調整後1株当たり利益は四半期として過去最高の5.99ドルを達成し、8%増加しました。また、四半期のME&Tフリーキャッシュフローは25億ドルを生成しました。さらに、受注残高は2024年第1四半期比7億ドル増の286億ドルに増加しました。

セグメントの詳細と見通しについて説明する前に、上半期の結果に基づいて通期の見通しを更新します。年初に、売上高および収益は通期でほぼ同水準になると予想していました。上半期の売上高は当社の予想をわずかに下回り、前年同期比2%減となりました。

現在、主にリソース・インダストリーズにおける販売店の在庫に関する最新の想定に基づき、下半期の売上高および収益は前年同期比でほぼ同様の割合で減少すると予想しています。全体として、建設機械部門の最終ユーザーへの販売は当初の予想をやや下回っていますが、エネルギー・輸送部門の予想以上に強い販売が一部相殺しています。サービス収益は引き続き成長しています。

売上高および収益は当社の予想をわずかに下回っていますが、調整後営業利益率は予想を上回っています。年初には、調整後営業利益率が対応する売上水準のターゲットレンジの上半分に入ると予想していました。上半期の業績の強さを踏まえ、現在は通期の全体的な調整後営業利益率がターゲットレンジの上限を上回ると予想しています。

下半期については、調整後営業利益率が当初の予想を上回り、2023年下半期とほぼ同水準になると予想しており、Andrewが後ほど説明します。これまでの業績の強さと、下半期の調整後営業利益率の改善見通しにより、ターゲットレンジを上回るガイダンスを出す自信がついています。

全体として、通期の調整後営業利益と調整後1株当たり利益に対する当社の期待は、前回の決算発表時よりも高くなっています。また、ME&Tフリーキャッシュフローはフリーキャッシュフローのターゲットレンジの上半分に留まると予想しています。

スライド4に移り、第2四半期の結果について説明します。2024年第2四半期の売上高および収益は4%減少して167億ドルとなりました。販売量は当社の予想をやや下回りましたが、地域ミックスを含む価格実現は予想を上回りました。また、販売店の在庫も第2四半期に減少しました。

2023年第2四半期と比較して、全体的な最終ユーザーへの販売は3%減少し、予想をわずかに下回りました。建設機械部門とリソース・インダストリーズを含む機械については、最終ユーザーへの販売は8%減少し、予想をわずかに下回りました。エネルギー・輸送部門は引き続き強さを示し、最終ユーザーへの販売は10%増加しました。

建設機械部門の最終ユーザーへの販売は5%減少しました。北米では、主にレンタル企業の機材導入が予想を下回ったため、最終ユーザーへの販売はわずかに低下しました。政府関連のインフラプロジェクトは引き続き好調でした。北米の住宅向け販売は、新築住宅需要が堅調に推移したため増加しました。

EAMEでは、主に欧州の住宅建設と経済状況の弱さにより、最終ユーザーへの販売が減少しました。アジア太平洋地域では最終ユーザーへの販売が減少しましたが、ラテンアメリカでは増加しました。

リソース・インダストリーズでは、最終ユーザーへの販売が15%減少しましたが、これは2023年の非常に強い第2四半期と比較して予想よりもやや小幅な減少でした。鉱業、重建設、採石・骨材は、以前から議論している2つの製品、すなわち連結式トラックとオフハイウェイトラックの軟調さが主な要因で低下しました。

エネルギー・輸送部門では、産業分野の継続的な弱さにもかかわらず、最終ユーザーへの販売が10%増加し、ほとんどの用途で引き続き強さを示しています。石油・ガス分野の最終ユーザーへの販売は、タービンおよびタービン関連サービスの好調な販売の恩恵を受けました。また、ガス圧縮用のレシプロエンジンの販売も増加しましたが、油井サービス用途は低下しました。

発電分野の最終ユーザーへの販売は、市場環境が引き続き好調で、データセンターの成長が強いことを含めて増加しました。輸送分野の最終ユーザーへの販売は増加しましたが、産業分野は昨年の高水準から予想通り減少しました。

当社の業績は、引き続き多様なエンドマーケットの恩恵と、長期的な収益性のある成長戦略の規律ある実行を反映しています。販売店の在庫に移ります。全体として、販売店の在庫は第1四半期比2億ドル減少しました。機械については、販売店の在庫が4億ドル減少し、当社の通常の範囲内に留まっています。

先ほど述べたように、受注残高は2024年第1四半期比7億ドル増の286億ドルに増加しました。エネルギー・輸送部門が増加を牽引し、Solar Turbinesと発電用レシプロエンジンに対する強い需要が続いています。

第2四半期の調整後営業利益率は22.4%に増加し、前年同期比110ベーシスポイントの改善となり、当社の予想を上回りました。利益率が予想を上回った主な理由は、予想を下回る製造コストと予想をやや上回る価格実現です。

スライド5に移ります。第2四半期のME&Tフリーキャッシュフローは25億ドルを生成しました。第2四半期には、18億ドル以上を自社株買いに、約6億ドルを配当に充てました。6月には、期限のない200億ドルの追加自社株買い承認を発表しました。当社は一貫した自社株買いにコミットしています。

2019年に、ME&Tフリーキャッシュフローの実質的にすべてを時間をかけて株主に還元する意向を伝えて以来、当社の純株式数は約18%減少しています。さらに、第2四半期には配当を8%増加させ、これで4年連続の高い単一桁の四半期増配となりました。

当社は引き続きディビデンド・アリストクラットの地位を誇りに思っており、時間をかけて配当と自社株買いを通じてME&Tフリーキャッシュフローの実質的にすべてを株主に還元し続けることを期待しています。

それでは、スライド6に移り、今後の主要3セグメントに対する当社の期待について説明します。建設機械部門では、2023年の記録的な業績の後、下半期の最終ユーザーへの販売は前年同期比でわずかに減少すると予想しています。

北米では、主にレンタル企業の機材導入が予想を下回ったため、2024年通期の建設機械部門の最終ユーザーへの販売が以前の予想よりもわずかに低くなると予想しています。政府関連のインフラプロジェクトは引き続き好調に推移すると予想されます。

中国を除くアジア太平洋地域では、引き続き軟調な経済状況が続くと予想しています。中国では、10トン超級掘削機業界の需要は比較的低水準に留まると予想しています。EAMEでは、欧州の弱い経済状況が続くものの、中東の建設需要は引き続き好調に推移すると予想しています。

ラテンアメリカの建設活動は依然としてまちまちですが、全体としてはわずかな成長を予想しています。さらに、当社のサービス施策の継続的な恩恵が建設機械部門にプラスの影響を与えると予想しています。

次に、リソース・インダストリーズについて説明します。2023年の鉱業、重建設、採石・骨材分野での好調な業績の後、主にオフハイウェイトラックと連結式トラックの影響により、前年比で機械の販売量が低下すると引き続き予想しています。

現在、2024年のリソース・インダストリーズの販売店在庫は、昨年のわずかな増加に対して減少すると予想しています。堅調な再製造活動を含むサービス収益の増加を見込んでいます。顧客の製品稼働率は引き続き高く、駐機中のトラック数は低水準に留まり、機材の平均年数は高止まりしています。また、自律走行ソリューションは引き続き顧客から強い支持を得ています。顧客は引き続き資本規律を維持していますが、長期的にはエネルギー転換が商品需要の増加を支え、当社の総アドレッサブル市場を拡大し、長期的な収益性のある成長のさらなる機会を提供すると引き続き考えています。

エネルギー・輸送部門に移ります。石油・ガス分野では、全体として2024年は前年を上回る強い年になると予想しています。2023年の好調な業績の後、主に油井サービスの継続的な軟調さにより、石油・ガス分野のレシプロエンジン販売は横ばいからわずかに減少すると予想しています。ガス圧縮は通年で引き続き増加すると予想していますが、下半期には軟化すると見込んでいます。

Solar Turbinesについては、石油・ガス分野の受注残高が引き続き強いため、下半期も販売量の成長を期待しています。発電分野におけるCATレシプロエンジンとSolar Turbinesの需要は、主にクラウドコンピューティングと生成AIに関連するデータセンターの継続的な成長により、引き続き強いと予想されます。

産業分野の需要は、2023年と比較して下半期も比較的低水準に留まると予想されます。輸送分野では、高速海運と鉄道サービスの両方で年内に成長が見込まれています。

スライド7に移り、サステナビリティの取り組みについて最新情報をお伝えします。当社は低炭素の未来に貢献し、顧客の気候関連目標の達成を支援するための新製品、技術、サービスへの投資を続けています。

4月、CaterpillarとValeは、バッテリー電動大型鉱山トラックのテストおよびエタノール駆動トラックに関する調査を実施する契約を締結しました。契約締結以来、両方のイニシアチブで進展がありました。これにはエタノールとディーゼル燃料で稼働する運搬トラックのデュアル燃料ソリューションに関する共同研究の実施も含まれています。当社はValeのサステナビリティ目標を支援しています。

6月には、水素燃料での運転が可能な市販の発電ソリューションのポートフォリオにCAT CG260ガス発電機セットを追加しました。これまでのポートフォリオは400kWから2,500kWの範囲でしたが、CG260の追加により、連続、主力、負荷管理要件に対して最大4,500kWの電力を提供し、体積で最大25%の水素を含むガスでの運転が承認されています。

Caterpillarは、既に設置されているCG260発電機セットをこれらの水素機能にアップグレードするためのレトロフィットキットを提供しています。レシプロエンジンの水素機能に加えて、Solar Turbinesは水素、天然ガス、バイオ燃料を含む幅広い燃料を燃焼できる能力でリーダーの地位にあります。

現在、Caterpillarは顧客のサステナビリティの取り組みを支援するための大規模で成長中の技術ラインナップを有しています。これら2つの例は、当社が顧客とともにより良い、より持続可能な世界を構築するのをどのように支援しているかを示しています。それでは、Andrewに話を渡します。

Andrew Bonfield:ありがとう、Jim。おはようございます、皆様。まず、四半期の概要から始めます。その後、セグメントの業績を含む第2四半期の詳細な結果について説明します。次に、貸借対照表とフリーキャッシュフローについて説明し、最後に年内の残りの期間に対する当社の想定についてコメントします。

スライド8から始めます。売上高および収益は当社の予想をわずかに下回りましたが、調整後営業利益率の向上と調整後1株当たり利益の記録的な水準を含め、当四半期は当社の予想を上回る強い営業実績を上げました。

売上高および収益は167億ドルで、前年同期比約4%減少しました。調整後営業利益は2%増加して37億ドルとなりました。調整後営業利益率は22.4%で、前年同期比110ベーシスポイント増加しました。

第2四半期の1株当たり利益は、前年同期の5.67ドルに対して5.48ドルでした。調整後1株当たり利益は、前年同期の5.55ドルに対して8%増加し、当四半期は5.99ドルとなりました。

調整後1株当たり利益には、主に2つの米国外企業の売却損による1株当たり0.51ドルのリストラ費用は含まれていません。これは、2023年第2四半期に除外された1株当たり0.05ドルのリストラ費用および1株当たり0.17ドルの一時的な繰延税金利益と比較されます。

当四半期のその他収益1億5,500万ドルは、前年同期比2,800万ドルの利益となり、主に商品ヘッジの好影響によるものです。第2四半期の法人所得税引当金は、一時的項目を除くと、2023年第2四半期の23%に対して、グローバル年間実効税率22.5%を反映しています。

最後に、主に過去1年間の自社株買いによる発行済株式数の平均的な減少の年間影響は、調整後1株当たり利益に約0.29ドルのプラスの影響を与えました。

スライド9に移り、第2四半期のトップラインの結果について説明します。売上高および収益は、販売量の減少が価格実現の好調さによって一部相殺され、前年同期比4%減少しました。販売量の低下は主に販売店の在庫変動の影響によるものです。

ご記憶かもしれませんが、2023年第2四半期に販売店の在庫が異例の増加を示したため、前年同期比での販売減少を予想していました。説明すると、第2四半期の販売店の在庫は約2億ドル減少しました。比較すると、昨年第2四半期には6億ドルの増加がありました。

機械のみについては、販売店の在庫は当四半期、通常の季節傾向に従い4億ドル減少しましたが、前年同期は2億ドル増加していました。販売は当社の予想をわずかに下回りましたが、これは予想を下回る販売量が、地域ミックスを含む予想を上回る価格実現によって一部相殺されたためです。

スライド10に移り、営業利益について説明します。第2四半期の営業利益は5%減少して35億ドルとなりました。これにはリストラ費用の増加による2億2,700万ドルのマイナス影響が含まれています。調整後営業利益は2%増加して37億ドルとなりました。

価格実現が当四半期にプラスの影響を与えましたが、販売量の減少による利益への影響が一部相殺しました。調整後営業利益率22.4%は、前年同期比110ベーシスポイント改善しました。利益率は当社の予想を上回りましたが、これは主に製造コスト、製品ミックス、価格の好調さによるものです。当社の予想と比較すると、価格は主にエネルギー・輸送部門の影響で予想をわずかに上回りました。

スライド11では、建設機械部門の売上高が第2四半期に7%減少して67億ドルとなりました。これは主に販売量の減少によるものですが、価格実現の好調さが一部相殺しました。販売量は販売店の在庫変動の影響を受けました。2024年第2四半期の販売店の在庫はほぼ横ばいでしたが、前年同期は増加していました。最終ユーザーへの販売の減少も販売量に影響を与えました。

建設機械部門の販売は、北米でのレンタル企業の機材導入が予想を下回ったことと欧州の継続的な弱さにより、当社の予想を下回りました。地域別では、北米の販売はほぼ横ばいで、ラテンアメリカの販売は20%増加しました。EAME地域の販売は27%減少しました。アジア太平洋地域の販売は15%減少しました。

建設機械部門の第2四半期の利益は17億ドルで、前年同期比3%減少しました。これは主に販売量の減少によるものですが、価格実現の好調さが一部相殺し、地域ミックスの影響も恩恵を受けました。製造コストの好調さも追い風となり、主に材料コストの低下を反映しています。

セグメントの利益率は26.1%で、前年同期比90ベーシスポイント増加しました。利益率は当社の予想を上回りましたが、これは主に製品ミックスの好調さと計画されたSG&AおよびR&D支出のタイミングによるものです。価格は当社の予想通りでした。

スライド12に移ります。リソース・インダストリーズの第2四半期の売上高は10%減少して32億ドルとなり、これは当社の予想とほぼ一致していました。減少は主に販売量の低下によるものですが、価格実現の好調さが一部相殺しました。

販売量は販売店の在庫変動の影響を受け、2024年第2四半期の販売店の在庫減少が2023年第2四半期の減少を上回りました。さらに、予想通り、セグメントの最終ユーザーへの販売も減少し、これは前年同期との厳しい比較によるものです。

リソース・インダストリーズの第2四半期の利益は前年同期比3%減少して7億1,800万ドルとなりました。これは主に販売量の減少によるものですが、価格実現と製造コストの好影響(運賃の低下を含む)が一部相殺しました。

セグメントの利益率は22.4%で、前年同期比160ベーシスポイント増加しました。利益率は当社の予想を上回りましたが、これは主に計画されたSG&AおよびR&D支出のタイミングと製品ミックスの好調さによるものです。

スライド13に移ります。エネルギー・輸送部門の第2四半期の売上高は2%増加して73億ドルとなりました。この増加は価格実現の好調さによるものですが、産業分野の予想通りの減少による販売量の低下が一部相殺しました。セグメントの販売は主に価格の影響で当社の予想をわずかに上回りました。

用途別では、発電分野の販売が15%増加しました。輸送分野の販売は7%増加しました。石油・ガス分野の販売は4%改善しましたが、産業分野の販売は21%減少しました。

エネルギー・輸送部門の第2四半期の利益は前年同期比20%増加して15億ドルとなりました。この増加は主に価格の好調さによるものです。セグメントの利益率は20.8%で、前年同期比320ベーシスポイント増加しました。利益率は当社の予想を大幅に上回りましたが、これは価格の好調さと予想を下回る製造コスト(主に在庫吸収の好調さ、運賃の低下、材料コストの低下を反映)によるものです。

スライド14に移ります。ファイナンシャル・プロダクツ部門の収益は9%増加して約10億ドルとなりました。これは主に全地域での平均金融レートの上昇と北米での平均稼働資産の増加によるものです。セグメントの利益は5%減少して2億2,700万ドルとなりました。これは主に信用損失引当金の増加によるもので、前年の一時的な引当金戻入の影響がなくなったことを反映しています。

ポートフォリオは引き続き健全で、延滞率1.74%は過去最低水準に近く、前年同期比41ベーシスポイント改善しています。さらに、引当率は0.89%で、過去最低を記録しました。事業活動は引き続き好調で、新規事業量は主に北米の牽引により前年同期比で増加しました。また、中古機械の需要も引き続き好調で、在庫は過去最低水準に近い状態を維持しています。

スライド15に移ります。第2四半期のME&Tフリーキャッシュフローは25億ドルを生成しました。通期のME&Tフリーキャッシュフローは、年間目標範囲の上半分、つまり75億ドルから100億ドルの間になると予想しています。設備投資に関する当社の予想は、引き続き年間20億ドルから25億ドルの間です。

自社株買いについては、第2四半期に投入された18億ドル以上には、10億ドルの加速自社株買い契約が含まれています。これらの株式の約75%が会社に前倒しで引き渡され、残りは年末前に契約が終了する際に引き渡される予定です。なお、第2四半期には10億ドルのME&T債の満期がありましたが、当社の健全な流動性ポジションを考慮し、新規の債券発行は行いませんでした。

当社の貸借対照表は引き続き強固で、企業全体の現金残高は43億ドルです。さらに、18億ドルをやや長期の流動性のある有価証券で保有し、その現金の利回りを向上させています。

スライド16と17では、年内の残りの期間に対する当社の高レベルな想定について説明します。Jimが述べたように、現在は売上高および収益が2023年の記録的な水準をわずかに下回ると予想しています。これは、以前の「ほぼ同水準の売上高」という予想と比較しています。

この変更は、主にリソース・インダストリーズにおける機械の販売店在庫のわずかな減少と、主に北米でのレンタル企業の機材導入の低下による建設機械部門の最終ユーザーへの予想を下回る販売を反映しています。

下半期の想定に特化して説明します。通常、上半期と比較して下半期の売上高が高くなりますが、今年もその通常の季節傾向に従うと予想しています。前年同期と比較すると、機械の最終ユーザーへの販売の低下により、下半期の売上高がわずかに低下すると現在予想しています。

機械の販売店在庫の変動は、今年の下半期の減少が2023年下半期の約10億ドルの減少と同程度になると予想されるため、名目的な影響しか与えないでしょう。ただし、機械の販売店在庫の変動は四半期ごとに異なる影響を与えることに注意してください。2023年第3四半期に販売店が在庫を積み増したため第3四半期には販売の逆風となり、前年同期の在庫減少がより小さかったため第4四半期には販売の追い風になると予想しています。

最後に、2026年までにサービス収益280億ドルの目標達成を目指す中、下半期もサービスの成長を引き続き予想しています。

利益率の予想に移ります。Jimが述べたように、上半期の業績の強さと下半期のより好調な予想を組み合わせると、現在は通期の全体的な調整後営業利益率がターゲットレンジの上限を上回ると予想しています。

下半期の利益率に特化すると、売上高は高くなりますが、上半期と比較して利益率は低下すると予想しています。これは通常の季節傾向に従っています。ただし、上半期の利益率が記録的な水準だったことを念頭に置いてください。下半期の低下の幅は通常よりもわずかに大きくなる可能性があります。

前年同期と比較すると、下半期の調整後営業利益率は前年同期とほぼ同水準になると予想しています。製造コストの改善による好影響を予想していますが、わずかな販売量の低下と前年同期比での価格のわずかな逆風も予想しています。

価格に関しては、2023年下半期に実施した値上げの影響が一巡するため、今年の下半期の恩恵は大幅に低下します。さらに、業界全体での在庫の改善により、価格環境が正常化すると予想しています。

通期のモデリングを支援するために、現在はリストラ費用が約4億5,000万ドルになると予想しており、一時的項目を除く年間実効税率の予想は引き続き22.5%であることにご注意ください。

スライド18に移り、第3四半期についていくつかコメントします。まずトップラインから始めます。機械の販売店在庫の逆風が販売量に影響を与えると予想されるため、第3四半期の売上高および収益は前年同期比でわずかに低下すると予想しています。

機械の販売店在庫は、通常通り第3四半期に横ばいからわずかに減少すると予想していますが、これは前年同期の異例の4億ドル増加と比較されます。また、前年同期との強い比較により、機械の最終ユーザーへの販売も低下すると予想しています。

先ほど述べた正常化により、第3四半期の価格実現は前年同期比で横ばいになると予想しています。また、当社のサービス施策の継続的な恩恵が第3四半期の販売にプラスの影響を与えると予想しています。

第3四半期のセグメント別では、前年同期と比較して、建設機械部門の販売は主に販売店の在庫変動による逆風により低下すると予想しています。リソース・インダストリーズでは、今年の最初の2四半期に見られたのと同様の厳しい比較により、最終ユーザーへの販売が影響を受けるため、販売の低下を予想しています。

エネルギー・輸送部門では、発電、石油・ガス、輸送分野の強さに支えられ、前年同期比で販売の増加を予想しています。産業分野の販売低下が一部相殺すると見込まれます。

第3四半期の全社的な利益率については、販売量の低下が主に製造コストの好調さによって相殺されると予想されるため、前年同期と同程度の調整後営業利益率を予想しています。

第3四半期のセグメント別では、建設機械部門は販売量の低下とわずかに不利な価格実現により、前年同期比で利益率の低下を予想していますが、製造コストの好調さが一部相殺すると見込まれます。

リソース・インダストリーズでは、販売量の低下とSG&AおよびR&D支出の増加により、第3四半期の利益率が前年同期比でわずかに低下すると予想しています。エネルギー・輸送部門では、販売量の増加と価格実現の好調さにより、前年同期比で利益率の上昇を予想しています。

スライド19に移り、まとめに入ります。第2四半期も引き続き強い実行力と営業実績を示しました。22.4%への調整後営業利益率の上昇が売上高および収益の減少を相殺し、調整後1株当たり利益は過去最高の5.99ドルを達成しました。

現在は、予想される売上水準に基づいて、通期の全体的な調整後営業利益率がターゲットレンジの上限を上回ると予想しています。これは、2023年の水準をわずかに下回ると予想される売上高に基づいています。

これらの要因を総合すると、年初に想定していたよりも高い調整後営業利益と調整後1株当たり利益を現在予想しています。第2四半期のME&Tフリーキャッシュフロー生成額は25億ドルでした。通期では引き続きターゲットレンジの上半分に入ると予想しています。

2024年上半期には、自社株買いと配当を通じて76億ドルを株主に還元しました。当社は引き続き長期的な収益性のある成長戦略を実行しています。

以上で、質疑応答に移ります。

オペレーター:(オペレーター指示)最初の質問は、BernsteinのChad Dillard氏からです。

Charles Dillard:下半期の価格とコストのダイナミクスについて、もう少し詳しく説明していただけますか?セグメント別と全社的な観点から、どのように考えればよいでしょうか?少なくとも下半期について、価格がコストを上回ると考えていますか?

Andrew Bonfield:通年では、価格が製造コストを上回る見込みです。下半期については、一貫して述べてきたように、価格の上昇は緩やかになると予想しています。ただし、第2四半期に見られたように、製造コストにはいくらかの好影響があると予想しており、それが続くと見込んでいます。

特に建設機械部門では、業界全体で在庫が改善するにつれて、価格環境の正常化が続くと予想しています。エネルギー・輸送部門では、下半期の価格がプラスになると予想しており、これが建設機械部門での弱さを相殺すると見込んでいます。

全体として、先ほどコメントしたように、第3四半期の利益率に影響を与えると予想される販売量の減少を、製造コストの好影響が相殺すると予想しています。

オペレーター:次の質問は、Truist SecuritiesのJamie Cook氏からです。

Jamie Cook:エネルギー・輸送部門とその利益率の強さに関する質問です。Jim、この事業への能力投資を考えると、長期的にエネルギー・輸送部門の利益率の可能性をどのように考えればよいでしょうか?建設機械部門やリソース・インダストリーズと比較して、年末にはどのような水準になると考えていますか?追加される能力が2025年と2026年にどのように貢献する可能性があるか、どのように考えればよいでしょうか?

Jim Umpleby:Jamie、ご質問ありがとうございます。ご指摘の通り、当社は大型エンジンとその部品の製造能力を高めるために能力を追加しています。しかし、これは複数年にわたるプロジェクトであり、時間がかかります。12か月のプログラムではなく、それ以上の期間を要します。

とはいえ、石油・ガスおよび発電分野の大型エンジンとSolar Turbinesに対する需要は引き続き非常に強いです。利益率の上昇は、より良い価格実現とミックスの改善を反映しています。

エネルギー・輸送部門の利益率拡大の可能性は確かにあります。多くはミックスと大型エンジンの生産能力向上の能力に依存しますが、これに懸命に取り組んでいます。

発電市場が非常に強いことは良いニュースです。もう少し先の話になりますが、分散型発電の機会にも期待しています。再生可能エネルギーが電力網に追加され、電力網の不安定性の問題が増加するにつれて、電力網全体に分散した発電アプリケーションでレシプロエンジンとガスタービンの両方を販売する機会が生まれると考えています。この機会に非常に期待しています。

また、強い受注残高があることも念頭に置いてください。本日報告した受注残高の増加は、エネルギー・輸送部門が大きな部分を占めており、Solar Turbinesと大型エンジンの両方が含まれています。

オペレーター:次の質問は、JefferiesのSteve Volkmann氏からです。

Stephen Volkmann:建設機械部門に話を移します。四半期のトレンドとして、予想を下回るレンタル企業の機材導入について両者が言及されていました。これはタイミングの問題だと考えていますか?また、レンタル企業の保有機材の状況と、どの程度のアップデートや再装備が必要かについて、感覚を教えていただけますか?

Jim Umpleby:まず、販売店のレンタル収益は実際に四半期で増加しました。販売店は独立した事業体であり、当然ながらレンタル機材にどのような機械をどれだけ投入するかについて自ら決定を下します。彼らはそこで様々な要因を考慮しています。金利ももちろん考慮しますし、他の側面も検討します。

しかし、当社はレンタルを取り巻く機会について引き続き楽観的であり、販売店と密接に協力して時間をかけてレンタル事業を拡大できるよう支援しています。

オペレーター:次の質問は、Melius ResearchのRobert Wertheimer氏からです。

Robert Wertheimer:エネルギー・輸送部門に話を戻したいと思います。データセンターの台頭に伴い、そのバックアップ電源の重要性が高まっています。エネルギー・輸送部門のミックスと利益率に関する重要な質問があります。石油・ガス分野の強さの一部が発電分野に置き換わった場合、予想される影響はありますか?

より広い観点から、Jimさんは発電分野でのSolar Turbinesについて言及されました。過去にはコージェネレーションなどでの強みがあったと思いますが、Solar Turbinesの発電市場は既に目に見えて拡大しているのでしょうか?より多くのアプリケーションに広がっているのでしょうか?

Jim Umpleby:Robert、ありがとうございます。最後の質問から答えます。Solar Turbinesについては、かなり興味深いアプリケーションが見られています。おっしゃる通り、過去30年間は多くのコージェネレーションアプリケーションがありました。

しかし、例えば比較的最近、アイルランドのデータセンター向けに連続運転用の発電アプリケーションでSolar Turbinesのガスタービンを販売しました。これは20年前には見られなかったものです。

したがって、より多くの機会があります。また、先ほど述べたように、レシプロエンジンとガスタービンの両方について分散型発電を考えると、当社のエンジンとタービンは天然ガス、バイオ燃料、水素ブレンドなど様々な燃料で稼働しますが、時間の経過とともにこれらの分散型発電の機会が増加すると考えています。これは私たちが非常に期待している長期的な成長トレンドです。

エネルギー・輸送部門を考える上で、多くの要素があります。石油・ガス分野と発電分野のミックスについて質問されましたが、一般的に大型エンジンの利益率は非常に良好です。これは私たちが今後の機会に非常に期待している点です。

もちろん、Solar Turbinesも非常に良好な事業です。発電と石油・ガスだけでなく、考慮すべき多くの要素があります。しかし、エネルギー・輸送部門の今後の成長と強い利益率の達成能力を考えると、非常に良好な見通しを持っています。

オペレーター:次の質問は、Evercore ISIのDavid Raso氏からです。

David Raso:機械の小売販売について、下半期も再び減少すると予想されているようですが、販売店から聞いている情報で、機械の小売販売がいつ回復し始めるかについて考慮すべき点はありますか?建設機械部門とリソース・インダストリーズの受注状況や受注残高に何か兆候はありますか?また、年末の機械の販売店在庫をどの程度と予想していますか?

Andrew Bonfield:まず、少し詳しく説明させてください。小売販売については、四半期中に2つの要因がありました。1つは北米です。これはほとんどが実際にはレンタル企業の機材導入で、小売販売に含まれますが、販売店によるレンタル機材の導入です。もう1つは、予想よりも引き続き軟調な欧州です。

全体として、年間の小売販売予想を下方修正した理由の大部分は、そのレンタル機材の導入によるものです。Jimが述べたように、販売店のレンタル収益は依然として好調に成長していますが、年初に予想していたほど機材を導入しないと予想しており、これは比較的穏やかな影響です。

販売店の在庫については、年初に述べたように、Davidもご存知の通り、販売店の在庫は非常に複雑です。複数のセグメント、複数の事業部門、複数の販売店があります。また、販売店は独立した事業体です。当初、機械の販売店在庫は年間でほぼ横ばいになると予想していました。

現在は、機械の販売店在庫がわずかに減少すると予想していますが、そのほとんどすべてがリソース・インダストリーズにおけるもので、これはご存知の通り、commissioning(試運転)の影響が大きいです。

全体として、年末の機械の販売店在庫は、建設機械部門ではほぼ横ばいで、通常言及する3〜4か月分の販売の範囲内に十分収まると予想しています。

オペレーター:次の質問は、Bank of AmericaのMichael Feniger氏からです。

Michael Feniger:低金利環境やFRBの利下げサイクルに入った場合、どのセグメントが最初に反応すると考えていますか?また、建設分野についてのDavidへの回答に関連して、在庫に対する安心感は、年末までに販売店の小売販売が改善するという前提に基づいているのでしょうか?それとも現在の状況が続くという前提でしょうか?

Jim Umpleby:まず私から始めて、その後Andrewに金利について話してもらいます。当社の事業を考えると、金利の変動にそれほど敏感ではない側面があります。例えば、発電分野におけるデータセンターの拡大、石油・ガス分野全般、そして政府のインフラ整備などがそうです。

以前の電話会議でも多く話しましたが、北米での整備を支援する規制環境があり、それについては引き続き良好な見通しを持っています。明らかに、これは金利にそれほど敏感ではありません。

当社の事業の中で金利にもっと敏感な部分としては、例えば北米で誰かが倉庫を建設し、そのために建設機械が必要になるような場合が考えられます。このような活動は金利にもっと敏感な傾向があります。したがって、金利が下がれば、確かにその事業を改善する可能性があります。

Andrew Bonfield:販売店の在庫について、念のため申し上げますと、今日から年末までの間に、通常の季節傾向に沿って機械の販売店在庫が減少すると予想しています。全体として、建設機械部門の販売店在庫がほぼ横ばいで通常の範囲内に留まるという当社の想定は、小売販売の予想に基づいています。常に小売販売の予想は後ろ向きではなく、前向きな予想に基づいています。

オペレーター:次の質問は、Goldman SachsのJerry Revich氏からです。

Jerry Revich:Jim、Andrew、業界データや競合他社のデータに基づいて、リソース・インダストリーズの見込み客リストについてお話しいただけますか?注文が停滞しているように見えます。明らかに納入は弱く、在庫削減も見られます。顧客の動向に基づいて、鉱山トラックやその他の機器の受注がいつ再加速すると予想していますか?

Jim Umpleby:先ほど述べたように、鉱業には多くのポジティブな要素があります。確かに、当社の機器の稼働率は高く、駐機中のトラックの数は比較的少ないです。堅調なサービス活動を予想しています。

一方で、顧客は資本規律を維持しています。しかし同時に、留意すべき点として、販売低下の理由の1つは、準備した発言で触れた2つの製品、すなわち連結式トラックとオフハイウェイトラックのバックログを処理したことです。それを処理する過程で、今日見られるような相対的な比較の問題が生じました。

とはいえ、銅のような商品への関心は確かに高まっています。大型鉱山トラックなどの分野で強さが見られ、その活動もポジティブです。四半期ごとの変動についてはあまり懸念していません。

私たちが本当に焦点を当てているのは、中長期的な時間軸です。鉱業事業については引き続き非常に楽観的です。エネルギー転換と、顧客が当社の製品を使用して生産する商品のすべてを考えると、そう言えます。

オペレーター:次の質問は、JPMorganのTami Zakaria氏からです。

Tami Zakaria:私の質問は、今四半期や今年というよりも、より長期的な視点に基づいています。バックアップ発電機以外に、データセンター市場に関連するCaterpillarの現在の製品ポートフォリオについて、どのように考えればよいか教えてください。マイクログリッドに関連する製品や、機会があると考えられるその他の製品はありますか?

また、関連して、エネルギー・輸送部門以外のセグメントで、中長期的に見てデータセンターが建設機械部門やリソース・インダストリーズの製品やサービスに機会を提供する可能性はありますか?

Jim Umpleby:データセンターの拡大は、当社の事業の多くの分野で機会を生み出すと考えています。ご指摘のバックアップ発電機は、現在直面している機会の1つです。

さらに、先ほど述べたように、データセンターは発電要件を増加させています。米国では、私の記憶が正しければ、2007年から2022年の間は電力需要が横ばいでしたが、今は増加し始めています。もちろん、当社の顧客は当社の製品を使用して、その電力需要の増加を満たすための商品を生産しています。

加えて、レシプロエンジンとガスタービンの両方が、私たちが分散型発電アプリケーションと呼ぶものに使用される機会があると考えています。その多くは、データセンターの拡大に関連しており、先進国で電力需要が増加し続けているためです。

発展途上国では、生活水準の向上に伴い発電需要も増加しています。これは当社にとっての機会であり、顧客は当社の製品を使用して増加する需要を満たすための商品を生産しています。

さらに、はい、当社は発電部門でマイクログリッドを提供しています。顧客と協力してマイクログリッドを設置しています。これは当社が行う能力の1つであり、製品ポートフォリオを考えると、顧客の支援において非常にユニークな立場にあります。

また、データセンターの建設には当然建設機械が必要であり、それは建設機械事業にも貢献します。さらに、発電要件の増加に伴い必要となる銅やその他の商品の生産を考えると、それはリソース・インダストリーズにも貢献します。

したがって、データセンターの拡大は当社のポートフォリオ全体の様々な製品に貢献すると考えています。

オペレーター:次の質問は、BairdのMig Dobre氏からです。

Mircea Dobre:建設機械部門の価格設定について簡単にフォローアップしたいと思います。若干の下落を予想しているようですが、その程度についての洞察をいただけますか?2016年を振り返ると、2-3パーセントポイントの下落が見られた最後の年だと思います。これは今後の妥当な予想でしょうか?また、この市場における中古価格をどのように考えていますか?2025年を考える上でどのような影響があるでしょうか?

Andrew Bonfield:絶対にそのレベルの下落にはなりません。明らかに、価格に影響を与える通常の競争ポジショニングは見られます。リスト価格の変更は予想していません。これは本当に顧客ごとの交渉になります。

中古市場の影響については、中古市場は確かに価格の下落を経験しています。興味深いことに、これが当社に最も影響を与えるのはCat Financialです。中古価格は下落していますが、過去の水準と比較するとまだ比較的高く、在庫は非常に少ないです。したがって、これが当社に影響を与えるとは予想していません。

中古価格に影響を与えるもう1つの分野は、明らかにレンタル機材です。これと高金利が、すでに電話会議で述べたように、レンタル機材の導入にいくらかの影響を与えています。

オペレーター:次の質問は、CitiのKyle Menges氏からです。

Kyle Menges:下半期のレンタル機材導入に関する予想の変更について、もう少し詳しく聞かせていただけると助かります。下半期の需要の軟化に関連する部分と、レンタル機材を管理しようとしている部分、そして販売店が機材の受け入れに少し抵抗している部分を区別して教えていただけますか?何が原因なのでしょうか?

Andrew Bonfield:Jimが述べたように、販売店のレンタル収益は実際に年間で予想通り増加しています。これは活動レベルによって推進されています。年度計画を立てた時点では、販売店の機材導入が一定の数字になると想定していました。それはわずかに少なくなっており、そのため下方修正しました。

これは主に、彼らが機材をそれほど急速に導入していないこと、そして機材を管理していることに関連しています。これが彼らのすることです。彼らは独立した事業体であり、どれだけの機材を、どのように市場に投入するかを決定します。

また、レンタル機材について話す際、特に重機のレンタルについては、レンタル購入というものがあることを覚えておいてください。多くの場合、その市場は顧客の選択にも依存します。つまり、ここでは販売店だけでなく、その等式の他端に顧客もいるのです。最終的な購入のタイミングも関係してきます。

したがって、これらの要因は少し複雑で、一概には言えません。しかし全般的に、Jimが述べたように、レンタル分野における販売店の機会については引き続き非常に快適に感じており、長期的な見通しについても非常にポジティブです。

Jim Umpleby:付け加えると、当社は販売店が収益性の高い成長するレンタル事業を持つことを望んでいます。稼働率はその重要な部分です。したがって、必要以上の機材を受け入れるよう奨励する状況ではありません。彼らが必要以上の機材を当社から受け取ることは望んでいません。

彼らが成長し収益性の高いレンタル事業を持つことを望んでいます。これは彼らと当社にとって時間をかけて成長する機会だと考えています。彼らがレンタル機材にどれだけの機材を投入するかについては、四半期ごとの変動があるでしょう。

重要なのは、これが当社と販売店の両方にとって成長する機会だということです。当社は非常に支持的であり、デジタルツールやその他の方法論など、様々なツールを提供して彼らのレンタル事業の成長を支援しています。

Andrew Bonfield:はい、規模の観点から文脈を説明すると、時には物事が少し大きく見えることがあるので、建設機械部門に関しては、これは依然として比較的小さな数字です。しかし、これが見通しの変更を引き起こしている要因の1つであり、その変更も比較的控えめなものです。

人々が実際よりも大きな要素や数字だと心配し始める前に、覚えておいてください。当社の収益の約40%は時間の経過とともにサービスから得られています。元の機器は約60%に過ぎません。これはセグメントによって異なります。また、北米は建設機械部門の売上の100%ではありません。

オペレーター:次の質問は、UBSのSteven Fisher氏からです。

Steven Fisher:Jimさん、ガス圧縮が少し軟化し始めていると言及されましたが、その分野の受注残高の状況はどうでしょうか?下半期のガス圧縮販売が前年同期比で実際に減少すると予想していますか?また、その分野の受注残高を再構築する見通しはどの程度でしょうか?それには次の大型LNGプロジェクトのラウンドが必要でしょうか?どのように考えればよいでしょうか?

Jim Umpleby:通年では、ガス圧縮が2023年よりも2024年の方が高くなると述べたと思います。下半期には少し軟化すると言いましたが、それでも2024年の合計は2023年よりも高くなると予想しています。

受注残高についてお尋ねでしたが、エネルギー・輸送部門の大型エンジンとガスタービンについては、非常に強い受注残高があります。そのため、それについても良好な見通しを持っています。

ガス圧縮に関するコメントは、実際にはレシプロエンジンの石油・ガス分野についてでした。下半期に軟化すると予想しています。Solar Turbinesも石油・ガス分野に供給していますが、そのコメントは石油・ガス分野のレシプロエンジンについてでした。

そして繰り返しになりますが、エネルギー・輸送部門全体では多くの強さがあります。

オペレーター:次の質問は、Morgan StanleyのAngel Castillo氏からです。

Angel Castillo:建設機械部門の受注残高のダイナミクスについて、もう少し詳しく説明していただけますか?3つの質問があります。1つ目は、建設機械部門の第2四半期の受注はどうだったでしょうか?2つ目は、受注残高について、数年にわたって非常に強い需要があったことを考えると、過去の水準と比較してどの程度のカバレッジがあるでしょうか?最後に、将来を見据えた受注残高の中の価格、利益率、ミックスについて、以前と比べてどのような見通しがあるか教えてください。

Andrew Bonfield:Angel、セグメント別の受注残高の内訳は公表していません。ただし、2023年第2四半期の建設機械部門の受注は高水準だったと言えます。2023年第3四半期に販売店の在庫が増加したことを覚えているかもしれません。その一部はエンジンの切り替えに先立つものでした。

前年同期比では減少していますが、これは部分的に昨年の新製品導入に伴う変更の結果による比較の影響です。同様に、ミックスは事業全体で異なります。より収益性の高い部分とそうでない部分があります。建設機械部門では、予想と比較して製品ミックスが好調でした。これは、どの製品がどの程度売れているかの割合の関数です。

受注残高に関しては、建設機械部門の受注残高は在庫状況を反映しています。ご存知の通り、現在の在庫状況は非常に良好です。これは約13週間の期間に相当し、3か月程度が通常と考えられます。

オペレーター:次の質問は、Raymond JamesのTim Thein氏からです。

Timothy Thein:Jim、もう1つ建設機械部門に関連した質問です。市場シェアと価格設定のバランスについてです。長期的にPINS(Parts In Salesの略)がCATにとって非常に重要な概念であることを考えると、サービスを成長させる野心とどのようにバランスを取っていますか?

初めて供給が自由に流れ、北米向けの資本がより競争的になる市場に直面している中で、PINSを成長させるモチベーションと価格の方程式のバランスを、あなたと販売店がどのように取っているのか聞かせてください。

Jim Umpleby:はい、確かにPINSは当社にとって非常に重要です。価格決定は様々な要因に基づいて行っています。投入コストを見て、競争状況を見ます。常に顧客により多くの価値を提供するよう努めています。したがって、単なる価格の問題ではありません。価格は重要で、競争力を維持する必要がありますが、当社には実際のアドバンテージがあると考えています。

1つは販売店ネットワークで、これは当社の最も重要な競争優位性の1つです。競合他社にはない販売ネットワークを持っています。さらに、顧客がより成功するのを支援するために、技術に多額の投資を続けています。

例えば、比較的経験の浅いオペレーターを雇い、何年も経験を積んだプロのように機械を操作できるようにするための、機械に搭載している様々なツールがあります。したがって、サービス能力への多くの投資、技術への多くの投資など、多くの要素が関係しています。

しかし、確かにPINSが重要であることは認識しています。将来のサービス成長の種まきに役立ちますし、非常に注力している点です。

オペレーター:本日最後の質問は、Deutsche BankのNicole DeBlase氏からです。

Nicole DeBlase:建設機械部門についてもう2つフォローアップ質問があります。今四半期のラテンアメリカの強さに少し驚きました。前年同期比で大きく成長しています。そこでの要因について少し教えていただけますか?また、EAMEではどのような状況でしょうか?欧州に生命の兆しは見られますか?それとも底這いの状態が続いているのでしょうか?

Andrew Bonfield:Nicole、ラテンアメリカについては、実際にブラジルが強かったです。これは当社にとって重要な市場で、強さの理由の一部です。これは良いことでした。明らかに、年内の残りの期間と将来に向けてこれが続くことを期待し、注視していきます。

欧州については、先ほど述べたように問題がありました。これは問題でした。競合他社の多くも同様のコメントをしていると思います。少し底にあるようです。明らかに、そこで何が起こるかによります。ECBが利下げを行ったのを見ました。

例えば、今日イギリスでは建設業が先月成長したという話がありました。したがって、うまくいけば上向き始めていますが、年内の残りの期間についての当社の想定は、それほど急速には回復しないというものです。

Jim Umpleby:以上で、質問にお答えいたしました。皆様のご質問に感謝いたします。非常に感謝しております。

締めくくりとして、上半期の強い実績を上げたグローバルチームに感謝の意を表したいと思います。調整後営業利益率の向上、調整後1株当たり利益の記録的な水準、そして強力なME&Tフリーキャッシュフローを達成しました。

当社の業績は、引き続き多様なエンドマーケットの恩恵と、長期的な収益性のある成長戦略の規律ある実行を反映しています。それでは、Ryanにお返しします。

Ryan Fiedler:Jim、Andrew、そして本日ご参加いただいた皆様、ありがとうございました。電話会議の再生は、本日の朝遅くにオンラインで利用可能になります。また、投資家向けウェブサイトに速記録を掲載します。

CFOによる第2四半期業績のビデオと、最終ユーザーへの販売データに関するSEC提出書類も掲載します。investors.caterpillar.comにアクセスし、Financialsをクリックしてそれらの資料をご覧ください。ご質問がございましたら、RobまたはLaurieにお問い合わせください。投資家向け広報の一般電話番号は309-675-4549です。

それでは、電話会議を締めくくるためにAudraにお返しします。

オペレーター:ありがとうございました。これで本日の電話会議を終了いたします。ご参加いただき、ありがとうございました。皆様、通話を終了してください。

6.Earnings Call Proによる分析結果

🔥ポジティブ材料

調整後利益率: 調整後の営業利益率が過去最高の22.4%に達し、前年同期比で110ベーシスポイント改善

調整後1株当たり利益 (EPS): 5.99ドルと8%増加し、アナリスト予想を上回る結果となりました

フリーキャッシュフロー: 機械・エネルギー・輸送部門 (ME&T) のフリーキャッシュフローは25億ドルに達し、強固なキャッシュポジションを維持

バックログの増加: 受注残が前四半期比で7億ドル増加し、28.6億ドルに達した

エネルギー・輸送部門の売上増加: この部門の売上高は2%増加し、引き続き堅調な需要が確認されました

🥶ネガティブ材料

総売上高の減少: 売上高は前年同期比で4%減少し、167億ドルとなりました

販売量の減少: 販売量の減少が利益にマイナス影響を与え、販売量の減少による損失は4億3100万ドルに達した

ヨーロッパおよびアジア太平洋地域の不振: ヨーロッパ、中東、アフリカ (EAME) 地域とアジア太平洋地域での売上は、16%および9%の減少を示しており、これが全体的な業績に悪影響を与えました

🤖AIアナリストの分析と今後の予測

Caterpillarは、収益性を維持しながらも、販売量の減少や地理的な不均衡に直面しています。特に、ヨーロッパおよびアジア市場の不振が引き続き全体の業績に影響を与える可能性が高いです。ただし、エネルギー・輸送部門での堅調な需要や、受注残の増加が今後の成長を支える要素となるでしょう。

将来的には、Caterpillarは特に資源産業や建設業での販売回復に向けた対応が必要です。また、グローバル経済の動向、特に中国の経済成長鈍化が引き続き課題として残ります。それにもかかわらず、同社の強固なキャッシュポジションと効率的なコスト管理が、利益率を維持する鍵となるでしょう。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。