Super Micro Computer 2024/Q4 決算発表(2024/8/6)

1.売上と収益

・EPS 予想 8.12 → 結果 6.25 ✖

・売上 予想 5.316B → 結果 5.308B ✖

2.要約

決算ハイライト

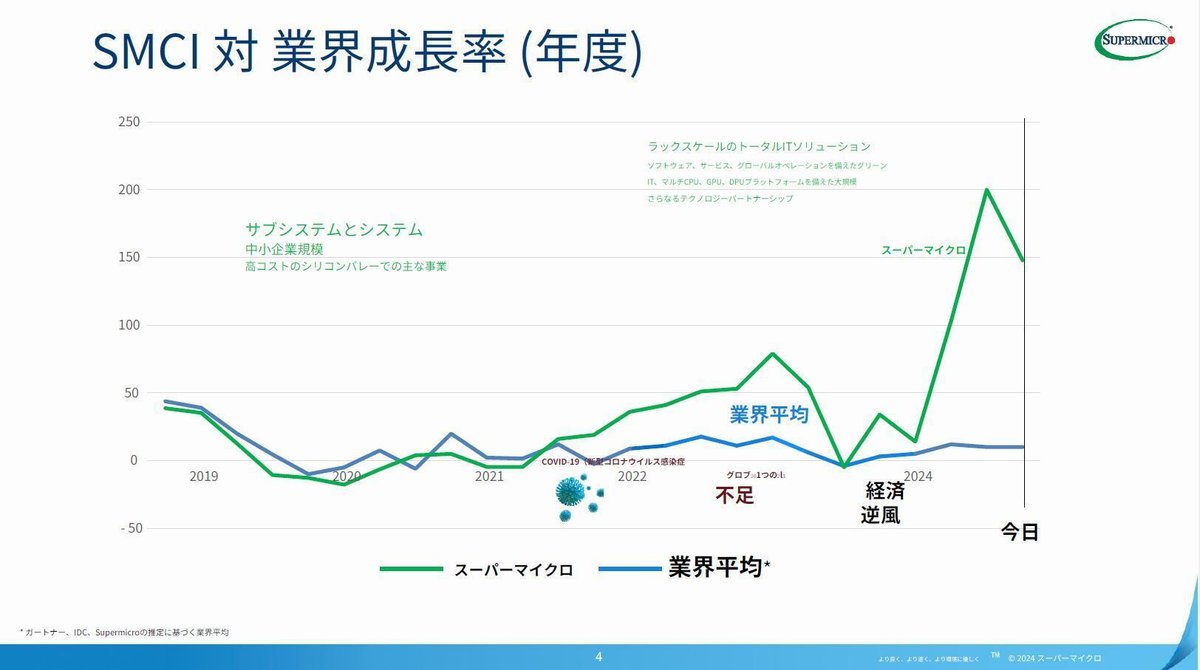

売上と成長: 2024年度の売上は149.4億ドルで、前年同期比で110%の成長を記録しました。第4四半期の売上高は53億1,000万ドルで、前年同期比143%増となり、強力な成長を遂げました。

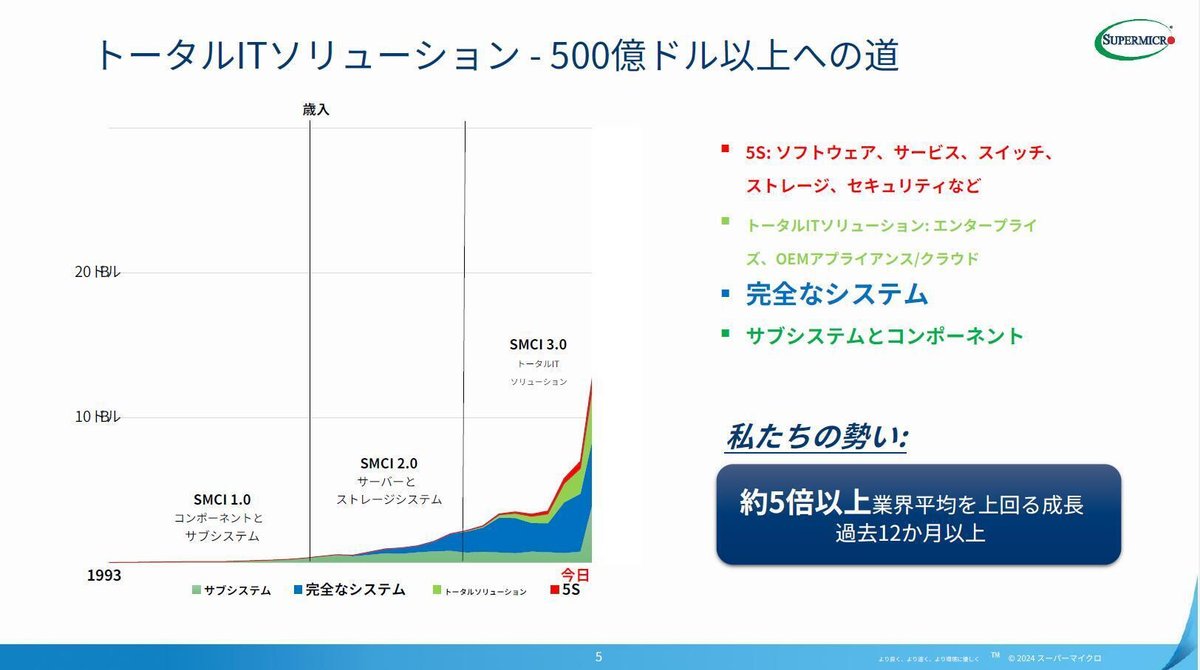

AIインフラストラクチャ市場のリーダーシップ: SuperMicroはAIインフラストラクチャ市場での技術と製品のリーダーシップにより、特に生成AIのトレーニングとインフラストラクチャにおいて急速な成長を遂げています。DLC液体冷却技術を用いたソリューションを提供し、効率的なデータセンターの展開を支援しています。

主な成果:

NASDAQ 100指数に含まれる。

DLC液体冷却技術を活用した大規模AI工場の展開。

エンタープライズチャネルと大規模データセンターセグメントでの強力な成長。

財務指標:

非GAAP利益は前年同期比78%増の1株当たり6.25ドル。

第4四半期の営業利益率は7.8%、予想を下回るが、DLC液体冷却の需要増加による短期的な課題。

戦略と展望

DLC液体冷却の普及: 液体冷却技術は、従来の空冷に比べて効率が高く、エネルギー消費を削減するため、今後12か月で新しいデータセンター展開の25%から30%がDLCソリューションを使用すると予想しています。

グローバルな製造拠点の拡大: マレーシアと米国を中心に製造拠点を拡大し、製品設計やサプライチェーンの強化を図ります。これにより、コスト構造を改善し、世界最大のITインフラ企業の1つとしての地位を強化します。

2025年度の見通し:

売上高を260億ドルから300億ドルに成長させる計画。

短期的なマージン圧力が緩和され、2025年度末までに正常範囲に戻ると予想。

DLC液体冷却およびデータセンタービルディングブロックソリューションの大規模出荷を見込む。

質疑応答のポイント

供給チェーンの課題: 一部のコンポーネントの不足が依然として課題であるが、製造効率の向上により今後の改善が期待されています。

ハイパースケール顧客: 大規模データセンター顧客への対応を強化し、液体冷却技術を利用した効率的なソリューションを提供。

ブラックウェルプラットフォーム: ブラックウェルプラットフォームの遅延があるものの、これが全体的な計画に与える影響は小さいとしています。

液体冷却の優位性: 液体冷却技術がエネルギー効率を向上させ、運用コストを削減するため、ますます多くのデータセンターが液体冷却ソリューションを選択しています。

3.決算発表内容

サポートをありがとうございます。

私の名前はハリーで、本日のカンファレンスオペレーターを務めます。

それでは、SuperMicro Computer Incorporated(SMCI)の2024年第4四半期の決算発表に皆様を歓迎いたします。

本日は、創業者であり社長兼CEOのチャールズ・リャン、CFOのデビッド・ウィガン、そしてコーポレートデベロップメント担当副社長のマイケル・ステグマンが参加しております。

すべての回線は、バックグラウンドノイズを防ぐためにミュートされています。

スピーカーの発言後には、質疑応答のセッションがあります。質問のキューに入るには、電話のキーパッドで星印の後に1を押してください。

ありがとうございます。

こんにちは、そしてSuper Microの決算発表にご参加いただき、ありがとうございます。2024年6月30日で終了した第4四半期の業績についてお話しします。

本日は、創業者、会長兼CEOのチャールズ・リャンと、CFOのデビッド・ウィガンが同席しています。

本日の準備された発言の後、売り手側のアナリストのためのQ&Aセッションを行います。

当社のプレスリリースは、市場が閉じた後に発行され、当社のウェブサイトに掲載されています。この発表は同時にウェブキャストされており、これに伴うスライドはir.supermicro.comからダウンロードできます。

これには、当社の財務見通しと事業運営、戦略、技術とその利点、現在の新製品の提供、および競争業界と経済のトレンドについての声明が含まれています。

本日行う将来見通しに関する発言は、現時点の事実と仮定に基づいており、これを更新する義務は負いません。実際の結果は予測された結果とは大きく異なる場合があります。

当社の事業に関連するリスクと不確実性の一部については、SECへの提出資料に記載されています。最近の年次報告書(フォーム10-K)を含む、これらの公的提出資料を参照してください。

この発表では、収益と現金投資を除いて、すべての財務指標と関連する成長率は非GAAP指標です。最も直接的に比較可能なGAAP指標への調整は、当社の決算プレスリリースとスライドに記載されています。

この発表はSupermicroの投資家関係ウェブサイトでライブ放送され、再生目的で記録されています。ウェブキャストのアーカイブはIRウェブサイトで利用可能であり、Supermicroの所有物です。

2025年第1四半期の静観期間は、2024年9月13日金曜日の営業終了時に始まります。

では、チャールズにお渡しします。

ありがとうございます、マイケル。

本日、5.31億ドルという四半期の記録的な売上を発表できることを嬉しく思います。前年同期比143%の成長です。

2024年度の収益は149.4億ドルに達し、前年同期比で110%の成長率を記録しました。

この視点を提供すると、当社の第4四半期の収益は、2022年度の年間収益を上回っています。

当社の力強い成長は、AIインフラストラクチャ市場における技術と製品のリーダーシップによって推進されています。特に、生成AIのトレーニングとインフラストラクチャにおいてです。

我々は迅速に規模を拡大し、AI ASPの機会を確保し、世界最大級のAIスーパーコンピュータを展開しています。

システムビルディングブロックを活用し、最新のELC液体冷却技術を用いた最適なスケール製品とプレイヤーソリューションを構築し、展開しています。

お客様がAIソリューションで最高のTTT(展開までの時間)、TTO(オンラインまでの時間)、および最低のTCO(総所有コスト)を達成できるよう支援しています。

ここでいくつかの四半期の主なハイライトをご紹介します。

まず、Supermicroは先の四半期にNASDAQ 100指数に含まれたことを嬉しく思います。

第4四半期のネット収益合計は53億1,000万ドルで、前年同期比143%増、強力な記録的なバックログを持っています。

ELC液体冷却コンポーネントの不足がなければ、もっと出荷できたでしょう。

2024年度第4四半期の非GAAP利益は1株当たり6.25ドルで、前年の3.51ドルを大きく上回り、78%の前年同期比成長です。

当社の第4四半期の営業利益率は7.8%で、予想よりも低く、これはハイパースケールデータセンタービジネスの高い比率と、6月および9月四半期のDLC液体冷却コンポーネントの迅速化コストが原因です。

本日いくつかの主要なコンポーネントの不足により、約8億ドルの収益が7月に出荷され、6月のEPSが低下し、9月四半期に認識される予定です。

今年度のマネージドシェア施設データの提供可能性と、DLC液体冷却のトータルソリューションにおける当社の支配的な地位が、利益の増加に重要な役割を果たします。

Supermicroは、今日世界中で最大のAIファクトリーを支えています。

ますます多くのデータセンターが、従来の空冷データセンターに比べてTCOを大幅に改善する当社の最大のDLC液体冷却ソリューションを選択するようになると考えています。

DLCソリューションは、パフォーマンスの向上と稼働時間の向上を提供し、新しいAIチップをサポートするための利点を備えています。

Cognitech Taipeiは、Boeingコンピューティングが無料で提供されることを共有しました。

これは、液体冷却DLCの展開コストが従来の空冷データセンターと同等であり、運用電力コストを大幅に削減することを意味します。

それ以来、1,000を超える信頼性の高いDLCラックを複数のお客様に納品しています。

当社の目標は、DLC液体冷却を主流のソリューションに迅速にすることです。効率とパフォーマンスの向上に焦点を当てたほとんどのデータセンターとAIファクトリーで、運用費用を削減します。

今後12か月で新しいグローバルデータセンター展開の25%から30%がDLCソリューションを使用することを目指しています。大部分の展開はSupermicroから来ると考えています。

既存の空冷データセンターをDLC液体冷却に変革し適応させるお客様を支援できることを嬉しく思います。その理由は4つあります。

まず第一に、エネルギーコストを最大40%削減できることです。

第二に、データセンターのコンピューティングパフォーマンスを向上させます。

第三に、顧客のデータセンターのリードタイムを短縮します。より正確には、電力が少ないため、オンラインまでの時間を短縮します。

第四に、唯一の地球のためにカーボンフットプリントを削減します。

エンドツーエンドのITインフラソリューション会社として、顧客の経験が最優先事項です。

システムビルディングブロックと大規模な製品およびプレイソリューションを活用し、新しいパフォーマンス最適化技術を用いてお客様が市場投入までの時間を最短化するお手伝いをしています。

現在、このソリューションをデータセンター全体にさらに拡大し、大規模なAIインフラストラクチャの迅速な展開を実現しています。

世界中のデータセンターは電力不足と冷却効率の課題に直面しています。

これらの新しいAI対応データセンターの構築には通常、3年程度の時間がかかります。

当社の新しいSupermicro 4.0 DCBPSデータセンタービルディングブロックソリューションは、顧客の新しいデータセンターの構築時間を約3年から2年に短縮します。

小規模な施設や既存のデータセンターの変革では、データセンターBPSを使用して、1年未満、さらには6か月で費用対効果の高いデータセンターを実現および最適化できます。

これらの新しいオファリングは、AIコンピューティング、サーバー、ストレージ、ネットワーキング、ラック、配線、DLC冷却、施設の水、電力、エンドツーエンドの管理ソフトウェア、オンサイト展開サービス、およびメンテナンスを統合することで、データセンターのTTO(オンラインまでの時間)とコストを大幅に改善します。

これを今年の後半に提供を開始します。

当社のデータセンタービルディングブロックソリューションを実現し、追加の経済規模を提供する上で重要な役割を果たすのは、新しいマレーシアキャンパスです。

11月に生産を開始し、その地理的利点を活かして迅速に出荷量を増やし、コスト構造を改善することを期待しています。

米国では、新しい建物と生産POC(概念実証)能力を追加しており、シリコンバレー本社としての役割を果たしています。

これにより、今会計年度中に月間DLC深層冷却ラックの能力と価値が向上します。

さらに、製品設計、製造品質、サプライチェーン、および展開における強みを活かして、他のいくつかの世界的な製造拠点に拡大する予定です。

これにより、Supermicroは最大のITインフラ企業の1つとして位置付けられます。

総じて、2025年度に記録的な受注残高を持ち、競争力のある製品、大量のDLC深層冷却能力、データセンタービルディングブロックソリューション、および多くの新しい顧客を獲得し、2025年度に進んでいます。

長期的な投資は短期的な収益性に影響を与えるものの、持続可能な競争優位性と必要な経済規模を提供することで、将来の成功に向けて位置付けられています。

これは、2025年度の第4四半期末までに、短期的なマージンの圧力が緩和され、正常な範囲に戻ると予測する自信を与えます。

最後に、Supermicroの普通株式の10対1の株式分割を発表いたします。これにより、Supermicro株の所有がよりアクセスしやすくなります。

2024年10月1日の市場開始時に、分割調整された基準での取引を目指しています。

CFOのデビッド・ウィガンに電話を渡す前に、パートナー、顧客、Supermicroの社員、AIを大規模に世界に届けられた素晴らしい1年を過ごせたことに感謝し、株主の皆様に継続的なご支援を感謝いたします。

デビッド。

ありがとうございます、チャールズ。

当社は、会計年度において力強い成長を遂げ、戦略的イニシアチブにおいても大きな進展を遂げました。

2024年度の売上高は149億ドルで、前年同期比110%の成長を示しています。2023年度の売上高は71億ドルでした。

2024年度の非GAAP希薄化EPSは22.09ドルで、2023年度の非GAAP希薄化EPSの11.81ドルから87%増加しました。

2021年度から2024年度にかけて、売上が年平均成長率61%で増加する一方、非GAAP営業経費は年平均19%の成長にとどまり、大きな営業レバレッジを達成しました。

2021年度から2024年度にかけて、粗利率は14%から17%の目標範囲を満たすか、それを超えました。

非GAAP営業利益率は2021年度から2024年度の間で5%から8%の目標範囲を上回り、2021年度の4.4%から2024年度の10%に倍増しました。

これは、強力な売上成長と営業レバレッジによるものです。

第4四半期の売上高は53億1,000万ドルで、前年同期比143%増、前四半期比38%増、ガイダンスの中間点5.1億ドルから5.5億ドルを上回りました。

成長は、次世代の空冷および直接液冷ラックスケールAI GPUプラットフォームの強い需要によって推進されました。

企業およびクラウドサービスプロバイダ市場全体で収益の70%以上を占めており、需要は引き続き強いです。

年度末には、革新的なDLC製品の加速と大規模なデザインウィンドパイプライン、強力なバックログにより、2025年度も成長を続けるための基盤が整いました。

2025年度は、製品と顧客のミックス、DLC AI GPUクラスターの新しい製品導入による製造効率の向上により、成長と営業利益率の漸進的な増加が見込まれます。

チャールズが述べたように、先進的なプラットフォームの主要な新コンポーネントに対する供給網のボトルネックにより、出荷が短期的に制約され続ける可能性があります。

しかし、長期的には、製造コストの削減により、マレーシアや台湾での生産拡大に加え、アメリカやヨーロッパでも利益率が向上します。

第4四半期には、エンタープライズチャネル垂直市場で18億3,000万ドルの収益を記録し、収益の34%を占めました。

前四半期の49%から、前年同期比87%増、前四半期比3%減となりました。

OEMアプライアンスと大規模データセンターセグメントの収益は34億1,000万ドルで、第4四半期の収益の64%を占め、前四半期の50%から、前年同期比192%増、前四半期比76%増となりました。

新興の5GテレコエッジIoT収益は7,500万ドルで、第4四半期の収益の2%を占めました。

2024年度には、エンタープライズチャネルの収益が79%増加し、総収益の41%を占めました。

OEMアプライアンスと大規模データセンターセグメントは149%増加し、総収益の58%を占めました。

新興の5GテレコエッジIoTセグメントは、総収益の1%を占めました。

1つのCSP大規模データセンター顧客が2024年度の収益の約20%を占めました。

サーバーおよびストレージシステムは第4四半期の収益の95%を構成し、サブシステムおよびアクセサリは5%を占めました。

ASPは、ラックスケールのITソリューションの価値と複雑さによって、前年同期比および前四半期比で増加しました。

地理的には、米国が第4四半期の収益の61%を占め、アジアが24%、ヨーロッパが10%、その他の地域が5%を占めました。

前年同期比で、米国の収益は94%増加しました。

アジアは437%増加し、ヨーロッパは128%増加し、その他の地域は386%増加しました。

前四半期比で、米国の収益は20%増加し、アジアは66%増加し、ヨーロッパは74%増加し、その他の地域は187%増加しました。

第4四半期の非GAAP粗利率は11.3%で、第3四半期の15.6%から低下しました。これは、競争力のある価格設定と新しいDLC AI GPUクラスターの生産の立ち上げに伴う初期コストによる、戦略的な新しいデザインの獲得に焦点を当てた製品および顧客のミックスに起因します。

2024年度の非GAAP粗利率は14.2%で、2023年度の18.1%から低下しました。

当社は、戦略的パートナーからの複数の新技術に基づく革新的なプラットフォームを導入し、DLCソリューションの製造効率を改善することで、粗利率を14%から17%の目標範囲に戻す道筋を持っています。

第4四半期の営業経費は、GAAPベースで前四半期比15%増、前年同期比75%増の2億5,300万ドルで、これにより報酬費用と人員の増加が原因です。

非GAAPベースでは、営業経費は前四半期比11%増、前年同期比39%増の1億8,500万ドルです。

第4四半期の非GAAP営業利益率は7.1%で、第3四半期の11.3%から低下しました。これは、低い粗利率によるものです。

第4四半期のその他の収入と費用は1,100万ドルで、利息費用は300万ドル、利息収入は1,400万ドル、為替損失およびその他の投資によって相殺されました。

短期銀行信用施設を返済したため、利息費用は順次減少しました。

第4四半期の税金支出は、GAAPベースで100万ドル、非GAAPベースで2,100万ドルでした。

第4四半期のGAAP税率は0.3%で、非GAAP税率は5%でした。

2024年度のGAAP税率は4.9%で、2023年度の14.7%から低下しました。非GAAP税率は2024年度で10.4%で、2023年度の15.9%から低下しました。

第4四半期のGAAP希薄化EPSは5.51ドルで、7.20ドルから8.05ドルのガイダンスを下回り、非GAAP希薄化EPSは6.25ドルで、7.62ドルから8.42ドルのガイダンスを下回りました。これは、第4四半期の低い粗利率と高い営業経費によるものです。

GAAPの完全希薄化株式数は前四半期の6,140万株から6,420万株に増加し、非GAAPの株式数は順次6,200万株から6,480万株に増加しました。これは、2つの最近の株式提供と転換社債提供の影響を反映しています。

第4四半期の営業活動によるキャッシュフローは、前四半期の15億2,000万ドルと比較して6億3,500万ドルで、在庫と売掛金の増加が原因で、事業レベルの増加と出荷のタイミングによるものです。

2024年度の営業活動によるキャッシュ使用は25億ドルで、110%の売上成長と、大規模な顧客デザインの勝利をサポートするための運転資本ニーズによるものでした。

第4四半期の在庫終値は44億ドルで、将来の成長を見込んでいます。

第4四半期の設備投資は2,700万ドルで、四半期のフリーキャッシュフローはマイナス6億6,200万ドルとなりました。

2024年度の設備投資は1億3,700万ドルで、2023年度の1億ドルから3,700万ドル増加しました。これは、グローバルに新しいプロパティ、プラント、設備に投資したためです。マレーシアのグリーンフィールドプラントも含まれます。

第4四半期の最終貸借対照表のポジションは17億ドルで、銀行と転換社債の負債は22億ドルでした。これにより、最終キャッシュポジションは前四半期の2億5,200万ドルに対してマイナス5億400万ドルとなりました。

最終貸借対照表と運転資本の指標に関して、第4四半期のキャッシュコンバージョンサイクルは94日で、第3四半期の96日と比較して改善しました。

在庫日数は前四半期の92日と比較して10日減少し、82日となりました。

売上債権の未収金は37日で変わりませんでしたが、買掛金の支払いは前四半期と比較して8日減少し、25日となりました。

2025年度第1四半期の見通しについて、我々は新しい空冷およびDLC AI GPUのデザインの勝利を、新規および既存の顧客と共に成長させることを期待しています。

2025年度第1四半期の純売上高は60億ドルから70億ドルの範囲で見込んでいます。

非GAAP希薄化純利益1株当たり5.97ドルから7.66ドル、非GAAP希薄化純利益1株当たり6.69ドルから8.27ドルを見込んでいます。

製品と顧客のミックス、製造効率の向上により、粗利率が順次改善すると期待しています。

GAAPの営業経費は約2億8,200万ドルと見込んでおり、これは非GAAPの営業経費には含まれない8,400万ドルの株式ベース報酬経費を含みます。

2025年度第1四半期のGAAP EPSの完全希薄化は、税効果後の3,000万ドルの株式ベース報酬経費を含む約4,800万ドルを見込んでいます。これらは非GAAP希薄化純利益1株当たりには含まれません。

その他の収入と費用には、利息費用を含む2,000万ドルの純費用を見込んでいます。

2025年度第1四半期のGAAPおよび非GAAP希薄化純利益1株当たりの会社の予測は、GAAP税率9.9%、非GAAP税率14.6%、GAAPの完全希薄化株式数6,500万株、非GAAPの株式数6,600万株を前提としています。

第1四半期の設備投資は4,500万ドルから5,500万ドルの範囲と予想しています。

2025年度の収益は260億ドルから300億ドルの範囲で見込んでいます。

マイケル、Q&Aに進む準備が整いました。

素晴らしいです。

ゲイリー。

ありがとうございます。

質問をするには、電話のキーパッドで星印の後に1を押してください。

心変わりした場合は、星印の後に2を押してキューを退出してください。

質問を準備する際には、電話がローカルでミュートされていないことを確認してください。

本日最初の質問は、ゴールドマン・サックスのマイケル・ン氏からです。

どうぞ。

ラインが開いています。

こんにちは。質問をありがとうございます。

2つ質問があります。

2025年度の収益ガイダンスが260億ドルから300億ドルであることに励まされています。この収益ガイダンスの裏付けとなる前提と、バックログに関する可視性、供給可能性に関するいくつかのコンティンジェンシーについて、少しだけ色をつけていただけますか?

次に、年間を通じた粗利率と営業利益率の改善に関する少し詳しい情報を提供していただけますか?

長期的な粗利率の目標は、年間を通じて適用されるものとして考えるべきか、それとも年末に向けてのものか、教えてください。

ありがとうございます。

さて、共有した内容に基づくと、私たちは設計の勝利を続けており、DRC液体冷却およびデータセンタービルディングブロックソリューションを含む多くの新製品が利用可能です。

多くの顧客の関与を見ており、さらに多くの新しい顧客が私たちとの関与を望んでいます。

したがって、私たちの能力が引き続き成長しているため、260億ドルから300億ドルが次の12か月の目標です。

また、粗利率については、DRC液体冷却が非常に成熟しています。

そのため、そこから利益を得ることができ、データセンタービルディングブロックソリューションも提供され、顧客のデータセンターのオンラインまでの時間を改善し、データセンターの構築を容易にすることで、収益性が徐々に向上します。

ありがとうございます、チャールズ。

次の質問は、JPモルガンのサミク・チャッタジー氏からです。

どうぞ。

ラインが開いています。

こんにちは。質問を受けていただきありがとうございます。

私もいくつか質問があります。

まず、四半期の粗利率のパフォーマンスから始めてみたいと思います。

ハイパースケールの顧客が製品の顧客ミックスに影響を与えたと述べられていました。

その顧客からの繰り返し注文の持続性についてどのように考えるべきでしょうか?

改善の一環であり、あまり繰り返されないと考えていますが、その点を確認したいです。

また、フォローアップがあります。

はい、私たちは一貫しており、以前はシリコンバレーを拠点としていました。

主にシリコンバレーでの運営です。

したがって、企業、高品質、高性能の顧客にのみ焦点を当てていました。

それが以前の状況です。

しかし、台湾での生産運営の利点を活かすと、大規模なデータセンター顧客を成長させ始めました。

そして、マレーシアでの巨大な能力が整備される予定です。

したがって、経済的大規模な利点を持っているため、大規模な顧客に対応できる準備が整っています。

同時に、企業の顧客基盤も強化し続けています。

最近では、企業の需要が強まっていることも見られます。

ソフトウェアのトータルソリューション、つまりデータセンタービルディングブロックソリューションを提供することで、企業の顧客にも多くの魅力を引き付けています。

そのため、長期的には経済規模、企業の顧客基盤、全体的な台湾とマレーシアの利点が、成長、利益率、純利益に貢献すると信じています。

了解しました。

フォローアップとして、最近NVIDIAのGB200の遅延についての報告がありました。

この遅延が、堅調なバックログやパイプラインを収益に変える際にどのように影響するかについて、あなたの考えを共有していただけますか?

また、コンピュテックスで言及した液体冷却の大部分を占めることについて、この遅延を考慮しているのかどうか教えてください。

ありがとうございます。

はい、NVIDIAが遅延する可能性があるという話は聞いています。

そして、これは通常の可能性として扱っています。

ベンダーが新しい技術、新製品を導入するとき、いつも少し遅れる可能性があります。

この場合、少し遅れました。

しかし、私たちにとっては、新しいソリューションを提供することで、顧客に問題なく対応できると信じています。

したがって、ベンダーがそのスケジュールで成長することを望んでいますが、これはテクノロジー企業にとって良いことです。

しかし、この遅延が私たちに与える全体的な影響はそれほど大きくないと考えています。

質問を受けていただきありがとうございます。

次の質問は、バンクオブアメリカメリルリンチのルパリ・バタチャリヤ氏からです。

どうぞ。

ラインが開いています。

こんにちは。質問を受けていただきありがとうございます。

2つ質問があります。

まず、四半期の粗利率のパフォーマンスに関してです。

デビッド、430ビットの順次減少のうち、どの程度が顧客ミックス、つまりハイパースケールの顧客ミックスによるものか、液体冷却ソリューションの立ち上げによる影響かを特定できますか?

また、その影響は粗利率にどのように影響を与えましたか?

チャールズ、非稼働部品の不足により、四半期で約8億ドルの収益を失ったと述べましたが、これはすべて液体冷却に関連していますか、それともGPUなどの他のものに関連していますか?

ありがとうございます。

ほとんどが液体冷却の主要コンポーネントに関連しています。

しかし、7月、8月に移行すると、液体冷却の主要コンポーネントが大幅に用意されており、損失ではありません。

次の四半期に移行しただけです。

さて、最初の質問に答えます。

デビッド、ルパリ。

そうですね。

私たちは、この市場での需要の大きさに驚かされました。

そのため、製造効率が日々向上しています。

そのため、液体冷却ラックをスケールで展開する際に、これが今後の粗利率の向上に貢献すると期待しています。

これらの液体冷却ラックの展開が年間を通じて線形であることを予想しているのか、それとも年末に向けてより多くの展開があるのかを教えてください。

質問を受けていただきありがとうございます。

基本的に、液体冷却をサポートする顧客を数多く持っています。

そして、その多くの顧客は、私たちの液体冷却を試すと、その後も液体冷却の割合を高めて展開し続けます。ハードウェアの取得コストは同じですが、エネルギーコストを大幅に節約できるためです。

そのため、この成長は一貫して続くと信じています。

次の質問は、ループキャピタルのアナンダ・バルア氏からです。

どうぞ。

ラインが開いています。

はい、こんにちは。

質問を受けていただきありがとうございます。

チャールズ、あなたはこの電話で多くの良いことを言いました。

したがって、ここで1つか2つのことをお伺いしたいと思います。

まず、他の液体冷却サービスを提供する企業と比較して、会社が液体冷却能力をどのように考えているかについて、もう少し具体的に教えていただけますか?

これは大きな話題になっています。

あなたたちが自分たちの能力に非常に自信を持っており、それがガイダンスに少なくとも現れているように見えると思います。

競争上の立場や、技術的な理由についての追加の文脈があると、関係者にとって非常に有益です。

フォローアップがあります。

はい、ありがとうございます。

液体冷却は市場に30年以上存在していますが、全体のデータセンターサイズと比較すると、市場シェアは常に小さく、1%未満、または1%に近い程度です。

しかし、6月と7月の2か月間で、1,000ラック以上を市場に出荷しました。

1,000ラックのAIラックを計算すると、グローバルデータセンターの新しい展開の15%以上を占めます。

私たちは喜んでいます。

私たちは、エアクーラーから液体クーラーへの業界の推進を行い、顧客がエネルギーコストを節約し、カーボンフットプリントを削減する手助けをしています。

同時に、液体冷却によってデータセンターの電力消費を30%から40%削減できるため、顧客のデータセンターの可用性が迅速になります。顧客は電力会社からの高い電力予算を待つ必要がないからです。

全体的に、ますます多くの顧客が私たちの液体冷却ソリューションを気に入っています。

チャールズ、6月四半期に50%の液体冷却シェアを獲得したとおっしゃっていましたか?

6月と7月の2か月間で、私たちは液体冷却の70%から80%を出荷したと思います。

それは役立ちます。ありがとう。

そして、もう一つのフォローアップですが、今後のラック容量拡大についての考えを教えてください。

液体冷却とエア冷却の両方において、ラック容量の拡大をどのように考えているのか、更新情報を教えてください。

私にとってはそれがすべてです。ありがとう。

はい、それは非常に良い質問です。

先月、1か月あたり1,000ラックの液体冷却能力がありました。

そして、今日では50%増加しました。

したがって、現在では1か月あたり1,500ラックの能力があります。

今年末までに、1か月あたり3,000ラックに成長する予定です。

これは液体冷却だけのことです。

私たちは本当に市場にとって液体冷却がより良い選択であると信じています。

顧客に対してコンサルテーションを提供し、ほとんどの顧客が私たちのエンジニアリングチームと話し合うと、液体冷却を気に入ります。

そして、液体冷却の顧客基盤を非常に強く成長させています。

それは素晴らしいことで、電力消費の最小化が世界の共通の価値となり、特に運用コストを節約します。

それは会計年度ですか?

会計年度、あなたは年度末、会計年度末とおっしゃいましたか?

次の12か月で、液体冷却が私たちのビジネスの大部分を占めると信じています。

ありがとうございます。

次の質問は、ウェルズ・ファーゴのアーロン・C・レーガース氏からです。

どうぞ。

ラインが開いています。

はい、質問を受けていただきありがとうございます。

私も2つ質問があります。

最初に、ブラックウェルについての以前の質問に戻りたいと思います。

これは多くの投資家にとって重要な焦点となると思うので、特に年間のガイダンスを形作る際に。

ですので、チャールズ、あなたのガイダンスが12月の四半期において、ブラックウェルプラットフォームソリューションを出荷し、収益を得ると考えているか、それとも年間ガイドは会計年度の後半に重点を置いているのか、どう考えているのか教えてください。

ブラックウェルの利用可能性のタイミングやNBL 36および72プラットフォームなどに関する懸念に照らして、年間ガイドを四半期ごとにどのように考えるべきか、教えてください。

感謝します。

四半期ごとのガイダンスは提供しませんので。

はい、ありがとうございます。

実際には、私たちは非常に保守的です。

ブラックウェルがどれだけ遅れるかは正確にはわかりません。新しい技術は常に遅れる可能性があります。

したがって、第3四半期にはブラックウェルのボリュームは期待していません。

第4四半期、つまり12月四半期には非常に小さいと予想しています。

エンジニアリングサンプル、小規模なボリュームです。

したがって、実際のボリュームは来年の第1四半期になると考えています。

そのため、260億ドルから300億ドルを提供しています。

はい、それは非常に役立ちます。

そして、簡単なフォローアップとして、粗利率の議論に戻りたいと思います。

DLCプラットフォームの影響について話しました。

製品ミックスについても話しました。

デビッド、あなたが述べたもう一つのコメントは、戦略的な新しい顧客の獲得が、粗利率の430ベーシスポイントの減少に影響を与えたということでした。

具体的に、その影響がどのように変わったのか、前四半期に比べてどうだったのか、教えてください。

最後に、最後の質問ですが、前四半期からの購入義務に関する開示があれば教えてください。

ありがとうございます。

はい、ありがとうございます。

それを逆順でお答えします。

購入義務に関する発表はありません。

したがって、10Kをご参照ください。

最初の質問に関しては、市場に対してマージンの低下または柔軟化を予測していましたが、液体冷却ラック市場の加速に驚かされました。

したがって、供給網を拡大し、多くの迅速化コストと高い供給網コストを支払いました。

そのため、供給網が改善されるにつれて、効率が回復すると予想しています。

しかし、それは予想以上に影響を与えました。

どのくらいの引用ができますか?

はい、430の大部分ですか?

430ベーシスポイント?

いいえ、具体的なアカウントをターゲットにしていた半分と、遭遇した供給コストの高い部分の半分です。

とても役立ちます。ありがとうございます。

次の質問は、バークレイズのジョージ・ワン氏からです。

どうぞ。

ラインが開いています。

ああ、こんにちは。

質問を受けていただきありがとうございます。

2つの部分があります。

まず、ハイパースケール分野でのシェア獲得に関する詳細をもう少し教えていただけますか?

伝統的に、スーパーハイパーはよりティア2、ティア3の企業であり、ハイパースケールのミックスについて話していましたが、これはハイパースケール分野での新しい浸透を獲得していることを意味しますか?

はい、先に述べたように、台湾の能力が拡大し、マレーシアの能力も整備される予定です。

したがって、大規模なデータセンターの顧客に完全に対応する準備が整っています。

しかし、選択的に行います。

そのため、26億ドルから30億ドルを予測しています。

大規模にもっと積極的に取り組む場合、成長はそれ以上になる可能性があります。

しかし、企業と大規模データセンターの両方で成長を図り、健康と収益性を維持しようとしています。

わかりました。

ブラックウェルの時代に入り、大規模な展開、より高いASP、しかし潜在的な運転資本の必要性がある液体冷却についての2つ目の質問です。

資本率について、公正に言えば、十分か、それとも市場に参入する可能性があるのか教えてください。

次の12か月のコンピュテックスについての考えを教えてください。

液体冷却は確かに必要であり、ブラックウェルソリューションに非常に役立ちます。

ブラックウェルソリューションが少し遅れていますが、H100およびH200の液体冷却も有効にしています。

顧客はH100およびH200の液体冷却にも関心を持っています。

したがって、液体冷却はデータセンター全体をサポートすることを目指しており、ブラックウェルだけではありません。

運転資本に関してコメントできますか?

はい。

バンクオブアメリカが主導するグループとの5億ドルのクレジットラインを発表しました。

したがって、私たちはバランスシートを活用し、追加の融資の可能性についての発表を期待しています。

わかりました。

質問を戻します。

ありがとうございます。

次の質問は、CJS証券のジョン・タンムンティング氏からです。

どうぞ。

ラインが開いています。

こんにちは。

質問を受けていただきありがとうございます。

液体冷却、エネルギーおよび計算の利点に関して、タイム・トゥ・マーケットとボリュームの能力を考慮すると、価格戦略について教えていただけますか?

特に、提供する価値に対してそのコストを転嫁しない理由はありますか?

競争が激しい環境が背後にあるのか、それとも先を行ってシェアを獲得しようとしているのか?

液体冷却は、エネルギー消費の削減により、市場全体、そして私たちの惑星にとって非常に価値があると考えています。

そのため、主にブラックウェル用に液体冷却を有効にしています。

ブラックウェルは高い電力を必要とし、多くのケースで液体冷却が必要です。

しかし、H1N3、H2N3、通常のCPUでもそれを有効にしています。

全体的に、液体冷却は成熟し、経済的規模が十分である場合、さまざまな種類の計算にとって良いです。

そして、私たちはそれを向上させ、推進しています。

多くの顧客がブラックウェル以外の液体冷却にも興味を持っています。

理解しました。

ありがとうございます。

そして、年末までに粗利率目標範囲に戻ると述べましたが、目標範囲のどこに到達する予定か、もう少し具体的に教えていただけますか?

6月は非常にユニークな四半期であり、多くの液体冷却を導入し、多くの探索コストを支払いました。

そのため、6月の粗利率は非常に悪化しました。

しかし、今では液体冷却技術が非常に成熟し、大量生産が可能になりました。

したがって、液体冷却のコストが低下しています。

しかし、液体冷却を主流の製品ソリューションとして推進しようとしているため、顧客に対して価値を追加しないようにしています。

その代わりに、シェアを増やし、液体冷却を広めようとしています。

年末にどのくらいのマージン範囲に達する予定か、コメントいただけますか?

第1四半期のガイダンスを見ていただくと、最初の四半期で12以上を期待しています。

データセンタービルディングブロックソリューションのコミッションにより、ソフトウェア、オンサイトの展開、メンテナンス、エンドツーエンドの管理サービスが追加されるため、収益性が向上するはずです。

データセンターのビルディングブロックソリューションからの利益率はすぐに成長するでしょう。

ありがとうございます。

次の質問は、SIGのメディ・ホッサイニ氏からです。

どうぞ。

ラインが開いています。

はい。

質問を受けていただきありがとうございます。

2つの事務的な項目です。

デビッド、6月四半期のその他の収入はどのようなものでしたか?

6月四半期に実現した利息収入が1,200万ドルであると言いましたか?

それは正味の数字で、メディ。

実際には2,000万ドルの利息収入がありました。

しかし、それは一部の投資調整で相殺され、引き下げられました。

2,000万ドルが利息収入ですか?

2,000万ドルが利息収入です。

6月四半期からです。

正しいです。

わかりました。

チャールズへの質問です。

2024年度の収益を倍増させたことは素晴らしい成果ですが、2億6,000万ドルのフリーキャッシュフローのマイナスもあります。

2025年度の収益ガイドの上限を見た場合、収益を再び倍増させる予定です。

その収益目標を達成するために、フリーキャッシュフローをさらに2億5,000万ドルから2億6,000万ドルを消費する必要がありますか?

必要ではありません。

非常に積極的に成長し、最大のシェアを獲得しようとする場合は、必要かもしれません。

例えば、30億ドル以上に焦点を当てる場合です。

その場合、より多くの資金が必要になるかもしれません。

しかし、30億ドル未満に焦点を当てる場合は、必要ありません。

メディ、もう一つ加えたいのは、私たちはIGプロファイルを持っていると信じています。

そのため、先に述べたように、バランスシートを活用し、無担保債務を目指しているため、四半期間での助けになります。

ありがとうございます。

2025年度の設備投資については何を想定すべきでしょうか?

現在、ガイドを提供していません。

マレーシアや米国での拡張が終了したため、前年比で減少することが予想されますか?

米国内での他のプロジェクトが進行中ですが、今日発表することはありません。

わかりました。

ありがとうございます、デビッド。

次の質問は、ノーザンキャピタルマーケッツのネハル・チョクシ氏からです。

どうぞ。

ラインが開いています。

はい、ありがとうございます。

DLCについて話したいと思います。

一部の競合他社からの話題で、DLCの故障率が空冷に比べて高いという意見が出ています。

SupermicroのDLCの故障率についてコメントしていただけますか?

空冷に比べて、他のDLCソリューションに比べて、どの程度の故障率を達成していますか?

ノードあたりの年間故障率など、どの基準でも構いません。

はい、最適化されたDLCソリューションを準備するために、多くの努力を重ねました。

設計の新規開発やリデザイン、コンポーネントの精緻化を含め、多くの取り組みを行いました。

そして、今年の5月頃にDLCソリューションが完全に準備が整いました。

数多くの顧客がDLCソリューションを本当に気に入っており、彼らにソリューションを提供し、多くの探索コストを支払いました。

しかし、今やDLCソリューションが成熟し、大量生産に向けて準備が整いました。

DLCを希望する顧客に対して、迅速に、合理的なコストで対応できるようになりました。

将来的に、DLCはエネルギーの効率が良く、特にエネルギーの節約に優れているため、非常に人気のあるソリューションになると信じています。

他の誰よりも先にDLCソリューションを確立したことを喜んでいます。

6月と7月の間に、世界のDLC市場で少なくとも70%から80%のシェアを持っていると思います。

空冷についても最適化されたソリューションを持っており、空冷ソリューションの推進も続けています。

空冷と他のDLCソリューションに比べた実際の故障率についての考えはありますか?

液体冷却は非常に高効率な冷却を提供するため、CPU、GPU、その他のコンポーネントを低温で動作させることができます。

多くの場合、顧客のデータセンターのパフォーマンスを数パーセント、場合によっては高い一桁のパーセンテージで最適化できます。

そのため、多くの顧客が現在DLCを好んでいます。

わかりました。DLCでGPUを低温で運転できるため、故障率が低くなるとおっしゃっていますか?

CPU、GPU、その他のコンポーネントを低温で運転できるため、データセンター全体の品質や稼働時間を最適化できます。

そして、フォローアップの質問として、6月21日に市場終了後に8Kの発表を行い、プライムデータセンターから重要なデータセンタースペースをリースし、それをラムダラボにリースバックしました。

これはかなり奇妙な取り決めのように思えます。

この目的について教えていただけますか?

私たちはデータセンターソリューションの専門家であると考えています。

したがって、これはトータルプロバイダーとしての側面の一つに過ぎません。

ありがとうございます。

次の質問は、キーバンクのトーマス・ブレイキー氏からです。

どうぞ。

ラインが開いています。

こんにちは。質問を受けていただきありがとうございます。

いくつか質問があります。

デビッド、第4四半期のAIラックスケールの収益のミックスについてコメントできますか?

6月四半期に四半期ごとに増加しましたか?

はい、収益は15億ドル以上増加しました。

それは主に液体冷却ラックによって推進されました。

了解しました。

また、能力利用率の更新について教えていただけますか?

増加しましたか、減少しましたか?

関連して、前四半期に1,000ラックを出荷すると述べていましたが、3人の顧客に対してその構成で出荷しましたか?

能力利用率の更新について教えてください。

顧客は、ラックごとの高密度コンピューティングソリューションを好んでいます。

そのため、64 GPUまたはそれ以上のGPU構成が求められています。

私たちは、顧客の希望する構成に非常に効率的に対応しています。

近いうちにさらに優れたものを追加する予定です。

それで、3人の顧客に対して、1,000ラックをその構成で出荷したということですか?

DLCを導入する顧客が増えるに従って、ラックごとに準備が整うと、その能力を構築しています。

そのため、非常に楽観的です。

ラックごとにハイブリッド実装が行われた後、最適化されたシステムとラックスケールデザインをすでに持っています。

しかし、トーマス、1か月あたり1,000は能力です。

1か月あたり1,000を出荷したとは言っていません。

一つ言えることは、はい。

ありがとうございます。

質問を続ける時間がありません。

これでSuperMicro Computer Incorporatedの2024年第4四半期の決算発表は終了です。

本日参加いただいた皆様に感謝いたします。

ラインを切断することができます。

4.決算発表資料

5.Earnings Call Proによる分析結果

🔥ポジティブ材料

大幅な売上成長:Super Micro Computerは2024年第4四半期の売上を53億1000万ドルと報告しました。前年同期の21億8000万ドルと比較して142.9%の増加となりました。この成長は、同社のAIおよびデータセンターソリューションへの強い需要に支えられています。

年間業績の強さ:2024年度通年の売上は149億4000万ドルに達し、前年の71億2000万ドルから倍増しました。これは、同社の製品ラインと地理的市場全体での強力な成長を示しています。

AIおよびクラウド分野での拡大:AI、クラウド、ストレージ、5G/エッジソリューションにおける同社の戦略的フォーカスが功を奏し、これらの分野での売上が増加しています。特にAI関連製品の需要が増加しており、これが売上成長の主要な推進力となっています。

営業利益の増加:営業利益は3億4340万ドルとなり、前年同期の2億2675万ドルから増加しました。これは効率的なコスト管理と売上増加によるものです。

現金および現金同等物の増加:2024年6月30日現在、現金および現金同等物は16億6976万ドルであり、前年の4億4046万ドルから大幅に増加しました。これは、キャッシュフローの改善と財務の健全性を示しています。

🥶ネガティブ材料

EPSの予測未達:第4四半期の1株当たり利益(EPS)は6.25ドルで、アナリストの予想である7.63ドルを下回りました。これにより、利益率の圧迫が示唆され、投資家の期待に応えられませんでした。

在庫の急増:2024年6月30日時点で在庫は44億7972万ドルに達しており、前年の14億4556万ドルから大幅に増加しています。これは、過剰在庫のリスクや需要予測の不確実性を示しています。

減税の影響:所得税の支払いは前年の1億1066万ドルから急減し、62万7000ドルにとどまりました。税率の変動が財務結果に影響を与えている可能性があります。

アナリスト評価の低下:一部のアナリストは、株価評価を引き下げ、「売り」や「ホールド」の評価を付けています。特に、株価の変動と市場の競争激化が懸念されています。

🤖AIアナリスト分析と将来予測

Super Micro Computerは、AIやクラウドソリューションへの需要が引き続き強いことから、今後も成長が見込まれます。ただし、在庫の急増はサプライチェーンの効率性や市場需要の変化に対するリスクとして注視する必要があります。また、EPSの予測未達は、利益率の改善が求められる課題です。競争が激化する中で、同社は技術革新と市場シェアの拡大に注力することで、持続可能な成長を達成する必要があります。

今後の展望としては、AI関連の製品とサービスの強化が継続されることが期待されます。また、クラウドコンピューティング市場でのプレゼンスを強化することが、さらなる成長の鍵となるでしょう。財務の健全性と効率的なオペレーションが維持されれば、長期的にはポジティブな成果が期待できますが、短期的には市場の変動に対する注意が必要です。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。