Harley-Davidson(HOG)2024/Q3決算発表(2024/10/24)

1.売上と収益

・EPS 予想 0.809 → 結果 0.91 〇

・売上 予想 969.792 → 結果 876.405 ✖

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

概要

設立年:1903年

本社所在地:アメリカ合衆国ウィスコンシン州ミルウォーキー

業種:オートバイ製造

ティッカーシンボル:HOG(NYSE)

代表製品:大型オートバイ(クルーザーやツーリングバイク)

主なブランド:Harley-Davidson、Buell(以前所有していたスポーツバイクブランド)

歴史

Harley-Davidsonは1903年にウィリアム・S・ハーレーとアーサー・デヴィッドソンによって設立されました。創業当初は小さなガレージで始まりましたが、第一次世界大戦や第二次世界大戦では軍用バイクの供給で成長し、アメリカ国内外で有名なブランドとなりました。

製品と特徴

Harley-Davidsonのバイクは、特に大型で重厚なスタイルと、独特の「ハーレーサウンド」として知られるエンジン音が特徴です。また、カスタマイズ性が高く、ライダーが自分好みにカスタマイズできる点でも人気があります。

主なバイクのラインアップには、以下のようなシリーズがあります:

Touring(ツーリング)シリーズ:長距離走行を想定したモデル

Cruiser(クルーザー)シリーズ:街乗りやツーリングに適したスタイル

Sportster(スポーツスター)シリーズ:比較的小型で、スポーティな走行を楽しめるモデル

Street(ストリート)シリーズ:都市向けのモデル

経済・財務状況

Harley-Davidsonは長い歴史を持つ一方で、近年は若者向けの市場や電動バイク(LiveWireなど)に参入するなど、新たな市場開拓を進めています。しかし、米国市場の成熟化や他の競合他社との競争激化により、業績は安定しないこともあります。

売上:Harley-Davidsonの年間売上は約40億ドル前後です(年によって変動)。

主な市場:アメリカが主要市場ですが、ヨーロッパやアジア市場でも一定のシェアを持っています。

最新の取り組み

近年、Harley-Davidsonは環境に配慮した電動バイクの開発にも力を入れており、最初の電動バイク「LiveWire」を発表しました。また、企業のイメージを若年層に訴求するため、デザインの刷新や、より軽量で扱いやすいモデルの開発も進めています。

Harley-Davidsonは、オートバイの象徴的ブランドとしての地位を保ちながら、技術革新と市場変化に対応し続けています。

3.決算概要(FORM8-K)

1. 損益計算書の概要

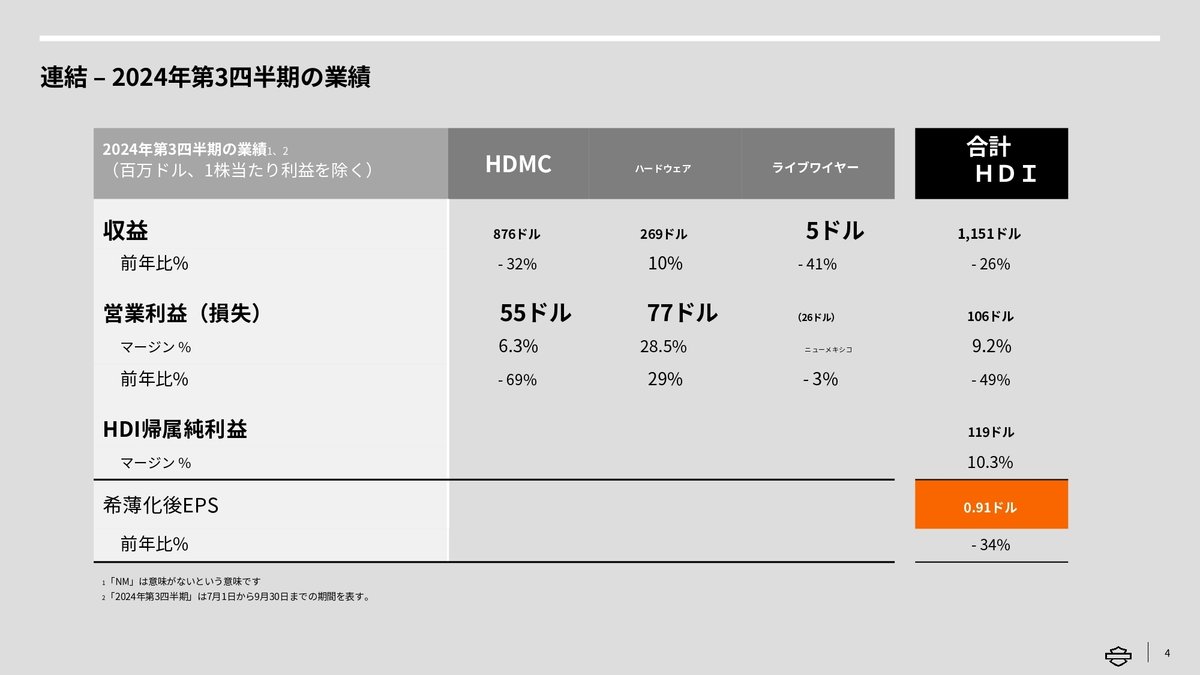

収益: 2024年第3四半期の収益は、前年同期の約15億ドルから26%減少し、11億ドルに達しました。これには、Harley-Davidson Motor Company(HDMC)の収益が32%減少したことが主な要因となっています。

営業利益: 第3四半期の営業利益は49%減少し、前年同期の2億900万ドルから1億600万ドルとなりました。

HDMCの営業利益は69%減少。

Harley-Davidson Financial Services(HDFS)の営業利益は29%増加し、HDMCの減少を一部相殺しています。

純利益: 純利益は1億1900万ドルで、前年同期の1億9900万ドルから40%減少しました。

希薄化後EPS: 希薄化後1株当たり利益(EPS)は0.91ドルで、前年同期の1.38ドルから34%減少しています。

2. 部門別収益

HDMC(Harley-Davidson Motor Company):

収益: 8億7600万ドルで、前年同期比32%減少。

オートバイ収益は40%減少し、6億1500万ドル。

部品・アクセサリーの収益は6%減少。

アパレル収益は13%増加し、5600万ドルに達しました。

ライセンス収入は59%減少し、390万ドル。

オートバイの出荷台数は約39%減少し、2万7520台となっています。

営業利益: HDMCの営業利益は69%減少し、5500万ドルとなりました。

営業利益率: 営業利益率は前年の13.5%から7.2ポイント減少し、6.3%となっています。

HDFS(Harley-Davidson Financial Services):

収益: 10%増加し、2億6900万ドル。

営業利益: 29%増加し、7700万ドル。

クレジット損失に対する引当金: 引当金は約3999万ドルに達し、前年同期の3927万ドルとほぼ同水準です。

LiveWire:

収益: 41%減少し、500万ドル。

営業損失: 営業損失は前年同期の2500万ドルからわずかに悪化し、2600万ドルの損失となりました。

3. バランスシート

総資産: 130億ドルで、前年同期の124億ドルから増加。

流動資産: 流動資産は58億9000万ドルで、前年同期比約8%増加しています。

現金および現金同等物: 22億ドルで、前年同期の18億7800万ドルから増加。

負債合計: 91億ドルで、前年同期の85億ドルから増加。

株主資本: 株主資本は34億ドルで、前年同期の33億ドルを上回りました。

4. キャッシュフロー

営業キャッシュフロー: 9億3100万ドルで、前年同期の7億6700万ドルから大幅に増加。

投資活動によるキャッシュフロー: -4億8600万ドルで、主に設備投資と金融債権の変動が原因。

財務活動によるキャッシュフロー: 3億1300万ドルで、前年同期の2億5400万ドルから増加。主に中期ノート発行による資金調達が貢献。

5. 特記事項

HDMCのオートバイ出荷が大幅に減少し、特にアメリカ以外の市場での販売が低調でした。特にEMEA(ヨーロッパ、中東、アフリカ)地域では、前年同期比23%減少しています。

LiveWire(電動オートバイ)は、収益が減少したものの、出荷台数が前年の50台から99台に増加しており、成長の兆しが見られます。

全体的に見ると、ハーレーダビッドソンは厳しい市場環境に直面しており、収益や利益が減少していますが、HDFS部門が好調であることが、会社全体の業績にある程度の緩和効果をもたらしています。

4.決算発表資料(抜粋)

5.カンファレンスコール要約

業績ハイライト:

グローバル小売販売は13%減少(北米-10%、国際-18%)

連結収益は26%減少(HDMC-32%、HDFS+10%)

連結営業利益は49%減少

1株当たり利益は0.91ドル(前年1.38ドル)

主な課題:

マクロ経済環境:

高金利による消費者への影響

政治的・経済的不確実性

特にコア市場での需要低迷

在庫管理:

第3四半期末の在庫は第2四半期末比13%減

2024年末までにさらに20%の削減を目指す

2025年初頭に向けて適正在庫水準の維持を計画

ポジティブな要素:

製品戦略:

ツーリングセグメントの好調(米国で10%増)

CVOモデルの2桁成長継続

高所得層からの需要堅調

HDFS(金融サービス):

営業利益29%増

金融ポートフォリオの健全性維持

2024年通期見通しを上方修正

LiveWire(電動バイク事業):

2024年販売見通しを600-1,000台に下方修正

2025年に向けて40%のコスト削減を計画

組織のスリム化(従業員30%削減)実施済み

2024年通期見通し修正:

小売・卸売とも149,000-153,000台(従来163,000-168,000台)

HDMC営業利益率7.5-8.5%(従来10.6-11.6%)

売上高14-16%減少(従来5-9%減少)

将来戦略:

コスト管理:

4億ドルの生産性向上目標を維持

営業費用の厳格なコントロール継続

製造効率の改善

成長施策:

新製品開発の継続

マーケティング投資の強化

ディーラーネットワークのサポート強化

2025年目標:

HDMC営業利益率15%の達成を目指す

デジタルマーケティングの強化

ディーラー収益性の改善

総括: 短期的には厳しい事業環境に直面しているものの、コスト管理と製品戦略の最適化を通じて、長期的な成長と収益性の改善を目指している。特にツーリングセグメントでの強みを活かしつつ、電動化への投資も継続する方針を示している。

6.カンファレンスコール詳細

お待たせいたしました。

Harley-Davidson 2024年第3四半期 投資家・アナリスト向けカンファレンスコールへようこそ。

本日のカンファレンスは録音されていることをご了承ください。

それでは、Sean Collinsに進行をお願いいたします。

どうぞ。

ありがとうございます。

おはようございます。

Harley-Davidsonの投資家向け広報ディレクターのSean Collinsです。

本日のプレゼンテーション資料は、Harley-Davidson投資家向けウェブサイトからご覧いただけます。

ご想像の通り、本日の発言には将来の見通しに関する記述が含まれており、実際の結果は大きく異なる可能性があります。

そのリスクには、本日の決算発表やSECへの届出で言及した事項などが含まれます。

本日はHarley-Davidson CEOのJochen Zeitz、CFOのJonathan Root、そしてLiveWire CEOのKarim Dinesが参加しています。

それでは、CEOのJochen Zeitzに引き継ぎたいと思います。

Jochen、お願いします。

ありがとう、Sean。

おはようございます、皆様。

2024年第3四半期の決算発表にお集まりいただき、ありがとうございます。

第3四半期は、私たちや他の高額裁量消費セクターにおいて、グローバル市場環境が一段と厳しさを増しました。

マクロ経済および政治的な不確実性、高金利の圧力が、特にコア市場において、業界全体と顧客の双方に影響を及ぼしました。

この影響により、第3四半期の新車の小売販売は全世界で13%減少し、北米が10%減、国際地域が18%減となりました。

米国については、第3四半期末時点でHarley-Davidsonの小売販売は1%減と、二輪車業界全体と比べて良好な結果となっています。

全体的に、高所得層からの支出は低所得層と比べて堅調で、この傾向はCVOモデルが年初来2桁成長を続けていることからも見て取れます。

特に米国では、第3四半期末時点で、新型ツーリングラインナップが牽引し、ツーリング部門は約10%増加、市場シェアも4ポイント以上拡大し、同カテゴリーや他の部門、市場全体をアウトパフォームしました。

EMEAでは第3四半期の小売販売が23%減少し、国によってパフォーマンスにばらつきがありました。

EMEAはマクロ経済環境と地政学的な不確実性の影響を受け続けており、これが経済成長の停滞につながっています。

モーターサイクルの種類別では、ツーリング、CVO、トライクが最も好調でした。

アジア太平洋では第3四半期の小売販売が16%減少し、日本で予想以上の弱さが見られましたが、オーストラリアとニュージーランドでの成長がこれを一部相殺しました。

最後に、ラテンアメリカでは第3四半期の小売販売が4%増加しました。

全体的な事業環境は厳しいものの、顧客やメディア、販売網から寄せられた素晴らしいフィードバックを考慮すると、新型ツーリングモーターサイクル、リデザインされた新型ロードグライドとストリートグライドについて、引き続き大きな期待を抱いています。

高度な差別化を図ったツーリング製品群は、他のモーターサイクル開発ラインナップと合わせて、今後数年間の成功に向けて当社を良好なポジションに導くものと確信しています。

今後の見通しについて、Jonathanが詳しく説明しますが、第3四半期の小売需要が予想を下回ったことを受け、2024年通期の見通しを修正しています。

第3四半期は、小売販売の軟化に対応して生産台数を削減し、ディーラーの在庫水準引き下げを支援し続けました。

四半期末時点のディーラー在庫は、今年第2四半期末と比べて13%減少しました。

当社は、2025年モデルの新型バイクを投入し、販売網と協力して強力なマーケティングを展開する準備を進める中で、北米および国際市場の双方で在庫水準の引き下げとディーラーの健全性維持に引き続き取り組んでいます。

HDFS(Harley-Davidson Financial Services)について簡単に触れますと、小売およびコマーシャルファイナンス債権の増加に牽引され、当四半期は好調な業績を上げました。

HDFSは好不況を問わず、ディーラーと顧客を支援するベストインクラスの資産であると考えています。

LiveWireについては、Karimが後ほど詳しく説明しますが、全体的なEV環境に適応を続けており、事業全体でのコスト効率と生産性の向上に注力しています。

全体として、今年後半これまでに業界が直面している課題が当社の事業にも影響を及ぼしているものの、HardWire 2の目標達成に向けて前進を続けています。

業界最高の製品である新型ツーリングラインナップに加え、今後数年間で収益性の高い成長を実現するための適切な製品パイプラインを有していると確信しています。

当社は、適切なタイミングで適切な価格で製品をディーラーに供給することに加え、強力なマーケティングと販売支援を提供することに注力しており、これにより当社とディーラー網全体の収益性向上が期待できます。

2025年に向けて盤石な体制を整えるべく努力しており、新年度における着実な進展を実現できると前向きに捉えています。

ベストインクラスの製品とブランド、そしてベストインクラスのディーラー網の組み合わせは、成功に向けた強力な布陣となります。

ただし、業界に必要な追い風を提供するために求められる、金利引き下げや消費者信頼感の改善といった外部要因については注視する必要があります。

年末に向けて、コストコントロールとコスト生産性の向上を、厳格な資本配分と共に最重要課題として取り組んでいます。

HardWireは、特に市場の他社と比較して適切な戦略であり、顧客とディーラーが重視するコアカテゴリーにおけるイノベーションへの投資を決定したことは、今後何年にもわたってHarley-Davidsonの文化とビジネスを支える正しい選択であったと確信しています。

ありがとうございました。それではKarimに引き継ぎます。

ありがとう、Jochen。おはようございます、皆様。

第3四半期は、世界的な政治・経済の不確実性の中で、EV製品の市場が予想以上に厳しい状況となりました。

このような状況下、LiveWireは米国の電動二輪車市場において、年初来で他のどのブランドよりも多くの販売を達成しています。

50馬力以上の電動二輪車セグメントでは、LiveWireは第3四半期および2024年を通じてリーダーシップポジションを維持し、年初来の市場シェアは69%となっています。

第3四半期、LiveWireはいくつかの注目すべき出来事がありました。その中には、9月にS2 DelMarが2024年ベスト電動バイク賞(MCN)を受賞したことが含まれます。

加えて、8月にパリでS2 DelMarがグローバルな注目を集め、LiveWireを広く知られるブランドにしました。

3四半期連続で小売販売が卸売を上回ったものの、期待を下回る結果となりました。

その結果、通期の見通しを600〜1,000台に修正します。

営業損失の見通しは通期で変更ありません。

当社の焦点は、市場環境に応じて事業規模を適正化し、独自のLiveWireらしいルック、サウンド、フィールを備えた最高のEV製品を提供し、EV市場の拡大に向けて将来の成長を準備することです。

今後の展望として、費用を慎重に管理し、EVモーターサイクルの製品コストを大幅に改善することで、2024年と比較して来年のキャッシュバーンを40%削減することを見込んでいます。

2025年に向けた対策は今年すでに実施しており、ミルウォーキーへの研究所機能の集約とジュノー・アベニューへの移転は完了しています。

また組織のスリム化も進め、2024年初頭と比較して2025年に向けて約30%の人員削減を実施しています。

現行製品のパフォーマンスがエンスージアスト向けであることを認識し、LiveWireは積極的に対象市場を拡大し、EVエクスペリエンスへのアクセスを高めることを目指しています。

その一環として、11月のECMAで新製品セグメントを発表する予定であることを確認できることを嬉しく思います。これは中期的に当社に新たな収益をもたらし、現在の対象市場を大きく拡大すると考えています。

続報をお待ちください。

それではJonathanに引き継ぎます。

ありがとう、Karim。そしておはようございます皆様。

プレゼンテーションの4ページから始めたいと思います。ここで2024年第3四半期の連結財務結果について簡単にまとめたいと思います。

第3四半期の連結収益は26%減少しました。これはHDMCの収益が32%減少したことが主因で、HDFSの収益が10%増加したことで一部相殺されました。

第3四半期の連結営業利益は1億600万ドルで、前年同期比49%減少しました。これはHDMCの1億2,000万ドルの減少が主因です。

HDFSの営業利益は1,700万ドル増加した一方、LiveWireセグメントの営業損失は前年比100万ドル増加しました。

第3四半期の連結営業利益率は9.2%で、前年同期の13.5%から低下しました。HDMCの営業利益率は前年比720ベーシスポイント低下し、HDFSの営業利益率は410ベーシスポイント改善しました。

次のセクションで、各事業セグメントの損益変動要因について詳しく説明する予定です。

第3四半期の1株当たり利益は0.91ドルで、前年の1.38ドルから34%減少しました。

年初来の結果に目を向けると、HDI連結収益は45億ドルで、前年比6%減少しました。

その内訳は、HDMCの収益が9%減少、HDFSの収益が11%増加、LiveWireの収益が30%減少でした。

HDI連結営業利益は6億1,000万ドルで、前年比1億9,000万ドル減少しました。

その内訳は、HDMCの営業利益が4億9,100万ドルで前年比30%減少し、年初来期間の営業利益率は13.3%となりました。

HDFSの営業利益は2億200万ドルで年初来期間に14%増加し、LiveWireの営業損失は8,300万ドルで予想通りの水準でした。

年初来の1株当たり利益は4.27ドルで、前年同期の4.65ドルから8%減少しました。

Jochenが冒頭で述べたように、第3四半期は各地域で異なる要因により、高額の消費者向け裁量支出に対して世界の消費者が一時的な停滞を見せているようです。

Jochenが言及したように、第3四半期末のディーラー在庫は今年第2四半期末比で13%減少しており、これは2024年下期において国内外での在庫水準引き下げに注力した結果です。

2024年残りの期間、ディーラーの在庫削減を支援することを優先しています。

第3四半期末から約20%の在庫削減を見込んでおり、これによりディーラーは2024年初めと同様の在庫水準で2025年を迎えることになります。

Jochenが先ほど述べたように、Harley-Davidsonディーラー網全体の収益性向上に注力し、草の根マーケティング活動の発展と成長に向けてディーラーとより緊密に連携していく中で、2025年はより健全な環境になることを期待しています。

引き続き、ツーリング、トライク、ソフテイル、CVOモーターサイクルの在庫確保を優先していきます。

2024年の残りの期間における小売販売台数と卸売台数の見通しについては、後ほど詳しく説明いたします。

収益について見ると、HDMCの収益は第3四半期に32%減少しました。これは主に、第3四半期の卸売台数が39%減少したことによるもので、2024年第3四半期は27,500台、2023年第3四半期は45,300台の出荷となりました。

四半期の収益への主な影響要因を見ると:

HDMCの卸売台数が39%減少したことによる32ポイントの減少。これは小売販売台数を大きく下回る水準でした

価格設定による1ポイントの増加。これには2024年モデルの価格設定と全体的な販売インセンティブの純影響が含まれます

前年の新型CVOモーターサイクル導入との比較、上期のツーリング出荷重視、下期の他のモーターサイクルラインナップ出荷によるミックスの1ポイント減少

為替の影響は第3四半期ではほぼフラットでした

第3四半期のHDMC粗利益率は30.1%で、前年の31.7%から低下しました。160ベーシスポイントの低下は、出荷台数減少と事業レバレッジのマイナス影響によるものです。

四半期にはいくつかのプラス要因もありました:

純価格のプラス効果

ヘッジを含む為替のプラス効果

製造・サプライチェーン関連のコスト削減の加速により、四半期中の2%のインフレ率を相殺する原材料費とサプライチェーンマネジメントコストの低減

営業費用面では、HDMCのOPEX生産性向上への取り組み継続により、前年比2,700万ドル(11%)減少しました。

HDMCの営業利益は5,500万ドルで、卸売台数の大幅な減少により前年比1億2,000万ドル減少しました。

HDMCの営業利益率は第3四半期に6.3%となり、前年の13.5%から低下しました。

年初来期間のHDMC粗利益率は31.3%で、前年の34.2%から低下しました。290ベーシスポイントの低下は:

出荷台数減少のマイナス影響

事業レバレッジのマイナス影響

適度なインフレ

全体的な販売インセンティブを含む純価格のマイナス影響

これらの影響は以下により一部相殺されました:

モーターサイクルミックスのプラス効果

原材料費の低減

後ほど詳しく説明する生産性に関連するサプライチェーンおよび製造費用の低減

最後に、年初来9ヶ月間の営業費用は、今年第2四半期後半から開始した施策により、前年比1,300万ドル(2%)減少しました。

HDMCの営業利益は4億9,100万ドルで、前年比2億1,400万ドル減少しました。

HDMCの営業利益率は年初来9ヶ月間で13.3%となり、前年同期の17.4%から低下しました。

次のスライドに移る前に、7月と同様に生産性コストプログラムの進捗状況について簡単に説明させていただきます。

HardWire戦略の一環として特定されたイニシアチブとして、4億ドルの生産性向上を目指しています。

お知らせの通り、レバレッジの影響を除外しつつ、これまで発表してきた複数年の目標である4億ドルを維持しています。

レバレッジの影響を除くと、2022年に約2,400万ドル、2023年に1億2,300万ドル、2024年は第3四半期までに8,400万ドルを達成しています。

スライド10に移り、金融サービスセグメントについて説明します。

Harley-Davidson Financial Services(HDFS)の第3四半期収益は2,600万ドル(10%)増加しました。これは小売およびコマーシャルファイナンス債権の増加、ならびにフェデラルファンド金利の変動に伴いポートフォリオが時間とともに更新されることによる平均利回りの上昇が要因で、これが利息収入の増加につながっています。

HDFSの営業利益は7,700万ドルで、前年比1,700万ドル(29%)増加しました。

第3四半期の増加は、利息収入の増加と信用損失引当金の減少が主因で、借入コストの増加により一部相殺され、営業費用はほぼ横ばいでした。

総支払利息は前年比1,000万ドル(12%)増加しました。

これは低金利の債務が満期を迎え、現在の市場金利での借り換えが行われたことによる資金調達コストの上昇が要因です。

第3四半期のHDFSの小売信用損失率(年率)は3.1%で、2023年第3四半期の2.7%から上昇しました。

信用損失の増加は、現在のマクロ経済環境と、それに関連する顧客および業界のダイナミクスに関連するいくつかの要因によるものです。

また、第3四半期の小売信用損失引当率は5.5%で、前年末および2024年第2四半期の5.4%からほぼ横ばいでした。

これは現在および将来の小売貸付環境に対する当社の最善の見積もりを反映しています。

第3四半期の小売ローン組成額は11%減少した一方、コマーシャルファイナンス活動は18%増加して12億ドルとなりました。

四半期末の総金融債権残高(小売ローンとコマーシャルファイナンスを含む)は78億ドルで、前年比2%増加しました。

スライド11に移り、HDFSの年初来の実績について説明します。

収益は7,400万ドル(11%)増加しました。

HDFSの営業利益は2億200万ドルで、前年比2,500万ドル(14%)増加しました。

年初来の増加は、利息収入の増加が借入コストの上昇、信用損失引当金の増加、営業費用の増加を上回ったことによるものです。

LiveWireセグメントについては、電動モーターサイクルの売上高が四半期の販売台数増加により、2024年第3四半期は前年同期比で増加しました。

STACYC(電動バランスバイク事業)の売上高は、サードパーティブランドのディストリビューター向け販売台数減少により、予想通り前年比で減少しました。

販売費および一般管理費・技術開発費は、第3四半期に前年比200万ドル(6%)減少しました。

LiveWireの営業損失は2,600万ドルで、新型モーターサイクルへの投資継続とEVモーターサイクルの全体的な販売コスト削減に向けた施策実施により、前年比100万ドル増加したものの、予想通りの水準となりました。

LiveWireセグメントの年初来実績について、売上高は1,600万ドルで、STACYCの売上高減少により前年比30%減少しました。

年初来期間のLiveWireの電動モーターサイクル販売台数は374台で、前年同期比で3桁の増加となりました。

同期間のLiveWireの営業損失は8,300万ドルで、予想通りの水準でした。

Harley-Davidson Inc.の連結財務結果をまとめると、2024年の年初来9ヶ月間の営業キャッシュフローは9億3,100万ドルで、前年同期の7億700万ドルから増加しました。

営業キャッシュフローの増加は、在庫管理の厳格化による運転資本の改善と、卸売金融債権の変動によるものです。

総現金および現金同等物の期末残高は22億ドルで、前年第3四半期末比3億6,600万ドル増加しました。

この連結現金残高にはLiveWireの8,800万ドルが含まれています。

さらに、資本配分戦略の一環として、また株主還元へのコミットメントに沿って、第3四半期に1億5,000万ドルを投じて400万株の自社株買いを実施しました。

これにより、2024年の年初来9ヶ月間の自社株買いは、2024年期初発行済株式数の7%に相当する950万株(総額3億5,000万ドル)となりました。これは2023年年初来9ヶ月間の610万株(2億2,600万ドル)と比較しての数字です。

年初来9ヶ月間の小売需要が予想を下回り、この傾向が第4四半期も続くと予想されることから、2024年通期の見通しを修正いたします。

HDMCについては、2024年末までに小売販売台数と卸売出荷台数がおおむねバランスすると引き続き予想しており、小売・卸売とも149,000〜153,000台の範囲になると見込んでいます。

これは第2四半期決算時点の163,000〜168,000台からの修正です。

通期の小売販売は6〜8%減少すると予想しています。これは、第2四半期決算時点のフラットから3%増加という予想からの修正です。

卸売出荷は通期で16〜17%減少すると予想しています。これは、第2四半期決算時点の7〜10%減少という予想からの修正です。

これらの上方修正された売上高目標の結果、通期のHDMC売上高とHDMC営業利益目標に変更が生じます。

通期の売上高は14〜16%減少すると予想しています。これは第2四半期決算時点の5〜9%減少という予想からの修正です。

通期の営業利益率は7.5〜8.5%になると予想しています。これは第2四半期決算時点で示した10.6〜11.6%の範囲からの修正です。

下方修正は、生産および卸売の削減とそれに伴うレバレッジの影響によるものです。

これらの削減により、2025年に向けてより適切なポジションを取ることができると考えています。

HDFS(Harley-Davidson Financial Services)の2024年通期の見通しは上方修正され、営業利益は通期で5〜10%増加すると予想しています。これは第2四半期決算時点のフラットから5%増加という予想からの修正です。

LiveWireの2024年通期の見通しは修正され、電動モーターサイクルの販売台数は600〜1,000台を見込む一方、営業損失は1億500万〜1億1,500万ドルの範囲で据え置きです。

また、設備投資は2億2,500万〜2億5,000万ドルの範囲で据え置きとなっています。

念のため申し上げますと、当社の資本配分の優先順位は、設備投資を含むHardWireイニシアチブの収益性ある成長への資金供給、配当金の支払い、前四半期で示した通りの自己株式の取得を継続することです。

これは当社の事業規律、全体的なキャッシュフロー創出能力、長期的な収益力を示すものであり、2025年末までにHDMC営業利益率15%を達成するという当社のコミットメントによって裏付けられています。

それでは、質疑応答に移りたいと思います。

ありがとうございました。

ご質問のある方は、電話機の*1を押してください。質問を取り下げる場合は#キーを押してください。

また、お一人様1問に限らせていただき、追加の質問がある場合は再度列にお並びいただくようお願いいたします。

ありがとうございます。

最初の質問は、BairdのCraig Kennisonさんです。

どうぞ。

おはようございます。

質問の機会をいただき、ありがとうございます。

最近のディーラーとの対話で出てきたテーマと、ディーラーへのメッセージについて共有いただけますでしょうか。

少し変化があったように感じます。

ありがとう、Craig。

明らかに、そして当然のことながら、ディーラーの収益性が最重要課題となっています。

そして今週見てきたように、マリン事業やRV事業、二輪車事業など、裁量的な事業全般にとって厳しい時期となっています。

お話しの通り、10月に年次ディーラーフォーラムを開催しました。

これは年間を通じて行っている私たちのリーダーシップチームとの数多くの対話に加えて、ディーラーと関わる良い機会となりました。

フォーラムでは、モーターカンパニーとして2025年にディーラー網をどのようにサポートしていくかについて説明しました。

その結果、ディーラーは2025年に向けて私たち全体に何が用意されているかについて、前向きな気持ちで帰ることができたと思います。

フォーラムの成果と成功について、約75%のディーラーが「非常に良い」から「素晴らしい」と評価してくれました。

これは、ディーラーの収益性が我々が望む水準を下回る非常に厳しい環境にもかかわらず、ディーラー網が前向きであることを示す良い指標です。

来年の新製品ラインナップ、特にコアとなるマーケティング投資に加えて、来年強力に展開する予定の他の社内施策により、状況は改善すると考えています。

先ほど申し上げた通り、単一ブランドのネットワークには大きな強みがあり、業界最高のネットワークを持っていることを誇りに思っています。

最も収益性の高いネットワークであり続けることも確実にしたいと考えています。

そのために懸命に取り組んでいます。

他のネットワークはおそらく我々のネットワークよりも課題を抱えていると思いますが、収益性の面で引き続き非常に懸命に取り組んでいく所存です。

次の質問は、Morgan StanleyのMegan Alexanderさんです。

おはようございます。ご質問ありがとうございます。

第3四半期の小売販売13%減少について、いくつか質問させていただきたいと思います。

特に8月には、予想通りのノイズがあったと思います。

前四半期では7月は順調なスタートだったとお話しされていましたが、まず第3四半期を通じての小売販売のトレンド、四半期末の状況について説明いただけますでしょうか。

また、それが第4四半期の見通しにどのように影響しているのでしょうか。

第4四半期については幅広い範囲が想定されているようですが、第3四半期と同様の水準のように見受けられます。

これらの要因について説明いただけますでしょうか。

Megan、第3四半期は7月が好調なスタートを切りました。

しかし、特に9月後半に予想を下回る結果となり、これはほとんどのパワースポーツ競合他社や業界全体、そして世界的な傾向と一致していると考えています。

我々は、より大きなマクロ経済および地政学的な不確実性が予想され、特に北米とEMEAでの金利変動、米国の次期選挙、米国の気象イベントなどの影響を受けていると考えています。

次の質問は、CitiのJames Hardimanさんです。

おはようございます。ご質問ありがとうございます。

2024年の見通しは小売と卸売が一致すると想定されているようですが、小売の弱さを考慮すると、なぜこれが適切な目標だとお考えでしょうか。

そしてより大きな質問として、2025年に向けて、さらなる在庫調整が必要にならないという確信はどの程度おありでしょうか。

はい。おはようございます、James。Jonathan Root です。まずこの質問から回答させていただきます。

ご質問は主にディーラー在庫と小売販売の関係についてだと理解しました。

良い質問だと思います。

第3四半期末のディーラー在庫は第2四半期末比で約13%減少しています。

2024年の最終四半期も引き続きディーラー在庫の削減に注力していきます。

今後についてのご質問ですが、現在の水準からさらに約20%の削減を目指しており、これにより昨年末とほぼ同じ水準になります。

確かに、ツーリング、トライク、ソフテイル、CVOモーターサイクルの在庫確保を優先していきます。

コアカテゴリーを見ると、これらはHardWire戦略の重要な要素であり、業界内でのシェア拡大に不可欠です。

そのため、ディーラーが適切なポジションを維持できるよう確実にしたいと考えています。

また、ご指摘の通り、年初から2024年のガイダンスの一部として言及してきた通り、年末までに小売と卸売のバランスを取ることにコミットしています。

お役に立てば幸いです。

補足質問の時間がありますが、なぜそれが適切な水準なのでしょうか。

小売が前年比マイナス中単位で推移する年において、在庫回転率を維持するには、年初と比べてさらなる在庫削減が必要ではないでしょうか。

これは来年に向けてさらなる在庫調整の可能性を残すことにならないでしょうか。

申し訳ありません、回線に問題があったようです。

我々はそうは考えていません。第3四半期は弱い結果となりましたが、今年の調整と来年の四半期ごとの出荷計画により、適切に対応できると考えています。

これが正しい対応であり、年間を通じて十分な調整を行っていることに確信を持っています。

承知しました。ありがとうございます。

次の質問は、Raymond JamesのJoseph Altabelloさんです。

ありがとうございます。おはようございます。Jamesの質問に関連してですが、

私の計算が合っているとすれば、2023年末の流通在庫は49,000台で、今年の小売販売は163,000〜178,000台を見込んでいました。

今おっしゃったのは、今年末の流通在庫も49,000台で前年と同水準になるということですが、来年も同じ小売水準を見込んでいるとは思えません。

この2つの数字をどのように整合させるのでしょうか。

はい、ありがとうございます、Joe。

ご存知の通り、現時点で2025年について詳しく言及することは控えたいと思います。

2025年の完全なガイダンスを提示するのは適切な時期ではないと考えています。

しかし、全体として、我々が示した通り、小売販売台数と卸売台数は150,000〜153,000台の範囲になると予想しています。

これらを一致させることで、年末から2025年第1四半期に向けて、ディーラーは良好なポジションを取れると考えています。

繰り返しになりますが、2025年についてはここで詳しく触れたくありませんが、その期間に入る際には、2025年の四半期ごとの配分方法に調整を加える可能性があります。

詳細は次四半期の決算発表でご説明させていただきます。

分かりました。参考になりました。追加の質問として、四半期の小売販売の推移について触れられましたが、10月はFRBの利下げ後に回復は見られましたか。

はい。先ほど申し上げた通り、我々は慎重に対応しており、ベストプラクティスとして、第3四半期の決算発表まで10月の小売販売についてはコメントを控えさせていただきます。

今後もこの方針を継続していきます。

在庫に関するご質問に戻りますが、ツーリングの大きな変更は再び起こらないということを念頭に置いていただきたいと思います。

市場には素晴らしいツーリングバイクがあり、新年も継続して展開します。

古いプラットフォームが新年に持ち越されるのではなく、新しいプラットフォームを新年に持ち越すという点で、ツーリング在庫の質は前年よりもはるかに良好です。

これも考慮すべき要素として挙げておきたいと思います。

分かりました。ありがとうございます。

次の質問は、UBSのRobin Farleyさんです。

ありがとうございます。私も在庫水準の横ばいについて同様の質問がありましたが、来年の回復に向けた期待については、これ以上コメントできないかもしれませんね。

そこで、もう1つ質問させていただきたいと思います。

LiveWireについてですが、電気自動車販売は全般的に厳しい環境にあります。

この事業への長期的なコミットメントについて考えた場合、もし来年も期待通りの結果が得られなかった場合、複数年計画の中で、収益化までの時間を再評価したり、このような損失をどれだけの期間受け入れるかについて、何らかの判断ポイントはありますか。

目標を達成できなかった場合、今年と同様の損失を許容できる期間についてお考えをお聞かせください。

はい、ありがとうございます、Robin。

2025年の期待については、これ以上付け加えることはありませんが、改めて強調させていただきたいのは、我々は2025年に向けて盤石な体制を整えるべく懸命に取り組んでおり、新年度における着実な進展に前向きな見方をしているということです。

慎重に楽観的と呼んでいただいて結構です。ベストインクラスの製品とベストインクラスのディーラー網の組み合わせは、成功に向けた真の力強い布陣だと考えています。

しかし、もちろん、金利引き下げや消費者信頼感の改善など、ここ数年欠けている業界に必要な追い風を提供する外部要因については注視する必要があります。

我々の焦点は、引き続きコストコントロール施策とコスト生産性の向上にあります。

Jonathanが強調した通り、総額4億ドルの生産性向上目標の達成を見込んでおり、これは厳格な資本配分と組み合わされます。

我々は、特に市場の他社と比較して適切な戦略を持っており、2020年と2021年に早期に行った、顧客やディーラーが重視するコアカテゴリーのイノベーションへの投資判断は正しかったと引き続き確信しています。

これが2025年についてお話しできる範囲です。

LiveWireについては、Karimのリーダーシップの下で大きな施策を実行し、来年に向けてキャッシュバーンを大幅に削減しています。

来年のキャッシュバーンを40%削減すると述べた通り、営業費用は削減され、チームは利益率と製造コストの改善に懸命に取り組んでいます。これにより、損益分岐点や黒字化に必要な販売台数を大幅に引き下げることができます。

施策は既に実行されており、Karim、差し支えなければ繰り返し説明していただけますか。

しかし、現時点で我々が知る限り、この事業への投資を継続することは重要だと考えています。ただし、事業を開始した当初と比べて、自動車やその他の分野でのEV普及は大きく異なる状況にあることから、慎重に進めていく必要があります。

我々は、適切なタイミングでHarley-Davidsonがこの技術にアクセスできるよう、LiveWireをこのスポーツのリーダーとして位置付けることが重要だと考えています。ただし、もちろん1年ごとに事業の進展を見極めていきます。現時点では、これらが我々の取り組んでいる施策です。

承知しました。ありがとうございます。

次の質問は、Wolf ResearchのFred Whitemanさんです。

おはようございます。Jonathan、2025年の営業利益率15%目標を再確認されたとのことですが、今年の営業利益率のパフォーマンスからの主要な構成要素について説明いただけますでしょうか。

販売台数減少によるレバレッジの影響が大きいことは承知していますが、この中期目標達成に向けた主要な要素について説明いただけますでしょうか。ありがとうございます。

はい、分かりました。おはようございます、Fred。2025年末までの営業利益率15%について、良い質問をいただきました。つまり、2026年通期を想定しているということです。

我々の取り組みと、Harley内部での管理方法が改善を牽引していることについて、非常に満足しています。

確かに今年は、下期の出荷台数を大幅に削減するという点で異例の年となっています。

また、おそらく今年は想定以上に、生産と卸売の違いについて説明する機会が多くありました。

2025年と2026年に向けて、生産、卸売、小売の関係を整理していく中で、レバレッジの面でのメリットが明確になってくると考えています。

そのため、その観点からは非常に大きな影響があります。コスト生産性は、我々にとって非常に大きな改善要因となります。

4億ドルのコスト生産性へのコミットメントは既にご承知の通りです。また、今年初めにお伝えした通り、実際にその計算からレバレッジを除外しました。

つまり、販売台数に依存しない実質的な4億ドルということです。これら2つの要因が改善を支えています。

さらに、製品ポートフォリオや製品の変更・調整に伴い、価格設定の面でも戦略的な施策を実施できると考えています。

これも貢献要因となります。もう1つ触れておきたい点は、OPEXについて非常に強力な管理体制を敷いているということです。

これは実際に今四半期の結果にも表れています。前四半期に講じた施策が、今四半期のP&Lにプラスの影響として現れており、例えば第3四半期のOPEXは2,700万ドル、つまり11%減少しています。

したがって、P&L全体を見渡すと、営業利益率15%という目標に対する確信を与える要因が複数存在すると考えています。

承知しました。ありがとうございます。また、ディーラー支援についても言及がありましたが、これは出荷削減によるディーラーへの支援を指しているのか、それとも別の仕組みがあるのでしょうか。

多くの施策を講じて、ディーラーが2025年を成功させられるよう支援しています。先ほどの私の発言でも触れましたが、来年ディーラーが現場で実行するためのマーケティング開発基金として、大規模なマーケティング投資を行います。

また、我々の視点から達成可能な来年の小売目標、デジタルを活用してディーラー網へのトラフィックとリードをより効果的に創出する方法の調整、今後数年間での給油施設のアップグレード計画など、在庫削減だけでなく、多くのイニシアチブをネットワークに提示しています。

金利の低下や他の施策と合わせて、ディーラー網は2025年に全体的な収益性の大幅な改善を実現できると考えています。もちろん、同時に発表した製品も貢献するでしょう。

ありがとうございます。

次の質問は、Bank of AmericaのAlex Perryさんです。

ご質問ありがとうございます。第4四半期のHDMC粗利益率についてどのように考えるべきか教えていただけますでしょうか。ディーラー在庫を削減するためにプロモーションを活用されるのでしょうか。また、前四半期からの追加質問として、生産シフトの発表や事業からのコスト削減を考慮すると、来年の粗利益率についてもご示唆いただけますでしょうか。ありがとうございます。

まずプロモーションについて簡単に説明させていただきます。

現在、選択的なプロモーション支援を提供していますが、主に市場動向に沿った金利支援の形態を取っています。ただし、コア市場では、競合他社がより積極的なプロモーションを展開している中で、当社は比較的控えめな対応を取っています。

とはいえ、第4四半期の小売目標を達成したいと考えており、Jonathanが現在展開中のプロモーションについて説明できると思います。

はい、ありがとうございます、Jochen。おはようございます、Alex。第4四半期について、いくつかのポイントをご説明させていただきます。

粗利益率と第4四半期の見通しについてのご質問ですが、卸売出荷の大幅な削減を実施します。

小売と卸売の予想範囲をお示しした通り、出荷台数を大幅に削減することがお分かりいただけると思います。

そのため、第4四半期の利益率はかなり厳しい状況となるでしょう。

プロモーションについてのご質問ですが、消費者の反応を見ると、現金よりも金利プロモーションの方が効果的だと考えています。

競合他社は金利と現金の両方のプロモーションを展開していますが、当社は特に現行モデルイヤーについて、主に金利プロモーションに焦点を当てた慎重な対応を取っています。

年末に向けて、ディーラー支援の観点から、何らかの形でこれを継続する可能性があります。

消費者トラフィックを喚起し、販売締結を支援し、消費者とディーラーの双方にとって公平で良好なキャンペーンを提供することが重要だと考えています。

したがって、これまでの取り組みの多くを継続することになるでしょう。

完璧です。非常に参考になりました。今後のご発展をお祈りしています。

次の質問は、KeyBankのNoah Zatzkinさんです。

ご質問ありがとうございます。まずLiveWireについてですが、細かい点を指摘するようで恐縮ですが、来年のキャッシュバーンを40%削減するとおっしゃいました。

これが営業費用に直接反映されると考えて良いでしょうか。

つまり、LiveWireの損失が4,000万〜5,000万ドル程度減少する可能性があるということでしょうか。

はい、私からお答えし、その後Karimからも補足させていただきます。KarimはLiveWire事業の管理を非常に厳格に行っています。

キャッシュの観点と営業利益への影響には若干の違いがあります。

減価償却費や報酬関連の要素がその方程式に影響を与えています。

Karim、これらの点についてもう少し詳しく説明していただけますでしょうか。

しかしNoah、重要なのは、キャッシュバーンはP&Lの一部を表しているということです。

それに加えて、減価償却費や報酬関連の要素もありますが、Karimからご説明させていただきます。

はい、ありがとうございます、Noah。Jonathanが説明した通り、キャッシュバーンは確かに来年の営業損失にも直接的な影響を与えます。

したがって、来年は営業損失も大幅に減少すると予想しています。その上で、来年の大幅な削減に向けた施策のほとんどは既に実施済みです。

研究所をカリフォルニアからミルウォーキーに完全に移転しました。現時点でカリフォルニアには何も残っていません。運営コストが非常に高い場所でした。

また、年初と比較して全体の従業員数を30%削減しました。これは全て完了しています。

イノベーションへの重点的な注力を維持しながら、市場に適合した製品の開発を継続できるよう組織をスリム化しました。

その1つが10日後のECMAで発表される予定です。これらの製品はLiveWireの可能性を大きく広げると確信しています。

現在のEV環境が厳しいことは認識していますが、全てのセグメントに当てはまるわけではありません。

異なるタイプのEVセグメントを見ると、特にヨーロッパでは、EVマーケットの中に好調な部分も実際にあります。

この点については追って詳しくご説明させていただきますが、LiveWire事業は既に2025年に向けて体制を整えており、2024年と比較してキャッシュバーンと営業損失を大幅に削減できる見込みです。

ありがとうございます。HDFSについてもう1つ質問させていただいてもよろしいでしょうか。

まず、ポートフォリオの健全性についてどのようにお考えでしょうか。また、今四半期は好調な実績でしたが、来年に向けて、予想される金利の再設定と成長を実現する能力について、どのようにお考えでしょうか。ありがとうございます。

素晴らしい質問ですね、Noah。まず今年の状況から説明し、来年についての質問にお答えしたいと思います。

2024年の状況を見ると、消費者は若干のストレスを抱えています。

HDFSチームは損失管理、消費者対応、軌道に乗せることについて素晴らしい仕事をしており、これは引当金の変動が限定的であることからも見て取れます。

前四半期および前年と比較して引当金はほぼ横ばいとなっています。

したがって、消費者の健全性という観点からの見通しは良好です。

これが、HDFSの通期見通しを上方修正できる理由です。

2025年に向けては、先ほど申し上げた通り、詳細なガイダンスを提供する準備はまだ整っていません。

しかし、興味深い状況にあり、現在予算編成などを進めています。

多少率直に申し上げますと、債務ポートフォリオの再設定が小売ポートフォリオの再設定に先行する状況にあると考えています。

2024年は非常に良好な方向に進んでいます。

2025年は若干厳しい状況が予想されますが、その後の年に向けて前進していきます。この点については追って詳しくご説明させていただきます。

しかし、2025年のHDFSは2024年ほど好調ではないと予想しています。

ありがとうございます。

次の質問は、Longbow ResearchのDavid McGregorさんです。

おはようございます。ご質問の機会をいただき、ありがとうございます。気象の影響という点で非常に混乱の多い四半期でしたが、小売販売にどの程度影響があったとお考えでしょうか。

13%減少のうち、気象の影響がどの程度を占めるのか、分析は可能でしょうか。

また、2025年についてはまだ時期尚早かもしれませんが、2025年のモーターカンパニーの市場シェアについてどのようにお考えかお聞かせください。ありがとうございます。

David、確かに気象条件は特に9月末に向けて、小売環境を一段と厳しくしました。

特に東海岸をハリケーン・ヘレンが襲った時期で、ディーラーが店舗を閉鎖して準備を行い、その後すぐには再開できなかったことから、末期に大きな影響が出ました。

したがって、米国では確かに影響がありましたが、国際的にはそれほどではありませんでした。

市場シェアについては、現時点で2025年について詳しくコメントすることは控えさせていただきます。

来年のツーリング製品は強力なラインナップを有しており、先ほど申し上げた通り、CVOセグメントは特に好調で、ベンチャーツーリング市場向けのCVOを含め、各四半期を通じて2桁成長を達成しています。

来年に向けて良好なラインナップを用意していますが、それ以上の詳細については2月まで待っていただく必要があります。

我々は市場シェアを維持し、場合によっては一部のセグメントで拡大できる良好なポジションにあると確信しています。

しかし、それは今後明らかになっていくでしょう。もちろん、全体的な環境にも影響されます。

ご覧の通り、ツーリング部門では市場シェアを獲得し、ほとんどの四半期でプラス成長を達成し、このセグメントで業界を大きくアウトパフォームしています。

これは、厳しい時期にもHardWire戦略の一環としてのイノベーションが実際にプラスの効果をもたらしていることを示す素晴らしい指標です。

したがって、2025年に向けたパイプラインにある他のイノベーションも、ディーラー網と協力してリードとトラフィックを創出する追加施策と合わせて、同様のプラスの効果をもたらすと引き続き確信しています。

ありがとうございました。次の質問は、BMO Capital MarketsのTristan Thomas-Martinさんです。

おはようございます。製品ポートフォリオ全般について質問があります。

ご指摘の通り、更新されたツーリングモデルで成功を収めていますが、高額商品に対する逆風や一般的な消費者の購買力に関する懸念を考慮すると、より手頃な価格のバイクについて再検討される可能性はありますでしょうか。ありがとうございます。

手頃な価格とは具体的にどのようなものでしょうか。申し訳ありません。

例えば、1万ドル未満のモデルなどです。

はい。来年のエントリーレベル製品の価格については現時点では言及できませんが、2025年に向けて特にREVMEX製品でこの点に対応していることをご安心ください。

ただし、価格リストが公表されるまで、新年を待つ必要があります。

最後の質問は、MorningstarのJamie Katzさんです。

ご質問ありがとうございます。おはようございます。市場シェアに関するコメントについて確認させてください。

市場シェアを4%獲得したとおっしゃいましたが、スライド6を見ると、ツーリング・クルーザー全体の市場シェアは前年比でも四半期比でも4%増加していないように見えます。

具体的にどの部分で市場シェアを獲得されたのでしょうか。

主に、今年の新製品ラインナップの中心であるツーリングセグメントで市場シェアを獲得しました。

四半期を通じて、業界を大きくアウトパフォームして市場シェアを拡大しました。

全体的なビジネスを見ると、当社の小売販売の減少幅は業界全体を下回っており、全体的な文脈でも市場シェアを若干改善しています。

これは全てのセグメントを考慮に入れた場合ですが、ツーリングに関しては、各四半期で市場を大きく上回るパフォーマンスを達成しています。

ツーリングで、はい。スライドでは示されていませんね。今四半期73%、前四半期も73%の市場シェアとしか示されていません。

もう1つの質問は、事業の構造的な運営プロファイルの再評価についてです。

大きな変更から相当期間が経過していますが、出荷台数は10年前と比べて大きく異なる水準にあることは明らかです。

キャパシティや労働力の活用、製造拠点について、より高いレベルでの再評価が必要かどうかを判断する際の指標は何でしょうか。ありがとうございます。

ご安心ください。我々は常にこれらの点を検討しており、予算編成プロセスを進める中で、これは重要な検討事項となっています。

そのため、OPEXとコスト生産性が主要な推進力であることを強調してきたのです。

今後を見据えて、より保守的な見方に基づいてこれらの事業運営を行っていきます。

そのようになります。過去18ヶ月の間にOPEX基盤の調整を既に実施しており、今後も継続していきます。今年は確かに厳しい市場環境にありました。

しかし、来年に向けた計画は現実的で保守的なものであり、Jonathanが強調した通り、コスト生産性施策と来年に向けた厳格なOPEX構造により、Hardwire第2段階の営業利益率目標を達成するために必要な改善が実現できると確信しています。

はい。Jamie、付け加えさせていただきますと、我々は4億ドルのコスト生産性の実現に非常に強くコミットしています。

これは、製造の観点から全てを最適化することを確実にするための多大な取り組みなしには実現できません。

労働組合との関係を大切にしており、彼らが示してくれた柔軟性とサポートに感謝しています。

共に協力して、将来に向けて非常に持続可能なものを実現できると考えています。繰り返しになりますが、我々が言及してきた4億ドルの実現に強くコミットしています。

ご説明ありがとうございます。

これ以上の質問はございません。本日のカンファレンスコールはこれで終了とさせていただきます。ご参加いただき、ありがとうございました。これにて回線を切断させていただきます。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。

この記事が気に入ったらサポートをしてみませんか?