Bank of America(BAC)2024/Q3決算発表(2024/10/14)

1.売上と収益

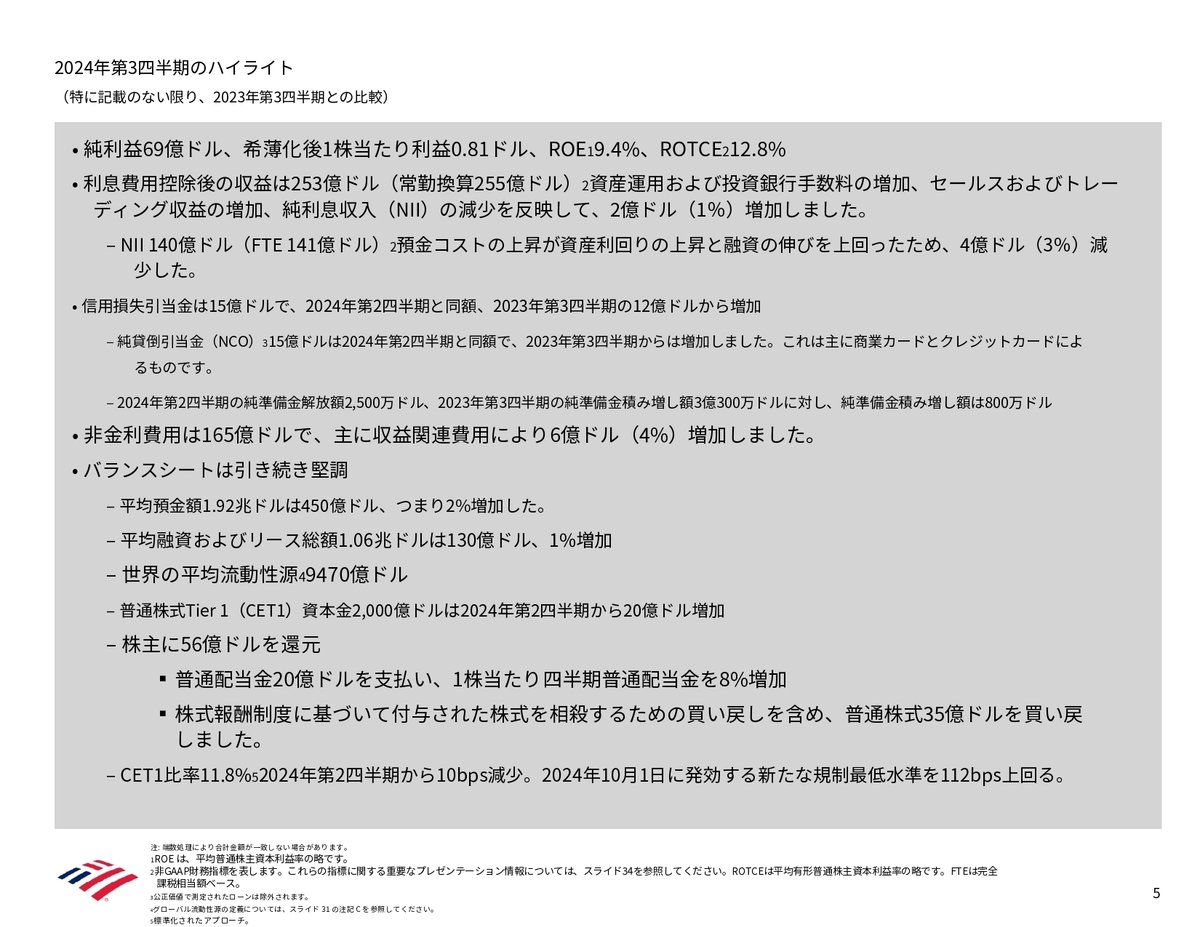

・EPS 予想 0.761 → 結果 0.81 〇

・売上 予想 25.253B → 結果 25.345B 〇

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

Bank of America Corp(バンク・オブ・アメリカ、NYSE: BAC)は、米国を本拠とする世界有数の金融機関であり、個人消費者、中小企業、大企業向けに広範な銀行業務、投資、資産運用、リスク管理サービスを提供しています。本社はノースカロライナ州シャーロットにあり、以下の主要なサービスと特徴があります。

主な事業領域とサービス

コンシューマーバンキング

約6900万人の消費者および中小企業顧客に対し、3,700店舗、15,000台のATM、約5800万人のデジタルバンキング利用者を通じて金融サービスを提供。

小口金融の分野で全米トップシェアを誇り、預金口座、住宅ローン、クレジットカード、個人向けローンなど、幅広い金融商品を提供しています。

グローバル・ウェルス&インベストメント・マネジメント(GWIM)

個人や機関投資家向けに資産運用や投資相談を提供し、管理資産は3.5兆ドル以上。

マネージド・パーソナル・トラストの分野で米国内トップシェアを保持し、主にMerrill Lynch(メリルリンチ)とプライベートバンク部門を通じてサービスを展開。

グローバルバンキング

投資銀行、商業銀行、企業向けサービスを提供し、特に企業顧客に対してはビジネスローン、現金管理、グローバル取引サービスを提供。

投資銀行業務においても世界的なトップ3にランクインし、取引や資金調達サービス、助言業務を提供しています。

グローバルマーケット

株式、債券、為替、商品取引といった市場取引を通じて収益を上げ、各市場での取引やデリバティブを含む幅広い金融商品を提供。

グローバルに展開し、企業、政府、機関投資家などの大口顧客と取引を行っています。

最近の動向と企業戦略

Bank of Americaはデジタルバンキングと投資を強化し、顧客体験の向上を図る戦略を推進しています。特にZelleやCashProといったデジタルプラットフォームの拡大により、モバイルバンキングや電子決済の利便性を高めています。また、気候変動対策や持続可能な投資の推進に取り組んでおり、環境・社会・ガバナンス(ESG)の観点からも顧客のニーズに応える姿勢を強化しています。

企業規模と市場地位

総資産: 約3.3兆ドル

預金残高: 約1.9兆ドル

株式市場シンボル: NYSE: BAC

Bank of Americaは、米国内に加え、35か国以上で事業を展開し、グローバルな金融ネットワークを持つことで、多様な顧客基盤に対し安定したサービスを提供しています。また、財務健全性も高く、規制資本比率も安定した数値を維持しています。

3.決算概要(FORM8-K)

1. 利益と収益

純利益: 第3四半期の純利益は69億ドル(1株当たり0.81ドル)で、前年同期の78億ドルから減少しました。

総収益: 純利息収益を除く収益は253億ドルで、前年同期から若干の増加(178百万ドル)を記録しました。資産運用や投資銀行手数料、取引収益が増加した一方で、純利息収益は預金コストの増加により減少しました。

2. 部門別分析

コンシューマーバンキング:

純利益は27億ドル、収益は104億ドルで1%減少しました。

預金残高は4%減少し、平均9380億ドルでしたが、カード支出は3%増加して2320億ドルでした。

デジタル利用も拡大しており、全取引の54%がデジタルで行われ、ログイン数も増加傾向にあります。

グローバル・ウェルス&インベストメント・マネジメント:

純利益は11億ドル、収益は8%増加の58億ドル。

資産運用手数料の増加や資産価値の上昇により、総クライアントバランスは4.2兆ドルまで増加し、記録的な高水準に到達しました。

グローバルバンキング:

純利益は19億ドル、収益は58億ドルで前年同期比6%減少しました。

投資銀行手数料は前年同期比18%増の14億ドルでしたが、預金コストの増加が収益を圧迫しました。

グローバルマーケット:

純利益は15億ドル、収益は56億ドルで14%増加しました。

売買手数料収益が12%増加し、特にFICC(固定収入・通貨・商品)収益が8%増加しました。

3. 貸倒引当金と与信費用

貸倒引当金: 第3四半期の引当金は15億ドルで、前年同期の12億ドルから増加しています。消費者信用損失が拡大し、貸倒引当金の水準が維持されました。

4. 貸借対照表

総資産: 総資産は3324億ドル、前年同期の3153億ドルから増加しました。

預金残高: 平均預金残高は1921億ドルで、前年同期から2%増加。

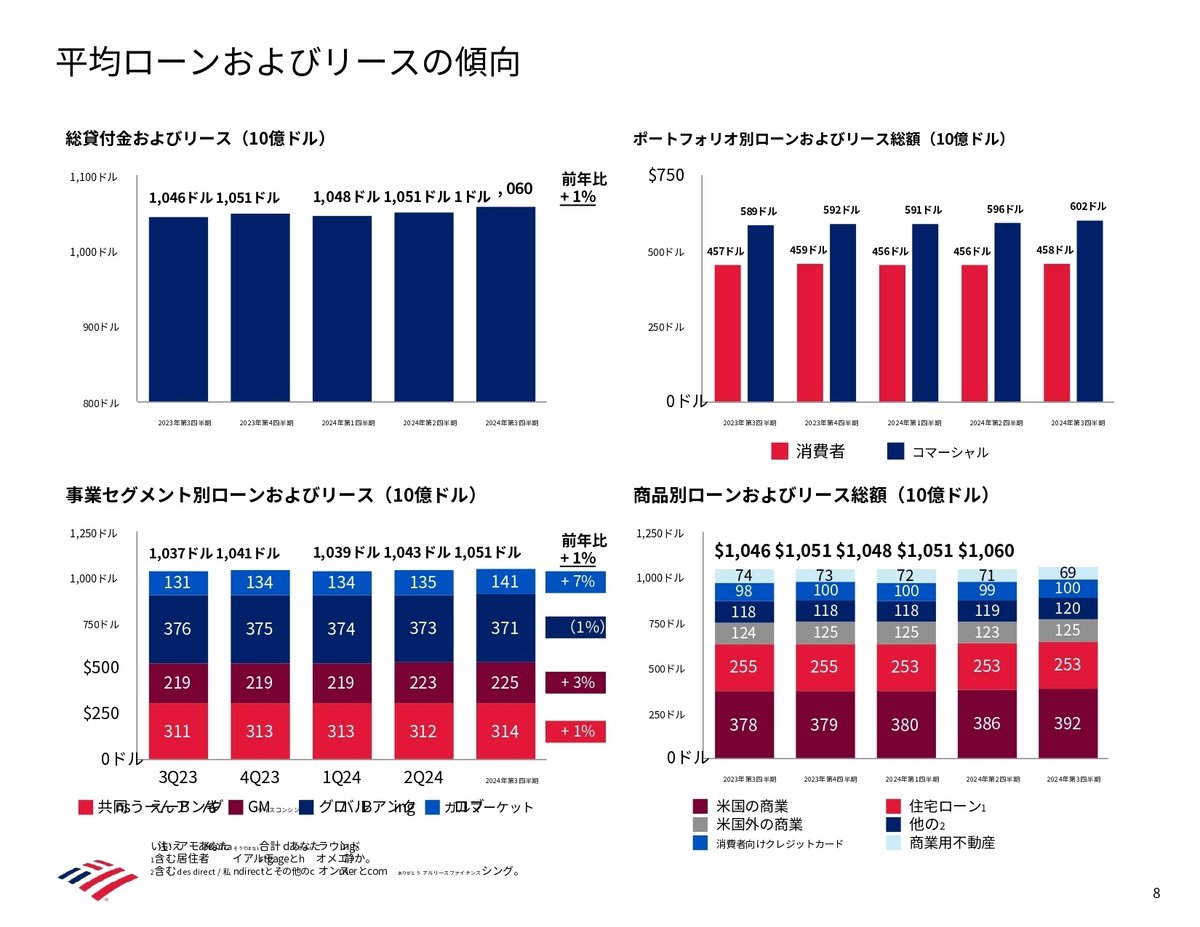

貸出残高: 平均貸出残高は1.06兆ドルで、前年同期から1%増加しました。

5. 資本管理

共通自己資本比率(CET1): 11.8%で、規制要件を上回っており、安定した資本水準を維持しています。

株主還元: 株主への還元は56億ドルで、配当金が20億ドル、株式買戻しが35億ドルでした。

特記すべき事項

デジタルバンキングの進展: デジタル利用の割合が大幅に増加し、全体の取引の54%がデジタル化されており、顧客のデジタル対応が進んでいます。

市場の不透明感への対応: コマーシャル・リアルエステートや商業向けローンでの引当金増加があり、経済状況の変動に対する対応が進んでいます。

総じて、Bank of Americaは堅実な収益を維持しながら、増大するデジタルニーズに対応し、資本管理と株主還元を強化しています。

4.決算発表資料(抜粋)

5.カンファレンスコール要約

主なポイントは以下の通りです:

純利益は69億ドル、1株当たり利益は0.81ドルでした。

純金利収益(NII)は第2四半期に底を打ち、第3四半期から成長に転じました。第4四半期も成長が続くと予想されています。

消費者の支出行動は堅調で、経済全体の安定性を示しています。

デジタル採用率が高く、顧客満足度も高水準を維持しています。

資産の質は全体的に良好で、信用損失は安定しています。

預金は5四半期連続で成長し、特に消費者部門で安定化の兆しが見られます。

投資銀行業務やグローバル・マーケッツ部門の収益が好調でした。

資本水準は規制要件を十分に上回っており、35億ドルの自社株買いを実施しました。

新規支店の展開を通じて、新しい市場での成長を続けています。

2025年には営業レバレッジの改善が期待されています。

経営陣は全体的に、堅調な業績と将来の成長に向けた良好な態勢を強調しました。

6.カンファレンスコール詳細

皆様、こんにちは。Bank of Americaの決算発表にようこそ。

現在、全ての参加者は聴講のみのモードとなっています。

後ほど、質疑応答セッションで質問をする機会があります。

電話機のキーパッドでスターキーと1を押すことで、いつでも質問の登録ができます。

シャープキーを押すと、質問待ちの列から抜けることができます。

このコールは録音される可能性がありますので、ご了承ください。

サポートが必要な場合は、お知らせください。

それでは、リー・マッキンタイアにプログラムをお渡しします。

おはようございます。

ようこそ。第3四半期の業績をレビューするこのコールにご参加いただき、ありがとうございます。

決算発表資料は、Bank of America.comウェブサイトの投資家向け情報セクションでご覧いただけます。

このコールで参照する決算プレゼンテーションも含まれています。

皆様がそれらの資料をご覧になっていることを願っています。

当社のCEOであるブライアン・モイニハンが冒頭の発言を行い、その後CFOのアリステア・ボースウィックが四半期の詳細について説明します。

コール中に将来の見通しに関する発言をしたり、非GAAP財務指標に言及する可能性があることをお伝えしておきます。

将来の見通しに関する発言は、経営陣の現在の期待と前提に基づいており、リスクと不確実性の影響を受ける可能性があります。

実際の結果が期待と大きく異なる可能性のある要因については、当社のウェブサイトで入手可能な決算資料およびSECへの提出書類に詳細が記載されています。

非GAAP財務指標に関する情報およびUS GAAPへの調整については、同じくウェブサイトの決算資料でご覧いただけます。

それでは、ブライアン、お願いします。

ありがとう、リー。おはようございます。

第3四半期の業績についてのディスカッションにご参加いただき、皆様ありがとうございます。

Bank of Americaは、成長が鈍化しインフレが低下する中で安定を維持している経済において、今四半期も引き続き強さを示しました。

多くの方から、当社の消費者顧客基盤に関して何を見ているかとよく質問されます。

私たちがよく話すように、当社の消費者決済は活動の指標となります。

当四半期の消費者決済は前年同期比4〜5%増加しました。

これは消費者が経済に投入した総額です。

年間の資金移動のペースは、春から初夏にかけて低下した後、今年の晩夏以降安定しています。

この消費者決済の伸びは10月も続いています。

この活動は、経済が成長し、インフレが制御下にあった2016年から2019年の期間における顧客の支出方法と一致しています。

このレポートは、消費者が生活費を警戒し、金利上昇やその他の問題を懸念していることを否定するものではありません。

しかし、全体的な活動は良好です。

失業率は低く、賃金の伸びは安定しており、これらは消費者全体と消費者の資産の質にとって良い兆候です。

当社の法人事業で見られる状況については、低成長経済と一致しています。

与信枠の利用率は、パンデミック前の水準を下回ったままです。

これは、中小企業の借入コストが劇的に上昇したことを考えると驚くことではありません。

彼らは怠惰なわけではありません。彼らは成長したいと考えています。

ただ単に、より慎重になっており、最終需要が維持されるかどうか心配しています。

そのため、全体的にコスト意識が高くなっています。

では、このような背景の中でBank of Americaはどのような業績を上げたでしょうか?

Bank of Americaでは、責任ある成長への取り組みが変わることはありません。

そして今四半期も、その実例となりました。

私たちは成長しました。それも正しい方法で行いました。

第3四半期、Bank of Americaは255億ドルの収益を生み出し、税引後で69億ドルの純利益を計上しました。

年初来の純利益は200億ドルをわずかに上回っています。

4四半期前、私たちは2024年第2四半期に純金利収益のボトムが来ると予測しました。

その後、金利環境は大きく変動しましたが、私たちの予測は正しかったのです。

当時予想した通り、純金利収益は第2四半期に底を打ちました。

今四半期、純金利収益は2%成長しました。

そしてアリステアが後ほど言及しますが、市場が第4四半期にさらに2回の利下げを予想しているにもかかわらず、第4四半期も純金利収益は再び成長すると予想しています。

今四半期、当社の資産運用・投資管理事業とグローバル・マーケッツ事業で健全な収益成長が見られました。

顧客のニーズに対応しながら、56億ドルの資本を株主に還元しました。

では、この簡単な概要を踏まえて、スライド2に進みましょう。

今四半期の1株当たり利益は0.81ドルでした。

255億ドルの収益は、前年同期比でわずかに成長しました。非金利収入の改善が、純金利収益の前年同期比減少を上回りました。

手数料は前年同期比5%増加し、総収益の45%を占めました。

前年同期比での手数料の力強いパフォーマンスは、主にグローバル・ウェルス・マネジメント事業における投資・ブローカレッジ・サービスの15%改善によるものでした。

また、投資銀行手数料も前年同期比18%増加しました。

セールス&トレーディング収益は前年同期比12%増加しました。

これらの市場関連の収益源を合計すると、前年同期比で13%という印象的な伸びを示しました。

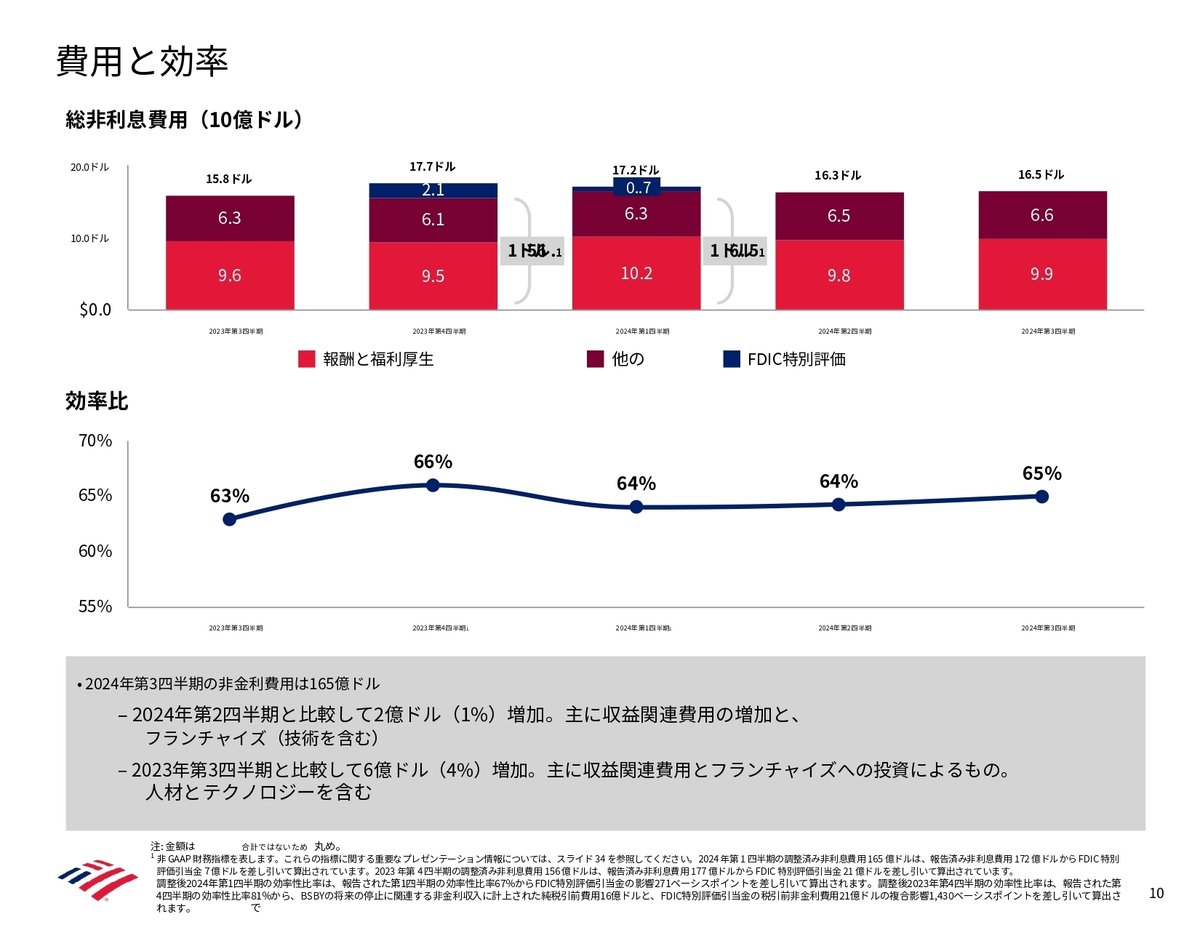

当社の総費用は4%増加しました。

前年同期比での費用の伸びの大部分は、これらの市場関連分野に帰属できます。

全体として、チームは良い仕事をしました。

資産の質については、数四半期前に、当時見られた延滞傾向から、今四半期は消費者の信用損失が減少すると予測しました。

また、オフィス関連の損失も減少すると予測しました。

これらはいずれも今四半期も当てはまりました。

良好な資産の質により、今四半期の純損失および引当金費用は15億ドルとなり、前四半期から変わりませんでした。

当社のパフォーマンスは、事業の多様性とバランスに一部起因しています。

利益の半分強は個人向けの消費者事業とGWIN事業から、残りの半分は企業や機関投資家向けのグローバル・バンキング事業とマーケッツ事業から生み出されています。

では、今四半期の有機的成長について見てみましょう。

スライド3に進みます。

当社の有機的成長は、全ての事業において顧客体験に継続的に焦点を当てていることによって推進されています。

消費者部門が先導し、質の高い口座と関与度の高い顧客による堅調な有機的成長を実現しています。

23四半期連続で、当社は相当数の純新規消費者当座預金口座を獲得し、顧客基盤と市場シェアを拡大しました。

今四半期は36万件の純新規当座預金口座を獲得し、2024年の最初の9ヶ月で88万件以上の純新規当座預金口座を獲得したことになります。

資産運用部門では、今四半期さらに5,500件の純新規取引関係を獲得しました。

法人部門では、数百件の中小企業および商業銀行取引関係を新規に獲得しました。

また、銀行顧客の投資残高の力強い有機的成長と、GWIN事業における投資顧客の銀行商品の成長も見られました。

これにより、消費者および資産運用顧客の貸出、預金、投資を合わせて5.9兆ドルの顧客残高を管理するに至りました。

過去4四半期で、これらの事業に620億ドルの資金流入がありました。

グローバル・バンキング事業では、四半期終盤に貸出需要が回復し始めました。

再びiLogic IB手数料ランキングで3位となり、堅調なパイプラインを有しています。

グローバル・トランザクション・サービス・プラットフォームは世界中で成長を続けており、過去1年と4半期で法人事業の預金が力強く成長しました。

今四半期、グローバル・マーケッツは引き続き勢いを維持しました。

グローバル・マーケッツは、セールス&トレーディングの前年同期比成長を10四半期連続で記録しました。

この事業への投資とチームの集中力により、過去3年間でセールス&トレーディング収益が35%改善されました。

ジミー・デマウアとチームの素晴らしい仕事です。

当社の顧客は、特にデジタル機能において、引き続き私たちにより多くを求めています。

では、スライド4でこれについて議論しましょう。

スライド4は、デジタルプラットフォーム全体での継続的な成功を強調しています。

いつも通り、業界をリードすると私たちが考えている事業全体のデジタル統計の開示を含めました。

付録のページには、各事業のデジタル活動についてより詳細な開示があります。ご覧いただくことをお勧めします。

当社の完全に統合された個人向け銀行投資アプリケーションは、GUMと消費者部門の顧客にとっての有用性を高めています。

ご覧の利用統計は、その強力な証拠です。

第二言語機能も顧客体験を向上させています。

アクティブなデジタルユーザーは4,800万人以上に増加し、今四半期、これらのデジタルユーザーは36億回以上ログインしました。

また、デジタルチャネルを通じた販売も引き続き増加しています。

デジタル販売は、今四半期の消費者向け総販売の54%を占めました。

アメリカの富裕層スペクトル全体で個人顧客との継続的な成長を推進するには、高度な対面サービスとハイテクの両方が必要であることに注目してください。

メリルのAI搭載バーチャルアシスタントは、立ち上げ以来24億件のクライアントとのやり取りに達し、Zelleは引き続きユーザー数と利用率が増加しています。

資産運用事業では、投資と銀行取引の両方の関係を開設することで、フル関係が引き続き増加しています。

メリルの新規口座の75%がデジタルで開設されており、銀行口座か投資口座かを問わず、アドバイザリーチームのより効率的な顧客カバレッジを可能にしています。

最後に、グローバル・バンキングの取引先の87%がデジタルでアクティブです。

当社は革新を重ね、受賞歴のあるキャッシュフロー・プラットフォーム内で顧客が直接問い合わせを開始し追跡できるようにすることで、サービスリクエストを大幅に合理化しました。

その結果、これらの顧客のアプリログインは、わずか24ヶ月で約80%増加しました。

要約すると、経済環境は引きき続き堅調です。

外部要因による問題は残っており、当社の事業や経済全般に影響を与える可能性があります。

しかし、全ての事業において継続的な成長の大きな機会があると見ています。

当社は全ての事業で市場シェア拡大に注力し、顧客体験をさらに向上させるためのテクノロジーに投資し、効率性を高め続けています。

純金利収益が現在成長に転じ、手数料収入の成長を補完し、継続的な堅調な費用規律と相まって、2025年の四半期を通じて営業レバレッジが回復すると予想しています。

それでは、追加の詳細についてアリステアに引き継ぎます。

ありがとう、ブライアン。

決算プレゼンテーションのスライド5から始めます。

ここに記載されているハイライトについては、資料を進めながらさらに触れていきます。

平均資産利益率83ベーシスポイント、有形普通株主資本利益率12.8%と、堅調なリターンを達成したことを付け加えておきます。

では、スライド6のバランスシートに移りましょう。

四半期末の総資産は3.3兆ドルで、第2四半期から660億ドル増加しました。

グローバル・マーケッツの顧客需要が拡大し、商業貸出が160億ドル増加しました。

それ以外では、今四半期の余剰流動性の投資により、満期保有証券が100億ドル減少しました。

現金と売却可能証券の組み合わせによる短期流動性投資は、第2四半期とほぼ横ばいでした。

資金調達面では、グローバル・マーケッツが顧客のバランスシートニーズをサポートするために成長し、総預金は期末ベースで200億ドル増加しました。

平均預金が5四半期連続で増加したことは注目に値します。

流動性は引き続き強固で、グローバル流動性ソースは9,470億ドルとなり、第2四半期比380億ドル増加しました。

株主資本は26億ドル増加し、普通株式資本が46億ドル増加した一方、優先株式の償還により優先株式資本が20億ドル減少しました。

第2四半期比での普通株式資本の増加には、株主への56億ドルの資本還元が含まれており、これは利益を一部相殺しています。

また、長期金利の低下に伴うキャッシュフロー・ヘッジの改善によるAOCIの改善も含まれています。

56億ドルの資本分配には、20億ドルの普通配当と35億ドルの自社株買いが含まれています。

1株当たり有形簿価26.25ドルは、2023年第3四半期から10%上昇しました。

規制資本に関しては、CET1レベルは2,000億ドルに改善し、CET1比率は11.8%となりました。

これは10月1日時点の新しい要件である10.7%を大きく上回っています。

リスク加重資産は、貸出活動とグローバル・マーケッツの顧客サポートニーズにより、わずかに増加しました。

補完的レバレッジ比率は5.9%で、最低要件の5%を十分に上回っており、バランスシートの成長に十分な余力があります。

4,630億ドルの総損失吸収能力資本は、TLACレベルが要件を十分に上回っていることを意味します。

では、スライド7を使って、第2四半期からの預金の伸びについてもう少し詳しく見ていきましょう。

ここでは、事業部門ごとの預金と金利を示しています。

平均預金は前年同期比450億ドル、つまり2%増加し、四半期ベースでもわずかに増加しました。

注目すべきは、支払い金利の四半期ごとの上昇幅が今四半期も引き続き鈍化し、7ベーシスポイント上昇して2.10%になったことです。

個人向け銀行業務は、商品構成と高金利商品の提供により、わずかに増加しました。

グローバル・バンキングの支払い金利は、利付き残高の増加により若干上昇しました。

資産運用部門の金利が1ベーシスポイント低下したことは注目に値します。

9月の50ベーシスポイントの利下げ後、資産運用事業とグローバル・バンキング事業で迅速に対応しました。

四半期終盤に行われたため、これらの引き下げの影響はわずかしか反映されていません。

これらの措置による全預金の支払い金利は、その影響がより完全に表れる10月後半には2%を下回ると予想されます。

では、スライド8の平均残高を使って貸出について見てみましょう。

第3四半期の貸出残高は1.06兆ドルで、前年同期比1%増加しました。これは堅調な商業貸出の伸びと、クレジットカードおよび自動車ローンによるものです。

全体として、商業貸出は前年同期比2%増加しました。

重要なのは、これには商業不動産貸出の6%減少が含まれていることです。

商業不動産を除く商業貸出は前年同期比3%増加し、第2四半期から年率換算で6%増加しました。

個人向け銀行業務の貸出成長は、クレジットカード、中小企業、自動車借入によるものでした。

全体的な消費者向け成長は、高金利環境下で返済が新規貸出を上回ったことによる住宅ローン残高の減少により抑制されました。

では、スライド9で純金利収益のパフォーマンスに焦点を当てましょう。

なお、余剰預金の投資トレンドのスライドは、付録の21ページにあります。

第3四半期末の預金水準は貸出を8,550億ドル上回っており、引き続き株主にとって良好な価値の源泉となっています。

約6,250億ドル、つまり余剰流動性の52%が、短期の現金および売却可能証券に投資されています。

長期の低利回り満期保有証券は引き続き償還されており、より高利回りの資産に再投資しています。

21ページにある現金および証券の混合利回りは、預金支払い金利を大きく上回ったままです。

では、スライド9に戻り、純金利収益についてですが、GAAP非FTEベースでは、第3四半期の純金利収益は140億ドルでした。

完全税引後等価ベースでは、純金利収益は141億ドルでした。

昨年の第3四半期決算発表で、2024年第2四半期が底となり、第3四半期から成長が始まるという予想を初めて示しました。

これが純金利収益の転換点となると予想していました。

そして、今四半期にそれが実現しました。

純金利収益は第2四半期から2億5,200万ドル増加しました。これは複数の要因によるものです。

グローバル・マーケッツの活動と価格設定、固定資産の再評価、1日多い営業日数が純金利収益にプラスの影響を与えた一方で、資金調達コストの上昇がそれらの利益を一部相殺しました。

9月の50ベーシスポイントの利下げも純金利収益にマイナスの影響を与えました。

純金利収益の今後の見通しについては、第4四半期にはいくつかの変動要因がありますが、引き続き成長すると予想しており、完全税引後等価ベースで143億ドル以上になると予想しています。

まず、以下の前提条件に注意してください。

10月10日時点のフォワードカーブが実現すると仮定しています。つまり、11月に25ベーシスポイント、12月にさらに25ベーシスポイントの利下げが含まれています。

また、第3四半期に見られた活動を基に、第4四半期の貸出と預金の残高がごくわずかに増加すると仮定しています。

前四半期には、四半期ごとに約200億ドルの固定金利の貸出と証券が再評価されると予想していました。これらは今後多くの期間にわたって純金利収益にプラスの影響を与えると予想されます。

また、以前説明した通り、第4四半期にはBISB代替金利への移行から約2億ドルの利益が得られると予想しています。

これにより、2025年に向けて良好な態勢が整うと考えています。

金利感応度については、動的預金ベースで、フォワードカーブを上回るまたは下回る瞬間的なシフトに対する12ヶ月間の純金利収益の変化を提供しています。

このベースでは、100ベーシスポイントの上昇は純金利収益を18億ドル増加させ、100ベーシスポイントの低下は今後12ヶ月間の純金利収益を27億ドル減少させます。

では、スライド10を使って費用について議論しましょう。

今四半期の報告費用は165億ドルで、第2四半期から1%増加しました。これは主にブライアンが先ほど言及した3つの主要分野での収益改善によるものです。

投資銀行業務、投資・ブローカレッジ手数料、セールス&トレーディング収益は、他の収益よりも活動とインセンティブの変動性が高く、第2四半期比で総計3%増加し、前年同期比で13%増加しました。

第3四半期の従業員数は213,000人で、1,000人強増加しました。

今四半期は、約2,000人の夏季インターンが退社し、約12万件の応募から約2,500人の大学卒業生を迎え入れました。

今後の見通しについては、第4四半期の従業員数にあまり変化はないと予想しており、継続的な投資により、費用は第3四半期と同水準の165億ドルになると予想しています。

2025年を見据えると、純金利収益の成長が再開すると予想され、費用の規律を通じて、営業レバレッジが回復し、効率性比率が改善すると予想しています。

では、スライド11で信用について見てみましょう。良いニュースは、第2四半期と比較してあまり報告することがないことです。

純損失15億ドルは第2四半期と横ばいでした。

消費者の損失は、ここ数四半期かなり狭い範囲で推移しています。

それ以外では、オフィス関連のエクスポージャーからの損失が減少し、それ以外は比較的無関係な2件の商業損失がありました。

純損失率は58ベーシスポイントで、第2四半期から1ベーシスポイント低下しました。

引当金費用は第2四半期から変わらず15億ドルで、準備金水準は一定を維持しました。

準備金水準については、加重ベースで、2025年末までに失業率が5%に達すると仮定しています。これは最近報告された4.1%の失業率と比較しています。

スライド12では、消費者ポートフォリオと商業ポートフォリオの両方の信用の質に関する指標を強調していますが、このページで特筆すべき点はありません。

では、各事業部門の結果について簡単にコメントしていきましょう。スライド13の消費者銀行部門から始めます。

消費者銀行部門は引き続き当社の有機的成長を主導しており、今四半期も純新規当座預金の力強い成長、カード開設の好調な推移、消費者顧客の投資残高が前年同期比28%増加して過去最高の4,970億ドルに達したことが含まれます。

また、市場の上昇に加えて、12ヶ月間で290億ドルの力強い資金流入がありました。

先ほど述べたように、貸出はクレジットカードと自動車ローン、そして中小企業向け貸出で前年同期比で順調に成長しました。当社は中小企業向け貸出で業界リーダーの地位を維持しています。

特筆すべき点として、医師や歯科医、関連専門家向けの融資を行うプラクティス・ソリューションズ・レンディング・グループの貸出が前年同期比11%成長しました。

この有機的成長はすべて、第3四半期に27億ドルの純利益を生み出すのに役立ちました。

報告された利益は引き続き強固で、純金利収益の低下により収益が減少したものの、カード収入の増加により一部相殺され、前年同期比6%の減少となりました。

純金利収益の軌道が上向きに転じたことで、この事業の収益も上向く傾向にあります。

費用は5%増加しました。これは事業への継続的な投資によるものです。これらの投資には、最低時給を24ドルに引き上げるという発表も含まれており、これにより従業員の最低年間給与は約50,000ドルに引き上げられます。

付録の25ページでご覧いただけるように、デジタル採用と利用率は引き続き向上しており、顧客満足度スコアは過去最高水準を維持しています。これは、継続的な投資による機能強化が評価されていることを示しています。

Bank of Americaの2,300万人のZelleユーザーは過去12ヶ月で10%増加し、その利用量は20%以上増加しました。

顧客は現在、小切手を書く頻度の約3倍の頻度でZelleを利用しており、Zelleの利用は小切手の発行とATMの引き出しを合わせた量を大きく上回っています。

スライド14の資産運用部門に移りましょう。健全な有機的成長と顧客活動を反映し、投資顧客の銀行業務の増加と市場水準の上昇の影響、そして運用資産への強い資金流入を合わせて、良好な結果を出しました。

投資顧客の銀行商品利用の継続的な増加により、収益基盤の多様性が引き続き改善しています。

資産運用顧客の60%以上が現在、当社の銀行商品を利用しており、収益の30%が現在、アドバイスモデルで得られる手数料を補完する純金利収益となっています。

純利益は2023年第3四半期から11億ドルに増加しました。

第3四半期の報告収益は約58億ドルで、前年同期比8%成長しました。これは、ブライアンが先ほど強調した資産運用手数料の14%成長が主な要因です。

費用の増加は、手数料の成長と将来の成長に向けたその他の投資を反映しています。経験豊富なアドバイザーと研修プログラムの卒業生の両方を通じてアドバイザー陣を拡大し続けています。

今四半期、メリルとプライベート・バンクで5,500件の純新規世帯を獲得しました。そのうちメリルの新規開設の3分の1以上が、研修プログラムの卒業生によるものでした。

この事業は25%のマージンを達成し、23%という強力な資本利益率を生み出しました。

平均貸出は前年同期比3%増加し、カスタムレンディングの成長と住宅ローン貸出の回復が要因です。

メリルとプライベート・バンクはともに健全な有機的成長を続けており、年間で650億ドルという強力な運用資産フローを生み出しました。これは新規顧客資金と既存顧客の投資の良好な組み合わせを反映しています。

また、スライド27にあるデジタルの勢いの継続についても強調しておくべきでしょう。

例として、今四半期のメリルの銀行口座と投資口座の4分の3がデジタルで開設されました。

スライド15では、グローバル・バンキング部門の結果をご覧いただけます。

この事業は19億ドルの利益を計上し、前年同期比26%減少しました。投資銀行手数料と財務サービス収益の改善が、純金利収益の減少と引当金費用の増加により相殺されました。

収益は6%減少しました。これは金利の影響と預金の移動によるものです。

グローバル・トレジャリー・サービス事業では、顧客の現金管理手数料が引き続き高金利による純金利収益の圧力を一部相殺しました。

投資銀行部門は好調な四半期を記録し、手数料が前年同期比18%増加して14億ドルとなりました。主にレバレッジド・ファイナンスと投資適格債の債券資本市場手数料が牽引しました。

四半期末にかけて好調を維持し、投資銀行手数料ランキングで3位を維持しました。

夏には低調に始まった四半期でしたが、9月にかけて勢いを増し、今後のパイプラインは堅調に見えます。

前年からの引当金費用の増加は、先述の商業および商業不動産の損失によるものです。

費用は前年同期比7%増加しました。これには、特にテクノロジー関連の事業への継続的な投資が含まれています。

スライド16のグローバル・マーケッツ部門に移りましょう。通常通り、DVAを除いた結果についてコメントします。

チームは引き続き印象的な収益と利益のパフォーマンスを続けています。

営業レバレッジを達成し、引き続き良好な資本利益率を実現しています。

16億ドルの利益は前年同期比23%増加し、平均配分資本利益率は14%でした。

DVAを除く収益は、前年同期比14%改善しました。これは、セールス&トレーディングと機関投資家向け投資銀行手数料の両方が前年同期比で大幅に改善したためです。

セールス&トレーディングに焦点を当てると、DVAを除く収益は前年同期比12%増加して49億ドルとなりました。

FICは8%増加し、株式は2023年第3四半期比18%増加しました。

FIC収益は引き続き堅調で、前年同期比および第2四半期比で成長し、通貨取引の勢いに牽引されました。

株式部門は第3四半期として過去最高を記録し、デリバティブと現金の強力な取引パフォーマンスに牽引されました。

前年同期比の費用は6%増加しました。これは収益の改善と事業への継続的な投資によるものです。

最後に、スライド17では、その他の部門が2億9,500万ドルの損失を計上しています。

収益は低下し、Visaの訴訟準備金口座の増加に関連して、その他の収入に約2億ドルの費用が含まれていました。

費用の減少は、清算中の事業のコスト削減と法的費用の低下によるものです。

当四半期の実効税率は6%でした。一時的項目と再生可能エネルギーおよび低所得者向け住宅への投資に関連する税額控除を除くと、実効税率は約24%となります。

ここで説明を終わり、質疑応答に移りたいと思います。

ここで質問がある方は、電話機のキーパッドでスター1を押してください。質問待ちの列から抜けるには、シャープキーを押してください。

繰り返しますが、質問がある方はスター1を押してください。

最初の質問は、Seaport GlobalのJim Mitchellさんからです。

はい、おはようございます。

アリステア、純金利収益について質問させてください。

第2四半期に底を打ち、成長に転じると引き続き確信しているとおっしゃいました。

フォワードカーブに基づいて、ここから先の純金利収益の軌道について、もう少し詳しく教えていただけますか。2025年についてどの程度の成長を考えているのか、大まかな見通しでも構いません。

Jim、おはようございます。

3四半期前に戻ると、第2四半期に底が来ると予想し、預金が底を打ち始めるにつれて、純金利収益が成長し始める位置にいると感じていました。

明らかにそれは第3四半期に起こりました。そして現時点で、第4四半期も再びそれを行う良い位置にいると感じています。

2025年のガイダンスは、3ヶ月後に再び集まる際に提供する予定です。

15ヶ月前にそれを行わない理由の一つは、金利カーブで多くのものが動くからです。

今年を振り返ると、ある時点では6回の利下げ、別の時点では1回の利下げがありました。

そして今四半期でさえ、市場は追加の利下げに驚いたと思います。

私たちが注力しているのは、根底にある有機的成長を推進することです。

預金成長は今や5四半期連続で達成しており、グローバル・バンキングは通常の季節性に戻っています。

資産運用は横ばいになっており、消費者部門は鈍化し、現在は底を打つのに非常に近い状況です。

そのため、預金は良好な状態にあります。

預金の移動は鈍化しています。

前四半期には貸出成長がわずかに回復しました。これは良いことです。

時間の経過とともに固定金利資産の再評価から恩恵を受けます。

また、キャッシュフロー・スワップもリセットされます。

つまり、第4四半期も純金利収益が再び成長すると確信しています。

これにより、2025年に向けて非常に良い態勢が整うと思います。

重要なのは、最初の2回の利下げに迅速に対応したことです。

そのため、ここから成長するための良い位置にいると感じています。

わかりました、参考になります。

預金に関する質問をフォローアップさせてください。

純新規当座預金口座の非常に強い成長を達成していますが、消費者預金はまだわずかに縮小しています。

利下げ以降、行動に何か変化は見られますか?あるいは消費者預金の成長と資産運用預金の成長についてどのように考えていますか?

法人預金の成長は見られていますが、小売側のこれらの他の部分がまだ反転していないようですが、これについてどのように考えていますか?

過去数週間を見ると、資産運用部門はほぼ2,800億ドル台で横ばいです、Jim。

そして消費者部門は、給与日に100億ドル動くことがありますが、基本的に大きな動きは終わり、現在は日によって935億ドルから940億ドルの範囲で推移しています。

重要なのは、新規当座預金口座の獲得に関連して、無利息部分が安定しているように見えることです。

消費者部門全体の動きの多くは、より高額の残高を持つ金利感応度の高い顧客が移動したことによるもので、これも鈍化しているのが見られます。

そのため、現時点で消費者部門の安定性は良好だと感じています。

今日獲得している預金は、フランチャイズの将来であり、それに向けて引き続き構築しています。

そのため、家計の主要口座となる口座を獲得するために投資しており、これらの口座は当初7,500ドルから6,000ドルの平均残高で始まり、時間とともに7,000ドル、8,000ドル、9,000ドルに増加していきます。良好な状態だと感じています。

わかりました、ありがとうございます。

次の質問に移ります。

Jim、一つだけ付け加えさせてください。消費者部門では、基本的に7,500億ドルの残高から現在の940億ドルのレベルに移行しました。これはその事業の収益力に大きな違いをもたらします。

次の質問は、RBCのGerard Cassidyさんからです。

もう一度試してみます。

まだ聞こえません。Cassidyさん、回線が開いています。質問をどうぞ。

Morgan StanleyのBetsy Grosickさんに移ります。

こんにちは、おはようございます。

おはようございます、Betsy。

先ほどの質問の続きで、2点お聞きします。1つ目は預金についてですが、金利環境がここまでの預金成長にどの程度影響を与えたと感じていますか?また、一部の事業で見られる縮小率にどの程度影響していると思いますか?金利が主な要因だと考えていますか?

Betsy、結局のところ、4四半期連続で預金が成長していることを覚えておいてください。

金利に起因するのは、30万ドル、50万ドルを持つ消費者顧客が、実際にはパンデミック前よりも少ない預金口座数で移動したことです。

つまり、その間ずっと当社と取引のあった常連顧客を考えると、全体の穴は埋まっています。

そのため、現在の動きは、人々が税金を払ったり、夏に支出した分の請求書を支払ったりするなど、季節的な資金の流れに基づいて変動しているだけです。

消費者側の安定性、資産運用側の安定性を感じています。これには市場への高額残高の移動も含まれており、両事業の多くの価格設定は利下げに応じて自動的に調整されます。

商業残高については、企業のバランスシートにおける現金の蓄積と、それらの顧客の活動水準を示しています。

全体的に良好な状態だと感じており、数四半期連続で残高を伸ばし続けています。

金利の影響は主に高額残高に及んでいます。なぜなら、無利息預金や消費者の低金利当座預金が多くの価値を生み出し、安定した残高となっているからです。

そうですね。前四半期は、スイープ口座とその価格設定の全体的なダイナミクスについて多く話し合いました。今四半期について何かコメントはありますか? スライドで示された通り、3.13%から1ベーシスポイント下がったということは、ほとんど変化がないということですよね? つまり、根本的な質問は、このスイープの問題は過去のものになったのでしょうか?

最後の質問に答えると、カスタマーベースを通じてそれは完全に実行されています。

わかりました。もう1つ質問があります。グローバル・バンキングについてです。アリステア、四半期終盤に企業の貸出需要が回復したとおっしゃいました。その背景にある要因について詳しく教えていただけますか。これは主にM&Aの回復によるものですか? その需要の持続性についても教えていただけると助かります。ありがとうございます。

はい、過去1年間の貸出成長はかなり控えめでした。そして、今後の純金利収益のガイダンスにも控えめな貸出成長を織り込んでいます。

しかし、四半期終盤に貸出成長が少し増加したのを見て嬉しく思いました。そのため、期末残高が前四半期よりも少し多くなっているのがわかると思います。

そして、過去2四半期は前四半期よりも良くなっています。

これを傾向と呼ぶのは時期尚早かもしれませんが、もちろん見られて嬉しいです。

中小企業、ビジネスバンキング、商業銀行のクライアントにわたってかなり一貫しています。

そして、リボルビング与信枠の利用率はまだ上昇していないと言えます。おそらくそれにはまだ早すぎるでしょう。

金利はそれほど下がっていません。あるいは四半期終盤までほとんど下がっていませんでした。

そのため、時間の経過とともに貸出成長にある程度の上振れの可能性がありますが、現時点ではそれをガイダンスに織り込んでいません。

わかりました、完璧です。

ありがとうございました。次の質問は、EvercoreのGlenn Shoreさんからです。

こんにちは、ありがとうございます。

純金利収益に関して1つ簡単な質問があります。

証券ポートフォリオの現在のデュレーションと、固定金利と変動金利の構成比率について教えてください。また、フォワードカーブが実現し始める中で、この短いデュレーションについてどのように考えていますか?

はい、Glenn、証券ポートフォリオについては、以前お話ししたことから大きな変化はありません。

明らかに、満期保有証券は引き続き償還されています。

今四半期も13四半期連続で、約90億ドル償還されました。

これにより、より高い利回りの資産に再投資することができます。

そのため、投資戦略の第一の考えは、引き続きその償還を継続させることです。

そして、顧客向けの貸出成長をサポートすることを引き続き優先します。

時間の経過とともに、満期保有証券の償還が貸出成長の資金源となっているのがわかると思います。

その後、預金の成長から残ったものは、通常、現金および現金同等物に投資するか、高コストの短期負債の返済に充てています。

ご覧のように、今四半期は約150億ドルの機関投資家向け譲渡性預金証書(CD)の償還を許可しました。

そして、マージンでは、過去2四半期で100億から200億ドル程度の1年から3年の固定金利を少し取り入れています。

ただし、資本、流動性、収益のバランスを取ろうとしていることを覚えておいてください。金利の見通しというよりも、ポートフォリオの構成がどのように変化しているかに関するものです。

はい、よくわかりました。ありがとうございます。

もう少し詳しく教えていただきたいのですが。冒頭の発言で、マーケッツ収益が10四半期連続で前年同期比改善したと言及されました。これは明らかです。人材とバランスシートの大部分をどこに投資してきたのか改めて教えていただけますか? そして、これは市場全体の結果を押し上げるための継続的な資本投資プロセスですか? もちろん、毎四半期は無理かもしれませんが。ありがとうございます。

はい、以前指摘したように、今四半期の結果にも表れていますが、3ページの有機的成長のハイライトを見ると、4つの主要セグメントのそれぞれで良好な成長が見られます。

マーケッツ部門も他の3つと同様に、引き続きその事業に投資しています。

人材投資については、債券や株式の特定の分野を挙げることはしません。

Jimmy DeMaurが強調しているように、既存クライアントのギャップを埋め、時間の経過とともに彼らのためにそこにいることが重要です。

そのため、さまざまな事業にわたって人材を追加してきました。

そして、バランスシートに関しては、ブライアンが強調したように、リスク加重資産が少し増加しています。

資金調達事業をサポートするための流動性も少し増えています。

そして、債券と株式の主要な要素のそれぞれにおいて、リーディングなセールス&トレーディング・フランチャイズを持っていることの恩恵を受けています。

これにより、有機的成長戦略を持つ多様化した事業の利点を享受できています。

はい、Glenn、長年当社をフォローしていただいているのであれば、事業の位置付けが整い、全社的なバランスを保ちながら成長を開始できると言い始めてから5年、6年、7年経っています。

そのため、Jimとチームは、毎日8,000億ドルから9,000億ドルのバランスシートを市場の証券に投入し、素晴らしい仕事をして回転させ、リスクを適切に管理しています。

多くの四半期にわたって、あるいはおそらく1四半期を除いて、取引損失がないことからもわかります。

彼らの運営方法は素晴らしいですが、これは長期的な投資であり、この事業にはデータ、統制、測定、財務報告、非財務報告、取引報告に関する投資が必要です。

1日に数十億の取引を報告しています。

そのため、人材とチームの素晴らしい仕事のおかげで良好なポジションにあると考えていますが、これは昨日決めたことではありません。

これは長期的な構築であり、全社的なバランスを保ちながら構築し成長させてきました。

そして、引き続き良い仕事をしています。

素晴らしい、すべてに感謝します。

次の質問は、Deutsche BankのMatt O'Connorさんからです。

おはようございます。

自社株買いの見通しについてお聞きしたいと思います。

今四半期は35億ドルの自社株買いを実施しましたが、明らかに多くの資本を生み出し、過剰資本を持っており、貸出成長の見通しはある程度ありますが、以前ほどではないようです。

おはようございます、Matt。

資本戦略に変更はありません。

明らかに、過去1年間で非常に明確になったのは、私たちには資本があるということです。

時間をかけて資本を構築し、当初提案されたバーゼルIII最終化が今日実施された場合に備えて良好な態勢を整えました。

そして、配当後、四半期ごとに30ベーシスポイントの資本を生み出しているので、時間をかけてさらに構築する時間があります。

現時点では、最終規則が発表されるのを待っています。それにより、より正確な答えを時間の経過とともに提供できるようになります。

優先順位の順序は全く同じです。

第一に、クライアントをサポートしなければなりません。

前四半期の貸出成長でそれが見られました。これが常に私たちの優先事項です。

クライアントをサポートし、事業の将来に投資します。

第二に、配当を維持し、時間の経過とともに増やしたいと考えています。

今四半期も配当を8%増やしました。

そして、規制上の最低要件を十分にクリアできる良好な状態を確保したいと考えています。

その点では良好な状態にあります。

第三に、残りを株主の皆様に還元します。

今四半期は35億ドルです。

これは前四半期の35億ドルに加えてのものです。

そのため、会社の将来の成長をサポートし、時間の経過とともに株式を買い戻し続けるのに良い態勢にあると考えています。

わかりました。では、別の話題に移ります。

正常化された純金利マージン約2.3%という概念について言及されていましたが、これは2、3年先を見据えたものでした。

そのタイミングについて何か更新はありますか?

また、その多くは固定金利資産の再評価によるものだと思いますが、金利の低下はどのような影響を与えますか?

例えば、現在のフォワードカーブでもそのレベルに到達できますか?

ありがとうございます。

はい、最も重要なのは、純金利収益の成長に戻る必要があるということです。

そして、3四半期前から第2四半期が底になると言ってきました。

今四半期、その成長を実証し、次の四半期も再び成長する良い態勢にあります。

そして、ここから純金利収益を改善する道筋に乗っています。

毎四半期が努力の連続です。

預金を継続的に増やし、貸出を増やし、全体的な価格設定を考慮する必要があります。

ご指摘の通り、時間の経過とともに魅力的な固定金利資産の再評価があります。

時間の経過とともに再投資もあります。

そして、もちろん、追加の25ベーシスポイントのような予想外の出来事があった場合、金利カーブがどうなるかを注視する必要があります。

それは第4四半期全体に影響を与えるでしょう。

数週間後退する可能性があります。

しかし、私たちは引き続き同じことを行っていきます。

有機的成長が時間の経過とともに純金利収益の成長を促進します。

そして、純金利マージンはその結果となります。

純金利収益が引き続き私たちの焦点となります。

わかりました、ありがとうございます。

ありがとうございます。

次の質問は、Wells FargoのMike Mayoさんからです。

こんにちは。

毎四半期同じ質問をしているようですが、それは効率性比率が悪化しているように見えるからです。

スライド4とスライド10を照らし合わせると、再びスライド4はデジタル採用のスライドで、全ての事業部門で75%から90%の採用率を示しています。

そして、全ての傾向が改善しています。つまり、より多くのデジタル企業になっています。

そして、スライド10を見ると、効率性比率は前四半期の64%、前年同期の63%に対して65%となっており、非人件費は今四半期増加しています。

では、連続して営業レバレッジがプラスとなる四半期の数を数えていた頃に戻るのはいつでしょうか?また、ここでの断絶は何でしょうか?

はい、そうですね。私たちが注力しているのは、その営業レバレッジに戻ることです、Mike。

現在の圧力は主に、手数料事業に関連するインセンティブ報酬から来ています。

セールス&トレーディングが12%増、投資銀行業務が18%増、資産運用が14%増を考えてください。

資産運用部門だけでも、2億ドルの話をしています。

そのため、これは良い投資であり、良いリターンです。

それを除外すると、インフレ環境の中でかなり良好な状態にあることがわかります。

ここからは良好な手数料を期待しています。

それに伴う良好な費用も期待しています。

そして、残りの管理についてです。

これは業務の卓越性についてです。デジタル化についてです。

そして、純金利収益が手数料と共に輝き始め、信用コストが引き続き正常化するにつれて、再び営業レバレッジを実現する良い位置にいると考えています。

そのため、その期間に戻ることを楽しみにしています。

現時点では、純金利収益の成長を着実に進めることが重要です。

純金利収益の改善がその転換点を助けると考えられる時期はいつだと思いますか?

これは第4四半期の出来事でしょうか?それとも来年でしょうか?

来年についての考えを少し先取りして教えていただけますか?

純金利収益の逆風があったため、少し苦戦が続いていることは認めますが。はい、これらは全て、全ての事業で預金が回復し、純金利収益の軌道を確実にする必要があるものの一つです。

しかし、営業レバレッジの問題は2025年になると考えています。

第4四半期に入れば、より正確な情報を提供できると思います。

その一部は金利カーブに依存します。

私たちは四半期を通じて様子を見ながら進めていきます。

わかりました、ありがとうございます。

次の質問は、J.P. MorganのVivek Jaineshaさんからです。

こんにちは、ありがとうございます、アリステア。

第2四半期のデッキにあった純金利収益のウォーターフォールスライドについて詳しく聞きたいと思います。

明らかに営業日数の要因があり、BISBヘッジの便益が加わると言及されました。

そのスライドにあった他の要素について説明していただけますか?

今四半期はそのスライドがなかったので。

はい、更新していないのは、当時6ヶ月先の見通しを提供しようとしていたためです。

そのようにするのが有効でした。

今は3ヶ月の見通しを提供しているだけです。

全体的なガイダンスを提供するだけで十分だと考えました。

Vivekさん、そこで示した同じ構成要素が見られるでしょう。

大まかに言えば、第3四半期は私たちが考えていた通りに進展し、第4四半期もほぼ同じように進展すると思います。

BISBへの移行から利益をいくらか得るでしょう。これはP&Lに反映されます。

時間の経過とともに固定金利資産の再評価からも利益を得るでしょう。

その一部は、バランスシート上の住宅ローンなどから来ます。

一部はCVLから来ます。

一部は満期保有証券の償還と再投資から来るでしょう。

そして、キャッシュフロー・スワップからも利益を得るでしょう。

これは今後の四半期全てに底流として存在し続けるものです。

残りの部分は、私たちが懸命に取り組んでいる部分です。

預金を増やし、貸出を増やすことです。

有機的成長が前面に出て数字に表れることと、金利カーブで何が起こるかとのバランスです。

第4四半期に集まる際には、2025年を通じてそれがどのように見えるかについて、かなり良い感触を提供できると思います。

では、他の2つの要素についてはどうですか?

225百万ドルの利下げによるマイナスの影響がありましたが、明らかにそこには更なる影響があります。

そしてグローバル・マーケッツの純金利収益もありました。

これら2つの要素について何かコメントはありますか?利下げについては、第3四半期のガイダンスを提供した時点に戻ると、当時は9月に1回、10月に1回、11月に1回の利下げを想定していました。

実際には、9月に2回の利下げがあったことは皆さんご存知の通りです。

その追加の利下げは第4四半期全体に影響を与えます。

2週間や6週間だけでなく、四半期全体です。

そのため、これは追加のヘッドウィンドとなります。

明らかに全体的にマイナスの影響があります。

グローバル・マーケッツは負債感応的で、貸出も継続的に増加しています。

そのため、当初のウォーターフォールで利下げが私たちに少し多くの影響を与えたとすれば、グローバル・マーケッツの純金利収益でその一部を取り戻すことになります。

これでその2つの要素に答えられたと思います。

わかりました、ありがとうございます。

次の質問は、Wolf ResearchのSharon Leongさんからです。

こんにちは、Steven Chubacの代わりに電話しています。

証券に関して、前四半期に証券で約300ベーシスポイント、貸出でそれよりも少し低い再評価の追い風があると説明されていました。

これらの数字が現在どのようになっているか、更新していただけますか?

はい、証券については多分250ベーシスポイント、住宅ローンも250ベーシスポイント、CVLは100ベーシスポイントくらいだと思います。

Sharon、それで大体正しい範囲に入ると思います。完璧です。

証券ポートフォリオについてもう1つ簡単な質問があります。

再評価の追い風が見られているとのことですが、より大規模な再構築アクションを検討したことはありますか?

市場が同業他社の同様のアクションに好意的に反応しているようですが。

現時点では、そのような必要性は感じていません。

売却可能証券の大部分は現在、財務省証券にスワップして変動金利化しており、時間の経過とともに当社のポートフォリオ構成により純金利収益感応度が低下していると感じています。

そのため、現時点で純金利収益を成長させ、収益を成長させるのに良い位置にあると感じており、もちろん非常に良好な流動性と資本のベースから始めています。

したがって、現時点で再構築の計画はありません。

わかりました、完璧です。

どうもありがとうございました。ありがとうございます。

次の質問は、UBSのErica Najarianさんからです。

こんにちは、おはようございます。

金利カーブがどれだけ変動しているかを考えると、1月までNII(純金利収益)の更新を待ちたいとおっしゃっていることは理解できます。

そこで、このように質問させていただきます。

過去に、特に商業部門の変動金利貸出の感応度に関するヘッジについて言及されていました。

私たちが予測する際、どのような金利カーブになるにせよ、BISBを除く変動金利貸出について考える場合、上昇時と同様の感応度を想定すべきでしょうか?

それとも、ヘッジが下落時の感応度を実質的に抑制し、BISBを除くと、上昇時ほど大きな影響はないと考えるべきでしょうか?

はい、基本的に会社の態勢は同じなので、下落時も上昇時と同じ感応度から始めて問題ないと思います。

同時に、ご指摘の通り、時間の経過とともに再評価の恩恵を受けます。

前四半期に言及し、このコールでも既に話したように、満期を迎える貸出を置き換える新規の貸出や、さまざまな証券があります。

それは変わりません。

そして、いくつかのキャッシュフロー・スワップがあり、その多くは商業向けです。

特に2025年第3四半期と第4四半期に入ると、商業貸出の利回りにそこで恩恵が見られるでしょう。

なぜなら、それらは低金利であり、第3四半期と第4四半期に再評価されるからです。

そこにはある程度のクッションがあります。

これが、純金利収益を予測する際に、この再評価がどのように行われるかを見通せる理由の1つです。

覚えておいてください。今、非常に低い利回りが長期間続いた15年間の期間から抜け出しつつあります。

そして今、預金基盤の完全な価値が本当に見える状況に戻ってきています。

時間がかかります。四半期ごとです。

時間をかけて発展させる必要があります。

2つ目の質問です。

明らかに、米国の預金行動について最も良い見方の1つを持っておられます。

ゼロではない中立金利を見るのは長い間なかったことです。

そこで2つの質問があります。

1つ目は、預金の再評価について、下落時も上昇時と同じように捕捉できると想定すべきでしょうか? 同じ預金ベータを想定すべきでしょうか?

2つ目は、2025年について考える際、より良好な貸出成長があるかもしれません。

中立金利が2.75%から3%だとすると、Bank of Americaの自然な預金コストはそれに対してどの程度になると思われますか?

Erica、過去数年間、ベータなどについて多くの議論がありました。

しかし、第3四半期末の状況を見ると、フェデラルファンド金利と当社の総利付き預金コストの差は約250ベーシスポイント、ほぼ260ベーシスポイントです。

2019年第2四半期、前回のサイクルでフェデラルファンド金利が最高になった時を見ると、その差は160ベーシスポイントから170ベーシスポイントでした。

つまり、ベータなど他のことは置いておいて、利付き側で100ベーシスポイントの根本的な違いがあります。

そして、無利息部分を考慮すると、明らかにより大きな影響があります。

これは落ち着いていくでしょうが、あなたの指摘は正しいです。

この業界を長年見てこられたと思いますが、フェデラルファンド金利が2.75%から3.25%のレベルで長期間維持された時期を振り返ると、この業界は過去15年間と比較して、消費者事業、中小企業事業、商業事業、資産運用事業における無利息預金の付加価値のおかげで、より多くのお金を稼ぐことができました。

そのため、預金のポジショニングについて良好な感触を持っています。

消費者事業における主要世帯、中小企業、商業事業の運用口座、さらには資産運用事業における中核的な運用活動によって推進される預金構成について良好な感触を持っています。

より多くの価値が見られるはずですし、確信を持って言えますが、金利構造が落ち着くにつれてより多くの価値が見られるでしょう。

そのため、あなたの指摘通り、重要なのは2025年の25ベーシスポイントの利下げが1四半期に来るか別の四半期に来るかという道筋ではありません。

重要な違いは、ブルーチップエコノミスト、おそらくあなたのエコノミスト、そして私たちのエコノミストが、最終的に3%レベルの最終金利に落ち着くと予測していることです。

過去のサイクルではそこまで行かず、2019年末には既に利下げが始まっていました。

非常に参考になりました。ありがとうございます。

RBCのGerard Cassidyさんから追加の質問があります。

ありがとうございます。こんにちは、アリステア、こんにちは、ブライアン。

先ほどの質問に入れなかったことをお詫びします。Gerard、心配しました。

海に落ちてしまいました。

アリステア、先ほどのコメントでバーゼルについて触れられましたね。当初の提案に基づいて資本の観点から良好な位置にあるとおっしゃいました。

今四半期初めにBarr副議長が行ったプレゼンテーションについて、何か情報をいただけますか? あなた方の見解は? どのあたりに落ち着くと思われますか?

グループ全体で平均9%程度の資本増加があると言われていましたが、それに対してどのように位置づけられると思いますか?

はい、現時点で具体的な数字を提供するには十分な詳細がないと思います、Gerard。

再提案が出される際、私たちが聞いているのは、Barr議長のスピーチで概説された変更を含む全体像が再提案されるということです。

しかし、それが当初の提案よりも好ましいものであることは間違いありません。したがって、私たちはそれから恩恵を受けるでしょう。

もう少し詳細なものが見られれば、より良い見積もりを提供できるかもしれませんが、私たちにとって好ましいものです。

なるほど。ブライアン、それによって株主還元の活動を増やす可能性はありますか?

予想よりも好ましい結果になれば、株主により多くの資本を還元する機会だと考えますか?結局のところ、古い提案の見積もりに基づいても余剰資本があるので、はい、マージンでそうなるでしょう。

しかし、Gerard、最終的には、フランチャイズが多くの資本を使わずに活動を生み出し、貸出、預金、収益などを成長させているため、株主に資本を還元しているのだということを覚えておいてください。

そのため、資本と資本還元については引き続き規律を保ち、より多くの資本が利用可能であればより多くを還元し続けるでしょう。

現在の規則に対してかなりの余剰があり、新しい規則が当初の提案よりも有利であれば、間違いなくより良い態勢になります。

素晴らしい。フォローアップ質問として、全国的に支店網を拡大していることは明らかですが、大きなプレゼンスがない市場でも展開しています。

その進捗状況を教えていただけますか?また、消費者部門で素晴らしい数字を出し、顧客の素晴らしい読み取りを得ていますが、デジタルとこれらの支店の組み合わせが本当に正しい方向だと確信させるものは何ですか?

デンバーでの最初の開設から10年を祝ったところです。デンバーは私たちが最初に進出した5つの市場の1つでした。

この市場を見ると、FDICのデータを常に見ているのですが、ここ数年は景気刺激策などの影響で少し乱れていますが、これらの全ての市場で、ゼロから10位、7位、8位へと着実に進歩しているのが分かります。

私たちはそれを引き続き構築しています。高度な対面サービスとハイテクの組み合わせが、富裕層を含む全ての個人、さらには中小企業、そして中堅企業にも少し当てはまると信じています。

つまり、非常に裕福な顧客でさえ、支店を利用する必要がある時があるということです。

デンバーやコロンバス、ミネアポリスなどに支店がなければ、フルサービスの体験を提供するのは少し難しいです。

そのため、私たちはそれを行ってきました。

現在、私たちは非常に規律を持って、市場をカバーできるレベルまで構築することを目指しています。

そのため、あらゆる場所に1つずつ設置するのではなく、コロンバスのような場所で15〜20の支店のネットワークを構築しようとしています。

これにより事業を構築できます。既に主要な商業銀行のプレゼンスがあります。

これにより、その下に構築することができます。

そのため、これらの支店の預金が1支店あたり1億ドルを超えているのが見られます。これは、密度と能力、デジタル、そして既存の顧客基盤があるため、他社が行っているのとは大きく異なります。

チームは良い仕事をしています。両方の道を進む必要があると考えています。

しかし、最終的には、米国の人口を効率的かつ効果的にカバーできるよう、主要な市場全体でカバレッジを得ようとしています。

実際のところ、消費者部門全体で54%のデジタル販売があるにもかかわらず、当座預金口座の販売は50%台ではなく30%台にとどまっています。つまり、人々は依然として支店に入って関係を始めたがっているのです。そのため私たちはそこにいるのです。

非常に参考になりました。いつも通り、詳細な説明ありがとうございます。

これで本日の質疑応答を終了します。

最後の締めくくりの言葉をブライアン・モイニハンにお返しします。ご参加いただき、ありがとうございました。

当社は四半期中に順調に運営し、税引後69億ドル、1株当たり81セントの利益を計上しました。

お伝えした通り、全体的な資産の質は引き続き良好で、消費者の支出行動も堅調な経済と一致しています。

過去にお伝えしたように、純金利収益は第2四半期に転換点を迎えました。それは実現しました。

将来的に営業レバレッジを生み出す能力が継続して見られると申し上げました。

純金利収益が上昇し始めたことで、それが見えてきました。これにより効率性比率と営業レバレッジが改善するでしょう。

引き続き全社的に有機的成長を続けており、今四半期も35億ドルの資本を皆様に還元しました。

ありがとうございました。次の四半期でお話しするのを楽しみにしています。

これでBank of Americaの決算発表を終了します。

回線を切断してください。

皆様、良い1日をお過ごしください。

7.Earnings Call Proによる分析結果

🔥ポジティブ材料

収益の増加: Q3の収益は前年同期比で0.7%増加し、253.45億ドルとなり、アナリスト予想の252.9億ドルを上回りました

EPSの予想超過: 調整後の1株当たり利益(EPS)は0.81ドルで、市場予測の0.77ドルを上回りました

成長分野の寄与: 消費者銀行部門は、預金増加により好調であり、ネット収益の一部を支えました。また、資産運用部門も引き続き強い成長を示しました。

コスト管理の成功: 経費削減の取り組みにより、オペレーショナルコストが効率化され、収益性が改善されました。

🥶ネガティブ材料

利益の減少: 純利益は前年の77.2億ドルから63.8億ドルに減少しました。特に、利回りの低下が原因となり、貸出からの収益が減少しました

高金利の逆風: 金利環境が厳しく、融資需要の抑制や資金調達コストの上昇が影響しました。これにより、特に中小企業向けの融資需要が低迷しています

トレーディング収益の減少: トレーディング部門は、市場のボラティリティが低かったため、収益が振るわず、前年同期比で減少しました。

🤖AIアナリストの分析と将来予測

Bank of Americaは、収益とEPSの面で市場予測を上回りましたが、依然として利益減少の影響を受けています。特に高金利環境が今後も続くと予測され、融資需要と消費者活動が抑制される可能性が高く、短期的な成長は制約されるでしょう。しかし、資産管理や消費者銀行部門の成長を利用した収益多様化の施策は堅実であり、これらが中長期の収益基盤の強化に貢献する可能性があります。

将来の成長には慎重なコスト管理と事業の効率化が不可欠ですが、資産管理の拡大とデジタルバンキングの推進が収益拡大のカギとなると考えられます。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。