BBB Foods(TBBB)2024/Q3決算発表(2024/11/25)振り返り

1.売上と収益

・EPS 予想 0.052 → 結果 0.096 〇

・売上 予想 769.38M → 結果 752.85M ✖

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

BBB Foods Inc.(「Tiendas 3B」)は、メキシコを拠点とする企業で、食料品のディスカウントストアを展開している業界のリーダーです。「3B」という名称は、メキシコの言葉で「Bueno, Bonito y Barato」(良い、きれい、安い)を意味し、高品質の商品を低価格で提供することを使命としています。

同社は急速に成長しており、特にメキシコの消費者に対して優れた価値を提供することに焦点を当てています。2024年2月には**ニューヨーク証券取引所(NYSE)**に上場し、成長性の高さが注目されています。

主要なポイント:

業種: 食料品ディスカウントストアの運営

本社所在地: メキシコシティ

上場市場: ニューヨーク証券取引所(NYSE)2024年上場

店舗数: 2024年6月時点で2,503店舗を運営

成長戦略: 積極的な店舗展開と効率的な運営を通じて、メキシコ国内で急速に拡大中

Tiendas 3Bは、コスト効率の高いビジネスモデルを採用し、低価格で高品質の商品を提供することで、メキシコの多くの家庭に経済的な支援を行っています。

3.決算概要(FORM6-K)

1.損益計算書分析

(1)売上高は148.3億ペソ(前年同期比+29.8%)

(2)売上総利益は23.4億ペソ(前年同期比+29.7%)、売上総利益率は15.8%で横ばい

(3)営業利益は3.5億ペソ(前年同期比+67.5%)、営業利益率は2.4%(前年同期比+0.6pt)

(4)純利益は2.6億ペソ(前年同期は3.4億ペソの純損失)

(5)EBITDAは6.9億ペソ(前年同期比+54.0%)、EBITDA利益率は4.6%(前年同期比+0.7pt)

2.貸借対照表分析

(1)総資産は208.9億ペソ(2023年末比+39.6%)

(2)流動資産は80.1億ペソ(2023年末比+82.4%)

・現金及び現金同等物が12.7億ペソ(2023年末比+4.0%)

・短期銀行預金が29.6億ペソ(2023年末はゼロ)

(3)負債総額は169.6億ペソ(2023年末比-13.5%)

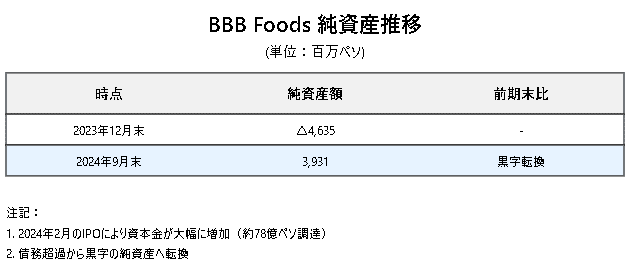

(4)株主資本は39.3億ペソ(2023年末は46.3億ペソの債務超過)

3.キャッシュフロー計算書分析

(1)営業活動によるキャッシュフロー:23.8億ペソの収入

(2)投資活動によるキャッシュフロー:41.7億ペソの支出

・主に設備投資16.4億ペソと短期銀行預金26.2億ペソ

(3)財務活動によるキャッシュフロー:17.5億ペソの収入

・IPO調達資金78.4億ペソが主要因

4.特記すべき事項

(1)事業拡大の継続

・当四半期に131店舗を新規出店(前年同期比+42.4%)

・総店舗数は2,634店舗に到達

(2)好調な既存店売上高

・既存店売上高成長率は11.6%(前年同期は15.4%)

・メキシコの食品ディスカウント業界内でトップの成長率を維持

(3)2024年2月にニューヨーク証券取引所に上場

・IPOにより財務基盤が大幅に改善

・債務超過から脱却し、積極的な成長投資が可能な体制を構築

(4)好調な収益性改善

・売上高の増加に伴う運営効率の向上

・販売費の対売上高比率が10.7%から10.1%に改善

4.決算発表資料(抜粋)

5.カンファレンスコール要約

■決算発表内容マインドマップ

■業績ハイライト:

第3四半期に131店舗の純増を達成し、総店舗数は2,634店舗に到達

既存店売上高は前年同期比11.6%増

総収益は29.8%増の148億ペソ

EBITDAは54%増の6億8,800万ペソ

営業キャッシュフロー(9ヶ月累計)は22.4%増の23億ペソ

■注目すべき懸念事項:

1.粗利益率の低下:

前四半期の16.7%から15.8%へ低下

経営陣は「四半期ごとの変動は正常」と説明を試みるも、具体的な改善策は示さず

価格設定の影響が表れるまでに3四半期かかる場合もあると言及

2.競合との関係:

Nettoとの店舗重複が約1,500店舗ある点を認める

Nettoの財務的困難や支払い遅延の噂について直接的な回答を避ける

「店舗を見れば顧客の選好は明らか」と述べるにとどまる

3.通貨リスク:

ペソ安の影響について懸念が示される

コスト上昇の消費者への転嫁に8-18ヶ月かかる可能性を認める

ドル建てコストの具体的な比率について回答を避ける

4.将来の成長性に関する懸念:

店舗開設ペースの予測可能性の低さを認める

次四半期の「大幅な増加はない」との発言

配当政策について「議論するには時期尚早」と回答

■積極的な成長戦略:

年間380-420店舗の開設目標は達成見込み

長期的に最大2万店舗の出店余地があると主張

すべての成長を自己資金で賄う方針を継続

■顧客動向:

取引件数の増加が主要な成長ドライバー

平均客単価も上昇傾向

価格は前年同期比で横ばいを維持

■サプライヤー関係:

FMCGメーカーと独自のプライベートラベルメーカーの2つに分類

特にプライベートラベルメーカーとの関係を重視

規模の経済による交渉力の向上を強調

全体として、強い成長を示す一方で、粗利益率の低下、競合との関係、通貨リスク、将来の成長性について複数の懸念材料が浮き彫りになった決算説明会だったと言えます。経営陣は特に粗利益率の低下について詳細な説明を求められ、複数回にわたり質問が出されました。

6.Earnings Call Proによる分析結果

🔥ポジティブな要素

売上高の増加: 前年同期比29.8%の増加を記録しました。

新規店舗の開設: 第3四半期中に131店舗を新たに開設しました。

🥶ネガティブな要素

利益率の課題: 利益率の低下が報告され、競争圧力が影響しています。

🤖AIアナリストの分析と将来予測

BBB Foodsは売上高と店舗数の増加を続けていますが、利益率の低下と競争の激化が課題となっています。今後、コスト管理の強化や効率的なオペレーション戦略の導入が必要とされるでしょう。これらの対策が成功すれば、収益性の改善が期待できます。しかし、競争環境がさらに厳しくなる可能性もあり、慎重な経営が求められます。

7.各種成長性

1)純資産成長率

8.カンファレンスコール詳細

オペレーター: おはようございます。ご参加の皆様、ようこそ。

私はレオノールと申します。本日の電話会議のオペレーターを務めさせていただきます。

Tiendas 3Bの2024年第3四半期決算説明会へようこそ。

背景ノイズを防ぐため、すべての回線をミュートにさせていただいております。

スピーカーの発表後に質疑応答の時間を設けており、その際に手順をご案内いたします。

Zoomでのお名前の表示が正しいことをご確認ください。正しくない場合は、表示名の編集をお願いいたします。

なお、本電話会議は投資家およびアナリスト限定となっております。メディアからの質問はお受けできず、また本会議の内容を報道することもできません。

本電話会議での将来の見通しに関する発言は、現時点で入手可能な情報に基づいています。

本日はTiendas 3Bの最高経営責任者アンソニー・ハトゥ氏と最高財務責任者エドゥアルド・ピズート氏にご参加いただいております。

それでは、アンソニー氏にお渡しいたします。どうぞよろしくお願いいたします。

アンソニー・ハトゥ: おはようございます。皆様、3Bの2024年第3四半期決算説明会にご参加いただき、ありがとうございます。

まず私から当四半期の業績についてご説明し、その後CFOのエドゥアルド・ピズートから財務実績の概要をご説明いたします。

その後、質疑応答に移らせていただきます。

3Bの好調な四半期をご報告できることを嬉しく思います。

当四半期は131店舗の純増となり、9月30日時点での総店舗数は2,634店舗となりました。

既存店売上高は前年同期比11.6%増加し、総収益は29.8%増の148億ペソとなりました。

第3四半期のEBITDAは6億8,800万ペソとなり、前年同期比54%の増加となりました。

キャッシュフローについては、年間累計ベースでの測定を好んでおります。

四半期ごとの数字は決算報告書の付録に記載されています。

四半期ベースではこの数字は変動的になると想定されます。

年初来9ヶ月間の営業活動によるキャッシュフローは約23億ペソとなり、前年同期比22.4%の増加となりました。

当四半期末の純現金残高は約13億ペソ、さらに米国銀行預金建ての短期ポジションとして29億ペソを保有しています。

米ドルベースでの総現金残高は前年同期から変化ありません。

我々の急速な成長は引き続き自己資金で賄われています。

事業実績についてご説明いたします。

店舗展開は力強く進展しています。

先ほど申し上げた通り、2024年第3四半期に131店舗の純増を達成しました。

年初来9ヶ月間では346店舗の純増となります。

前年同期の243店舗と比較すると42%の増加となります。

380〜420店舗という店舗開設に関するガイダンスについては、2024年の目標を確実に達成する見込みです。

続いて、収益と粗利益率についてご説明いたします。

当四半期の総収益は前年同期比29.8%増加しました。これは既存店売上高が11.6%増加したことと、過去24ヶ月間に開設した新規店舗の寄与によるものです。

粗利益率は前年同期と同じ15.8%となりました。

規模拡大による効率性は価格に反映され、お客様の利益となっています。

3Bは引き続き、取り扱い商品において市場最高の価格対価値を提供しています。

これは我々の成功の重要な要因の一つです。

それでは、エドゥアルドにマイクをお渡しします。

エドゥアルド・ピズート: アンソニー、ありがとうございます。おはようございます。

販売費及び一般管理費の総収益に対する比率は、前年同期の13.9%から13.4%へと51ベーシスポイント低下しました。

この収益比率は我々にとって重要な指標です。

下降トレンドを確実にするため、常に注視しています。

EBITDAは4億4,700万ペソから6億8,800万ペソへと54%増加し、73ベーシスポイントの上昇となりました。

この増加は売上成長と業務効率化によるものです。

なお、我々はEBITDAを目標として事業を運営しているわけではありません。

EBITDAは、収益、商品貢献利益、売上高比率でのコスト低減という目標を達成した結果として捉えています。

運転資本のマイナス変動から引き続き多額のキャッシュを生み出しています。

2024年第3四半期の支払日数は過去のトレンドと一致しています。

2024年9月30日時点での調整後運転資本のマイナス比率は総収益の10.3%となり、事業運営の効率性とビジネスモデルの強みを反映しています。

アンソニーが冒頭で述べた通り、前年同期比42%の店舗増加と2つの物流センター開設にもかかわらず、引き続き自己資金で賄えていることを改めて申し上げたいと思います。

それでは締めくくりのコメントのため、アンソニーにマイクをお戻しします。

アンソニー・ハトゥ: 本日はご参加いただき、ありがとうございました。

最後に以下のポイントを申し上げたいと思います。

ガイダンスに沿った力強い店舗開設、力強い売上成長、そして健全な既存店売上高成長を達成しました。

計画通り、売上高比率でのコストが順調に改善しています。

キャッシュ創出により、引き続き成長を完全に自己資金で賄うことができています。

我々は同じことをより良く、より速く続けており、今後の展開にとても期待しています。

それでは質疑応答に移りたいと思います。オペレーター、お願いいたします。

オペレーター: ありがとうございます。

これよりアンソニー・ハトゥ氏とエドゥアルド・ピズート氏との質疑応答を開始いたします。

ご質問がある方は、画面下部の挙手ボタンを押してください。

電話でご参加の方は*9を押してください。

全ての回線がミュートになっていることをお知らせいたします。

順番が来ましたら、発言が許可されます。

その時点でミュートを解除してご質問いただけます。

ここで、投資家およびアナリストの皆様に対し、我々の戦略への継続的なご支援とご信頼に感謝申し上げます。

さらなるご質問がございましたら、お気軽にご連絡ください。

最初の質問は、ウェルフォード様からです。

ご質問の前にお名前と会社名をお願いいたします。

ボブ・フォード: ボブ・フォードです。BAC、バンク・オブ・アメリカ・コープです。

アンソニーさん、エドゥアルドさん、こんにちは。

好調な四半期おめでとうございます。質問をお受けいただき、ありがとうございます。

四半期ベースで粗利益率が低下し、同時にトレンドを上回る事業レバレッジの上昇が見られました。

それぞれの数字の背景について教えていただけますでしょうか。

また、店舗ベースのうちNettoと重複している割合はどのくらいで、過去数ヶ月間でそのNetto価値提案はどのように推移していますか?

最後に、アンソニーさん、成長のペースについて何度か言及されましたが、年率で約500店舗のペースで、ガイダンスを上回っているようです。

2025年の新規店舗開設のペースについて、どのように考えればよいでしょうか。

アンソニー・ハトゥ: ボブさん、こんにちは。

まず粗利益率の変化についての質問からお答えします。

前四半期、粗利益率は16.7%でした。その時、誰かがこれがトレンドかと質問されました。

私は、これは価格設定に関する多くの個別の意思決定の結果であり、トレンドとして捉えるべきではないと回答しました。この数字は四半期ごとに変動するからです。

今回見られるのはまさにその通りです。我々の戦略に変更はありません。

引き続き商品ごとに、取扱量とペソベースの営業利益を最大化するよう価格設定を行っています。

ですから、ここで見られるのは過去2四半期の取り組みの結果です。

本日の質問では、Nettoやその他の競合について複数質問されましたが、Nettoについて申し上げますと、現在約1,500店のNettoが我々の既存店の近くにあります。

ご覧の通り、我々の現在の業績は引き続き極めて好調です。

我々は全ての競合を歓迎しており、我々の価値提案が最も強力であることに自信を持っています。

そして、お客様に最高の価格対価値を提供することで、より多くのお客様を惹きつけ、取引件数を増やし、時間の経過とともにお客様の購入商品数を増やすという、正しい取り組みを行っています。

不動産についても質問されましたね。

ボブさん、間違っていなければ、事業レバレッジについても質問されましたよね?

その通りです。

では私が回答させていただきます。ボブさん、ありがとうございます。

実際、過去と変わらない取り組みを続けているだけです。

ご存知の通り、店舗レベルや物流センター、本当にあらゆる場所で業務を見直し続けています。

常により効率的な運営を目指しています。

これがその取り組みの結果です。

販売費は前年比で減少し、管理費は前年と同水準です。

ご存知の通り、その理由は主に、社内全体で人材への投資を続けているためです。

これは物流センターの追加や地域本部の人員とも関係しています。

また、上場企業としての費用も発生するようになりました。

これらが事業レバレッジを主にけん引している要因です。

最後の質問は、ボブさん、店舗開設のペースについてでしたね。

はい、ガイダンスは確実に達成できると申し上げられます。

そして、この市場は長期的に最大2万店の3B店舗を維持できると考えていることから、店舗開設のペースを時間とともに上げていくことに注力するのは自然なことです。

しかし現時点では、ガイダンスの達成に十分満足しているとお伝えしておきます。

ボブ・フォード: それは理にかなっています。

そしてアンソニーさん、その質問は実際には、系列会社の財務的困難に関する報告についてでした。

サプライヤーの間で、支払いが困難になっており、一部のサプライヤーが出荷を拒否しているという噂があります。

重複している1,500店舗の売り場で、そのような影響や証拠が見られているでしょうか?

3Bの既存店売上高の非常に強いトレンドや店舗全般の業績から、Nettoの影響を切り離すのは難しいところです。

しかし、現実的に申し上げれば、3Bに入店してからNettoに入店すれば、お客様がどちらで買い物をしたいと考えるかは一目瞭然です。

それ以上は申し上げません。

ボブ・フォード: 理解いたしました。ありがとうございます。

改めて、好調な四半期おめでとうございます。

アンソニー・ハトゥ: ありがとうございます、ボブさん。

オペレーター: 次の質問は、アルバロ・ガルシア様からです。

会社名を仰ってからご質問をお願いいたします。

アルバロ・ガルシア: はい、聞こえますか?

オペレーター: アルバロ・ガルシア: 完璧です。

BTGパクトゥアルのアルバロ・ガルシアです。

2つ質問があります。

1つ目は現金残高についてです。

130店舗を開設した四半期でも、現金を消費していません。

成長に注力されていることは承知していますが、長期的な配当の見通しや、その方針に何か変更があるのかをお聞かせください。

これが1つ目の質問です。

アンソニー・ハトゥ: アルバロさん、配当について話すのはまだ早すぎると思います。ただ、この事業をモデル化した方なら誰でもご存知の通り、最終的には相当額の現金が生み出され、その時点で余剰資金をどう賢明に使うかという問題になります。

配当がその答えなら、それはそれでよいでしょう。

ただ、現時点ではそれ以上申し上げることは控えさせていただきます。

アルバロ・ガルシア: はい、分かりました。

2つ目の質問は、スパゲティチャートについてです。

ここ数四半期は見ていませんが、新規店舗の生産性について何かコメントいただけますでしょうか。

店舗規模が少し大きくなっているのは承知していますが、過去24ヶ月間に開設した店舗の生産性に関する何らかの情報をいただければ大変参考になります。

アンソニー・ハトゥ: スパゲティチャートについては、年1回更新しており、第4四半期に行う予定です。

ただ、申し上げられるのは、すべての年次が引き続き非常に堅調に推移しており、新しい年次の店舗が好調という傾向も続いているということです。

ですので、この点については特に新しい報告事項はありません。

いつも通りのビジネスが続いているようです。

アルバロ・ガルシア: それは良いニュースですね。

ここで終わりにします。ありがとうございました。

アンソニー・ハトゥ: アルバロさん、おめでとうございます。

アルバロ・ガルシア: アランさん、ありがとうございます。

オペレーター: 次の質問は、ジョセフ・ジョーダン様からです。

会社名を仰ってからご質問をお願いいたします。

ジョセフ・ジョーダン: 皆さん、こんにちは。

アンソニーさん、こんにちは。

エドゥアルドさん、JPモルガンのジョー・ジョーダンです。

質問の機会をいただき、ありがとうございます。

質問を3つに分けさせていただきます。

まず、市場が加速する中で、御社も加速したと見ています。

そこで質問ですが、スパゲティチャートに関連して、四半期トレンドを見て、既存店売上高を客単価と来店客数に分解し、より多くのメキシコの方々が3B店舗の高い価値提案を認識されているのかを理解したいと思います。

2つ目の質問は、粗利益率に戻ります。

四半期ベースで変動し、商品ミックスや御社と競合他社の商業的姿勢に本当に依存することは理解しています。

ただ、12ヶ月から18ヶ月のベースで見た場合、正常化された水準をどこに置くべきかを理解したいと思います。

2023年の水準を、正常化された基準として前提とできるでしょうか。

最後に、事業展開をフラグとして見た場合、今年のガイダンスには自信を持っておられます。

季節性を考えると、今年はガイダンスを自然に上回る可能性も示唆されています。

しかし、当四半期を見て理解したいのは、この高い販管費レバレッジをどう調和させるかということです。

かなり重要な数字でした。

また、四半期を通じた店舗開設について、新規店舗が収益にどの程度関係していたのか、あるいは店舗開設が四半期の早い段階で行われていれば、さらに高い事業レバレッジを想定できるのかを理解したいと思います。

ありがとうございます。

アンソニー・ハトゥ: お元気ですか?

まず、客単価の推移に関する1つ目の質問についてお答えします。

お伝えできるのは以下の点です。

時間の経過とともに、取引件数、つまり取引回数が顕著に増加しています。

平均客単価も健全に増加しています。

これは、我々の場合、前年同期比で価格が完全に横ばいであるにもかかわらずです。

これは、非常に健全で強い業績の良い指標だと考えています。

粗利益率の問題について、そして時間の経過とともにトレンドがどうなるかという質問ですが、ここに課題があります。

はい、より高い粗利益率を示すことはできますが、それは別の四半期には低下するかもしれません。

そして問題は、売上はどうなったのかということです。

ご存知の通り、我々は常に価格と売上とペソベースの利益を天秤にかけており、常にペソベースの利益と取扱量の最適化を図っています。

ですので、粗利益率の低下が見られる場合、それは取扱量ベースと売上ベースでより良い結果が得られると考えるからこそ行っているのです。

そうでなければ意味がありません。

そして繰り返しになりますが、やり方としては粗利益率の目標を持っているわけではありません。

基本的にSKUごとに見て、先ほど申し上げた取扱量とペソベースの利益を最大化するよう価格設定を最適化しています。

もちろん、モデル化には地面に杭を打って、時間の経過とともに利益率がどうなるかを想定する必要があります。

以前の会話でお話しした通り、我々は常に、モデルの中では粗利益率を永久に横ばいとしています。

そのことはお伝えしておきます。

ある時点で、数字を1つ選んでそれを永久にモデル化する必要があります。

それが我々が社内で行っていることです。

質問がもう2つありましたね。

最後の1つを繰り返していただけますでしょうか?

ガイダンスと事業拡大に関してでした。

ジョセフ・ジョーダン: 四半期を通じた開設状況を理解したいと思います。期待を上回る事業レバレッジと、それらの店舗の貢献を調和させるためです。

最終的に、一部の店舗が本当に後ろ倒しになっていれば、費用は発生したものの売上の恩恵は得られていないことになり、事業レバレッジは最終的にそれ以上になる可能性があります。

そしてアンソニーさん、既存店売上高を来店客数と客単価に分解して説明していただけると素晴らしいと思います。ありがとうございます。

アンソニー・ハトゥ: では不動産について少しお話しさせていただきます。

不動産チームが非常に定期的に、安定的に店舗を生み出してくれることを望んでいます。

月ごとの店舗開設数の変動は避けたいと考えています。

しかし現実には、これは非常にダイナミックな市場であり、物事は時として他の時期より早く進むことがあります。

そのため、ある月は店舗数が多く、別の月は少なくなります。

ですので、四半期ごとの数字を確実にお伝えするのは常に難しい判断です。

我々としては年間ベースの数字にこだわりたいと思います。

次の四半期に大幅な増加が見られるでしょうか?

私はそうは思いません。

健全な増加は見られますが、年末の四半期にすべてが集中するといったようなことはないでしょう。

質問への回答になったかわかりませんが、これが私の見方です。

そして同じ見方で、ジョーさん、特に第4四半期の事業レバレッジについての質問にお答えするのは難しいと思います。

ただ全体として、年間ベースでご覧の通り、特に販売費について、引き続き事業レバレッジの向上を目指しています。

客単価と来店客数についての質問がもう1つありましたね、ジョーさん?

ジョセフ・ジョーダン: はい、その情報を分解していただけると価値があると思います。内訳は示せないと承知していますが、それは貴重な情報です。

アンソニー・ハトゥ: はい、貴重だとは思いますが、仰る通り、そこまで詳細なレベルには踏み込みません。

先ほど申し上げたことを繰り返すだけになります。

大部分は取引件数の力強い増加によるもので、次いで客単価の良好な増加が寄与しています。

そして、これは四半期ごとの価格上昇が見られない中での結果だと申し上げました。

2023年第3四半期から2024年第3四半期の平均商品単価を見ると、横ばい傾向です。

ジョセフ・ジョーダン: 完璧です。ありがとうございます。

オペレーター: 次の質問は、アンドリュー・ルビン様からです。

会社名を仰ってからご質問をお願いいたします。

アンドリュー・ルビン: モルガン・スタンレーのアンドリュー・ルビンです。

質問の機会をいただき、ありがとうございます。

弾力性に関するコメントについて掘り下げたいと思います。

価格への再投資について言及されましたが、商品レベルでそういった変更を行う際、上昇効果はすぐに表れるのでしょうか、それとも消費者が認識するのに時間がかかり、商品レベルでの売上増加の恩恵が数週間あるいは数ヶ月かけて表れるのでしょうか?

それを理解できると参考になると思います。

また2点目として、業界売上の減速が見られており、経済的に厳しい時期には、ティエンダス・トレスベーへのトレードダウンが見られるかもしれません。しかし、それが短期的にどのようなペースで起こるのかを理解したいと思います。御社は業界のトレンド減速にレバレッジがかかるのでしょうか、それともどの時点で業態へのトレードダウンによる上昇効果が見られ始めるのでしょうか?

これらの点について、何か示唆をいただけると大変参考になります。

アンソニー・ハトゥ: 価格を変更した際の効果のタイムラグについて質問いただき、大変嬉しく思います。

申し上げたいのは、それは場合によって全く異なるということです。

一部のカテゴリーは即座に反応し、一部のカテゴリーは文字通り3四半期かけて反応し、その影響が非常に長期間にわたって継続的に現れるのを見ることになります。

そのため、四半期ごとに見た場合、例えば粗利益率への影響が見られ、その後ドルベースの利益貢献を見ると、四半期内での影響が即座には見られないといったことが少し厄介です。

これは主に、先ほど申し上げたラグが発生するカテゴリーで価格変更を行う際に起こることです。

四半期の3ヶ月目に行った場合は特に顕著で、その影響は基本的に次の四半期にずれ込みます。

ですので、そういったことが起こっても驚かないでください。

2つ目の質問、市場で何が起きているかについてですが、はい、消費者の財布の紐が少し引き締まっているかもしれないという話は聞いています。

3Bではそのような傾向は全く見られていません。

引き続き非常に好調に推移しており、既存店売上高のトレーバーサルについてご覧の通り、その傾向に反している様子です。

では、人々がブレスベット(3B)にシフトしているのが見えるかというと、おそらくそれは起きているのでしょう。

どの程度の規模で、どのくらいの速さで起きているのかを正確に測定する方法はありませんが、取引件数が増加しているのは確かですし、その一部がそういった状況を示していると推測せざるを得ません。それに加えて、我々の価値提案は継続的に改善しているので、それも別の効果をもたらしています。トレスベットの継続的な強さを説明する要因は多数あり、これはおそらくその1つでしょう。

しかし過去の経験から分かっているのは、トレスベットのお客様になると非常に定着率が高く、そのため状況が好転した場合 - もし状況が悪化していたとして - そのお客様を失う可能性は非常に低いということです。

アンドリュー・ルビン: 参考になる示唆をいただき、ありがとうございます。

オペレーター: 次の質問は、ヘクトル・マイヤー様からです。

会社名を仰ってからご質問をお願いいたします。

ヘクトルさん、つながっていますか?

ヘクトルさんが接続していない場合は、次の順番までお待ちいただきましょう。

はい、次の質問は、ダニラ・レドノウ様からです。

会社名を仰ってからご質問をお願いいたします。

ダニラ: 申し訳ありません、聞こえますでしょうか?

オペレーター: はい、完璧です。

ダニラ: 質問の機会をいただき、ありがとうございます。HSBCのダニラです。

エドゥアルドさんへの質問です。米ドル建ての現金残高が2,964と、四半期ベースで約7%増加しているのに、為替差益は300百万から210百万に減少しているのが分かりました。

為替商品や水準に何か変更があったのでしょうか?私の計算では第3四半期にはより大きな利益があったはずですが、第4四半期の為替差益についてはどのように考えればよいでしょうか?

これが1つ目の質問です。

エドゥアルド・ピズート: ダニラさん、こんにちは。

はい、ありがとうございます。

米ドルで見ればより単純になります。

IPO調達額から約束手形の支払いなどを差し引いた残高は1億7,000万ドル、170百万でした。

それらの短期預金に約1億5,000万ドルを保有しており、残りは米ドル口座の日々の残高となっています。

実際には何も変更はありません。

利息で増加しているだけです。

メキシコでの事業運営には全くその現金を移転していません。

ダニラ: はい、ありがとうございます。

2つ目の質問についてですが、第4四半期は同じと考えてください。

引き続き自己資金で賄っており、事業運営への移転は行いません。

ダニラ: 分かりました。同じ金額で、為替レートはその時々のものを使用すれば良いということですね。

分かりました、ありがとうございます。

そして、本日何度も質問が出ていますが、別の角度から質問させていただきたいと思います。

売上をけん引するために価格への再投資をより多く行う必要性を感じておられますか?サプライヤーからのボーナスが減少しているとか、何か具体的な変更はありますか?

というのも、粗利益率が過去最高から横ばいになった理由を理解しようとしているからです。また、累積利益率は16.3%ですが、それが我々の予想に使用すべき水準なのでしょうか。

予想に使用すべき水準について、ご示唆いただけないでしょうか。

アンソニー・ハトゥ: はい、現実とモデル化という非常に厄介な質問に戻りますが、現実では価格設定の方法についてご説明した通りです。これは継続的な取り組みだと申し上げたいと思います。一時的な取り組みではなく、当社では継続的に商品の価格弾力性をテストし、継続的に価格水準を最適化し、継続的に判断を行っています。規模の拡大によるレバレッジと、サプライヤーとともに単に大きくなることで得られる規模の効率性が、我々が全て見てきた通り変動する粗利益率の数字に反映されるのか、それとも価格に反映されるのか。

そしてアンドリューさんが正しく指摘された通り、売上への反応は即座に現れる場合もあれば、タイムラグを伴う場合もあります。

そしてそれが現実です。

我々がそうしているのは、それが正しいことだと信じているからであり、それが時間の経過とともに我々の価値提案の改善を促進していると考えているからです。

そしてそれが今度は、引き続き非常に健全な既存店売上高をけん引しています。

そして規模の面では、これにより市場で極めて競争力のある存在となる好循環が生まれています。

そして今度はこれを、非常にダイナミックでExcelスプレッドシートに落とし込むのが非常に複雑になるモデル化に転換する必要があります。

我々が社内で対処している方法は非常にシンプルです。

店舗の典型的な売上カーブについて前提を置いています。

そして新規店舗が開設され - 店舗の改善状況はご覧の通りで、各年次はより強く、より良くなっており、開始時点とその売上カーブのパフォーマンスの面で改善が見られます。

より急な傾向にあり、そのため収支均衡に達するのが早くなっています。

そして、特定の粗利益率に対する売上カーブを想定しています。

ですので、一方を他方から切り離すことはできません。

少なくとも我々の見方では、そうはしません。

より低い粗利益率を置く場合は、売上カーブも変更してより急で高い売上カーブにする必要があります。

一方が他方と連動しています。

残念ながら、具体的な数字は申し上げませんが、申し上げられるのは、モデルの粗利益率としてどの数字を選ぶにせよ、開設する各店舗の売上カーブがその水準で意味をなすことを確認してくださいということです。

過去のトレンドを見て、基本的にこれは理にかなっていると判断できます。

そしてこれらは時間の経過とともに改善すると想定できます。

それが見方についての私からの提案です。

ダニラ: ご説明ありがとうございます。非常に詳しく理解できました。

オペレーター: 次の質問は、ヘクトル・メイ様からです。

会社名を仰ってからご質問をお願いいたします。

ヘクトルさん、聞こえないようです。

ヘクトルさん、ご質問を書面でお送りいただければ、回答させていただきます。

次の質問は、ルイス・マルティネス様からです。

会社名を仰ってからご質問をお願いいたします。

ルイスさん、ミュートになっているようです。

ルイス: はい、申し訳ありません。

間違えました。

オペレーター: はい、どうぞ。

ルイス: いいえ、質問はありません。

私の間違いでした。

オペレーター: はい、問題ありません。

申し訳ありません。

次の質問は、サンティアゴ・アルバレス=ベリンガス様からです。

会社名を仰ってからご質問をお願いいたします。

サンティアゴ・アルバレス=ベリンガス: こんにちは、サミット・マネジメントのサンティアゴ・アルバレス=ベリンガスです。

店舗開設と売上成長の素晴らしい成長、おめでとうございます。

新規店舗の成長を支えるための設備投資の大幅な増加が見て取れます。

新規店舗のコストに関する単位当たりの経済性と、財務諸表への表示時期について、より詳しくご説明いただけないでしょうか。

また今後に向けて、キャッシュフローやその他の指標に対する割合として、設備投資の適切な水準はありますでしょうか?

ありがとうございます。

アンソニー・ハトゥ: サンティアゴさん、こんにちは。

エドゥアルド・ピズート: はい、ご質問ありがとうございます。

まず、単位当たりの経済性についてですが、プロスペクタスに店舗の最初の3年間の様子を説明した詳細なスライドがあります。

また、店舗あたり390万ペソという目標設備投資についても説明しており、投資回収率についても触れています。

そのスライドをご覧いただくことをお勧めします。

それが目標であり、今日もその水準を維持しています。

これが1つ目の質問でした。

2つ目の質問は、理解が正しければ、売上高に対する設備投資の適切な割合についてでしたでしょうか?

それでよろしいですか?聞こえた通りでしょうか?

サンティアゴ・アルバレス=ベリンガス: はい、売上高またはキャッシュフローに対する割合についてです。

分かりました。

実際には - 我々は売上高比率やそういった指標で設備投資を見ているわけではありません。

我々にとって、それは結果として生じるものです。

申し上げられるのは、実績でご覧の通り - 今年は380〜420店舗という我々のガイダンスをご覧の通り - 全てを成長に再投資しているということです。

つまり、可能な限り多くの店舗を開設したいと考えています。

ですので、現時点では売上高やキャッシュフローに対する割合としてのガイダンスや - 仰るような適切な水準はありません。

これが我々の見方です。

サンティアゴ・アルバレス=ベリンガス: ありがとうございました。

オペレーター: 次の質問は、ジン・サン様からです。

会社名を仰ってからご質問をお願いいたします。

ジン・サン: はい。こんにちは。

キャプテンズ・オブ・キャピタルLLCです。

皆様、サプライヤーとの関係について、より広い観点からお時間を取ってお話しいただけますでしょうか?

長期的な視点でお願いします。

価格の側面と、価格以外の側面がありますよね?

規模を拡大する中で、サプライヤーと交渉を行っています。

長期的に見て、その関係をどのように考えておられますか?

必ずしも御社との排他的な関係ではありませんよね?

現在はオンラインでも販売していますか?

一般的に、長期的な視点からその関係をどのように考えておられるか、お聞かせください。

アンソニー・ハトゥ: ジンさん、こんにちは。

まず非常に大局的な回答から始めさせていただきます。

より大きくなり規模を拡大するにつれて、あらゆる種類のサプライヤーとの関係が改善し、購入するすべての商品でより良い条件を得られるようになることは、疑問の余地がありません。

そして、これを2つのグループに分けて考える必要があります。

1つは伝統的なFMCGの企業で、彼らとは素晴らしい関係を築いています。

彼らとの関係や我々が行っていることは、これらの伝統的なFMCG企業から仕入れる商品を通じて顧客に提供する価値提案の面で、時間とともに継続的に改善しています。

2つ目のグループは、プライベートラベル商品を供給するサプライヤーです。

これらはすべて中小企業として始まり、過去15年間で我々と同じペースで成長し、今日ではそれほど小規模でも中規模でもなくなっています。

彼らとの関係は、言ってみればより深いものです。

彼らとは事前に大規模な計画を立てています。

非常に密接に協力しており、1つの明確な目標があります。それは、最高の価値提案を持つ商品を顧客にお届けすることです。

そして繰り返しになりますが、規模は両者にとってこれらの効率性を達成する上で大きな役割を果たしています。

ですので、これはすべて事前に計画されています。

すべてのサプライヤーと密接に協力しており、目標は極めて明確です。

毎年、供給を確保し、供給する商品が価格に対して可能な限り最高の商品であることを確実にすることです。

オペレーター: 次の質問は、アルバロ・ガルシア様からです。

会社名を仰ってからご質問をお願いいたします。

アルバロ・ガルシア: ありがとうございます。

はい、聞こえています。

フォローアップの機会をいただき、ありがとうございます。

BTGパクトゥアルのアルバロ・ガルシアです。

2つのフォローアップ質問があります。1つは、開示いただいた希薄化後株式数に関する事務的な質問です。見られて良かったです。

アルバロさん、それに何が含まれていて何が含まれていないのか、色々とご説明いただけますでしょうか。未確定の株式は含まれていないと想定していますが、その点について何かコメントいただけると大変ありがたいです。

2つ目の質問は、より売上高の動向に関するものです。

特に第3四半期は雨が多かったですね。

雨が多く、伝統的なチャネルへの大きなシフトに関する多くのコメントを見てきました。しかし、御社は徒歩圏内ということで、雨が需要にどのような影響を与えたのか気になっています。技術的に見て、雨は良いことだったのか悪いことだったのか、第3四半期についてお聞かせください。

その点についてコメントいただけると参考になります。ありがとうございます。

アンソニー・ハトゥ: まず株式数についてですが、今四半期に含まれているのは、潜在的に転換される可能性のあるオプションで、これはイン・ザ・マネーで確定済みのオプションに関係しており、我々の会計チームがIS33を使用していることに関係しています。

基準に戻りますと、今は詳細には立ち入りませんが、IS33に基づいており、基本的にはイン・ザ・マネーで確定済みのオプションです。

これが1つ目の質問でした。

2つ目の質問は、当四半期中の雨の影響について、良かったのか悪かったのかということでした。

難しい質問です。

雨は確かに影響を与えます。

ここでは雨が降ると人々は買い物に行く傾向が低くなりますが、差し引きで見ると、いいえ、大きな影響は見られませんでした。

アルバロ・ガルシア: 素晴らしいです。ありがとうございます。

オペレーター: これ以上の質問をお待ちします。

ヘクトル・マイアさんからの質問は届いていますでしょうか?

はい、少々お待ちください。

質問をいただいています。

まず、2つ目の質問から始めましょう。

粗利益率について、サプライヤーからのより高い価格がペソ安と関係している可能性があるのかを理解したいとのことです。

また、ペソ安が一定の圧力を生む中で、価格設定戦略についてどのように考えているのか、消費者にどの程度段階的に転嫁していくのかについても伺いたいとのことです。

そして、サプライヤーや輸入に直接的または間接的に関係するドル建てのコスト・オブ・グッズの割合を概算でお示しいただければ大変参考になるとのことです。

アンソニー・ハトゥ: ヘクトルさんへの回答をさせていただきます。

これは、ペソ安の時期を経験するのが初めてではありません。

そして、背後で何が起きているかについて、製造コストを数レイヤー掘り下げてみると、多くの項目がドル建てになっているというご指摘は全くその通りです。

そのため最終的には、ペソ安の影響とペソ建てコストの上昇の影響が見られることになります。

そして100万ドルの質問は、これらの上昇がどのくらいの速さで消費者に転嫁されるかということです。

過去を振り返ってみると、この現象は8ヶ月から18ヶ月かかることを見てきました。

そしてひとたび転嫁されると、基本的には、まるでなかったかのように以前の状態に戻り、トレンドは継続し、トレンドに追いつくことになります。

これがペソ安を見てきた経験です。

2つ目の質問は?

いいえ、それだけです。

それが唯一の質問でした。

オペレーター: これ以上の質問をお待ちします。

オペレーター、他に質問はありますでしょうか?

はい、改めて投資家の皆様、アナリストの皆様に感謝申し上げます。

いつもの通り、すべてのご質問にお答えできることを嬉しく思います。

いつでもお気軽にご連絡ください。

改めて、誠にありがとうございました。

これで本日の電話会議を終了させていただきます。

ご退出いただいて結構です。

[議事録終了]

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。