Travelers(TRV)2024/Q3決算発表(2024/10/17)

1.売上と収益

・EPS 予想 3.658 → 結果 5.24 〇

・売上 予想 11.462B → 結果 11.317B ✖

・次期EPS 予想 → 新ガイダンス

・次期売上 予想 → 新ガイダンス

2.企業情報

Travelers Companies, Inc.は、アメリカを拠点とする大手損害保険会社です。主に個人および法人向けに幅広い保険商品とリスク管理サービスを提供しています。以下に主な企業情報をまとめました。

基本情報

設立年: 1853年

本社所在地: ニューヨーク州ニューヨーク、485 Lexington Avenue

証券取引所: ニューヨーク証券取引所(NYSE)

ティッカーシンボル: TRV

主な事業セグメント

Travelersは、次の3つの主要なビジネスセグメントで事業を展開しています:

Business Insurance(ビジネス保険)

中小企業から大企業までの法人顧客向けの損害保険とリスク管理サービスを提供しています。製品には、商業用不動産保険、一般賠償責任保険、労働者災害補償保険などが含まれます。

Bond & Specialty Insurance(保証および専門保険)

主に保証保険や専門保険を提供し、サイバー保険などリスクの高い分野に対応しています。2024年には、サイバー保険業務を強化するため、Corvus Insurance Holdings, Inc.を買収しました。

Personal Insurance(個人保険)

個人向けには自動車保険や住宅保険などを提供しており、個々の顧客に合わせた保険商品を展開しています。

収益構造と成長戦略

収益: Travelersは主に保険料収入と投資収益によって収益を得ています。2024年の第3四半期には、ビジネス保険や個人保険セグメントでの保険料収入の増加が顕著でした。

成長戦略: Travelersは、デジタル化の推進やリスク管理サービスの高度化、特にサイバー保険分野への投資によって成長を図っています。また、コスト効率の向上を目指してAIやデータ分析を活用し、顧客体験の向上にも努めています。

その他の特徴

財務の安定性: Travelersは非常に安定した財務基盤を持ち、リスク管理にも優れた企業として評価されています。業界全体の景気変動や自然災害等の影響を受けやすい損害保険業界においても、しっかりとしたリスク分散と資産管理を行っています。

Travelersは、長い歴史を持ち、信頼性と財務の安定性を基盤とするリーディングカンパニーとして、損害保険分野での地位を確立しています。

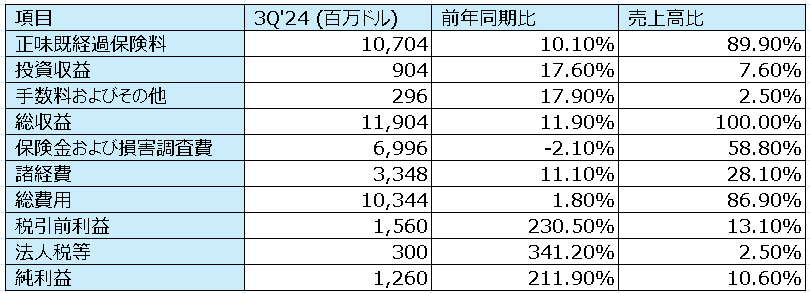

3.決算概要(FORM10-Q)

1. 損益計算書

収益: 総収益は前年同期比で増加し、特に保険料収入(約10.7億ドルから10.7億ドルへ)と投資収益(約7.7億ドルから9.0億ドルへ)が寄与しています。特筆すべきは、実現投資利益が前年の損失から約5500万ドルの利益に転換した点です。

費用: 主な費用である保険金と関連調整費用は前年同期比で減少し、前年の71.5億ドルから69.9億ドルに減少しました。これにより、損益改善に寄与しました。

税引前利益と純利益: 税引前利益は前年同期の4.7億ドルから15.6億ドルへと大幅に増加し、純利益も同様に約4.0億ドルから12.6億ドルへと増加しました。これは、保険金支払の減少と収益の増加が影響しています。

2. 包括利益計算書

純利益: 純利益は前年同期の約4.0億ドルから12.6億ドルに増加しました。

その他包括利益: その他包括利益は前年同期の赤字(約20億ドル)から黒字(約19.7億ドル)に転じました。この要因としては、特に投資証券の未実現利益の増加(約23.7億ドル)が大きく影響しています。

包括利益: その結果、包括利益は前年同期の赤字(約16億ドル)から約32.4億ドルの黒字に転じています。

3. 貸借対照表

資産: 総資産は2024年9月30日時点で1345.8億ドルに達し、2023年末の1259.8億ドルから増加しました。特に、固定利付証券や株式の公正価値が増加しています。

負債: 負債合計は約1068.9億ドルと前年末から増加しましたが、保険金請求準備金や未経過保険料準備金の増加が主な要因です。

株主資本: 株主資本は277億ドルとなり、前年末の249億ドルから増加しました。これは主に、包括利益の増加によるものです。

4. キャッシュフロー計算書

営業活動によるキャッシュフロー: 営業活動からのキャッシュフローは前年同期比で増加し、71億ドルに達しました。保険料収入の増加や費用削減が貢献しています。

投資活動によるキャッシュフロー: 投資活動からのキャッシュフローは引き続き負であり、主に固定利付証券の購入が影響しています(71d49896-0e40-44b7-8f6d…)。

財務活動によるキャッシュフロー: 財務活動によるキャッシュフローも前年同期とほぼ同水準で推移し、自己株式買戻しや配当金の支払いが主な要因です。

特記すべき事項

Travelersは、2024年初にCorvus Insurance Holdings, Inc.を4.27億ドルで買収しました。この買収により、Travelersのサイバー保険事業の強化が期待されています。また、Corvusのブローカーおよび顧客関係資産が新たに計上されており、これは同社のBond & Specialty Insuranceセグメントに組み込まれました。

4.決算発表資料(抜粋)

5.カンファレンスコール要約

主なポイントは以下の通りです:

業績:

コア利益は12億ドル以上(希薄化後1株当たり5.24ドル)

コアROEは16.6%

連結コンバインド・レシオは93.2%(前年比8ポイント改善)

セグメント別パフォーマンス:

ビジネス保険:基礎的コンバインド・レシオ87.9%

ボンド・スペシャルティ保険:基礎的コンバインド・レシオ85.6%

個人保険:基礎的コンバインド・レシオ82.7%

保険料:

正味既経過保険料は8%増の113億ドル

すべてのセグメントで強い成長を示す

投資収益:

税引後純投資収益は16%増の7億4,200万ドル

資本管理:

4億9,600万ドルの余剰資本を株主に還元

大災害損失:

税引前で9億3,900万ドルの大災害損失(主にハリケーン・ヘレーネによる)

今後の見通し:

2025年以降も強い業績が続く見込み

料率環境は引き続き強固

経営陣は、全体的な業績の強さ、特に基礎的引受結果の改善と投資収益の増加に満足を示しました。また、市場環境や料率設定、リスク管理についての質問に対応し、今後の戦略について説明しました。

6.カンファレンスコール詳細

おはようございます、皆様。

Travelersの第3四半期決算発表電話会議へようこそ。

正式な発表が終わるまで、質問はお控えくださいますようお願いいたします。

質疑応答のセクションでは、各時間に指示が出されます。

この会議は2024年10月17日に録音されていることをご了承ください。

それでは、投資家関係部門シニア・バイス・プレジデントのAbby Goldsteinさんに進行をお渡しします。Goldsteinさん、どうぞ。

ありがとうございます。

おはようございます。Travelersの2024年第3四半期決算に関する説明会にようこそ。

プレスリリース、財務補足資料、ウェブキャスト用プレゼンテーションは先ほど公開いたしました。

これらの資料はすべて、当社ウェブサイトwww.travelers.comの投資家セクションでご覧いただけます。

本日のスピーカーは、会長兼CEOのAlan Schnitzer、CFOのDan Fry、そして3つのセグメントの責任者です。

ビジネス保険部門のGreg Tuzlawski、ボンド・スペシャルティ保険部門のJeff Klank、個人保険部門のMichael Kleinです。

彼らは当社の業績と現在の市場環境について説明いたします。

準備された発言の中で、ウェブキャストのプレゼンテーションを参照しながら説明を行い、その後質疑応答の時間を設けます。

Alanに発言を譲る前に、ウェブキャストのプレゼンテーションの最後に記載されている注意事項にご注目ください。

本日のプレゼンテーションには将来の見通しに関する記述が含まれています。

当社は投資家の皆様に対し、将来の見通しに関する記述は様々な要因により、実際の業績が明示または黙示されたものと大きく異なる可能性があることをお知らせいたします。

これらの要因については、収益プレスリリースの「将来の見通しに関する記述」の項、および最新の10-Qと10-Kに記載されています。これらの文書はSECに提出されています。

当社は、将来の見通しに関する記述を更新する義務を負いません。

また、準備された発言や質疑応答の中で、いくつかの非GAAPの財務指標に言及する場合があります。

これらの調整については、最新の収益プレスリリース、財務補足資料、およびその他の資料に含まれており、当社ウェブサイトの投資家セクションでご覧いただけます。

それでは、Alan Schnitzerに発言を譲りたいと思います。

おはようございます、皆様。本日はご参加いただき、ありがとうございます。

まず、最近のハリケーン・ヘレーネとミルトンによる被害について触れたいと思います。

これらは強力な嵐で、被害を受けた方々に心からお見舞い申し上げます。

もちろん、思いと祈りを送るだけでなく、保険金請求のリソースも送っています。

ハートフォードにある全国大災害センターから、何百人ものTravelersの保険金請求の専門家を派遣しており、移動式保険金請求オフィスや迅速対応車両も配備しています。

全国の何千人もの部門横断的に訓練を受けた同僚たちを動員し、地域の対応を支援しています。

当社の大災害対応モデルにより、ほぼすべての保険金請求をTravelersの保険金請求専門家が調整し、独立の損害査定人に頼ることなく対応できます。

これにより、お客様と代理店にとってより良い結果が得られます。

これらの取り組みと、私たちが活用する高度な分析や地理空間ツールのおかげで、今年は自然災害による保険金請求の90%を30日以内に解決するという目標を達成できる見込みです。

これは、お客様がホテルの部屋ではなく自宅のリビングルームでホリデーシーズンを過ごせるかどうかの違いを生み出す可能性があります。

また、保険金請求部門に深い感謝の意を表したいと思います。

チーム全体が、日々卓越した技術的専門知識とサポートをお客様に提供し続けており、Travelersの約束の価値を示しています。

業績に目を向けると、今四半期は素晴らしいトップラインとボトムラインの結果を出すことができ、非常に喜ばしく思います。

優れた基礎的な引受収益、高い純投資収益、そして純額でプラスの前年度準備金の戻入れがすべて貢献し、コア利益は12億ドル以上、希薄化後1株当たり5.24ドルとなり、コアROEは16.6%を達成しました。

税引前の基礎的引受収益は15億ドルで、前年同期比73%増となりました。これは、過去最高の純既経過保険料107億ドル(10%増)と、5ポイント改善して優れた85.6%となった基礎的コンバインド・レシオによるものです。

引受収益と基礎的マージンは、3つのセグメントすべてで強力でした。

ビジネス保険セグメントの基礎的コンバインド・レシオは2ポイント近く改善し、優れた87.9%となりました。また、ボンド・スペシャルティ事業は非常に強力な85.6%の基礎的コンバインド・レシオを達成しました。

個人保険の基礎的コンバインド・レシオは11.5ポイント改善し、例外的な82.7%となりました。

これらの素晴らしいセグメント結果により、連結ベースの報告されたコンバインド・レシオは8ポイント近く改善し、93.2%となりました。

投資に目を向けると、高品質の投資ポートフォリオは引き続き好調で、税引後の純投資収益は16%増の7億4,200万ドルとなりました。これは、成長する債券ポートフォリオからの強力で安定したリターンと、債券以外のポートフォリオからのより高いリターンによるものです。

当社の引受結果と投資結果、そして強固なバランスシートにより、四半期中に1株当たり調整後簿価を4%成長させることができました。これは、4億9,600万ドルの余剰資本を株主に還元し、事業に重要な投資を継続しながらも達成できたものです。また、多くの重要な戦略的イニシアチブの実行において、もう1つの成功四半期を記録しました。

トップラインに目を向けると、正味既経過保険料は8%増の113億ドルとなりました。お客様と代理店に提供する強力な価値提案と、現場の同僚たちによる優れた実行力が、トップラインの成功に貢献しました。

ビジネス保険では、正味既経過保険料を9%増の55億ドル以上に成長させました。

このセグメントの更新保険料の変化は非常に強力で、10.5%に増加しました。これは賠償責任保険の強い貢献によるものです。

更新料率の変化は7.3%に加速し、すべての商品ラインで安定または上昇しました。

堅調な価格設定環境にもかかわらず、このセグメントの継続率は86%に上昇しました。

強力な価格設定と優れた継続率の組み合わせは、当社の慎重な実行と、社会的・経済的インフレの逆風に対して概ね規律ある反応を示す市場を反映しています。

ボンド・スペシャルティ保険では、正味既経過保険料を7%増の過去最高の11億ドルに成長させました。これは、高品質の経営者賠償責任保険事業での90%という優れた継続率と、市場をリードする保証保険事業での強力な生産によるものです。

保証保険の正味既経過保険料を、前年同期の非常に強い結果から7%成長させました。

商業セグメント全体で素晴らしい生産結果を達成できたことを非常に嬉しく思います。これらのセグメントではマージンが引き続き魅力的です。

これには、ENS(Excess & Surplus)商品も含まれており、年初来で正味既経過保険料を13%成長させています。

個人保険では、自動車保険と住宅保険の両方で強力な更新価格変更により、正味既経過保険料を7%成長させることができました。

3つのセグメントにわたる強力な生産結果は、長期的に業界をリードするリターンを達成するという目標を達成するためには、長期的に収益性のある成長を実現するための効果的な戦略が必要であるという当社の見解を反映しています。

以前にもお伝えしたように、当社は収益性のある成長を達成するために、フランチャイズ価値への投資を行っています。お客様が購入したいと思い、代理店が販売したいと思う商品、サービス、体験を確実に提供することに注力しています。

また、成長戦略の中心となるのは、これまで何度も議論してきた、リスク選択、引受、価格設定に対する非常に詳細なアプローチです。

このアプローチと、長年にわたって行ってきた業界をリードするデータと分析への投資の結果、当社の成長と保険引受エクスポージャーはリターンと相関しています。

つまり、一般的に言えば、ある事業のリターンが魅力的であればあるほど、その事業での保険引受エクスポージャーをより多く成長させています。

つまり、Travelersの独自のフランチャイズ価値と実行力の組み合わせが、非常に効果的な資本配分、高品質で収益性のある成長をもたらしているのです。

数字が物語っています。

過去4年間で、当社は保険料ベースを130億ドル以上、つまり約50%成長させました。同時に、引受マージンも改善しています。

その結果、基礎的引受収益を2倍以上に増加させ、総引受収益を80%以上増加させました。

強力な引受収益と、大規模で成長する投資ポートフォリオからの安定した投資収益の組み合わせが、強力な収益エンジンを生み出しています。

これが今四半期と年初来の強力な業績を牽引しており、過去12ヶ月のコアROEを15.9%に押し上げています。

そして、これが2025年以降の当社の事業の見通しに大きな自信を与えています。

それでは、Danに発言を譲りたいと思います。

ありがとう、Alan。

非常に強力な四半期について、追加の説明をさせていただきます。

第3四半期のコア利益は12億ドル、コアROEは16.6%でした。

優れた基礎的引受結果、純額でプラスの前年度準備金の戻入れ、そして強力な投資収益を再び達成しました。

今四半期も過去最高水準の既経過保険料を記録し、93.2%という優れたコンバインド・レシオを達成できたことを嬉しく思います。これは前年比で8ポイト近い改善です。

その内訳として、基礎的コンバインド・レシオは前年の強い結果から5ポイント改善しました。

この保険料の成長と基礎的マージンの改善の組み合わせにより、過去最高の基礎的引受利益12億ドル(税引後)を達成しました。これは前年同期比5億300万ドル、74%の増加です。

第3四半期の経費率は28.4%で、生産性と効率性への継続的な注力と、強力なトップラインの成長の恩恵を反映しています。

これにより、年初来の経費率は28.6%となり、当社の期待通りの結果となっています。

第3四半期の結果には、税引前で9億3,900万ドルの大災害損失が含まれています。その半分以上はハリケーン・ヘレーネによるもので、この四半期の最後の数日に上陸した壊滅的な嵐でした。

Travelersにとって、ヘレーネの財務的影響はフロリダよりもジョージア州とカロライナ州の方が大きかったです。

前年度準備金の戻入れに目を向けると、合計で税引前1億2,600万ドルの純額でプラスの戻入れがありました。

ビジネス保険では、年次アスベスト見直しにより2億4,200万ドルの費用が発生しました。

アスベストを除くと、ビジネス保険では1億5,100万ドルの純額でプラスの前年度準備金戻入れがありました。これは主に労災保険での好転によるものです。

ボンド・スペシャルティでは、3,600万ドルの純額でプラスの前年度準備金戻入れがありました。これは、忠実保証と保証保険で予想を上回る結果が続いたことによるものです。

個人保険では1億8,100万ドルの純額でプラスの前年度準備金戻入れがあり、住宅保険と自動車保険の両方で好転しました。

税引後の純投資収益は7億4,200万ドルで、前年同期比16%増となりました。

債券の純投資収益は再び前年同期を上回り、以前にお伝えした見通しに沿った結果となりました。これは、平均利回りの上昇とポートフォリオの大幅な成長の両方の恩恵を反映しています。

債券以外のポートフォリオのリターンも前年同期を上回りました。

債券の純投資収益の見通しについては、短期証券からの収益を含め、第4四半期は税引後で約7億ドルを見込んでいます。

2025年については、税引後で約29億ドルを見込んでおり、これは過去最高の水準です。2025年第1四半期は約7億ドルから始まり、第4四半期には約7億6,000万ドルに成長する見込みです。

資本管理に目を向けると、四半期ベースで過去最高の営業キャッシュフロー39億ドルを生み出しました。これにより、年初来の数字は70億ドルを超え、9月末時点で過去最高の年初来実績となりました。

金利は四半期中に低下し、その結果、純未実現投資損失は6月30日時点の40億ドル(税引後)から9月30日時点の21億ドル(税引後)に減少しました。

純未実現投資損益を除く1株当たり調整後簿価は、四半期末時点で131.30ドルとなり、年初から7%、前年同期比13%の増加となりました。

今四半期は4億9,600万ドルの余剰資本を株主に還元しました。内訳は自社株買いが2億5,300万ドル、配当が2億4,300万ドルです。

取締役会から承認された自社株買いの権限は、約53億ドル残っています。

明らかに第3四半期の業績には影響しませんでしたが、ハリケーン・ミルトンについて一言コメントさせてください。

最終的な損失を評価するにはまだ初期段階ですが、現時点では再保険控除後で税引前7,500万ドルから1億7,500万ドルの損失の範囲を予備的に見込んでいます。

まとめると、当社の第3四半期および年初来の業績は、魅力的なマージンでの成長に対する多年にわたる注力と、強固なバランスシートの結果として生まれた基本的な収益力を示しています。

正味既経過保険料と純既経過保険料の過去最高水準に加えて、当社の多様な事業ポートフォリオは、過去最高の基礎的コンバインド・レシオのおかげで素晴らしい引受結果をもたらしました。これは、当社および業界が経験している天候の変動性の高い期間でも、成功に向けて態勢が整っていることを明確に示しています。

実際、9月末時点で過去最高の大災害損失を吸収したにもかかわらず、9月末時点の年初来コア1株当たり利益は12.43ドルと過去最高を記録しています。

それでは、ビジネス保険についての説明をGregに譲りたいと思います。

ありがとう、Dan。

ビジネス保険は、トップラインとボトムラインの両面で、もう一つの強力な四半期となりました。

第3四半期のセグメント利益は6億9,800万ドルで、前年同期比約50%増となりました。これは前年度準備金の改善と基礎的引受収益の増加によるものです。

コンバインド・レシオは95.8%と強力で、前年同期から3ポイント以上改善しました。

過去数四半期と同様に、87.9%という非常に強力な基礎的コンバインド・レシオを達成できたことを非常に嬉しく思います。これは前年同期から約2ポイント改善し、主に保険料の上昇効果を反映しています。

これは当社の第3四半期として過去最高の基礎的結果でした。

トップラインに目を向けると、正味既経過保険料を9%成長させ、過去最高の第3四半期である55億ドル以上を達成しました。

更新保険料の変化は再び歴史的に高い10.5%となり、更新料率の変化は前四半期から1ポイト近く上昇して7.3%となり、強力な価格設定の大部分を牽引しました。

継続率は86%と引き続き優れた水準を維持しました。

新規契約は6億8,000万ドルで、過去最高の第3四半期に次ぐ2番目に高い結果となりました。

価格設定に関しては、第2四半期から連続して強力な更新保険料の変化を維持できたことを嬉しく思います。

労災保険を除くすべての保険種目で、更新保険料の変化が2桁またはそれに近い水準となり、強力な価格設定が広範囲に及びました。

純粋な更新料率の変化に関しては、現場の組織による卓越した詳細な実行が、各保険種目の現在のリターンプロファイルと環境トレンドを適切にバランスを取って反映していることを嬉しく思います。

傘下保険と自動車保険が引き続き2桁台半ばの料率上昇をリードしています。

前四半期との比較では、すべての保険種目で更新料率の変化が同等かそれ以上となりました。

これらの強力な価格設定水準にもかかわらず、先ほど述べたように継続率は強力を維持しています。これは業界の逆風に直面する中での市場の規律を反映しています。

個別の事業について見ると、セレクトでは更新保険料の変化が12.3%と引き続き強力で、前年同期から2.5ポイトほど上昇しました。

更新料率の変化は5.5%で、第2四半期から上昇し、前年同期から2.5ポイト以上上昇しました。

継続率はわずかに低下しましたが、これは一部の対象地域でCMP(商業複合保険)のリスクリターンプロファイルを意図的に最適化し続けているためです。

新規契約は健全で、過去最高水準に近い結果でした。

全体として、セレクトにおける収益性のある成長を牽引する詳細な価格設定と引受の実行に満足しています。

ミドルマーケットでは、更新保険料の変化が10.6%と非常に強力で、第2四半期から約1ポイト上昇しました。これは更新料率の変化が8%に達したことによるものです。

料率の上昇は広範囲に及び、ミドルマーケットの契約の4分の3以上でプラスの料率変化を達成しました。

同時に、詳細な実行は優れており、最も業績の良い契約と業績の低い契約の間に意味のある差がありました。

このレベルの価格上昇にもかかわらず、継続率も非常に高い水準を維持したことを嬉しく思います。

最後に、新規契約は3億6,400万ドルで、当社の第3四半期として過去最高の結果となりました。

ポートフォリオに追加した契約のリスク選択と価格設定の強さに満足しています。

まとめると、ビジネス保険は素晴らしい四半期となりました。

強力な財務結果と生産結果を達成しながら、長期的な収益性のある成長に向けて事業に投資を続けていることに満足しています。

それでは、Jeffに発言を譲りたいと思います。

ありがとう、Greg。

ボンド・スペシャルティは、トップラインとボトムラインの両面で、もう一つの強力な四半期を記録しました。

セグメント利益は2億2,200万ドルを生み出し、優れた82.5%のコンバインド・レシオを達成しました。

また、今四半期は非常に強力な85.6%の基礎的コンバインド・レシオを達成しました。

前年同期から4.9ポイントの上昇は、主にCorvus買収に関連する一時的に上昇した経費率と、保険料の上昇の影響を反映しています。

経費率は、Corvusの事業を統合し、その魅力的な事業からの保険料が増加し始めるまで、あと数四半期は高い水準が続くと予想しています。

トップラインに目を向けると、今四半期の正味既経過保険料を7%成長させ、過去最高の11億ドルを達成しました。

国内の高品質な経営者賠償責任保険事業では、90%という優れた継続率を再び達成し、プラスの更新保険料の変化を記録しました。これは現場の組織による素晴らしい実行と、収益性の高い契約を維持することへの注力を反映しています。

新規契約は前年同期比80%以上増加し、過去最高の1億1,300万ドルを達成しました。これはCorvusによるものです。

Corvus買収の完了から9ヶ月が経過し、当社のサイバー保険ポートフォリオに追加された人材、能力、事業について引き続き非常に満足しています。

Corvusの独自の引受とリスク管理の能力を当社のサイバー保険全体に展開し、お客様の脆弱性の修正とサイバー損失の回避を支援しています。

代理店は当社の市場戦略を支持しており、これには認可保険と超過額および剰余保険の両方のサイバー保険商品が含まれています。

また、高品質なTravelersのブランド力の恩恵を受け、Corvusの既存の契約の更新率を大幅に改善しました。

簡単に言えば、Corvusチームがトラベラーズファミリーに加わったことを非常に喜んでいます。

市場をリードする保証保険事業に目を向けると、正味既経過保険料を前年同期の非常に強い水準から7%成長させました。

この成長は、活発な建設環境、当社の保証商品とサービスに対する継続的な強い需要、そして高信用度のポートフォリオを成長させる当社チームの優れた実行力を反映しています。

このように、ボンド・スペシャルティ保険において、今四半期も再びトップラインとボトムラインの両面で強力な結果を達成できたことを嬉しく思います。

それでは、Michaelに発言を譲りたいと思います。

ありがとう、Jeff。おはようございます、皆様。

個人保険では、第3四半期の結果に非常に満足しています。これは、ポートフォリオ全体での料率および非料率の施策の好影響を引き続き反映しています。

今四半期は、セグメント利益が大幅に改善して3億8,400万ドルとなり、コンバインド・レシオは92.5%となりました。これは優れた基礎的引受結果と、強力な純額でプラスの前年度準備金戻入れによるものです。

82.7%という基礎的コンバインド・レシオは、前年同期から11.5ポイントの改善を反映しています。これは主に自動車保険と住宅保険の両方での保険料の上昇効果と、好ましい非大災害天候によるものです。

継続的な強力な料率上昇により、正味既経過保険料は7%成長しました。当社は引き続き、不動産保険の収益性改善と自動車保険での収益性のある成長を追求することに注力しています。

自動車保険では、もう一つの収益性改善の四半期となったことを嬉しく思います。

第3四半期のコンバインド・レシオは93.4%と非常に強力でした。これは主にハリケーン・ヘレーネに関連する4.9ポイントの大災害損失にもかかわらず達成されました。

91.2%という基礎的コンバインド・レシオは、前年同期から9.4ポイント改善しました。

この改善は引き続き、より高い保険料の上昇効果と、物的損害補償からの損失の減少によるものです。

今四半期の基礎的結果には、当年度の前四半期の再見積もりに関連する2ポイントの恩恵も含まれています。

一歩下がって見ると、93.7%という年初来の基礎的コンバインド・レシオは大きな進展を反映しており、自動車保険の収益性回復の説得力ある証拠となっています。

2024年第4四半期を展望すると、第4四半期の自動車保険の基礎的損害率は、冬の天候と休日の運転のため、歴史的に最初の3四半期の平均よりも6〜7ポイント高くなることを覚えておくことが重要です。

住宅保険およびその他の保険では、第3四半期のコンバインド・レシオは91.5%で、前年同期から25ポイト近く改善しました。これは主に、基礎的コンバインド・レシオの低下と、大災害損失の減少、そしてより高い前年度準備金の好転によるものです。

ハリケーン・ヘレーネと7月の激しい対流性嵐が、今四半期の大災害損失を引き起こしました。

74.4%という基礎的コンバインド・レシオは、前年同期から13.6ポイント改善しました。

前年同期比の好転の約4分の3は、非大災害の天候および非天候の損失に関連するものでした。

保険料の上昇効果も改善に貢献しました。

生産に目を向けると、当社の結果はポートフォリオ全体で収益性と成長のバランスを取るための継続的な取り組みを反映しています。

非常に詳細な州ごとの戦略を実行する中で、進展に満足しています。

国内の自動車保険では、83%という継続率が引き続き強力です。

12.8%という更新保険料の変化は、意図した通り緩やかになり続けています。

更新保険料の変化は、自動車保険の収益性改善を反映して、引き続き低下する見込みです。

自動車保険の新規契約保険料は、多くの州で自動車保険のプラス成長を達成できたことを引き続き反映しています。

自動車保険の新規契約保険料は全体でわずかに減少しましたが、この減少は残りのいくつかの困難な州での自動車保険の収益性への注力と、高リスクの大災害地域での不動産エクスポージャーを管理するための施策の保険種目横断的な影響を反映しています。

短期的にはこのトレードオフに満足しており、長期的には収益性のあるポートフォリオ成長を達成する能力に自信を持っています。

住宅保険およびその他の保険では、85%という継続率と14.6%という更新保険料の変化が引き続き強力で、最近の四半期と一貫しています。

更新保険料の変化は第4四半期も概ねこの水準を維持すると予想しています。

意図した通り、住宅保険の新規契約保険料と保有契約数は前四半期から引き続き減少しました。

また、意図した通り、この減少は高リスクの大災害地域で最も顕著でした。これは、エクスポージャーを削減し変動性を緩和するための継続的な施策、リスク選択の改善、拘束権限の制限、適格性要件の厳格化、そしてより高い免責金額を反映しています。

個人保険セグメント全体をまとめると、これは素晴らしい四半期でした。当社チームの規律ある実行と、長期的に収益性のある成長する個人保険ポートフォリオを実現するためのさらなる進展を反映しています。

それでは、Abbyに発言を戻します。

ありがとう、Michael。

それでは、質問を受け付けたいと思います。

ありがとうございます。

これより質疑応答のセクションを始めます。

質問がある方は、電話機のスターキーを押し、1を入力して挙手し、順番待ちに加わってください。

質問は1つと、それに対する追加質問1つに限定させていただきますようお願いいたします。

最初の質問は、Raymond Jamesのグレゴリー・ピーターズ様からです。

どうぞ、ご質問ください。

はい、おはようございます。

まず最初の質問として、国内のビジネス保険に焦点を当て、更新保険料の変化について伺いたいと思います。これは第3四半期を通じて引き続き非常に強力でした。

私が言いたいのは、基礎的結果が大幅に改善している中で、更新保険料の変化はいつ頃から緩和し始めるのでしょうか。

グレッグ、おはようございます。アランです。

ご質問ありがとうございます。

予測はしませんが、インフレに関する逆風があることはお伝えできます。

政治的・規制的環境、地政学的環境などの不確実性もあります。

これらが市場の反応を引き起こしている要因だとお伝えしますが、予測はいたしません。

はい、分かりました。

チャレンジしてみましたが、仕方ありませんね。

次の質問ですが、ビジネス保険で過去最高の第3四半期を記録したことや、フリーキャッシュフローに関するコメントを聞いて、資本管理に話を戻したいと思います。

M&Aについてこの電話会議で開示することはないと思いますが、株主還元とM&A、あるいは有機的成長への投資のバランスを取るアプローチを取る可能性が高いように思います。

しかし、このキャシュフローの数字を考えると、すべて自社株買いに充てるべきでしょうか。どのようにお考えですか。

はい、グレッグ、哲学的に言えば、生み出した資本の1ドル1ドルに対して、まず最初に優先するのは、株主価値を創造するためにそれをビジネスに再投資することです。

それが有機的成長であれ、人材や能力、製品などへの投資であれ、あるいは非有機的成長であれ、そうすることが私たちの第一の目的です。そしてそれを実行しようとしています。

しかし、それは私たちの資本ではなく、投資家の資本です。私たちは株主の資本の非常に優れた管理者であろうとしています。

そのため、その資本の使い道に対してかなり高いハードルを設けており、ビジネスに還元してリターンを生み出すことができないと判断した場合は、株主に還元します。

分かりました。素晴らしい結果おめでとうございます。

ありがとう、グレッグ。

次の質問は、Evercore ISIのデビッド・モンテマダム様からです。

どうぞ、ご質問ください。

ありがとうございます。おはようございます。

先ほどの質問に関連して、ビジネス保険の更新料率の変化について質問させてください。

過去3四半期連続で減速した後、四半期ごとに加速したのは良かったですね。

アラン、この料率環境がどの程度持続可能だとお考えか、また、ここ数週間のハリケーンが不動産側の軌道を変えると思われるかコメントいただけますか。不動産は最近、RRC(更新保険料の変化)の足を引っ張る要因となっていましたよね。

それに関連して、不動産内での成長への意欲、そして依然として不確実な環境にある賠償責任保険種目での成長への意欲にどのような影響を与えるでしょうか。

はい、たくさんの質問がありますね。

デビッド、まず始めに、すべてに答えられなかった場合はフォローアップしてください。

料金設定に関しては、グレッグの質問への回答で述べたすべての理由から、更新保険料の変化は引き続きプラスで強力になると予想しています。

ただし、それがここからわずかに上昇するか下降するかは分かりません。

しかし、私たちが皆様にお伝えしたいメッセージは、これらすべての理由からポジティブで強力だということです。

不動産の価格設定が重しになっているというコメントがありましたね。

不動産の価格設定は、不動産種目のリターンと合わせて考える必要があります。

リターンが苦戦しているのに価格が下落しているわけではありません。不動産の価格変化は、その種目のリターンを反映しています。

そのため、これは完全に合理的で適切なものです。

当社の不動産価格戦略については共有しませんが、市場がどこに向かうかは皆で待って見守るしかありません。

しかし、明らかにこれらの用語は潜在的な変動性を思い出させるものであり、リスクに資本を投じる際に私たち全員が慎重に考えなければならないことです。

デビッド、これで答えられましたか?何か見落としたことはありますか?

そして、賠償責任保険種目と自動車保険について、四半期ごとに加速したようですが、前四半期に準備金の変更を行った後、今四半期はそれに関連するノイズはなかったようですね。一部の種目での成長に傾斜することについて、どの程度快適にお感じですか。

はい、前四半期に傘下保険で費用を計上した後でも、前四半期の時点で傘下保険のリターンに満足していたことをお伝えしました。そして現在もリターンに満足しています。

繰り返しになりますが、非常に詳細な契約ベース、高件数ベースで実行しますが、リターンの状況を考えると、前にもお話しした通り、特に前四半期に多くの議論をしましたが、損害コストのトレンドに迅速に対応し、価格設定の見方を整理することには大きな利点があります。そのため、今日の市場での実行方法に大きな自信を持っています。

そのため、成長と収益性の両面で、損害トレンドに迅速に対応することには大きな利点があると考えています。

素晴らしい、ありがとうございます。

ありがとう、デビッド。

次の質問は、BMOのマイク・ズレムスキ様からです。どうぞ、ご質問ください。

ありがとうございます。おはようございます。

簡単な答えかもしれませんが、ビジネス保険の基礎的損害率を押し上げる一時的な要因について言及がなかったように思います。

マイク、ダンです。その通りです。かなりクリーンで分かりやすい四半期でした。調整が必要なものは特にありません。

分かりました。

では、フォローアップ質問として個人保険について伺います。準備された発言の中で、免責金額に何らかの変更を加えていると言及されたと思います。一部の地域の保険会社が、基本的に免責金額を大幅に見直そうとしていると話していますが、免責金額を大幅に引き上げたり、屋根の減価償却スケジュールや交換に対するより高い割合の免責金額を設定したりしているようです。トラベラーズはより段階的なアプローチを取っているのでしょうか。それとも個人保険の特定の地域で、契約条件に何か意味のある変更を加えていますか?

マイク、マイケルです。はい、個人保険、特に大災害が発生しやすい地域で、契約条件に意味のある変更を積極的に行っています。これは、不動産保険の縮小の要因の1つとして言及したことです。

具体的に免責金額についてのご質問ですが、一部の州では金額ベースの免責金額を、他の州では割合ベースの免責金額を採用していますが、特に中西部の大災害が発生しやすい州で大幅な変更を行いました。これは、先ほど述べた適格性の制限や、エクスポージャーを管理するためのポートフォリオの再引受などの他の施策と並行して行っています。

なるほど。そうすると、損害率と大災害率のモデリング方法を変える必要があるかもしれませんね。後でフォローアップさせていただきます。ありがとうございました。

ありがとうございます。

次の質問は、ゴールドマン・サックスのロブ・コックス様からです。どうぞ、ご質問ください。

はい、質問の機会をありがとうございます。

更新保険料の変化については、全体的に素晴らしい数字ですが、セレクトについて伺いたいと思います。数四半期前と比べると、新規契約の成長と継続率にやや圧力がかかっているように見えますが、これについてお聞かせください。

おはようございます、ロブ。グレッグです。

はい、コメントで述べた通り、リスクとリターンの適切なバランスを取るために、常に事業の最適化を図っています。

ウェブキャストをご覧いただくと、まず2023年は歴史的に高い継続率を記録した期間でした。

そして、マイクが先ほど免責金額について質問されたのと同様に、激しい対流性嵐という新しい危険が非常にダイナミックで、より頻繁な気象イベントになっているため、それに基づいて対応しています。

マイケルと彼のチームと同様に、中小企業向け保険のチームも、この特定の危険と関連する補償を微調整しています。

そのため、継続率がわずかに低下したのです。準備されたコメントでそのことに言及しました。

なるほど、ありがとうございます。

フォローアップ質問として、大災害損失について伺いたいと思います。皆さんは明示的なガイダンスを提供していないと思いますが、年間の予想大災害負担をどのように考えればよいか、何か助言や考えをいただけますでしょうか。

はい、ロブ、おはようございます。アランです。

当社のプロキシ声明で、前年の数字を提供しています。現在の年の見通しは示していませんが、前年の数字はご覧いただけます。

そして、私たちがお伝えしてきたことの1つは、ここ数年かなり大きな大災害損失を経験してきたことから、これらのより最近の年を私たちの思考プロセスに引き続き反映させているということです。

そして、より最近の年により大きな比重を置き続けています。

これが、今後の大災害負担の考え方に影響を与えています。

まだ大災害の見通しは示していません。

ありがとうございます。

次の質問は、ウェルズ・ファーゴのエリーズ・グリーンスパン様からです。どうぞ、ご質問ください。

はい、ありがとうございます。おはようございます。

最初の質問は、先ほどの質問でも触れられていましたが、GLの中で今四半期に準備金の積み増しなどの措置は取られなかったことを確認させてください。特に言及がなかったので、何もなかったようですが、確認のためお聞きします。

はい、エリーズ、ダンです。

先ほど申し上げたことを繰り返しますが、アスベストを除くビジネス保険では、約1億5,100万ドルのプラスがありました。これは主に労災保険によるものでした。

完全に労災保険というわけではありません。他の保険種目も動きましたが、金額は小さく、それらの純額もプラスでした。

ありがとうございます。

2つ目の質問は個人自動車保険についてです。年初来で93.7%というのは、第4四半期の季節性を考慮しても、多くの人が自動車保険で目標とする90%台半ばに近い良い位置にあるように思います。これは、料率が浸透し、個人自動車保険の全体的な損害トレンドに対する皆さんの見方を考慮すると、持続可能な実行マージン水準と考えてよいでしょうか。

はい、エリーズ、マイケルです。

確かに年初来の結果は、全体的に見て料率が適切であるという見方を示していると言えます。結果とリターンに非常に満足しています。

季節性について再度言及したのは、その影響が非常に大きいからです。皆さんにそのことを認識していただきたかったのです。

しかし、大まかに言えば、現時点で自動車保険全体で料率が適切であり、満足しています。

ありがとうございます。

次の質問は、UBSのブライアン・メレディス様からです。どうぞ、ご質問ください。

はい、ありがとうございます。

マイケル、そのことについてもう少し伺ってもよろしいでしょうか。

全体的に料率が適切であれば、近い将来、保有契約数が増加し始めると考えてよいでしょうか。

素晴らしい質問です、ブライアン。マイケルです。

私たちは懸命に取り組んでいます。自動車保険の成長に影響を与えている要素について説明しようとしました。

繰り返しになりますが、他の複雑な要因がない州では、新規契約の成長が見られています。

これは多くの州に当てはまります。

まだ適切な料率に達していない州では懸命に取り組んでおり、進展しています。

しかし、当然ながら、それらの料率が申請され承認されるのを待つ必要があります。

そして、もう1つの要素は、不動産のリスクリターンを改善するための取り組みが他の保険種目にも影響を与えていることです。

これにはもう少し時間がかかりますが、大きな進展を遂げています。

そのため、ここ数四半期お伝えしているように、自動車保険では収益性を重視し、成長させることに注力しています。

住宅保険では、ポートフォリオビジネスに注力していることから、収益性の改善に重点を置いています。

これら2つは連動しています。

これが、ポートフォリオ全体で成長と収益性のバランスを取ろうとしていると言う意味です。しかし、これは間違いなく私たちの強い焦点です。

理解しました。ありがとうございます。

グレッグに1つ質問があります。労災保険の今後の料率について、何か洞察を共有いただけますか。

一部の州で、料率設定機関からプラスの動きがあるかもしれないという話を聞いています。

はい、ブライアン。グレッグです。

労災保険のポートフォリオ全体を見ると、現在見ている状況が続くと思います。

これは、その保険種目での強い実績に基づいています。

当社はその保険種目のリーダーとして、それを実証してきました。

そのため、料率設定機関、特に最大のNCCIを見ると、2025年の損害コスト勧告の予測は2024年とほぼ同じです。

もちろん、これはすべての個別契約に当てはまるわけではなく、経験率などがあります。

しかし、全体的には現在のレベルを維持すると思います。

ありがとうございます。

次の質問は、バンク・オブ・アメリカのジョシュ・シャンカー様からです。どうぞ、ご質問ください。

はい、マイケルへの質問がさらにあります。今日は人気者ですね。

まず個人保険セグメントのプラスの準備金戻入れについてお聞きしたいと思います。どの年度からのプラスの戻入れだったのでしょうか?また、これは一部の州で料率設定を過剰に行った可能性があることを意味しているのでしょうか?

ジョシュ、ダンです。

まず準備金戻入れの話から始めましょう。

準備金戻入れの一部は、2023年末の個人保険の状況が非常に好調だったことを覚えておいてください。また、それは非常に新しい情報でした。

昨年の第4四半期は収益性の面で非常に強力でしたが、十分に展開されていませんでした。

昨年の第4四半期に非常に良い数字を出しましたが、一部の請求が後から来る可能性や、来た請求がより深刻になる可能性があるという不確実性を考慮していました。

9ヶ月経った今、私たちはより自信を持っています。しかし、個人保険のプラスの準備金戻入れの事故年度の分布を見ると、最近の年にもプラスがあります。

しかし、過去10年を見ると、10年間のそれぞれの年にプラスがあります。

料金設定の質問はマイケルに任せます。

はい、ジョシュ、料金設定を過剰に行ったかどうかについては、エリーズへの回答で述べたコメントを繰り返したいと思います。全体的に見て、料率は適切だと考えています。

また、年初来のコンバインド・レシオを見ていただきたいと思います。

準備金戻入れを戻して事故年ベースの数字に近づけようとすると、その数字は97.4%です。これは過剰に引き上げたことを示すものではないと思います。

なるほど、理解できました。

そして、個人保険セグメントで約1億7,000万ドルから1億8,000万ドルのプラスの準備金戻入れが2四半期続いていますね。多くの場合、あるトレンドがあり、そのトレンドが逸脱するとプラスの戻入れが発生します。しかし、これらは個別の事象で、このレベルのプラスの戻入れがトレンドが続いても持続する可能性は低いのでしょうか?それとも、単にトレンドが継続すれば、数億ドル規模のプラスの戻入れが続く可能性があるのでしょうか?質問の仕方が適切かどうか分かりませんが。

はい、ジョシュ、ダンです。

質問の意図は理解しました。お聞きいただいて良かったです。

2つの言葉を一緒に使うべきではないと思うのは、「前年度準備金戻入れ」と「トレンド」または「継続率」です。

これは一貫してお伝えしていることですが、毎四半期、すべてのデータを見て、すべての保険種目を徹底的に見直しています。ただ正しく評価しようとしているだけです。

おそらくここ数年、2022年と2023年に損害コストが上昇した際、正しく評価しようとしましたが、その際、不確実性のレベルが上昇していることを認識し、準備金に反映させようとしました。

そして今、インフレ圧力がより正常なレベルに戻り、一部の年が成熟してきたことで、そのような状況が見られているのです。

信じていただけないかもしれませんが、私は本当に、個人保険の前年度準備金戻入れが今後数四半期で上がるのか、下がるのか、横ばいになるのかについて見解を持っていません。しかし、これが私たちの考え方です。

ご回答ありがとうございます。

ありがとう、ジョシュ。

もう1つ質問があります。オッペンハイマーのマイケル・フィリップス様からです。どうぞ、ご質問ください。

ありがとうございます。おはようございます、皆様。

ビジネス保険の賠償責任保険の更新価格変更に話を戻したいと思います。別の角度からですが。

現在のコアマージンが非常に強い中で、前四半期よりも今日の方が料率が上がっています。アラン、あなたの回答にあった不確実性や地政学的リスク、社会的・経済的な問題については、ここ数年話題になっていますね。

今日の方が前四半期よりも料率が上がっているということは、アラン、これらの懸念事項が昨年や一昨年よりも今日の方が大きいということでしょうか?

それは私たちがより懸念しているということを意味しますか?

いいえ、そうは言えません。

そうですね、はい、それが質問です。

昨年よりも今日の方が懸念が大きいのでしょうか?

今日の方が懸念が大きいとは言えません。

これを静的な一時点で考えることはできません。私たちは将来を見据えて考えています。

損害トレンドは確かにプラスであり、料率がそれに追いつくことを望んでいますが、今日の方が懸念が大きいとは言えません。

トラベラーズから得られるものの1つは、損害活動の変化に対する早期の検知と反応だと思います。

今後どうなるかは分かりませんが、今年これまでに取ってきた行動には自信を持っています。

分かりました、ありがとうございます。

ジェフに簡単な質問があります。経営者賠償責任保険セクションの損害トレンドについて、何か更新情報を共有いただけますか?ありがとうございます。

損害トレンドに特化したものはありません。

スクリプトでお伝えしましたが、これはジェフ・クリンクです。

保険料の上昇が基礎的コンバインド・レシオに不利な影響を与えたと述べました。

しかし、料率戦略は料率の適切性の関数であり、事業のリターンは優れていることを指摘したいと思います。

更新料率は慎重な実行を反映しており、90%という更新継続率に非常に満足しています。

ご質問ありがとうございました。

これで質疑応答のセクションを終了いたします。

最後の締めくくりの言葉のため、アビー・ゴールドスタインにマイクをお返しします。

ありがとうございます。

本日はご参加いただき、ありがとうございました。

ご質問もありがとうございます。

いつものように、フォローアップが必要な場合は、IR部門までご連絡ください。

良い一日をお過ごしください。

これで本日のカンファレンスコールを終了いたします。

ご参加いただき、ありがとうございました。

これにて通話を終了いたします。

7.Earnings Call Proによる分析結果

🔥ポジティブ材料

純利益の大幅増加:前年同期の4億400万ドルから、今年度は12億6,000万ドル(1株当たり5.42ドル)と大幅な増加を達成。主要収益と引受利益の上昇が寄与しました。

保険料収入の成長:事業保険、債券・専門保険、個人保険の全セグメントでの好調により、純保険料収入が前年同期比で14%増加しました。

投資収益の増加:税引き前投資収益は769百万ドルと前年から30%の増加があり、特に固定収益ポートフォリオの利回り向上とプライベートエクイティ投資の好調が支えとなっています。

引受利益率の改善:予備準備金の好転や一部セグメントでの災害損失の減少により、基礎合算比率は1.9ポイント改善し90.6%となりました。

🥶ネガティブ材料

災害損失の影響:引受利益率の改善にもかかわらず、災害損失は依然として収益に重くのしかかり、合算比率が2.8ポイント増加。複数地域での強風や雹による被害が影響しました。

引受リザーブにおける課題:事業保険セグメントにおける過年度に関する引受リザーブの不利な調整が、引受結果に圧力を与えました。

経済的な圧力:第3四半期には、自動車保険と住宅保険のインフレに伴う請求増加が個人保険ラインの収益性に影響を与えました。

マクロ経済の不透明感:金利上昇や経済の不安定さは、将来的な投資収益や保険料収入の成長にリスクをもたらす可能性があります。

🤖AIアナリストの分析と将来予測

2024年第3四半期は、保険料収入の成長と投資収益の増加により、トラベラーズ・カンパニーズは災害損失の影響を上回る回復力を示しました。今後は、商業および個人ラインでの保険料率の引き上げが利益率の拡大に寄与する可能性が高いですが、インフレによる請求コストや気象災害の影響が引き続き収益性に挑戦をもたらすでしょう。同社の基礎的な引受利益率の改善は長期的なマージン拡大に向けて有望ですが、インフレや金利動向といったマクロ経済の不透明要素が短期的な収益の変動を招く可能性もあります。

こうした状況の中、トラベラーズは大規模な自然災害がなければ主要収益のわずかな成長が期待され、商業および個人保険の両セグメントにおいて安定した需要が見込まれます。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。