Texas Instruments(TXN)2022/Q3決算発表(2024/10/22)

1.売上と収益

・EPS 予想 1.375 → 結果 1.47 〇

・売上 予想 4.12B → 結果 4.151B 〇

・次期EPS 予想 1.34 → 新ガイダンス

・次期売上 予想 4.07B → 新ガイダンス

2.企業情報

Texas Instruments (TI) は、アメリカの半導体企業であり、特にアナログ半導体と組み込みプロセッサの設計・製造で知られています。以下は、Texas Instruments の主な企業情報です。

基本情報:

会社名: Texas Instruments Incorporated (TI)

設立年: 1930年

本社所在地: アメリカ合衆国 テキサス州ダラス

CEO: Haviv Ilan (2023年時点)

従業員数: 約30,000人 (2023年時点)

事業分野: 半導体(アナログIC、組み込みプロセッサ)

主な事業内容:

Texas Instrumentsは、特にアナログ技術と組み込みシステム分野に強みを持っています。主に以下のような製品を提供しています。

アナログ集積回路 (IC): 電力管理、信号処理、センサーなど、広範な産業用途に使用されるIC。

組み込みプロセッサ: 自動車、産業用機器、通信機器、家電製品などに使用されるマイクロコントローラーやDSP(デジタルシグナルプロセッサ)。

市場シェアと競争:

Texas Instrumentsは、特にアナログ半導体市場で強い存在感を持ち、主要競合他社には、Analog Devices、Infineon、NXP Semiconductors などがいます。また、自動車、通信、産業、家電市場など幅広い分野で製品が使用されています。

財務情報(2023年時点):

売上高: 約186億ドル

営業利益: 約90億ドル

株式: TIはNASDAQに上場しており、ティッカーシンボルは「TXN」です。

最近の動向:

研究開発: TIは、将来の成長のために研究開発に積極的に投資しており、特に自動車や産業分野の半導体ソリューションに焦点を当てています。特に電気自動車(EV)や自動運転技術、産業用ロボットなどの成長市場に対応した製品を開発しています。

持続可能性: TIは環境への影響を最小限に抑えるための取り組みを行っており、エネルギー効率の高い半導体製品の開発や、製造プロセスでの資源削減に注力しています。

今後の展望:

TIは、アナログ半導体市場の継続的な成長と、電気自動車やインダストリー4.0などの新興分野でのさらなる拡大を目指しています。また、研究開発や製造能力の強化により、次世代技術の革新に貢献することが期待されています。

3.決算概要(FORM8-K)

1. 損益計算書

売上高: 41.51億ドル(前年同期比8%減少)

営業利益: 15.54億ドル(前年同期比18%減少)

純利益: 13.62億ドル(前年同期比20%減少)

1株当たり利益(EPS): 1.47ドル(前年同期は1.85ドル)

売上高は前年同期比で減少していますが、四半期ごとの比較では9%の増加を見せています。工業部門が減少した一方、他の市場では成長を見せました。また、営業利益や純利益も前年同期に比べて減少しています。

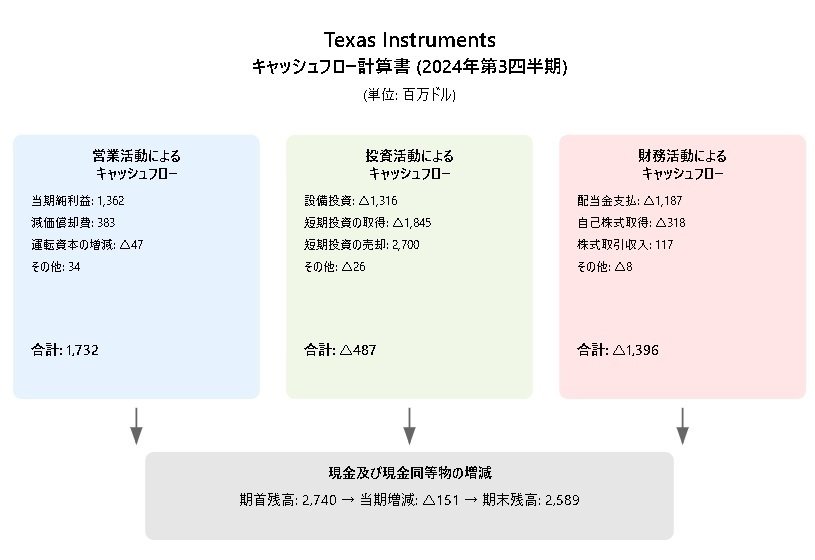

2. キャッシュフロー計算書

営業活動によるキャッシュフロー: 17.32億ドル

資本支出: 13.16億ドル

フリーキャッシュフロー: 4.16億ドル(前年同期比11%減少)

営業活動によるキャッシュフローは前年同期比4%減少しており、フリーキャッシュフローも減少しています。主な原因として、資本支出が前年と比べて依然として高い水準であることが挙げられます。

3. 貸借対照表

総資産: 353.21億ドル

現金及び現金同等物: 25.89億ドル

短期投資: 61.63億ドル

負債合計: 180.53億ドル(前年同期は150.07億ドル)

株主資本: 172.68億ドル(前年同期は166.31億ドル)

資産全体は前年同期比で増加しており、現金および現金同等物も安定しています。一方で、負債は増加傾向にあります。

4. セグメント別業績

アナログ事業: 売上高32.23億ドル(前年同期比4%減少)、営業利益13.16億ドル(前年同期比13%減少)

組み込みプロセッシング事業: 売上高6.53億ドル(前年同期比27%減少)、営業利益1.09億ドル(前年同期比58%減少)

その他事業: 売上高2.75億ドル(前年同期比5%減少)、営業利益1.29億ドル(前年同期とほぼ変わらず)

アナログ事業は売上高と利益ともに減少していますが、組み込みプロセッシング事業の減少幅が顕著です。

5. 配当および自社株買い

配当支払い: 11.87億ドル(前年同期比5%増加)

自社株買い: 3.18億ドル(前年同期は1.08億ドル)

配当は前年同期比で増加していますが、自社株買いは大幅に減少しました。

6. 特記すべき事項

TIの製造効率は300mmウエハの生産が貢献しており、キャッシュフロー生成能力の強さを維持しています。

2024年第4四半期の見通しでは、売上高が37億ドルから40億ドル、EPSが1.07ドルから1.29ドルの範囲になると予想されています。

これらの点から、TIの2024年Q3決算は全体的に前年同期と比べて減収減益の傾向にありますが、四半期ごとの回復が見られ、長期的なキャッシュフロー生成力も堅調です。

4.カンファレンスコール要約

主なポイントを要約します:

業績ハイライト:

・売上高:42億ドル(前期比9%増、前年同期比8%減)

アナログ部門:前年同期比4%減

組込みプロセッシング部門:前年同期比27%減

粗利益率:60%

1株当たり利益:1.47ドル

・市場別の動向:

自動車市場

中国市場が牽引し、前期比7-8%増

特にEV関連が好調

中国以外の地域は引き続き弱い

産業市場

前期比一桁台前半の減少

顧客の在庫調整が継続

12セクター中10セクターが低迷

その他の市場

パーソナルエレクトロニクス:前期比30%増

エンタープライズシステム:前期比20%増

通信機器:前期比25%増

・今後の見通し:

第4四半期売上高予想:37-40億ドル

在庫は引き続き積み増しの方針

産業市場の本格的な回復にはまだ時間が必要

中長期的には自動車・産業市場での2桁成長を維持する見込み

・特筆すべき点:

中国市場の回復が顕著だが、他地域はまだ弱い

在庫水準は適切にコントロール

リードタイムは10週間未満と短縮

配当は21年連続で増配(5%増)

5.カンファレンスコール詳細

司会者:

Texas Instruments 2024年第3四半期決算カンファレンスコールにようこそ。

私はIR責任者のDave Paulです。CEOのHaviva LahnとCFOのRafael Lizardiと共に出席しています。

リリースをご覧になっていない方は、当社ウェブサイトti.com/irでご確認いただけます。本カンファレンスコールはウェブ上でライブ配信され、当社ウェブサイトからアクセスできます。また、本日の通話は録音され、当社ウェブサイトで視聴できます。

本カンファレンスコールには将来の見通しに関する記述が含まれており、これらはリスクと不確実性を伴い、経営陣の現在の予想とは大きく異なる結果となる可能性があります。本日公表された決算発表に含まれる将来の見通しに関する記述についての注意事項、および当社の最新のSEC提出書類をご確認いただくことをお勧めします。

本日は以下の内容についてご報告します:

まず、Havivaが四半期の概要をご説明します。次に、第3四半期の売上高の状況と、エンドマーケットの動向についてご説明します。最後に、Rafaelが財務結果、資本管理の状況、2024年第4四半期のガイダンスについてご説明します。

それでは、Havivaにバトンを渡します。

Haviva:

ありがとう、Dave。

まず第3四半期の概要からお話しします。

当四半期の売上高は予想通り42億ドルとなり、前期比9%増、前年同期比8%減でした。アナログ部門の売上高は前年同期比4%減、組込みプロセッシング部門は27%減となりました。その他部門は前年同期比5%減でした。

次に、第3四半期の市場別売上高の状況についてご説明します。

当四半期も、このサイクルを通じて見られた非同期的な市場動向が続いています。前四半期同様、現時点ではより参考になる前期比の動向を中心にお話しします。

まず、産業市場は、顧客の在庫調整が継続し、一桁台前半の減少となりました。

自動車市場は、主に中国の好調を受けて一桁台後半の増加となりました。

パーソナルエレクトロニクスは約30%増加しました。

エンタープライズシステムは約20%増加しました。

通信機器はこれら3市場での循環的な回復が続き、約25%増加しました。

それでは、収益性、資本管理、見通しについてRafaelにバトンを渡します。

Rafael:

ありがとう、Haviva。こんにちは、皆様。

Havivaが述べた通り、第3四半期の売上高は42億ドルでした。

当四半期の粗利益は25億ドル、売上高比60%でした。

前期比では、主に売上高の増加により粗利益率は180ベーシスポイント改善しました。

当四半期の営業費用は9.2億ドルで、前年同期比ほぼ横ばい、予想通りとなりました。

直近12ヶ月の営業費用は37億ドル、売上高比24%でした。

当四半期の営業利益は16億ドル、売上高比37%で、前年同期比18%減となりました。

当四半期の純利益は14億ドル、1株当たり1.47ドルでした。1株当たり利益には、当初のガイダンスに含まれていなかった0.03ドルのプラス要因が含まれています。

次に、資本管理の実績についてコメントします。

まず、キャッシュ創出についてです。当四半期の営業活動によるキャッシュフローは17億ドル、直近12ヶ月では62億ドルでした。

設備投資は当四半期が13億ドル、直近12ヶ月では48億ドルでした。

直近12ヶ月のフリーキャッシュフローは15億ドルでした。

なお、フリーキャッシュフローにはCHIPS法による投資税額控除の恩恵が含まれており、第3四半期は2.2億ドル、直近12ヶ月では5.32億ドルでした。

当四半期は12億ドルの配当金支払いと、3.18億ドルの自社株買いを実施しました。

9月には、21年連続となる5%の増配を発表しました。これは、フリーキャッシュフローを時間をかけて株主に還元するという当社のコミットメントを反映したものです。

直近12ヶ月の株主還元は合計52億ドルとなりました。

当社のバランスシートは引き続き強固で、第3四半期末の現金および短期投資は88億ドルでした。

総債務残高は140億ドル、加重平均クーポンレートは3.8%です。

当四半期末の在庫は43億ドルで、前期比1.9億ドル増加し、在庫日数は231日、前期比2日の増加となりました。

第4四半期については、売上高を37億ドルから40億ドルのレンジ、1株当たり利益を1.07ドルから1.29ドルのレンジと予想しています。

第4四半期の実効税率は約13%と予想しています。

2025年については、現行の税制に基づけば、実効税率は同程度になると予想しています。

最後に、長期的な価値創造に寄与する分野に引き続き注力します。

製造・技術、幅広い製品ポートフォリオ、販売チャネルの到達範囲、多様で長期的なポジションといった競争優位性への投資を継続します。

規律ある資本配分と最良の機会への注力を通じて、これらの優位性を強化し続けることで、長期的なフリーキャッシュフロー成長を実現できると考えています。

それでは、Daveにバトンを戻します。

Dave:

ありがとう、Rafael。

それでは、質疑応答に移ります。

できるだけ多くの方にご質問いただく機会を設けるため、お一人様1問とさせていただきます。

回答後、追加の質問を受け付けます。

オペレーター、質疑応答をお願いします。

オペレーター:

ありがとうございます。

それでは質疑応答を始めます。

ご質問がある方は、電話機の「*1」を押してください。

質問キューに入ったことを確認する音が鳴ります。

キューから外れたい場合は「*2」を押してください。

スピーカーフォンをご利用の方は、「*」を押す前にハンドセットを取る必要があるかもしれません。

質問者を確認しておりますので、しばらくお待ちください。

最初の質問はUBSのTimothy Arcuri様です。

ご質問をどうぞ。

Timothy Arcuri:

ありがとうございます。

最初の質問ですが、自動車が成長したのは多くの人にとって意外でした。

この状況についてお話しいただけますか?中国について言及されましたが、四半期終盤に受注は弱まりましたか?

ほぼすべての自動車メーカーが業績予想を下方修正する中で、自動車分野の状況と、可能な範囲で12月の見通しについて、エンドマーケット別の特徴的な動きがあればコメントをお願いします。

Haviva:

では、Tim、私からお答えします。

自動車市場については、はい、成長しました。一桁台後半、7-8%程度の成長と申し上げました。

その成長の大部分は中国事業によるものでした。

第2四半期にも中国の好調について触れましたが、自動車がその成長を牽引し、第3四半期も同様の傾向が続きました。

具体的な数字を申し上げますと、第2四半期は20%成長し、第3四半期もさらに20%成長しました。

中国でEV向けの勢いがあることは驚くべきことではなく、当社のコンテンツも増加しており、これが第3四半期の成長を牽引しました。

これは単なる1四半期の現象ではなく、この勢いは続くと考えています。

中国における当社の自動車向け売上高は過去最高を記録しており、近い将来に低下するとは考えていません。

一方、その他の自動車市場は状況が異なります。

そこでは引き続き弱さが見られます。売上高は2023年第3四半期にピークを付け、全般的に下降傾向にあります。

中国を除くと、第4四半期と第1四半期に急激な調整があり、その他の市場では引き続き弱さが見られます。

これが第4四半期の季節性を考慮した予想の一因となっています。

Timothy:

Rafael、フォローアップの質問があります。

ガイダンスを見ると、営業費用は通常12月は一桁台前半から半ばの減少だと思います。仮に半ばの減少と仮定すると、減価償却費を除いた粗利益率は50%台半ばとなり、約200ベーシスポイントの低下となります。

これはかなり大きな低下ですが、12月は稼働率を下げる予定なのでしょうか?完成品在庫が大幅に増加しているのが気になります。このあたりについてコメントをお願いします。

Rafael:

はい、ご質問の点について順番にお答えします。

営業費用については特に異常なことはありませんが、横ばいからやや増加を予想していますので、その点をご考慮ください。

第4四半期については、中間値で見ると売上高が減少することから、利益率への影響は避けられず、粗利益率の低下を予想しています。

また、減価償却費は引き続き増加する見込みで、実際10月からはSM-1の建屋とクリーンルームの減価償却を開始しており、これが第4四半期の減価償却費をさらに押し上げる要因となります。

Dave:

ありがとうございます。

次の質問者に移りましょう。

オペレーター:

次の質問は、Bank of America SecuritiesのVivek Arya様です。

ご質問をどうぞ。

Vivek:

ご質問をお受けいただき、ありがとうございます。

まず、エンドマーケットについてコメントいただき、ありがとうございます。

パーソナルエレクトロニクスの需要が、私の記憶では前期比30%増加したとおっしゃいました。第2四半期も10%台半ばの増加でした。

PCやスマートフォンの需要が低迷している中で、パーソナルエレクトロニクスの好調をどのように説明すればよいのでしょうか?

それらの分野以外なのか、それともそれらの分野が好調なのでしょうか?

パーソナルエレクトロニクスの好調の要因は何だとお考えですか?

それとも、市場が循環的な底を打ったと考えているのでしょうか?

Haviva:

はい、良い質問ですね。

過去2年ほどの状況を振り返ってみましょう。

パーソナルエレクトロニクス市場の売上高は2021年第3四半期にピークを付けました。

ちなみに、第3四半期は毎年、パーソナルエレクトロニクスの季節的なピークとなります。

その後、2023年第1四半期に底を打ちました。

それ以降、継続的な改善が見られています。

しかし、Vivekさん、2024年第3四半期の水準は、まだピーク時を20%ほど下回っています。

つまり、まだ成長の余地があるということです。

私達の場合、以前の通話でも触れましたが、2021年から2022年にかけて供給能力が不足していた時期に、産業用と自動車向けに供給を優先せざるを得ませんでした。

パーソナルエレクトロニクスは設計サイクルが短いので、能力と在庫が整えば再度攻めていくと申し上げていました。

現在はその状況にあります。

つまり、非常に低い底から回復してきており、さらに以前は供給できなかったソケットを獲得できる適切な部品を持っているということです。

それが現在の状況です。

第3四半期に関して具体的には、ほとんどの、もしくはすべてのセクターで成長が見られました。

主なものはスマートフォンとノートPCです。

ただし、先ほど申し上げた通り、第3四半期はパーソナルエレクトロニクスにとって典型的な好調期です。

Dave:

フォローアップの質問はありますか、Vivek?

Vivek:

はい、ありがとうございます。

もう少し大きな視点での質問です。Haviva、過去数回の通話で、2026年にはTIは概念的に2022年と同等かそれ以上になる可能性が示唆されています。

人々は正当にも、「それには今後2年間で10%台半ばの売上成長が必要で、それはトレンドラインをはるかに上回る」と指摘しています。

ガイダンスを出すわけではないと理解していますが、今後2年間でそのようなトレンドを上回る成長を実現するための季節性を上回る四半期がいつ頃から見られると考えているのでしょうか?

広範な最終市場で何が見えているのでしょうか?そのような季節性を上回る四半期が視野に入る段階にTIはあるのでしょうか?それともまだ早すぎるでしょうか?

Haviva:

まず、Vivekさん、ご質問の要点を確認させてください。

8月の資本管理に関する説明会のことを指していると思います。そこで私たちが具体的に何を提示したのか、改めて確認をお願いしたいと思います。

2026年のシナリオについて触れられましたが、これは2018年比でフラットから成長までの複数のシナリオを提示したものです。

売上高を予測したわけではなく、投資家の皆様がシナリオに応じてフリーキャッシュフローをイメージできるようにしたものです。

つまり、皆様が売上高を上下に調整することで、その年のフリーキャッシュフローがどうなるかを把握できるようにしたということです。

より具体的なご質問についてお答えすると、既に循環的な回復の途上にある3つの市場について触れました。

まだ完全ではありませんが、良い方向を向いています。それは、パーソナルエレクトロニクス、エンタープライズシステム、通信システムです。非常に低い底から回復してきていますが、まだ勢いを示している段階です。

残念ながら、これらの市場は2023年の当社売上高の約25%に過ぎません。私たちとしては、幅広い産業市場と自動車市場の回復が必要です。

まず産業市場について言えば、2022年第3四半期にピークを付け、その後8四半期連続で減少しています。ピーク比で30%以上下落しています。

これ以上の下落はないと思いますが、予測はできません。在庫調整は継続していますが、回復が始まることを期待しています。

四半期については予測できません。通常、兆候が見えた時点で言及します。今はまだ見えていないというだけで、非常に持続的な状況が続いているということです。

これが産業市場についてで、セクター別に見ても、ほとんどのセクターが底を探っているか、非常に低い水準で推移している状況です。

そろそろ底打ちしてもいい頃ですが、まだ見えていません。

自動車市場については、より複雑です。中国とその他の市場で異なる状況が見られるためです。

残念ながら、中国は当社事業の約20%なので、全体の自動車向け数字を動かすまでには至りません。

先ほど申し上げた通り、現在はピーク比で一桁台後半、5-10%程度下回る水準で推移しています。

中国では新記録が更新されており、そこでの勢いは続いています。

しかし、その他の地域の自動車市場はまだ底を探っている状況です。

全体として、自動車市場は産業市場ほどではありませんが、ピークから底までの幅は小さくなると予想しています。ただし、具体的な時期は申し上げられません、Vivek。

Dave:

ありがとうございます、Vivek。

次の質問者に移りましょう。

オペレーター:

次の質問は、CancerのCJ Busch様です。

CJさん、ご質問をどうぞ。

CJ:

はい、こんにちは。ご質問の機会をいただき、ありがとうございます。

まず大きな視点での質問です。循環的な不確実性がある中で、第4四半期から2025年上期にかけての稼働率の運営についてどのようにお考えでしょうか?

また、在庫が43億ドルある中で、循環的な回復の明確な兆候が見えるまで現状水準を維持するのか、それとも稼働率を上げて在庫を積み増す方針なのか、お考えをお聞かせください。

Rafael:

はい、喜んでお答えします。

まず大きな方針として、そしてより具体的な話に入る前に、在庫の目的は、Vivekが説明したような今後の期待、特に2025年における売上成長をサポートするための準備として、上昇局面に向けた対応にあります。

第4四半期も在庫は増加する見込みです。第3四半期は2億ドル程度増加しましたが、第4四半期はおそらく数億ドルの増加を予想しています。

ただし、工場の稼働率は調整しています。第4四半期に向けて稼働率は若干低下する見込みですが、それでも在庫は追加で積み増される予定です。

在庫についてもう少し補足すると、完成品レベル、チップレベルで製品ごとの詳細な計画があります。

これらの計画は購買行動と予想需要に基づいています。

また、この在庫は非常にリスクが低いものです。多くの顧客に販売され、長いライフサイクルを持っています。そのため、私たちはこの状況に非常に自信を持っています。

Dave:

CJ、フォローアップの質問はありますか?

CJ:

はい。自動車に関連して追加の質問があります。

中国での予想外の結果について触れられましたが、中国の自動車メーカーが欧州でシェアを獲得していることについてお聞きしたいと思います。

これは私たちが把握している動きの一つですが、欧州で見られる動きは中国の自動車メーカーへのシェア移転に関連している可能性があるのでしょうか?そのような状況は見られていますか?

Haviva:

まず、予想外というのは違うと思います。この傾向は第2四半期から見られていたためです。

TIにとって中国の自動車市場は、2023年末、つまり2023年下期に底を打ちました。

第1四半期には大幅な調整がありましたが、これは主に在庫調整だったと考えています。

その後、第2四半期は成長し、第3四半期も成長しました。20%の上に20%の成長です。

つまり、底から45%程度上昇したことになります。そして新たなピークを記録しています。

これは主に中国市場によるものです。

数ヶ月前に私が訪問した際、新車の過半数がEVか何らかのハイブリッド車でした。これらはコンテンツが多い傾向にあります。

そして、その分野での当社のポジションは良好です。TIは非常に競争力があります。

そのことが成長を牽引していると考えています。

中国における当社の顧客基盤はOEMとTier1サプライヤーで構成されています。

OEMのシェアについては皆様の方が詳しいと思いますが、Tier1サプライヤーも良いシステムを構築できます。彼らはコスト効率が非常に高く、性能も良好です。

そのため、世界のTier1サプライヤーとの市場シェア争いも行っています。

これも中国市場で見られるダイナミクスの一部です。

双方に勢いが見られます。

Dave:

次の質問者に移りましょう。

オペレーター:

次の質問は、Deutsche BankのRosh Seymour様です。

ご質問をどうぞ。

Ross:

こんにちは。質問の機会をいただき、ありがとうございます。

Haviva、中国が2四半期連続で前期比20%成長したとお話しされましたが、残りの80%のビジネスがいずれ同様の循環的な回復を見せない理由はあるのでしょうか?

中国に特有の、より変動の大きい要因があるのか、それともいずれ残りの80%のビジネスも同様の動きを示すと予想されているのでしょうか?

Haviva:

まず、いずれすべての馬が同じ方向を向くときが来ると思います。私たちもそれを待っています。

長い時間がかかっていますが、そうなると考えています。

また、この非同期の行動は私たちにとって非常に明確です。

地域間でも市場間でも、相反する行動が見られます。

先ほどの回答でも触れましたが、中国ではEVの勢いが強いです。

加えて、中国の文化や環境として、設計サイクルが短く、在庫調整も早いという特徴があります。

つまり、すべてがより加速された状態にあると言えます。

そのため、上昇局面でも下降局面でもサイクルが短いのだと推測しています。

これは私の推測ですが、事態が完全に展開されるまで、つまり完全に終わるまでは、より賢明な判断ができるようになるでしょう。

言えることは、中国以外の自動車市場ではまだ完全には展開されていないということです。

しかし、自動車市場のピークから底までの幅は産業市場ほど顕著にはならないと考えています。

単純に、短期的な世俗的成長がより強いと信じているためです。

Dave:

Ross、フォローアップの質問はありますか?

Ross:

はい。Rafaelに質問があります。

営業費用に関する概念的な質問です。

2025年に向けて、営業費用にはどのようなプラス要因とマイナス要因があるのでしょうか?

要するに、TIは特定の期間、営業費用の成長をほとんど抑制してきました。

一方で、インフレの影響を受けざるを得ない時期もありました。

2025年の営業費用を構造的にどのように考えればよいのでしょうか?

Rafael:

はい、2025年以降については、投資と営業費用に関して引き続き規律ある取り組みを続けるという考え方です。

しかし、R&Dに関しては、引き続き投資を続けます。

そのため、投資は時間とともに増加し、成長を続けることになります。

一方、SG&Aについては、効率性に焦点を当てています。

そのため、成長はするものの、R&Dよりもはるかに低い伸び率になるでしょう。

もちろん、予見可能な将来において、両者とも売上成長を下回ることが目標です。

Dave:

ありがとうございます、Ross。

次の質問者に移りましょう。

オペレーター:

次の質問は、Bernstein ResearchのStacy Rizian様です。

ご質問をどうぞ。

Stacy:

皆様、ご質問の機会をいただき、ありがとうございます。

中国の好調についてもう少し詳しくお聞きしたいと思います。

自動車分野で好調を見せていますが、アナログや他の最終市場で中国の好調の兆しは見られますか?それとも完全に自動車に限定されているのでしょうか?

言いたいのは、中国企業の購買意欲を判断しようとしているということです。

選挙が近づいており、地政学的な環境も不透明です。

自動車の内外を含め、中国についてより広く、どのようにお考えでしょうか?

Haviva:

はい、Stacy。私たちが見ていることについてお話しできます。

それ以上の推測は控えめですが。

一般的に、まず思い出していただきたいのですが、先ほど申し上げた通り、上昇局面では産業用と自動車向けに供給を優先せざるを得ませんでした。

そして、2023年には当社全体で産業用と自動車向けが約75%を占めていました。

中国も同様か、消費者向けやパーソナルエレクトロニクス向けで判断を迫られたため、さらに高かったかもしれません。

まず、そこからのスタートだということを理解しておく必要があります。

自動車については、先ほど申し上げた通り、理由は説明できませんが、中国の顧客は動きが速いと思います。

世界的に、中国だけでなく勢いを増していると考えています。

2つ目は中国でのEVの受け入れです。

そして、ご指摘の通り他の理由もあるかもしれませんが、大規模な在庫積み増しなどの明確な証拠は見ていません。

これが自動車に関する直接的な回答です。

産業市場については、まだサイクルからの回復は見られていません。

2022年のどこかでピークを付け、中国を含めてそこから下落しています。

第2四半期にやや前期比で成長しましたが、第3四半期には再び下落しました。

つまり、底で推移している状況です。

そのため、回復を待っている状況です。

自動車では非常に力強い回復が見られ、実際に新高値を更新していますが、産業向けの数字は依然としてピーク比40%、あるいはそれ以上下回る水準です。

そのため、中国でまだやるべきことは多くあります。

先ほど準備した発言でも触れましたが、顧客はまだ産業分野で在庫調整を行っていると考えています。

Rafael:

一点追加させてください。Stacyさん、循環的に回復している他の3つの市場、パーソナルエレクトロニクス、通信、エンタープライズについては、すべての地域が成長に貢献しています。

Haviva:

そうですね。中国も含めてですが、2023年の非常に低い水準からの回復ということです。

Dave:

Stacy、フォローアップの質問はありますか?

Stacy:

はい、ありがとうございます。

2四半期先のガイダンスは出さないことは承知していますが、単純な数学的な観点から、通常の季節性に対する実績を見てきました。

第1四半期の典型的な季節性をどのように定義されていますか?

また、過去数年間とCOVID以前のレベルと比較してどうでしょうか?

Haviva:

まず第4四半期についてお話ししましょう、Stacy。

季節性の定義の仕方によりますが、外れ値を除外する方法は良いと思います。

2020年と2021年は上昇局面での外れ値だったと考えています。

通常、第4四半期は-7%から時には-10%近くになることもあります。

Dave、第1四半期については何かありますか?

Dave:

通常はよりフラットです。

フラットか、若干の下落程度です。

第4四半期と第1四半期は明らかに季節的に弱い四半期で、第2四半期と第3四半期が強い四半期です。

Stacy:

分かりました。ありがとうございます。

Dave:

次の質問者に移りましょう。

オペレーター:

次の質問は、BarclaysのThomas O'Valley様です。

ご質問をどうぞ。

Thomas:

ご質問の機会をいただき、ありがとうございます。

Haviva、冒頭のコメントで確認したい点があります。

エンタープライズ、パーソナルエレクトロニクス、通信の3市場について、まだ調整が続いているが勢いを示していると言われました。

まだ終わっていないが、進展が見られるということですね。

これらはまだ前期比で減少しているのか、それとも1つか2つは底を打って改善に向かっているのでしょうか?

Haviva:

いいえ、3つとも前期比で急速に成長しています。

数字を繰り返しますと、パーソナルエレクトロニクスは前期比30%成長、エンタープライズは20%成長、通信は25%成長しました。

私が言いたかったのは、まだ以前のピークには達していないということです。

そのピークは2022年のどこかにありました。

この勢いは続くと予想しています。

まだ以前のピークを下回る水準で推移しています。

また、先ほど申し上げた通り、特にTIの場合、これらは前回の上昇局面で一部供給不足に陥った市場です。

今は十分な供給と在庫があるため、これらのソケットに再度アプローチすることが我々の仕事です。

Dave:

Thomas、フォローアップの質問はありますか?

Thomas:

はい。パンデミック時には大きな成長が見られ、当社を含む多くの同業他社が、自動車と産業市場を2桁成長の市場として説明するようになりましたね。

この調整が続く中、中国の自動車事業で好調が見られています。それはより広いビジネスの一部であり、その2桁成長に貢献しています。

しかし、今振り返ってみて、そして回復を見据えて、これら2つの事業の成長プロファイルについて異なる見方をされますか?

数週間後には競合他社も長期的なCAGRを再提示すると思いますが、これら2つの事業について2桁成長というプロファイルは妥当だとお考えでしょうか?

Haviva:

はい、端的に言えば、同じ見方をしています。

自動車市場については、現在のサイクルでもそれが証明されつつあると思います。

短期、つまり5-10年のスパンでそれが見えてくるでしょう。

産業市場の成長は数十年に及ぶと考えています。

産業市場の一部のセクターについては、まだ非常に、非常に初期段階にあると考えています。

産業市場について、2桁成長と言ったかどうかは分かりませんが、TIは2013年から2023年の10年間で10%成長しました。

市場全体はそれよりやや低いかもしれませんが、一桁台後半から10%程度というのが良い推測だと思います。

TIと市場全体の自動車向けはそれ以上の成長率でした。

ただし、複数の10年にわたって続くとは考えていません。

ある時点で、車両当たりのコンテンツにある程度の飽和が訪れるでしょう。

しかし、特に今の10年については、まだその時期には近づいていないと考えています。

お答えになりましたでしょうか。

Dave:

ありがとうございます、Thomas。

次の質問者に移りましょう。

オペレーター:

次の質問は、Morgan StanleyのJoe Moore様です。

ご質問をどうぞ。

Joe:

ありがとうございます。

産業市場の特徴について教えていただけますか。

様々なサブセグメントについてお話しされましたが、在庫調整は一様なのでしょうか?

強い分野はあるのでしょうか?また、この事業を低迷させている在庫と需要の問題について、何か感触はありますか?

Haviva:

はい、Joe、良い質問ですね。

産業には10以上、約12のセクターがありますが、全体として2022年第3四半期以降、8四半期連続で減少が続いています。

ほとんどのセクターは底を打ち、その底で推移していると言えます。

例えばビルディングオートメーション、エネルギーインフラ、医療などの分野は、その底で推移しています。

工場オートメーションについては、これは当社にとって大きなセクターですが、まだ減少が続いています。

工場オートメーションとモータドライブ、つまりプロセスと工場オートメーション型の計画全般について、まだ底打ちには至っていません。

そして、いくつかの強い分野も見られます。

家電は、産業に含めていない人もいますが、当社では含めています。

家電は非常に早い段階で減少し、そこからある程度の回復が見られています。

また、パワーデリバリーも追加したいと思います。

パワーデリバリーの主な市場はサーバーです。ラックの底に設置されるものですが、そこでも成長が見られます。

しかし、これらは12のセクターのうち2つだけです。

そのため、産業市場全体としては弱さが続いているということです。

より詳しい状況をお伝えできたと思います。

Dave:

Joe、フォローアップの質問はありますか?

Joe:

はい、ありがとうございます。

アナログと組込みについてですが、組込みの業績が下回る状況が続いており、より狭い焦点を当てて改善を図っていることは承知しています。

前期比で組込み市場が弱い理由について、何か特徴的な点はありますか?

Haviva:

まず戦略的な観点からお話しします。

組込み事業の進捗について、私たちは非常に満足しています。

組込みは、より平均販売価格が高く、設計への採用についてより高い可視性があります。つまり、より狭い範囲となります。

進捗状況や顧客との勢いを見ると、将来に向けて期待が持てます。

アナログチームと同様の循環的なプロセスを経ていますが、約1年遅れているという状況です。

組込みは産業用と自動車向けで95%を占めています。

2023年は成長を記録しましたが、アナログ事業は2桁のマイナスでした。

つまり、アナログの約1年後、2023年半ばくらいからスタートしたということです。

4四半期が経過しました。

第4四半期も季節性の影響を受けると思いますが、勢いは強く、将来に期待を持っています。

Dave:

ありがとうございます。

次の質問者に移りましょう。

オペレーター:

次の質問は、Shure SecuritiesのWilliam Stein様です。

ご質問をどうぞ。

William:

ご質問の機会をいただき、ありがとうございます。

先ほどの通話で、Havivaが1つか2つの最終市場について回答された質問があったと思いますが、ここ数ヶ月の受注の推移についてお聞きしたいと思います。

加速した後に減速したようなことはあったのでしょうか?

予想外の上下動はありましたか?

また、フォローアップの質問もあります。

Haviva:

第3四半期についてお話ししたことは、第4四半期に向けても大きな変化は見られないと思います。

ただし、第4四半期なので、季節性の影響はあります。

その意味で、第3四半期から変化は見ていません。

何か見られれば言及しますが、特筆すべきことはありません。

Dave、受注について何か追加することはありますか?

Dave:

はい、受注状況は通常通りでした。

四半期を通じて毎月増加しましたが、これは非常に典型的なパターンです。

大きな落ち込みや加速、減速は見られませんでした。

Haviva:

Bill、一点追加させてください。

Rafaelが触れた通り、私たちは良好なサービスレベルの在庫を構築しています。

リードタイムは非常に短く、多くのビジネスがいわゆるターンビジネスとしてリアルタイムで入ってきます。

そのため、現時点では大きな可視性がありません。

顧客も必要な時にだけ部品を取得しており、在庫を積み増しているとは思えません。

そのため、これ以上の詳細な情報を提供できないというのが理由です。

William:

はい、フォローアップの質問をさせてください。

実際、今の回答に関連する内容です。

御社に在庫がある場合、顧客は大量の受注残を積み上げることにそれほど熱心ではないかもしれません。

顧客に在庫がある場合は、なおさらです。

最近の調査で、多くのサプライヤーが考えているよりも顧客の在庫水準が高く、在庫調整の終わりにはまだ遠いことが分かってきています。

この点について否定するか、あるいはTIとしての見解をお聞かせいただけますか?

ありがとうございます。

Haviva:

では、まず高レベルでお答えし、Daveから補足があれば追加してもらいます。

一般的に、私たちは顧客の在庫水準について可視性を持っていません。

ご存じの通り、金利は高く、年末が近づいています。

顧客側で在庫を積み増す意欲はあまりないと思います。特に当社の在庫ポジションが強い状況では。

私たちはそうありたいと考えています。顧客からその負担を取り除き、それをサービスレベルとして提供したいと考えています。

それは下降局面だけでなく、上昇局面でも同様です。

そのため、Rafaelが言及したように、能力と在庫の準備を進めています。

これが次の上昇局面で私たちが展開したいゲームであり、それが資本配分の判断を導いているのです。

Dave、顧客の在庫について具体的に何かありますか?

Dave:

はい、在庫について非常に健全な状況から運営しているというご指摘は重要です。

そのため、顧客は注文を出す必要がないのですが、上昇局面が来た時に備える準備はできています。

Haviva:

はい、現在、多くの製品のリードタイムは10週間をはるかに下回っています。

つまり、優れた顧客サービスを提供しており、顧客が製品を必要とする時に提供できる体制にあります。

Dave:

ありがとうございます、Will。

最後の質問者に移りましょう。

オペレーター:

最後の質問は、StifelのTores Zandberg様です。

ご質問をどうぞ。

Torres:

はい、最後に質問の機会をいただき、ありがとうございます。

産業市場に関するフォローアップ質問があります。

リードタイムは短く、在庫もお持ちですが、最終市場あるいは実売の観点から見て、この市場は安定化していると言えるでしょうか?

それとも悪化しているのでしょうか?あるいは改善しているのでしょうか?

安定化の兆しが見られる2つのセグメントについて言及されましたが、最終消費について何か追加の見解はありますか?

実際に良くなっているのか、悪くなっているのでしょうか?

Haviva:

はい、Toriさん、ご質問ありがとうございます。

先ほど申し上げたことを繰り返しますと、ほとんどのセクターは同じレベルで推移しています。3-4四半期ほど、多かれ少なかれ同じレベルで推移しています。

在庫調整があるかどうかについては、例えば産業市場は第2四半期や第3四半期に季節的に成長するはずですが、そうならなかったことを考えると、顧客側で何らかの在庫調整が行われており、それが私の冒頭の発言の理由だと考えることもできます。

少なくとも、売上高の観点からは安定化したと考えています。

唯一の例外は、TIにとって大きなセクターである工場オートメーションとモータドライブ、つまり自動化セクターについては、まだ終わっていないということです。

これが私が追加できる唯一のコメントです、Tori。

Dave、何か追加することはありますか?

Dave:

それで十分だと思います。

Dave:

Toriさん、フォローアップの質問はありますか?

Torres:

はい、最後の質問です。

可視性や受注などの話題に戻りますが、特に中国以外の顧客と話をする際、金利低下や米国の選挙を待っているような印象を受けますか?

何らかの資本サイクルが来そうな感じはありますが、みんながサイドラインで待機しているように見えます。

最大手の産業顧客と話をする際、そのような待機姿勢を感じますか?

それとも、金利が改善し、支出が戻れば、すぐに復活するという単純な話なのでしょうか?

Haviva:

端的に言えば、そのような話は聞いていません。少なくとも私は。

もしそう考えていたとしても、私には言わないでしょう。

しかし、重要なのは、そして私が会う中で顧客も評価していると思いますが、必要な時に提供できるということです。

私たちのポートフォリオの大部分は多様で長期的なものであり、顧客に対して、十分な在庫があり必要な時に提供できる製品と、ポートフォリオの一部ではありますがより特殊で、リードタイムが長く、より高い可視性が必要な製品を区別して伝えています。

その意味で、私たちは差別化されていると思います。

顧客はそれを評価しており、次のサイクルを通じてそのレベルのサポートを維持し、市場シェアの向上に取り組めることを期待しています。

これが顧客の期待であり、TIはその点で優れた実績を上げられると考えています。

Torres:

非常に参考になりました。ありがとうございます。

Dave:

では、以前から申し上げている通り、締めくくりの言葉を述べさせていただきます。

私たちの本質はエンジニアであり、技術は当社の基盤です。

しかし、最終的な目標であり、進捗を測り、株主価値を生み出す最良の指標は、1株当たりフリーキャッシュフローの長期的な成長です。

目標達成を目指す中で、3つの志を追求し続けます。

所有者として行動し、数十年にわたって会社を所有し続けること。

常に変化する世界に適応し、成功すること。

そして、私たち自身が誇りを持てる、隣人として望ましい企業であること。

これらを成功させることで、従業員、顧客、コミュニティ、そして株主の皆様すべてが恩恵を受けることができます。

ありがとうございました。良い夕べをお過ごしください。

オペレーター:

以上で本日のカンファレンスを終了します。

ご参加ありがとうございました。

この時点で回線を切断していただいて結構です。

6.Earnings Call Proによる分析結果

🔥ポジティブ材料

売上高の増加: Texas Instrumentsの売上は市場予測とほぼ一致し、36.8億ドルを記録しました。これは、産業用および自動車市場での強固な需要によるものです

自動車セグメントの成長: 特に、自動車分野では電動化や自動運転技術の進展により、TIのアナログ製品の需要が大幅に増加。これが今後の安定的な収益成長の一因になると予測されます

コスト削減施策: TIは、効率的な製造プロセスを通じてコスト削減を進め、利益率の改善に成功しました。これは、特にファブ(半導体工場)の自社運営が大きな強みとなっています

株主還元の強化: 自社株買いや配当増額を継続的に行い、株主価値の向上に努めている点が評価されています

🥶ネガティブ材料

アナログ半導体市場の減速: アナログ製品全体の需要は減少しており、特にパーソナルエレクトロニクス分野では予想を下回る成長が見られました。このセグメントの回復には時間がかかる可能性があります

在庫の増加: 半導体業界全体の在庫が高水準にあり、TIも影響を受けています。これにより、短期的な出荷の減速が懸念されています

利益率の圧迫: アナログ製品の価格競争が激化し、利益率の低下が一部で報告されました。特に、新興市場での競争激化が要因となっています

🤖AIアナリスト分析と将来予測

Texas Instrumentsは、自動車および産業分野での強力なポジションを維持しており、これらのセグメントは中長期的にさらなる成長が期待できます。特に、自動車市場の電動化トレンドや工業向け自動化の需要が堅調に推移する見通しです。一方で、アナログ半導体市場全体の需要が不透明であるため、パーソナルエレクトロニクス分野に依存する製品については成長が鈍化するリスクがあります。

また、在庫水準が高いことから、短期的には出荷が抑制され、売上にマイナスの影響が出る可能性があるため、在庫調整が進むまで業績は横ばいの推移が続くかもしれません。しかし、同社のコスト管理とキャッシュフロー戦略は堅実で、株主還元を継続することで株価の底堅さが期待されます。今後、半導体業界全体の回復とともに、再び上昇基調に乗る可能性が高いと考えられます。

ご注意:このコンテンツは生成AIなどを利用して作成しています。その為、正確でない可能性がありますので必ずご自身で事実確認をお願いいたしいます。