Ardmore Shipping カンファレンスコール

おはようございます。

皆さん、Ardmore Shippingへようこそ。第3四半期決算の電話会議を開催します。本日の通話は録音されており、エネルギーウェブカットとプレゼンテーションは当社ウェブサイトの投資家情報セクションに掲載されています。

開会の挨拶の後、質疑応答を行います。その際には、以下の説明を行います。カンファレンスコールでのリプレイは、Admiral sheeping.com. によって、今後2週間の間にいつでもアクセス可能です。

18773,4,7,5,9。または1。41231,7,8 パスコードは797-7872です。

今回は最高経営責任者のアンソニー・ガーニーにコアを回します。さらにシェーピングを追加します。どうぞよろしくお願いします。

ありがとうございます おはようございます、Ardmore Shipping へようこそ。2022年第3四半期決算説明会 まず、新しいCFOのバート・カラヘルトをアードモアのチームに迎え、この最初の決算説明会で最高の結果を出すことを祈ります。そしてもちろん、この電話会議のフォーマットについて説明し、将来予想に関する記述について説明するよう、彼にお願いします。

トニーさん、ありがとうございます。この場にいることができ、とてもうれしく思います。カンファレンス・コールを始める前に、参加者の皆様に、当社のウェブサイトAdmiral sheeping.com.にアクセスしていただき、今朝の2022年第3四半期の業績発表とプレゼンテーションへのリンクをご覧いただきたいと思います。トニーと私で15分ほどプレゼンテーションを行い、その後、質問を受け付けます。

スライド2をご覧ください。本日のお話には、将来の見通しに関する記述が含まれていることをご理解ください。実際の業績は、見通しと大きく異なる結果となる可能性があることをご承知おきください。実際の業績が見通しと大きく異なる結果になりうる要素は、当社のウェブサイト上で公開している2022年度第3四半期決算説明資料の中に含まれています。それでは、トニーに電話を戻したいと思います。

バート、ありがとうございます。それでは、本日の電話会議の形式ですが、私が第4四半期の市場見通しと資本配分方針の変更に関するハイライトをお話しします。その後、バートがファンダメンタルズと業績に関する最新情報をお伝えします。

そして、私がプレゼンテーションを締めくくり、質問を受け付けます。まずスライド4をご覧ください。

第3四半期の収益は6,160万ドル、1株当たりでは59ドルとなり、年率換算で59%の収益を上げています。

当社のミセスは第3四半期に1日あたり4万7,000ドルを稼ぎ、前四半期の3万1,000ドルを上回りました。第 4 四半期は 40%の予約率で日当たり 4 万 5,000 ドルを達成しました。ケミカルタンカーは資本調整後で、前期の日量 22,000 隻から第 3 四半期は 350 隻となり、第 4 四半期は日量 36,000 隻で操業しており、現在 50%の予約が入っています。

このように、第 3 四半期の好業績は第 4 四半期も続いており、今冬の市況の悪化に伴い、さらに強 化する可能性があると考えています。当社の資本配分方針に基づき、第4四半期より四半期配当を開始することをお知らせします。

配当金の支払いは調整後利益の3分の1となるため、第4四半期もこれまでと同様の水準で推移した場合。配当金は500株、配当利回りは直近の株価に基づき15%程度を想定しています。

このような不安定ながらも高水準の市場環境。アードモアは、製品と化学品の重複を利用するなど、戦略的に焦点を当て、スポット取引のパフォーマンスを最適化することで、利益を得ています。

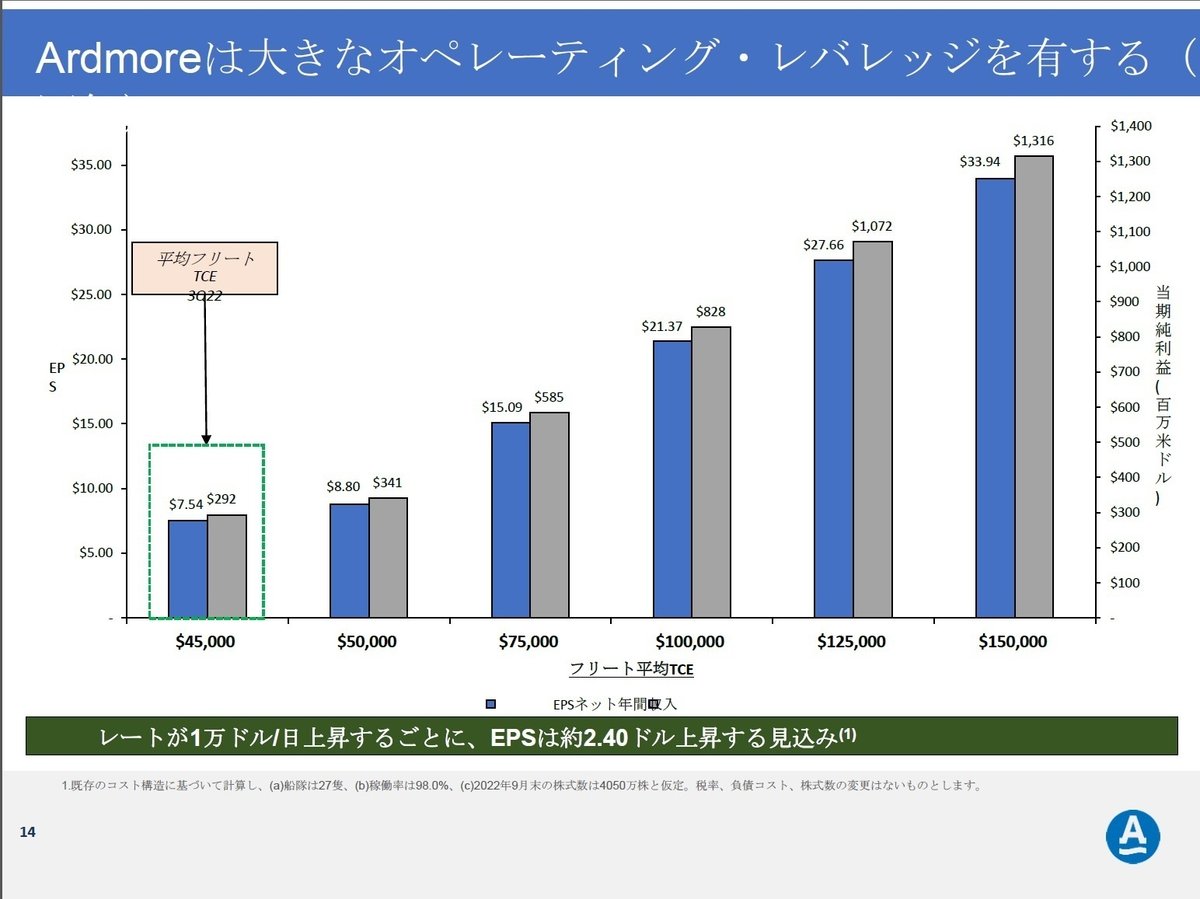

また、当社のビジネスに組み込まれた営業レバレッジの結果も非常に明確に現れており、1日1万ドル料金が上昇するごとに、1株当たり利益がさらに2.40ドル増加しています。スライドに移ります。5枚目です。

製品タンカーとケミカルタンカーの見通しは ケミカルタンカーは引き続き好調です。タイトなバランスの市況の中で ロシアとウクライナの戦争は、世界の製品貿易をより持続的に組み替えると思われるのと同様に、混乱と上方変動を引き起こし続けています。

この再注文の最も最近の例として、欧州はロシアの精製品輸入をさらに日量100万バレル置き換えることを計画している。EUの石油禁輸措置の一環として、来年2月5日を目処に。これは、今からちょうど1ヵ月後に発効する原油の禁輸措置に加えてのことだ。

業界アナリストは、これは世界のプロダクトハッカーの需要が7〜8%増加する可能性に相当すると見ており、これは我々の市場にとってゲームチェンジャーになると考えています。次に、季節的に強い冬の市場は通常11月下旬に始まりますが、天候の遅れや精製品の消費増加により、今年の基礎的な需要にもう一段加わることになります。すでにタイトな市場に加えて、です。

その上、世界の精製品の在庫水準は現在非常に低く、特に米国と欧州のディーゼル油の在庫が少ないため、欧州は遠方の地域から輸入する必要があり、航海日数が長くなって基調需要が増加することになる。

ケミカルタンカーは、市況の上昇に伴い当然ながら出遅れましたが、現在は追いついてきており、第4四半期の残りから2023年にかけても同様に堅調な需要が続くと予測されます。

来年はマクロ的に逆風が吹き、景気後退の懸念がありますが、現在のところ、これらのポジティブな需要要因がそれを上回っていると考えています。最後に重要なことですが、今日のように運賃水準が上昇しても、輸送コストは基本貨物額の10%をはるかに下回る水準にとどまっています。

このため、需要破壊のリスクを負うことなく、さらなる運賃上昇を実現するための大きな余地を生み出しています。

次に、スライド 6 です。当社の資本配分方針は、サイクルを通じて長期的な株主価値を構築することを目的として、2020年3月に導入されました。

市場環境が改善された結果、以前は優先順位をつけて考えていた目標を同時に追求することができるようになりました。これらの目標は、長期にわたって船団を維持し、レバレッジを40%未満に抑え、現在も維持しています。

正確な成長と株主への資本還元 成長の見通しに関しては、潜在的な取引の開発と評価を継続していますが、忍耐強く、規律正しい方法でこれに取り組むことを約束します。

また、冒頭に述べたとおり、資本配分の方針に沿って、第4四半期からキャストの配当を開始することをお知らせします。それでは、バルスに電話を戻します。

バルセロナです。トニー、ありがとうございます。Tonyから市場の見通しについて伺いましたが、次に業界のファンダメンタルズについて伺います。全体として、需給関係は非常に良好な状態が続いています。

スライド8では、プロダクトタンカーとケミカルタンカーの強い需要見通しをご紹介しています。石油消費量については、IEA の予測では日量 170 万バレルの増加となっています。来年は日量170万バレルの増加を見込んでいます。

また、トンマイルのトレンドは、継続的な成長と輸出志向の製油所能力により、引き続き堅調に推移するものと予想されます。中東とアジアの両方で、欧米での製油所閉鎖と合わせて

前述の通り、ロシアのウクライナ戦争による貿易の混乱から追加需要が発生することは、当面は変わらないと思われます。また、ケミカルタンカーの需要も加速している。同様に、アジアでの新工場開設、食用油貿易の拡大、中国経済の回復が後押ししています。

歴史的にプロダクトタンカーの需要は、長期的には毎年3~4%成長しますが、2019年のプレコベの水準と比較すると、2022年には約7%成長すると推測されます。しかし、この7%の伸びの上に

EUの石油禁輸の結果、可能な限り7~8%のテンマイルグロースが追加されます。この上昇は今年の年末から始まるはずで、持続する可能性が高いです。供給サイドに目を向けると、スライド9のようになります。スライド9にあります。

供給面の見通しは、これまで述べてきたように、堅調な需要水準が今後数年間供給を上回ると予想され、非常に良好な状態が続いています。今後2年間の平均的なネットフリックスの伸びは、プロダクトタンカー、ケミカルタンカーともに非常に低水準と予想されます。

順に、帳簿は記録的な低水準にとどまっています。既存船隊の5%。新規発注活動は、少なくとも2025年まで、非常に限られた誕生可能性により、控えめになると予想される。また、排ガス規制や推進技術に関する不透明な状況が続いている。

投機的な注文を減衰させている。さて、復活した市場は、短期的にはスクラップを減速させ、老朽化した船隊は最終的にスクラップレベルを増加させるでしょう。プロダクトタンカーの9%、ケミカルタンカーの13%が20年以上経過していることは重要です。

スライド 11 に移ります。私たちは、船隊への投資とパフォーマンスの最適化を続けています。一方では 一方では、低迷する船舶を買い戻し、他方では、好調なS.AMP P市場を活用するため、古い船腹を売却しています。

同時に、有利なレートで傭船しています。また、第4四半期と来年のトリデックスのスケジュールをご覧いただけますが、これは運航性能と燃費を向上させるための改修を行う機会を提供するものです。

次に、スライド12「財務ハイライト」をご覧ください。このページでもご覧いただけますように、当社は今期の業績に大変満足しています。明らかに市場の高騰の影響ですが、耐久性のある性能を構築するために行ってきたすべての努力の成果でもあります。

これは、この市場が冬から来年にかけて勢いを増していく中で、引き続き利益をもたらすと信じています。スライドに記載したとおりです。当四半期のEBITDAは好調に推移しています。また、EBITDARはIFRSの同業他社と比較するための重要な指標として位置づけています。

スライド19の補足資料に記載されている完全な調整表をご覧いただくことをお勧めします。当四半期のその他の特記事項としては、先に述べたように、旧型船3隻の売却と定期傭船の再開により、船舶運航費が削減されました。

好調な時期には 日あたり約13,000ドルの水準でチャーターしています。また、以前発表したリファイナンスに伴い、未実現利益と金利ヘッジによる支払利息の減少がありました。

第4四半期のガイダンスについては、22ページの付録のスライドに詳しく記載しています。また、最近のリファイナンスの効果を強調するため、リファイナンスによる条件改善の結果、第4四半期の支払利息は300万ドルになる見込みです。

これは、大規模なリボルビング・クレジット・ファシリティがもたらす柔軟性によるものです。また、金利スワップによる利益もあります。

次に、スライド13をご覧ください。これは、典型的な冬の景気上昇に先立ち、第4四半期も好調を維持していることから、当社が参入している市場の堅調さを示しています。

また、EUの石油禁輸措置も控えています。さらに、先ほど説明したように ケミカルタンカーも改善傾向にあります。

スライド14では このスライドでは、当社の大きなオペレーティング・レバレッジを強調しています。このスライドは意図的に従来とは異なるデザインにしていますが、現在の好調な市況を反映したものです。

特に、季節的に好調な冬の市場に入り、またEUの石油禁輸措置が発効して大きく上昇することが予想されるためです。他の業界関係者と同様、ここ数カ月ですでに1日当たり10万ドルを超える固定年限が発生しています。

スライド15に移ります。ハードモアは引き続き強固な財務体質を構築しています。9月末のネットレバレッジは34%となっています。流動性は1億9,000万ドル超、現金5,000万ドル、未使用のリボルビング・ファシリティが1億4,000万ドルと、非常に高い水準にあります。

すべての借り換えは現在完了しており、一日あたり約14、500に現金損益分岐レベルの減少をサポートしています。第3四半期には、ATMで230万株を売却し、2100万円の純増資を行い、さらなる財務基盤の強化を図りました。

このようにして、当面のATM発行は完了しました。特に、この資金を調達できたことは、リファイナンスのプロセスを加速させ、有利な条件を得たことで、今後の支払利息と損益分岐点を大幅に引き下げることにつながったのです。

Arbor のチームは、これまでと同様、相対的および絶対的なパフォーマンスの最適化に注力しています。そして、このような高騰する市場において結果を出すことに注力しています。また、このインフレ環境下、コスト管理も徹底しています。

それでは、トニーに電話を戻したいと思います。ありがとうございました。要約すると、製品タンカーとケミカルタンカーの運賃は引き続き高水準で推移しており、第4四半期の収益は非常に好調で、6160万ドル、EPSは159、年率換算で59%のブックローに相当し、直近の株価と年率をもとに算出すると、年率換算で約47%の収益となります。

年率換算の現在の利益率は約47%です。そして、第4四半期もこれまでと同様、あるいはさらに高い水準で推移するものと思われます。EUの石油禁輸措置による10マイル単位の影響も含め、エネルギー危機は今後も継続する可能性があり、すでに逼迫している市場の需要を押し上げ、地政学的状況が変わるまでは基本的に2023年まで続くと見ています。

一方、今後数年間は受注量が極めて少なく、出生数が限られているにもかかわらず、こうした旺盛な需要を背景に、基本的な需給関係は良好な状態が続くと思われます。当社の資本配分方針に基づき、第4四半期より、調整後利益の3分の1に相当する四半期配当金を開始することを発表します。

要約すると、ここ数年、キャッシュ・コストを抑制し、株主の皆様への利益還元を維持、あるいは向上させるために懸命に努力してきましたが、今、業績を通じて大きな価値を提供できることを大変喜ばしく思っています。

配当金という形で資本を還元し、株価の上昇により強力な総還元性を実現しました。それでは、質問をお受けします。下へ移動し、質疑応答を開始します。ご質問の際は、テレフォンキーボードの1以外を押していただくと、質問を返すことができますので、スタートリナックスを押してください。

エバーコアのジョン・チャプターからです、どうぞ。ありがとうございます。こんにちは。トニー、私は人々が理解しようとしていると思います。これまで起きてきたことの持続期間を。そして、その持続可能性に穴を開けようとさえしています。

2月5日の精製品の制裁措置です。2月5日の精製品制裁を前にして、純粋な船腹不足ではないかとの見方もあるようです。どちらでしょう。10マイル(約1.6km)の利点について話してきましたが、潜在的に輸出総量を押し下げる可能性があります。

また、世界的なディーゼル不足を悪化させる可能性もあります。まだ数カ月先のことで、進行中であることは承知しています。問題は、2月と、経済にとって非常に重要な時期に移動させる必要のあるものを移動させるプロダクト・アンカー・フリートの能力を見ていることです。不足をどのように予測するのでしょうか。

また、そのことによるビジネスへのメリット、そしておそらく2、3の潜在的なデメリットも。いつもながら、深い質問ですね。しかし、私はこの市場においても、市場の全体的な効率性を信じています。

価格設定は、適切な資源を配分するものだと思います。製品を必要なところに届けるために、正直なところ、私は想像がつきません。ただ単にシフトが不足して貨物を動かせないという状況もあり得ますが、特定の取引に価格を設定することもあり得ますよね。

リソースを他に割り当てるために。だから、それが適切な答えかどうかはわかりませんが、ええ、つまり、誰も私に持っていないと思うのです。このような状況が、空前の高料金を生んだのです。そしてまた、私はちょうど、あなたが知っている、私は思います。

私たちは、長い間、このようなシナリオを考える必要がなかったのです。それが私たちのビジネスです。しかし、私にとっては、海運の弾力性がどこにあるかということなのです。需要に対する運賃の弾力性というものが出てきます。

私は、運賃は非常に高くなる可能性があると思っています。2つ目の質問です。それほど深くはないのですが、バートにとっては、ここでのポリオがそうです。Ardmoreは、資本構造を守るために多くのことを行ってきました。ここ2、3年の間に様々な取り組みを行い、今、貴社が打ち出した配当政策のようなものを導入できるような状態になりました。

利益の3分の1というのは、あなたがおっしゃるように利回りを考えると、確かに気前がいい。しかし、それは過去最高益の3分の2がまだ残っていることを意味します。そして、すでにレバレッジがサイクルを通してかなり持続可能であると思われる状況になっていますね。

今こそ、Arborが攻めの姿勢に転じ、舌鋒を鋭くする時ではないでしょうか。それとも、資産価値が非常に高く、今後数年間は新しい建物の群れがないためでしょうか。このような場合、その外側に目を向けることになります。

成長というサイロの外に目を向けて、残ったキャッシュフローで他のことをするのです。ありがとう、ジョン。では、Tonyが補足してくれると思います。M&A、あるいは船舶の側面から見てみましょう。私たちはこれまでも、そしてこれからも、忍耐強く、規律正しいアプローチで取り組んでいくつもりです。

私たちは多くの石をひっくり返しているのです。率直に言って、現在ではそれほど魅力的に見えない案件もたくさんありますし、増収効果でなければなりません。そして、私たちの要求を満たすものでなければなりません。しかし、最初の質問のうち、配当金に関するものに戻ります。

私たちは、この配当金を持続可能なものと考えています。このサイクルを通じて持続可能でありたいと同時に、経営資源を維持することも重要です。そうすれば、他の資本配分の優先順位も同時に達成することができます。

また、私たちは常に負債をさらに返済する余地を残しています。もし本当に好調な市場が長期間続くようであれば、さらに資本を戻すことも検討できます。しかし、もっと資本を還元することもできます。このように、資本配分の優先順位をすべて同時に検討できるという利点がありますね。では。

トニー 他に何か?いや、それはいいことだと思う。まだ相当量の負債があると思います。返済は可能です。そうすれば、大きな成長のための資金を確保することができます。

あとは忍耐強く、タイミングを見計らい、適切な機会を見つけるだけです。しかし、バーズポイントを強調しておくと、そのような状況であれば、私たちは非常に幸せだと思います。より多くの資本を株主に還元することができるのです。

そうですか。ありがとう、トニー。ありがとう、バー。次の質問はターナー・ホームからです クラークソン どうぞ ああ おはようございます こんにちは、皆さん 電話をありがとうございます 5隻の船についてお聞きしたいのですが、定刻にチャーターされましたね。

明らかに、あなたは非常にタイミングよくそれらを確保することができます。しかし、これらのチャーターはどれくらいの期間行われたのでしょうか。また、来年以降の傭船についてどのようにお考えでしょうか。そうですね、簡単にお答えします。

5隻のうち、3隻は売却した船で、3年間の日割りでチャーターしました。これは6ヶ月前に開始しました。残りの2隻は1年間のTCSで、オプションで延長しています。平均1万5,000ドルくらいでしょうか。

ですから、あと1年というところです。次に、艦隊の観点に戻ります。資産価値はニュートラル・パロディに移行したと思いますが、これは確かに理解できます。これは確かに理解できることですが、金利の上昇と強い見通しを考えると、新造船はどうでしょうか。

また、ご指摘の通り、配当金として多くの現金を分配する予定ですが、かなりの額が残っていると思われます。

また、現時点で新築をどう考えているのか。何にも決めつけないようにしたいと思います。なぜなら、私たちはプロジェクトを見ているからです。例えば、10年間の定期傭船事業とかね。例えば、10年間の定期傭船事業です。

再生可能な燃料を搭載した船などです。しかし、今のところ実現されていないそのようなことは、まだかなり先のことかもしれません。新車の納期と価格を見ればわかるでしょう。それは正しいとは思えません。

これは、この業界では一般的なコンセンサスだと思います。ですから、注文にバイアスがかかっているのだと思います。何を注文するのか?いつ納品されるのか?他のセクターに押されて、今はとても高い値段です。

そうですか。ありがとうございました。私は引き返します 次の質問ですが 何人かのベンジャミン・ノーランがいれば どちらのスティーブンさんですか?どうぞ こんにちは おはようございます こんにちは こちらはミカエル・ロジャーズです ベンのためにオン。今日は 私たちの質問に答えていただき、ありがとうございます。

資本配分の方針については、皆さんよくご存知だと思いますので、ATMプログラムの活動を踏まえて、もう少し詳しくお聞きしたいのです。資本ニーズについて教えてください。

その資金を、先ほどお話があったように、将来の資金調達に充てるということですね。将来のための資金調達を停止していますね。でも、もう少し詳しく教えてください。それは素晴らしいことです。ありがとうございました。もちろん、私たちは当面のプログラムを完了させました。

バランスシートは素晴らしい状態です。4,000万ドルを調達するために、あの期間ATMを開始することにした理由のひとつは、銀行との話し合いを本当に加速させることができたからです。

そのため、銀行との話し合いを加速させることができたのです。たとえば、6月にはすべての資金を調達していました。例えば、6月にすべてを準備しましたが、実際に実行に移したのは先週まででした。

最終的な借り換えです。販売実績です。その期間だけで、間違いなく、数百万ドルの節約になりました。そして、銀行が特に熱心だった時期に、非常に有利な金利を手に入れました。これは、私たちがATMで行ったことを理解することの価値の一面だと思います。

現在、株式数は増えていますが、株主資本利益率(ROE)を見てみると、その差は歴然としています。そして利回り。同業他社と比較すると、たとえ追加発行があったとしても、私たちは非常に有利だと思います。非常に有利な比較をしています。

ですから、私が最後に申し上げたいのは、この点です。私たちが行ったのは、より大きな、つまりより広範な財務戦略へのアプローチの一部であり、それが今日のようなリターンを生み出せるポジションに会社を押し上げたと言えるでしょう。

とても参考になりました。ありがとうございました。もう1つお聞きしたいのですが、御社の流動性の高さについてです。優先株式のコールライツについてお聞きしたいのですが。将来的にそのようなことをお考えでしたら、お聞かせください。

ええ、3年間はノーコールではありません。その後、パーになると思います。まだその段階ではないのですが。可能性はありますね。もちろん、金利上昇局面ではね 配当が。率、そこがますます魅力的に見え始める。

そして、非常に柔軟な資本です。だから、私は思うのです。ヘッドライン・レートは、他のものと比べると少し割高に見えますが、それでも私たちはこのレートを気に入っています。でも、永久債と呼ぶ権利があるんです。

レートは変わりません。でも、3年後に呼び出す権利があるんだ。素晴らしい。お時間をいただきありがとうございました。参加者の皆さん。質問があれば。記者会見で。持っててください。次の質問は

ジェフリーズさん、どうぞ やあ、ありがとう やあ、トニー やあ、バート 今日はバートさんに電話してもらってうれしいです。ジョンの質問の続きですが、フリーキャッシュフローの次のステップ、つまり残りの3分の2についてお聞きしたいのですが。

あなた方は非常に明確だと思います。トニーさんは、潜在的な可能性を見出すとおっしゃいました。事実上、借金を返済しているのでしょう。負債がかなり少なくなったので 借金の返済を考えている。もちろん、とても良いことです。その上で、買収の可能性についても考えているのですね。今のプラットフォームで、資本を投下するときに聞きたいことがあります。

どうしたいのですか?ミセスをさらに拡大するのか、それとも化学事業の規模を拡大するのか。まず私から。そして、私が聞きます。2点ほど。まず第一に、流動性を高め、負債を返済し、損益分岐点を下げ、会社の実質化を進めていくことです。

それが配当の質を向上させると思います。今後、配当の質を向上させることができます。だから、それだけで多くのメリットがあると思います。配当政策の観点からも。

私たちは非常に辛抱強くやってきました。機会をうかがうという意味で。しかし、私たちの戦略は非常に明確で、それは製品および化学品です。そして、エネルギー転換計画に従って、時間の経過とともに、化学品や植物油などのコードであるnon-cppoをますます増やしていく予定です。

それがM&Aであろうと、あるいは。一隻の船の買収なのか、ブロックの買収なのか、それはまだわかりません。しかし、私たちは常に機会をうかがい、何があるのか、それが私たちにとってどうなるのかを積極的に考えています。そうですね。

おそらく、今言えるのはここまでです。バート そうですね、今日の船隊の延長線上にあるものだと思います。私たちの船団は、チャーターチームが精製品から化学品まで幅広く取引し、出し入れすることで、私たちの業績を最適化することができます。

そして、時期が来れば、三菱商事やSPの観点から、あるいは船舶の市場から、トニーが説明した戦略に従って、さらに資産を追加することになるでしょう。最後に、条件が整えば、もっと多くの資本を株主に還元することができれば、とても幸せだということを申し上げておきます。

そうですね。なるほどね。ありがとう、みんな。それから、あなたへのフォローアップとお詫びです。この件はすでに対処済みです。しかし、タイムチャーター市場の状況についてですが、明らかにかなりのボリュームがあります。あなた方は主にスポットで、第4四半期もここにいるようですね。

これは明らかに成果を上げています。しかし、皆さんはこのことをどのようにお考えですか?チャーター側の中長期的な契約に対する意欲と、貴社側の契約に対する意欲はいかがでしょうか。

そうですね。つまり、これは毎日のように注目していることです。私たちは常にこのことについて話し合っています。取締役会でも話題になります。レベルも同じです。私たちの市場やタイムトロッターにおける実際の流動性は、通常1年までです。それ以降はかなり薄くなる傾向があります。

私たちが考えるとき。1年以上のチャーターについて考えるとき。私たちは、ある種の期間構造を考えて、「本当に必要なものは何か」を考えます。例えば、1年を超えて2年か3年のTCに船を出すとしたら、それを買うことになります。これまでのところ、このレートはかなり低いようです。

スポット市場やTCで得られるはずの収益と比較すると。特に、冬場の市場は非常に強いので、お金を置いておくのは非常にもったいないです。

今の時点では。しかし、私たちは過去に多くの成功体験があります。貸切で。結局のところ、それはかなり直感的な取引判断なのです。直感的な取引判断というより 戦略的政策的アプローチです なるほど そのトニー。その通りだ そして、それは理にかなっている。では、これを終わります。

ありがとうございます。どうぞ、どうぞ。タイムチャーターに関するオマースの質問について、少しフォローさせてください。来年のアナリストの予測を見ると、タイムチャーター市場とはかなり大きな隔たりがあるようですね。

アナリストのコンセンサスを見てみましょう。2023年までのEVは、第3四半期に報告されたものよりも少なくなっています。つまり、あなたは 2023年に向けてのモデル。つまり、あなたの市場観はタイムチャーター市場と一致しているのでしょうか?

2023年について考えるとき、アナリストが見るべき指標はこのようなものでしょうか。今の1年間のレートは、間違いなく1日3万ドルだと思います。しかし、現在、私たちは1日4万から4万5,000ドルで動いています。

ですから、そのことはご存じでしょう。そうなんです。ですから、数カ月、あるいは半年間、その水準で見通しが立てば、1年分の料金の後半はそれほど素晴らしいとは思えません。そして、その論理は将来の期間にも当てはめることができます。

私たちの考えでは、2023年の冬には明らかに多くの不確実性があります。冬については、かなり見通しがよくなっています。通常、冬は3月まで続きます。

そのため、経済的な要因との間で綱引きが行われています。石油需要に影響を与えるマクロ的な逆風 vs. 石油市場の力学、混乱、再編成。石油市場のダイナミクス、貿易の混乱と再編成が需要を増加させ、石油の需要が減少します。

はい、ありがとうございました。本日の電話会議を終了します 接続を切断しないでください

■■原文■■

Good morning.

Ladies and gentlemen, and welcome to Automobile Shipping. Third quarter Earnings conference call. Today's call is being recorded and Energy webcuts and presentation are available on Investor Relations section of the Company's website.

Admiral sheeping.com. We will conduct a question and answer session after the opening remarks. Instructions we follow at that time. A replay at the conference call will be accessible. Anytime during the next two weeks by the.

18773, four. Seven, five, nine. Or one. 41231, seven. Oh, oh, eight. And entering Passcode 797-7872. This time, I will turn the core over to Anthony Gurney, Chief Executive Officer. Add more shaping. Please go ahead.

Thank you. Good morning and welcome to Ardent Shipping. Third Quarter 2022 earnings Call First, let me welcome our new CFO Bart Callahert to the Ardmore team and wish him that all the best on this is first earnings Call. And of course, ask him to describe the format for the call and discuss forward looking statements.

Thanks, Tony, and welcome, everyone. It's great to be here. Before we begin our conference call, I'd like to direct all participants to our website Artmoreshipping.com, where you'll find a link to this morning's third quarter, 2022, earnings release and presentation. Tony and I will take about 15 minutes to go through the presentation, then open up the call to questions.

Turning to Slide two. Please allow me to remind you that our discussion today contains forward looking statement. Actual results may differ materially from those projected in the forward looking statements. Additional information concerning factors that could cause the actual results to differ materially from those in the forward looking statements is contained in the third Quarter 2022 earnings Release, which is available on our website. And now I'd like to turn the call back over to Tony.

Thank you, Bart. So, in terms of the format of today's call, I will discuss highlights for the Quarter market outlook and changes to our Capital Allocation policy. After which Bart will provide an update on fundamentals and financial performance.

And then I'll conclude the presentation and open up a call for questions. So turning first to slide four. Product and chemical tank of markets remain at elevated levels, driving hard more suggested earnings to 61. 6 million, or a dollar 59 per share for the third quarter, which represents an annualized book Roe of 59%.

Our Mrs. Earned 47,000 per day for the third quarter, up from 31,000 last quarter. And running at 45,000 per day for the fourth quarter so far with 40% booked. Our chemical tankers on a capital adjusted basis, earned 350 per day for the third quarter from 22,000 last quarter and are running at 36,000 per day for the fourth quarter with now 50% hooked.

These great suggested are strong earnings from the third quarter are continuing well into the fourth quarter and we believe could strengthen further this winter as the market tightens. Consistent with the company's capital allocation policy, we're pleased to announce the initiation of a quarterly cash dividend with effect from the fourth quarter.

The dividend payment will be one third of adjusted earnings, so that if the fourth quarter continues at similar levels to what we so far achieve. We estimate a dividend payment of 500 share with an annualized dividend yield of about 15% based on our stock price in recent days.

These volatile but elevated market conditions. Ardmore is benefiting from a strategic focus and optimization of its spot trading performance, including taking advantage of the overlap between products and chemicals.

We're also seeing very clearly the result of the operating leverage embedded in our business, where every $10,000 a day increase in rates results in another $2.40 in earnings per share. Moving to slide. Five.

The Outlook for product. And chemical tankers remains positive. In a tightly balanced market. The Russia Ukraine war continues to cause dislocation and upside volatility, as well as what we believe is a more persistent reordering of global product trade.

As the most recent example of this reordering, Europe plans to replace a further 1 million barrels a day of Russian refined product imports. Pride of February 5 of next year as part of the EU Oil embargo. This is in addition to the ban on crude, which takes effect just one month from now.

Industry analysts estimate that this could equate to a potential seven to 8% increase in global product hacker demand, which, in our view, would be a game changer for our markets. The next point to make is that the seasonally strong winter market typically commences in late November, when weather delays, an increased refined product consumption adds another layer to underlying demand this year. In addition to an already tight market.

On top of this global refined product inventory levels are currently very low, most notably US and European diesel stocks, which will require Europe to import from regions further away, thus extending voyage durations and increasing tone demand.

Chemical tankers have naturally lagged on ours, as is typical on a rising market, but are now catching up and demand is expected to remain similarly robust for the rest of the fourth quarter and into 2023.

So although there are macro headwinds and recessionary concerns for next year, we believe they're currently being outweighed by these positive demand factors. And a final but important note, even if today's elevated freight levels, shipping costs remain well under 10% of the underlying cargo value that we transport.

Creating substantial headroom for further rate increases without the risk of demand destruction. Moving on to Slide six. Our Capital Allocation Policy was introduced in March 2020 with the objective of building long term shareholder value through the cycle.

As a consequence of improved market conditions, we can now pursue our objectives simultaneously, which were previously considered ranked priorities. These objectives being maintained the fleet over time reducing and now sustaining our leverage below 40%.

Growing accurately and returning capital to shareholders. In terms of growth prospects, we continue to develop and evaluate potential transactions, but we remain committed to approaching this in a patient and discipline manner.

And as mentioned at the beginning, we're pleased to announce the initiation of the Cast dividend with the fourth quarter, consistent with our capital allocation policy. On that note, I'll hand the call back over to Barce.

Barcelona. Thanks, Tony. Building upon Tony's comments on the market Outlook, we'll examine the industry fundamentals. Overall, the supply demand dynamics remain highly favorable. On Slide eight, we highlight the strong demand outlook for product and chemical tankers. On the oil consumption front, the IEA forecasts an overall increase of one. 7 million barrels a day for next year.

And the support of Trend for ton miles is anticipated to remain strong with continued growth and export oriented refinery capacity. In both the Middle East and Asia, along with refinery closures in the West.

As discussed, the addition additional demand is a result of the dislocation of trade caused by the Russian Ukraine war is unlikely to change in the near term. And in addition, chemical tanker demand is also accelerating. Similarly, bolstered by new plants opening in Asia, as well as expanding edible oil trade flows and the recovery of China's economy.

While historically, product tanker demand is grown three to 4% annually over the long term, demand is estimated to have grown approximately 7% in 2022, compared to the precovette levels in 2019. But on top of this 7% growth.

An incremental seven to 8% ten mile growth as possible as a result of the EU oil embargo. We should start experiencing this uptick the end of this year and is likely to be persistent. Turning to the supply side. On Slide nine.

The supply outlook remains very favorable in the robust demand levels we have discussed, are expected to exceed supply for the coming years. Estimated average Netflix growth for the next two years is very low for both product tankers and chemical tankers.

In order, books remain at record low levels. 5% of the existing fleet. New ordering activities expected to be subdued due to the very limited birth availability until at least 2025. And they continued lack clarity on emissions regulations and propulsion technology.

Does dampening speculative ordering. Well, a resurgent market is slowing scrapping in the near term, and aging fleet will ultimately drive scrapping levels to increase. With this, it is important to point out that currently 9% of the product tanker fleet and 13% of the chemical tanker fleet are over 20 years of age.

Moving to Slide, eleven. We continue to invest in the fleet and optimized performance. On the one hand. We've been buying back least vessels and on the other hand, we've been selling older tonnage to take advantage of the strong S. Amp P market.

Well, at the same time chartering the ship's back at favorable rates. And here you can see our statutory Trideox Schedule for the fourth quarter and next year, which also gives our the opportunity to engage in retrofits to increase operating performance and fuel efficiency.

Turning to Slide Twelve for Financial highlights. As you can see again on this page, the company is really pleased with the results this quarter. Obviously a function of the high market, but also all the hard work that has gone into building durable performance.

Which we believe will continue to pay off as this market gathers momentum through the winter and into next year. As Noted on the slide. We are reporting strong EBITDA on the quarter. And continue framing EBITDAR as an important metric to compare results to IFRS peers.

I would encourage everyone to review the full reconciliation presented in the Appendix on Slide 19. Other notable items from this quarter include the previously mentioned sale and time charter back of our older three vessels has led to reduction in vessel operating expenses.

In favorable time. Charter in levels at about $13,000 a day. On the back of our previously announced refinancings, we had a one off reduction in interest expense during the quarter from unrealized gains and interest rate hedging.

For indicative guidance for the fourth quarter, we've included a detailed slide in the Appendix on page 22. And just emphasizing the benefits of the recent refinancing guidance for interest expenses is expected to come in at 3 million in the fourth quarter as a result of the improved terms from our refinancing.

Flexibility provided by our large revolving credit facility. And the benefit gain from our interest rates swaps. And turning now to slide 13. This highlights the robust markets that we're in as we continue to see strength in the fourth quarter already in advance of the typical winter uptick.

And the forthcoming EU Oil embargo. In addition, as discussed earlier. Tce from chemical tankers are also improving. On Slide 14. We're highlighting our significant operating leverage. And this slide intentionally looks different than it has in the past, but is reflective of the robust markets we are experiencing today.

Particularly as we enter the seasonally strong winter market and also anticipate the large uptick is the EU oil embargo takes effect. Similar to other industry participants, we've already seen a number of fixed years in excess of $100,000 per day over the past few months.

Moving to Slide 15. Hardmore continues to build upon its strong financial position. Net leverage at the end of September, stood at 34%. And we have very strong liquidity position of over 190,000,000, 50 million of cash and 140 million of undrawn revolving facilities.

All refinancing are now completed and have supported a reduction of cash breakeven levels to around 14, 500 per day. We utilize our ATM selling 2.3 million shares in raising 21 million in net proceeds during the third quarter to build further financial strength.

Thus completing our ATM Issuance for the foreseeable future. Among other things, raising these funds when we did was instrumental in accelerating the refinancing process and getting favorable terms which substantially lowers our interest expense and breakevens going forward.

As always, the Arbor team is focused on optimizing performance on a relative as well as absolute basis. And driving results in these elevated markets. We are also closely managing cost in this inflationary environment.

And with this, I'd like to hand the call back over to Tony. Thank you, Bark. So, to sum up, product and chemical tanker rates continue at elevated levels, resulting in very strong operating returns in the fourth quarter earnings at 61.6 million, an EPS of 159 equating to an annualized book Roe of 59% and based on our stock price in recent days and annual.

Annualized current earnings yield of about 47%. And so far at the fourth quarter is looking at, you know, same or even stronger levels. The Unfolding energy crisis, including the incremental ten mile impact of the forthcoming EU oil embargo, has the potential to continue, boosting demand in an already tight market, which we expect will persist into 2023 essentially until geopolitical circumstances change.

Meanwhile, underlying supply demand fundamentals continued look favorable given these strong demand drivers against a very low order book and limited birth availability for the next few years. In line with our capital allocation policy, we're announcing the initiation of a quarterly cash dividend commencing with the fourth quarter representing one third of adjusted income and expected to provide an initial annualized dividend yield of about 15%.

So in summary, then, after several tough years in which we've worked hard to preserve cash control costs and maintain and even improve earnings upside for our shareholders, we're very pleased to now deliver significant value through our operating results.

A return of capital in the form of cash dividends and strong total returns from a rising share price. And with that, we're pleased to open up the call for questions. Moving down, begin the Question and Answer session. To ask a question, you may press other than one on your telephonekeeper to return your question, please, press Start Linux.

Is from John chapter with Evercore please go ahead. Thank you. Good afternoon. Tony, I think people try to understand. The duration of what's been happening so far. And even trying to maybe poke holes in the sustainability of it, you know, as we approach.

February 5 for the Refined Product Sanctions. I think there's some views that, you know, there could be just a pure shortage of ships. Which. You know, we've talked about the ten mile benefits of it, but could potentially kind of crimp.

Total exports and also potentially worsen, a global diesel shortage. I know it's still several months away and it's evolving. Issue is you look to February and the ability of the product anchor fleet to move what needs to be moved at a very vital time for the economy. How do you kind of foresee shortages.

And the pros, and maybe even a couple of potential cons to your business from that. As always drawn a deep question. I guess haven't thought about it this way, but I'm a big believer in the overall efficiency of markets in this market as well.

And I think pricing will allocate the resources appropriate. To get get product where it needs to go so honestly I can't imagine. A situation where there's just simply a shortage of shift and you can't move cargo, but it might price out certain trades, you know.

To allocate resources elsewhere. So I don't know if that's a proper answer, but yeah, I mean, I don't think anybody has to me. Those conditions fell, you know, sky high rates. And again, I just, you know, I think.

You know, we've we've not had to think about these kind of scenarios for a long time. That our business. But but to me you know it's where the in elasticity of shipping. You know, you know, rates to demand, you know, comes into play.

I think rates could go very, very high. Second question. Maybe not as deep, but for Bart, the polio in here. You know, Ardmore has gone through a lot of defensive capital structure. Initiatives over the last couple years and put the company in this place now where you can introduce something like the dividend policy you just rolled out.

A third of the earnings is certainly generous given the yield that you laid out. But that means there's two thirds of record earnings still left. And you're already at a situation where the leverage seems pretty sustainable through cycles.

Is this the time where Arbor may be shifts to more the aggressor and starts to add tongue. Or you know, because asset values have run so exceptionally strong and there's really no new building flock available for the next couple years. You look outside of you know, that.

Silo of growth and look to do other things with the remaining cash flow. Thanks, John. I think I'll kick this one off, and I'm sure Tony will add in color. Looking at the you know, the M amp A or the vessel front. I think we always have been and will continue to be patient and take a disciplined approach.

And you know, we turn over a lot of stones. And yeah, frankly, there are a lot of deals that don't look so attractive today, and it has to be accretive. And meet our requirements. But coming back to your initial part of the question on the dividend.

You know, we see it as one that's sustainable. We wanted it to be sustainable through the cycle, but also maintain resources. So that we could meet our other capital allocation priorities simultaneously.

And you know, we always have room to further pay down debt. If we're in a really strong market for a prolonged period of time, we can also look at. Returning more capital but. I think you know, we have the benefit that we can look at all these capital allocation priorities simultaneously. Now.

Tony. Anything else? No. I think that's good. I think we do have a substantial amount of further debt. We could pay down. If we were to do that to a degree, we'd have capacity for significant growth.

And then it's a matter of just being patient, getting the timing and writing and finding the right opportunity. But to underscore Bars Point, I think we'd be very happy under those circumstances. To return a lot more capital to shareholders.

Okay. Thanks, Tony. Thanks, bar. The next question is from Turner Home, Clarkson, please go ahead. Yeah. Good morning. Afternoon, gentlemen. Thanks for taking the call. I wanted to ask about the the five ships that you have taken in on time, charter.

Obviously, you manage to secure those in a very well timed manner. But. How long did those charters run. And how do you see the the charter in position developing is moving the next year. Yeah, I'll just answer that briefly.

So out of the five, three are the vessels that we sold and Chartered back for three years at day. And that started, you know, six months ago. The other two are one year TCS that we've extended through options. And I think they're an average of, like, 15,000.

So they have about a year to go. And then just turning back to the sort of the fleet perspective. I guess asset values have now moved over neutral parody, which is certainly understandable. Given give more the rates are and the strong outlook.

Is new builds. you know is that something that you all would consider and giving that you still i guess as you've indicated you're going to be distributed a lot of cash for dividends but you'll have quite a lot left over

And how do you consider new builds at this point. I don't want to stay in anything categorically. Because we do look at projects. For example, that might be ten year time charter business. For a vessel that's got.

A renewable type of fuel feature to it, etc. But you know, beyond that kind of thing which so far hasn't materialized might be you know, still pretty far away in the future. You know, just looking at the delivery dates and the pricing for new builds. It it doesn't doesn't look look right.

And I think I think that's the broad consensus and the sector. So you know, I think there's probably a bias against ordering. You know, what do you order? When do they deliver? Very, very high price right now, pushed up by other sectors.

Okay. Thank you. I'll turn back. Next question, if some Benjamin Nolan. Which Stephen, please go ahead. Hi. Good Morning. Afternoon. This is Michaela Rogers. On For Ben. Today. Thank you all for taking our questions.

I know you guys have given a lot of clarity on the capital allocation policy, so we just wanted to kind of just get just a little more color, given the activity under the ATM program. Just maybe would you provide some insights on the capital needs.

Using those proceeds for I know you mentioned. You stop the Issuance for the future. But just maybe just a little extra color there. That would be great. Thank you. Sure. We've completed our program, as we said, for the foreseeable future.

Our balance sheet is an excellent shape. One of the reasons why we decided to initiate the ATM for that period of time to raise about 40 million was because it allowed us to really accelerate the discussion with the banks.

And take out all of our leads that and I think we arguably got a head start of maybe six months. We had it all lined up, for example. In June, but it's actually taken just until last week to execute on.

The refinancing of the final. Sales facts. And to arguably in that period alone, we've saved several million dollars. And gotten very favorable rates at a time when I think the banks were particularly keen. So I think that's just one facet to the value of doing what we did with the ATM, understanding.

That you know there are more shares in the share count now, but even looking at our returns on equity. And yields. Compared to our peers even with that additional Issuance, we think. We compare very favorably.

So you know, and I think the final point I would make is that I think. It's, you know, the move we made there is part and parcel of a larger, you know, kind of a broader, you know, approach to, you know, financial strategy, which, you know, you could argue as kind of put the company in the position it is today to generate the kind of returns it has.

That's very helpful. Thank you. And if we could just ask one more, you know, given your strong liquidity position. We kind of wanted to ask about call rights for the preferred. And if that is something you would consider down the line.

Yeah, it's not no call for three years. And then at Par, I believe. We're not quite there yet. That's a possibility. You know, of course, in a rising interest rate environment. The dividend. Rate, there begins to look more and more attractive.

And it's very flexible capital. So I think. They're you know, the headline rate looks a little bit expensive compared to everything else right now, but we still like it. But we do have rights to call it it's perpetual.

The rate remains the same. But we do have rights to call it in after three years. Great. Thank you guys for the time. Participants. If you want to have a question. At the press. Keep it. Next question is from.

Jeffries, please go ahead. Hey, thank you. Hey, Tony. Hey, Bart. And nice to have you Bart on the call today. I wanted to follow up on John's question about the next steps with the potential or potential next steps with your free cash flow, that remaining two thirds that you have.

And I think you guys are pretty clear. You know, Tony, you mentioned looking potentially. I guess that effectively it's pay down debt, even though your debts. Gone down to a nice low threshold. Looking to pay down debts. Obviously, very good. And as you think then about the potential for acquisitions. Wanted to ask with the platform as it is now when it is time to deploy that capital.

What do you want to do? Do you look to further expand the Mrs. Or do you try to now look to scale up the chemical business. Let me start. And then I'll ask. A couple points. So I think the first thing is that as we continue to build liquidity, pay down debt, reduce our breakevens, build more substance in the company.

I think it actually does improve the quality of the dividend perspective. Dividends going forward. So I think I think there's a lot of benefit to that alone. From it from a dividend policy standpoint.

We've been very patient. You know, in terms of, you know, looking for opportunities. But we're very clear about what our strategy is, which is Mr. Products and chemicals. And, you know, in accordance with our energy transition plan, over time, we'll be doing more and more noncppo, which is, you know, code for chemicals and veggie oils and things like that.

Whether that's M amp A or. You know, single ship acquisitions or block acquisitions, you know, will remain to be seen. But, you know, you know, we're constantly looking at opportunities and keeping aggressive, you know, what's out there and what that could do for us. So.

Probably as much as I could say right now. Bart. No. And I just say it's also a natural extension to the fleet today. And the fleet that we trade where we see our chartering team being able to, you know, trade the spectrum of refined products through to chemicals and switch in and out and see that that does optimize our results and.

Then when the Time's right to to layer in you know additional assets from an M amp, a perspective or the vessel SP market will follow the strategy Tony outlined. And I'll just finish by saying that, look, when the conditions are right, will be very happy to return a lot more capital to shareholders.

Yeah. Makes sense. Thanks, guys. And then just a follow up and apologies for you. Address this already. But just in terms of what we're seeing in the time charter market, obviously, there's been a good amount of volume we've been seeing. You guys have been predominantly spots and look to be here in the fourth quarter.

Which is paying off clearly. But how do you guys, how do you guys think about that? What's the appetite today on the part of Charter for some medium to long term contract, and then also what's your appetite to enter into those.

Yeah. Look, I mean, this is something that focuses on every day. We talk about it constantly. And it's a topic of discussion at the board. Level as well. I think you know, the real liquidity in our market and time Trotters is usually out to one year. After that it tends to get pretty thin.

When we think about. Charters beyond a year. We think about a kind of a term structure and think about, okay, what are we really. Buying if we if we put a ship out on, let's say a two or three year TC beyond the one year period. And so far to us, those rates seem to be fairly low.

Compared to what we think we should be able to earn in the spot market or on it on a TC basis later on. I think in particular, the you know, the winter market is potentially so robust that it you know, we just are very reluctant to leave any money on the table.

At this point in time. But we've had a lot of success in the past. In chartering out. In the end it's a fairly. You know, intuitive trading decision rather than. A strategic policy type of approach. Okay. That Tony. That's clear. And it makes sense. I'll turn it over.

Thanks. Please go ahead. Thanks in a minute just to follow up a little bit on Omars questions around Time charters. I guess if you look into what analyst estimates are for next year, there seems to be a pretty big disconnect with the time charter Market is.

Looking at an Analyst consensus. On EVs for all of 2023, it's less than what you just reported in the in the third quarter. So you've. Models going into 2023. I mean, is your market view consistent with the Time charter market.

Is that kind of the best metric for analysts to look at as we think about 2023. I think the one the one year rate now is arguably 30,000 a day. But, you know, we're currently running at 40, 45,000 a day.

So. You know that. You know. So if you have the visibility for a few months or even six months at that level, then the back half of even the one year rate doesn't look all that great. And you know you can extend that logic for future periods.

Our view is that look, there's obviously a lot of uncertainty around, you know, the bulk of 2023, the winters. We seem to have pretty good visibility on the winter now. Which does run until March, usually.

So, you know, and then it's really a tug of war between, you know, economic, you know. Macro Headwinds impacting oil demand versus. Oil market dynamics and disruption and reordering of trade driving up to unmile demand.

Okay, thanks. Concludes Today's conference Call You may not disconnect.