NVICアナリストのつぶやき第9回 「Back to Basics~財務的に解釈する力~」

米国西海岸からこんばんは。NVIC note編集チームです。

今週もコラム「NVICアナリストのつぶやき」をお送りします。

今回は、圧力鍋を使った料理に凝り始めた(本文には関係ありません)アナリスト、小松が、簡単なケーススタディを用いて、企業の定性情報と財務情報を有機的に理解することの重要性について述べています。

もともとは彼が後輩のジュニア・アナリストのために書いた文章なのですが、皆さんも2つのケースについて是非考えてみてください。

Back to Basics~財務的に解釈する力~

企業の非財務情報開示の重要性が謳われて久しくなりました。

長期投資家として国内外の企業を訪問していると、ブランド価値や企業文化、組織形態といった数字に表れない要素が中長期的な成長を継続する上でいかに重要かを肌で感じる毎日です。

因みにコーポレートガバナンスコード(以下、CGC)では、財務情報と非財務情報を以下のように定義しています。

財務情報:会社の財政状態・経営成績等

非財務情報:経営戦略・経営課題、リスクやガバナンスに係る情報等

2018年6月に施行された改訂版CGCでは、非財務情報を説明する際に社会・環境問題に関する事項(いわゆるESG要素)という一項も付け加えられています。

ESG投資などがメディアで取り上げられるケースも増え、非財務情報≒ESG要素と捉えられてしまう傾向も無きにしも非ずですが、非財務情報は本質的には企業のビジネスモデル・経営戦略等を理解し、企業の将来像を定性的に理解するための情報と筆者は理解しています。

一方、財務情報も依然として重要な要素であり、企業を視るときには定性情報を財務的に解釈する力が求められます。

NVICでは①産業の付加価値、②競争優位性、③長期的潮流という軸で企業を分析していますが、最終的にバリュエーション(企業価値評価)を行うときは定性情報を定量的に表現する力も当然のように求められます。

BloombergやSPEEDAなどの情報ベンダーのおかげで、財務情報だけでなく一通りの財務分析指標も一瞬で手に入る昨今ですが、非財務情報の重要性の高まりとともにあらゆる情報を『財務的に解釈する力』も今まで以上に求められているかもしれません。

上記認識の下、本稿では企業面談を想定して、企業コメントを財務的に解釈する事例を2つ取り上げたいと思います。

【ケース1】

装置メーカーA社より『当社は今後オーガニック成長率10%が可能。値下げ圧力は強いが、価格を維持したまま販売台数を増やし、利益率も改善する見込み』とヒアリング。

経営戦略及び競争優位性などに著変がないとした場合、財務的にどのように解釈すればよいでしょうか?

【考察】

基本的なことですが、売上高アップ=利益アップとはならず、増収要因によって利益へのインパクトは異なります。売上高を単価と数量に分けた場合、単価要因による増収は通常増益になります。

一方、数量要因による増収は、(余程のスケールメリットを利かせて原材料をディスカウント調達しない限り)変動費比率は通常一定なので、固定費が増加した場合は増収減益になることもあります。

例えば、生産数量を伸ばすために工場拡張が必要であれば、一時的に固定費負担が重くなり、収益下方圧力が高まる可能性があります。また、数量要因による増収の場合、通常は運転資金も増加する為、資金調達手段によっては金利支払いが嵩み、経常利益以下を押し下げる可能性もあります(従って、CF減少の可能性あり)。

以上踏まえると、A社の計画の方向性とその背景について更なるツッコミをいれないと将来CFの計算があいまいになってしまうかもしれません。

【ケース2】

化学メーカーB社より『当社は市況耐性が強い体質なので売上高は損益分岐点売上高を10%上回っている状況。従って、10%値下げしても黒字維持出来ることが自慢だ』とヒアリング。

皆さんならどのように反応しますか?

【考察】

結論から言うと、上記コメントは論理的に間違っています。以下の条件をもとに実際に考えてみます。

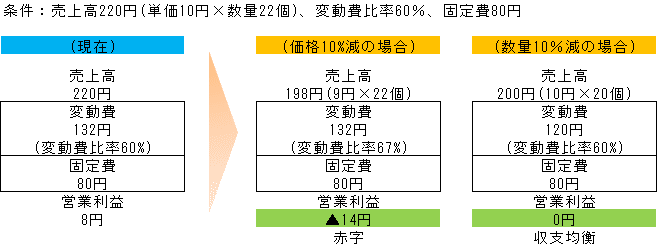

現在は売上高220円、変動費比率60%、固定費80円です。損益分岐点は固定費÷限界利益率の公式に当てはめると、固定費80÷限界利益率40%=200円となります。従って、10円の商品を20個販売すれば収支均衡です。

実際に販売単価を10%引き下げて9円にした場合、上表では営業赤字▲14円となってしまいます。一方、数量が10%減少した場合は企業コメントと整合的な収支トントンとなります。

どうしてこのような結果になるのでしょうか。

それは、変動費はあくまで価格ではなく販売数量の増減に比例して増減するコストだからです。

上記の例で言えば、価格が10%下がったとしても数量22個は変化しないので、変動費132円は不変となります(変動費比率上昇=限界利益率低下)。

結果、単価要因による減収分(220円-198円=22円)はストレートに収益に響いてしまいます。時に見落としがちですが、損益分岐点分析はあくまで単価は一定という前提の下、数量変化によって業績がどのように変化するかを分析するツールであり、単価の変動を分析するには無力なツールです。

皆さんは既にお気づきかもしれませんが、ケース1もケース2も変動費の性質を理解していれば、適切な解釈をもとにツッコミが入れることができます。

損益分岐点分析は基本的な概念ですが、こういった基本的な理論を押さえておくことが企業の定性情報と財務的な整合性を確認する為に一役買う場合もあります。

ケース2で言えば、『それはどういうことですか?』と素早くツッコミをいれることで、企業側に誤魔化しの効かない相手として認知され、その企業と更に本質的な議論ができるようになるかもしれません。

(担当:小松)