iFreeETF JPXプライム150 (2017)【追記の追記】

皆さんこんにちは

若者に色々役に立つかもしれない情報をたまに呟いているおじさんです。

今日から2017が買えるようになりましたね。

タイミング悪く日経平均下がっているタイミングでの上場でした。

ポイントとなる要素

信託報酬:0.176%+α(品貸料ってよく分からないです)

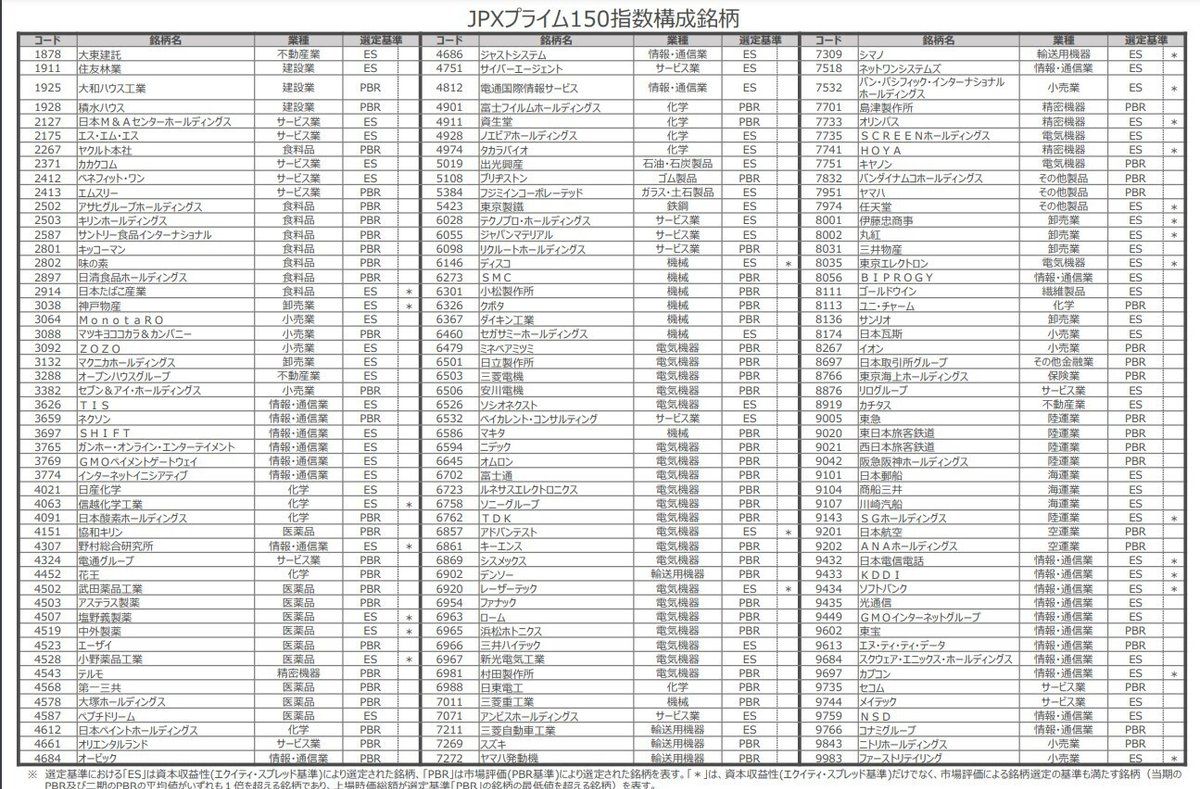

組み込み銘柄の選定基準:資本収益性と市場評価から選定

対象:東証プライム500社の内150社

算出方法:時価総額加重型

面白い点は、TOPIXより組み込み銘柄が少ないのですが、特定の産業が完全に省かれています。恐らく資本収益性を見るので、ROEやROAが低いとフィルタに引っかかり、150社の中に入ってこないのではと考えられます。

金融系はメガバンクだとしてもROEは非常に小さいため当然ですね。

なので、最近調子のよい金融系を除いてもTOPIX指数に勝てそうな企業で構成するというチャレンジングなETFになります。

ROEの良い企業75社とPBR1倍以上の時価総額TOP75社で構成されているようですね。

なので、最近話題のPBR1倍割れの企業は1倍超えるまでは指数に入れないよ~ということなので、PBR1倍割れ企業の伸びはこの指数においては恩恵を受けられません。自社株買い頑張りますとか、高配当目指しますとかの株は含まれない感じです。(PBR1倍を超えている高配当株は入ってきます)

気になる信託報酬ですが、見た感じ割と安そうなので買いやすいかもしれませんが、「信託財産に属する株式の貸付けにかかる品貸料に55%(税抜50%)以内の率(有価証券届出書届出日現在は、55%(税抜50%))を乗じて得た額」謎の裏コストがいくらになるのかが分からないのが残念ですが

、0.176%にこの裏コストが加算されるようです。信託報酬の中で品貸料に関する記述があるのですが、なんで信用取引に関係する手数料まで含まれるのかが良く分かりません。。。

まとめるとTOPIXよりもさらに厳選し、ROEの高い企業とPBR1倍以上の時価総額の高い企業150社で構成されたETFで、信託報酬は一見安め。パフォーマンスは、TOPIXを超えたい(希望)。年間分配は2回ある。

例によって面白そうなので1株だけ今日買ってみました。1006円で買えました。このETFに関してはしばらく保有して動きを観察してみようと思います。東証がPBR1倍割れ問題と連動した新しいJPXプライム150という指数を作ったのでそれに連動したETFということではありますが、現状ではTOPIXとの大きな差は見当たらなく、現状で低PBRの高配当銘柄の伸びの恩恵には全く影響されないので、純粋に企業の成長にBETしている感じのETFですね。

以下が色々乗っているサイトになります。

細かい点は大和のHPで確認してみてください。

【追記 2024/2/1】

このETFは1株単位の売買が可能なので、今日みたいに下げているときにスポットで購入するのは割と良いかなと思いました。

因みに今日2株購入しました。合計で5株保有していて5円くらいプラスです。

【追記 2024/2/2】

僕のポートフォリオは金融株が多いので今日みたいな日経上げている日でも下がる時があります。そんな時はこのETFを組込めばバランス良くなるかなと思い、これから買い増そうかと思いました。

追加で1489との組み合わせも良さそうな気がします。

2017は分配金は出ないと思いますが、株価だけで見ると良いペアになりそうな気がします。

【追記 2024/2/8】

さて、今日は日経平均が爆上がりをした日でした。なんと、2%以上の上昇。

ということは、JPXプライム150指数に連動した2017は、PBR1倍割れしている株を排除し、ROEの高い優良企業を入れています。

ワクワクしながら、チェックしたら終値+0.7%・・・

は?

意味が分かりません。今日下がっている金融株は2017には含まれていません。今日下げているKDDIは入っていますがぱっと見、上がっている株の方が多く含まれている気がします。

ちょっとこのETFへの信頼が薄れた一日です。

何故、今日1%以上の値上がりをしていないのか、継続して調べてみようと思います。進展がありましたらまたここで。

【追記 2024年3月26日】

残念ながら少し前にこのETFとはお別れしました。結局このパフォーマンスでこのETFを持っている意味を見出せませんでした。

逆に最近気になっているのはこれ