アメリカ経済の先行きに警戒が必要

FRBの金融引き締め強化と長期化を懸念

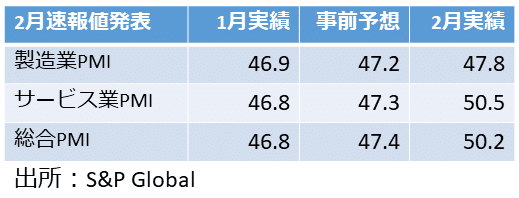

PMIは事前予想を上回るサプライズ

2月21日に発表された2月のPMI速報値は、サービス業と総合指数が50を超え、製造業も50には達しなかったものの、全て、事前予想を上回る結果となった。基本的には、景況感が好転していることを示唆し、アメリカ経済が、金融引き締めにも関わらず、好調を維持していることが浮き彫りとなった。

とりわけ、サービス業PMIにおいては、好不況の分かれ目となる50を上回る結果となっており、サービス業の労働市場が逼迫していることと整合的な結果となっている。直近の小売業売上高の伸びが高かったこともあって、アメリカ経済が底堅く推移し、まだまだ勢いを失っていないということが裏付けられた。

FRBのタカ派的姿勢は強化されると見るべき

足元の経済が好調であることは、むしろ将来のリスクを増大させている面が否定できない。株式市場等では、アメリカ経済は、ハードランディングどころかソフトランディングすらせず、ノーランディングになるというような、極端に楽観的な見方を取る向きもあるようだが、そういった確たる根拠がない楽観論が芽生えたときこそが、危ないというのは、過去に幾度となく経験してきたことではある。

何より、最近の相次ぐ強い経済指標は、FRBの金融政策に少なからず影響することが容易に想像される。FRBは、当面、金融引き締めを強化する方向に動くであろうし、かなり長期にわたって、政策転換することが難しくなったように感じる。

FRBが金融引き締めから、緩和的政策に転換するには、相応の根拠が必要になる。しかも、単月の経済指標だけでなく、長期トレンドの変化を確認することが求められる。そうなると、経済の後退を示唆する指標が出てきても、長期トレンドとしての変化が確認されない限り、FRBの引き締め政策は、止めることができなくなるという見方が成り立つ。

金融引き締め政策の長期化は突然のクラッシュにつながる可能性がある

金融政策の効果というのは、通常、かなりの時間差をもって効いてくるものである。半年から1年程度の時差を想定しておいた方が賢明であろう。今回の場合、さらに長くかかることもあり得る。とはいえ、全く影響がないはずもない。私自身は、2023年の夏には影響が見えてくると予想している。これから半年程度の間に、経済が急激に悪化する兆候が出てくるものと見ている。そして、景気後退の兆しが見えても、FRBが即座に政策転換しない可能性も覚悟しておくべきだろうと考えている。

FRBとしては、明確に経済が減速し、景気後退が始まっているという証拠がない限り、金融政策を緩和的方向に転換する理由がないと判断するものと推察される。景気の深刻な落ち込みが、誰の目にも明らかになるといった状況に至るまで、タカ派的姿勢が維持されることを懸念している。

そうなってしまうと、急速かつ大幅な景気後退が起こり、経済がクラッシュした状態に陥る可能性も指摘される。ギリギリまで持ちこたえてしまうと、かえって厳しい不況を招くというシナリオである。まさにハードランディングといった事態に陥るというリスクが高まっている。

昨今の、株式市場等における過度な楽観論を危惧するのは、上記のような理由からである。むしろ、今後は、ハードランディングを回避できるのか否かを、きちんと見極める姿勢が求められる。

投資家は普段以上に慎重さを増す必要がある

投資は、常にリスクを伴うものだが、現在の状況は、通常よりもさらに大きなリスクと直面しているものと考えられる。リスクとどう付き合うのかというのが投資の本質でもあるため、むやみにリスクを回避するだけでは始まらないが、普段よりは、少し慎重な見方を取るべき時期だと考えている。

アメリカ経済が、今年の夏までに変調を来す可能性を見ておくことが、まずは必要であろう。その上で、FRBのタカ派的姿勢が継続されてしまうのか、あるいは、もう少し柔軟な対応をしていく姿勢が見えるのかという点について、きちんと見極めることが求められる。

FRBの金融政策の先行きを見る上では、アメリカの長期金利の動向を注視すべきであろう。10年物国債の利回りの動向、イールドカーブの形状といったことを、常に視野にいれつつ、市場に変化があったときには、素早く対応する姿勢が肝要である。一般論だが、債券市場は、株式市場よりは、合理的な価格形成がなされることが多い。