【ベライゾン】米通信大手の理論株価は?(2022年12月期)

こんにちは。りろんかぶおです。

私は31歳でFIREを達成し、noteでは「サラリーマンでも若くしてFIREするための具体的な方法を発信」しています。

私がFIREしようと思った理由や、経緯については以下でまとめています。

また、「最速でFIREしたい方限定!若くして最速でFIREするためのノウハウを大公開!完全攻略ロードマップのテンプレ付き!」もあわせてご覧ください。

返品保証もあるので気軽に覗いてみてください♪

では、ここから本題です。

今回は、米通信大手のベライゾンの理論株価を計算していきたいと思います。

<りろんかぶおコメント>

りろんかぶおの競争優位性評価(5段階評価)⇒★★★☆☆

①Verizonは米国の大手通信企業です。

米国では、米国全土でサービスを展開する大手通信事業者は、AT&T、Tモバイル、Verizonの3社が存在。

1984年に、それまで米国全土での長距離通信事業を牛耳っていたAT&Tが7つの地域通信事業者に解体。

そのうちの一つが他社との合併を経て、2000年にベライゾンが設立されたもの。

②この業界は、連邦通信委員会(FCC)などによる規制の多い業界で、かつ、設備投資額が巨大な為、それ自体が参入障壁となっており、競争が少ない業界。

元々通信事業は他者との差別化が難しいサービス形態(回線に快適につながればどこの会社でもよい)。

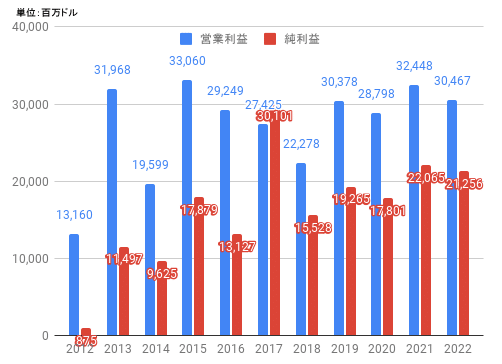

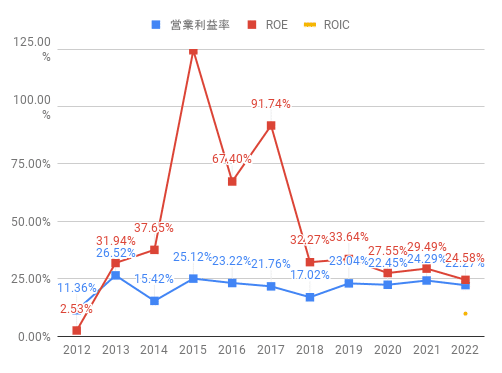

しかし、ベライゾンの営業利益は20%前後であり、やはりこの寡占市場での恩恵を受けている。

③更に、通信各社は5Gの開発を進めている。

今後本格化するIoTの時代においては、通信事業が更に存在感を増すことが予想されます。

寡占市場で、かつ、今後も市場規模が大きくなることが予想される業界。

業界全体で見ておけば堅実なリターンが期待できるのではないかと考えます。

④但し、近年は業界3位のTモバイルの躍進でベライゾンとAT&Tのシェアが奪われており、契約者数が伸び悩んでいる。

<理論株価>

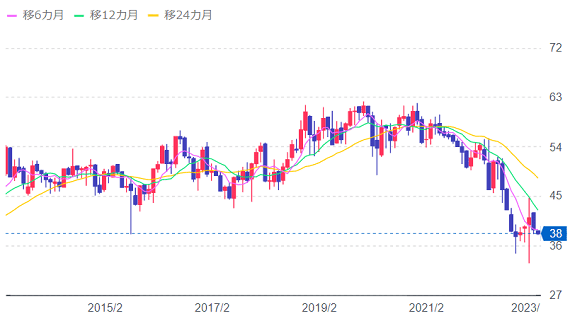

68.35ドル(2022年12月31日時点)

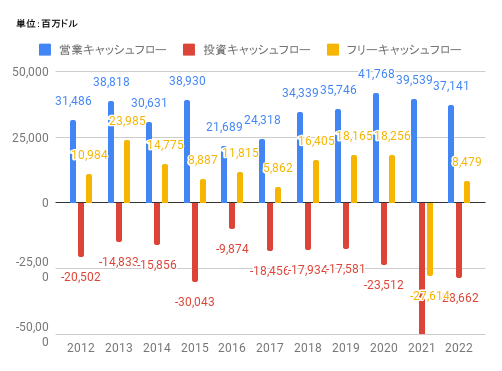

※1 直近3年間のフリーキャッシュフローの平均が今後半永久的に2%(米国の平均インフレ率)ずつ成長していくと仮定し、Discounted Cash Flow(DCF)法で計算。

※2 DCF法の概要はこちらご参照。

<セグメント毎ビジネスモデル>

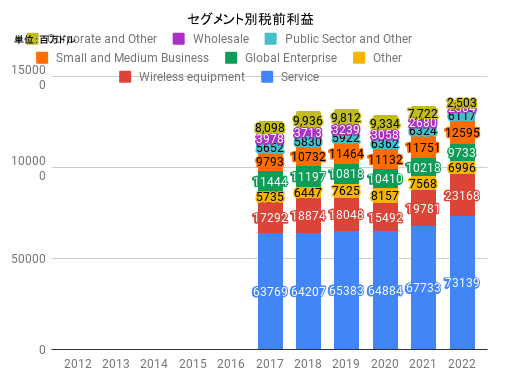

1.Consumer Group

一般消費者向けの無線及び有線通信サービスの提供。

①Service

無線通信サービス(主に携帯の通信等。米国の一部地域では5G通信サービスも開始済み)

有線通信サービス(主に固定電話やインターネットの有線サービス等。縮小していく市場なるも、特に光ファイバー網の整備に注力)

②Wireless Equipment

無線通信用機器販売

2.Business Group

国内外の法人や、米国内の連邦及び州政府向けに、無線及び有線通信サービス、ビデオ・データサービス、組織内ネットワーク、セキュリティ、音声サービス、IoTサービス

①Global Enterprise(海外企業向けサービス)

②Small and Medium Business(米国内企業向けサービス)

③Public Sector and Other(連邦政府、州政府、教育機関向けサービス)

④Wholesale (Verizon設備を最終消費者向けに提供している企業向けのサービス)

<決算情報>

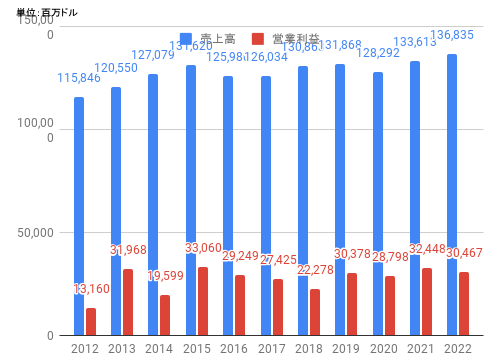

・売上は136,835百万ドルと前年対比2.4%増。昨年4Qに買収したトラクフォンが通年で売上貢献したことプラス要因を、ポストペイド携帯の契約者数純減及び、2021年9月のメディア事業売却による減収が一部相殺。

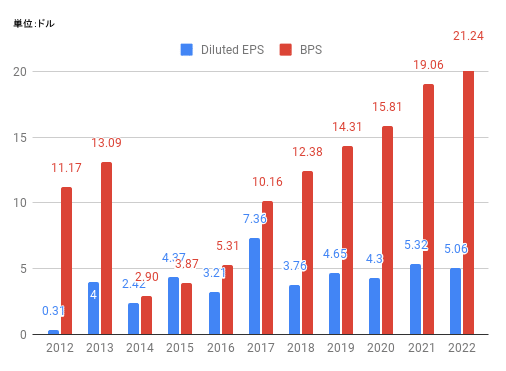

・純利益は21,256百万ドルで前年対比-3.7%減。昨年計上したメディア事業の売却がなかったこと、ワイヤレスデバイスのコストが増加したこと、電波帯取得に伴う減価償却費の増額等が主因。

<財務情報>

「最速でFIREしたい方限定!若くして最速でFIREするためのノウハウを大公開!完全攻略ロードマップのテンプレ付き!」については以下でまとめていますので是非こちらもご覧ください。

返品保証もあるので気軽に覗いてみてください♪

以上

りろんかぶお

Twitter:https://twitter.com/nrhr5342

ブログ:http://buffettbu.jp/

いいなと思ったら応援しよう!