上場外食5月度月次推移(5カテゴリー17社)

※2020年6月18日:くら寿司客数客単価公表分を更新※

・出典は全て各社月次売上速報公表値を筆者が作表

・対比は既存店の売上・客数・客単価のみ

※ 注意点)コロナ禍の影響で月次数値が大きく振れており、グラフの縦軸100.0(%)の位置が必ずしも上下の中央には無いグラフがあります

・ここで既存店のみ比較するのは、カテゴリー毎に比較する上で、各社/業態の商品政策(商品≒客単価、パブリシティ等≒客数)と、それの顧客の受容度(客単価を上げて、客数減など)、そしてそれらの結果としての売上高を見るためです。

・前年の対前年推移も同色破線で表示=前年の推移と対比することで異常値の理由が読み取れる

1;ファストフード(McD、KFC、モス)

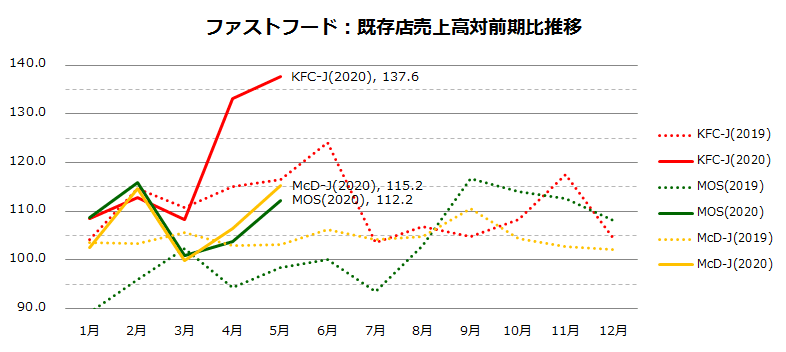

ファストフード:売上高

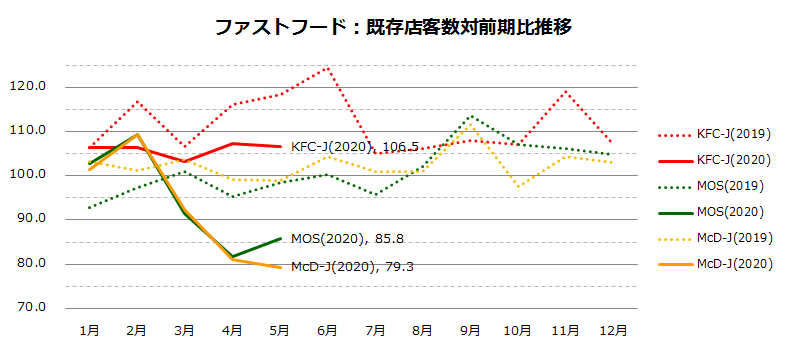

ファストフード:客数

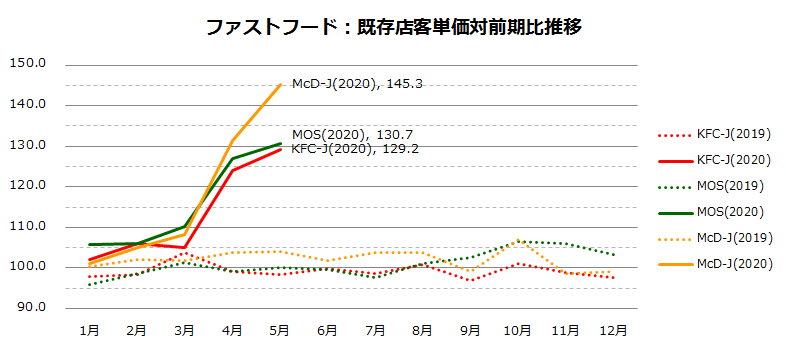

ファストフード:客単価

ファストフード:コメント

・何と言ってもMcDの客単価上昇(5月145.3%)で、前月4月の131.4%を超えており、テイクアウトやデリバリーのみならず、既にあり顧客に周知されているドライブスルーが存分に強みを発揮した格好となっている

・McDは客数が79.3%と低調なままであったが、売上高は115.2%と前月(106.5%)と既存店で前年を超えての着地であった

・売上高でMcDを上回るのがKFCで、137.6%と大きく伸びている

・客数でも106.5%と、このカテゴリーで唯一既存店ベースで客数前年割れしていないのは、やはり商品特性がコロナ禍に合っていること、あとドライブスルーも客数獲得に効果が上がっているように見受けられる

2;牛丼(吉野家・すき家・松屋)

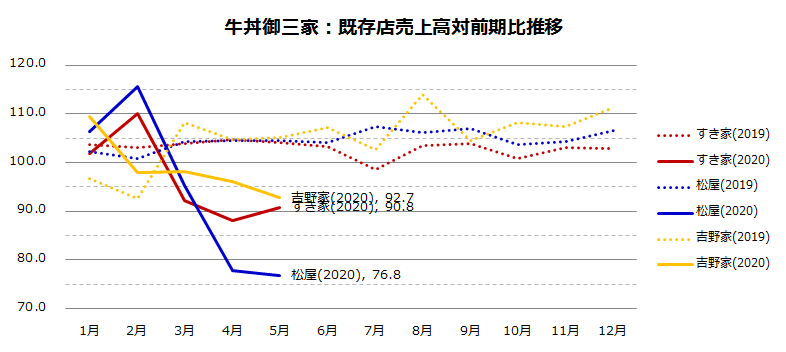

牛丼:売上高

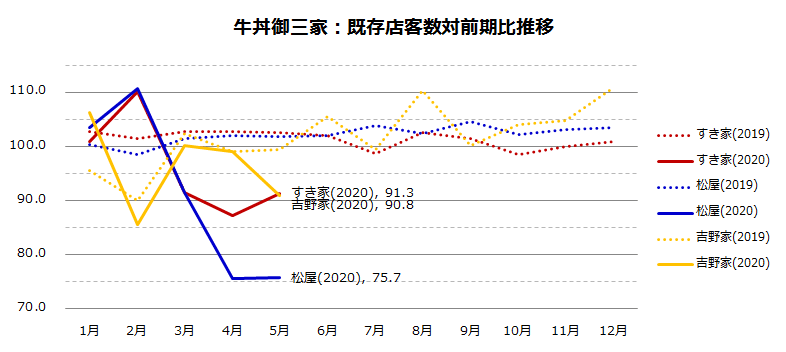

牛丼:客数

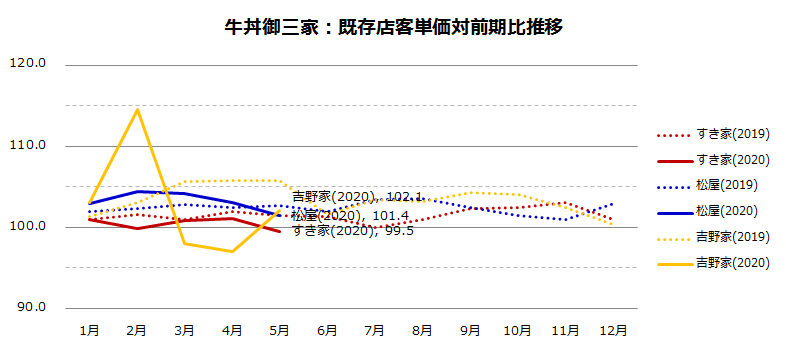

牛丼:客単価

牛丼コメント

・松屋は前月とほぼ同じ営業稼働と商品施策で、数値面でも変化はほぼなし

・に対して、すき家は客数で挽回して吉野家に迫っている

・吉野家はテイクアウトの値引きで客数確保が3~4月は成功したが、5月は失速して客単価増(102.1%)でかろうじて持ちこたえている

・とはいえ、コロナ禍の中でこの程度の下落で済んでいるというのは、リスク耐性の強いカテゴリーであると言えるだろう

3;ラーメン・中華(王将FS、幸楽苑、日高屋、力の源)

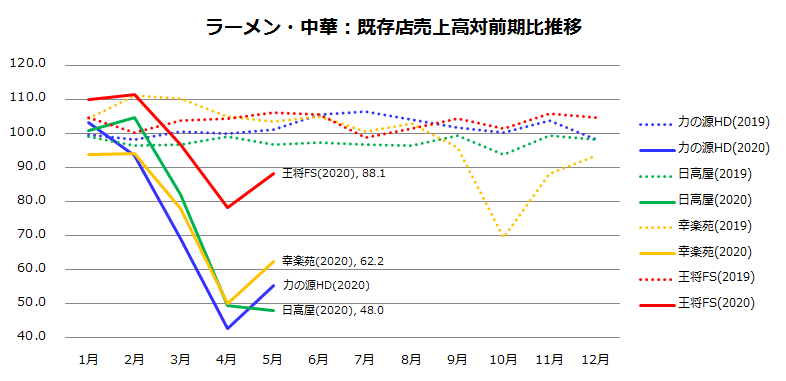

ラーメン・中華:売上高

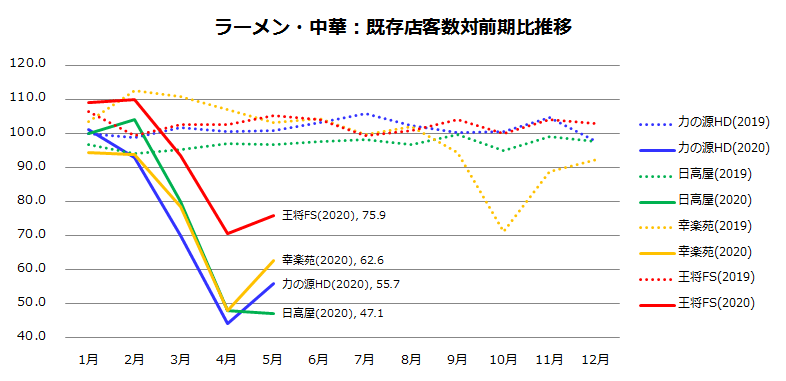

ラーメン・中華:客数

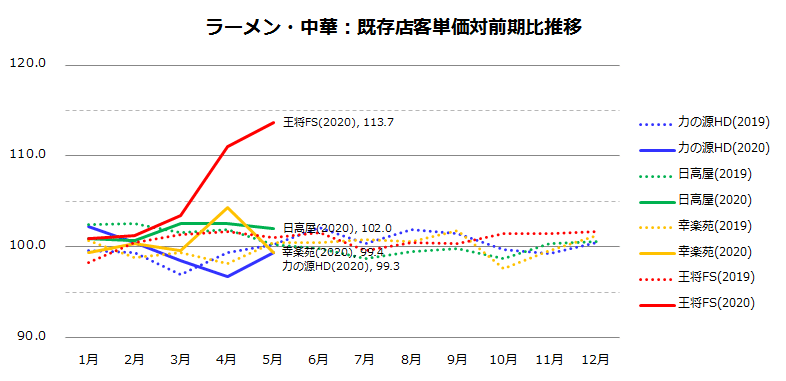

ラーメン・中華:客単価

ラーメン・中華:コメント

・まず目につくのは王将の客単価の伸び(113.7%)で、日高屋(102.0%)、幸楽苑(99.4%)と比べても段違いで、コロナ前から持ち帰りやテイクアウトに注力してきたことが奏効している

・王将FSは客数も前月4月の70.6%から5月は75.9%まで戻しており、結果売上高は5月88.1%と4月78.3%から10%近く挽回している

・幸楽苑も餃子テイクアウト等に取り組んでいるものの、対前期同月比で100%を割っている(99.4%)ので、客数減は底を打った(4月47.9%⇒5月62.6%)ものの、客単価で売上をカバーするには至っておらず、緊急対策としての商品施策は功を奏していない

・力の源(一風堂)は前月と変わらずで、日高屋が客数を伸ばせずにいる(4月48.0%→5月47.1%)のは業態の特徴(派手さが無い)が裏目に出ているのか?

4;丼カレー(かつや、てんや、CoCo壱番屋)

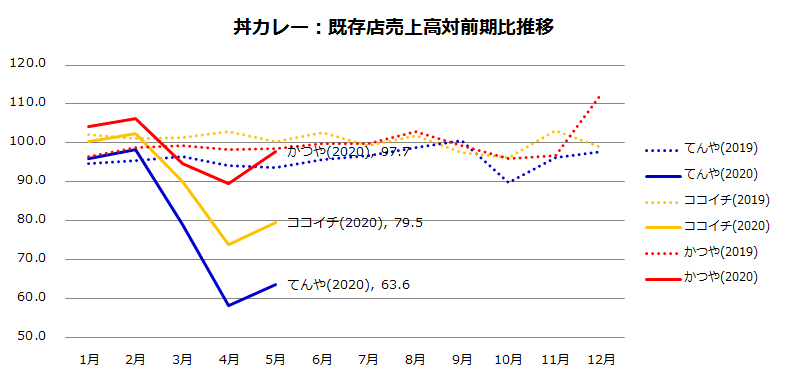

丼カレー:売上高

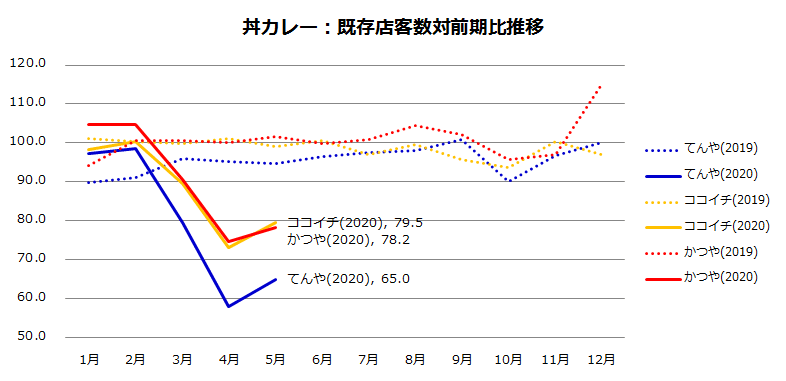

丼カレー:客数

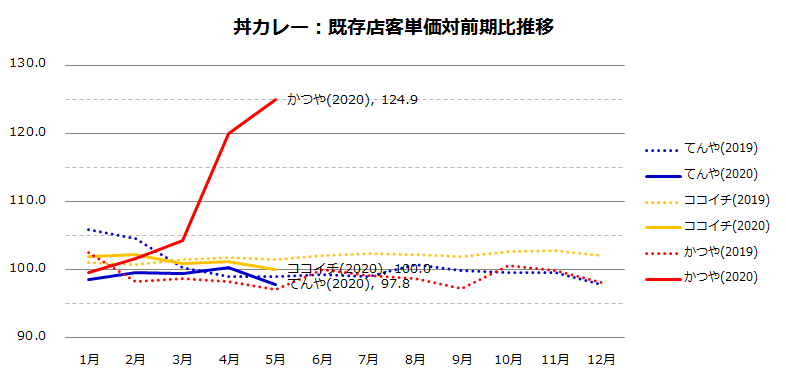

丼カレー:客単価

丼カレー:コメント

・各社とも売上高では底打ちした様子が見て取れるが、かつやが客単価で124.9%と前月(120.0%)に引き続き段違いに高い推移を見せている

・ネットでは「かつやのオードブル」が上がっていたり、地方のロードサイド立地のご利益のみならず、高単価商品の訴求も奏効している模様

・ただし、この3社は濃淡はあれど、ファストフード、牛丼に次いでコロナ禍のダメージの少ないカテゴリーであると言えるだろう

5;回転寿司(スシロー、くら、かっぱ、元気)

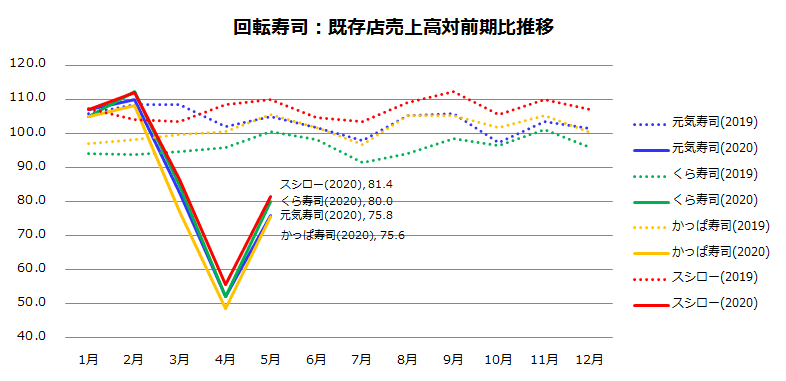

回転寿司:売上高

回転寿司:客数

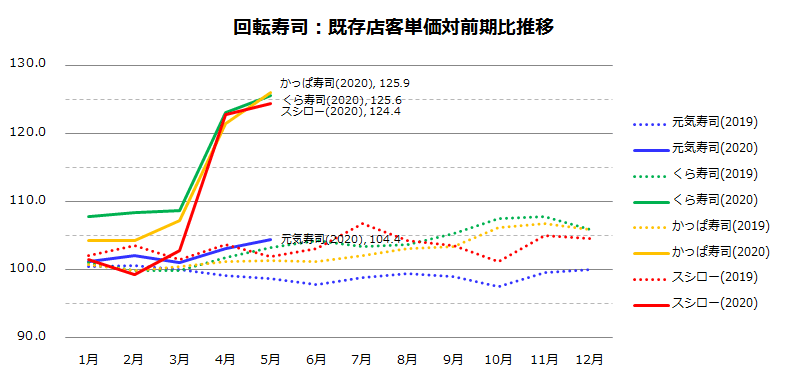

回転寿司:客単価

回転寿司:コメント

※くら寿司の客数客単価は6月18日公表分にて更新済

・各社とも売上高の下落は底打ちしているが、スシローとかっぱが広告投入を強化しており、スシローはお値打ち商品の訴求で客数客単価ともに、このカテゴリー内では最も回復基調にある

・かっぱ寿司もスシローに追随しているが、ここに至るまで大きくスシローとくら寿司に水を開けられているので、ここからどう挽回していくかが、課題となる