キユーピーは海外で成長できるか? 23年11月期本決算を分析

マヨネーズやドレッシング最大手のキユーピーは、24年1月10日に23年11月期の本決算を発表しました。どんな内容だったのか、分析していきます。

今期経常30%増益へ

前期実績

会社計画をやや上振れて着地しました。

売 上 5.8%増の4550億円

営業利益 22.6%減の196.9億円

経常利益 24.8%減の204.9億円

最終利益 17.8%減の131.7億円

今期計画

今期の業績予想を開示しています。3期ぶりに増益に転じる見込みです。

なお年間配当は50円に据え置いています。

売 上 5.5%増の4800億円

営業利益 29.5%増の255億円

経常利益 30.3%増の267億円

最終利益 4.8%増の138億円

前期大幅減益も四半期では4Qで増益に転換

原材料高と卵不足で前期の営業利益23%減益

キユーピーの23年11月期は原材料価格高騰と円安の進行、さらに鶏インフルエンザによる卵不足の影響で、営業利益23%減益と厳しい決算になりました。

1Qで下方修正を余儀なくされ、価格転嫁が進んだことで3Qに上方修正したものの、期初に開示した営業利益254億円に大きく届かず、見通しを立てるのが困難だった1年と言えます。

主な営業利益の増減要因は以下の通りです。

売上総利益の増減 +35億円

売上総利益率の変動 △55億円

・主原料高騰影響 △156億円

・価格改定効果 +179億円

・エネルギー・一般原資材影響 △66億円

・その他 △13億円

増収効果によって35億円、価格改定効果で179億円押し上げましたが、主原料高騰影響やエネルギー・一般原材料影響による222億円を吸収しきれなかったことが分かります。

国内は減益、海外は増益

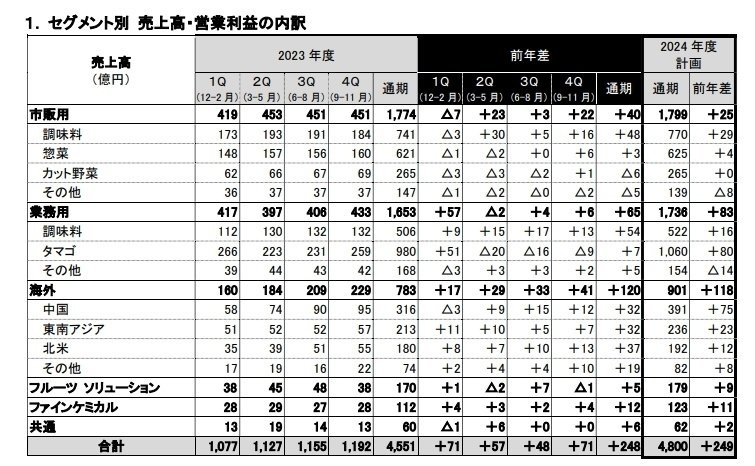

次はセグメント別に見ていきます。5つのセグメント全てが増収でしたが、営業利益は明暗分かれました。ここでは売上に占める割合が大きい市販用、業務用、海外の3セグメントに絞って見て行きます。

セグメント別売上と営業利益

市販用 2.3%増収 26.0%減益

業務用 4.1%増収 40.3%減益

海 外 18.1%増収 21.7%増益

国内事業である市販用と業務用は単価上昇で売上こそ小幅な増収でしたが、営業利益のほうは大幅な減益に落ち込んでいます。

一方の海外は売上も営業利益も二桁の伸長と好調を維持していて対照的です。海外のほうが価格転嫁が早いうえに、円安による押し上げ効果もあり、こういう結果になりました。

国内事業の営業利益は4Qに増益転換

次は四半期ごとの営業利益の推移を見ていきます。

事業全体で営業利益は1Qの75.4%減益が底で、2Q30.9%減益、3Q9.4%減益と改善が続き、4Qは57.8%の大幅な増益に転換しています。また営業利益率も改善傾向にあります。

セグメント別に見ると、海外は1Qから増益で、四半期を追うごとに利益が増えています。一方の国内事業である市販用と業務用も価格転嫁が進んだことで4Qに増益に転換していて、前向きに捉えることができます。ただし増益幅は小幅であり、しかも売上はやや市販用>業務用なのに、増益幅は逆であることが分かります。

セグメント別営業利益(単位:億円)

市販用 1Q △24 2Q △06 3Q △07 4Q +02 通期 △35

業務用 1Q △13 2Q △15 3Q △05 4Q +05 通期 △28

海 外 1Q +17 2Q +29 3Q +33 4Q +41 通期 +120

国内の売上伸び悩みと販売数量減がマイナス材料

次はセグメント別の売上推移も見て行きます。

国内は市販用は1Q減収、2Qは価格転嫁で23億円増収も、その後は伸び悩み。業務用はコロナ5類引き下げ効果で1Q+57億円と大きく伸びましたが、3Q4Qの伸びは鈍化傾向にあることが分かります。一方で海外の売上は順調に伸びています。

セグメント別売上(単位:億円)

市販用 1Q △07 2Q +23 3Q +03 4Q +22 通期 +40

業務用 1Q +57 2Q △02 3Q +04 4Q +06 通期 +65

海 外 1Q +17 2Q +29 3Q +33 4Q +41 通期 +120

特に市販用は価格転嫁で単価が上がっているのに、2Q以降の売上は450億円程度で推移しています。ということは販売数量が減っていることを意味しています。

通期で市販用の販売数量が3千t、3%減、業務用は横ばい、海外は2千t、19%増。買い控えの影響か、市販用の販売数量が減っていることが分かります。

四半期ごとの販売数量は以下の通りです。

販売数量(単位:千t)

市販用 1Q 30(34) 2Q 30(29) 3Q 32(32) 4Q 28(29)

業務用 1Q 22(22) 2Q 24(24) 3Q 23(23) 4Q 24(23)

海 外 1Q 02(02) 2Q 03(03) 3Q 03(03) 4Q 2(1)

※()は前年

意外にも市販用の数量減は1Qに集中し、業務用は横ばいで踏ん張っていることが分かります。つまり、販売数量は回復しているということで、このまま数量が回復していくのか推移を見たいところです。

中長期的には海外での成長が不可欠

ここまでキユーピーの前期を振り返りましたが、次はキユーピーの今後を考察していきます。

国内の売上は大きく伸びない可能性

キユーピーにとって今期は業績のV字回復を目指す1年になりそうです。業績回復には何が必要なのかと言えば、短期的には国内事業を増益軌道に乗せること、市販用の販売数量回復です。

市販用と業務用の売上は、価格改定を実施したにも関わらず1桁台の伸びに留まっています。もちろん物価高による国内消費の冷え込みが効いていますが、近年の国内事業の増収率は3%程度と伸び悩んでいます。

20年度から23年度までの海外を除いた売上

20年度 3434億円(※1)

21年度 3536億円 +3%

22年度 3640億円 +2.9%

23年度 3767億円 +3.5%

※1 21年11月期から、連結子会社だった株式会社キユーソー流通システムの株式を一部譲渡しているため、その売上1404億円を除いて計算

日本はこれから人口減少時代を迎えるため、今後も国内の売上が大きく伸びる可能性は低いと言えます。

国内で売上を伸ばしている食品メーカーもあります。例えば北海道や関東でギフト用製菓を販売している寿スピリッツは国内の売上が9割を占めているにも関わらず、大きく売上を伸ばしています。しかし、このような企業は例外的です。国内でも売上が大きく伸ばせるのは、付加価値を付けたブランド力で勝負しているからで、インバウンドの恩恵もあります。

一方のキユーピーが扱うのは調味料や加工食品であり、嗜好品ではありません。景気が悪くなっても大きく売上が落ちることがない代わりに、日本人全員がマヨラーにでもならない限り、消費量が大きく増えることはありません。

海外の営業利益率は国内の約3倍

さらに海外の営業利益率は国内の約3倍です。

営業利益率 全体 4.3% 国内 4.1% 海外 13.2%

国内の営業利益率の低さは原材料価格の高騰と円安の影響が大きく、原材料価格が落ち着いて、為替が円高に振れれば、利益率は回復していくことが予想できます。実際に主原料相場は油脂が22年12月-23年2月をピークに、鶏卵相場は23年3-5月をピークに下落基調が続いています。

とはいえ相場は予想が難しく、この先いつ油脂価格が高騰したり、鶏インフルエンザの影響が出るか分かりません。国内はどうしても価格転嫁が遅れがちで、原材料価格の影響が大きくなります。

海外は原材料価格が上がっても、売上・利益ともに伸びていて、高い利益率を維持できています。

海外売上高比率は3年で5%上昇も、現地通貨ベースでは鈍化

キユーピーが今後も成長していくには、海外売上高比率を上げる必要がありそうです。23年度の海外売上そのものは18%増えましたが、現地通貨ベースでは10%、22年度も10%、21年度は19%なので、現地通貨ベースでは鈍化傾向にあります。

海外売上高比率の推移は以下の通りで、3年で5%上昇しています。今期は1.6%上昇する見通しもそれでも20%弱と、上昇ペースは緩やかです。

海外売上高の推移と売上高比率

24年度 901億円 +118億円 18.8%

23年度 784億円 +120億円 17.2%

22年度 663億円 +129億円 15.4%

21年度 534億円 +62億円 13.1%

20年度 472億円 12.1%

中期経営計画では現地通貨ベースで年10%以上の成長を目標に掲げていますが、10%程度では物足りない印象です。海外売上高比率を4割程度に増やさないと、今後も油脂価格と卵相場の乱高下に振り回されることになりそうです。

なお決算と同時に「オーストラリアに販売会社を新設」を発表しています。キユーピーの海外売上はアジア地域に偏っているので、オセアニア地域初の現地法人を設立は、成長加速を期待させる好材料と言えます。

低いROE、ROAを上げるには? 増配はまだ先

キユーピーを評価するうえで、どうしても気になるのが収益性の低さです。マヨネーズの市場シェアを二分する味の素はもとより、海外売上高比率が低い明治HDやハウス食品にも負けています。

主な食料品企業の収益性指標

営業利益率 ROE ROA

キユーピー 4.33% 4.79 3.18

味の素 10.96% 12.92 6.34

日清食品 8.31% 10.68 6.43

明治HD 7.10% 10.02 6.16

ハウス食品 6.05% 5.06 3.52

※いずれも前期実績、キユーピー以外は23年3月期

特に自己資本比率が66%あるのに、ROAが低いのは資本効率の悪さの表れです。キャッシュフロー計算書を見ると、営業CFは2008年度以降でマイナスが1回もなく、フリーCFもマイナスは2回しかありません。もっとフリーCFを活用して、積極的にM&Aなどを行うべきではないでしょうか? 低い収益性を上げるにも海外での成長が不可欠です。

最後に株主還元について、キユーピーでは以下の方針を掲げています。

・連結配当性向35%以上

・2024年までの中期経営計画、4年間累計の総還元性向で50%以上を目安

今期の予想配当性向は50.4%です。業績の上振れがなければ今期中の増配は難しそうです。株主還元もキユーピーが海外で成長していけるかどうかにかかっています。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?