DCMの決算から苦戦の理由を分析

ホームセンター大手のDCMHDは6月30日、24年2月期第1四半期決算を発表しました。どんな内容だったのか、業績が伸びない理由を含めて分析していきます。

1Q経常は10%減益着地

1Q実績

通期増収増益の会社計画に対して、1Qは増収減益での着地になりました。売上8.6%増の1238億円、営業利益6.2%減の92.2億円、経常利益10.3%減の91億円、最終利益12.9%減の56.6億円。会社計画の通期経常利益306億円に対する進捗率25.7%でした。

今期計画

1Qは減益での着地になりましたが、今期の業績予想に変更はありません。売上3.6%増の4940億円、営業利益3.1%増の310億円、経常利益3.5%増の306億円、最終利益3.1%増の187億円。

売上の減少が利益を押し下げる形に

売上・利益ともに計画未達

3ヶ月前の本決算で24年2月期は小幅ながら増益に転換する予想を開示したDCMHDですが、1Qは増収減益での着地になりました。1Qから減益スタートは印象が悪いうえに、売上・利益ともに会社計画を下回っています。

また売上は増収ですが、これは前期に連結に加わったエクスプライスの影響であり、エクスプライスを除いた売上は前期比96.2%に留まり実質減収です。

利益率は低下も販管費の抑制には成功

損益計算書を見ていきます。

売上総利益は増益でしたが販管費が増えたことで営業利益は減益、為替差益と持分法投資利益が減ったこともあり経常利益も減益でした。

利益率と販管費率を確認します。

売上総利益率 35.3%→33.8%

販管費率 28.1%→27.6%

営業利益率 8.8%→7.6%

粗利率(売上総利益率)はやや低下していますがエクスプライスの影響です。ホームセンターの粗利率自体は35.3%→36%と改善していて、カテゴリー別でも「ホームファニシング」を除いて改善していることが説明資料から分かります。

また販管費率は0.5ポイント低下しているので、コスト管理に成功していることが分かります。一方で営業利益率は1.2ポイント低下しています。

営業利益押し下げ要因は売上の減少

売上総利益は増益、原材料高や円安の逆風を受けながらも販管費の増加を抑制し、コスト管理は上手くできている。ではなぜ営業利益が減ってしまったのでしょうか? 説明資料を見ると一目瞭然で、

売上の減少がそのまま利益を押し下げていることが分かります。

コスト増を価格転嫁しきれずに減益になる企業は最近よく目にしますが、粗利率は改善している、販管費も抑制できている、売上が伸びないがために減益というのは残念です。前期に連結に加えた通販会社のエクスプライスもいまのところたいして業績に寄与していないようです。

カテゴリー別の売上を見ると、

園芸 96.3%

ホームインプルーブメント 96.0%

ホームレジャー・ペット 102.4%

ハウスキーピング 94.7%

ホームファニシング 89.5%

ホームエレクトロニクス 91.9%

増収はホームレジャー・ペットのみ、園芸は4月からGW後半にかけての天候不順、ホームインプルーブメントは塗料や木材関連のDIY用品の低調が響いて、ホームファニシングは新生活関連商品の伸び悩みや外出需要が増加したことでいずれも減収でした。ただ天候不順や行動制限解除による外出需要増加の影響は一過性要因であり、あまり心配する必要はなさそうです。

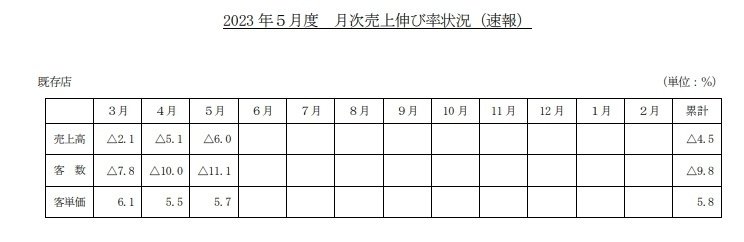

既存店売上高は12月を除いて100%割れ

問題なのは一過性要因による減収ではなく、既存店売上高の100%割れが常態化していることです。毎月開示される月次を見ると、前期の既存店売上高は、寒波による気温低下で冬物需要が発生した12月を除いて全てマイナスでした。今期も5月まではマイナスが続いています。2Q以降の巻き返しを期待したいところです。

物価高の影響で客単価は伸びていますが、値上げで買い物の回数を減らしているのか、客数の減少に歯止めがかからないのも気になります。

売上が増えないのは店舗数が増えないから

次はDCMHDの売上をもう少し長期で見ていきます。2009年2月期からの売上推移を見ると、巣篭もり特需があった21年2月期と物価高で売上を押し上げた前期を除いて、4000億円前半の範囲内に収まっていることが分かります。ただし利益率の改善で営業利益は2倍以上に増えています。

売上を増やさずに、粗利改善とコストカットに頼っていても利益の伸びには限界があります。ではなぜ売上が伸びないのでしょうか? 答えは店舗数にありそうです。DCMHDの総店舗数はここ数年、670前後で推移していてほとんど増えていません。売場面積も横ばいです。

もちろん新規出店していないわけではなく、今第1四半期は新規出店6店舗、退店も4店舗あり、純増は2に留まっています。

近年の新規出店と退店は以下の通りでした。

出店 退店 純増

23年2月期 14 8 6

22年2月期 9 3 6

21年2月期 11 11 0

20年2月期 9 7 2

19年2月期 16 13 3

18年2月期 22 9 13

ホームセンターは広い敷地が必要でドラッグストアのように年に何十も店を出すことは困難ですが、出店数に対して退店数が多いのが気になります。

21年2月期は出店と退店が同数、20年2月期もわずかに出店が2上回ったのみ、19年2月期は16店出しましたが退店も13、これでは店舗数が増えないのは当然で出店戦略に問題がありそうです。

財務はまずまず良好

成長していませんが財務はまずまず良好です。

自己資本比率 47.2%→42.2%

有利子負債 1735.7億円→2167.8億円

現預金 556.6億円→882.5億円

利益剰余金 1853.7億円→1795.2億円

DEレシオ 0.72倍→0.92倍

流動比率 257%

いずれも23年2月末と5月末の比較です。長期借入金の増加によって3ヶ月前から自己資本比率が5%低下していますが、一般的に潰れにくいとされる40%は超えています。DEレシオも目安の1倍を下回っているので安全です。流動比率が200%を超えているので、資金繰りの心配もなさそうです。

キャッシュフローも確認します。営業CFは2009年2月期以降でマイナスは2期のみ、概ね200億円以上のキャッシュを稼いでいます。

ただしフリーキャッシュフローが2期連続でマイナスなのがやや気になります。前期は新規出店による固定資産の取得に104.7億円、エクスプライス株式取得に189.8億円を支出、投資CFはマイナス384.5億円でした。これだけの先行投資をしても売上がたいして増えていないのは印象が良くありません。

店舗数が増えない限り成長は期待できない

DCMHDの決算を分析すると、売上の減少が減益の理由であることが分かりました。長期でも売上は横ばいで成長しているように見えないのが残念です。

売上が伸びないのは店舗数が増えないからで、出店戦略に問題があることを意味しています。店舗数が増えない限りは、業績は良くて現状維持であり今後も成長は期待できないでしょう。もちろん株価の上昇も期待できないでしょう。ホームセンターは広い敷地が必要で出店候補地は限られているので、新規出店を増やせないのならM&Aをもっと活用して欲しいところです。