$SPYDの中身(全76銘柄)について調べてみた

1.始めに

2021年の終わりがけから、米国長期金利が上昇していることに伴い、マルチプル・コントラクション(一株当たり利益の何倍までの株価を許容できるか、その許容レベルが落ちている)が発生しています。

特に、純利益を置き去りにした高成長割高ハイテク株は叩き売られており、いつまでセンチメントが悪いかは予測がしづらい状況です。

一方で、高配当株にスポットが当たり、一時上昇する場面がありました。配当を出している株では、その配当額が株価の根拠となることがあり、株価が下がる→配当利回りが上がる→買われる と下落局面では相対的に強い性質があります。

米国株は成長に投資することが魅力ですが、金利の締め付けが起こりそうなこの局面では、高配当株に逃げ込んでお茶を濁すという手もあるのではないかと考え、高配当ETFの代表である$SPYDについて調べてみることにしたわけです。(ちなみに、筆者は購入済み)

※$SPYD週足 大きく値動きしないのが特徴 コロナショックから元の価格へ戻るのには1年必要だった 2022年当初利上げ観測でS&P500が下落する中、$SPYDは新高値を取る動きをした

※同じ時期の$QQQ週足 大きなキャピタルゲインが狙えることが魅力だったが、上昇トレンドを崩してしまった。足場が見当たらずどこまで戻すか分からないチャート

2.$SPYDの構成銘柄

$SPYDは1月20日時点で76銘柄をほぼ均等に保有しており、構成比率上位の銘柄だけを調べてもETF全体の傾向が掴みづらくなっています、ここではその全ての銘柄について調べたいと思います。ソースはSSGAの公式、TradingView、Yahoofinanceなどです。配当は直近配当について、増配したか、減配したか記載。利回りは直近配当×4÷1月21日の終値で算出しました。

(1) 金融 構成比18.88%

1 CMA 配当0.68(維持)利回り3.03% 構成比1.69% 銀行

2 KEY 配当0.20(増配)利回り3.22% 構成比1.59% 銀行持ち株会社

3 MTB 配当1.20(増配)利回り2.99% 構成比1.56% 銀行持ち株

4 PBCT 配当0.18(維持)利回り3.87% 構成比1.53% 銀行持ち株会社

5 HBAN 配当0.15(維持)利回り3.23% 構成比1.46% 銀行持ち株会社

6 CFG 配当0.39(維持)利回り3.08% 構成比1.45% 金融グループ

7 PFG 配当0.64(増配)利回り3.55% 構成比1.43% 各種年金運営管理サービス

8 RF 配当0.17(維持)利回り3.07% 構成比1.42% 金融持ち株会社

9 TFC 配当0.48(維持)利回り3.12% 構成比率1.40% 金融持ち株会社

10 MET 配当0.48(維持)利回り2.92% 構成比率1.40% 保険商品・金融サービス

11 PRU 配当1.15(維持)利回り4.18% 構成比率1.37% 金融持ち株会社

12 BEN 配当0.29(増配)利回り3.64% 構成比率1.35% 資産運用持ち株会社

13 USB 配当0.46(維持)利回り3.33% 構成比率1.24% 銀行持ち株会社

(2) 公益事業 構成比17.89%

14 EXC 配当0.38(維持)利回り2.67% 構成比1.48% 公共事業持ち株会社 電力・天然ガス小売り

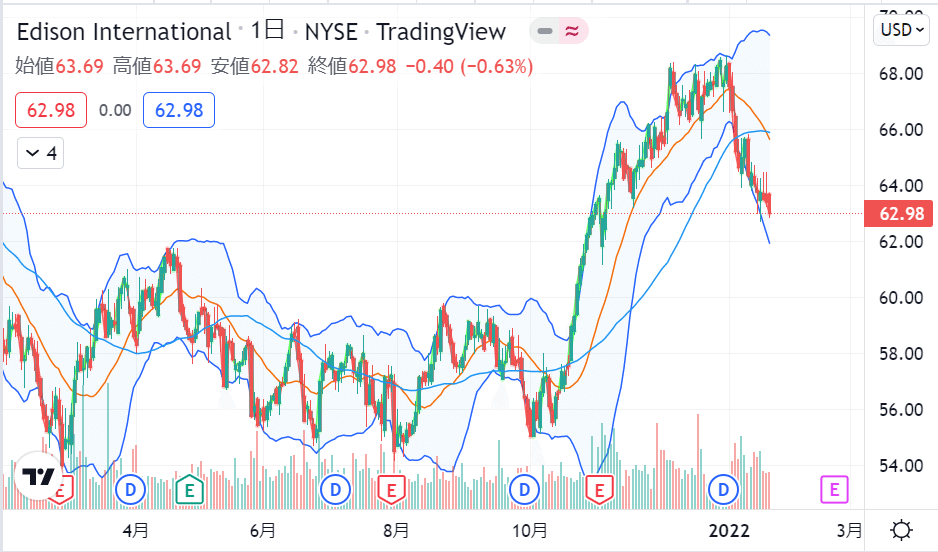

15 EIX 配当0.70(増配)利回り4.44% 構成比1.36% 電力持ち株会社

16 ED 配当0.78(維持)利回り3.77% 構成比1.34% エネルギー事業持ち株会社 電力・ガス小売

17 NI 配当0.22(維持)利回り3.19% 構成比1.34% エネルギー事業持ち株会社 電力・ガス小売

18 FE 配当0.39(維持)利回り3.77% 構成比1.30% 公益事業持ち株会社 電力

19 PEG 配当0.59(維持)利回り3.60% 構成比1.30% エネルギー事業持ち株会社 電気・ガス

20 ETR 配当1.01(増配)利回り3.69% 構成比1.3% 発電・電力小売

21 SO 配当0.66(維持)利回り3.85% 構成比1.28% 電力

22 PPL 配当0.41(維持)利回り5.52% 構成比1.27% 公益事業持ち株会社 電力

23 D 配当0.63(維持)利回り3.17% 構成比1.27% 電力・ガス事業持ち株会社

24 AEP 配当0.78(増配)利回り3.46% 構成比1.26% 公共事業持ち株会社 電力

25 EVRG 配当0.57(増配)利回り3.55% 構成比1.19% 公益事業持ち株会社 電力

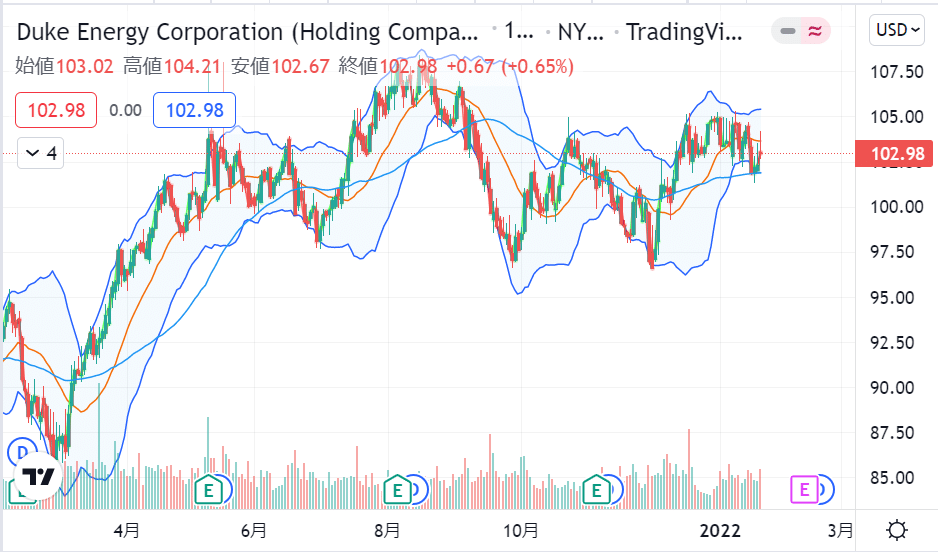

26 DUK 配当0.98(維持)利回り3.80% 構成比1.18% 電力・ガス

27 PNW 配当0.85(増配)利回り4.80% 構成比1.02%

(3) 不動産 構成比16.13%

28 SPG 配当1.65(増配)利回り4.49% 構成比1.44%

29 KIM 配当0.17(維持)利回り2.87% 構成比1.38%

30 REG 配当0.63(増配)利回り3.60% 構成比1.31%

31 AVB 配当1.59(維持)利回り2.62% 構成比1.3%

32 FRT 配当1.07(維持)利回り3.47% 構成比1.28%

33 EQR 配当0.60(維持)利回り2.72% 構成比1.26%

34 BXP 配当0.98(維持)利回り3.42% 構成比1.23%

35 O 配当0.25(維持)利回り4.41% 構成比1.19%

36 IRM 配当0.62(維持)利回り5.72% 構成比1.19%

37 WELL 配当0.61(維持)利回り2.78% 構成比1.18%

38 VNO 配当0.53(維持)利回り5.07% 構成比1.18%

39 PEAK 配当0.30(維持)利回り3.42% 構成比1.16%

40 VTR 配当0.45(維持)利回り3.42% 構成比1.04%

(4) エネルギー 構成比13.29%

41 MPC 配当0.58(維持)利回り3.28% 構成比1.42% 石油精製流通販売(下流)

42 BKR 配当0.18(維持)利回り2.64% 構成比1.60% 油田サービス・天然ガス(上流・中流・下流)

43 CVX 配当1.34(維持)利回り4.22% 構成比1.57% 原油天然ガス生産移送販売(上流&下流)

44 XOM 配当0.88(増配)利回り4.87% 構成比1.55% 米国最大手エネルギー会社 原油天然ガス(上流&下流)

45 VLO 配当0.98(維持)利回り4.94% 構成比1.55% 石油精製・販売(下流)

46 PSX 配当0.92(増配)利回り4.64% 構成比1.43% エネルギー大手(中流)

47 WMB 配当0.41(維持)利回り5.70% 構成比1.38% 天然ガス生産・移送

48 OKE 配当0.94(維持)利回り6.42% 構成比1.36% 天然ガス収集・処理・保管・移送

49 KMI 配当0.27(維持)利回り6.21% 構成比1.21% エネルギー輸送・貯蔵(中流)

(5) 生活必需品 構成比8.97%

50 GIS 配当0.51(維持)利回り2.95% 構成比1.4%

51 WBA 配当0.48(維持)利回り3.65% 構成比1.38%

52 MO 配当0.90(維持)利回り7.15% 構成比1.28%

53 KMB 配当1.14(維持)利回り3.18% 構成比1.26%

54 K 配当0.58(維持)利回り3.48% 構成比1.26%

55 PM 配当1.25(維持)利回り4.85% 構成比1.25%

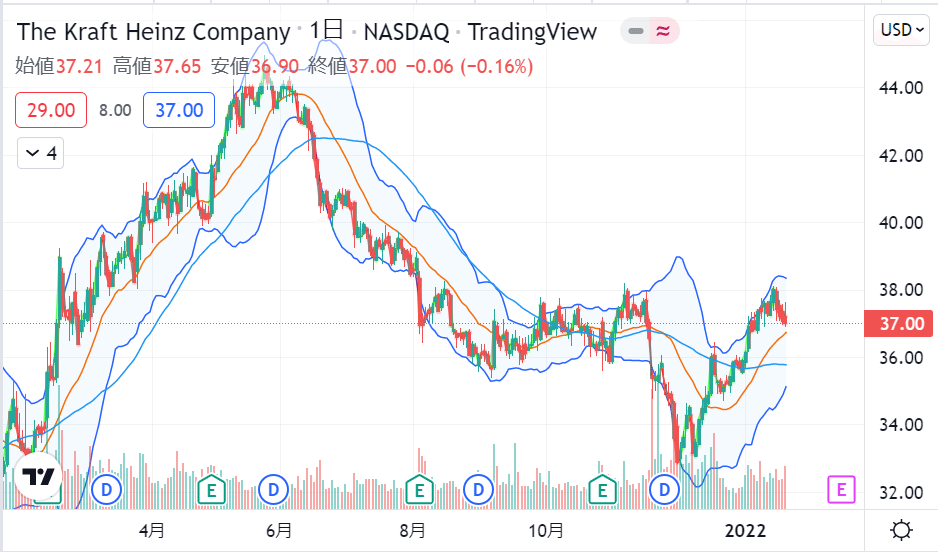

56 KHC 配当0.40(維持)利回り4.32% 構成比1.14%

(6) ヘルスケア 構成比6.43%

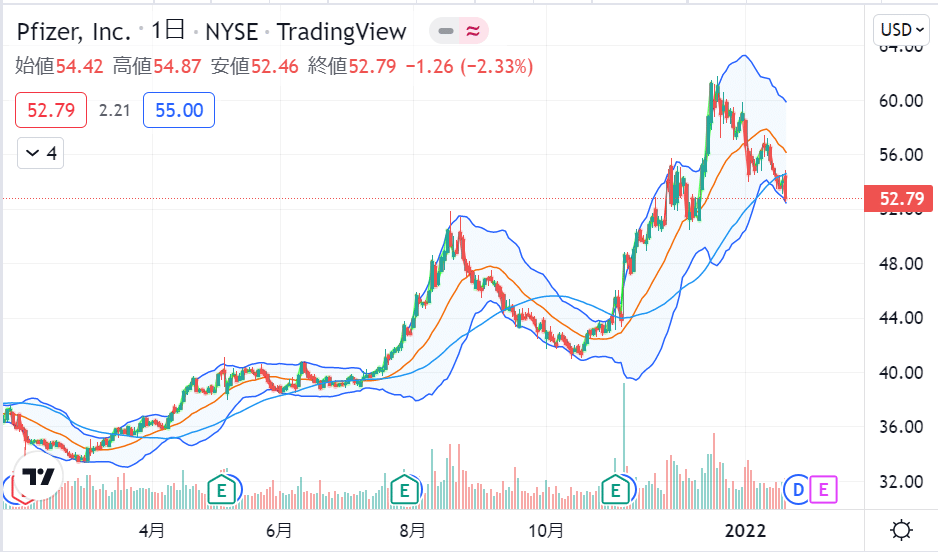

57 PFE 配当0.39(維持)利回り2.95% 構成比1.57%

58 ABBV 配当1.41(増配)利回り4.27% 構成比1.36%

59 MRK 配当0.69(増配)利回り3.45% 構成比1.26%

60 GILD 配当0.71(維持)利回り4.14% 構成比1.19%

61 CAH 配当0.49(維持)利回り3.87% 構成比1.05%

(7) 素材 構成比6.00%

62 AMCR 配当0.12(維持)利回り4.01% 構成比1.3%

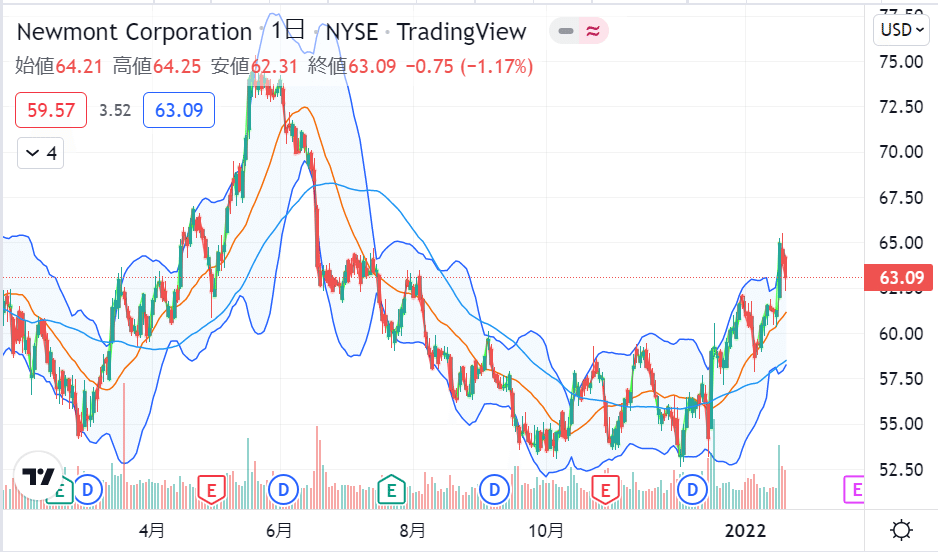

63 NEM 配当0.55(維持)利回り3.48% 構成比1.28%

64 LYB 配当1.13(維持)利回り4.80% 構成比1.2%

65 DOW 配当0.70(維持)利回り4.93% 構成比1.16%

66 IP 配当0.46(減配)利回り3.89% 構成比1.06%

(8) コミュニケーション・サービス 構成比5.96%

67 OMC 配当0.70(維持)利回り3.70% 構成比1.26%

68 IPG 配当0.27(維持)利回り3.05% 構成比1.23%

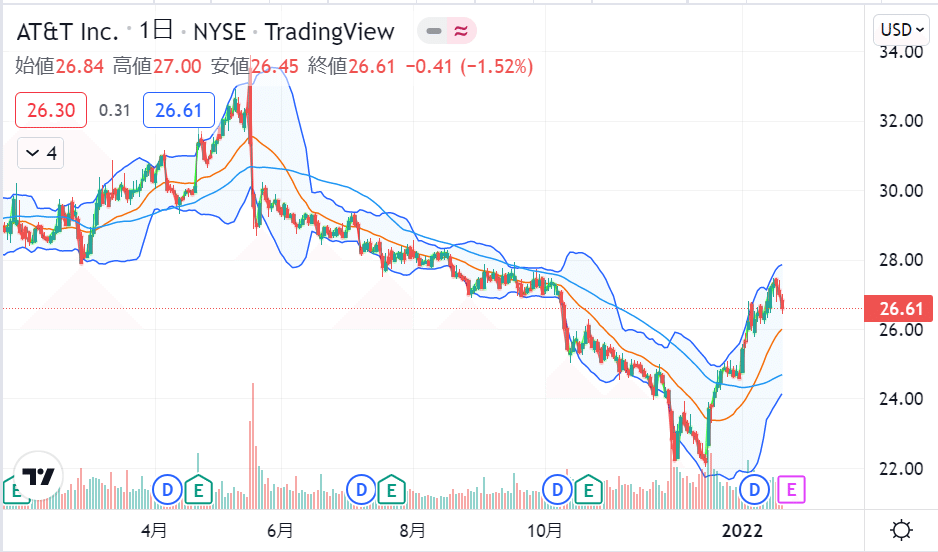

69 T 配当0.52(維持)利回り7.81% 構成比1.16%

70 VZ 配当0.64(維持)利回り4.81% 構成比1.15%

71 LUMN 配当0.25(維持)利回り8.31% 構成比1.15%

(9) 情報技術 構成比5.39%

72 HPE 配当0.12(維持)利回り2.97% 構成比1.43%

73 STX 配当0.70(増配)利回り2.93% 構成比1.42%

74 AVGO 配当4.10(増配)利回り3.07% 構成比1.37%

75 IBM 配当1.64(維持)利回り5.07% 構成比1.17%

(10) 一般消費財・サービス 構成比1.02%

76 NWL 配当0.23(維持)利回り4.00% 構成比1.02%

3.終わりに

76銘柄中、直近の配当で減配したのは1銘柄($IP)のみでした。

配当維持が58銘柄、増配が17銘柄で、今後も高配当が期待できます。

金融・ガス電力・不動産・エネルギーなど、インフレに強く今勢いのあるセクターが多く含まれ、そうでなくても高配当の性質上、割安銘柄が多く下値が限られています。

きちんと半期や四半期ごとに数%の配当を出し続けるということは、言うほど簡単なことではなく、利益を上げ続ける実力があり、株主に還元しようとする姿勢もある、きちんとした会社が多いというイメージです。

$SPYDはゴミ銘柄の寄せ集めなんて言われていた時期もありますが、現時点ではまったくそんなことは思えず、分散された優秀なディフェンス銘柄を一発で買える優れたETFだと思いました。