2023/05/17(水)=債務上限問題で市場不安、米主要株価指数は下落/日経平均は250円高と5営業日続伸、約1年8ヵ月ぶりに終値で3万円台回復

―――【まとめ】―――

16日の欧州株は反落、米国債務上限引き上げ協議に進展なし

欧州債市場ではドイツ債が3日連続で下落

ECBのピーク金利は1bp上昇、3.75%と予想

ファイザーが総額310億ドル起債、米社債史上4番目の規模、シージェン買収資金調達へ

債務上限問題で市場不安、米主要株価指数は下落

米主要株価指数は反落、住宅用品販売大手の四半期決算冴えず、先行きへの警戒感

米債務上限問題やFRB高官のタカ派発言も株価・ドル円に圧迫要因

日経225先物6月限ミニ、夜間取引で一時2万9995円と3万円に迫る場面も

日経225先物6月限、17日夜間取引は40円高の2万9880円で終了

オプション権利行使価格2万9875円を中心に上下のレンジ意識

VIX指数17.99に上昇、慎重姿勢に向かう可能性も

日経平均は250円高と5営業日続伸、約1年8ヵ月ぶりに終値で3万円台回復

長期金利が約1.5か月ぶりの低水準に低下

4月以降の世界株価指数で日経平均が7%上昇、首位達成

―――【チャート】―――

◆10分足チャートでみる本日の値動き(日経225先物ミニ6月限)

◆日足チャートでみる過去半年の値動き(日経225先物ミニ6月限)

―――【経済イベント指標】―――

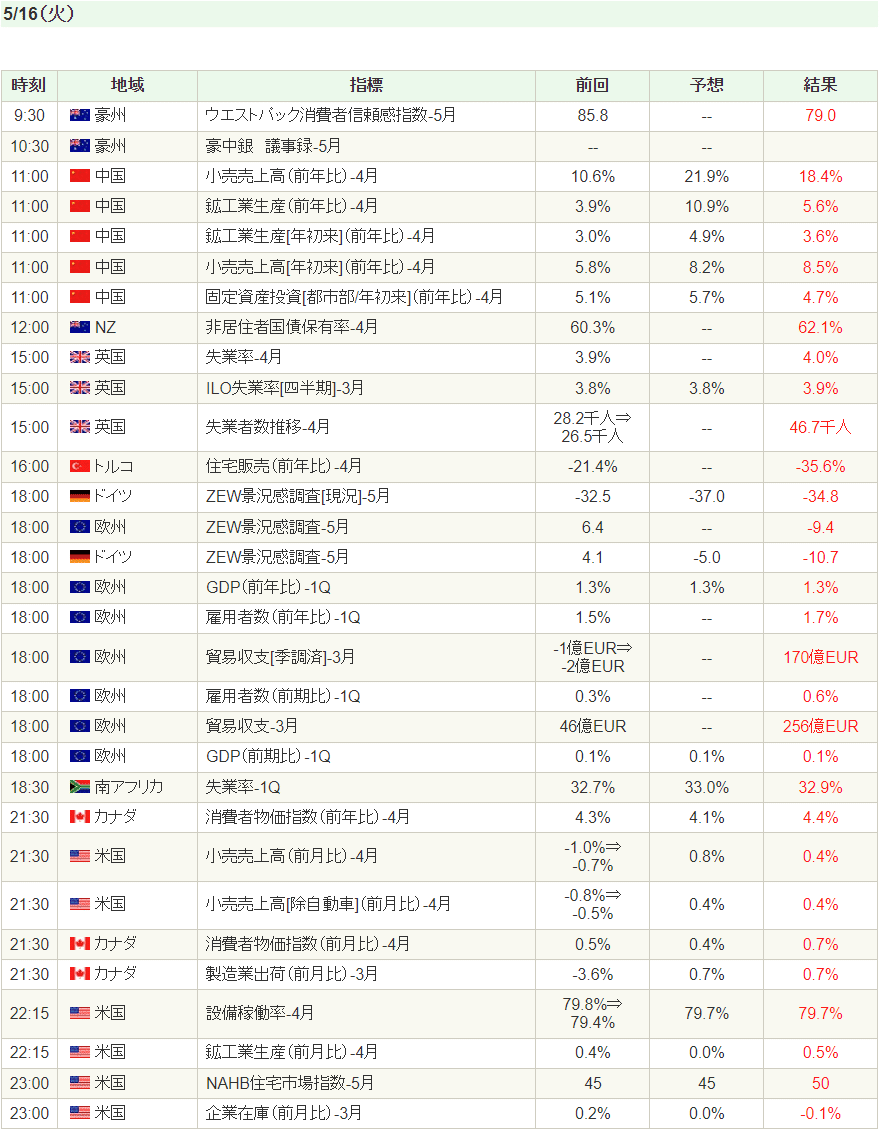

◆2023/05/16(火)[前営業日]の経済指標結果

◆2023/05/17(水)[本日]の経済イベント予定

―――【欧州市況】―――

◆欧州市況=株は反落、進展ない米債務協議でリスク回避-独債続落(16日ブルームバーグ)

2023/05/17(水)[本日]03:30

●要約(ChatGPT併用)---------------

16日の欧州株は反落、米国債務上限引き上げ協議に進展なし

ストックス欧州600指数は0.4%安、午後に米国株に連れて下げ拡大

英ボーダフォンが決算や人員削減計画で大幅安、97年7月以来の安値

半導体などテクノロジー銘柄は上昇、小売りや鉱業株は安い

欧州債市場ではドイツ債が3日連続で下落

短期金融市場ではECBのピーク金利が1bp上昇、3.75%と予想

英国債は上げ幅縮小、DMOが40年債を55億ポンド発行、超長期債はアンダーパフォーム

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

16日の欧州株は反落。米国の債務上限引き上げを巡る協議に進展が見られないほか、景気のさらなる軟化を示唆するデータがセンチメントを冷やした。

ストックス欧州600指数は0.4%安。午後に入ると米国株に連れて下げを拡大した。個別銘柄では英ボーダフォン・グループを中心に通信株が下落。ボーダフォンは決算や人員削減計画が嫌気され大幅安となり、1997年7月以来の安値に下げた。小売りや鉱業株も安い。一方、半導体などテクノロジー銘柄は上昇した。

欧州債市場ではドイツ債が3日続落した。4月の米小売売上高でガソリンと自動車を除いたベースが市場予想を上回る伸びを示すと、ドイツ債はそれまでの上げを失った。

短期金融市場が織り込む欧州中央銀行(ECB)のピーク金利は9月までに3.75%と、1ベーシスポイント(bp、1bp=0.01%)上昇した。

英国債は上げ幅を縮小。英債務管理庁(DMO)が銀行団を通じて40年債を55億ポンド(約9360億円)発行し、超長期債はアンダーパフォームした。

5月16日の欧州マーケット概観(表はロンドン午後6時現在)

債券 直近利回り 前営業日比

独国債2年物 2.66% +0.05

独国債10年物 2.35% +0.04

英国債10年物 3.82% 0.00

原題:European Stocks Fall as US Debt-Ceiling Talks Spur Risk Aversion

Bunds Fall After Strong US Data, Bond Sales: End-of-Day Curves(抜粋)

独ZEW期待指数、5月はマイナス10.7に低下-3カ月連続で悪化

◆欧州市場サマリー(16日ロイター)

2023/05/17(水)[本日]03:04

●要約(ChatGPT併用)---------------

ロンドン株式市場、金融株やエネルギー銘柄の下落で反落

中国の鉱工業生産と小売売上高の伸びが予想下回り、経済勢い失われる兆し

保険大手プルーデンシャル、金融大手HSBCがそれぞれ2.4%、0.9%下落

ボーダフォン、人員削減とフリーキャッシュフロー減少予想で7.4%安

欧州株式市場、ゲーム開発会社エンブレーサーの業績予想下方修正で反落

米ホームセンター大手ホームデポの売上高見通し引き下げ、小売株指数は1.28%下落

ソノヴァ、市場予想を下回る中核利益で10.7%下落

ユーロ圏債券、米国の小売売上高や鉱工業生産影響で利回り上昇

ドイツ10年債利回りは3bp上昇、米指標発表前は3bp低下

イタリア10年債利回りは2bp上昇、指標発表前は低下

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[16日 ロイター]

<ロンドン株式市場> 反落して取引を終えた。金融株やエネルギー銘柄の下落が重しとなり、朝方の上昇からマイナス圏に転じて引けた。中型株で構成するFTSE250種指数は0.07%高と小幅上昇にとどまった。中国の4月の鉱工業生産と小売売上高の伸びがともに市場予想を下回り、2023年第2・四半期の初めに経済の勢いが失われたことが示された。このため中国で事業を展開する保険大手プルーデンシャル、金融大手HSBCはそれぞれ2.4%、0.9%下落。FTSE350種銀行株指数は0.72%下げた。原油安を背景に石油・ガス株指数は1.15%下落。世界的な金属価格の値下がりを受けて鉱業株指数、貴金属株指数はそれぞれ0.95%、1.34%下げた。携帯電話サービス大手のボーダフォンは7.4%安と、FTSE100種指数の中でも下げが大きかった。ボーダフォンは人員削減を発表し、今年度のフリーキャッシュフローが15億ユーロ(16億5000万ドル)減少するとの見通しを示したことが嫌気された。英国の第1・四半期の失業率が予想外に上昇したことを手掛かりに、英ポンドはドルに対してやや下落した。不動産開発のランド・セキュリティーズ・グループは2.4%上昇した。

<欧州株式市場> 反落して取引を終えた。スウェーデンのゲーム開発会社エンブレーサー・グループが2023年通期業績予想を下方修正したことが嫌気されて急落した。エンブレーサーは15.9%と急落。23年通期決算の調整後EBIT(利払い・税引き前利益)見通しを引き下げたことが嫌気された。米国で発表された4月の小売売上高(季節調整済み)は前月比伸び率が予想を下回った。また米ホームセンター大手ホーム・デポが通期の売上高見通しを引き下げ、予想より大きい減益見通しを示した。このため個人消費動向への懸念が強まり、STOXX欧州600種小売株指数は1.28%下落した。インタラクティブ・ブローカーズのチーフストラテジスト、スティーブ・ソスニック氏は「消費者は財布のひもを少し締めている」との見方を示した。中国の経済指標が予想を下回って景気減速の懸念が高まり、自動車・部品株指数は0.94%安。スイスの補聴器メーカー、ソノヴァは10.7%下落した。通期の中核利益が市場予想を下回ったことが重しとなった。欧州連合(EU)統計局が発表した23年第1・四半期のユーロ圏域内総生産(GDP)改定値は前期比0.1%増。第1・四半期の貿易統計(調整前)の輸出が増え、貿易黒字額が増加した。

<ユーロ圏債券> 域内国債利回りが上昇した。米国の小売売上高や鉱工業生産を受けた。ドイツ10年債利回りは3ベーシスポイント(bp)上昇の2.338%。米指標発表前は3bp低下していた。米商務省が16日発表した4月の小売売上高(季節調整済み)は前月比0.4%増加した。伸び率は予想の0.8%を下回ったものの、3月の0.7%減から増加に転じた。キャピタル・エコノミクスの米国担当副主席エコノミスト、アンドリュー・ハンター氏は顧客向けメモで「金利上昇や融資基準の引き締めの影響に対し、経済はなお耐性がある」とした。米連邦準備理事会(FRB)が16日発表した4月の鉱工業生産指数は、製造業の生産指数が前月から1.0%上昇し、上昇率はロイターがまとめた市場予想の0.1%上昇を上回った。イタリア10年債利回りは2bp上昇の4.212%。指標発表前は低下していた。独伊10年債の利回り格差は186bpとわずかに縮小した。ドイツ2年債利回りは3bp上昇の2.671%だった。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/05/17(水)[本日]05:10

16日05:22 イエレン米財務長官

「債務上限の引き上げがなければ、早くて6月1日にデフォルトになる可能性」

16日21:58 メスター米クリーブランド連銀総裁

「次の会合まで4週間あり、もっとデータを見る必要がある」

「労働市場の状況に若干の減速が見られるが、依然として労働市場はかなりタイト」

「金利は十分に制限された水準にない」

16日22:13 米共和党のマッカーシー下院議長

「昨晩から債務協議に進展はない」

16日22:18 ホルツマン・オーストリア中銀総裁

「金利が4%に達するまで利上げを停止するべきでない」

「0.25%を超える利上げはおそらく今は不可能」

「今年、コアインフレがさらに鈍化する可能性は低い」

16日23:24 シューマー米上院院内総務(民主党)

「民主党は債務上限について誠実に交渉している」

「誰もデフォルトを人質にすべきではない」

16日23:38 バーキン米リッチモンド連銀総裁

「インフレについてはまだ納得が得られない」

「6月FOMCまでには多くのデータと債務上限がある」

「需要は冷え込んでいるがまだ冷え切っていない」

「銀行間で見られる回復力に勇気づけられる」

「必要なら追加利上げの可能性」

「インフレを最終的かつ確実に沈静化させたい」

17日00:28 バー米連邦準備理事会(FRB)副議長(銀行監督担当)

「地方銀行は健全で回復力がある」

「FRBは商業用不動産のリスクを注意深く監視」

17日01:28 ウィリアムズ米ニューヨーク連銀総裁

「経済は容認できないほどの高インフレに直面」

「経済はより正常なパターンに戻り始めている」

「需要と供給のバランスが戻り始めている」

「インフレは徐々に正しい方向に向かっている」

「今年も経済成長が続くと予想」

「政策の効果を実感するには時間がかかる」

17日03:27 米ホワイトハウス

「G7後のバイデン大統領の渡航計画を再考」

「(債務上限交渉によるバイデン大統領の渡航変更の可能性について問われ)豪州について検討中」

「G7首脳はバイデン大統領が米債務不履行に陥らないようにする必要があることを理解」

17日03:36 グールズビー米シカゴ連銀総裁

「6月FOMCについては何も決めていない」

「5月の金利決定は際どいところだったと感じた」

※時間は日本時間

◆日経225先物:17日夜間取引終値=40円高、2万9880円

2023/05/17(水)[本日]06:03

17日6時00分、大阪取引所の日経225先物期近2023年6月限は前日比40円高の2万9880円で夜間取引を終えた。日経平均株価の現物終値2万9842.99円に対しては37.01円高。出来高は1万5653枚だった。

TOPIX先物期近は2128.5ポイントと前日比1ポイント高、TOPIX現物終値比1.32ポイント高だった。

銘柄 清算値(終値) 前日清算値比 出来高

日経225先物 29880 +40 15653

日経225mini 29885 +45 257547

TOPIX先物 2128.5 +1 12213

JPX日経400先物 19185 +20 2306

マザーズ指数先物 742 +1 290

東証REIT指数先物 売買不成立

◆今朝の必読5本(17日ブルームバーグ)

2023/05/17(水)[本日]06:00

●要約(ChatGPT併用)---------------

AIのリスクについてブルメンタール議員とOpenAIのCEOが警告、規制導入を呼びかけ

米債務上限問題、バイデン大統領とマッカーシー下院議長らが協議中、合意はまだ

米金融当局者、インフレ対策としてさらなる利上げを検討中

米経済指標、4月の小売売上高が前月比0.4%増、消費の安定を示唆

ファイザーが総額310億ドル起債、米社債史上4番目の規模、シージェン買収資金調達へ

JPモルガンCEO、地銀買収の可能性低いと語る、地銀業界の安定を期待

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

人工知能(AI)を巡る米上院公聴会の冒頭、ブルメンタール議員はAIのリスクについて、こう警告しました。「テクノロジーが規制を追い越す時に何が起こるか、我々は多く目にしてきた。個人データの野放図な搾取、偽情報の拡散、社会的不平等の深化などだ」。しかし、その音声は実際にはアプリが生成したもので、言葉自体も「ChatGPT」が書いたもの。そのChatGPTの開発元、オープンAIのサム・アルトマン最高経営責任者(CEO)も公聴会で規制導入を呼び掛けました。生成AIに人類はどう向き合うべきか。主要7カ国首脳会議(G7広島サミット)での議論にも注目が集まります。以下は一日を始めるにあたって押さえておきたい5本のニュース。

合意には程遠い

米債務上限問題を巡り、バイデン米大統領とマッカーシー下院議長ら議会指導者が今月2回目の会談を行った。マッカーシー氏は会談後、合意には依然程遠いと語った。ただ、今週末までに合意に至る可能性はまだあるとも述べた。バイデン氏はG7広島サミット出席後に予定していたオーストラリアとパプアニューギニア訪問を取りやめ、債務上限を巡る共和党との協議に戻る。関係者によれば、17日に日本に向け出発するが、G7サミット閉幕後の21日に米国に戻る。

追加利上げか否か

一部の米金融当局者は利上げが完了したとは考えていないようだ。リッチモンド連銀のバーキン総裁は、インフレ沈静化に成功したとの確証はまだ得ていないとし、必要とあればさらなる利上げも辞さないとの見解を示した。クリーブランド連銀のメスター総裁は、政策金利は景気にとって十分に抑制的だと考える水準にまだ達していないとの見解を示し、さらなる引き締めを支持する可能性を示唆した。一方、ニューヨーク連銀のウィリアムズ総裁は、これまでの利上げの経済への影響に関して情報を集める必要があると語った。

消費の安定を示唆

米経済指標では、4月の小売売上高が前月比0.4%増と、3カ月ぶりにプラスとなった。インフレや高い借り入れコストといった逆風の中でも消費が持ちこたえていることが示唆された。国内総生産(GDP)の算出に使用される飲食店と自動車ディーラー、建材店、ガソリンスタンドを除いたコア売上高は0.7%増と、今年に入り最大の伸び。また4月の鉱工業生産統計では、製造業の生産指数が1.0%上昇と持ち直した。自動車の生産が大きく伸びて全体をけん引し、財の需要がいくらか安定したことが示唆された。

史上4番目の規模

米製薬大手のファイザーは総額310億ドル(約4兆2300億円)相当を起債した。米社債史上4番目の規模となる。関係者によれば、米抗がん剤メーカー、シージェンの買収資金を調達するため合計8本の社債を発行。最長は40年債で、米国債に対する上乗せ利回りは1.6ポイントが予想されている。当初は1.8ポイントの上乗せで話が進んでいたという。バンク・オブ・アメリカ(BofA)とシティグループ、ゴールドマン・サックス・グループ、JPモルガン・チェースが幹事を務めている。

どうなる米地銀

JPモルガン・チェースのジェイミー・ダイモン最高経営責任者(CEO)は、苦境に陥っている米地銀をこれ以上買収する可能性は低いと語った。JPモルガンは今月、公的管理下に置かれたファースト・リパブリック・バンクを買収。ファースト・リパブリックは破綻した銀行の規模としては米国史上2番目に大きく、米地銀の破綻は今年4行目だった。ダイモン氏は年次総会で株主からの質問に回答し、地銀業界が「安定を取り戻す」と期待していると述べた。

・米債務上限巡る協議は合意に至らず、米金融当局者の発言相次ぐ

・米経済指標、ファイザー大型起債、米地銀巡りダイモン氏が発言

その他の注目ニュース

サウジ政府系ファンド、ゴールドマンやポイント72から人材採用

投資家は今年最も悲観的-BofAのファンドマネジャー5月調査

NYのバーゲン天国「センチュリー21」が復活-コロナ禍乗り越え

◆オーバーナイト・ヘッドライン一覧(17日ロイター)

2023/05/17(水)[本日]06:26

・小幅で回数少ない利上げなら金融安定損なわず=米ダラス連銀総裁

・NY外為市場=ドル強含み、債務上限問題で方向感定まらず

・米金融・債券市場=利回り上昇、経済指標堅調で高金利続くとの見方

・〔表〕NY外為市場=対ドル/各国通貨相場(16日)

・米債務上限協議、1時間足らずで終了 下院議長「週末までの合意可能」

・中南米金融市場=通貨下落、チリペソが下げ主導

・米シリコンバレー銀「予測不能な危機」、前CEOが議会証言

・EXCLUSIVE-EU、UBSのクレディ・スイス買収承認へ=関係筋

・米金融・債券市場=利回り上昇、経済指標堅調で高金利続くとの見方

・米国株式市場=下落、ホーム・デポの業績見通しや小売売上高受け

・シカゴ日経平均先物(16日)

・世界経済成長率、23年予想を2.3%に上方修正=国連

・小幅で回数少ない利上げなら金融安定損なわず=米ダラス連銀総裁

・バイデン氏、G7後の豪・パプアニューギニア訪問見送り=関係筋

・経営難の他行を買収する可能性は低い=JPモルガンCEO

・米原油先物は下落、予想下回る米中の経済指標で

・FRBの次の一手や利下げの議論は「時期尚早」=シカゴ連銀総裁

・英トラス前首相が台湾訪問、中国大使館「有害な政治ショー」

・米大統領、G7後の豪訪問見送りの可能性=ホワイトハウス

・AI利用の選挙干渉「重大な懸念」、オープンAIトップが議会証言

・イエレン氏、JPモルガン・シティなどのCEOと18日会談=報道

・欧州市場サマリー(16日)

・欧州株式市場=反落、ゲーム会社のエンブレーサーが急落

・米小売売上高、4月は0.4%増 予想下回るも基調は堅調

・米鉱工業生産、4月製造業は1.0%上昇 自動車生産が寄与

・ロンドン株式市場=反落、金融株やエネルギー銘柄が売られる

・米シリコンバレー銀「予測不能な危機」、前CEOが議会証言

・債務上限問題を発端に金利リスク高まる恐れ=バーFRB副議長

・資産1000億ドル超の地銀への規制厳格化を検討=バーFRB副議長

・AI利用した選挙干渉「重大な懸念」、オープンAIのCEOが議会証言

・BUZZ-南アランド軟調、第1四半期の失業率が32.9%に上昇

・世界中の中銀、「ある程度の信頼」失う=アイルランド中銀総裁

・米追加利上げ、物価対応に必要なら抵抗ない=リッチモンド連銀総裁

・ユーロ圏金融・債券市場=利回り上昇、米指標受け

・オンライン証券2社、中国本土のアプリ提供停止 当局が規制強化

・資産1000億ドル超の銀行への規制厳格化を検討=バーFRB副議長

・ウクライナ軍、バフムト近郊で前進 激戦続く=国防次官

・米企業在庫、3月は0.1%減 製造業在庫が減少

・FRB、金利変更保留の段階にない=クリーブランド連銀総裁

・米鉱工業生産、4月製造業は1.0%上昇 自動車生産が寄与

・カナダCPI、4月は前年比4.4%上昇 予想に反して加速

・米デフォルトで景気後退の恐れ、イエレン財務長官が再度警告

・5月米住宅建設業者指数は50、10カ月ぶり高水準=NAHB

・米小売売上高、4月は0.4%増 予想下回るも基調は堅調

・FRB、金利変更保留の段階にない=クリーブランド連銀総裁

・G7広島サミット、中国に懸念伝達 対ロ制裁「実効性高める」=岸田首相

・米小売売上高、4月は0.4%増 予想下回るも基調は堅調

◆TOP_NEWS_海外主要ニュース一覧(17日ロイター)

2023/05/17(水)[本日]06:20

●米債務上限協議、1時間足らずで終了 下院議長「週末までの合意可能」

バイデン米大統領と共和党のマッカーシー下院議長らが16日午後に行った連邦債務上限問題を巡る協議は1時間足らずで終了した。協議後にマッカーシー氏は「週末までに合意を得ることは可能」と発言。デフォルト(債務不履行)回避に向け残された時間が少なくなる中、この日の協議は予想外に明るい雰囲気で終了した。

●米デフォルトで景気後退の恐れ、イエレン財務長官が再度警告

イエレン米財務長官は16日、連邦債務上限が引き上げられず、米国がデフォルト(債務不履行)に陥れば、何百万人もの国民が給与の支払いを受けられなくなり、雇用や企業に大きな打撃をもたらすリセッション(景気後退)が引き起こされる恐れがあると警告した。

●AI利用の選挙干渉「重大な懸念」、オープンAIトップが議会証言

対話型人工知能(AI)「チャットGPT」を開発した新興企業「オープンAI」のサム・アルトマン最高経営責任者(CEO)は16日に行った議会証言で、人工知能(AI)を利用した選挙干渉は「重大な懸念事項」になっていると指摘し、規制が必要との考えを示した。

●米シリコンバレー銀「予測不能な危機」、前CEOが議会証言

経営破綻したシリコンバレー銀行(SVB)のCEOだったグレゴリー・ベッカー氏は16日に行った議会証言で、経営破綻前の数カ月間にSVBの株式を売却した際、同銀が問題を抱えているとは知らなかったと述べた。

●米大統領、G7後の豪訪問見送りの可能性=ホワイトハウス

米ホワイトハウス国家安全保障会議(NSC)のカービー戦略広報調整官は16日、米債務上限問題の展開次第では、バイデン大統領が主要7カ国(G7)首脳会議(G7広島サミット)後のオーストラリア訪問を見送る可能性があると述べた。

●米小売売上高、4月は0.4%増 予想下回るも基調は堅調

米商務省が16日発表した4月の小売売上高(季節調整済み)は前月比0.4%増加した。伸び率は予想の0.8%を下回ったものの、基調的には引き続き堅調で、景気後退(リセッション)リスクが高まる中でも第2・四半期初めに個人消費が好調さを維持していたことが示唆された。

●米鉱工業生産、4月製造業は1.0%上昇 自動車生産が寄与

米連邦準備理事会(FRB)が16日発表した4月の鉱工業生産指数は、製造業の生産指数が前月から1.0%上昇し、上昇率はロイターがまとめた市場予想の0.1%上昇を上回った。自動車生産の上昇が寄与した。ただ、製造業は引き続き金利上昇の制約を受けている。

●米企業在庫、3月は0.1%減 製造業在庫が減少

米商務省が16日発表した3月の企業在庫は前月比0.1%減少した。製造業在庫が減少した。ロイターがまとめた市場予想は横ばい。2月は横ばいだった。

●FRB、金利変更保留の段階にない=クリーブランド連銀総裁

米クリーブランド地区連銀のメスター総裁は16日、物価上昇が根強いことを踏まえると、連邦準備理事会(FRB)が政策金利を一定期間、安定させることができる段階にあるとは考えていないと述べた。

●資産1000億ドル超の地銀への規制厳格化を検討=バーFRB副議長

米連邦準備理事会(FRB)のバー副議長(金融規制担当)は16日、複数の銀行破綻を受け、資産1000億ドル以上の地方銀行に対する規制の厳格化を検討していることを明らかにした。今夏にも公表したい考え。

―――【米国市況】―――

◆NY株式市場クローズ(16日)

【🇺🇸NY株式市場クローズ】

— LIGHT FX|トレイダーズ証券 (@LIGHT_FX_inc) May 16, 2023

🔴ダウ平均:33,012.14 (-1.01%)

🔴S&P500:4,109.90 (-0.64%)

🔴NASDAQ:12,343.05 (-0.18%)

🟢VIX恐怖指数:17.99 (+5.08%)

◆米国市況=ダウ平均1%安、米国債も下落-米債務交渉の行方を警戒(16日ブルームバーグ)

2023/05/17(水)[本日]05:56

●要約(ChatGPT併用)---------------

債務上限問題で市場不安、米国株・国債下落

バイデン大統領とマッカーシー下院議長、債務上限交渉難航

プリンシパル・アセット・マネジメント、シーマ・シャー氏「デフォルトは避けられる」

世界のファンドマネジャー、リセッション懸念で現金比率上昇

米国債利回り上昇、短期債利回り特に上昇

米国経済データ、経済の底堅さ示す

ドル指数上昇、小売売上高・鉱工業生産・住宅市場統計から

原油先物相場小反落、中国経済統計で内需弱さ示す

金相場反落、米小売売上高市場予想上回り個人消費強さ示す

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米国株

株式 終値 前営業日比 変化率

S&P500種株価指数 4109.90 -26.38 -0.64%

ダウ工業株30種平均 33012.14 -336.46 -1.01%

ナスダック総合指数 12343.05 -22.16 -0.18%

ワシントンで債務上限を巡る行き詰まりが解消し、歴史的な米デフォルト(債務不履行)が回避されるのかどうかにトレーダーの関心はくぎ付けになった。米国株式と米国債相場の両方が下落した。

バイデン米大統領はワシントンで、マッカーシー下院議長と債務上限を巡って交渉した。債務上限引き上げに伴う譲歩が難しく、双方の溝が深いため、共通の立場を見いだすのに苦労している兆候が示されていた。

プリンシパル・アセット・マネジメントのチーフ・グローバル・ストラテジスト、シーマ・シャー氏は「双方とも何を失うか知っているため、デフォルトはあり得ない」と話す。「しかし解決策なしで6月1日のデッドラインが日々近づく中、市場ではボラティリティーが高まる可能性が高く、米リスク資産の需要が減り、リセッション(景気後退)を促しかねない」と述べた。

バンク・オブ・アメリカ(BofA)の最新調査によれば、世界のファンドマネジャーを取り巻く地合いが5月に一段と悪化。リセッションと信用逼迫(ひっぱく)が迫る中で投資家はポートフォリオの現金比率を高めた。

ファンドマネジャーのセンチメントは今年に入って最も悲観的となり、65%が景気減速を予想したという。

クリーブランド連銀のメスター総裁は、長期的な経済成長の鈍化に対して金融当局が打てる手はそれほど多くないが、インフレを抑制することで「自分たちの役割を果たす」ことはできると述べた。リッチモンド連銀のバーキン総裁は、インフレ沈静化に成功したとの確証はまだ得ていないとし、必要とあればさらなる利上げも辞さないとの見解を示した。

4月の米小売売上高は前月比で増加し、3カ月ぶりにプラスとなった。インフレや高い借り入れコストといった逆風の中でも消費が持ちこたえていることが示唆された。

BMOキャピタル・マーケッツの米金利戦略責任者イアン・リンジェン氏は米小売売上高について、「6月利上げを排除するような材料は何ら見当たらなかった。ただ、われわれは利上げはないだろうと考えている」と述べた。「米連邦公開市場委員会(FOMC)は利上げよりも、ターミナル金利をできるだけ長期にわたって維持する方を選ぶだろう。景気への向かい風が強まり続けるものの、当面は抑制されるためだ」と説明した。

米国債

国債 直近値 前営業日比(BP) 変化率

米30年債利回り 3.85% 1.3 0.33%

米10年債利回り 3.54% 3.4 0.97%

米2年債利回り 4.08% 7.2 1.79%

米東部時間 16時55分

米国債利回りは上昇。金融政策に反応しやすい短期債利回りが特に上昇した。高い米政策金利がしばらく続くとの連邦準備制度理事会(FRB)のメッセージを、米経済データが裏付けた。

年限を問わず売りが出た背景には、製薬大手のファイザーによる310億ドル(約4兆2300億円)相当の大型起債もあった。4月の小売売上高は個人消費の拡大を浮き彫りにした一方、鉱工業生産は予想外に増加、経済の底堅さが浮き彫りになった。

30年債利回りは一時3.9%と、銀行セクターで問題が頻発し始めた3月上旬以来の高水準に達した。

アメリベット・セキュリティーズの米金利トレーディング・ストラテジー責任者、グレゴリー・ファラネロ氏は米国債の軟調について、経済データの「建設的な」トーンと、「利下げ期待を後退させるFRB当局者発言が続いていること」を反映していると説明。「債務上限の『Xデー』を前にした大量の社債発行が米国債を圧迫している」とも指摘した。

外為

為替 直近値 前営業日比 変化率

ブルームバーグ・ドル指数 1230.19 2.83 0.23%

ドル/円 ¥136.40 ¥0.28 0.21%

ユーロ/ドル $1.0862 -$0.12 -0.11%

米東部時間 16時55分

外国為替市場ではドル指数が上昇。小売売上高と鉱工業生産、住宅市場に関する統計がいずれも経済の力強さが継続していることを示唆した。ドルは主要10通貨の全てに対して買われた。

ブラウン・ブラザーズ・ハリマンの通貨戦略担当グローバル責任者ウィン・シン氏は「ドルがこの日持ち直した要因の一つは、2年債利回りをはじめとする米金利の上昇だ」とリポートで指摘。「米金融緩和への期待も薄れつつある」と述べた。

円はこの日、対ドルで136円68銭まで下げた。ブラウン・アドバイザリーの課税債券部門グローバル共同責任者、ライアン・マイヤーバーグ氏は円が年末までに1ドル=125円から130円に上昇すると予想。米経済がリセッションに陥る見通しであることが理由という。

原油

ニューヨーク原油先物相場は小反落。米小売売上高が力強い内容となり、国際エネルギー機関(IEA)が強気な見通しを示したにもかかわらず、中国の経済統計で内需の弱さが示され、売りが優勢になった。

米国がデフォルトに陥るとの懸念が強まる中、リスク資産を敬遠する動きになった。加えて、中国の工業生産と小売売上高が予想を下回る伸びにとどまり、石油消費量の多い同国の経済が勢いを失っている可能性を示唆した。

シティグループの商品調査グローバル責任者、エド・モース氏はブルームバーグテレビジョンとの15日のインタビューで、「中国では需要の伸びに対して期待がかなり高まっていたが、多くが失望に変わっている」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物6月限は、前日比25セント(0.4%)安い1バレル=70.86ドルで終了。ロンドンICEの北海ブレント7月限は32セント下落の74.91ドル。

金

ニューヨーク金相場は反落。4月の米小売売上高がガソリンと自動車を除いたベースで市場予想を上回り、個人消費の強さを示した。そのため、ドルが小幅に上昇し、金には売りが出た。

オアンダのシニアマーケットアナリスト、エド・モヤ氏は「債務上限協議や地銀不安、個人消費を圧迫する根強いインフレを起因とする市場のストレスが高まっている明白な兆候をウォール街が得るまで、金は軟調な展開が続く可能性がある」と発言。「この小売売上高統計はリセッショントレードを支える内容ではない。そのため、金は上昇できないでいる」と語った。

ニューヨーク商品取引所(COMEX)の金先物6月限は、前日比29.70ドル(1.5%)安い1オンス=1993ドルちょうどで終了。

・4月の小売売上高は前月比0.4%増-過去2カ月はマイナス

・13カテゴリーのうち7つで増加-自動車や無店舗小売りなど伸びる

原題:US Retail Sales Increase in Sign of Steady Consumer Spending(抜粋)、US April Retail Sales Rose 0.4%, Below Estimate(抜粋)

◆米国株式市場UPDATE=反落、ホーム・デポの業績見通しや小売売上高受け(16日ロイター)

2023/05/17(水)[本日]06:38

●要約(ChatGPT併用)---------------

米国株式市場は反落、ホーム・デポ業績見通しの下方修正と小売売上高などを材料に

消費者の嗜好変化がホーム・デポ決算に影響、外出志向が高まる

米4月小売売上高は前月比0.4%増、市場予想の0.8%増を下回る

コア小売売上高(自動車等除く)は0.7%増と予想を上回る

米景気減速と債務上限問題がFRB金利政策の焦点となる

バーキン総裁、必要なら一段の利上げに抵抗ないと表明

メスター総裁、政策金利の保留段階にはないとの立場

バイデン大統領とマッカーシー議長、債務上限問題協議も合意に至らず

バイオ医薬品メーカーのホライゾン、FTCがアムジェン買収差し止め提訴

キャピタル・ワン、バークシャー・ハザウェイが約10億ドル相当株取得で上昇

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[ニューヨーク 16日 ロイター]米国株式市場は反落して取引を終えた。米ホームセンター大手ホーム・デポの弱い業績見通しや4月の米小売売上高を受けて個人消費の鈍化懸念が強まった。また、金融政策に加え、債務上限を巡る協議に対する不透明感が投資家心理の重しとなった。ホーム・デポは通期の売上高と利益見通しの下方修正を嫌気し、2.15%下落。S&P総合500種とダウ工業株30種の下押し要因となった。競合するロウズも1.16%値を下げた。ケース・キャピタル・アドバイザーズのマネジングパートナー、ケン・ポルカリ氏は、ホーム・デポの決算が「悲惨」な内容だったとし、家で日曜大工をするよりも外出して何かを体験することを望む消費者の傾向を反映していると分析した。米商務省が発表した4月の小売売上高は前月比0.4%増加と、予想の0.8%増を下回った。ただ、自動車、ガソリン、建築資材、外食を除くコア小売売上高は0.7%増と予想を上回った。このところの米経済指標で景気の減速が鮮明になっており、米債務上限問題も相まって、連邦準備理事会(FRB)が利上げ停止あるいは利下げに動くかどうかに注目が集まっている。市場は年内の利下げ開始を織り込んでいるが、FRB当局者は近い将来の利下げが視野に入っていないことを示唆している。リッチモンド地区連銀のバーキン総裁はこの日、必要なら一段の利上げを実施することに抵抗はないが、直近の連邦公開市場委員会(FOMC)声明で示された政策の「選択性」を好むとの立場を示した。クリーブランド地区連銀のメスター総裁はFRBがまだ政策金利の変更を保留する段階にあるとは考えていないと述べた。バイデン大統領と共和党のマッカーシー下院議長らはこの日、債務上限問題を巡る協議を開いたが、合意には至らなかった。個別銘柄でバイオ医薬品メーカーのホライゾン・セラピューティクスが14.17%急落。連邦取引委員会(FTC)は製薬大手アムジェンのホライゾン買収差し止めを求めて提訴すると発表した。金融大手キャピタル・ワンは2.05%上昇。投資会社バークシャー・ハザウェイが同社株を約10億ドル相当取得したことが明らかになった。米取引所の合算出来高は93億6000万株。直近20営業日の平均は105億8000万株。ニューヨーク証券取引所では値下がり銘柄数が値上がり銘柄数を4.05対1の比率で上回った。ナスダックでは2.28対1で値下がり銘柄数が多かった。

◆米国株式市場(16日SMBC日興証券)

◆NY市場マーケットコメント(16日SBI)

2023/05/17(水)[本日]08:14

●要約(ChatGPT併用)---------------

米小売売上高が3ヵ月ぶりにプラス回復、鉱工業生産・NAHB住宅市場指数も予想上回る

米長期金利上昇とともにドルは主要通貨に対して堅調、ドル/円は一時上昇

米主要株価指数は反落、住宅用品販売大手の四半期決算冴えず、先行きへの警戒感

米債務上限問題やFRB高官のタカ派発言が株価・ドル円に圧迫要因

NY金は反落、米経済指標の良好さと米長期金利上昇が金の売りを引き起こす

NY原油も反落、中国の経済指標不調と米国の債務上限問題が影響

ドルが主要通貨に対して上昇したことが、ドル建て原油の割高感を引き起こす

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

・NY市場では、米小売売上高が3ヵ月ぶりにプラスを回復したことや、鉱工業生産とNAHB住宅市場指数がともに市場予想を上回ったことを受けて、米長期金利の上昇とともにドルは主要通貨に対して堅調な動きとなった。さらに、複数のFRB高官のタカ派発言もドルの押し上げ要因となり、ドル/円は序盤の135.62か136.69まで上昇した。ただ、終盤にかけて米金利がやや低下したことや、米主要株価指数が下げ幅を拡大したことから、ドル円・クロス円も上げ幅を縮小した。

・米主要株価指数は反落。住宅用品販売大手の四半期決算が冴えない内容となったことを受けて、米景気の先行きへの警戒感を背景に序盤から軟調な動きとなった。さらに、米債務上限問題やFRB高官のタカ派発言が圧迫要因となり、ダウ平均は終盤に下げ幅を拡大した。一方、序盤以降プラス圏で推移していたナスダックは、終盤に再びマイナス圏に落ち込んだ。

・NY金は反落。米経済指標が軒並み良好な結果となったことや、FRB高官のタカ派発言を受けて米長期金利が上昇したことから、金の売りが優勢となった。

・NY原油は反落。中国の経済指標が冴えない結果となったことや、米国の債務上限問題を背景に、経済への影響が懸念されて売りが優勢となった。さらに、ドルが主要通貨に対して上昇したことから、ドル建て原油の割高感も圧迫要因となった。

【要人発言】

・クリーブランド連銀総裁

次の会合までもっとデータを見る必要がある、金利は十分に制限された水準にない

・リッチモンド連銀総裁

インフレについてはまだ納得が得られない、6月FOMCまでには多くのデータと債務上限がある、必要なら追加利上げの可能性

・ニューヨーク連銀総裁

経済は容認できないほどの高インフレに直面、経済はより正常なパターンに戻り始めている、政策の効果を実感するには時間がかかる、今年も経済成長が続くと予想

◆日経225先物(寄り前コメント)=ナイトセッションで一時3万円回復、達成感が意識されるもリバウンド継続でロング対応に

2023/05/17(水)[本日]08:23

●要約(ChatGPT併用)---------------

日経225先物はナイトセッションでやや買い優勢、3万円回復

米国市場では主要株価指数が下落、債務上限問題等が重荷

バイデン大統領、債務上限問題解決のためアジア歴訪短縮

ホーム・デポの収益見通し下方修正で消費関連株に売り広がる

AMD、アルファベット株が買われ、S&P500業種別指数で上昇

日経225先物はボリンジャーバンド+2σに沿ったトレンド形成

オプション権利行使価格2万9875円を中心に上下のレンジ意識

大型テック株や半導体株買われ、東京市場でもハイテク株に資金向かう

VIX指数17.99に上昇、慎重姿勢に向かう可能性

NT倍率は先物中心限月で14.02倍に上昇、一時14.07倍まで上昇

バークシャー・ハサウェイが米地銀のキャピタル・ワンをポートフォリオに加える

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪6月限ナイトセッション

日経225先物 29880 +40 (+0.13%)

TOPIX先物 2128.5 +1.0 (+0.04%)

シカゴ日経平均先物 29870 +30

(注:ナイトセッション、CMEは大阪の日中終値比)

16日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が下落。4月の米小売売上高は前月比0.4%増と3カ月ぶりにプラスとなったが、市場予想を下回った。一方で、自動車、ガソリン、建築資材、外食を除くと0.7%増と予想を上回ったため、金融引き締めの長期化につながるとの見方から売りが先行した。また、ホームセンター運営のホーム・デポ<HD>が2024年1月期の収益見通しを下方修正したことで、他の消費関連株にも売りが広がった。さらに、リッチモンド連銀総裁がさらなる利上げも辞さないとの見解を示し、追加の利上げ観測が強まったことも重荷となった。

債務上限問題を巡り、バイデン米大統領と共和党幹部らの協議を見極めたいとする模様眺めムードも強かった。そのなかで、サード・ポイントが新たに株式を取得したことが明らかになったアドバンスト・マイクロ・デバイシズ<AMD>、アルファベット<GOOG>が買われ下支えとなった。S&P500業種別指数はメディア、ソフトウエア・サービス、小売、半導体・同製造装置が上昇した一方で、不動産、エネルギー、公益事業、電気通信サービスが下落。

シカゴ日経平均先物(6月限)清算値は、大阪比30円高の2万9870円だった。日経225先物(6月限)のナイトセッションは、日中大阪比10円高の2万9850円で始まり、直後に付けた2万9830円を安値にリバウンドを見せており、2万9900円を挟んで保ち合いを継続。米国市場の取引開始後に上げ幅を広げると、中盤には一時節目の3万円を回復した。終盤にかけては持ち高調整を動きが優勢となり、2万9880円でナイトセッションの取引を終えた。

日経225先物は、シカゴ先物にサヤ寄せする格好で、やや買い優勢の展開になりそうだ。債務上限問題を巡る協議では依然大きな隔たりがあり、バイデン大統領はG7広島サミット開幕後に予定していたアジア歴訪を短縮し、合意を目指すようである。協議の難航は相場の重荷となろうが、警戒感の強まりは限られそうだ。

日経225先物は節目の3万円を回復したことで、いったんは達成感が高まりやすいところである。ただし、切り上がるボリンジャーバンドの+2σに沿ったトレンドを形成するなか、終値では2万9900円辺りに位置する+2σを下回っており、過熱感を抑えてリバウンドを継続しているため、ピーク感はないだろう。オプション権利行使価格の2万9875円を中心とした上下の権利行使価格29750円~3万円のレンジが意識され、ショート筋によるヘッジ対応に伴うカバーが強まりやすいと考えられる。

また、海外投資家による日本株選好の動きへの思惑が高まるなか、ロングにおいても下値を切り上げてくることになりそうだ。米国では主要な株価指数が下落したものの、大型テック株や半導体株の一角が買われており、この流れから東京市場でも指数インパクトの大きい値がさハイテク株に資金が向かう可能性があり、日経平均型優位の展開が意識されやすい。

3万円回復による達成感から短期的なショートは入りやすいだろうが、スタンスとしてはロング比率を高めておきたいところだ。オプション権利行使価格の2万9875円処の底堅さが意識されるようだと、次第に+3σが位置する3万450円辺りをターゲットとしたロング優位の需給状況になろう。なお、VIX指数は17.99に上昇した。依然としてボトム圏での推移を継続しているものの、終値で抵抗線として機能していた25日移動平均線を上回っており、やや慎重姿勢に向かわせそうだ。

昨日のNT倍率は先物中心限月で14.02倍に上昇した。25日線を上回って始まり、一時14.07倍まで切り上がる場面も見られた。その後はリバランスにより軟化する格好となったが、25日線はキープした。米ハイテク株物色の流れから、25日線を支持線としたNTロングは意識されそうである。ただし、米著名投資家ウォーレンバフェット氏が率いるバークシャー・ハサウェイB<BRK.B>が、米地銀のキャピタル・ワン・ファイナンシャル<COF>をポートフォリオに加えたことが明らかになった。金融セクターへの資金流入も意識されやすく、NTでのスプレッドは狙いづらいだろう。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物:17日清算値=220円高、3万60円

2023/05/17(水)[本日]15:17

17日15時15分、大阪取引所の日経225先物期近2023年6月限は前日清算値比220円高の3万60円で取引を終えた。出来高は5万7736枚だった。この日の日経平均株価の現物終値3万93.59円に対しては33.59円安。

◆東京株式市場クローズ(17日)

2023/05/17(水)[本日]

【🇯🇵東京株式市場クローズ】

— LIGHT FX|トレイダーズ証券 (@LIGHT_FX_inc) May 17, 2023

🟢日経平均:30,093.59 (+0.84%)

🟢TOPIX:2,133.61 (+0.30%)

🟢マザーズ:747.28 (+0.11%)

🔴東証REIT:1,883.09 (-0.29%)

◆〔マーケットアイ〕株式:日経平均・日足は「中陽線」、プラス2シグマでバンドウオーク(17日ロイター)

2023/05/17(水)[本日]15:47

●要約(ChatGPT併用)---------------

日経平均は「中陽線」で、上昇継続の期待があるが、過熱感と短期調整リスクも存在

ボリンジャーバンドのプラス2シグマでバンドウオークの様相

新興株式市場ではマザーズ総合が小反発、個別物色が中心

後場の日経平均は高値もみ合い、指数寄与度大きい銘柄が堅調

前場の日経平均は続伸、1年8カ月ぶりに3万円台回復

半導体関連銘柄の堅調さが指数を押し上げ

日経平均は上げ幅拡大、1年8カ月ぶりに3万円台回復、円安が支援

東京エレクトロンやアドバンテストなど半導体関連銘柄が堅調

寄り付きの日経平均は続伸、指数寄与度の大きい銘柄が堅調

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

[東京 17日 ロイター]

<15:45> 日経平均・日足は「中陽線」、プラス2シグマでバンドウオーク

日経平均・日足は「中陽線」となった。終値は3万0093円59銭。ボリンジャーバンドのプラス2シグマ(2万9939円00銭=17日)でのバンドウオークの様相となっており、上昇継続に期待をつなぐ。一方、過熱感が意識され短期調整リスクもくすぶり続けている。25日移動平均線(2万8796円42銭=同)からの上方乖離は4.50%に拡大し、東証プライム市場の騰落レシオは143.31%で高止まりしている。短期調整時には2万8500円、2万8000円といった心理的節目や、25日線が下値めどに意識されそうだ。

<15:05> 新興株はマザーズが小反発、個別物色中心で方向感乏しく

新興株式市場は、マザーズ総合が0.12%高の747.35ポイントと、小反発した。市場では「国内景気の堅調さが意識される一方、米金利の先行きが不透明で、個別物色が中心となり方向感が出ていない」(国内運用会社ファンドマネージャー)との見方が聞かれた。東証グロース市場指数は前営業日比0.22%高の949.62ポイントだった。カバーが堅調だったほか、ブランジスタやBTMはストップ高だった。一方、モンスターラボHLDGやラストワンマイルは軟調だった。

<13:31> 後場の日経平均は高値もみ合い、日中高値を更新 指数寄与度大きい銘柄が堅調

後場の日経平均は高値圏でもみ合う展開が続いている。一時、前営業日比約260円高の3万0103円47銭まで上げ幅を拡大し、日中高値を更新した。指数寄与度の大きい銘柄の一角が上げ幅を拡大し、指数を押し上げている。市場では「過熱感が漂う中で上昇はゆっくりで、下げるとなると早い展開が想定される」(国内証券のストラテジスト)との声が聞かれた。目先の日経平均の水準については、「6月末時点で高値3万2000円、安値2万7600円」(別の国内証券のストラテジスト)との見方がある。個別では、指数寄与度の大きいファーストリテイリングが上げ幅を拡大し2%高となっている。東京エレクトロンも引き続き堅調。ソフトバンクグループも5.2%高で推移している。

<11:44> 前場の日経平均は続伸、1年8カ月ぶりに3万円台回復 半導体関連株が堅調

前場の東京株式市場で日経平均は、前営業日比196円42銭高の3万0039円41銭と、5営業日続伸した。日経平均は2021年9月28日以来の高水準となる3万円台を回復した。為替の円安が追い風となったほか、指数寄与度の大きい半導体関連株が堅調で指数を押し上げた。日経平均は約69円高でスタート。その後も上げ幅を拡大し、一時前営業日比約217円高の3万0060円72銭まで上昇し、約1年8カ月ぶりの高水準となった。為替が前営業日の取引時間中と比べやや円安方向に振れたことが相場の支えとなった。岡三証券の松本史雄チーフストラテジストは「全体としてみれば想定通りの動きだが、今月は思いのほか強い。短期的には過熱感から売りも出るとは思うが、海外投資家の買いの動きはまだ初動段階にあるとみている」との見方を示した。目先は、3万円を値固めするフェーズに移ったとみている、という。足元の半導体関連銘柄の堅調さについては、「個別の理由があるわけではないが、日経平均が動くときには、指数の寄与度の大きい銘柄を買っておこうという動きも出るので、そういった動きも影響しているのではないか」(松本氏)という。TOPIXは0.26%高の2132.74ポイントで午前の取引を終了した。東証プライム市場の売買代金は1兆6039億8800万円だった。東証33業種では、値上がりは保険やパルプ・紙、空運など17業種で、値下がりは海運や鉄鋼、石油・石炭製品など15業種だった。化学工業は変わらずだった。個別では、東京エレクトロンが3.6%高、アドバンテストが2.9%高だった。家庭向け電気代の値上げが好感された電力株も堅調で、北陸電力は2.6%高だった。一方、テルモは2.8%安、ファナックは1.5%安と軟調。東証プライム市場の騰落数は、値上がりが801銘柄(43%)、値下がりは925銘柄(50%)、変わらずは106銘柄(5%)だった。

<10:11> 日経平均は上げ幅拡大、1年8カ月ぶりに3万円台回復 円安が支援

日経平均は上げ幅を拡大し、2021年9月28年以来の高水準となる3万台を回復した。為替の円安が支えとなっているほか、指数寄与度の大きい半導体関連銘柄が堅調で指数を押し上げている。現在は前営業日比約190円高の3万円台近辺で推移している。市場では「3万円台に到達した達成感から、(日経平均株価が)下げ始めた場合は、米株先物が鍵となるだろう。(米株先物に)変調があった場合、日経平均株価は調整に向かう可能性がある」(国内証券のストラテジスト)との声が聞かれた。個別では、東京エレクトロンが2.8%高、アドバンテストが1.4%高と堅調。三菱自動車工業やホンダなど、自動車株の一角もしっかりで推移している。

<09:06> 日経平均は続伸で寄り付く、指数寄与度の大きい銘柄堅調

寄り付きの東京株式市場で日経平均は、前営業日比69円45銭高の2万9912円44銭と、続伸してスタートした。指数寄与度の大きい銘柄やハイテク株が堅調で、日経平均は寄り付き後も上げ幅を拡大し、120円超高となっている。セクター別では、電気・ガス、その他製品などの上昇が目立っている。個別では、東京エレクトロンが2.2%高、アドバンテストが1.7%高としっかり。指数寄与度の大きいファーストリテイリング、ソフトバンクグループも買われている。

<08:20> 寄り前の板状況、クオールHDは買い優勢 ソシオネクストは売り優勢

◆今日の国内市況(株式、債券、為替市場)(17日ブルームバーグ)

2023/05/17(水)[本日]15:48

●要約(ChatGPT併用)---------------

日経平均株価が1年8カ月ぶりに3万円台を回復

新型コロナウイルスの第5類移行期待で、空運等インバウンド関連が高い

長期金利が約1.5か月ぶりの低水準に低下

20年国債入札が順調で、長期や超長期ゾーンで買い優勢

日本銀行による金融政策修正が遅れる見方が債券市場で広がる

ドル・円相場が約2週間ぶりに高値を更新

米国の経済指標や利上げ継続発言がドルを支える

日本株の上昇と共にリスク選好の円売りが強まる

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

●日経平均が1年8カ月ぶり3万円台、空運などインバウンド関連に買い

(記事全文はこちらをクリックしてご覧下さい)

東京株式相場は続伸。日経平均株価の終値は2021年9月28日以来およそ1年8カ月ぶりに3万円台を回復した。新型コロナウイルスの第5類移行に伴う需要拡大への期待から、空運や陸運、小売といったインバウンド関連が高かった。TOPIXの終値がおよそ33年ぶりの高値を付けた前日に続き、投資家の買い意欲が強かった。

・TOPIXの終値は前日比6.43ポイント(0.3%)高の2133.61

・日経平均株価は250円60銭(0.8%)高の3万0093円59銭

・松井証券の窪田朋一郎シニアマーケットアナリスト

・日本株が米国株と別の動きをしている背景に、金融政策の差が歴然としていることがある

・日本は物価が上昇する中で短期の政策金利をマイナスに据え置いている。実質金利が低下し株価のサポート要因になっている

・5月から6月にかけて日経平均は21年9月に付けたコロナ後の高値3万700円台を上抜く可能性も十分考えられる

・一部の値がさ株が相場を引っ張り株価指数がやや上滑りしている感じもある。米債務問題も引き続き注意が必要だ

●長期金利が1か月半ぶり低水準、20年入札好調-政策修正後退浸透の声

(記事全文はこちらをクリックしてご覧下さい)

債券相場は上昇。長期金利は一時0.355%と約1カ月半ぶりの水準に低下した。20年国債入札が順調な結果となったことを受けて長期や超長期ゾーンを中心に買いが優勢となった。

大和証券の岩下真理チーフマーケットエコノミストは、20年国債入札について「早めに買っておいた方がいいと思う人が多かった」と述べた。ここ2-3週間で日本銀行による金融政策修正が後ずれするという見方が債券市場で浸透したことを背景に挙げた。

20年国債入札は、最低落札価格が101円75銭と市場予想(101円65銭)を上回った。投資家需要の強弱を反映する応札倍率は3.69倍と、2022年5月以来の高水準。小さいほど好調な入札を示すテール(最低と平均落札価格の差)は4銭と前回の18銭から縮小し、強い結果を示した。

・長期国債先物6月物の終値は前日比27銭高の149円12銭。20年債入札の結果発表後に一段と切り上げ、一時の149円17銭まで上昇

・新発10年債利回りは一時3.5ベーシスポイント(bp)低い0.355%と、4月3日以来の低水準

・新発20年債利回りは一時5.5bp低い0.95%

●ドル・円は2週間ぶり高値、米景気堅調やリスク選好で136円後半

(記事全文はこちらをクリックしてご覧下さい)

東京外国為替市場のドル・円相場は1ドル=136円台後半に上昇し、約2週間ぶり高値を更新した。堅調な米国の経済指標や金融当局者の利上げ継続発言がドルを支えたほか、日本株の上昇を背景にリスク選好の円売りが強まった。

みずほ銀行の鈴木健吾チーフマーケットストラテジストは、日本株の上昇もあってリスクオン的な動きになっているとし、「米指標の評価も消費がなかなかしっかりで、米金融当局の利上げ継続発言も含めてドル・円は上を試す動きになっている」と説明した。

・ドル・円相場は午後3時28分現在、前日比0.3%高の136円74銭。一時136円87銭まで上昇し、2日以来の高値を更新

・円は主要通貨全てに対して下落

◆今日の日本株市場(17日SMBC日興証券)

2023/05/17(水)[本日]

◆日経225先物(引け後コメント)=21年9月高値の3万0620円処をターゲットとしたロング優位の需給状況

2023/05/17(水)[本日]18:19

●要約(ChatGPT併用)---------------

日経225先物が220円高の3万0060円で取引終了

寄り付き後リバウンド基調が強まり、3万円回復

達成感後も押し目買い意欲強く、3万円を維持

ファーストリテイリング等指数インパクト大きい株が購入される

3万円回復後もショートカバーやロングの動き強まる

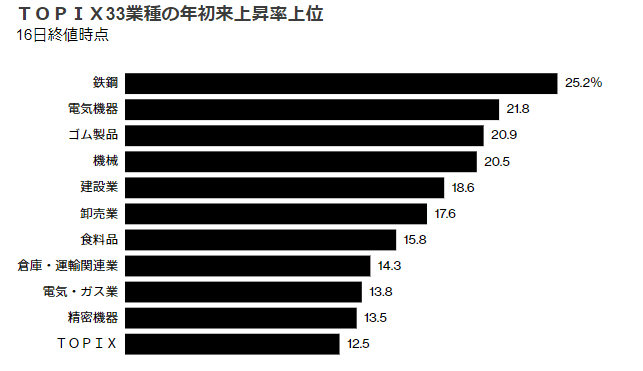

4月以降の世界株価指数で日経平均が7%上昇、首位達成

海外投資家による資金流入が強まる

日経225先物はボリンジャーバンドの+2σを上回り、過熱感

NT倍率は14.10倍に上昇、200日移動平均線を上回る

手口面では、ABNアムロが売り越し、ドイツが買い越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪6月限

日経225先物 30060 +220 (+0.73%)

TOPIX先物 2131.0 +3.5 (+0.16%)

日経225先物(6月限)は、前日比220円高の3万0060円で取引を終了。寄り付きは2万9900円と、シカゴ日経平均先物清算値(2万9870円)にサヤ寄せする格好から、買い先行で始まった。寄り付き直後に付けた2万9890円を安値にリバウンド基調が強まり、前場中盤に3万円を回復。いったんは達成感が意識され、2万9940円辺りまで上げ幅を縮めた。しかし、押し目買い意欲は強く、前場終盤にかけて3万円を回復すると、ランチタイムでは一時3万140円まで買われた。後場は短期的な過熱感が警戒されてこう着感を強めたが、3万円を上回って推移した。

東証プライム市場の騰落銘柄は、値下がり数が1000を超え、全体の過半数を占めるなか、ファーストリテイリング <9983> [東証P]、東京エレクトロン <8035> [東証P]、ソフトバンクグループ <9984> [東証P]、アドバンテスト <6857> [東証P]など指数インパクトの大きい値がさ株が買われ、4銘柄で日経平均株価を約210円押し上げた。日経225先物は3万円回復により、いったんは達成感が意識されやすいが、その後も3万円を上回って推移したことで、ショートカバーに加えて、出遅れていたロングの動きも強まってきたようだ。

4月以降の世界の主要な株価指数では、3万円を回復した日経平均株価が7%を超える上昇で首位となり、TOPIXは6%超の上昇で2位だった。一方、ナスダックは1%程度の上昇で、NYダウは0.8%のマイナスだった。こうした動きのなかで、海外投資家による資金流入が一段と強まっているようだ。カイ離の大きさからショートは入りやすいものの、資金シフトの流れが続くなか、結果的にはその後のショートカバーにつながっており、下げづらい需給状況であろう。

日経225先物はボリンジャーバンドの+2σを上回っての推移となり、過熱感は意識されやすいものの、現在の需給状況では、ショートは禁物だろう。+3σは3万650円辺りまで切り上がってきており、21年9月高値の3万0620円、同年2月高値3万0720円辺りをターゲットとした、ロング優位の展開が意識されそうだ。

なお、NT倍率は先物中心限月で14.10倍に上昇した。14.09倍に位置する200日移動平均線を終値で上回っており、4月半ばの上昇場面でつけた14.12倍に接近。NTロングのリバランスは意識される水準ではあるが、200日線を明確に上放れてくるようだと、トレンド転換から昨年12月に付けた14.31倍辺りをターゲットとした、NTロングでのスプレッドを狙った動きが強まってくると考えられる。

手口面では、日経225先物はABNアムロが3290枚、SBIが680枚、みずほが370枚程度の売り越しに対して、ドイツが1400枚、JPモルガンが1300枚、シティが730枚、BofAが650枚、野村が450枚、バークレイズが410枚程度の買い越しだった。ABNアムロは裁定買い(現物買い・先物売り)に絡んだ売買とみられる。TOPIX先物はJPモルガンが3850枚、BNPパリバが1420枚、クレディスイスが1050枚程度の売り越しに対して、ドイツが1460枚、ゴールドマンが1380枚、BofAが1150枚、バークレイズが920枚程度の買い越しだった。

◆海外ヘッドライン一覧(17日ロイター)

2023/05/17(水)[本日]20:33

[17日 ロイター]

◆海外ヘッドライン一覧

・英雇用市場に緩和の兆し、インフレリスク残る=ベイリー中銀総裁

・今年の中国経済成長率予想を下げ、野村5.5%・バークレイズ5.3%

・ステランティス、英にEU離脱協定修正要求 「操業停止も」

・インフレ率は自動的に下がらず、計画の堅持必要=英財務相

・韓国・カナダ首脳会談、重要鉱物巡る協力強化で合意

・トラス前英首相、対中融和姿勢に警鐘 「台湾支援すべき」

・中国テンセント、第1四半期は増収回帰 コロナの混乱から立ち直る

・中国、海外公館に「プロパガンダ」の削除要請 ウクライナ国旗か

・ECB、エンリア銀行監督委員長の後任募集

・ユーロ圏CPI、4月改定値は前年比+7.0%へ加速 コア指数鈍化

・ドイツ銀株主、投資銀業務からの資本移転提言 業績安定化を称賛

・サルコジ元仏大統領、汚職巡る上訴審で敗訴 上告の方針

・ECB利上げ、住宅投資を圧迫 影響さらに拡大へ

・〔焦点〕パウエル米FRB議長が正念場、インフレや銀行危機で集中砲火

・〔アングル〕「テスラ生産方式」は革命的か、専門家の間で議論

・〔アングル〕週4日勤務は可能か、実験進む英国 小規模企業で成功例

・〔アングル〕ミームコインの熱狂再燃、「ペペ」が一時7000%の急騰

・台湾最大野党の国民党、総統選候補に新北市長の侯友宜氏を選出

・独コメルツ銀、第1四半期は利益倍増 金利上昇が寄与

・ブラックストーンとトムソン・ロイター、LSEG株34億ドル売却

・1─4月の中国への海外直接投資、前年比+2.20%

・仏失業率、第1四半期は7.1%で横ばい 1982年以来の低水準

・BUZZ-南アランド軟調、小売売上高の発表控え

・香港の銀行、相次ぎ預金金利引き上げ 融資需要などで資金需給逼迫

・クアッド首脳会議、シドニーで開催せず 岸田氏も訪豪中止=豪首相

・破綻したブランソン氏宇宙企業、資産売却へ「当て馬」入札手続き

・UBS、CS買収「望ましくない」と判断 緊急事態で買収急ぐ

・中国、海外公館に「プロパガンダ」の削除要請 ウクライナ国旗か

・ファースト銀破綻、他行の状況が影響 当局は懸念せず=前CEO

・シェル、深海油田探査にAI技術を活用へ

・ベトナム中銀、外貨準備調整で60億ドル購入=国営メディア

・中国4月新築住宅価格、前月比0.4%上昇 需要低迷で伸び鈍化

・独シーメンス、通期見通し引き上げ 1─3月は売上高が予想上回る

・独コメルツ銀、第1四半期は利益倍増 金利上昇が寄与

・黒海穀物合意、最後の船がウクライナ出港へ 18日の期限控え

・アルゼンチン副大統領、大統領選は不出馬の意向

・マスク氏、厳しい経済環境を予想 「テスラも影響免れず」

・英はブレグジット協定の修正必要、ステランティスが主張=BBC

・EU、原材料目標の達成は資金と迅速な認可が鍵=業界団体CEO

・米製油所の稼働率、最大94%も 夏の旅行増加見込む

・バイデン氏、太陽光パネル関税再開法案に拒否権発動

・ファースト銀破綻、他行の状況が影響 当局は懸念せず=前CEO

・黒海穀物輸出、期限切れでも世界供給に差し迫った脅威ない見通し

・英国で支払い不能者が急増、生計費・物価高騰で=FCA調査

・オフショア人民元、節目の7元割り込む 今年初めて

・米政権、EUなどとの「グリーンスチール」協定に注力=商務長官

・マレーシア機撃墜巡る国際裁判、審理は6月 ウクライナがロシア提訴

・カンヌ国際映画祭が開幕、J・デップのオープニング作に批判も

・韓国とウクライナ、1億3000万ドルの支援策で合意書に署名

・米国務省、ロシアでの元領事館職員の拘束を非難

・カナダ首相が韓国訪問、鉱物資源や安保で連携強調

・米コムキャスト、来年初めにディズニーへHulu株売却か=報道

・米テスラのマスク氏、宣伝広告の利用に方針転換

・エクアドル自然保護債務スワップ、デフォルト相当=ムーディーズ

・豪第1四半期賃金伸び率、前年比は10年ぶり高さ 前期比予想届かず

・クアッド首脳会議、シドニーで来週開催されず=豪首相

・クレディ・スイス、UBSによる買収完了まで一部業務に制約

・オランダはEU内の優先パートナー、協力促進に意欲=中国首相

・欧州でソーシャルボンド投資への関心高まる=ゴールドマン調査

・UBS、CS買収で170億ドルの特別損予想 統合後の資産再評価など

・ウクライナ最高裁長官が罷免、収賄容疑で拘束

・仮想通貨はギャンブルとして規制を、英議会委員会が報告書

・原油先物は続落、米原油在庫増加で燃料需要巡る懸念

・米、台湾に追加安全保障支援近く提供=国防長官

・ロシア副首相がイラン訪問、石油・ガス部門の協力強化呼びかけ

・中国4月新築住宅価格、前月比0.4%上昇 伸びは鈍化

・米主要3閣僚、予算削減が対中競争に悪影響と警告 軍事や経済面で

・WHO、公衆衛生におけるAI利用に注意喚起 偏向や偽情報の恐れ

・米ファイザー、310億ドル調達を計画 シージェン買収資金

・EU、暗号資産規制法案を最終承認 世界初の包括的ルール

・バイデン氏と共和が債務上限協議、下院議長「週末までの合意可能」

・米、中国やロシアへの技術情報漏洩5件を摘発 アップル元社員ら

・アジアのヘッジファンド、中国の教育会社や米AI関連銘柄に投資

・イスラエルGDP、第1四半期は2.5%増 追加利上げ観測強まる

・中国百度、第1四半期収益が予想上回る 広告収入が好調

・ウクライナのパトリオット、一部損傷したもよう=米高官

・マスク氏、厳しい経済環境を予想 「テスラも影響免れず」

・インフレ抑制の決意保つ必要、失業率悪化でも=アトランタ連銀総裁

・インド、炭素税案巡りEUをWTOに提訴へ=関係筋

・FRB、銀行の資本規制強化計画を今夏公表へ 地銀大手巡り=副議長

・ブラックストーンとトムソン・ロイター、LSEG株30億ドル追加売却へ

・米ブラックロック、週4日以上の出社に=社内メモ

・UBS、CS買収で40億ドルの引当金 訴訟や規制上の問題に備え

・米大統領、G7後の豪訪問中止 債務上限問題対応で

・エルドアン氏、決選投票で自身に投票呼び掛け 安定維持強調

・ミャンマーのサイクロン上陸、数百人死亡の恐れ ロヒンギャなど

・EUの対ロシア制裁案、第三国との貿易制限巡り姿勢軟化

・ドイツ経済は今年ほぼゼロ成長、IMFが見通し

・欧州、ウクライナ侵攻でロシアの責任追及へ 損害登録制度発表

・北朝鮮の金総書記、軍事衛星施設を視察=KCNA

・BUZZ-米CDSが低下、デフォルトへの警戒和らぐ

・台湾立法院長が日韓比を称賛、中国に対する「防衛の弧成す」

・米FTC、アムジェンのホライゾン買収阻止求め提訴

・NY地域企業の3割が借り入れ環境悪化を予想=連銀調査

・米ホーム・デポ、売上高が予想以上に減少 通期見通し下方修正

―――【NEWS】―――

▶[NEWS]バブル後高値のTOPIX、インフレ定着や株主還元が日本株押し上げ(17日ブルームバーグ)

2023/05/17(水)[本日]07:00

●要約(ChatGPT併用)---------------

TOPIXが33年ぶりの高値を更新、デフレ脱却とインフレ定着が背景

TOPIXの年初来上昇率は12%、MSCIアジア太平洋指数やMSCIワールド指数を上回る

原材料やエネルギー価格上昇を背景にしたインフレが日本経済のプラス要因

鉄鋼や食料品など値上げを実施した企業が多い業種が上昇率上位に

日本株は割安感があり、景気後退のリスクも低いとの評価

平均賃金方式での賃上げ率は3.67%と1993年以来の高水準、デフレ脱却の兆し

株主還元の有無が株価動向の大きな変動要因に

東証がPBR1倍割れの改善を求める中、自社株買いや増配が増える傾向に

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

・日本株は世界でアウトパフォーム、日経平均は3万円大台が目前

・相対的に堅調な経済や株主還元、企業改革など独自の買い材料

東京証券取引所でTOPIX(東証株価指数)は16日、バブル崩壊後の戻り高値を上回り、33年ぶりの高値を更新した。世界と比べ相対的に堅調な経済に加え、長年のデフレから脱却し、賃金の上昇を伴うインフレが定着しつつあることが日本株を押し上げている。

日本株は世界でアウトパフォームしている。TOPIXの年初来上昇率は16日時点で12%と、MSCIアジア太平洋指数(日本を除く)の約2%やMSCIワールド指数の約8%を上回る。日経平均株価はアジア太平洋の主要株価指数の中で上昇率トップだ。

世界の中で相対的に堅調な日本経済に対する評価に加え、原材料やエネルギー価格の上昇を背景にしたインフレが定着しつつあることがプラス要因だ。TOPIX33業種の年初来騰落率を見ると、鉄鋼や食料品など値上げを実施した企業が多い業種が上昇率上位に並ぶ。

日興アセットマネジメントのチーフグローバルストラテジスト、ジョン・ベイル氏は日本株の割安さに加え「米欧に比べ差し迫った景気後退に日本は直面しておらず、国内外の投資家は日本に対しポジティブだろう」と指摘する。

野村アセットマネジメントの石黒英之シニア・ストラテジストは、これまでの株価上昇を受け「日本株を持たざるリスクも意識されるだろう」とみている。

デフレ脱却

日本労働組合総連合会によると、8日午前10時時点の集計で平均賃金方式での賃上げ率は3.67%と1993年以来の高水準に達した。賃金インフレは、四半世紀以上にわたり日本株のマイナス要素であり続けたデフレからの脱却を示す材料と投資家の間で受け止められている。

JPモルガン証券の西原里江チーフ株式ストラテジストは「グローバルな投資家は構造的な変化により着目している」とし、インフレや賃上げ、企業統治(コーポレートガバナンス)における動きが好感されているとの見方を示す。

また、西原氏が1-3月期決算発表を受けた株価動向を分析したところ、自社株買いや増配など株主還元の有無が大きな変動要因になっているという。

東京証券取引所が上場企業に対し株価純資産倍率(PBR)1倍割れの改善を求める中、今回自社株買いを発表した企業の中でPBR1倍割れは2割、増配発表企業の中では3割にとどまっており、西原氏は「株主還元拡大の動きは今後も続く」と予想している。

関連記事

日経平均プットコールレシオ、3万円目前に投資家の強気姿勢崩れず

海外投資家の日本株買い越し続く、5月第1週-TOPIX年初来高値

バフェット氏は台湾より日本を選好-伊藤忠株が上場来高値を更新

物価目標実現へ良い兆し、環境は変化しつつある-3月日銀会合

スズキ社長、国内市場でも値上げ必要-原材料価格高止まりで

いいなと思ったら応援しよう!