Marketplaceのバリエーション(US)

USで上場しているMarketplace企業のバリエーションや収益構造を見てみました。

・基本の目線はGMV=1倍

・テイクレート(売上高/GMV)は15~30%とモデルによって異なる

・粗利/GMVで見たテイクレートは10%前後の会社が多い

・ライドシェアのように一定規模まで拡大すると供給確保のために広告費が高騰するケースも

上場企業のECのバリエーションはGMV=1倍の目線感がある

少し乱暴ですが、ECのバリエーションはGMV=1倍、みたいな目線感があります。1倍の目線感に、成長率やテイクレート(≒収益性)の高さなどでプレミアムやディスカウントがつくイメージです。

USのMarketplace型のビジネスモデルの企業のバリエーション一覧を見ると、予想1期のPSRはGMVベースでだいたい1.0倍前後になっています。CAGRが高くてテイクレートが高いThe RealRealやFarfetchは1倍超、競争激化でシェア縮小傾向のGrubhubはややディスカウントされて0.6倍、のように見ることできます。

※予想はYahoo!Financeのアナリスト予想平均値。GMV予想は直近実績のテイクレートから簡易的に算出

テイクレートと広告費

GMVに対して、売上や粗利がどのくらいとれているか、広告費はどのくらいかかっているか並べたのが以下の図です。

※テイクレート(Sales/GMV)は会社が公表するピュアなサービスのテイクレートではなく、会社全体の売上高を基準としたもの。直販などやっている場合はそれも含む

テイクレート(Revenue/GMV)

例えば真贋判定をしているThe RealRealは29.15%と高い。一方でEtsyやUpworkなどプラットフォーマーの介在が少ないモデルは15%前後になっている。

粗利ベースのテイクレート

並べてみるとThe RealRealを除いた粗利のテイクレートは10%程度に収れんしている。UberやLyftはRevenueのテイクレートは高いが、ドライバーの保険費用などが原価に入ってくるため粗利ベースでは押し下げられている。供給側がサービスではなくものだったりBだったり、UberやLyftの目指す自動運転になれば、粗利ベースのテイクレートも改善しうる。

広告費

Marketplaceの場合、供給側と需要側で両方かかる。だいたい5%前後が目線に。Lyftは、3年前よりは改善しているものの、供給側獲得のインセンティブなどの負担が重く、粗利と広告費の差が少なく、直近は厳しい。Etsyのように、ユーザーがそもそもSNSで集客してくれたり、ネットワーク外部性が強いと楽ですね‥!

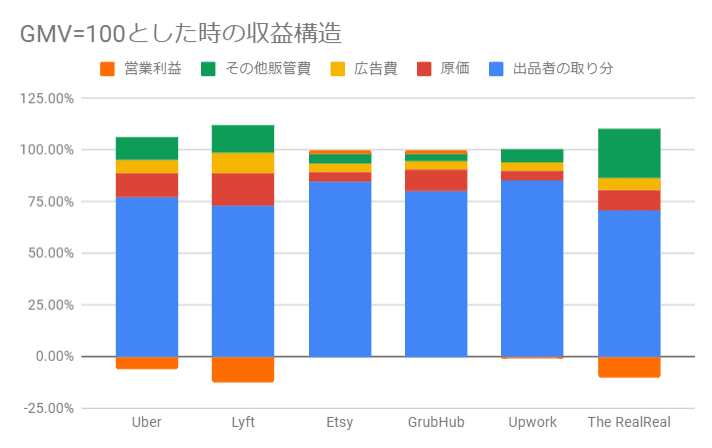

収益構造の比較

オレンジが利益なのですが、利益を出している会社はまだ少ないです。The RealRealは、真贋判定を行っているため介在価値が高くテイクレートは35%とれていて(青が小さい)、真贋判定のコストはそこまでかかってないので(赤も大きくない)、収益が出やすい構造だな、と思います(偽物問題は別の問題としてありますが・・)

今出てきているMarketplaceのビジネスモデルは、Managed Marketplaceと言われていて、プラットフォームの介在価値をより高く出すものが多くなっています。収益構造を見ても、ユーザビリティを考えても、なるべくプラットフォームの価値を高くしてテイクレートを高くとるモデルが多くなっていくと思っています。

一方で、原価もテクノロジーを用いて低く抑えられる構造になっていくのがポイントです。UberやLyftの運転手確保も自動運転によって変わってくると思いますし、The RealRealの真贋判定も画像判定などで効率化がさらに進むと、収益性も高くなっていくと考えています。

今日はこの辺で!!バリエーション表ほしい、事業の壁打ちを、などあればお気軽にお声がけください!!

いいなと思ったら応援しよう!