外貨建て保険って賛否があるけど実際はどうなの? 色々と検証してみた

初めに

いきなりですが私は保険というものが嫌いです。

かなり昔のことですが、とある保険会社のセールスの人がしつこかったというのもありますが、我が家では15年くらい前に私がさまざまな想定のシミュレーションをした結果、我が家にとっては生命保険や医療保険は不要というのを立証しました。

そのため、一切の保険は加入していませんでした。

(自動でくっついてくる住宅ローンの団信などは除く)

保険の必要性についてはそれぞれの家庭の状況によりけりですので、生命保険や医療保険自体を否定するつもりはありません。

あくまでも我が家では不要ということになります。

必要な方は保険に加入した方がいいと思います。

そんな私ですが、いろいろと調べていたところ外貨建て保険なら加入してもいいかなと思いました。

そこでいろいろと徹底的に調べ上げてさまざまなリスク分析をしたうえで比較検討をしました。

その結果、2020年にプルデンシャル生命の米国ドル建リタイアメント・インカムに加入しました。

私の中では外貨建て保険は私のポートフォリオにおける債権の位置づけとしています。

理由としては将来の利益額(ドルベース)が契約時に保証されているためです。

複利の効果も得られるため、米国債のゼロクーポン債にちょっと似ています。

よって死亡保険はあくまでもオマケで本体は保険の運用による安定的な収益と考えています。

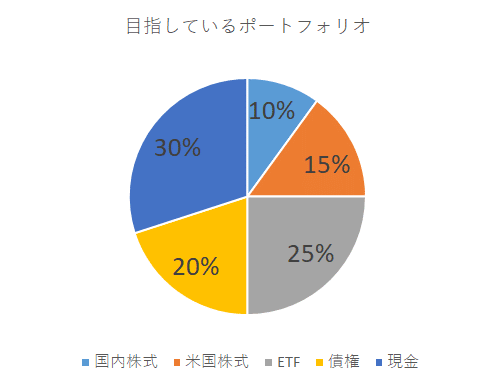

私はポートフォリオの理想について下図を目指していますが、現時点では昨今の株高により株式を利確しすぎたこともあり、現金比率が高くてバランスが悪いです。

外貨建て保険に向いている人・向いていない人

私が考える外貨建て保険に向いている人・向いていない人は次の通りです。

人それぞれですので、すべての人にオススメするようなものではないと考えます。

向いていない人は向いている人の裏返しになりますので、どちらが正解というのはないと思います。

1.外貨建て保険に向いている人

①リスクを低減したうえで保証された利益を老後で得たい人

⇒年金にプラスできるため、将来の安心感が増します

②余裕資金で投資が行える人

⇒途中での解約は大損するため、中途解約はできないと考えた方がいいです

③ポートフォリオで債権に近い資産を組み込みたい人

⇒ローリスクローリターンの資産は長期的な資産運用において重要と思います

④通貨分散でリスクヘッジしたい人

⇒円だけの資産保有は逆にリスクとなり得ます

2.外貨建て保険に向いていない人

①積極的にリスクをとることでさらに大きなリターンを得たい人

⇒個別銘柄やS&P500のETFなど、外貨建て保険よりリスクは大きいですが

大きなリターンを得られるのはいくらでもあります。

②現時点で余裕資金があまりない人

⇒無理に加入すると中途解約して大損してしまうリスクが高いです。

まずは投資に回せるだけの収入を作り出すのが重要です

③すでに米国債や社債など、債権をいろいろと保有している人

⇒十分なローリスクローリターンの資産があれば、積極的に

ハイリスク・ハイリターンを狙うのもいいと思います

④為替変動リスクを取るのがイヤな人

⇒もし将来、かなりの円高が何十年と続くことがあれば得しますが、

日本の将来的な国力を考えると、可能性としては低いと思われます。

ただし国力が上がる⇒円高、国力が下がる⇒円安と必ずしも

なることではないので難しいところです

外貨建て保険は正しく理解していない人からの一部苦情などもあるようですが、正しく理解したうえで活用すると老後資金の安定的な運用手段の1つとしては有効だと個人的には考えています。

今回は2社の商品について、受取方法を色んなパターンで利益率などを比べてみました。

前提条件

・契約時期:2020年3月当時の商品条件

注:現在の商品では条件が変わっている可能性があります

・為替レート:1ドル=103.46円とする(払込時、受取時も同じとする)

(為替変動リスクの加味は比較が複雑になるため今回は割愛します)

・被保険者:37歳

・保険料払込総額:300~400万円の商品とする

・保険料払込期間:8年~10年(重要)

(複利の効果を最大限に発揮するため)

・年金受取開始年齢:65歳(28年後)

・年金受取時は年金のみの所得とする

(給与所得がないため基礎控除38万円をフルに活用できる)

・中途解約すると大損のため、余裕資金で最後まで運用する(超重要)

1.プルデンシャル生命

(米国ドル建リタイアメント・インカム)

①65歳時に一括受取

保険料払込期間:8年(年払い)

保険料払込総額:28,996ドル(300万円)

年金受取総額:43,210ドル(447万円)

利益率:49.0%

複利(=IRR(内部収益率)):1.71%

28年間預けて49%の利益になります。

米国ドル建リタイアメント・インカムの特徴として、最初からドルベースでの利益額が確定しています。

当然ながら流動性リスクと為替変動リスクはありますが、それ以外はほとんどこれといったリスクはないため、まずまずの結果だと思います。

なお一括で受け取っているため一時所得となり、税金が多少発生します。

一時所得=(総収入金額-必要経費-特別控除額50万円)/2

となりますので、仮に65歳時も1ドル103.46円とすると、一時所得は482,021円となります。税率は5%のため、支払う税金は24,265円になります。

147万円の収益を考えると思ったほど高くはないですね。

上記は払込総額300万円のコースのため、一時所得も小さめとなっていますが、仮に1000万円のコースにしていると490万円(利益率49.0%)の一時所得になるため、税金も45万円くらい発生します。

それなりに大きいですね。

当然ながら一括で受け取った後に運用しないと複利の効果は得られません。

何もしていないと147万円の収益で確定となります。

②10年間での年金受取

65歳から10年にわたって年金として受け取ります。

保険料払込期間:8年(年払い)

保険料払込総額:28,996ドル(300万円)

年金受取総額:47,674ドル(493万円)

利益率:64.4%

複利(=IRR(内部収益率)):1.79%

28年間預け、かつ10年間の受取で最終的に64.4%の利益になります。

①と同じく最初からドルベースでの利益額が確定しています。

所得の種類では雑所得になります。

年金以外に収入がない場合、基礎控除38万円が適用されます。

年間の雑所得は(493万円ー300万円)÷10年=19.3万円となるため、38万円より低いため税金は発生しません。

仮に1000万円のコースにしていると年間の雑所得は64.3万円になるため、税金は13,167円になりますくらい。

大したことはないですね。

③20年間での年金受取

65歳から20年にわたって年金として受け取ります。

保険料払込期間:8年(年払い)

保険料払込総額:28,996ドル(300万円)

年金受取総額:52,956ドル(548万円)

利益率:82.6%

複利(=IRR(内部収益率)):1.86%

28年間預け、かつ20年間の受取で最終的に82.6%の利益になります。

①と同じく最初からドルベースでの利益額が確定しています。

なので利益額が保障されているという観点からはなかなかのパフォーマンスだと思います。

所得の種類では雑所得になります。

年金以外に収入がない場合、基礎控除38万円が適用されます。

年間の雑所得は(548万円ー300万円)÷20年=12.4万円となるため、

38万円より低いため税金は発生しません。

仮に1000万円のコースにしていると年間の雑所得は41.3万円になるため、

税金は1,667円になります。

大したことはないですね。

私が加入を決断したのもこの保証された利益率ですね。

複利は1.86%と当時(2020年2月)の米国債と概ね同程度ですが、

年金受け取り形式だと税金がほとんど発生しないというのも決め手の一つとなりました。

なので私のポートフォリオにおける債権の一部はこの保険で賄っています。

将来的に金利が上がった時は米国債のゼロクーポン債を購入する予定です。

2.メットライフ生命(ドルスマートS)

①65歳時に一括受取

保険料払込期間:10年(年払い)

保険料払込総額:37,109ドル(384万円)

年金受取総額:55,519ドル(574万円)

利益率:49.6%

複利(=IRR(内部収益率)):1.80%

28年間預けて49.6%の利益になります。

ドルスマートSの特徴として、最初からドルベースでの利益額の最低保証が確定しています。

将来的に金利が高くなると利益額も増加する可能性があります。

65歳時の一括受取であれば利益率はドルスマートSの方がプルデンシャルよりわずかに(+0.6%)上回っています。

当然ながら将来的に金利が高くなるとさらに差が広がる可能性もあります。

②20年間での年金受取

65歳から20年にわたって年金として受け取ります。

保険料払込期間:10年(年払い)

保険料払込総額:37,109ドル(384万円)

年金受取総額:60,240ドル(623万円)

利益率:62.3%

複利(=IRR(内部収益率)):1.54%

28年間預け、かつ20年間の受取で最終的に62.3%の利益になります。

①と同様で最初からドルベースでの利益額の最低保証が確定しています。

20年間分割での年金受取だと利益率はドルスマートSの方がプルデンシャルよりかなり(▲20.3%)下回っています。

ただし将来的に金利が大幅に上昇した場合はプルデンシャルを上回る可能性はあります。

結論

65歳時に一括で受け取りたい場合はドルスマートSの方が若干高いです。

将来的に金利が上昇した場合はさらに利益が大きくなる可能性もあります。

よって65歳時に明確な目的があって一時所得として受け取りたい方はドルスマートSの方がいいかもしれません。

一方、65歳から20年間にわたって年金として受け取りたい方はプルデンシャル生命の方が利益率が高いので現時点では得だと思います。

あくまでも上記分析は2020年3月時点を元に算出しています。最新の商品情報が変わっている場合は結果も変わる可能性があります。

外貨建て保険は多額の投資判断になります。

一度加入すると途中で解約した場合、大きく損失を被ることになり、流動性リスクが高いため、あくまでも余裕資産で運用するのが望ましいと思います。

商品内容をしっかりと理解し、じっくりと検討されたうえで決断することをおすすめします。

投資は自己責任でお願いいたします。

ツイッター(@nakatsukasa_k)とFacebookもやっていますので、ぜひ感想などお寄せください。

この記事が気に入ったらサポートをしてみませんか?