【コラム】来たる「業績相場」の戦略を考えよう

【2022/5/6 お知らせ】

後半有料部分の価格を改定します(¥380 ⇒ ¥780)

資料公開からまだ3か月ですが、株価は平均15.7%のパフォーマンスと順調です。780円で身に着けた考え方で100万円投資しても15万7000円の利益ですから、価格改定後でもたった0.5%の手数料ということになりますね!

※今回のコラムは、前半部分が無料となっています。

相場サイクル論の観点では、金融相場が終了した後は業績相場がやってきます。現在(2023年1月)は、2020年3月から始まった金融相場が終了し、業績相場へ移行している最中だと考えられます。この移行期には株価が一時的に沈む傾向があり、現在はまさしく株安状態となっています。

移行期が過ぎ去ると、ようやく本格的な業績相場が幕開けとなるでしょう。今回は、まずは業績相場に抑えておくべきポイントを解説し、どんな基準で銘柄を選んでいくと良いかを解説します。下記のスライドを順番に読み進め補足していきます。

それでは、まず1スライド目は「業績相場の戦略」の概略です。

「Ⅰ」にあるように、金融相場同様、業績相場は株価自体がどんどん騰がっていくポジティブな期間に該当します。この時期に配当株を全く選ぶべきではないとは言いませんが、資金効率は明確に落ちるでしょう。

しかし、配当株はその配当が株価の下支えとなり、株価が極端に下がりにくいことも事実です。つまり、キャピタルゲインが得られなかった時の大きな保険になります。我々にとって最もありがたいことは、配当という保険で安心も得つつ、その銘柄の株価がいずれ騰がってくれることです。

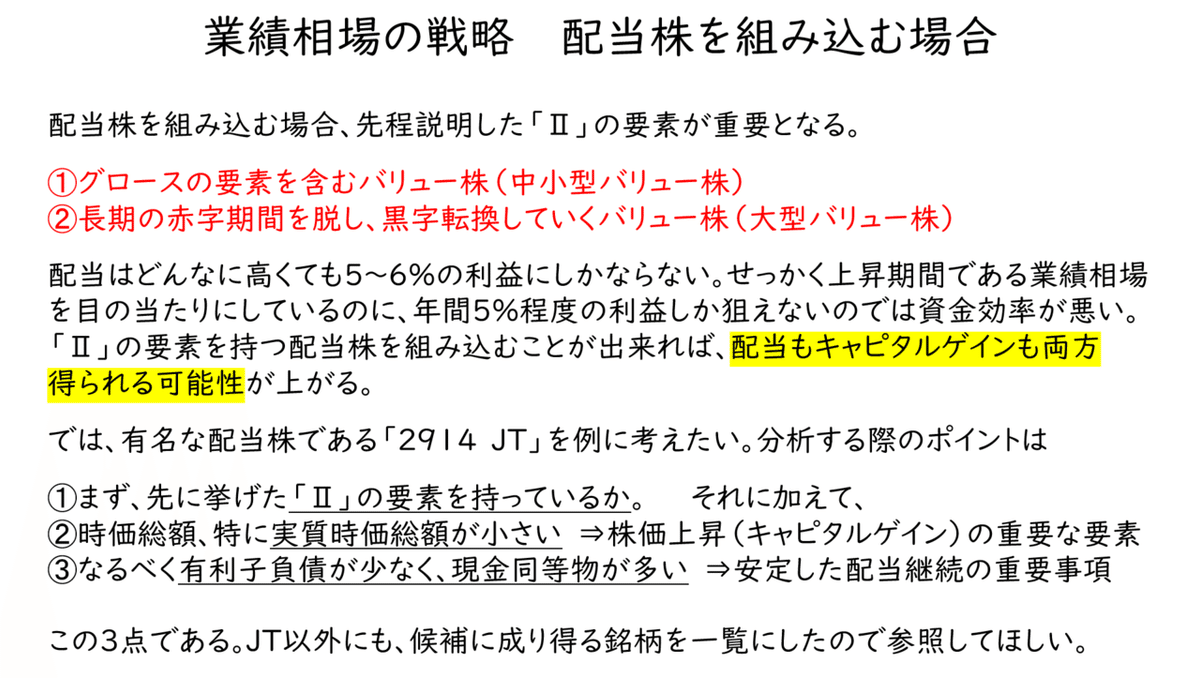

では、株価が騰がる条件は何でしょうか。それが「Ⅱ」の内容に該当しています(これは非常に重要で、この後の説明で何度も登場します)。つまり、配当株で、更に「Ⅱ」の要素を持つ銘柄であれば、安心を得つつ株価の上昇も期待出来る、という考え方になります。

それでは、ここまでのポイントを意識し、まずは2914JTを見てみましょう。

スライド中の説明にある「業績回復」がⅡの要素になります。赤字から黒字復活、というほどの強烈なインパクトではありませんが、チャート的にも今後の業績回復傾向が期待されます。

さすが、長年配当株として人気を得てきただけの数字が並んでいますよね。

2022/3/11加筆:残念ながらロシアとウクライナの戦争による負の影響が大きいかもしれません。22年1集の四季報では「成長狙うロシアでの新型(の加熱式たばこ)」の文言が記載されています。ダメージ直撃でしょうか。

では、私がピックアップした銘柄も見てみましょう。まずは各銘柄の気になったポイントです。

ここに挙げた銘柄は、JT同様配当性を重視してピックアップしています。特に、四季報の後半に付いている優待付き銘柄一覧を中心に選びました。もちろん、ここまでに説明したⅠやⅡの要素も含むものです。

それでは、それぞれの要素を色分けで評価してみましょう。

評価する項目は時価総額、有利子負債と現金同等物の金額、配当利率、直近10年の配当増減傾向(安定感)、そして来期に業績が大きく回復または続伸するか(=Ⅱの要素)です。特に、時価総額は実質の時価総額を計算してみることが大切です。有利子負債と現金同等物の要素込みで、現在の時価総額を考えやすくなるからです。色分けは、某有名野球ゲームを参考に分類しています(笑)

それでは、ここから先を有料部分と致します。自分がチェック、分析している内容を不特定の方々に公開するのは要らぬ誤解を与える可能性があります。トラブル防止のためにもご理解ください。

また、以降の内容は特定の銘柄を推奨するものでもありません。「どういったポイントを抑えて銘柄を選ぶべきか」という技術を皆さんにも学んで頂くために書いています。業績相場は長いのです。賢く投資するために、ぜひノウハウを体得してください。

ここから先は

¥ 780

この記事が気に入ったらチップで応援してみませんか?