経済・金融レポート 2022/12

FTX・Alamedaショック 世界最大規模の暗号資産取引所FTXが破産

はじめに

11 月は「大手暗号資産取引所FTXが破産」という暗号資産業界を震撼させるニュースがありました。FTX はメジャーリーガーの大谷翔平選手や女子テニスの大阪なおみ選手などとパートナーシップを結んで広告をしたりしていたので、暗号資産を保有、運用していない人でもご存じの方が多いのではないかと思います。

FTX の破産は暗号資産市場にも非常に大きな影響を及ぼす可能性がありますが、その前にまずはFTX とその創業者Samuel Bankman-Fried 氏(以後SBF)について経歴などを解説します。

SBFとFTX・Alameda

SBF は1992 年にシリコンバレーで生まれ、米国の名門MIT(マサチューセッツ工科大学)を卒業後、マーケットメーカーのJane Street での経験を経て2017 年に暗号資産取引会社「Alameda Research」を立ち上げました。その2 年後の2019 年にSBF はチームの仲間と共に暗号資産取引所「FTX」を立ち上げます。

このFTX の魅力としては、まず水色と黒を基調としたスタイリッシュなUI(User Interface)と、ハイリスク・ハイリターンを好む暗号資産ユーザーが好む豊富なデリバティブの取引ペアを提供していることが挙げられます。

特に、2020 年~2021 年のバブル期にかけては様々なDeFi 系のトークンなど、その時に一番熱いと思われるトークンを次々に上場させ、同時に先物板も多く提供したことでユーザーの支持は絶大なものになりました。

また、「FTX Earn」という暗号資産のレンディング機能によって年利5~8%で暗号資産を運用できるということで、バブル崩壊以後も多くの人がFTX を利用するきっかけになったかと思います。他にも、出金が即時対応であることや主要通貨として米ドルが基軸通貨になっている点など、ユーザー目線で嬉しい機能の多い取引所でした。

こうして急成⾧を遂げたFTX は、2021 年1 月に評価額80 億ドルとしてシリーズA でSoftbank やTemasek、Paradigm などから4 億ドルの資金調達を行いました。その後2021年7 月に評価額は180 億ドルとなり、シリーズB でSoftbank、Paradigm、 Sequoia、Coinbaseなど名だたる企業やVC から9 億ドルという暗号資産業界では史上最高額となる資金調達を行いました。その後も評価額はどんどん膨れ上がっていき、2022 年の1 月末では320 億ドルという規模にまで膨れ上がっていきました。

FTX破産申請までの経緯

さて、ここで今回の事件を時系列で振り返っていきたいと思います。

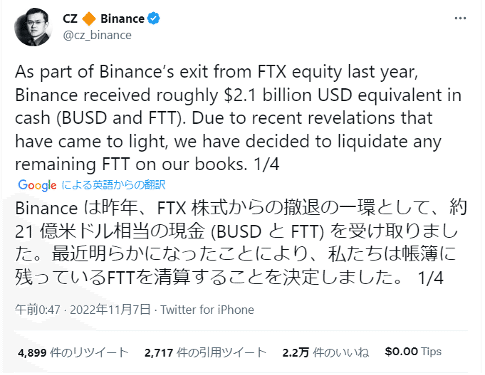

BTCの価格ですが、2022年6月に今年最安値の17000$台を記録して以降、2万$前後のレンジ相場が続いていました。そんな中、11月7日に大手暗号資産取引所のBinanceの創設者兼CEOであるChangpeng Zhao(以下CZ)氏がTwitter上であるつぶやきをしたことで業界内はざわつきました。

CZがBinanceの保有している21億米ドル相当のFTTトークン(大手暗号資産取引所FTXの取引所トークン)を売却していくと発表したことで、CZとFTXの創設者兼元CEOであるSBFとの確執が浮き彫りになりました。

事の発端を辿ると、11月2日にCoinDeskからAlameda Research(SBFが設立した暗号資産取引会社で、実態はFTXの投資部門)のバランスシートのリーク記事が出たところからでした。

この記事によると、Alamedaの資産は6月30日時点で146億ドル(約2.1兆円)に達していましたが、その内最大の資産は36億6000万ドル(約5400億円)相当の「ロック解除されたFTTトークン」、3番目に大きい割合を占めている資産も21億6000万ドル(約3200億円)相当の「FTT担保」ということでした。資産の大半が流動性の低い姉妹会社FTXのトークンであったことにより、財務上のリスクが指摘されました。

実はBinanceは過去FTXに投資していたため大量のFTTトークンを保有しており、このリスクはBinanceにとっても損失を被る可能性がありましたし、一方で「競合を潰す絶好のチャンス」とも捉えたかもしれません。

結果として先述の「Binanceが保有している大量のFTTを売却する」という旨のツイートによって信用不安が引き起こされ、多くのユーザーが出金をしたことで5月のLunaの時と同様に「デジタル取り付け騒ぎ」のような事態になりました。

これによって引き出しに対応できないFTXは出金を停止し、FTXをBinanceに売却するという方向で動きました。その後CZはFTXの買収を一旦は基本合意しましたが、FTXが最大80億ドルの資金不足に直面していることが判明したことや、顧客資産を不適切に運用していたことなどから買収を正式に断念しました。

日本でも11月10日には金融庁がFTX Japanに業務停止命令を発出し、利用者保護などを要請し、翌日11日にはFTX Japanで日本円出金が再開されました。規制を他の国よりも厳しくしていた金融庁に対してはしばしば批判的な声が上がっていましたが、今回の件に関しては金融庁の施策に助けられ感謝しているといった意見が多く見受けられました。

しかし、喜んだのも束の間、11月11日の夜にはFTXが米連邦破産法11条に基づく会社更生手続きを申請というニュースが飛び込んできました。金融庁は10日深夜に金融商品取引法に基づく国内の資産保全命令を出し、FTXJPからは何度も顧客の日本円や暗号資産は全て信託銀行やコールドウォレットに保管されていて無事であることが報じられていました。その後、12月1日にはFTX Japan内の預かり資産に関してはChapter11の対象となる財産には含まれないとの見解が示されたと公式から発表がありました。

米連邦破産法11条(Chapter11)とは

米国における代表的な再建型の倒産法制。日本の民事再生法に相当します。申請後に裁判所の命令で債券の取り立てが停止され、経営陣は債権者と負債の整理や契約の見直しを協議しながら、原則120日以内に再建計画を策定。裁判所の認可を得て、経営の立て直しを目指します。清算型の手続きと異なり、事業継続が前提です。債権者の合意により短期間での再建が可能で、雇用への影響も抑えられます。事前に支援企業を選ぶ場合もありますが、手続きを進めながら探すこともあります。

(三井住友DSアセットマネジメントのHPより引用)

FTX・Alamedaがそもそもなぜここまで損失を出したのか

※真実に関してはSBFのみぞ知るところだと思いますので確定ではありませんが、事件後に出てきたリークなどを元にお話しします。

まず前提として、FTXとAlamedaの関係はどちらもSBFが立ち上げた会社のためずぶずぶの関係であり、FTXでの顧客の注文データから先回りしてAlamedaで注文をすることができるという仕組みを構築していたと考えられています。そして、根本的な原因となったのはAlamedaの資産の大部分がFTTで占められており、さらにそのFTTを担保にAlamedaがFTXから巨額の資金を調達していたということです。

話は溯ること2019年、今年7月に破産した暗号資産ヘッジファンドのThree Arrows Capital(3AC)の共同創業者Zhu Su氏はFTXがほぼポンジースキームであり、危険であることを指摘していたメッセージのやり取りのスクリーンショットを今になって公開しました。

これに関して真偽は分かりませんが、当時公開していないところを見ると、その時は悪いことだと知りながらも一緒に結局SBFのポンジーに乗っかったのではと思われますが、この時点でSBFはZhu Su氏がFTXの内情を知っていることをよく思っていなかった可能性があります(いつリークされるかもしれないので)。

そんな中で、Zhu Su氏率いる3ACがLunaおよびUSTというアルゴリズム型のステーブルコインに資金の多くを入れて運用していることを知ったSBFは、邪魔なZhu Su氏を退場させて口封じをするためにLuna(UST)への攻撃を行ったと考えれば辻褄が合います。

実際5月にLuna(UST)が暴落するわけですが、これによって大きな打撃を受けた3ACは7月に破産し、この攻撃は後にSBFが仕掛けた可能性が高いことが判明しています。

ここまではSBFが仕掛けたことなのでもちろんLunaのショートなどで少なからず利益が出たと思いますが、SBFにとって想定外だったのは、このLuna、3ACの破産によって業界全体、特にレンディング企業などに多大な損失が出たことです。これによって、様々な暗号資産関係の企業に出資をしていたAlamedaが間接的に大きな損失を出したと噂されています。

前提で述べたようにAlamedaとFTXはセットで初めて利益を出すことができる仕組みなので、このAlamedaを救済するためにFTXから顧客資産を流用しました。

そして、最終的には「Alamedaの資産の大部分がFTTである」という内部リークを見たBinanceのCZが「保有するFTTを全て売却する」というツイートをしたことで取り付け騒ぎが発生、結果としてFTTの価格が暴落し、AlamedaおよびFTXが破産というのが一連の流れになります。

一方で、経営状況に関しては、3ACの件がある前からかなり悪化していたという見方もあります。というのも、FTXは2021年8月にはLiquidに1億2000万ドルの資金注入をして日本市場に参入をする足がかりにし、2022年3月には人気NFTであるBAYCを運用するYuga Labsにも巨額の出資をするなど、経営多角化を目指して様々な企業に巨額の資金を投入しました。

また、NBAのステフィン・カリー選手やメジャーリーガーの大谷翔平選手、プロテニスプレイヤーの大坂なおみ選手など著名なアスリートをアンバサダーに起用したり、NBAのマイアミ・ヒートの本拠地のアリーナ命名権を1億3500万ドルで購入、eスポーツチームのTSMの命名権契約を2億1000万ドルで締結するなど広報にも多くの資金をつぎ込んでいました。

さらに、SBFは2021~2022年にかけて3980万ドルの政治献金をし、2024年の大統領選への寄付は最大で10億ドルを行うとも語っていました。

FTX・Alamedaの破産による影響

今回のFTXの経営破たんの規模は、FTXの裁判所への提出書類によると債権者数が100万人を超える可能性があり、負債は100~500億ドルと見積もられています。

今年5月のLunaショックの時もかなりの連鎖倒産などがありましたが、今回のFTXはそれを上回る規模となっているため、その影響は計り知れません。

被害を受けている企業を見ると、やはり著名なVCやレンディング企業が損失を出していることが分かります。また、この表には入れていませんが、シリーズAで投資したSoftbankやTemasek、Paradigmなども損失が出ていると思われます。

これだけの著名VCなどが投資家として入っていたということは、もちろんSBFに対してもDD(デューディリジェンス:投資を行う際に、投資対象となる企業や投資先の価値やリスクなどを調査すること)をしていたはずですが、結果としてみればSBFは詐欺師で皆が彼に騙されたということになります。

確かに彼はMITで物理学を専攻し、大学卒業後に投資会社でトレーダーとしても成功していたという経歴としては申し分ないものを持っていましたし、暗号資産を普及させるために働き、寄付も積極的に行う聖人のようなイメージが出来上がっていました。

また、彼はビリオネアになってからもアディダスのリュックを背負い、米国の議会に登場した際には靴紐も結ばずに登場したり、その特徴的な髪型から日本人の業界人からは通称「アフロ」と呼ばれ親しまれていました。

蓋を開けてみればFTXの顧客資産も流用するなど中身は真っ黒でしたが、VCなどもこれだけの世間的イメージがあれば、それを信用して出資していたという実態が明らかになりました。

今回の事件から得られた教訓

“Not your keys, not your coins(鍵をもっていなければ、あなたのコインではない)”

2014年に起きたMt.Gox事件(当時世界最大級の暗号資産取引所であったMt.GOX社がハッキング被害で破産した事件)、2018年に起きたコインチェック事件(日本最大級の暗号資産取引所であるコインチェックがハッキングを受け580億円相当のコインが流出した事件)などをはじめとして、暗号資産業界においてハッキングは日常茶飯事です。

しかし、このハッキングに関しては盗まれたコイン自体に欠陥があったというよりは、その取引所などのシステムに問題があったため起こったというのがほとんどです。

また、一般的に暗号資産取引所は顧客の資産の大部分に関してはハッキングから守るため、「コールドウォレット」と呼ばれるインターネットに接続されていないウォレットに保管をしているということになっています。このコールドウォレットに関しては「秘密鍵」というものがあり、これが分からない限りは資産が流出する心配はまずあり得ません。

ただし、この秘密鍵については紙に書いて金庫で管理するなどして自身で管理が必要になるため、窃盗や紛失のリスクはあります。暗号資産を取引所に預けるといった場合、コールドウォレットに入れて自身で秘密鍵を管理しているわけではないのでハッキングや横領、破産のリスクがあり、基本的には自分のコインではないと考えるくらいの心構えでいた方が良いです。

これに対してBinanceは「Proof of Reserve」というシステムを発表し、Binanceの口座残高と準備金のスナップショットを提供することで、Binanceが全てのユーザー資産を1:1でカバーする資金と加えて準備金を持っているという証拠とするという仕組みです。

Binanceが発表後、Coinbaseなど大手取引所も同様に資産を開示する流れとなっています。これによって今回のFTXと同様の事態は今後なさそうですが、どんなに大手の取引所だとしても100%安全というわけではないので、「取引所に預けている=自分のコインではない」ということを肝に銘じてリスクヘッジをしていかなければなりません。

※日本の取引所に関しては資金決済法のもと、顧客の暗号資産をコールドウォレットで保管する義務があり、比較的安全と考えられています。実際にFTXJPについても顧客資産は全てコールドウォレット内に保管されていて、Capter11の対象となる財産には含まれないとの見解が示されており、顧客資産は全額返還される見込みです。

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

2022©️myconsulting.co.Ltd

この記事が気に入ったらサポートをしてみませんか?