3月FOMC議事録バランスシート縮小案を徹底分解

※当記事は2022年4月13日にMarket Passにて掲載した記事をリメイクしnoteに投稿したものとなります。Market Pass更新が出来ずご迷惑をおかけし大変申し訳ございません。

はじめに

先日6月FOMC議事録が発表になりました。現在翻訳中ですが、その前に前回の3月FOMCで取り上げられたバランスシート縮小案について解説できたらと思います。

2022年4月6日、3月FOMC会合の議事要旨が発表になりました。

ここでバランスシート(以降BS)縮小に関する情報が議論されていると事前からアナウンスがありましたが、4月5日にハト派(利上げ/金融引締めに対して穏健派)と称されていたブレイナードFRB理事は事前にBS縮小案についての情報を発表しました。

ハト派と呼ばれている彼女が思わぬタカ派発言をしたことにより、市場は一時的に混乱し、債券利回り上昇/株価下落に直面しました。

この記事ではその議事録の中の「Plans for Reducing the Size of the Balance Sheet」 バランスシート縮小案について翻訳し、分解して解説を行っております。

重めな内容になってしまい恐縮ですが、この記事を読んでくださった読者の方のQTについての理解がより高まれば幸いです。

さっそく議事要旨から見てまいりましょう。

3月FOMC議事要旨:バランスシート縮小案についての翻訳と解説

FOMCメンバーは、1月会合後に公表した「連邦準備制度のバランスシート(以下BS)縮小のための原則」に記載されたアプローチと整合性の取れる方法で、連邦準備制度のBSの規模を縮小する計画について引き続き議論しました。議論に先立ち、2017-19年BS縮小時の経験を振り返り、Fedの証券保有高を予測可能な方法で長期的に縮小するために考えられる選択肢が提示されました。すべての選択肢において、2017-19年の縮小時よりも急速な縮小ペースを特徴としています。SOMAポートフォリオの証券償還について、月間上限額の大きさが主な選択肢の違いとなりました。プレゼンテーションでは、各選択肢が資産の流出中および流出後のバランスシートに与え得る影響について言及されました。また、委員会がSOMAの米国財務省短期証券(1年以内の短期の米国債のこと)の保有に関して検討できる代替的アプローチや、SOMAポートフォリオの規模が委員会の政策実施のための十分な準備金の枠組みに合致する水準に近づくと、FRBがバランスシートの流出を最終的に減速し、停止できる代替的な方法も紹介されました。

【用語解説】

SOMAとは、System Open Market Accountの略称で、公開市場操作で取得した債券などの資産を管理する口座です。所謂買いオペ、売りオペ用口座ですが、ここにFedのバランスシートとよく称されるFedの資産が管理されています。SOMAはNY連銀に置かれ、NY連銀スタッフが管理します。実際の公開市場操作はFOMCから指示を受けたNY連銀の公開市場取引デスク(Open Market Trading Desk)が行っており、その取引内容はSOMAに記帳されます。

下記が2003年6月から2022年3月までのSOMAのポートフォリオの推移です。

Fedのバランスシートは2019年のコロナショック以降、現在に至るまで8兆ドルを超えるまで膨れ上がりました。

ポートフォリオの中身を見てみると、米国財務省短期証券(T-bill)が4%、利付米国債(Notes& Bonds)が59%、米国物価連動国債(TIPS)が5%、米国不動産担保証券(MBS)が32%という構成になっています。

Source: System Open Market Account Holdings of Domestic Securities

Source: System Open Market Account Holdings of Domestic Securities

Source: System Open Market Account Holdings of Domestic Securities

この、SOMAに管理されている資産のどれを、どのくらい、どのように、小さくしていくかがこの話題の焦点です。議事録に戻りましょう。

すべてのFOMCメンバーが、インフレ率の上昇と労働市場のタイトな状況によって、2017年-19年の期間よりも速いペースで保有証券を減少させ、次回の(5月の)会合でBSの縮小を開始することに同意しました。FOMCメンバーは、主にSOMAで保有する証券から受け取る償還金の再投資額を調整することで、Fedの保有証券を予測可能な方法で時間をかけて削減する必要があることを再確認しました。SOMA の元本償還は、月次の上限を超えた分は再投資されます。参加者からは、償還させる月次の上限が比較的高くても、上限がなくても構わないとの意見が複数ありました。また、財務省短期証券の月間上限は、市場機能に対する潜在的なリスクを考慮する必要があると指摘するメンバーもいました。FOMCメンバーは、財務省短期証券の月間上限を 600 億ドル程度、エージェンシーMBSの月間上限を 350 億ドル程度とすることが適切であろうとの見方で概ね合意しました。また、市場環境が許す限り、上限は3ヶ月またはそれよりやや長い期間で段階的に導入することが可能であるとの意見で概ね一致しました。

【用語解説】

MBSとは、Mortgage Backed Securitiesの略で「不動産担保証券」のことです。米国では住宅ローンの貸し出しリスク分散などの観点から住宅ローン債権の多くが証券化されており、債券市場では米国債と同様、重要な投資対象となっています。Fedが購入対象とするのはエージェンシーMBSと呼ばれる証券で、政府系住宅金融会社が元利支払いを保証した証券です。

Fedが保有する国債が満期を迎えると、Fedは米財務省から償還金を受け取ります。Fedがこの償還金を国債に再投資しなければ、FRBのBS上、資産の部における財務省証券の金額は減少します。これが所謂BS縮小です。

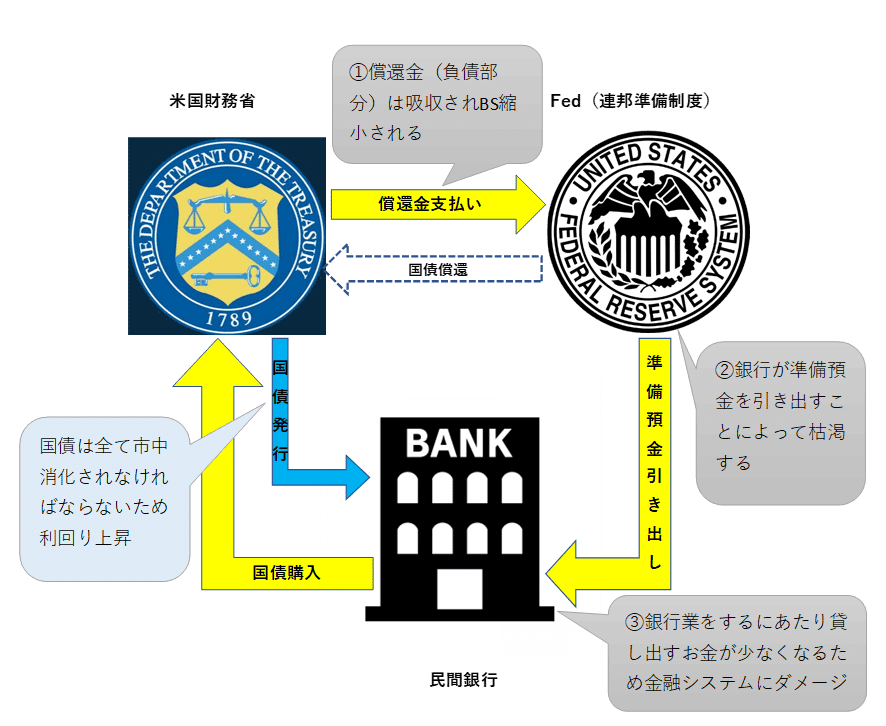

下記は筆者が作成したBS縮小のイメージ図です。

資産増加の部分の国債もしくはMSBを償還させることでFedは米国財務省から償還金の支払いを受け、負債増加部分の当座預金を吸収することによりBSを縮小させるのです。

FOMCメンバーたちは、財務省短期証券(T-bill)の上限設定に向けたアプローチと、BSの規模を縮小する委員会の計画の中でFedのT-billが果たすべき役割について議論しました。多くのメンバーは、まず利付債を毎月上限額まで償還させ、財務省からの利付債の元本支払いが上限額を下回る月にT-billを償還させることが適切であると判断しました。このアプローチによってT-billを償還することで、通常財務省の償還総額は毎月の上限額(600億ドル)まで届きます。複数の参加者が、T-billは民間部門から安全かつ流動性のある資産として高く評価されており、SOMA の債券保有額が減少すれば、財務省は一般向けの債券発行を増やすことができるため、FedのT-billの保有額を長期目線で減少させることは適切であるとの意見を述べました。さらに、参加者は概して、Fedの十分な準備預金運用の枠組みの下では、大規模なT-billの保有を維持する必要はないと指摘しました。以前の準備預金不足の体制では、T-billは、短期金利をコントロールするために必要な時に銀行システムから準備預金を引き抜くためのツールとして有効だったのです。2.3名の参加者は、既発の財務省証券に関して中立的なポートフォリオを維持したい場合、一部においてT-billを保有することが適切であるとコメントしました。

【用語解説】

利付国債:約束された表面利率(クーポン)が決まっており、米国財務省は保有者に対して毎年その約束された利子を支払う

国庫短期証券(T-bill):1年未満の国債で、一般的に割引債として発行される。例えば99円で発行され、半年後には100円で償還されるものなど

FRBの目論見としては、イールドカーブをスティープ化させ、長期金利を上昇させることによって金融システムの安定と、実質的な利上げの両方を果たしたいのです。

なぜSOMAのポートフォリオから利付債を優先的に償還させて減らし、上限を超えた分で利付国債ではなくT-billに再投資する方がいいのでしょうか。それは、タームプレミアム機能を正常化させたい思惑に基づいたものになります。

【用語解説】

タームプレミアムとは、期間の長さに伴う上乗せ利回りのことです。

債券市場では、一般的に残存年限の短い債券よりも、長い債券の方が利回りが高くなります。これは償還までの期間が長い分、価格変動や流動性などのリスクが高まるため、投資家が期間に対する見返りを求めるからであるとされています。「明日お金返すね」と「10年後にお金返すね」のお話です。タームプレミアムが低下すると、イールドカーブはフラット化します。

つまり逆イールドが起こっている現在の状況ではタームプレミアムが正常に機能していない状況なのです。それは、Fedがコロナショック以降緩和のために市中から利付国債を買い続けてきたことに起因する歪みが現れているのです。Fedが利付国債を購入せず、100%利付国債が市中で消化されることになれば、理論的にはタームプレミアムが正常に働き、短い年限の利回りは低く抑えられ、長い年限になればなるほど利回りは高くなると考えられているからです。イメージとしては下記のようにツイストスティープニング(少なくともスティープ化)させたい意向でしょう。

MBSの償還に関して、概ね参加者たちは、MBSの元本償還は妥当な金利シナリオの範囲では、提案された月次上限(350億ドル)を下回る可能性が高いが、上限はMBS 保有額が過度に減少することを防げると指摘しています。一部の参加者は、主に再投資の調整を通じて財務省証券と政府機関証券を売却する提案されたアプローチでは、MBSの保有は、何年にもわたってFedの資産保有にかなりの割合を占めることになると指摘しました。参加者は、バランスシートの整理が十分に進んだ後、長期的に財務省証券を中心としたSOMAポートフォリオへの移行を適切に進めるために、エージェンシーMBSの売却を検討することが適切であるとの見解で概ね一致しました。MBSの売却プログラムを実施する委員会の決定は、前倒しで発表されるでしょう。

MBSは上記で解説したように住宅ローン債権(誤字ではなく、ここでは「債権」です)を証券化したものなので、比較的長期の債券になります。従って、自然償還させるには年月が必要になるので、今回合意された月次上限の350億ドルに償還額が満たないという指摘が議事録ではされています。従って、今回「正常化」に向けてMBSを市場に売却して市場から資金を回収、消化する売りオペ(所謂金融引締め)が検討されているということです。具体的な開始時期は今回明言されていませんが、FOMCメンバー内で合意が取れている様子ですので遠くない将来起こり得る可能性の高いオペレーションであるということは覚えておくと混乱が少ないでしょう。

複数のメンバーが、委員会の十分な準備預金の運用の枠組みに合うような将来の準備預金水準が極めて不透明であることを指摘しました。このような背景から参加者は、準備金残高が委員会が十分であると判断する水準を下回ったら、まずバランスシートの規模の縮小を遅らせ、それでも不足するなら停止し、それによって非準備預金の負債が時間とともに増加しても準備金をより緩やかに減少させることが適切であることに概ね同意しました。参加者は、前回のバランスシート縮小のエピソードから学んだことが、十分な準備預金の水準に達するための当委員会の現在のアプローチに活かされるべきであり、金融市場の状況や準備預金のニアミス指標を注意深くモニターすることが、流出ペースの調整に役立つとの意見に同意しました。数名の参加者は、前回の流出エピソードには存在しなかったSRFの設立により、委員会が比較的急速に準備預金を減少させるバランスシート削減アプローチを採用した場合に発生しうる、予期せぬ金融市場の圧力に対処できると指摘したが、他の数名は、このファシリティが十分な準備預金の代替となることは意図していないと指摘しました。参加者は、経済・金融情勢を踏まえ、委員会がバランスシートの縮小に向けたアプローチの詳細を調整する用意があることが重要であることに概ね合意しました。

同委員会のバランスシート縮小計画に関する決定は今回行われなかったが、参加者は、同計画が大幅に進展しており、同委員会が早ければ5月の次回会合終了後にバランスシート縮小のプロセスを開始できる状況にあることに合意しました。

上記でも述べたように、Fedが保有する国債が償還に伴い、米財務省から償還金を受け取ります。償還金を再投資しなければ、Fedのバランスシート上、資産の部における財務省証券の金額は減少します。しかし米財務省は、財政収支に変化がない限りは、また新たに国債を発行して得た資金を使い、Fedに支払う他の国債の償還金を賄わなければならないのです。

そして、民間銀行が、この米財務省の新規発行国債を購入し、その購入原資としてFRBに預けている準備預金を用いれば、FRBのバランスシート上、負債の部における準備預金が減少します。この結果、資産の部の財務省証券、負債の部の準備預金について、それぞれの残高が減少し、FRBのバランスシートは縮小します。なお、超過状態にある準備預金の残高減少は、民間銀行の余剰資金縮小を意味します。下記の図がそのイメージになります。

行き過ぎた流動性の現象は金融システムにダメージを与えます。銀行は短期金利でお金を借り、長期金利でお金を借り出しているのですが、お金が借りられない現象が起こると民間企業への貸し渋りや貸し剥がしにつながります。

前回のバランスシート縮小時にはこれが混乱材料となり、株価は3カ月に渡って下落しました。流動性がなくなり、マーケットが悲鳴を上げたため、同じ轍を踏まないようにと用意されたのがSRFなのです。

【用語解説】SRFとはStanding Repo Facilityの略で、これは、基準を満たした金融機関が迅速かつ容易に国債を中心とした証券を現金に換えられるようにするものです。SRFの狙いは、短期金融市場の安定を確保し、それを通じて金融政策をより効果的にするものです。前回のBS縮小局面では準備預金が急激に減少し、金融システムに混乱を来したため、常設の仕組みを作り、何らかのショックが起こっても、金融機関がそのファシリティを随時利用することで、市場の混乱を自動的に防ぐことが議論され、設置に至りました。2021年7月から開始されています。

このSRFの機能についてはFOMCメンバーの中でも判断が分かれており、画期的で安定を保てるのでBS縮小を急いでも問題ないとするメンバーがいる一方、この機能に懐疑的で、準備預金が大きく減少する危険性を含んでいるため、BS縮小規模と期間で調整すべきと考えているメンバーもいるようです。

おわりに

以上が3月FOMC議事録のバランスシート縮小案の翻訳と解説でした。今後機会があればその縮小がどのように進んでいるかお話できればと思います。

この度も長い記事にお付き合いいただきありがとうございました。

BS縮小案が皆様の参考になれば幸いです。