井村ファンド(kaihou)買い?様子見?

結論

井村氏を信用するのであれば買い

これに尽きると思います。

ついに井村ファンド始動

ついに待ちに待った井村ファンドこと「匠のファンド かいほう」が発表されたので、その目論見書を読んでみての感想です。

ずーっと楽しみにしていました!

詳細と正確なところはは下記を参照のこと↓↓

めちゃくちゃ勉強になる&本気度が伝わってきます。

ざっくり言うと脳筋運用によるバリュー株投資信託

目論見書の中で何度も登場する言葉が2つあります。

それは、

ハードルーティン

αスコア

です。

極論していえば、このファンドの特徴はこの2つをもとに井村氏と竹村氏が運用しているという点に尽きます。

要するに買いかどうかの判断は、この点にお金を賭けられるかということです。

ハードルーティン

このファンドの最大の特徴は、まあハードワークで運用しますということです。個人的にはこの点が一番信用できるところだなと思いました。

目論見書を見てみると、

はい、完全にいかれてますねー。

これは井村氏が個人投資家の時代からずっと言ってるやつですが、適時開示の全件チェックとか完全に常軌を逸しています。

この点に関しては、過去の動画とか発言とかを見ている限り、かなり信頼していいのかなと思っています。

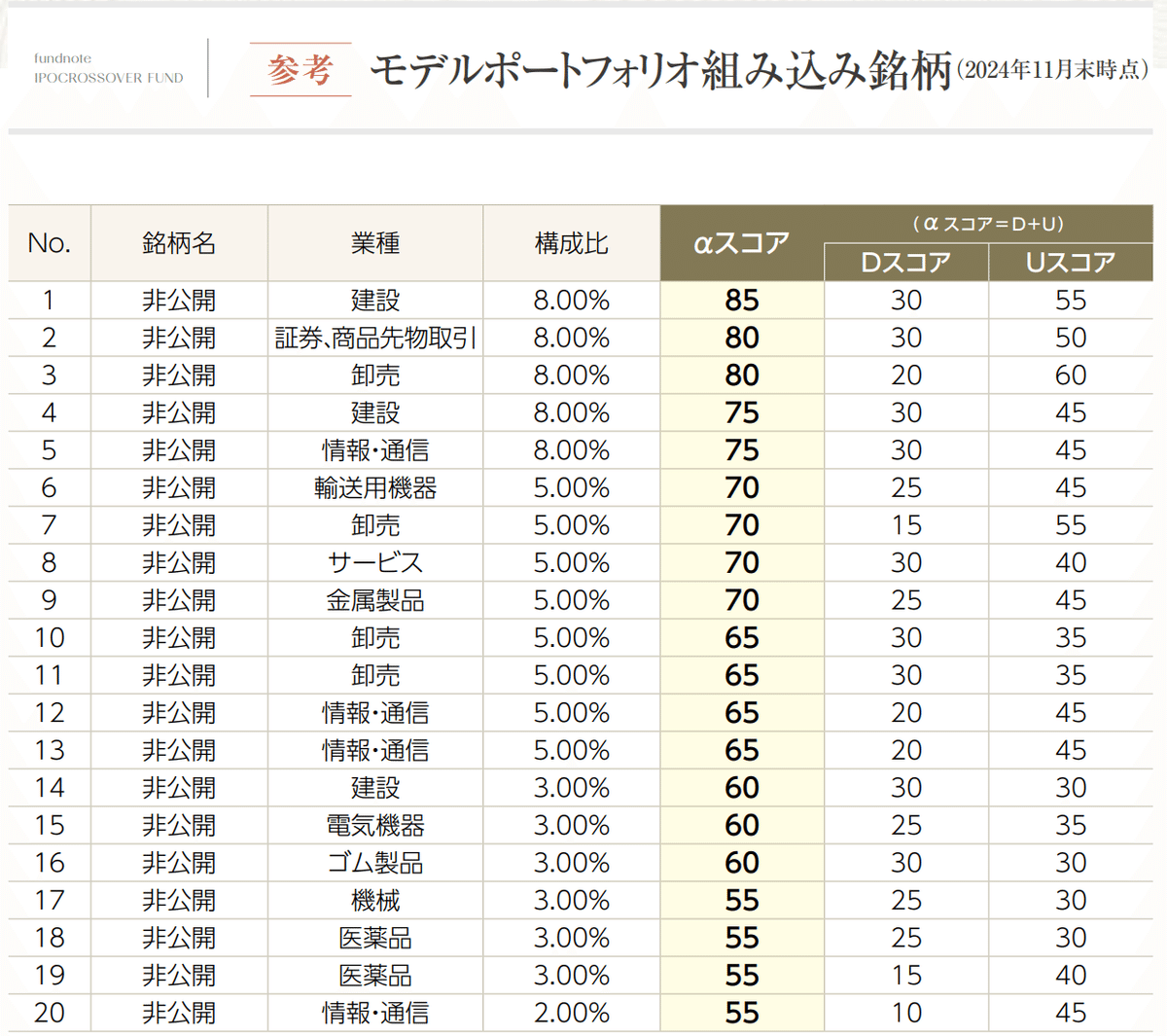

αスコア

もうひとつのポイント「αスコア」ですが、目論見書から抜粋すると定義は次のようになっているらしいです。

うん。何か書いてあるようで何も書いてないですね。

とりあえず、図にしてみるとこんな感じかなと思います。

資料に出てくるUとDは、たぶんアップサイドとダウンサイドのことだと思います(資料にはそんな風に読み取れるように書いてありました)

つまり、上昇期待が7、下落リスクを3、という重みづけした合計がαスコアをということみたいです。

とはいえ、肝心のDとUの算出方法は記載されておらず、この点に関しては透明性がないな~と思いました。

逆に言うと、この点がこのファンドの独自性であり企業秘密になる核心部分だと思います。

イメージ:中小型・割安・下落リスクが小さい

たった20銘柄です。

今のところ銘柄名に関しては非公開になっています(たぶん)

この点でも透明性はあまりないという感じを受けます。とはいえ、これも市場への配慮であったりとかそういう理由があるのかなと思います(投資信託をあまり知らないので、これがお作法とかだったらずみません・・)

また指標的にどんな銘柄に投資しているかというと、

特徴は3つだと思います。

大型株ではない

割安

下落リスクが小さい

個人的にこういう投資が好きなので好印象です。

運用コスト

詳細と正確なところは「請求目論見書P14」を見ていただきたいのですが、ざっくりまとめると下図のような感じです。

基本報酬額が1.87%なのは高いと思う人も多いかもしれませんが、アクティブファンドであればこんなもんなのかなと思います。

また実績報酬に関してですが、

難しい単語が並んでいてよく分からなかったのでChatGPTに聞いてみたら下記のような回答が返ってきました

実績報酬の仕組み

1. ハイ・ウォーター・マークとはハイ・ウォーター・マークとは、基準価額が過去に達した最高値(必要収益率を加味)を基準とする仕組みです。

この値を超えた収益部分にのみ実績報酬が発生します。つまり、過去の損失が回復される前に報酬が発生することを防ぐ役割を果たします。

2. 実績報酬の計算方法実績報酬は、基準価額(投資信託の基準価値)がハイ・ウォーター・マークを超えた際、その**超過額に対して22%(税抜20%)**が課されます。

ハードルレート(年6%)を基準価額に加算して計算します。

3. 具体例ハイ・ウォーター・マークは、例えば10,000円と設定されます。

第1計算期間以降の各6カ月末や毎計算期間末に基準価額がこの値を超えた場合、超過部分に対してのみ実績報酬が発生します。

たぶん一定以上成功したら成功報酬もっともらうねってことだと思います。

こういう考え方が正しいのかわかりませんが、年6%の成果を上げてやっとより成果報酬が得られるので、信託期間が10年であることを考えると、

5年の運用で、33%のリターン(1.06^5)

10年の運用で、79%のリターン(1.06^10)

の運用益を出す必要があり、最低これ以上のリターンを追求してくれるということだと思うので、悪い選択肢ではないのかなと感じます。

あえてひねくれた見方をしてみる

過去の井村さんの動画や発言などを見ている限り、この設計はより高い成果を出すインセンティブになるので、本気で懸けているんだなという気がしています。

信託金の限度額は1,000億円とのことなので、投資信託が大きくなって大型株にしか投資できなくなるみたいなこともないのかなと思います。

個人的には井村氏が好きなのでかなり井村バイアスがあり、このままではまともな判断になりません(イナゴはしたことないけど考え方とかは参考にしてますし)

そこでこのバイアスをあえて外してみた見方をしてみます(ここまで性善説すぎるので性悪説で考えてみるぞ)

1,000億円集まればその時点で報酬額が18.7億円

実績報酬が設けられていますが、別にそんなにパフォーマンスが出なくても信託金の限度額である1,000億円が集まっていれば、毎年約19億円が舞い込んできます。

井村氏のことがどこぞのだれか知らない個人だとしたら、この運用設計は逆にお金吸われておしまいなんじゃない?と思ってしまうかもしれません。

ハードルレートは魅力的じゃないかも

ハードルレートが年6%と設定されていますが、2024年のインデックス投信のパフォーマンスはだいたい

S&P500:37%

オルカン:29%

NASDAQ:33%

日経平均:15%

TOPIX:16%

(FANG+:53%)

(米国30年債利回り:4.82%)

となっており、そんなに魅力的な数字には見えないかもしれません。

一番安全といわれる米国債を買って10年寝かせておくだけで、いまの利回りだと雑な計算で1.042^10=1.6倍になります(為替リスクはありますが)

再び結論

最初にも書きましたが、結論

「井村氏を信用するのであれば買い」

どこまでいってもこれに尽きると思います。

最後に

個人的には井村さん推しなのでぜひ頑張ってほしいな~と思います。

一方で昔有名な人が「人は社会貢献とか言い出すとどんどん衰退していく」という言葉を残しているのもあったりでどうなんだろうと思ったりもしています。これは会社経営に関する言葉ですが投資に関してはどうなんですかね。

最後に私自身は買うかというと、、買いません。

投資は企業分析したりその企業を目指していることとかやっていることとかを知るのが面白くてやっているので、投資信託自体好きじゃないからです(積立投資もポイントもらうためだけにやってるので、投資資金足りなくなったらガシガシ売ってます)

なんでこの記事書いたんだよって感じですね・・

余談

これめちゃくちゃ参考になったので抜粋

肝に銘じます。

おしまい。