デュアルモメンタム投資|Portfolio Visualizerのシミュレーション結果の見方 #4

前回の記事では「Portfolio Visualizerの使い方」として、デュアルモメンタムのシミュレーションをする為の設定方法について解説しました。リンクもつけてありますので、皆さんでもその結果を確認できたかと思います!

今回の記事では、シミュレーションの結果の見方をポイントを絞って見ていますので、最後まで読んで理解を深めて下さいね。

初めは良く解らないかもしれませんが、一度理解できてしまえば難しい事はありません!

Portfolio Growthの解説

シミュレーションモデルとベンチマークのリターングラフです。

下段にチェックボックスがありますが、対数スケールのオン・オフ、インフレ調整のオン・オフが出来ます。

対数スケールのオン・オフでは、そのスケールで直線的に右肩上がりとなっているかや、リスク(ドローダウンなど)を直感的に捉える事が可能です。

切り替えながら確認する事をオススメします。

Performance Summaryの解説

シミュレーションを実行すると結果が表示されます。

Performance Summaryでは、総合的なシミュレーション結果が表記されます。

Start Balance:初期資金(ドル)

End Balance:シミュレーション終了時の資金(ドル)

Annualized Return (CAGR):年平均成長率

初期資金が年にどれくらい成長しているのかを確認する為の数字です。算術平均とは異なりますが、初期資金に対しそのまま掛け算することで過去のリターンをシミュレーションする事ができます。未来も計算はできますが、あくまでも過去のリターンが続けばという前提になりますね。Standard Deviation:標準偏差

一言で上下に対するバラツキの割合です。良くリスクとして表現されます。

投資のリターンの変動幅を測る指標となり、具体的には、投資のリターンが平均からどの程度離れているかを示します。標準偏差が大きいほど、リターンの変動幅が大きくリスクが高いことを意味します。逆に標準偏差が小さい場合は、リターンが平均に近く安定したパフォーマンスを示します。Best Year:過去のシミュレーションの年単位での最大のパフォーマンス

Worst Year:過去のシミュレーションの年単位での最低のパフォーマンス

Maximum Drawdown:月換算での最大のドローダウン

日単位では無いので注意が必要です。日単位で見た場合にはこの結果よりも最大ドローダウンは深い可能性が高い為、気になる方は株価データを取得して計算してみると良いでしょう。Sharpe Ratio:

取ったリスクに対し、どれだけのリターンを得られたのかの効率を示す指標で数字が高い方が好ましいです。また、計算式を記載するとイメージできるかと思います。

シャープレシオ=(平均リターン-無リスクリターン)/標準偏差

無リスクリターンとは配当や利子ですが、深く考えずに「リターン/リスク」と捉えてしまえばモデルのパフォーマンス指標だと認識できるはずです。

詳細を知りたい方はPortfolio Visualizerのドキュメントを参照したり、ネットなどでも調べてみて下さい。Sortino Ratio:

シャープレシオと似た指標ではありますが、ソルティノレシオは下落方向のみ、つまりマイナスのリターンのみを取り出して算出します。

ソルティノレシオ=(平均リターン-無リスクリターン)/下方標準偏差(下振れリスク)

数字が高いほど、下振れリスクに対して効率的にリターンを得ていることを示します。リスクに見合ったリターンを得られているかという事ですね。Benchmark Correlation

シミュレーションの際に設定したベンチマークとどれだけ連動しているか、相関係数を示している指標です。

1に近いほど連動し、0で無関係、1で逆の値動きとなります。

相関係数については、デュアルモメンタムにおいては非常に重要な要素な為に別途記事にしますので、本記事では簡単な解説のみにします。

Annual Returnsの解説

Annual Returnsでは、シミュレーションに利用した各銘柄(ticker)の年次リターンを確認する事が出来ます。

普通に見てしまうとそうなんだ。という事で終わってしまいがちですが、詳細を見てみると例えばGLDと比較してみるとSPYはプラスでも、GLDはマイナスの年がある事などが把握できたりしますね。

今後のモデル構築時には重要なものとなりますので、悩んだ時はAnnual Returnsの表やグラフを確認してみると良いでしょう。例え相関係数が1に近しい数字であったとしても、各年度でのリターンが異なるケースがあるなどに気がつく事ができる筈です。

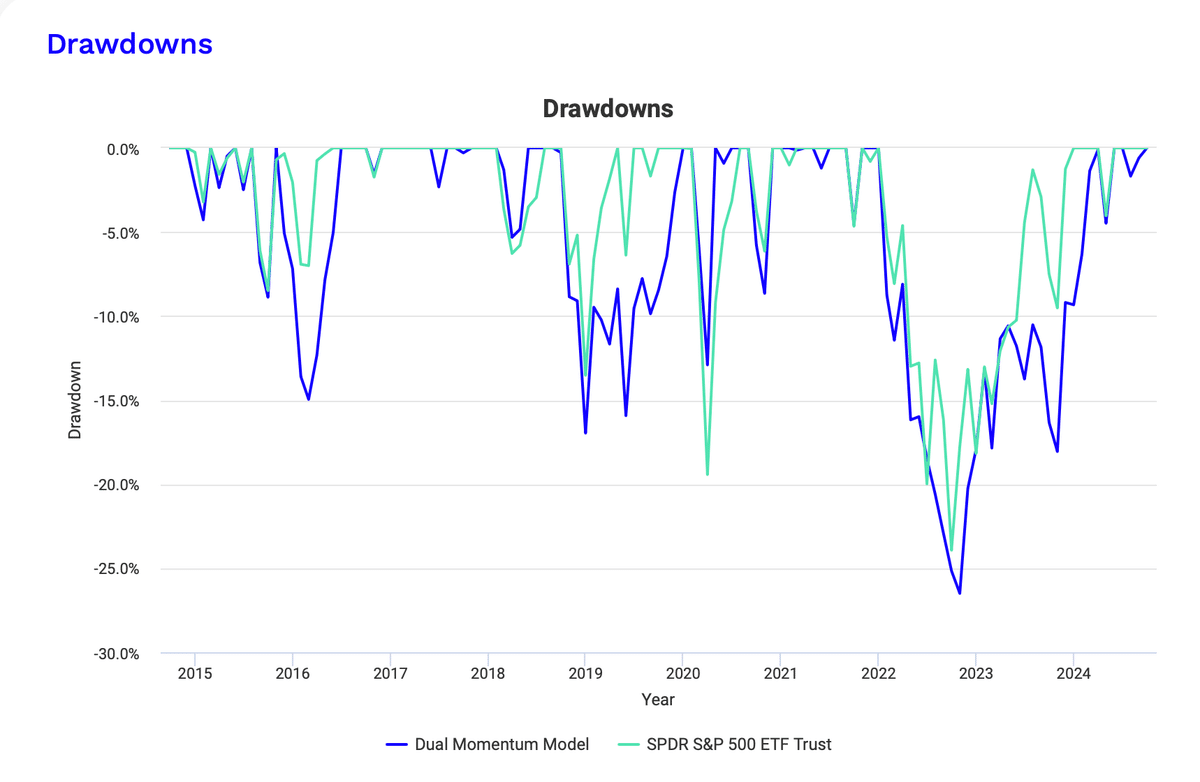

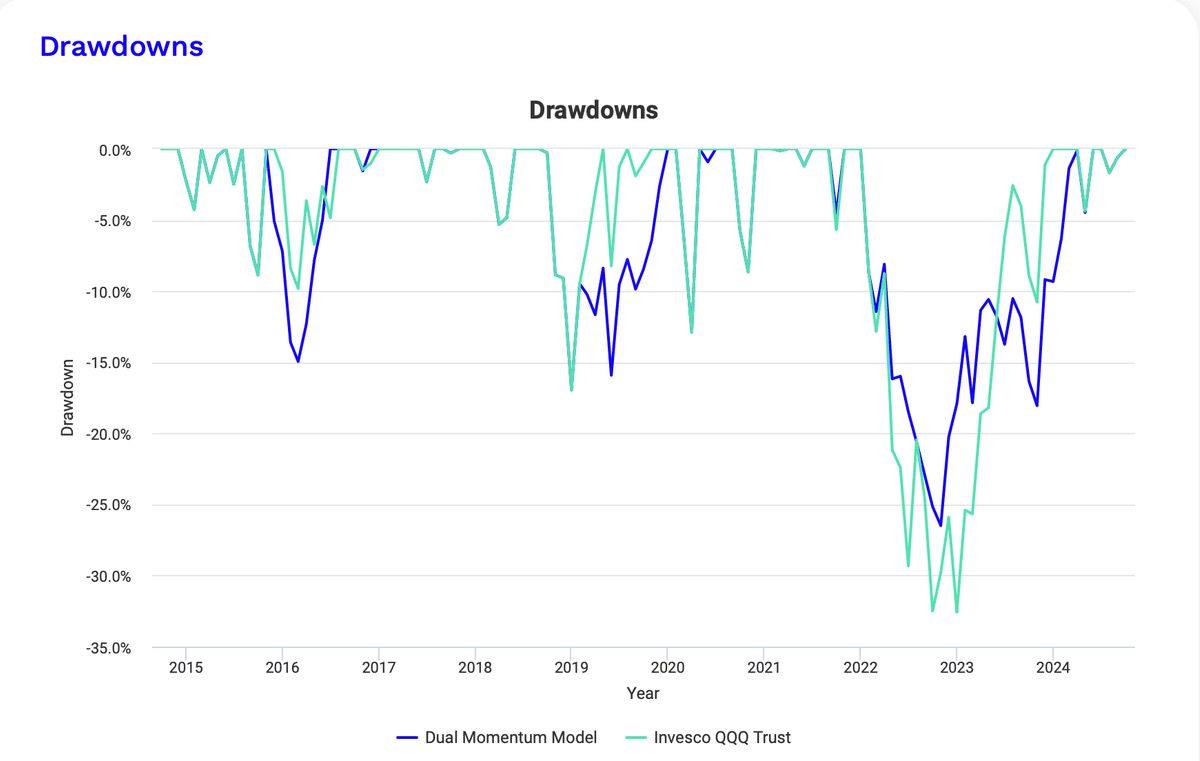

Drawdownsの解説

ドローダウンでは、ベンチマークとデュアルモメンタムのシミュレーションを実施したモデルの比較を確認する事が出来ます。

今回のシミュレーションでは、相対モメンタムの銘柄(ticker)にS&P500(SPY)よりリスク(ドローダウン)も高い、Nasdaq100(QQQ)を採用しているにも関わらず、S&P500(SPY)並みのドローダウンで済んでいる事が確認できるかと思います。

参考までに、Nasdaq100(QQQ)との対比も記載しておきますが、デュアルモメンタムのモデルの方がドローダウンが浅く、優れている事が確認出来ます。

Drawdowns for Dual Momentum Modelの解説

Drawdowns for Dual Momentum Modelでは、対象のモデルでの過去最悪からトップ10分のドローダウンとその期間、時期を確認する事が出来ます。

優れたデュアルモメンタムのモデルを見つける事が出来れば、SPYやQQQといったインデックスよりも圧倒的に短い期間でプラス圏に到達する事も可能です。

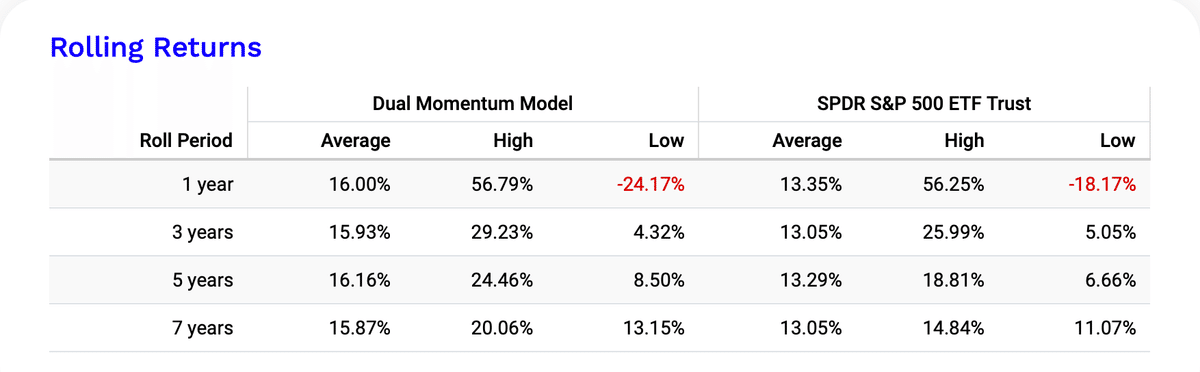

Rolling Returnsの解説

ローリングリターンとは、特定の期間ごとに定期的に計算されるリターンのことです。通常、一定の期間(例えば1年、3年、5年)ごとに、リターンを計算し、その期間を少しずつずらして繰り返し計算する方法です。

例えば、2019年から2021年、2020年から2022年の期間という様に、シミュレーションを実施したすべての期間における平均リターン、最高リターン、最低リータを把握する事が出来る非常に重要な内容です。

例えば、皆さんがシミュレーションした期間において最高値でこのモデルを稼働させてしまったとした場合、

1年間の期間:-24.27%

3年間の期間:4.32%

つまり、シミュレーションを実施した期間では、最悪のケースでも3年継続できていればプラ転したという事が解ります。(注意:無料プランではシミュレーションが過去10年分に限定)

尚、Portfolio Visualizerでは1年、3年、5年…といった期間ですが、自身で計算する事で、1M〜12M、1Y〜10Yなどといった確認もできますので、気になる方はchatgptに聞きながら計算してみて下さい。

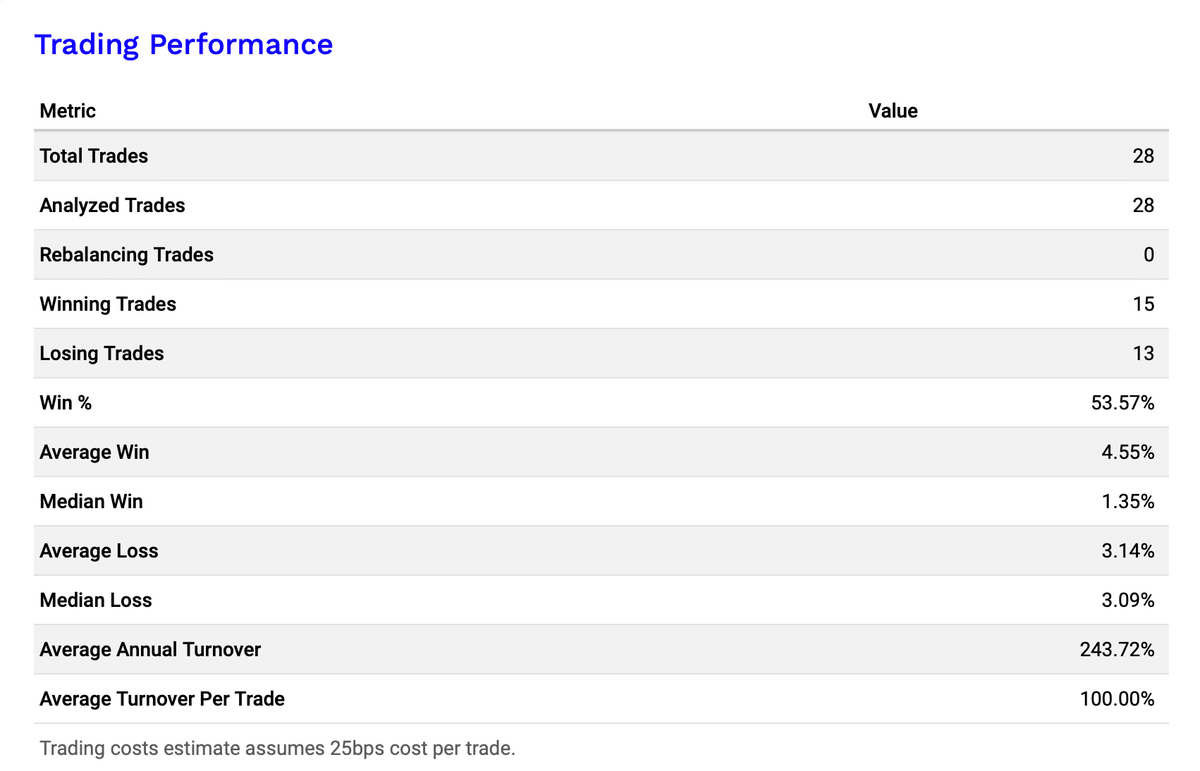

Trading Performanceの解説

トレーディングパフォーマンスでは、シミュレーションしたモデルのトレード回数やリバランス回数、勝利回数・勝率、負け回数・負率などを確認する事が出来ます。個人的には勝率以外はあまり気にするところはないかなといった感じです。

Model Tradesの解説

モデルトレードでは、シミュレーションしたモデルでの各期間の過去の保有銘柄(ticker)とパフォーマンスを確認する事が出来ます。

絶対モメンタムの知識があれば、どの期間が絶対モメンタムがプラス期間であったかなども確認できます。

また、シグナル(最新の期間で保有すべき銘柄判定)を確認する項目でもありますが、残念ながら無料プランでは見る事ができません。尚、ベーシックプラン以上であれば確認が可能です。

Risk and Return Metricsの解説

この項目については、更に難しい内容になりますので、別途記事にしたいと思いますが、いつくか紹介するとAlpha (annualized)などは、ベンチマークに対してどれだけ優れているかといった非常に重要な指標となります。

また、betaはベンチマークに対して、どれだけ敏感に反応するかを示しています。

ややこしくなってきましたね(笑)、一気に詰め込んでも仕方ないので気になれば調べてみるという方が良いかも知れませんね。

まとめ

Portfolio Visualizerのシミュレーション結果の見方を解説し、ここまででデュアルモメンタムの概要と、その結果の把握の仕方について学んで貰えたかと思います。

次回の記事では、デュアルモメンタム投資をする上で、最低限必要な銘柄をリスト化していますので、合わせて読んで理解を深めて行きましょう。

いいなと思ったら応援しよう!