ウクライナ戦争で米国の欧州向け石油輸出が新たに急増/ウォールストリートジャーナルを読む

War in Ukraine Drives New Surge of U.S. Oil Exports to Europe

ウクライナ戦争で米国の欧州向け石油輸出が新たに急増

With the West mostly shunning Russia's oil and gas, U.S. crude exports increase

欧米がロシアの石油・ガスをほぼ敬遠する中、米国の原油輸出が増加

A year of war in Ukraine is revitalizing U.S. oil exports as a source of financial influence and geopolitical power.

ウクライナでの1年間の戦争は、米国の石油輸出を経済的影響力と地政学的パワーの源として活性化させている。

As the West has shunned most Russian energy, unleashing a pressure campaign against the Kremlin's petroleum revenues, record U.S. crude exports have helped fill the gap in Europe with the oil needed to produce gasoline, diesel and jet fuel.

西側諸国がロシアのエネルギーを敬遠し、クレムリンの石油収入に対する圧力キャンペーンを展開する中、米国の原油輸出が記録的に増加し、ガソリン、ディーゼル、ジェット燃料の生産に必要な原油がヨーロッパで不足していることを補うのに役立っている。

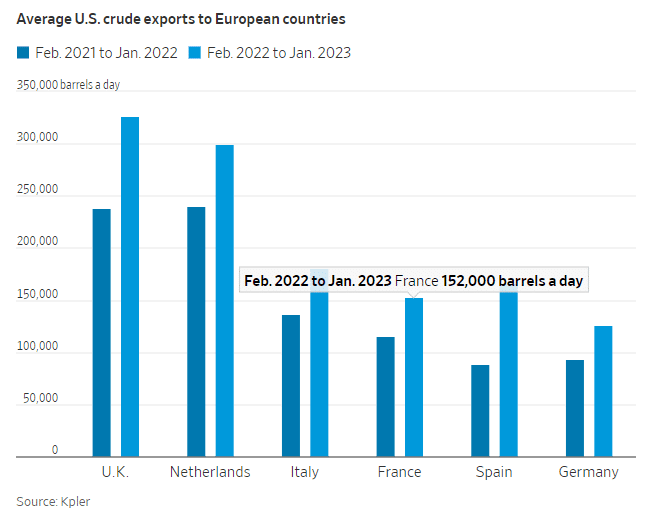

Since February 2022, when Russia invaded Ukraine, to the continent jumped 38% compared with the previous 12-month period, according to ship-tracking firm Kpler. A fleet of skyscraper-size tankers carried more crude to Germany, France and Italy—the European Union’s largest economies—as well as Spain, which alone boosted purchases by about 88% over the period.

船舶追跡会社Kplerによると、ロシアがウクライナに侵攻した2022年2月以降、欧州大陸への原油輸送量は前年同期比38%増となった。超高層ビルサイズのタンカー船団が、EUの最大経済国であるドイツ、フランス、イタリア、そしてスペインに多くの原油を運び、スペインだけでもこの期間に購入量が約88%増加した。

The pull of oil shipments from the Gulf Coast to Europe, which Kpler pegged at 1.53 million barrels a day in January, has in recent months made the continent a larger destination for U.S. crude than Asia.

メキシコ湾岸からヨーロッパへの原油輸送は、Kplerが1月に日量153万バレルと発表したように、ここ数ヶ月でアジアよりもヨーロッパ大陸の方が米国産原油の出荷先として多くなってきている。

The growth in exports marks the latest milestone in the revival of U.S. oil production after years of dwindling market clout. Petroleum exports supported Allied countries during both world wars, but output then slid, along with the country’s sway over global markets.

メキシコ湾岸からヨーロッパへの原油輸送は、Kplerが1月に日量153万バレルと発表したように、ここ数ヶ月でアジアよりもヨーロッパ大陸の方が米国産原油の出荷先として多くなってきている。

Now, the shale boom in hydraulic fracturing and horizontal drilling has made the U.S. a major producer again, tapping gushers of fossil fuels ready for delivery to destinations opened by the Ukraine conflict.

メキシコ湾岸からヨーロッパへの原油輸送は、Kplerが1月に日量153万バレルと発表したように、ここ数ヶ月でアジアよりもヨーロッパ大陸の方が米国産原油の出荷先として多くなってきている。

Now, the shale boom in hydraulic fracturing and horizontal drilling has made the U.S. a major producer again, tapping gushers of fossil fuels ready for delivery to destinations opened by the Ukraine conflict.

現在、水圧破砕と水平掘削によるシェールブームで、米国は再び主要な生産国になった。ウクライナ紛争によって開かれた目的地に向けて、化石燃料を供給できるようになったのだ。

U.S. natural gas shipments to Europe more than doubled last year, according to the White House, cushioning the continent’s households and manufacturers after Russia throttled supplies. Analysts say surging U.S. crude production helped to calm markets as the West restricted most Russian exports with bans and novel price caps in recent months.

ホワイトハウスによると、米国の欧州向け天然ガス出荷量は昨年、2倍以上に増加し、ロシアが供給を制限した後、欧州大陸の家庭や製造業者を圧迫している。アナリストによると、西側諸国がここ数ヶ月、禁止令や斬新な価格設定によってロシアの輸出の大部分を制限していたため、米国の原油生産の急増が市場の沈静化に役立ったという。

“America is back in the most predominant position it has been in world energy since the 1950s,” said Daniel Yergin, an energy historian and vice chairman of S&P Global. “U.S. energy now is becoming one of the foundations of European energy security.”

「アメリカは1950年代以来、世界のエネルギーにおいて最も優位な立場に戻っている」と、エネルギー歴史学者でS&Pグローバル副会長のダニエル・ヤーギンは述べている。「米国のエネルギーは今、ヨーロッパのエネルギー安全保障の基盤のひとつになりつつある」。

With oil, a widening price gap between European and U.S. crude has turned trans-Atlantic shipments into a lucrative proposition for oil traders and, increasingly, speculators.

原油では、欧州産と米国産の原油の価格差が拡大し、大西洋横断輸送が石油トレーダーや、次第に投機筋にとって利益を生む提案に変わってきている。

Production at North Sea oil fields between the U.K. and Norway has long tapered, buoying the Brent benchmark seen by investors as a global price gauge. At the same time, U.S. drillers produced a near-record 11.9 million barrels a day in 2022, according to the Energy Information Administration, which projects record highs this year and next.

英国とノルウェーの間にある北海油田の生産量は長い間先細りになっており、投資家が世界の価格指標として見ているブレント・ベンチマークを押し上げています。一方、エネルギー情報局によると、米国の石油掘削業者の生産量は2022年に日量1190万バレルとほぼ過去最高となり、今年と来年は過去最高を記録すると予測している。

That is depressing the price for West Texas Intermediate crude, the U.S. standard, expanding the difference between Brent and WTI, said Gus Vasquez, head of crude pricing, Americas, at price-reporting firm Argus Media.

それが米国の基準原油であるウエスト・テキサス・インターミディエイトの価格を押し下げ、ブレントとWTIの差を拡大していると、価格情報会社アーガス・メディアの原油価格、南北アメリカ担当のガス・バスケス氏は述べた。

In recent weeks, winter storms also slammed U.S. refineries, leaving many unable to process as much crude as usual. The disruption led to a relentless build in domestic stockpiles that are now 9% larger than the five-year average observed by federal record-keepers.

この数週間、冬の嵐は米国の製油所を直撃し、多くの製油所が通常通り原油を処理することができなくなった。このため、国内の石油備蓄は容赦なく増加し、連邦政府が記録している5年間の平均値より9%も多くなっている。

“If we don’t export these barrels, we have nothing to do with them,” Mr. Vasquez said.

「このドラム缶を輸出しなければ、我々には何の関係もない」とバスケス氏は言った。

Before the war in Ukraine, oil traders generally saw a $3 or $4 WTI discount to Brent as sufficient to cover transportation to Europe and other costs. That spread skyrocketed after the Russian invasion, at times topping $10 a barrel, as the economic conflict between Moscow and the West scrambled shipping routes and pushed up demand for tankers.

ウクライナ戦争前、石油トレーダーはブレントに対してWTIが3~4ドルのディスカウントであれば、欧州への輸送やその他のコストを十分にカバーできると考えていた。しかし、モスクワと欧米の経済摩擦により輸送ルートが寸断され、タンカー需要が高まったため、ロシア侵攻後はスプレッドが急増し、1バレル10ドルを超えることもあった。

On Friday, contracts for Brent crude to be delivered in April ran $6.84 a barrel higher than WTI, according to Dow Jones Market Data.

ダウ・ジョーンズ・マーケット・データによると、金曜日のブレント原油の4月渡しの契約は、WTIより1バレル6.84ドル高くなった。

That differential is signaling more traders to direct oil from shale regions such as Texas’ Permian Basin through a network of pipelines to the Gulf Coast.

この差は、テキサス州パーミアン盆地などのシェール地域からパイプラインネットワークを通じてメキシコ湾岸に石油を誘導するトレーダーが増えることを示している。

Many of those barrels land at Corpus Christi, Texas, where they can be loaded onto ships and sent abroad. Crude exports from the port averaged nearly 1.9 million barrels a day last year, equivalent to more than half of the U.S. total.

その多くはテキサス州のコーパスクリスティに到着し、そこで船に積まれて海外に送られる。この港からの原油輸出は昨年、1日平均約190万バレルで、米国の総輸出量の半分以上に相当する。

The facility allows 1,100-foot tankers known as very large crude carriers, or VLCCs, to take on most of their cargo from docks, rather than from smaller ships that ferry oil to the massive vessels on the open water.

この施設では、超大型原油タンカー(VLCC)と呼ばれる全長1,100フィートのタンカーが、外洋で巨大な船に石油を運ぶ小型船ではなく、埠頭からほとんどの貨物を引き受けることができます。

“In shipping, bigger is better,” said Sean Strawbridge, chief executive of the Port of Corpus Christi.

「海運では、大きいことは良いことだ」と、コーパスクリスティ港の最高責任者であるショーン・ストローブリッジは言う。

Even as ports along the Gulf Coast expand infrastructure for such exports in the coming years, the flow of U.S. crude faces new questions at home and abroad.

メキシコ湾岸の港湾が今後数年間、こうした輸出のためのインフラを拡張していくとしても、米国産原油の流れは国内外で新たな問題に直面することになる。

Major drillers are returning more cash to shareholders rather than investing in production, threatening the growth of shale oil. President Biden’s emergency release of 180 million barrels from U.S. crude reserves, announced last March, has ended. China’s emergence from pandemic lockdowns promises to siphon off more supplies.

大手石油掘削会社は、生産投資よりも株主への現金還元を増やしており、シェールオイルの成長を脅かしている。昨年3月に発表されたバイデン大統領による米国備蓄原油の1億8千万バレル緊急放出は終了した。中国がパンデミックロックダウンから脱却し、さらなる供給源の確保が予想される。

In Europe, many policy makers and executives are calling for clean-energy subsidies similar to Mr. Biden’s climate-and-spending plan in a bid to accelerate the continent’s move away from fossil fuels.

ヨーロッパでは、多くの政策立案者や経営者が、大陸の化石燃料からの脱却を加速させるために、バイデン氏の気候・歳出計画に類似したクリーンエネルギー補助金を求めている。

“The U.S. will continue to produce oil in large quantities moving forward,” said Gregory Brew, an energy analyst at Eurasia Group. “The bigger question is ‘What is Europe going to decide for itself?’ ”

「米国は今後も石油を大量に生産し続けるだろう」とユーラシア・グループのエネルギーアナリスト、グレゴリー・ブリューは言う。「もっと大きな問題は、『欧州が自ら何を決断するのか』ということだ 」。

英語学習と世界のニュースを知るために!

いいなと思ったら応援しよう!