【考察】恐慌の前触れ

こんにちは!

今回は、恐慌の前触れと思われるサインをまとめてみました。

■マネーサプライとボリンジャーバンド

M2マネーサプライが初めてボリンジャーバンドの下限に到達しました。

■マネーサプライとは

マネーサプライは、文字のごとく「お金の供給」で、ある国や地域において、現金や預金などの流通している貨幣量を広義に測定した指標の一つです。M2マネーサプライは、中央銀行や政府などがを調査する際によく用いられます。

M2マネーサプライには、以下のような貨幣量が含まれます。

現金(貨幣):市中に流通している硬貨や紙幣

普通預金:銀行など金融機関に預けられた、引き出し可能な預金

貯蓄預金:定期預金や通知預金など、引き出しに制限のある預金

短期証券:国債などの短期的な証券

■ボリンジャーバンドとは

ボリンジャーバンドとは、株価や為替相場などの価格変動のチャート分析に用いられる技術指標の一つです。

ボリンジャーバンドの下限に到達した場合、対象の値が下落傾向にあることを示唆することがあります。ボリンジャーバンドは、移動平均線に対して上下に一定の標準偏差を加えたものであり、その下限は通常、過去の価格変動の範囲から算出されます。

マネーサプライは、一定期間内に市場で流通している通貨や預金の総量を表し、銀行システムの健全性に関する指標としても用いられます。

マネーサプライが減少すると、市場に流通する通貨や預金の総量が減少し、銀行システムにおいて預金取り付けが発生する可能性が高まります。預金取り付けは、銀行に対する不信感や不安感が高まった場合に預金者が同時に預金を引き出すことで、銀行の経営に深刻な影響を与えることがあります。

米連邦準備理事会(FRB)が5日発表した週次統計によると、国内商業銀行の預金残高は4月末にかけて減少し、約2年ぶりの低水準となった。 4月26日までの週の預金残高は季節調整前で前週比約1200億ドル減の17兆1000億ドルと、2021年6月以来の低水準だった。3月にシリコンバレー銀行(SVB)が破綻する前の週と比べると5000億ドル余り減少している。 米銀の預金残高は、SVBとシグネチャー・バンク破綻直後の記録的な減少後、4月初めにかけて落ち着いたが、月後半は再び流出が加速した。 4月後半は通常、税申告時期の終わりと重なって預金引き出しが多くなる。こうした要因を踏まえた季節調整後では、預金残高は3月末からほぼ横ばいだった。 大手行の預金残高は季節調整前で10兆5400億ドルと、前週の10兆6100億ドルから減少。中小行は5兆3400億ドルから5兆3200億ドルに減少した。 銀行システムの信用総額は17兆3700億ドルと2週連続で増加。融資・リース残高が過去最高の12兆1100億ドルだった。ただ、融資の伸びは9%と昨年終盤の2桁から鈍化傾向にあり、金融状況の引き締まりが銀行の信用供与を抑制しつつあることを示唆している。

■大手銀行の預金残高

国内預金総額で米国最大の銀行は、約2兆ドルのJPモルガン・チェースです。次に大きいのは、バンク・オブ・ アメリカ、ウェルズ・ファーゴ、シティバンクであり、US バンクと PNC バンクがそれに続きます。

Total US Deposits by Bank:

— The Kobeissi Letter (@KobeissiLetter) May 5, 2023

1. JP Morgan: $2.4 trillion

2. Bank of America: $2.0 trillion

3. Wells Fargo: $1.4 trillion

4. Citibank: $1.3 trillion

5. US Bank: $500 billion

6. PNC Bank: $450 billion

7. Truist: $420 billion

8. Capital One: $350 billion

9. Goldman Sachs: $350…

■ダウ・ジョーンズ平均株価のチャート形状

2023年5月時点ではBの位置です。

2008年~2009年のリーマンショック時のチャート形状は、右側です。

Bに位置から最高値である頂点に届かない限り、同じ運命を辿ることになる場合があります。

■ナスダックのチャート形状

こちらは、現在(左)とITバブル時(2000年~2001年)の比較

頂点を基準として高値を切り下げるか、前回高値と同水準になったところで下落しています。

S&P500のチャート形状

ナスダックと同様です。

これらの予測は、ファンダメンタルズと同時に「市場心理」も加味されます。

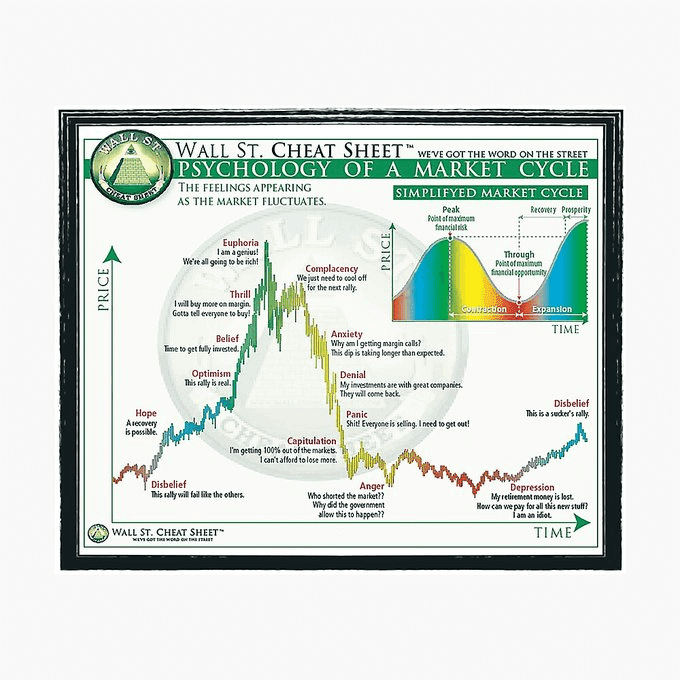

上記は有名なチートシートです。縦軸に指標ないし銘柄の価格、横軸に時間をとって市場心理の構造を表しています。

天井の「ユートピア」が期待値が最も高いです。現在は、2番高値の「カムプレイサンスィ」に位置するものと予想されます。

■空売り規制が暴落をもたらす?

JPモルガンは、米国の銀行における最近の混乱を受けて、空売りの禁止を予測しています。

JPモルガンのアナリストは、ワシントンが最近の出来事に対応して追加の措置を講じる義務があると感じるかもしれないと述べて、いくつかの予測を行っています。これらの措置には、空売りの緊急停止、銀行の取り締まりを防ぐための預金保険の拡大、さらにはソーシャル メディアで広められる情報の種類の制限が含まれる可能性があります。

過去にSECが金融株の空売り禁止を禁止したことがありました。それは、2008年9月18 日頃に行われ、株式市場のパニック崩壊の始まりを示しました。

今回は以上になります!

最後までお読みいただきありがとうございました。

またよろしくお願いします。