【おすすめ4社】地方銀行の中でも優良だと考える4社と目標株価(2022年12月頭時点)

<はじめに>

私が思う2023年度に強いセクターが銀行業界で2022年夏ごろから銘柄分析をしております。この記事を書いている2023年1月20日時点ではYCCの修正や更なる修正期待で上昇し始めており、銀行セクターのどれがいいのだろうと悩んでいる方々が多いことでしょう。そこで、各行の2023年度2Q決算を受けて分析した結果をまとめ、自分なりの視点で強いと考える銘柄を4社ピックアップしてみました。

1.採用する指標とその理由

①有価証券の含み損益

→含み損が多いとロスカットによる下方修正リスクがある点で採用。含み損を超過する含み益があれば相殺できる上、売却による利益の積み増しにも期待できる。

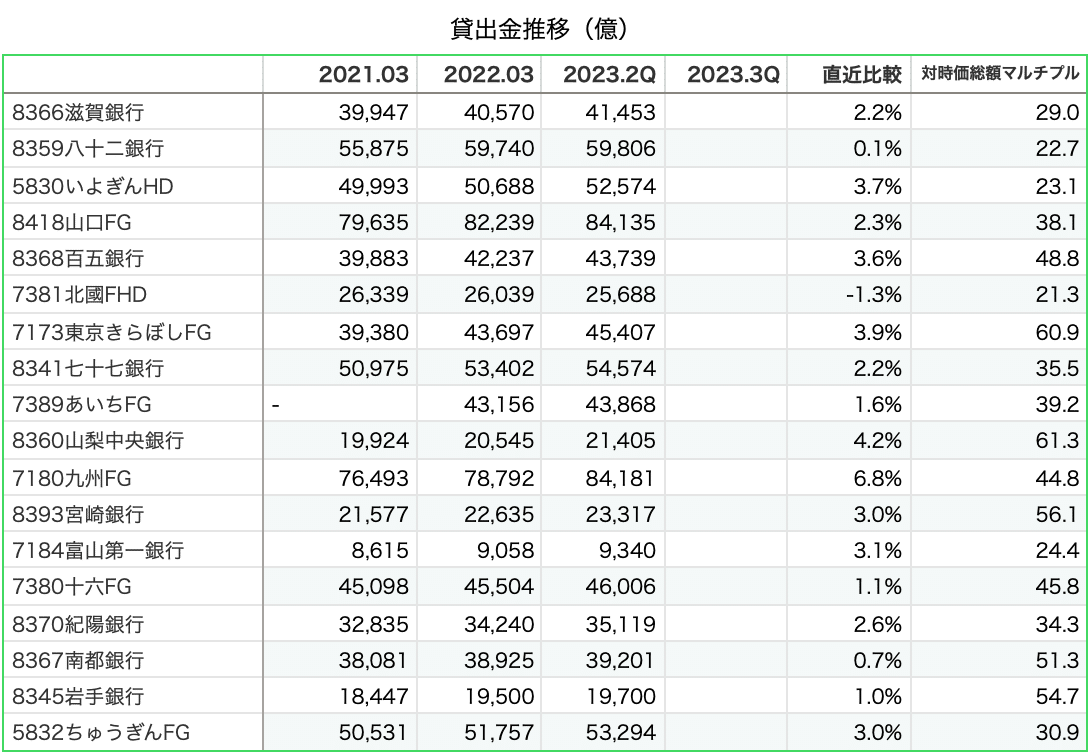

②時価総額に対する貸出金

→ 貸出金は金利が上がった時に、ダイレクトに響く要素であるため採用。

また、対時価総額を採用した理由は、時価総額低いほど利益拡大のインパクトが大きいため。つまり、業績が2倍になりやすいため。

※住宅ローン推移もとても大切。住宅ローンが伸びる=手数料収益もふえることにも着目。昔は保証料という名目で返金していたが、手数料にして丸々銀行の利益となるようになった経緯がある。(抜け目がない!)

③総資金利鞘

→貸出金がいくら多くても、利鞘が改善しなければ利益にならないため採用。改善するための要素として、OHR(経費率)も注目している。

④株主還元方針

→最終的に株価が上がる材料が、株主還元だと考えているため採用。

特に配当利回りは5%以上が評価されている市場である。

2.カタリストは何か?

①マイナス金利の撤廃(2023年度目処)

→何もしないでお金を取られていた点がなくなる時点で、業績に高影響。しかし、マイナス金利適応当座預金の内訳をみると地方銀行は多いが、都市銀行は0円であり、影響は軽微。マイナス金利だけでなく、ゼロ金利からプラス金利にどれだけ移行できるかも大事。

②YCC撤廃(2023年度目処)

→10年債利回りの上昇による円TIBORの上昇、固定金利の上昇で貸出金の利回り上昇が期待できる。また、国債利回りが上昇するため、有価証券運用利回りの上昇にも期待できる。

→①も含め、日銀が「議論を始めた」というニュースがでるだけで折り込みに行く。

③上方修正および株主還元強化の発表(2023年度本決算あたり)

パターン1:日銀の修正を受けて金利上昇→業績上方修正(※水準訂正)→株主還元。

パターン2:有価証券売却益→株主還元。

アクティビストの提案や東証再編など、市場を取り巻く環境は健全な方向へやっと進み始めている。(ここについては伊藤レポート等で昔から議論されていたはずなのに今頃かよ!という思いです。)地銀のような以上に割安な銘柄達は、株主と向きわざるを得ないでしょう。(そうでなきゃ市場が不健全であり日本経済活性化にもならないので、堂々と株主提案したいです。)

3.具体的な銘柄

①百五銀行

時価総額に対して有価証券含み益が大きい。含み損もあるが、含み益で容易に相殺でき、安定している。

時価総額に対しての貸出金が多く、金利上昇のインパクトも大きい。

定性面で、三重を地盤にしていたが、人口や企業、新築マンション建設が伸びている名古屋に進出している。つまり、同業界の中でも貸出金の伸び=利益成長が見込める。

弱みとしては株主還元がやや弱いということ。競合で総還元40%〜50%とかになってきている中、30%は魅力的ではない評価をされる。また、OHRが競合と比較するとやや高め。

弱みはあるがリスクは極めて低い。割安である点(平均PER・PBR未満)、成長している点、有価証券は通算で多額の含み益である点から。仮にリスクがあるとすれば、日本全体の景気が冷え込むといった市場全体のリスクだ。

②富山第一銀行

有価証券含み損がなく、下方修正のリスクがない。また、含み益も十分にある。

直近の経費率が15%以上の減少している。また、有価証券の運用利回りも大きく上昇している。

弱みは尊敬する投資家・井村さんの大量保有報告で注目されたことでバリュエーションが既にあがってしまっていること。

③東京きらぼしFG

バリュエーションがかなり低く放置されている。優先株の影響原と考えらるが、優先株の分を割り引いてもPER4.1倍、PBR0.3倍とまだまだ割安。

時価総額に対して貸出金も多く、総資金利鞘も高い。金利が上がった際のインパクトが大きい。現在、時価総額に対して利益も高いので、株主還元が弱いものの、とにかく割安なため配当利回りも高くなっている。仮に方針を上方修正したり、金利上昇で利益が拡大した際の株主還元のインパクトも大きい。

弱みが、有価証券含み損を吐き出し下方修正のリスクがあること。

④いよぎんHD

1番の強みは有価証券含み損がなく、下方修正のリスクが極めて低い。加えて時価総額に対して有価証券含み益も大きい。政策保有株は売却の方向に舵を切っており、売却による上方修正が期待できる。加えて、含み損がないためダイレクトに業績になる。※他の銀行は含み損との相殺が多め。

弱みは、株主還元方針が弱すぎる。配当が業績連動型ではなく、固定なため利益拡大した時の配当も弱い。逆に、業績連動型を取り入れれば、かなり安心して買える。

4.目標株価

結論は、総じて1.8倍〜2倍+モメンタムを狙っている。

金利上昇による利益の伸びを単純計算すると0.5%上昇で2倍になる。利益が2倍になることで時価総額は2倍になる。※時価総額=PER×純利益

また、PERも平均である8倍、PBRは0.7倍以上に水準訂正されていくと考えている。※同じように割安だったが、業績急拡大により株価上昇した三井松島HD(1518)はPBR0.4倍推移から0.8倍推移へ訂正されている。

5.その他

①注目しているポイント

有価証券ポートフォリオ→足下で外債を増やしているところは、米金利上昇による含み損と逆のことがおこるのでは?また、日本国債の保有が多い場合、国債金利上昇で含み損に。

賃金動向→日銀の政策につながる。

円TIBIR→企業への貸出金利回りにに直結している。

②日銀の後任人事

→政策修正のスピードを見極めるため。自分の考えは誰が後任になろうが政策修正の議論はせざるを得ないだろうと考えており、後任次第でそのスピードが変わるかなと考えている。雨宮さんで決定し、ネガティブに反応すれば絶好の買い場と捉えている。

③定性分析をしないのか?

→定量要素としては、従業員のやる気・人柄、運用者の腕前であるが、調べる糸口は思いつかなかった。(是非、お知り合いがいたら教えていただきたいm(_ _)m)また、尊敬する投資家の方から、株主還元の方針は定性面の一つでは?とのご意見をいただいた。例えば株主還元方針をいち早く大きく定める銀行は、利益成長した際にもより多く株主還元してくれる期待を持てるなど。

<終わりに>

前回の滋賀銀行の分析から意見を変えています。というのもの、競合分析や財務分析、株価上昇のキーとなる基準の詰めが浅かったからです。そして、今回の分析もまだまだ道半ばだと考えております。しかし、あえて中途半端で投稿しているのは、自分の分析だけでは限界があり、この投稿をコミュニーケーションツールとして意見交換をできれば、自分の限界を超えて良い投資に繋がりそうだからだです。是非、率直なご意見・オブラートに包まないご指摘をいただけば幸いです。

余談ですが、最近、皆投資のモチベーションを保つためにはどうすればいいんだろうと思っています。自我が固まる時からSNSが当たり前にあり、当たり前に周りと自分を比較してしまします。もちろん、自分と他人違うはずですが、友人や友人じゃないのになぜか繋がっている人たちが楽しそうに遊んだり仕事で活躍している姿をみると「俺はなんで一人でこんなことをしているんだろう」ともやもやしてしまいます。これを書きながら、なんかむかついてきました。Don't trust anyone but us!!