買ってみたい!高配当株オプティマスグループ(9268)

老後資産運用にインデックス投資をしていますが、2本柱として日本株の高配当株投資も始めました。

じっくりと株式投資を学んで、成長株や優待株なども買えるようにしたいと思っています。

今回は

オプティマスグループ(9268)

を分析しました。

ぜひ最後までお付き合いください。

まず銘柄選びの選定ですが、今までいろいろ試みてきましたが今回以降はしばらく固定して以下にします。

以下のスクリーニングにかけて、気になった銘柄を四季報やHPなどで詳しく調べていきます。

①配当利回り3.5%以上 基本とします

②PER10倍以下、PBR1倍以下 又はPER×PBRが15から20以下

③増収・増益・増配

その他参考にすることがある指標

※ROE10%以上

※配当性向50%以内

※自己資本比率30%以上(セクターによる)

以下のスクリーニングツール使います。

〇パフェット・コードの条件検索

〇マネックス証券の銘柄スカウター

さて今回の分析銘柄

オプティマスグループ(9268)

は、ニュージーランドでは自動車総合サービス事業を展開。

中古車の輸出を起点として物流、検疫検査、現地での中古自動車に係る各種サービスまで、一貫してバリューチェーンを構築している『ニュージーランドモデル』と、

新車輸入中心の『オーストラリアモデル』で事業展開している。

(他にインドネシアで展開)

社名の由来は最適・最善(OPTIMUS)を究めていきたい、との強い想いからつけたそうです。

ちなみにニュージーランドは左車線、左ハンドルのため日本車のシュアが高いそうです。

ここから詳しい分析に入ります。

①配当利回りは4.22%でまずまずですが、これまでの平均を見てみると4.23%なので、現在はだいたい平均です。

②PERは5.7倍、PBRは1.2倍 PER×PBRは6.84 で割安です

③売上は2021年までは横ばいですが、2022年以降3年は増収傾向。

営業利益ですが、この3年は増益傾向です。

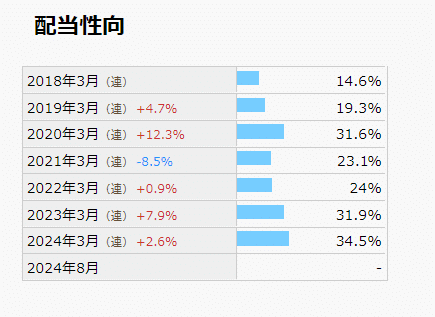

配当金は2020年に減配が1回ありましたが、それ以降は増配しています。

配当性向は毎年35%以下におさまっています。

気になるところは自己資本比率の低下と株価の下降です。

2024年になり30%を割っています。

調べたところ、2024年6月にM&A資金を公募増資により調達していることがわかりました。

M&Aで借入金が増えて負債が増加し、自己資本比率が減少したと思われます。

また、8月の大暴落以前の株価の下落はこの公募融資にあるようです。

※公募増資(Public Offering)とは?

企業が追加の資金を調達するために行う手法。

公募増資では広く一般の投資家に株式を発行することで資金を集めます。

株式市場を通し、広く募集する。

また企業の株式の発行数が増えることを意味するので、

一株あたりの価値が薄まることが、売り材料となって株価が下落することがある。

また、受渡日の株価が公募・売出し価格を上回るとは限らず、損失のリスクがある。

実際に株価は軟調に推移しています。

3月29日の1101円を高値に、8月5日の大暴落の日は410円をつけました。

ですが業績自体は、増収増益増配です。

ここは

買いの好機

にあたる可能性があるのではないでしょうか。

買いのルールとして、

①厳選した株の株価が下がったタイミングで買う

②3回に分けて買う(週足の13週、26週、52週など)

売りのルールは

①配当利回りが2.5%を下回った時。

②株価が急上昇した時

③買った時の理由が崩れた時

④2倍になったら元金を回収。

以上を決めていますが、今回は52週を下に抜けているので打診買いをしてみたいと思います。

予定としては100株を3回に分けて購入予定。

できれば10月末までに3回。

大きく下げたところや、時間分散してみたいと思います。

以上です。

ここまで読んで頂きありがとうございました。

今後は運用状況も書いてみたいと思いますので、よろしくお願いいたします。

この記事が気に入ったらサポートをしてみませんか?