3大メガバンクの特徴を徹底解説

銀行業界は今、熾烈な競争の激化や人員削減、海外展開、デジタル化などまさに大転換期を迎えようとしています。今回はそんな激動の銀行業界を牽引する3大メガバンクである、三菱UFJ銀行、三井住友銀行、みずほ銀行について、各行の現状から、今後力を入れていく事業までじっくり解説していきます。

銀行のビジネスモデル

前提として、今回紹介する3行を筆頭とするメガバンクは、フィナンシャルグループの傘下の銀行です。フィナンシャルグループとは、銀行だけではなく、証券・信託銀行・シンクタンク*1・アセットマネジメント*2・カードなど、さまざまな金融機関を抱え、形成されています。それでは、銀行のビジネスモデルをみていきましょう。

銀行のビジネスモデルは大きく分けると2パターンです。

*1 政治、経済、技術など、さまざまな分野の課題や状況を対象に調査・研究・レポート発表を行ったり、コンサルティング業務を行う組織のこと

*2 様々な資産の管理・運用を代行する組織のこと

①個人・企業から預かったお金(預金)を、個人や企業へ貸し出し、預金の金利と貸し出しの金利の差や手数料によって利益を得る。

②個人や企業から預かったお金(預金)を使って、国債などの債権や株式を購入し、利益を生み出す。また、その利益の一部を預金者や投資家へ利息という形で還元する。

①と②が銀行の基本的なビジネスモデルです。銀行ではさまざまな業務が行われていますが、利益はこの2つのモデルによって生み出されることが多いです。下記にビジネスモデルを図解でまとめてみました。青の矢印が銀行に入ってくるお金、赤の矢印が銀行から出ていくお金です。

次に銀行の代表的な業務を見てビジネスモデルの理解を深めていきましょう。銀行の代表的な3つ業務を紹介します。

預金業務、融資業務、為替業務の3つが代表的な銀行の業務です。順に説明をしていきます。

①預金業務

預金業務ですが、個人・企業から資金を預かる業務です。日常的に利用する普通預金、各種定期預金、企業や個人事業主が小切手や手形を振り出すための当座預金などの銀行口座を管理する仕事で、銀行の窓口でよく目にする業務です。

②融資業務

続いて、融資業務です。預金業務によって預かったお金を、資金を必要としている企業や個人に貸し付ける仕事です。額の大きいお金を扱うことも多く、例えば、企業が事業拡大する際の設備投資資金や、個人が家を建てる時の住宅ローンなどが融資業務にあたります。

為替業務

最後、③為替業務ですが、実は私たちの生活に深くかかわっている銀行の業務です。顧客からの依頼によって、振り込みや送金を行う業務のことを為替業務と呼びます。身近な例で言うと、電気料金やガス料金、電話料金など公共料金の口座振替などが挙げられます。その他にも、手形を使用した企業間の決済や、海外への送金などもこれにあたります。

銀行業界の動向

銀行業界の全体の動向ですが、日本銀行のマイナス金利政策による影響で、国内貸し出しの収益は縮小しており、好転の兆しはまだ見られないといった現状です。

このような状況を打破するべく、メガバンク各行では店舗の削減を打ち出しコストカットを図っています。三菱UFJ銀行では2023年度末までに500ある店舗のうち35%を閉店、みずほも500拠点のうち130拠点を減らす、三井住友銀行は店舗数は減らさないものの事務スペースを減少し、相談業務注力する店舗に移行するとの方針を示しています。

また、コストカットで支出を減らすだけでなく、海外展開やデジタルサービスの拡充に舵を切り収益向上に取り組んでいます。三菱UFJフィナンシャル・グループはタイのアユタヤ銀行やインドネシアのバンクダナモンを連結化、三井住友フィナンシャルグループはインドネシアのBTMPを傘下に加えました。みずほフィナンシャルグループはソフトバンクと合弁会社を設立し、FinTechを活用した融資サービス「J.Score」をスタートさせました。

業績比較

三菱UFJフィナンシャル・グループ

連結経常収益:6兆6974億200万円(前年比110%)

連結経常利益:1兆3480億4300万円(前年比92%)

三井住友フィナンシャルグループ

連結経常収益:5兆7353億1200万円(前年比99%)

連結経常利益:1兆1353億0000万円(前年比97%)

みずほフィナンシャルグループ

連結経常収益:3兆9256億4900万円(前年比110%)

連結経常利益:6141億1800万円(前年比78%)

COLUMN

業績比較を行う際に用いる2つの指標

本コラムでは業績比較をする上で、2つの指標「経常収益」(売上高)と「経常利益」を用いております。銀行業界ではモノの販売ではなく、主にサービスの取り扱いを行うことでビジネスを行っています。今回紹介する3つのメガバンクはファイナンシャルグループを形成しているため、投資での収益や、資産運用で発生した収益なども含め、グループ全体で発生する収益を連結した「連結経常収益」も紹介します。ちなみにモノを売っている会社では、経常収益の代わりに「売上高」で比較することが多いです。

「経常利益」とは企業が事業全体から経常的に得た利益を示します。売上高から本業を行う上でかかったコストを差し引いたのを「営業利益」と呼びます、この営業利益に、財務活動などの本業以外の損益を加えたのが経常利益です。経常利益は、事業全体から得た利益であるため、企業の経営成績を最も把握しやすい数字とされています。

2018年度(2018年4月から2019年3月まで)の3行の業績の比較してみると、連結経常収益は三菱UFJファイナンシャル・グループがトップで、6兆6974億200万円でした。2017年度と比較しても110%の経常収益でした。みずほファイナンシャルグループは3行の中では3番目の経常収益ですが、こちらも2017年度比較で110%と収益を伸ばしています。連結経常利益は三井住友フィナンシャルグループがトップです。3行共に昨年と比較すると若干のマイナスとなっています。何が要因なのか、次の章で各行ごとに確認していきましょう。

各行の特徴と今後の動向

三菱UFJフィナンシャル・グループ

連結経常収益:6兆6974億200万円(前年比110%)

連結経常利益:1兆3480億4300万円(前年比92%)

平均年齢:37.5歳

平均年収:773万円

海外展開で盤石の地位を築き始めた三菱UFJフィナンシャル・グループ

世界基準の金融業界リーディングカンパニーへ

着実にグローバル化をすすめる業界最大手。2018年も業界No.1の収益を記録。

三菱UFJフィナンシャル・グループ(MUFG)は、全世界で275社の子会社・関連会社を持つ、日本最大手の総合金融グループグループで、その中核を担っているのが三菱UFJ銀行です。

2018年度の連結経常収益は6兆6974億200万円で、前年から110%と伸ばしています。三菱UFJ銀行だけを切り取ってみても経常収益は3兆5682億4900万円で前年比116%、銀行業界トップの経常収益を記録しています。

要因としては、グローバル化を進める日系大企業を顧客としたコーポレートバンキング事業本部、グローバル大企業を顧客としたグローバルCIB事業本部、連結階したアユタヤ銀行やバンクダナモンを通じて現地法人を顧客したグローバルコマーシャルバンキング事業本部の好調があげられます。中期経営計画で掲げている「世界に選ばれる、信頼のグローバル金融グループ」に向けて着実に海外展開を進めています。

国内では積極的なコストカットを図る動き。コストカットのためならライバルと協力も。

一方国内の動きとしては、「経費節減」をキーワードとした動きが見られます。直近起きた経費節減のトピックを2つ紹介します。①三井住友銀行とのATM提携②2023年度までに約180店舗の削減です。まず①ですが、三菱UFJ銀行と三井住友銀行間で、銀行店舗外(駅構内や商業施設など、両行合わせて約2800カ所)のATMの共通化を始めました。どちらかの銀行に口座があれば、平日の日中ならこれまで108円かかった手数料が無料になります。今後の人口の減少、キャッシュレス化の進展などの影響で利用者減少が見込まれるATM網の効率化を図り、共通化に踏み切りました。近接している600~700カ所のATMを順次廃止していき、年数十億円の経費節減を見込んでいます。

自店舗・人員も削減し、大幅なコストカットを狙う

続いて②です。2019年5月に、2023年までに、店舗数の35%にあたる180店舗を削減することを発表しました。店舗削減に伴い、6000人の人員削減も発表しています。人員削減の方法ですが、大量採用期の世代が退職し、そして新規採用の数を絞ることの2つの方法

で調節するとのことです。

海外事業に強く、業績を牽引している三菱UFJ銀行では、伸びしろのある海外マーケットに注力し収益を伸ばしながら、国内マーケットでは経費節減プランを実行する方法で、次の時代に向けての進化を進めています。

三井住友フィナンシャルグループ

連結経常収益:5兆7353億1200万円(前年比99%)

連結経常利益:1兆1353億0000万円(前年比97%)

平均年齢:36.3歳

平均年収:811万円

ついに経常利益No.1の座を奪った三井住友フィナンシャルグループ

評判高い国内営業力を武器にさらなる高みを目指す

経常収益は業界2位も、経常利益は2018年度No.1

三井住友銀行は、三井住友フィナンシャルグループ傘下の銀行業務を担っています。2018年度は、連結経常収益こそ三菱UFJフィナンシャル・グループに次ぐ2位に位置づけていますが、連結経常利益は1兆1353億0000万円でフィナンシャルグループトップとなっています。三井住友銀行単体で見ても、6496億4700万円とメガバントップの経常利益を記録しています。

実績申し分ない国内営業力を武器に、目指すは業界トップ

三菱UFJ銀行が海外展開に力を入れているのに対し、三井住友銀行は、国内市場での踏ん張りでマイナス幅を少なくしている結果が、経常利益トップの要因の1つとなっています。現に企業向け業務である、ホールセール事業部門では、M&Aアドバイザリー件数において2年連続で第一位、IPO主幹事件数においても第一位を獲得しています。大企業・中小企業共に、多様化するお客さまの事業戦略や経営課題に対して、事業内容や成長ステージに合わせたきめ細かなソリューションの提供が強みの1つとなっています。銀行業界が着手している海外展開にも対応しており、国際事業部門もインドネシアのBank BTPN(バンク・タブンガン・ペンシウナン・ナショナル)を傘下に加えるなど、連結業務純益は前連結会計年度比36億円増益の3,951億円という結果を残しています。

3大メガバンク随一の革新派。ノルマの廃止など時代に合わせた働き方をいち早く導入

世間一般的にお固い印象のある銀行業界の中では、革新的な取組みにスポットがあたることも多いです。上述している三菱UFJ銀行とのATM提携の他にも、東京と大阪の本店で行員の自由な服装を認める取り組みや、個人向け金融商品の販売で行員に課す「ノルマ」を廃止、キャッシュレス決済市場への参入を目指した協議、リテール店舗改革・RPA(ロボティック・プロセス・オートメーション)導入による生産性向上・会議でのペーパーレス化によるコスト削減を行うなどこれまでの銀行のイメージを覆すようなチャレンジも行っています。

銀行業界の屈指の速さである時代に合わせた革新的な取り組みの導入、もともとの強みである国内営業力を活かし、日本・アジアをリードするグローバル金融グループを目指しています。

みずほファイナンシャルグループ

連結経常収益:3兆9256億4900万円(前年比110%)

連結経常利益:6141億1800万円(前年比78%)

平均年齢:39歳

平均年収:987万

長年の課題がついに解決したみずほフィナンシャルグループ

Fin Techサービスではライバルに一歩リード。いざ反撃へ

グループ三位一体戦略「One MIZUHO」を掲げ、総合的なサービスで勝負

みずほ銀行は、みずほフィナンシャルグループの銀行業務を担っています。みずほフィナンシャルグループは「One MIZUHO」と銘打つ銀行・信託・証券一体戦略をとっており、みずほ銀行はグループの中でも基幹事業となります。メガバンク唯一の全47都道府県への展開、国内上場企業の7割・世界の大企業(Forbes Global 200)の8割との取引実績がある基盤を活かし、みずほファイナンシャルグループの2018年度の決算では、連結経常収益は前年比110%と伸ばしています。一方で、連結経常利益は前年比78%と落ち込んでいます。みずほ銀行単体だと、経常利益が前年比51%となっており、銀行・信託・証券三位一体の戦略で、事業をカバーしています。

20年の時を経てついに完成。長年の課題がついに解決し、いよいよ反撃が始まる

その大きな要因となったのが①基幹システム統合業務②海外債券の含み損処理を前倒し実施の2点です。特に①については、みずほ銀行を理解する上で、大切なポイントになりますので解説します。

メガバンクは、複数の銀行の合併により生まれました。みずほ銀行は第一勧業銀行・富士銀行・日本興業銀行の3行が合併し誕生しています。この旧3行の間で、店舗の統廃合がスムーズに進まないという背景がありました。それと併せて、システム統合の問題も発生します。みずほ銀行では長い間、仕様の異なる旧3行の会計勘定処理を行うシステムが共存していました。このシステムは金融機関の主要システムであるため、3行のシステムが共存していたことでATMでの不具合や振込時のトラブルが起きてしまう事態も発生しました。

このような事態を防ぐべく、2002年にシステム統合プロジェクトが立ち上がり、2012年に新システムの開発をスタート、16年かけて2018年に完成しました。新システムの開発には4500億円が投じられましたが、投資に見合うだけの収益を上げられる可能性が低いことから、システム関連の固定資産の減損を計上しています。

ライバル2行に先んじてFin Techに舵を切る。大手ベンチャー企業と積極的な連携も

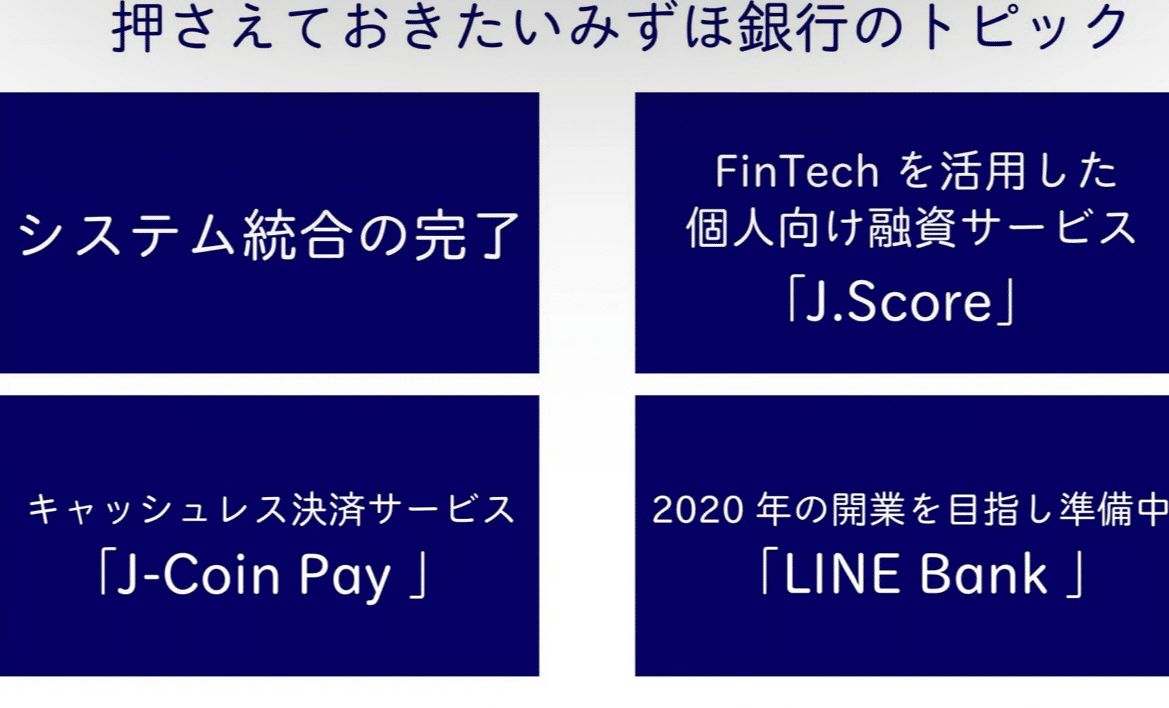

①システム統合が完了し、②海外債権の前倒し処理も終えたため、これからみずほ銀行は真価が問われます。5カ年計画によると、先述の2行と同様グローバル展開を図っていますが、みずほ銀行ならではの動きで突出している点はデジタル領域での動きが活発であることでしょう。性格や、ライフスタイルなど、その人の大量の情報をAI技術で分析し、将来の可能性を総合的にAIスコア化し、そのスコアを基に融資サービスを行う「J.Score」をソフトバンクと共同出資でリリース、2019年には、キャッシュレス決済サービス「J–Coin Pay 」のリリースや、新たな銀行「LINE Bank」の準備会社である、LINE Bank設立準備株式会社をLINE Financialと共同出資で設立しました。LINE Bankは2020年の開業を目指し現在準備を進めています。

このように、みずほ銀行の特出した動きとしては、デジタルサービスを提供している企業との連携を積極的に進めている点が挙げられます。他2行とは異なる方法で、これからの時代に向け準備をすすめています。

まとめ

マイナス金利政策が続いており、国内の収益環境が好転することは現状まだ望めない銀行業界。会社・グループの規模が大きいため、一見違いがわかりにくい3大メガバンクですが、

国内ではコストカットや手数料の値上げ、デジタル領域で新たな試みに踏み出したり、海外展開を推し進めたりと、未来に向けて三者三様のプランを打ち出しています。銀行業界はこれからどんな変化を遂げていくのか。今まで銀行業界を牽引してきた3大メガバンクの動向は、銀行業界だけでなく日本の経済全体で注目されています。

本記事を入り口に各行のホームページにある投資家向けの情報をチェックしてみるのも企業分析の一つの方法です。銀行業界を目指しているみなさんは有価証券報告書や決算報告資料、中長期経営計画などをチェックし、各社の差異をより詳しく知りにいくことをおすすめします。

もし業界分析、企業分析、他にも自己分析の仕方やESの書き方など、就活で困ったことが発生したら、キャリアチケットにいつでもご連絡ください。一緒に一歩ずつ就職活動を進めていきましょう。

金融業界向けおすすめ転職エージェントはこちら。

いいなと思ったら応援しよう!