4/17 FED利下げで暴落?

今週の戦略#mattseye でどうするを解説!所感はプライム時間で!

🎁あなたに 1000 PostPrime Coin を無料で有料機能を使用できます❗️

招待コード:8BQ9AYVJ

お知らせ

note組 発足!

Vo.1初回はコモディティ投資について、初心者の方含めまったりGoogle meet + Youtubeプラベート配信します! URLは↓をご覧ください。

今週のライブ配信!

🎤公式MCライブ

📅予定

🏢#企業研究:

📈#今週の戦略:

🌽#コモディティ:

📷#経済指標 ライブ:

📼Youtube動画:

📔投資ノート:

見逃し配信

《 Matt's Binge Watch 》

プライム時間で、気になるニュース解説、所感、セクター、FX、原油、グローバル・マクロ戦略を紹介。

環境認識

欧米の暖冬の影響。WTI/天然ガス下落、エネ企業株価下落。

インフレ高止まり、雇用堅調で金融引き締めの強化。FF利上げ続行。

金融危機、製造業悪化で、FF利上げ停止も、1%利上げ効果。

中国経済再開は道半ば

👁ポイント

ではどうするか?

今週の戦略 #mattseye と プライムビデオを✅チェックしてね。

㌽3:CPI、雇用統計と経済指標

米雇用者数、3月は+23.6万人増と堅調維持、失業率3.5%に低下し改善

米リセッション確率上昇、利上げ局面の終盤近い=サマーズ元財務長官

米銀行の融資、2週連続で急減、信用状況の逼迫を示唆

米国債利回り上昇、雇用統計を受け5月に0.25%利上げ観測、円は下落

セントルイス連銀ブラード総裁、「信用収縮を恐れずに、インフレとの闘い継続を」

FRBは利上げ軌道を維持、米景気・雇用鈍化懸念が広がる

ECBのクノット・オランダ中銀総裁、利上げ「もちろん」終わっていない。5月の利上げ幅は、0.25%か0.50%。

ユーロ圏のインフレ率は現在3%近い、3%の金利では対抗できない。

ロシア財政赤字、1~3月期は▲290億ドルの赤字、歳出増が重石

財新の中国3月サービス業PMIは57.8と、市場予想55.0を上回る。ただ、米中対立の警戒感が漂うなか、上値は限定

日銀・植田新総裁が4/9に就任、賃金上昇に伴う物価安定など課題

外国人の先物市場での動きは、強弱入り乱れる展開となっている。決して「強気一辺倒でない」

📅発表指数と予定

米経済発表の注目

・4/12 3月消費者物価指数

・4/13 FOMC議事録公開(3/21~22会合)

・4/14 3月小売売上高

鉱工業生産

ミシガン大学消費者信頼感指数

㌽:米国決算

㌽:日本市場

《📒 NEWS 》

📰米国ニュース

"まだやるべきことがある"

クリス・ウォーラーFRB総裁は、利上げの一時停止について話す用意はない:

📰中国ニュース

📰日本ニュース

📰世界ニュース

https://jp.reuters.com/article/imf-worldbank-geopolitics-idJPL6N36900W

📰為替/FXニュース

📰仮想通貨ニュース

📰コモディティニュース

《 まとめ 》

👓見通し

👉気になるNEWS: 先行指標

👉Weekly Matt:長期、中期、短期

👉気になるセクター: グローバル・マクロ戦略

👉Good銘柄とチャート分析

👉今週の映画

ここからプライム投稿でお楽しみください!

《 📖気になる NEWS 》

📖米国

㌽:4月のイベント

4月11日火曜日

<国内>15:00 工作機械受注(3月) -10.7%

IMFが世界経済見通し(WEO)公表

米・シカゴ連銀総裁が講演

米・フィラデルフィア連銀総裁が講演 インフレ続く

米・ミネアポリス連銀総裁がタウンホール討論会に参加

米・ウォラーFRB理事、一段の金融引き締め必要-高インフレ根強く

米消費者の1年先インフレ期待、4.6%に大幅上昇-ミシガン大

米小売売上高、2カ月連続で減少-燃料や自動車が落ち込む

㌽:CPI & インフレ

㌽:銀行破綻から利下げへ

株式は不況の株高

長期的な機会は、50% の上昇を示しています

JPモルガンなど大手行決算、金利上昇で好調-小規模行から預金流入

㌽:FRBのシナリオ

FOMC 根強いインフレと金融不安との板挟み

5月も0.25%利上げ予想55%。7月利上げ停止は五分五分

📖世界

📖日本

《 今週の映画 》

『Just Mercy 黒い司法 0%からの奇跡』

本作品「MERCY」「慈悲」は、実話に基づいた作品であり、主人公の黒人弁護士、ブライアン・スティーヴンソンが2014年に発表したノンフィクション「黒い司法 死刑大国アメリカの冤罪」を原作としています。

主人公は、黒人死刑囚の支援のために、アメリカ北部からアラバマ州にやって来た弁護士。

ここで、1987年に起きた少女殺害事件で死刑判決の下った黒人死刑囚と出会い、冤罪と確信。再審査請求により、無罪を勝ち取ろうと奮闘

映画の好きな方であれば、「アラバマ物語」という1962年のグレゴリー・ペック主演の映画作品を思い浮かべることと思います。

本作品でも、物語の初めの方で、主人公の弁護士が、後に法廷で対決することとなる地方検事を訪ねた際、「『アラバマ物語』の博物館があるので、立ち寄ってみるといい」と薦められるのですが、これはとても皮肉な展開。

「If we can look us for closely, and honestly, I believe we will see the all need justice. We all need mercy.」

私たちが自分自身を注意深く、正直に見ることができれば、すべての人が正義を必要としていることがわかると私は信じています。 私たちは皆、慈悲を必要としています。

《 🚩今週の戦略#mattseye 4/15 》

☆━━━━━━━━━━━━☆

┃🚩今週の戦略#mattseye ┃

☆━━━━━━━━━━━━☆

📓結論:

「市場関係者の恐怖はまだ深い、だからチャンス。調整待ち、押し目で分散投資」

FEDメンバーの利上げ回数が焦点

「利上げはすくなともあと1回、7月もあるか」

で5月に向けて調整した場合の利確㌽を決める

米国リセッション懸念

「前年比実質給与成長の低下、インフレ高止まり、サービス以外のカード払いが激減」

📓環境

㌽1:リセッション懸念の恩恵 ゴールド、米エネ企業

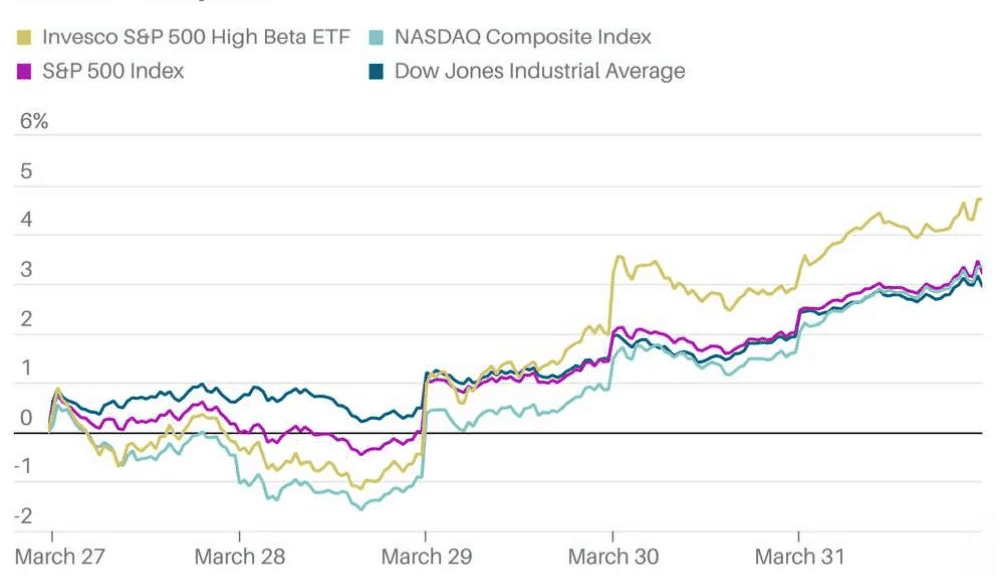

㌽2:4月の上昇セクターは? ダウ、ラッセル、S&P500、大型テック

㌽3:水星逆行とアノマリー GW前に短期ポジション整理

㌽4:センチメント 2009年までの恐れ

「ユーロ、金、大型テック、深追い注意。今の株はホールド、調整日に仕込む」

「5月初旬には、短期ポジション整理。Sell in May」までも忘れずに。

㌽:ファンダメンタル

米国:FOMCの議事録公開「銀行の信用供与が予想以上に減り、経済活動を大きく抑制する可能性がある」

米国:リッチモンド連銀のバーキン総裁、金融引締めに積極的「まだやるべきことがある」

米国:雇用統計失業率下がる、賃金も下がる

米国3月CPIは鈍化も、懸念が増す材料が満載

米国ミシガン大学消費者信頼感指数 63.5(予想 64.2)

米国四半期の貿易赤字が90兆円と急増

IMF(国際通貨基金)は直近、世界経済成長率を2.8%へ0.1%下方修正

コモディティ:WTI原油先物価格は4/12、83.26ドルと上昇。ガソリン価格が上昇しており、インフレ率は4月以降に再加速する可能性

コモディティ:貴金属注目、そしてソフトコモディティの注目時期へ。

中国:世界銀行のマルパス総裁は4/10、2023年の中国成長率見通しに関し、1月時点の4.3%から直近予想の5.1%に改善。そして中国のリオープン(経済再開)の進展や、中国当局の景気テコ入れスタンス。

中国:2023 年第1四半期のロシアと中国の貿易額は 38.7%増加。銅9,000USD越え、中国中央銀行のゴールド買いは続くか。

日本:日銀の植田総裁が4/10の就任会見で長短金利操作(イールドカーブコントロール、YCC)や政府との共同声明などについて現行のまま維持する姿勢

日本:ウォーレン・バフェット氏が日本株について追加投資を検討、大手商社株(伊藤忠、三菱商事・三井物産・丸紅連れで海運・鉄鋼・機械など景気敏感株)の保有比率が上昇。

日本:半導体関連が3月初旬からの調整が一服して上昇基調

⇒米景気後退への警戒感が強い

⇒景気後退は資源需要の促進を連想させる

⇒豪ドルやカナダは資源国通貨で買われる

⇒円、ユーロ、ポンド、フラン安全資産・通貨で買われている

⇒新興国ETF、通貨、もみあい

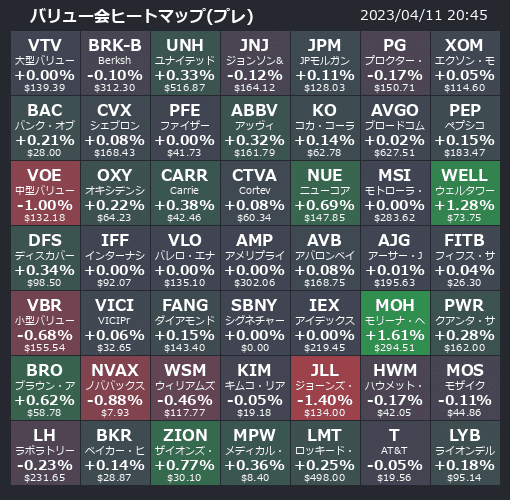

⇒米国セクターは、決算の大型金融、エネ企業、ラッセル注目

⇒日本セクターは、商社、パルプ、砂糖、半導体、インバウンド、マザーズ注目。注意は先週の上げはバフェット効果と、植田総裁の会見で、株式市場が「好反応」。バフェット効果は一時的、そして植田総裁信任会見でいきなりYCC撤廃はあり得ないので兜町特有「煽り」上昇からの、戻り高値売りに注意。

⇒一部大型テック(M、G、MT)、公共買われる

📓所感:

大型安定株(金融、保険、リース)、エネ株と一部高成長テック(ナスダック100且つFANG系)の両輪を狙う。テーマ株(インバウンド、半導体、子育て支援銘柄、DX銘柄)は、賞味期限や変動が激しい短期で利確や調整に。

一方中期では、正しく恐れながら商社、バリュー(鉄鋼、ゴム、パルプ)、連れ安金融など。中期では建設、不動産も。

日本株は不気味な外国人の株式先物手口の動向。先物売りが止まっていない。外国人投資家のバフェット&植田効果に慎重で節目の28300を超えたので、ここからは先週も伝えた反発があれば28,600円でもみ合いが数日始まれば、いつものいったん調整の下落も意識。

インバウンド、小売りもチェック。

米国はS&P500とラッセルの戻りに注目

・4月は海外年金資金が流入し、現物株買いにつながる経験則

・5月初旬は売り逃げも

📓トレード戦略

📈市況📉

米国決算開始。リセッション懸念を示す数値がでてきている。

映画娯楽のディズニー、クレジットカードのアメリカンエクスプレス、ホームセンターのホームデポといった消費関連株が下げた。IT(情報技術)のIBMも下落。電気自動車のテスラ、半導体メモリーのマイクロンも売られた。

一方不況に強い、化学のダウ、製薬のメルク、アナリストが投資判断を引上げた金融のゴールドマンサックスが上昇。

原油資源高、CPIサービスインフレ、高金利は継続し・企業業績低下圧力が増すだろう。問題は「金利引上げ幅」であり、株式市場の「金利引下げ」期待はやや行き過ぎの期待。

日経平均28,300円程度でいったん調整・ヘッジショート継続中。円安(ドル円135円など)に上昇すれば日本株有利。米国スタフグレーション懸念浮上で、ドル高、円安で26,700円まで下がれば金融セクターを丁寧に拾う。

4月の日銀植田総裁と6月までのYCCコントロール見直し発言があれば、日本株下落要因。

米国はセンチメント改善。MMFへの大量資金流入ニュースが一般の方に流れたので、逆に株へのアプローチが妙味。米大型高配当が強い。

日本市場は証券会社(自己売買)が4043億円買い越す一方、海外勢は現先合算で4119億円売り越し、個人も2720億円売り越す

★■■■⭐日本 chibimatt ■■■★

✅鉄鋼、パルプは引き続き妙味も個別決算とドル高をみてから再エントリ。✅日本のインバンド、リベンジ銘柄は景気敏感、小売りなどは、ドラックストア、デパート、急騰前に打診。

✅銀行株、地銀は一部利確。日銀総裁人事前後の下落を利用して再追加エントリ。

✅海運は分散利確へ。押し安値で打診。

✅短期1週間程度のリバウンド➡マザ・ラッセル(小型、テック)は短期もみ合い。

✅日本市場は個別・特定セクター(企業研究🎦ビデオをご覧ください)

商社。パワー半導体、食品一部。

出遅:鉄鋼・パルプ、連れ安銀行、防衛関連、繊維、建設、重工業、不動産は春先に期待

✅半導体セクターは個別を選ぶ。自社株買い・配当倍増(特別利益)、業界シェアが高い銘柄狙い。米国SOX下落にあわせて再エントリ。

✅商社(特にコモディティ系)はまだ魅力。コツコツ積み立て。

✅中期は、年末で個別・セクター選んでを”時間分散=面”でリスク分散投資

中国軍事行動で下落・押し目狙い。ゼロコロナ解除前

✅短期は、+2%から+5%のリターンを狙う。4月末には利確、売逃げ準備。

利確は早め。好決算株の順張りは一旦利食う。ディフェンシブ株の逆張りで買う。素材株や資源株も、中国銅需要しだいで買い戻しも。またリスク資産でオーバーリアクションの大手銀行株も。

鉄鋼、海運、半導体、は下落下げ止まりを観ながらエントリ。特に鉄鋼やパルプは低PBRなので売られやすいが、リターンも大きい。

そして今後はリース、リベンジ、ゴム、不動産、レジャー、繊維、コモディティなど注目。

✅中期は、時間分散投資として、4月、7月8月の倦怠期への危機は安定投資の買い場。米国相場は高配当(公共、工業、不動産)の押し目。

米国は、大型テック押し目、短期国債、エネ採掘会社、米国高配当を仕込み。短期ではリバウンド狙い。

金融危機の急落銘柄(2016年の水準まで下落)の打診「連れ安+高配当」を下値拾いセクター狙い。

日本相場は、高配当、権利獲得銘柄。小型グロースの売られすぎ銘柄。バリュー株、鉄鋼・パルプは下落は止まっていない。

✅出遅は、自動車・運輸、防衛関連、繊維、建設、重工業、不動産は春先に期待

✅中国とインド市場はドル指数次第。FEDの7月利上げ確率が上がれば、中長期で下値を少し拾う。

リスク:確率はかなり低いがスタフグレーション懸念。米国で追加地銀数行が破綻も一過性。引き続きSPAC破綻、有事など。

★■■■⭐米国 chibimatt ■■■★

✅実需がある大型テック。MSFT,NVIDIAなど。加えて追加リストラの企業や通信。

中期ではエネ採掘権を持つ大型会社(特にクレディスイス・ショック下落)。大手金融機関はKBW銀行指数が下げ止まればチャンス。

✅SOX半導体:つよい。米国FF金利の利下げ観測が続く限りつよい。

★■■■⭐仮想通貨 chibimatt ■■■★

✅仮想通貨:出遅れイサリアムのロング狙い。

★■■■⭐国債 chibimatt ■■■★

✅国債:中期で米二年債金利がダブルトップしてからコツコツ拾う

✅債券市場も200MAを超えて、フォロースルーデーは発生中。2年債の金利の高止まり、HYG(ハイイールド債)も5%と安定。

★■■■⭐コモディティ chibimatt ■■■★

✅ゴールド:雇用悪化、賃金、CPI高止まりならゴールドが妙味。

✅プラチナ、シルバー:金利低下、ドル安:ゴールド、プラチナ👍ロング。パラジウムは1500を超えたらロング。

✅小麦:レンジブレイク町。コーヒー、ココアは、大豆はDo nothing

✅原油:WTIは75USDを超えたらロングしたが80USD近辺で分散利確。

✅天然ガス:下落速度弱まるまでDo Nothing.

✅リスク回避なら、コモディティ商品そのものではなくエネルギー大手株へ

✅銅:中国次第:リオープン(化粧品等)が先行、次に旅行・デパートの後にくる波を掴む。

★■■■⭐為替 chibimatt ■■■★

✅ドル基軸:

㌽:まとめ

㌽1:FOMC利上げ継続、米国債デフォルトも世界市場で「楽観優勢」

㌽2:信用リスクから賃金高止まり。バッドニュースはバッドニュース。

㌽3:雇用統計堅調、利上げ続行 でも。。。 OPEC プラス協調減産大きい

ネガティブサプライズよりもポジティブサプライズの可能性が高い

米経済指標は落ち着いた。米長期金利の低下基調、米国株式相場は「楽観」が優勢。

パウエルFRB議長のハト派発言「利上げはもう1回」で、先行きの「金利引上げの打ち止め」感、相場に好環境。

米国の銀行破綻が止まった、米株式相場に安心感。

米国株の上昇が、世界の株式、引いては日本株の上昇圧力。

日銀・植田新総裁が4/9に就任、賃金上昇に伴う物価安定など課題

経平均4/4~5の下洛要因は、金融機関による年度始めの「益出し」の売り、それを外国人投資家による先物は、4/5はむしろ買い支え。ところが、外国人投資家の先物手口は4/6~7は、売越しに転換

注意:ボストン連銀総裁、PCE価格鈍化でも金融政策の道筋変わらず

注意:イエレン財務長官、銀行の規制緩和は行き過ぎ。危機の原因に。

注意:ボストン連銀コリンズ総裁、依然として追加利上げを示唆

注意:ナスダック、FANG+TMは価格上昇+20%は出木杉君。

注意:米国のインフレ率は、前月比や市場予想から鈍化したとはいえ、依然として「高水準」

注意:パウエルFRB議長の発言も「市場を気にした」迎合的なスタンスでの発言が多く、一貫していない。

🟦リセッションから資産を守る

リセッション入りの場合、循環的なセクター妙味。

・今年前半は指数より個別又は特定グループ

・金属・鉱業

・商社株

・自動車

こうしたセクターは、循環的な上昇で好転が期待。

㌽:経済指標

●CPI コアが全体を抜く??

2022年2023年の第一四半期の米国の赤字

●NFIB中小企業楽観指数

全米独立企業連盟(NFIB)が発表するNFIB中小企業楽観指数は、米国の経済動向を測定する指数であり、雇用、インフレ率、設備投資の統計などの10項目から構成される。

同指数は米国の個人労働人口の約50%を占める小企業の健全性を示す。

前年同月比でみるとS&P500と同期している。

●ISM製造業景況感指数

セントルイス連銀のブラード総裁のように一部のFRB高官は、中央銀行に利上げ政策の継続を迫っている。これについてサマーズ氏は、FRBは非常に難しい決断を迫られていると思うと述べ、FRBがそうした政策を継続することに確信を持っていない。そして「はっきりしているのは、現在の引き締めサイクルは非常に終盤に差し掛かっているということだ」と論じた。

📖:雇用統計

業種別雇用者数の増減 赤:2023年2月 青:2023年3月

労働市場は引き続き堅調との見方が広がる一方、前財務長官ローレンス・サマーズ氏はこのデータは第1四半期からの経済状態を反映しているに過ぎず、信用引き締めの中にあることから、あまり意味がないと指摘している。

SVB銀行破綻の余波で、ハイテク人材中心に人員削減と新規失業保険受給件数が増えている。

㌽:プロのリスク感

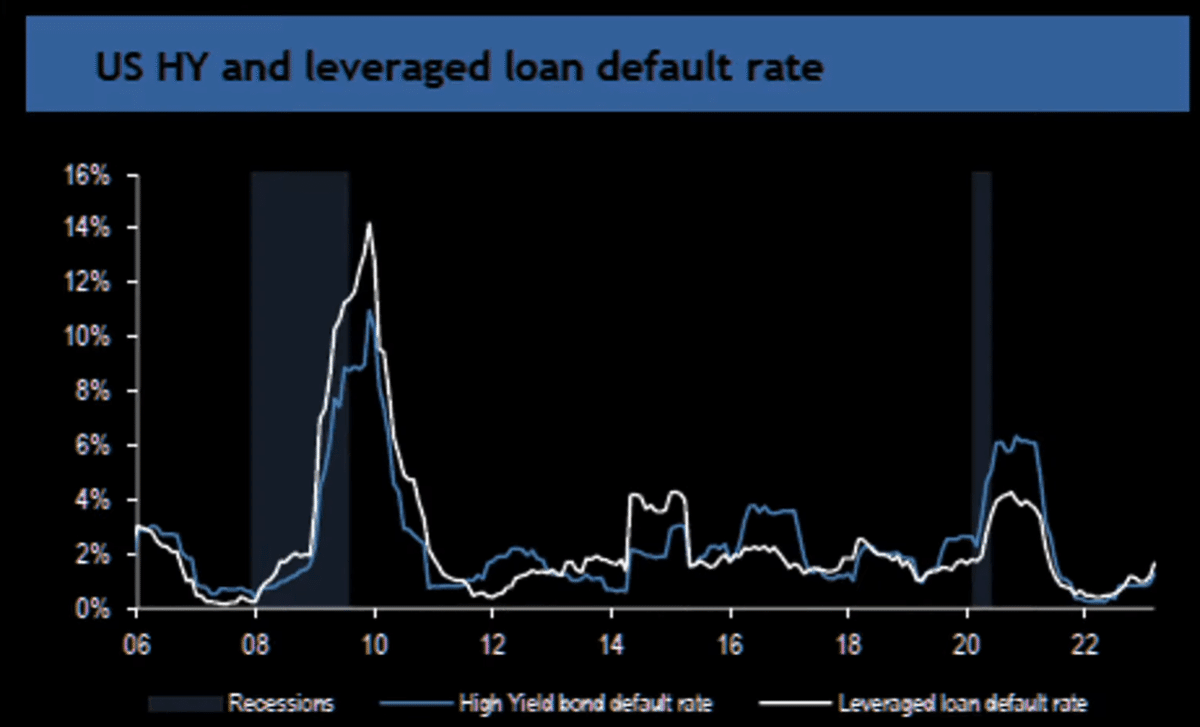

📖クレジットコンディションは低下

不動産バブル、米国債デフォルト、地政学リスク。

銀子預金の引き出しが止まらない。家計預金が心配

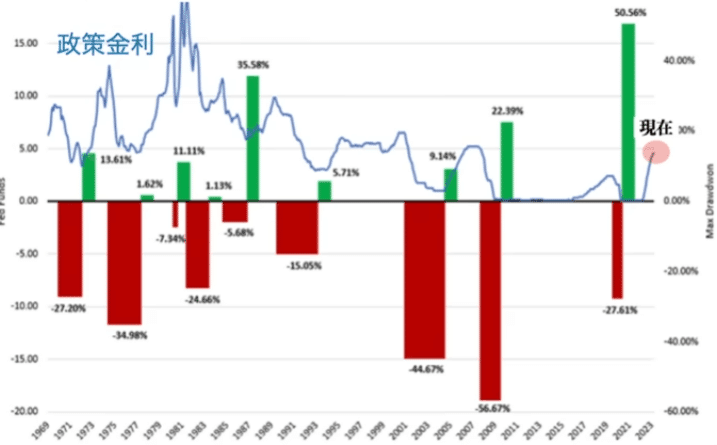

㌽:リセッション下落率

利下げ局面で逆業績相場で下落圧力。しかし円高(125円等)になっていれば米国ETFや個別のチャンス。

今年は1980~1982年(−27%)の利下げ暴落?

1989年(+12%)のブル強気相場?(1990年崩れ)

それとも2000~2002年(-49%)の長引く弱気か?

☮先週は先行指標は弱い、雇用統計は強い

☮今週のCPIとFFレートのチキンレース

☮リセッション平均下落率マイナス30%

㌽:原油とリセッション

㌽:金融信用問題

ゴールドマンサックスのFCIの銀行指数の預金流出は未だタイト。厳しい

㌽:米国債デフォルト

ロイター通信によると、超党派の米議会予算局(CBO)は2月、債務上限引き上げの合意がなければ、7~9月のどこかで米国連邦政府の資金が枯渇し、デフォルトに陥ると予想したという。

共和党は予算削減案を提示しているが、バイデン大統領は拒否している。共和党は医療関連政策の拡充などリベラル色の強い予算が多く盛り込まれている予算教書に反対しており、話は平行線となっている。

SBV破たんなど、不透明な経済状況で、米国債のデフォルトというさらなる混乱へとつながるのだろうか?

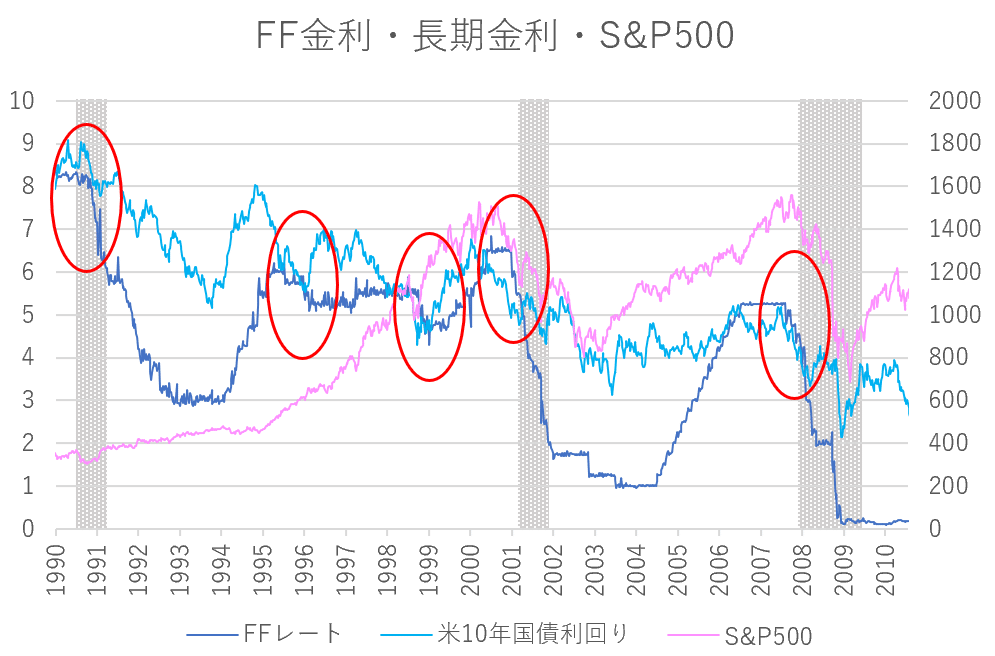

㌽:FFレートの推移

市場関係者とFRBメンバーとは❶%の差がある。

バンクオブアメリカやJPモルガンに地方銀行から預金が流入している。

銀行からのC&Iローン貸し出しがきつくなっている。住宅ローン、クレジットでの借り入れができない状況へ。失業率も上がる可能性。

リセッションはいつか?近々と3か月から6ヵ月以内では分五分。

いずれにせよ弱気が広がっている。ボトムが近い。

㌽:政策金利の推移

BOEイギリスの金利。

価格圧力が急激に緩和すると予想されるため、BoEは今後数か月の間に積極的に利上げを行う必要がないかもしれません。次回のイングランド銀行会議は5月中旬に開催され、ベイリー知事が一連の新鮮なインフレを消化するのに十分な時間を確保できます, 成長, およびジョブデータ。最新 BoEレート ハイキング確率は、中央銀行が一時停止ボタンを押す前に、第2四半期に予想される25bpのレート引き上げを示しています。

FEDの準備金が減少。一方株式への資金流入が戻りつつある。

詳しくは📒ノートでどうぞ。

㌽:FF金利の高騰で、MMF現金が流れ込んでいる。

🟦インフレ, 景気後退から資産を守る

英国のインフレは2桁の–で現在10.4%。ただし最近の予算で発表されたエネルギー価格保証’ EPG (の延長と卸売エネルギー価格の下落により、2023年第2四半期に大幅に低下すると予想。

OPECプラスの追加減産により原油価格が大幅上昇した。原油価格の上昇は、インフレ上昇を通じてECBの一段の金融引き締め。

原油価格の上昇、ECB高官の発言、先週末のユーロ圏経済指標はECBの金融引き締め継続を示唆。

👥FOMCが重視する失業率

米10年債利回り、年初来の低水準を更新-軟調な経済指標が相次ぐ

👥労働市場、利回り曲線、インフレ、株式市場の売却

🟦 米国 相場需給

決算シーズ前に株価は上がる、2009年以来の上昇か。

企業の自社株買いが昨年も急騰したがまだ買戻しは続いている…ということは買い支え。

CEOのセンチメントがボトムを付けると、翌年は急騰する。

㌽2:利下げー後は?

果たして利下げで、景気は上向くのか?

米国の過去30年の利下げの歴史をひもとくと、景気後退を回避した予防的利下げは、1995年と98年の2回ある。いずれもグリーンスパン議長の時代だ。

過去FRB利下げ局面で「株価」はどうなった?「景気後退」は?

過去30年間で5回利下げが行われており、うち2回は株価が大きく下落も、うち3回は2年後も上昇。

📷S&P500 過去の利下げ局面暴落率

1970年2月 −20%

1974年6月 −30%

1981年3月 −27%

2000年11月 −46%

2007年6月 −57%

2020年2月 −34%

㌽:マネーフロー

「預金の流出は、データがある最新の週は 650 億ドル (8兆6000億円)だった。その前の 2週間で、商業銀行の預金は 1,740億ドル (23兆2000億円)、シリコンバレー銀行の破綻により 1,720 億ドル (22兆9000億円)減少した。預金額は現在、前年比 -4.9%となっている。これは、0% の銀行利回りから 4% の T-Bill (米国財務省短期証券)利回りへの着実な流出だ。いつ止まるかは誰にもわからない」

G6の国債買い入れが今後は減る。

クレジットインパルスとGDP。

名目国内総生産(GDP)に対する与信額が過去と比べてどう変化したかを示す。 値が高いほど、民間への資金供給が増えていることを示す。

投資機関のショートポジション。

㌽:ウォール街のセンチメント

米国LEI(米国のConference Board Lagging Economic Index)の年間成長率は2月も引き続き低下。

米国のThe Conference Board Leading Economic Index ® (LEI):

複合経済指標は、ビジネス サイクルの山と谷を示すように設計された分析システムの重要な要素です。インデックスは、個々のコンポーネントよりも明確で説得力のある方法で、経済の一般的な転換点を要約して明らかにするように構築されています。CEI は実質 GDP と高い相関があります。LEI は、ビジネス サイクルのターニング ポイントを約 7 か月前に予測する (または「リードする」) 予測変数です。影付きの部分は景気後退期または景気後退期を表しています。影付きの領域の上の日付は、景気循環の山と谷の年代順を示しています。

米国の10 の構成要素は次のとおりです。

・失業保険の週平均初回請求額。

・メーカーの消費財および材料の新規注文。

・新規注文のISM ®インデックス。

・航空機の注文を除く非防衛資本財のメーカーの新規注文。

・新しい民間住宅ユニットの建築許可。

・S&P 500 ®株価指数;

・Leading Credit Index ™

・金利スプレッド (10 年物国債からフェデラル ファンド レートを差し引いたもの)

・ビジネス状況に対する平均的な消費者の期待。

米国のLEIは底を打っている可能性がありますが、今後12か月で景気後退を示唆しています

「ウォール街のコンセンサス株式配分はかねてから、信頼できる逆張り指標だった」とし、「つまり、ウォール街のストラテジストが極めて弱気なのは強気シグナルであり、逆もまたしかりだ」

㌽:セクター別の強さ

ゴールドマンサックスの株ポジションを見ると、3月までショート、売。4月になり買戻し。

半導体と半導体製造装置のポジションはかなり引くい。チャンスも。

金融・非金融の両面でマイナス寄与が広がった

HYGハイイールド債のデフォルト率が上がっているのは懸念。

過去のS&P500の暴落翌年のチャートでは上昇パターン。

㌽:国別の市場の強さ

中央銀行のバランスシートのYoY(前年比)

㌽:セクター別の市場の強さ

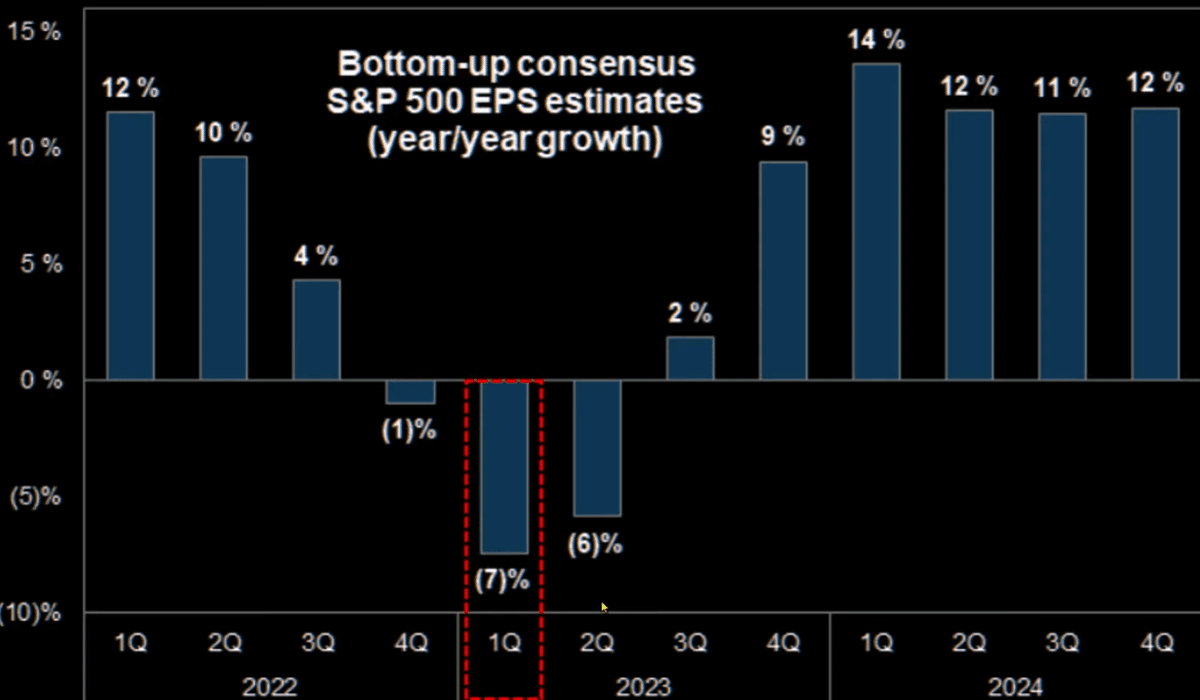

S&P500のEPSは6月まで下がる

S&P500のリセッション嫌煙と

FAANGのPER(1株当たり利益 (EPS)

欧州の銀行の1年先のPERを見ると割安。USB,ドイチェ銀行他。

英国株式市場は割安。但しポンド高のままだと為替ヘッジで相殺。

PERとEPS。EPSがかなり下がっている。2023年Q2まで下落方法。

ハイベータ(グロース)

テスラは中国で好調。

本格的な買い相場の考え方は以下のVol19⇩をご覧ください!

注意:

これまでの12回のベアマーケットで、ナスダック総合が1年後も下がったのは

・1973年の第一次オイルショック ⇒シナリオ:台湾有事によるロシア参戦でコモディティ再混乱

・変動相場制移行 ⇒ シナリオ:ビットコイン法定通貨

・ニクソンショック ⇒ シナリオ:トランプ再当選直後の不正ショック、大手金融機関の詐欺

・2000年のドットコムバブルの崩壊 ⇒ シナリオ:テック情報への大増税で死滅

・2009年の世界金融危機の時と ⇒ シナリオ:J.P.モルガンとCITY倒産で世界中型銀行50行破綻

アルファ株(高価値・バリュー)

半導体セクター

メモリー市場が悪化する中、最先端分野では激しい競争が起きている

韓国サムスン電子が7日、2023年1-3月期の連結決算速報値を発表した。営業利益が6000億ウォン(約600億円)と前年同期に比べ96%減と大きく落ち込んだ。景気低迷を背景に幅広いデジタル製品の需要減によってサムスンが主力とする半導体メモリーの販売が振るわなかった。

日経新聞の4月7日の記事「サムスン営業利益96%減 1-3月、半導体不況が直撃」によると、SK証券が推計した部門業績(3月30日時点)によると、半導体部門の営業損益は4兆7000億ウォンの赤字(前年同期は8兆4500億ウォンの黒字)と14年ぶりの赤字に転落、売上高も49%減の13兆8000億ウォンに落ち込んだとしている。

SK証券の見通しによると、半導体部門の営業損益は1-3月期に底を打つものの、今年いっぱいは赤字が続くとしている。パソコンやタブレット端末、ゲーム機の特需がなくなり、米IT(情報技術)大手のデータセンター投資も縮小、半導体供給網(サプライチェーン)の各所でメモリー在庫が積み上がったことで販売価格が急落しており、需要回復のけん引役が見当たらないと指摘している。

中央日報の4月8日の記事「サムスンの半導体アーニングショックを診断...好循環が途絶える(1)」によると、サムスン電子の昨年の年間半導体売上高のうちメモリー半導体(DRAM、NAND型フラッシュメモリーなど)が占める比率は約7割に及んでいる。毎年数十兆ウォンの営業利益を出す半導体(DS)部門の中でもメモリー半導体は絶対的な役割を果たしているという。

そのメモリー半導体が不振になると、サムスン電子の営業利益も打撃を受ける。市場調査会社のDRAMエクスチェンジによると、今年1-3月期にDRAMの平均価格は17%下落した。半導体の需要が回復せず在庫も膨らむ状況だ。業界では20週分の生産量が在庫として累積していると推算している。

メモリチップは一般的に変動が激しい市場で、直近では周期的な落ち込みの真っ只中にある。コロナ禍を背景とした歴史的な半導体不足からわずか数カ月、チップ業界はサプライヤー優位の状況になると考えられていたが、今回の不況のサイクルはこれが誤りであったことを示していると指摘している。

半導体市場は主に、演算を担う「ロジック」と記憶を担う「メモリー」に分けられる。日本経済新聞の2022年7月13日の記事「台湾TSMC、設備投資1割減 業界先行きに不透明感」によると、メモリーは一般的に汎用性が高く需給の影響を受けやすいため、販売価格が変動する傾向にある。一方、TSMCは価格変動が緩やかなロジック半導体を主力としている。ロジックは市況に振り回されにくい特徴を持っている。

フラッシュメモリー市場はサムスンとSKグループの韓国勢でほぼ半分のシェアを占めている。このメモリ市場の低迷は韓国経済にとっても大きな課題だ。

㌽:債券、S&P500、ナスダックのセンチメント

㌽:売りの強さ

CTA先物機関投資家はS&P500が上がっても、まだショート。

㌽:機関投資家センチメント

20%まで買いポジションが上がってきた。一旦調整も

先物市場でも同様。

㌽:個人投資家センチメント

㌽:S&P500の株価上昇のパターン

第一四半期が提供な収益も、Q2は回復へ。

S&P500のEPS(1株当たりの利益率)はボトム。7月からは改善へ。

利上げ後のチャート

半導体は最悪の売り状態。

ビックテックの反騰がすごい。

株、債券、社債、現金のフロー

マクロ運用、リスクパリティ(Risk Parity)運用の、ポートフォリオが優勢。

この運用方法は占める各資産のリスクの割合が均等になるように分散して保有することで、リスクを低減させる運用手法。

・株式

・債券

・コモディティ

・ドル資産等

2023年からはETF(VTなどのインデックス投資)が減って個別が買われた。4月に入ってからは逆にETFに流入。

特に今は銀行以外にもエネルギー株や自動車株、資源株、商業用不動産関連など成長に敏感なセクターが売られた。代わって食品や医薬品、通信など景気減速に耐えられるとみなされる業界に投資家が流れた。

地方銀行へのショート(売り)ポジションが続いている。

㌽:MMF、現金比率

㌽:現金はMMFか短期国債に投資

🟦日本相場の流れ

㌽:自社株買い9兆円、最高へ

㌽:日銀短観(日本経済活動の検温)

デフレ下では「Cash is King」だからみんなおカネを握りしめて使おうとしない。その反対にインフレは貨幣の購買力が落ちていくのでおカネを使おうとするだろう。家計は消費を、企業は投資を増やすだろう。

今回の短観で業種別DIがもっとも改善したのは小売である。小売の業況判断は10ポイント改善し18となった。主な理由は価格転嫁の進展である。人々のインフレ期待が高まり値上げが通りやすくなったのだ。そうしたなかでコロナの沈静化が一段と進み、経済や社会生活が正常化してくる。人々が買い物や外食やレジャーなどにおカネを使い、値上げでじゅうぶん利益が確保できる良好な収益構造になることが期待できる。30年ぶりの賃上げも家計の消費を後押しするだろう。さらにインバウンドの復活もこのセクターの追い風となる。

【小売の業況判断DI(白) 東証業種別株価指数・小売業(青)】

もうひとつ特筆すべきは設備投資計画の高さだ。3月調査で3.9%増というのは異例の高さだ。グラフは1994年からの3月調査時点のみの設備投資計画をプロットしたものだ。調査開始以来の高さであることがわかる。

㌽:4月植田日銀総裁が決定

参院可決 4月9日就任、10年ぶり交代。

次期日銀総裁 経済学者の植田和男氏(71)

副総裁 前金融庁長官の氷見野良三氏(62)

副総裁 日銀理事の内田真一氏(60)

■4月8日には、2期10年を務めた黒田日銀総裁が任期満了。植田新総裁が就任します。

■27日、28日には植田新総裁となってから初めての金融政策決定会合

■長短金利操作(イールドカーブ・コントロール)の上限を引き上げ

市況

PBRが1倍を割れている銘柄は、東証プライム市場のおおむね半数程度

足元の収益率(ROE)が低く、長期的な成長期待(PER)にも乏しい

会計上、海外子会社などの外貨建て利益の円換算額が水膨れして、最終利益が押し上げられるという面

継続的にPBRが1倍を割れている会社に対しては、改善に向けた方針や具体的な取組などの開示

今季クロテン(黒字転換)は、運輸、大手銀行、通信、商社、保険、重工など。

㌽:植田総裁の船出

㌽:成長株よりバリュー株へ資金流入

短期的には、PERの低いセクターがより鮮明に買い戻されている。

㌽:運輸

海運

・昨年は12年に一度のスーパーサイクルだった。

・コンテナ運賃から利益が約8割も下げ止まった

・コンテナ運賃は今後競争激化、押し目買いから分割利確へ

・コンテナ運賃は、ドル安(円高)で有利

・輸送コストは年々上昇

・株主還元には積極的 10 ~15%

㌽: テーマ

◎DX銘柄:やや好調続行

◎GX銘柄:公共投資、好調続行

◎エネルギー銘柄:2023年は好調から中立. IMPEX,住石,

〇電気・半導体銘柄:リセッション影響、但し個別好調. SUMCO,アバール

▲機械銘柄:中国ゼロコロナ緩和で緩やかな上昇 . 三菱重工、ダイキン

▲小売銘柄:内需、リベンジ&まちまち。7&アイ. ファストリ, 薬局, 百貨店

◎素材/科学銘柄:半導体で戻り上昇 . 信越化学, クラレ,東レ

〇自動車銘柄:半導体不足で前半不調. 円高120円までならGood

〇鉄鋼・非鉄銘柄:銅・ニッケル、部品需要クリーンエネ注目.

㌽:テーマ2

春先からのテーマそれは不動産。

TOPIX不動産業指数は今年に入りほぼ横ばい。株価純資産倍率(PBR)は0.9倍と、10年間の平均の1.4倍を下回っている

日本の不動産セクターは大きな好機が見込める分野の1つ。

日銀が長短金利操作の運用を一部見直し、許容変動幅を拡大した昨年12月の予想外の決定に、今後の総裁交代も相まって、株式市場の見通しが一変。投資家が金利上昇の可能性に身構える中、セクターのパフォーマンスに乖離(かいり)が生じた。バッジャー氏は金融セクターについて、12月以来TOPIXをアウトパフォームしているが、バリュエーションがなお低いことを踏まえると、引き続き恩恵を受ける。

㌽:金融株

広範なTOPIXは同じ期間に約5%上昇し、サブ指数のTOPIX銀行業指数は10%近く上げている。銀行業指数のPBRはなお0.6倍にとどまる。

パナソニックホールディングス

三井住友フィナンシャルグループ

三菱地所

㌽:リバウンド・リユース 戻り歩調テーマ

2020年のコロナショックで暴落した銘柄。内需株の上値余地が意識されている。新型コロナウイルス禍からの経済再開や水際対策の緩和で業績改善が見込める。

㌽:内需

内需では、紙・パルプ、子育て、電力、電鉄と小売り、医薬品が強い。

1) 鉄道:電鉄:東部 東急 近鉄 JR東日本

2) 物流:

3) 空運:

4) 海運:

5) 小売り:スーパー、コンビニ、ディスカウント、ドラックストア

㌽海運:20フィートコンテナ相当ではサプライチェーン問題はなくなった。

㌽:半導体

日本政府、半導体製造装置23品目を輸出規制

SOX半導体指数の年初来の急騰は目を見張る。そしてこちらで紹介している信越化学、三益工業、アバールデータが花開くなか日本の半導体セクターに10兆円の公共投資がはじまるが、難題だらけ。

「半導体敗戦」の原因についてさまざまな分析がなされているが、日本企業の“致命的ミス”として二つのことが挙げられる。

第一に、自前主義に固執。 ルネサス、富士通 敗退。

第二に、80年代のメモリーの成功体験に固執。NEC、東芝敗退

日本半導体企業の復活の呪文 ”技術覇権と国家安全保障”

きっかけは、米国のバイデン政権が描いた半導体の国際連携構想。その米国が繰り出す“最強カード”こそ、米国主導の国際連携だと言えるかもしれない。中国を排除した半導体サプライチェーンを構築する枠組み「チップ4」には、米国、日本、韓国、台湾が参加。ここに、華々しく四カ国連合が結成されることになった。

キオクシアホールディングス : パワー半導体の連合

東京エレクトロン 8035:世界屈指の製造装置

信越化学 4063:純度命のシリコン生成

アバールデータ 6918:特別利益2.8倍 株価2.5倍

三益半導体工業:シリコン研磨一筋

ウインテスト 6721:液晶、イメージセンサー向け検査装置

CHIPSプラス法を呼び水に、大型投資相次ぐ

㌽:円高

輸入関連のエネルギー・電力と飼料、商事。

・商社:三菱商事

・電力:東京電力

・エネルギー:コスモエネルギーホールディングス<5021>油精製元売

・鉄鉱石や紙・パルプなどの原材料、大豆やトウモロコシ

・中部飼料<2053> 三井製糖<2109>

小売りはPOSデータの購買価格として単価が上がっている。

東京電力ホールディングス

🟦EUの流れ

🟦中国の流れ

中国、「一帯一路」で、途上国に32兆円融資、米国は影響拡大懸念

日本、中国からの入国、4/5から水際対策緩和、陰性証明不要に

3/30

・前日までの続落を受け、ひとまず買戻しが先行する流れとなった。

・中国人民銀行(中央銀行)が今週に入り、厚めの資金供給を続けていることもプラスだ。人民銀行は3/30、1,750億人民元を市中に供給した。先週は吸収超だったが、今週は本日までの累計で差引き6,290億元を供給している。

・ただ、株価の上値は重い。

・中国の経済情勢や企業業績の動向を見極めたいとするスタンスが強まる、米中対立の警戒感もくすぶっている。指数は安く推移する場面。

・業種別では、エネルギー関連の上げが目立ち、航空・空港・ホテルの旅。消費関連もしっかり、公益・インフラ関連・素材・医薬品・ハイテク・銀行も買われた。半面、通信ネットワークは冴えない。保険・不動産も売られた。

🟦💰債券

3か月、2年債の利回りが上昇し、債権価格の下落がどこで止まるかを見つつ、コツコツエントリ。

㌽:米国がリセッション(景気後退)入りの場合、ハイイールド債を選好。

10年債利回り(チャート逆転)と連動して、債券は低調。

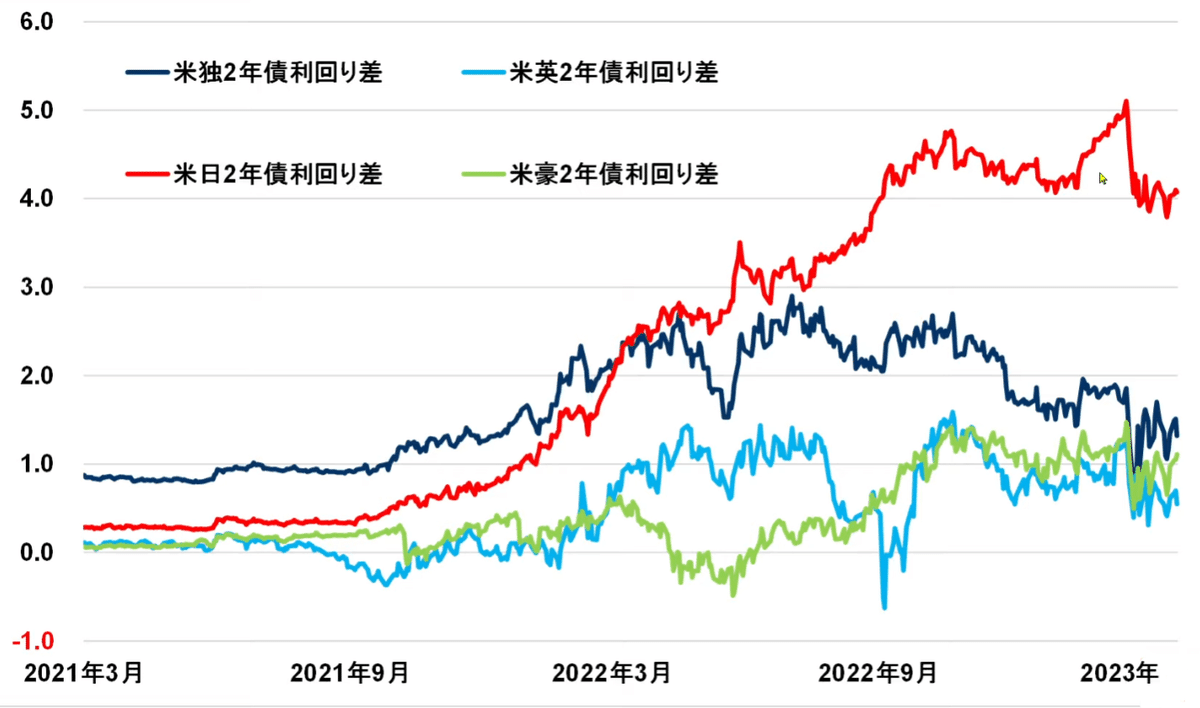

㌽:米国債との金利差

すぱっプレートのオプションを観ると今年の夏でピークへ。

金融危機の鎮静化で、日米金利差が縮まり、円キャリートレードの巻き戻しで円高(円買い)も。

㌽:金利の動きとFOMC

逆イールドが深まる中、長期米国債はすでに下落へ。一方短期債はVIX上昇に合わせて上昇。ただし5月のFOMCでの0.25%が濃厚になるなか、ここから3か月で債券価格のボトムが見えるのは確定的となった。

引き続き、押し安値(ちょっとした銀行破綻危機のニュースや仮想通貨、CPIなど)タイミングでしっかり分散投資を検討する。

🟦💲為替

環境

米銀JPモルガン・チェースは、リコンバレー銀行(SVB)を破綻させたような問題を抱える金融機関はほんの一握りで、来週から始まる銀行の四半期決算発表では数字は良好だろうと予想。銀行がさらに破綻する可能性があるかとの問い

要点

雇用統計失業率下がる、賃金も下がる

⇒米景気後退への警戒感が弱まる

⇒景気後退は資源需要の促進を連想させる

⇒豪ドルやカナダは資源国通貨で買われる

⇒円、ユーロ、ポンド、フラン安全資産・通貨で売られる

⇒新興国ETF、通貨は売られる

⇒一部大型テック、公共買われる

市況

多くスプレッド拡大も。イースター休暇→ポジション調整中心中

・S&P500種14ポイント高(+0.36%)、ナスダック総合91ポイント高(+0.76%)でドル安へ

雇用統計で景気後退がはっきりすれば、金利低下で米ドル/円は円高

先週までは「Good News is Bad News」今週は「Good News is Good News」

㌽:経済指標

PCEデフレーター:対前年比 5.0%(予想5.1% 前回5.4%)

ミシガン大学消費者信頼感指数・確報値:62.0(予想63.2 前回63.4 速報値では67.0)

ISM製造業景況指数:46.3(予想47.5、前回47.7)

JOLTS雇用動態調査求人件数:993.1万件(予想1040.0万件、前回1082.4万件)

ADP雇用統計:14.5万人(予想20.0万人、前回24.2万人)

ISM非製造業景況指数:51.2(予想54.5、前回55.1)

NFP ユーロ圏とドイツの建設 PMIは、3 月には 45.0 に下落(前回47.6 )

米国雇用動態統計(求人件数)993万件と予想を大きく下回り、2021年5月以来の1000万件割れ

㌽:経済指標と要人発言

セントルイス連銀総裁「米インフレ根強い、FRB対応続ける必要=セントルイス連銀総裁」「米信用収縮の兆候なし、利上げ継続の必要」

OPEC+減産、米原油先物は年初から約6.7%高「米国内の石油・天然ガスの掘削リグ稼働数は前週比4基減の751基。2週連続で減少。石油リグ、天然ガスリグの稼働数がともに2基減少」

日銀植田総裁「YCCの修正は比較的早期・6月に実施される見込みか?」「大量の国債買い入れ」「10年国債利回りは再びYCC変動幅の上限に近づく」

㌽:政策金利とCPI

㌽:投機筋のポジション

㌽:強弱📈

DXYドル指数と債券利回りの強弱

㌽:ドル USD

短期直近では、もみあい↓↓目線。

日米の10年債利回りは基本的には連動するが、今週は米金利が低下しているのに対し、日本の金利は上昇。なぜなら植田新総裁の就任が迫る中で、改めて黒田総裁の下で行われてきた金融緩和見直しを巡る思惑

FOMC5月0.25利上げも、植田総裁4月23日就任でマイナス2円か

ただし4/23日銀短観YCC変更なし、5月FOMC利上げ利上げ直後はドル高、そして円高へと大きな変動か

GDP予測モデルは、1~3月期のGDP成長率を3%から1.7%へ下方修正

仮に再び金融機関にトラブルなら、FFレートは7月に0.50の利下げも。ドル円マイナス5円、米国株価3%上昇、日本株500円下落も

金融危機の鎮静化で、日米金利差が縮まり、円キャリートレードの巻き戻しで円高(円買い)も。

円のポジションは、植田新総裁の4月と6月の発言前に、日米欧中央銀行が金融危機の火消しで、「勝手にドル」を買い上げ、ドル安へ、自立下落へ。

そしてPCE、ISM、JOLTS、雇用が弱ければ利上げ停止も

日米の10年債利回りは基本的には連動するが、今週は米金利が低下しているのに対し、日本の金利は上昇し、両者のかい離が急拡大

シティグループのデータによると、通貨ファンドは過去2カ月間に円のショートポジション(売り持ち)を縮小しほぼ中立近くまで戻した可能性がある。日銀が昨年12月に予想外の政策修正を行ったのを受けて、円は10月に付けた約30年ぶりの安値水準から12%強上昇した。ストラテジストらは、今年末にも1ドル=124円まで上昇するとみている。

㌽:ポンド GBP

結論:GBP/USD 上目線

5月の追加利上げ「BOC英中銀、インフレは受け入れがたいほど高い」

貸し手によると、英国の住宅価格はさらに上昇している。

英国の経済、銀行は堅調

英国ポンドは年初来一番の上昇

米国雇用レポートは現在、全体的な市場の方向性の鍵となっています。

GBP/USD は 短期脚では以前のレジスタンスレベルにある。

・英CPI予想外加速、50bps利上げ余地で強気余地。

・対ドル(ポンドドル)ではインフレ高止まりで強気。

・対円(ポンド円)では拮抗

㌽:ユー EUR

結論:EUR/USD 上目線。

欧州中央銀行(ECB)政策金利ユーロ圏の金利の現状と推移

・ECB金融不安でもサプライズ強気で50bps利上げで強気余地。

・UBS買収で速攻火消で影響限定

・ドイツ銀行危機も去った

・インフレ高止まりならユーロ高

・ECBブイチッチ氏、利上げは大半終了-追加引き締めの可能性はある

・OPEC+協調減産、原油価格の上昇、ECB高官の発言、先週末のユーロ圏経済指標はECBの金融引き締め継続を示唆

㌽:ユーロ円

逆ヘッドアンドショルダー(逆三尊)を形成

MACD(移動平均収束拡散手法)ラインは上向きかつ、シグナルラインを上回る

3月には、反転パターンである小型のダブルボトムを形成

・米国雇用堅調でパウエル議長が7月も25bp利上げなら、下落要因

・米国FOMCで5月利上げ無なら、ロケット要因

・3 月 15 日のダブル ボトム 以降、バンドウォーク中

㌽:AUD

結論:AUD/USDもみあい . 雇用統計下回れば、豪ドル売り

⇒米景気後退への警戒感が高まる

⇒景気後退は資源需要の減退を連想させる

⇒豪ドルは資源国通貨

⇒豪ドルは売られる

https://jp.reuters.com/article/canada-economy-trade-idJPKBN2W308V

失業率は、より高い動きの見積もりにもかかわらず、依然として堅調

4月4日に豪準備銀行(RBA)は金融政策決定会合を開催。政策金利を3.60%で据え置き

豪2月月次消費者物価指数(CPI)は前年比+6.8%となり、前月(+7.4%)からインフレは鈍化

かなりのロングポジショニングにもかかわらず、顧客のセンチメントは複雑で、0.64米ドルにレジスタンで重い

㌽:AUD

🟦☮暗号資産

一番のパフォーマンスセクター。いつも通り深押し過ぎずに短期勝負に徹する。プラスマイナス10%を意識したポジション。

米国FED/FOMCメンバーが相次ぐ米国地銀破綻で、急いで金利上昇を休止する思惑が市場にながれ仮想通貨が爆上げ。

自民党web3PT、仮想通貨取引の税制などに関する提言を公開

北朝鮮が「高度な」サイバー攻撃、22年は過去最高の暗号資産1320億円以上窃取

BTCの手数料の移動平均線90MAと年平均を宇和抜けている状況から、からみると需要は増加

㌽:BTC

テクニカル指標を詳しく見ると、強気と弱気の両方のブレイクアウトの可能性があることが分かる。下図に見られるように、ダブルトップのチャートパターンが存在し、下方ブレイクアウトの可能性を示唆している。

下方にブレイクアウトすると、最近、重要なレジスタンスとして機能した重要な水準25,000ドルに再び意識が戻ることになる。価格は、2022年6月から大きく値を上げた最近の3月17日まで25,000ドルを下回る水準にとどまっていたのに加え、50日移動平均線もこの水準付近に位置しているため、力強いサポートとなるだろう。

一方、上方にブレイクアウトした場合は、心理的水準30,000ドルを突破できるかが注目され、ブレイクした場合は31,200ドル付近のレジスタンスが視野に入る。

🟦🌐グローバル市場 & 👥新興国&フロンティア市場(FM)

㌽:新興国投資についてマガジンにまとめました。

新興国 とS&P500はドル指数と大きく関係。

🟦🌽コモディティ🍓

コモディティ価格と株価、そして債券の比較チャート。

ITバブル(ドットコム・クライシス 1999- 2001)を除けば、コモディティが有利。

コモディティ短期ポジション:

📈ロング:

ゴールド短期利確(長期そのまま)

シルバー25日MA押し目 (短期はEVで上、リセッション年末は下)

プラチナ25日MA押し目、アルミニウム、

ガソリン数%下落後押し目、

ミルク DC1! トレンドフォロー

木材は陽線数日後に、小麦666USD押し目で、🌽コーン

📉ショート:オレンジジュース、砂糖、コットン、ライス

DoNothing:

WTIは200MA見ながら。非OPEC+以外の増産期待も少し先か。67USDが損益分岐点、均衡点(Break-even point, equilibrium point)で反発。短期では夏まではOPEC+、ゼロコロナ撤廃、ドライブシーズン、🆙サイド。

天然ガスは夏までファンダでは薄商いでショートも危険。

小麦は需給がバランスがよい。収穫もよい。

㌽:ゴールド

〇中央銀行有事への備え。ロシア2017年から、中国は昨年、トルコ、アラブが引き続き強い。

〇赤丸は歴史的に金利が高止まり、リセッション後半は、安全資産+中央銀行からマネー供給があがるとゴールド上がる。

ゴールドのボラリティがJOLT、雇用弱さでリセッション懸念が一気に上昇。安全資産のゴールド変動率が20ポイントまで上昇。

米10年物価連動債とvsゴールド価格は連動している。

金小売価格、6日ぶり最高更新 1グラム9456円、円安影響

共同 2023/04/11

地金大手の田中貴金属工業(東京)は11日、金の店頭販売価格を1グラム当たり前日比25円高の9456円に設定した。

国内金小売価格の指標として5日の9443円を超えて6日ぶりに過去最高を更新した。

金は希少な貴金属で宝飾からIT製品まで用途が広く、不況でも暴落しない安全資産とされ、最近は値上がり傾向が続いている。

金価格は国際的にドル建てのため、円安が進むと円換算した金の値段は上がりやすい。

日銀の植田和男新総裁は前日夜の就任記者会見で、大規模な金融緩和策を継続する考えを明らかにした。日米金利差の拡大予想から外国為替市場で円安ドル高が進行した。

㌽:WTIは強気相場へ?

67USDが損益分岐点、均衡点(Break-even point, equilibrium point)で反発。短期では夏まではOPEC+、ゼロコロナ撤廃、ドライブシーズン、🆙サイド。

EIA 85USD予測。非OPEC+以外の米国とカナダ、ブラジルが良好。関連のパイプライン会社の株価注目。

原油そのものより、精製会社や掘削会社が妙味。

石油備蓄の積み増しは、金融危機向けの財政負担のおかげで増えていない。

金融破綻問題が片付くと、備蓄のために市場から石油を買い付けるので価格はあがる。

4月7日がグッドフライデー(聖金曜日)で祝日のため、通常より1日前倒しで発表リグ稼働が低下。

戦略備蓄が5万バレル減って、クッシングが

リグ稼働は600で通常。

㌽:ニッケル

2022 年 3 月 8 日のロンドン金属取引所のニッケル契約停止の混乱

この問題を悪化させているのは、LME のニッケルのフォワード カーブが 2022 年 3 月 4 日以降、持続的なコンタンゴ状態。ここ数カ月、資金調達コストのために価格が高止まりしていると言っても過言ではない

㌽:OPEC+ 減産へ

サウジアラビア原油が値上げ

石油備蓄は過去最低水準まで減少。

㌽:コモディティ資産の価格へはキーは…

㌽:牛

F-牛の主要な生産と輸出は、カナダ、オーストラリア、ブラジル、メキシコ、アルゼンチンです。主要な消費者や輸入業者は、発展途上国、中国、日本、韓国です。アメリカは、日本と中国は最近、自分の国にF-牛をインポートするには制限が低下していることに、注意してください。これは、欧州連合(EU)、オーストラリアからの農家の収益性を促進することができます。米国は世界最大のF-牛の生産者の一つです。それにもかかわらず、米国は、すでに長い間、純輸入国となっています。

㌽:再生エネルギー

Do nothing

㌽:天然ガス

複数の要因が重なり、サプライヤーは冬場の需要を満たせないとの懸念が払拭された。

・欧米諸国が冬を前に緩衝在庫を補充できた

・北半球で比較的温暖な季節のため暖房需要が減少

・テキサス州の大規模LNG(液化天然ガス)ターミナルの予想以上の長期閉鎖でガス輸出が制限され、国内の供給を3月3日には3.0米ドルと押し上げた。その後2.1USD下落。

・米国エネルギー情報局(EIA)2023年の天然ガススポット価格の平均値の見通しを、3.0米ドルと予測

アジア

2月前半は暖冬によるLNG在庫高の中取引が低調。

北東アジアのスポットLNG価格は、2月前半は暖冬によるLNG在庫高の中取引が低調。米フリーポートLNGの生産再開への期待感から、100万Btu当たり18米ドルから15米ドルまで下落。2月後半以降は、LNG価格の割安感から南アジア等からの購買意欲が見られたものの、JKM下落傾向には歯止めがかからず、14米ドル後半で推移。

米国 :

フリーポートのLNG生産再開、在庫状況で年間平均3.4米ドルと予測。

米国スポットガス価格HHは、気象による需要の変化や気象予報に左右され、2月の前半は、2米ドル前半から後半の間で僅かな値動き。フリーポートLNGの生産再開に向けた進展や天然ガス在庫の状況も価格に作用した。2月後半以降も同様の傾向を示したが、僅かに下落基調。フリーポートLNGは、2月中旬に事故前に保管されていた在庫から2,3のカーゴを出荷。また、2月21日にトレーン1及び2の商業生産再開に係る規制当局の承認を得た。

米国エネルギー情報局(EIA)は、2月7日発表の短期エネルギー見通しにて2023年の天然ガススポット価格の平均値の見通しを、3.4米ドルと予測。1月の気温が平年よりかなり高かったため、暖房用の天然ガスの消費量が平年より少なく、在庫が過去5年平均値を上回った結果として前回の予測を修正。

欧州

欧州ガススポット価格TTFは、厳しい寒さの予測とノルウェーのガス施設計画外補修延長を受け、2月1日に19.0米ドル。以降、穏やかな気候と堅調な地下ガス貯蔵量、好調な英国風力発電を背景に16米ドル台まで下落した。2月後半以降も、米フリーポートLNG操業再開に向けた進展も手伝い価格は下落基調をたどり、月末にかけてTTFは15米ドル台で推移。

中長期の値動き

㌽:農作物

北米の肥料価格がかなり下がり、農作物コモディティも価格も下がる。

小麦。

米国ファンドの売却を背景に、米国の気象条件が改善する中、昨日のシカゴではすべての商品が下落。

EUシーズンの第 3 国の小麦輸出予測

先月の推定 10.45 Mt および 1 月の推定 10.60 Mt から 10.40 Mt にわずかに修正した。EU への輸出は、先月の 651 万トンと比較して 643 万トンと推定されています。これに関連して、最終在庫は先月の 2.50 Mt に対して 2.61 Mt に上方修正されます。ただし、これは前シーズンよりも約 6% 低くなります。

フランスの小麦の収穫状況は改善し、トウモロコシの播種率は 12% に達する

とうもろこし

国際的な場面では、米国は中国に 191,000 トンのトウモロコシを売却し、台湾は 52,850 トンの米国産小麦を購入。

今週の米国の輸出販売量は、小麦が 203,500 トン、トウモロコシが 527,700 トン、大豆が 430,500 トンで、すべて予想の範囲内でした。

ブラジルの CONAB は、大豆の推定生産量を 1 億 5,360 万トンに引き上げ、トウモロコシの推定生産量を 1 億 2,490 万トンに引き上げました。どちらも記録的な水準。

㌽:非鉄金属

シルバーロング。ゴールドは押し目買い中。

銅の確認できる在庫はかなり減少。上昇よいん

㌽:農作物

㌽:ウクライナの穀物輸出はまだ多い。

«----+----+--プライム--+----+----»

《 Matt's Insight:研究銘柄》

🟩セクタ:金融、半導体、-60%以上下落テック

🟧目先と短期:パルプ、金、自社株、配当個別物色

🟦中長期:エネ、素材、高配当、公共投資

✎︎____standbymeonline______

┃研┃究┃銘┃柄┃┃ ~Matt's Insight~

相場が非常に変動が大きいので、最新分析はビデオをどうぞ❣

バックナンバーはこちら⇩。

㌽:空売り

㌽:☆彡大手商社株

2/14紹介

株式を買い増した大株主のウオーレン・バフェットも大歓迎

2/18紹介

丸紅<8002>

三井物産<8031>

三菱商事<8058>

蝶理<8014> 準大手

いずれも今期純利益の2回目の上方修正と2回目の増配を発表.

これに三井物産は自己株式取得枠の拡大、三菱商事は今期2回目の自己株式取得を合わせて発表。

3社とも再上方修正で純利益は連続して過去最高を更新してPERは5倍、6倍と割安。

㌽:バリュー株(割安、低PBR)

<3864>三菱製紙 0.2

<9324>安田倉庫 0.4

<7244>市光工業

<9513> Jパワー 3.5 0.36

<9110> ユナイテド海 3.8 0.76

<3464> プロパティA 5.5 0.92

<7414> 小野建 5.5 0.41

<7380> 十六FG 6.1 0.29

<8386> 百十四 6.8 0.21

<3284> フージャース 7.0 0.92

<9997> ベルーナ 7.0 0.57

<4202> ダイセル 7.1 1.02

<1808> 長谷工 7.5 0.96

<8043> スターゼン 7.6 0.62

<8084> RYODEN 7.8 0.52

<6638> ミマキエンジ 7.9 0.93

<7593> VTHD 8.0 1.03

<5970> ジーテクト 8.3 0.40

<9351> 東洋埠頭 8.6 0.43

<5461> 中部鋼鈑 8.9 0.98

<9621> 建設技研 8.9 0.91

<5659> 日精線 9.2 0.78

<5715> 古河機金 9.2 0.49

<9409> テレ朝HD 9.2 0.39

<1925> 大和ハウス 9.3 0.96

<1928> 積水ハウス 9.4 1.11

<4088> エアウォータ 9.5 0.91

<8316> 三井住友FG 9.5 0.59

<9301> 三菱倉 9.6 0.71

<5831> しずおかFG 10.2 0.50

<1926> ライト 10.4 1.17

<7438> コンドー 10.5 0.83

<8308> りそなHD 10.5 0.65

<9072> ニッコンHD 10.6 0.74

<3151> バイタルKS 10.8 0.47

<1417> ミライトワン 11.0 0.69

<1861> 熊谷組 11.0 0.73

<4248> 竹本容器 11.0 0.91

<9065> 山九 11.3 1.10

<6247> 日阪製 11.4 0.46

<1721> コムシスHD 11.6 0.90

<1951> エクシオG 11.6 0.88

<2109> DM三井製糖 11.6 0.68

<2935> ピックルス 12.0 0.88

<8802> 菱地所 12.6 0.96

<6379> レイズネク 12.8 1.00

<1884> 日道路 13.0 0.69

<7966> リンテック 13.0 0.65

<1898> 世紀東急 13.9 0.77

㌽:リベンジ

<9723>京都ホテル

<2780>コメ兵ホールディングス

<4661>オリエンタルランド 鉄板

<9009>京成電鉄 インバウンド路線

<9010>富士急行 インバウンド 富士山路線

<4680>ラウンドワン

<7031>インバウンドテック

㌽:業績堅調

・2801 キッコーマン

・4307 野村総研

・8267 イオン インバウンド期待。

・3099 三越伊勢丹 インバウンド期待。

・6323 ローツェ

・7270 SUBARU 絶好調。

・6395 タダノ 業績絶好調。

・9021 JR西日本 業績急回復。

・USENNEX 上半期営業利益+95.4億円と前年同期比+7.9%増、増配発表

・SHIFT 業利益+42⇒+50.8億円と前年同期比+32.8%

・住友鉱山 リチウム抽出の新技術「電池事業と相乗効果」

・ジャパンディスプレイ 中国HKCと提携、次世代有機EL共同で工場を建設し、2025年の量産開始

AI関連

半導体

三益半導体 調整終盤か

<6616>トレックス・セミコンダクター調整終盤か

㌽:米国 注目

デボンエナジー (DVN)

ハリバートン 米石油・天然ガスサービス大手ハリバートン(HAL)

ダイヤモンドバック・エナジー(FANG)

パイオニア・ナチュラル・リソーシズ(PXD)

VV 大型コアETF

IWM ラッセル

パランティア(PLTR) マイクロソフトとのクラウド提携を政府部門にも拡大

iシェアーズ・ラッセル2000 ETF(コード:IWM)

ウィズダムツリー欧州ヘッジド・エクイティ・ファンド(コード:HEDJ)

バンガードFTSEエマージングマーケッツETF (コード:VWO)

原油上昇の注目

銀行セクター

モルガンスタンレー

バンクオブアメリカ

MARA Marathon Digital

TEAM アトラシアン ソフトテック

MQ マルケタ

ASTR アトラス 宇宙

NVTA インビティ 先端医療

バイデノミクス

$IEO iShares U.S Oil & Gas Exploration 原油と天然ガス関連のETF

$FLNG FLEX LNG Ltd. 輸送、下院

$LW Lam Weston Holdings, Inc 小売り

$SRE DBA Sempra 2回目の再エネ・公共ブーム

$ENPH Enphase Energy, Inc 2回目の再エネ・公共ブーム

動意銘柄

$WWインターナショナル

$ADYEY Adyen N.Y.

$CFLT Confluent, Inc

$FOUR Shift4 Payments, Inc

$GLBE Global-E Online Ltd.

$MBLY Mobileye Global Inc.

$MELI MeradoLibre, Inc.

$MNDY mondy.com Ltd.

$NET Cloudflare, Inc.

$NU Nu Holdings Ltd.

$ONON On Holdings Ltd.

$SHOP Shopify Inc.

$SOFI SoFi Technologies, Inc.

㌽:中国 注目

VINN 中国3倍

CWEB 中国2倍

NIO EV社

BABA テック

では、良い一日を。 🤭

#経済 #ブラジル #ロシア #インド #中国 #南アフリカ #brics #日本 #アメリカ #資源 #株 #etf #米国株 #エネルギー #gafam

#資産運用 #投資初心者 #株式投資 #米国株 #日本株 #ETF #香港 #日経255 #米国株 #今日のピックアップ銘柄 #ダウ #高橋ダン #dantakahashi #PostPrime #マット #standbymeonline

ここから先は

読者の皆さん、いつもご愛読ありがとうございます! 皆さんの応援が、今後のコンテンツ制作の大きな励みになります。 ご支援いただけると、さらに質の高い記事をお届けできるよう努めてまいります!