改訂版・蛇口式トレード法

概要

蛇口式トレード法とは、独自のルールでチャート上に描いた波形と水平線を用い、ダウ理論の6番目の法則「トレンドは明確な転換シグナルが発生するまでは継続する」に基づき、値動きを読む手法です。

また、この記事は、過去に投稿した蛇口式トレード法関連記事を読みやすく書き直し、考え方が変わった点を修正したものです。

手法名の由来

蛇口式トレード法の蛇口とは、台所や洗面所にある、ひねると水が出るアレのことです。

当たり前の話ですが、水道管から出る水量の調整は蛇口の開閉で行います。

まさか、下水道へとつながる排水口でコントロールしていると思う人はいないはずです。

これと同様に、チャート上の値動きの方向を決めているのも、終値ではなく始値を起点とした値動きである、と考えるのが蛇口式トレード法です。

とはいえ、通常は「終値 ≒ 始値」となりますし、“窓開け”が起きた場合など、値動きを見て、終値を基準に引いたラインのほうが反応していると思われる局面では、無理に始値にこだわらずに終値を採用してもらってもかまいません。

波形の認識・描画方法

チャート上の波形の描き方のルールは以下の通りです。

[描画ルール]

連続する2本のローソク足をペアにして見た場合、組み合わせは4通りになります。

1)陽線と陰線

2)陰線と陽線

3)陽線と陽線(十字線も含む)

4)陰線と陰線(十字線も含む)

1)陽線と陰線のペアであれば、陰線の始値から下降に転じたと考える。

⇒ 下降波への転換点になる

2)陰線と陽線のペアであれば、陽線の始値から上昇に転じたと考える。

⇒ 上昇波への転換点になる

3)陽線と陽線(十字線も含む)のペアであれば、上昇が続いているので、合わせて1本の陽線と考える。

また、陽線が連続している限り、それらは1本の陽線と考える。

⇒ 上昇波は継続している

4)陰線と陰線(十字線も含む)のペアであれば、下降が続いているので、合わせて1本の陰線と考える。

また、陰線が連続している限り、それらは1本の陰線と考える。

⇒ 下降波は継続している

MT4用インジケータ

波形描画ルールさえ理解すれば、誰でもまったく同じに波形を描くことができますが、いちいちラインを引くのが面倒くさいという人のために、MT4用の自動波形描画インジケータを用意してあります。https://www.gogojungle.co.jp/tools/indicators/26660

太っ腹なので無料です。

ダウ理論に基づくトレンド認識について

トレンド認識については、いくつか流派があります。

高安値はローソク足のヒゲ先で見る

ローソク実体のみで考える

高安値の更新はローソク足実体で超えた場合のみを有効とする

等々...

どれが正しい正しくないの議論は、たんなる宗教戦争に過ぎません。

蛇口式トレード法としては、ローソク足の実体のみに着目しています。

また、トレンド転換についても、一つのトレンドが崩れたら、すぐに次のトレンドへと転換したと見做す考えもありますが、蛇口式トレード法では、トレンドが崩れたあとは、高安値の切り上げまたは切り下げがあって初めて、新たなトレンドの発生としています。

戻り高値と押し安値

以下、模式図で押し安値・戻り高値の定義を述べます。

・直近安値を下抜いた波の起点①が戻り高値

・戻り高値①を上抜いた波の起点②が押し安値

・直近高値を上抜いた波の起点③が押し安値

但し、戻り高値と押し安値は、最後に発生したもののみをそう呼ぶため、新しく戻り高値または押し安値が発生した時点で、それまで戻り高値または押し安値と呼んでいたものは、ただの高値か安値となります。

つまり、図では押し安値②が発生した時点で、①は戻り高値ではなくなり、押し安値③が発生した時点で、②は押し安値ではなくなります。

トレンドの終了と転換について

戻り高値①を上抜いて、押し安値②が発生したタイミングで、下降トレンドは終了です。

ただし、下降トレンド終了、即ち、上昇トレンド発生ではありません。

高値と安値を切り上げて、つまり、押し安値③ができて初めて、上昇トレンドの開始です。

下降トレンドが終了した直後は、トレンドの無い状態、レンジです。

また、レンジから上昇トレンドに転換せずに、再度、下降トレンドが発生する場合もあります。

反対の、上昇トレンドの終了から下降トレンドが始まるまでの流れも、同じように考えます。

では、以下の図でのトレンド方向は、下降・上昇のどちらでしょうか?

答えは下降トレンドです。

戻り高値①を上抜かない限り、下降トレンドは終わりません。

レジスタンスとサポート

一般的なライントレード手法と同様、あるラインで上値を抑えられた場合、レジスタンスされたと考えます。

また逆に、あるラインで下値を支えられた場合、サポートされたと考えます。

より具体的に書くと、

ローソク足の上ヒゲでラインを上抜けたが、実体では抜けきれなかった

⇒ レジスタンスされた

ローソク足の下ヒゲでラインを下抜けたが、実体では抜けきれなかった

⇒ サポートされた

となります。

相場環境の演繹的分析と帰納的分析

エントリーポイントを探るにあたり、相場環境を演繹的に分析するには、まず、一貫した理論・ルールを持ち合わせていることが前提であり、さらには、一つとして同じ様相を呈さない相場を、各時間軸ごとに的確に読み解くだけの高度な技量を要します。

つまり、マルチタイムフレーム分析が必須で、年足から始まり、月足・週足・日足、そして最短で1分足と、長期から短期タイムフレームまで、それぞれの関係性を見抜かなければなりません。

一方で帰納的分析は、演繹的分析に比べると、短期間で分析手法の習得が可能なアプローチです。

具体例を挙げます。

仮に、

「1時間足で値が大きく上昇する直前には、90%の確率で陽線と陰線が交互に計6本出現する」

という統計結果があったとします(あくまで架空の例ですよ!)。

であれば、1時間足で陽線と陰線が交互に5本出現した時点で、上位足のトレンド方向や、抵抗線がすぐ上に無いかなどといった相場環境を確認した上で、6本目の陰線が出現し、確定するのを待ってロングエントリーをする、というトレードルールが成り立ちます。

帰納的分析法に基づいたトレードルールであれば、ルールに合致するパターンが出現するまでは一切エントリーできないものの、演繹的分析のように個人のスキルにトレード成績が大きく左右される、ということは少なくなります。

蛇口式トレード法での演繹的分析については、下記記事の冒頭で挙げた、2021年3月13日~4月16日の各相場解説を参考にしてみてください。

「ひと月にわたる相場分析投稿を終えて」

https://note.com/matanobros/n/ne292bc9e8872

当投稿では以下、帰納的分析をベースにした、より簡潔で、且つ勝率の高いトレードルールについて説明していきます。

値動きの方向とは

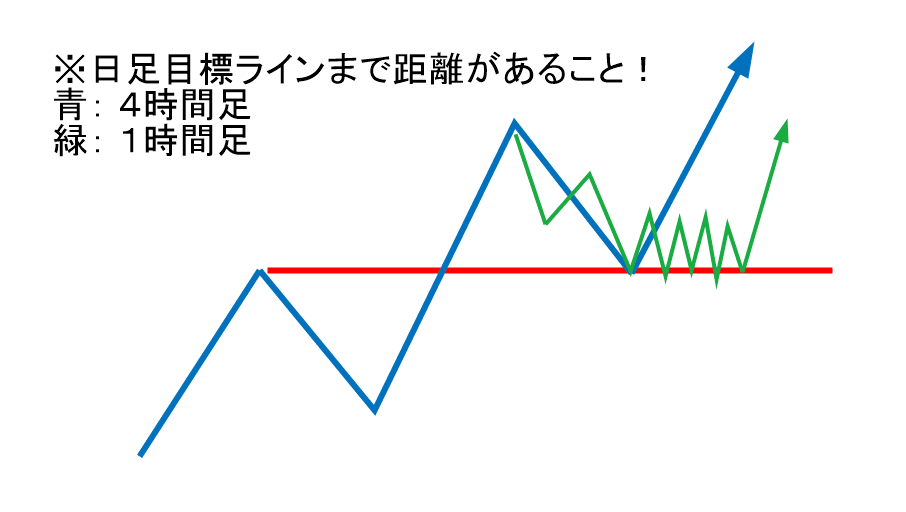

デイトレードであれば、日足から1時間足までの値動きの方向が揃った相場環境でのみ、トレードするのがベストです。

ただし「値動きの方向」とは、必ずしもダウ理論に基づくトレンド方向そのものを意味しない場合もあります。

たとえ理論上のトレンドとは逆行する方向に値が動いていたとしても、デイトレードにおいて十分な値幅を獲得できる相場環境であれば、積極的に狙っていくべきです。

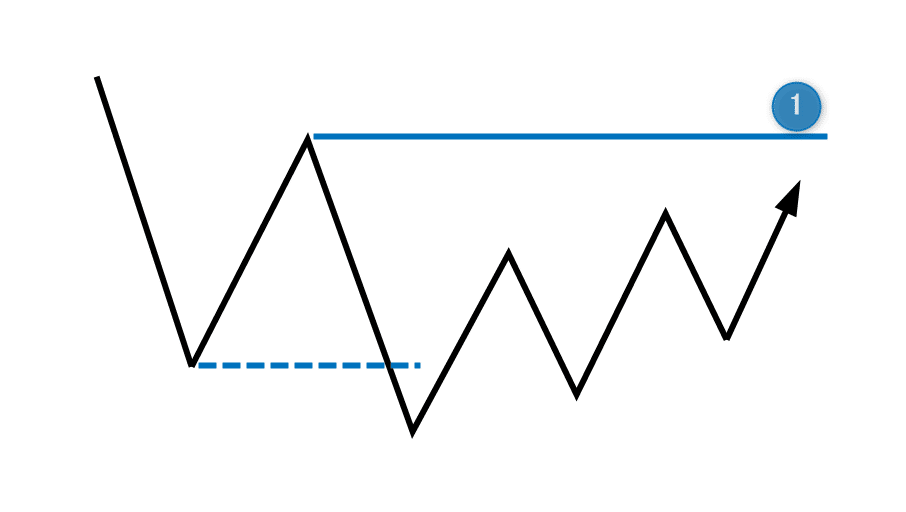

以下の模式図は、理論上のトレンド方向とは逆行する目線が成立する環境の一例です。

日足で下降トレンド発生中ですが、目先、目標ラインまでの戻りが期待できるので、買い目線でも問題ありません。

エントリーポイントについて

限りなく100%に近い勝率を目指すのであれば、エントリーポイントを厳選する必要があります。

おいしいポイントなんて、日に何度も現れません。

また、エントリー後にぐだぐだ揉んでから大きく動き出すよりも、エントリーしてからすぐに思った方向に値が伸びてくれたほうが、メンタルにもやさしいです。

では、具体的にはどういうポイントでエントリーすればいいのかを、いくつか模式図で表します。

▼上昇パターン①

4時間足の押し安値ラインに支えられています。

▼上昇パターン②

4時間足のレジサポ転換ラインに支えられています。

▼上昇パターン③

日足のサポートラインで反発後、4時間足のレジサポ転換ラインに支えられています。

▼下降パターン①

4時間足の戻り高値ラインで抑えられています。

▼下降パターン②

4時間足のサポレジ転換ラインに抑えられています。

▼下降パターン③

日足のレジスタンスラインで反発後、4時間足のサポレジ転換ラインに抑えられています。

上昇時と下降時それぞれ基本の3パターンを挙げましたが、共通しているのは、1時間足の値動きがレンジになって一定期間揉んだ後に放たれた瞬間を狙う点です。

つまり、チャートを開いていきなり、今日は買いか? 売りか? と場当たり的になにがなんでもエントリーするのではなく、必ず1時間足の値動きの収縮を待つことが大切です。

値動きの縮小から拡大を狙う

値動きの縮小から拡大するポイントを狙ってエントリーする。

つまりはブレイクアウト手法です。

世間一般でよく言われているのが、

「ブレイクアウト手法は勝率が低い」

です。

果たしてそうでしょうか?

たしかに、レンジの上限または下限を抜いた瞬間にエントリー、つまり、その時間軸のローソク足の終値が確定する前にフライングエントリーしたり、上位足の値動きの方向に逆らったトレードをしたのであれば、べつにブレイクアウト手法に限らず、どんな手法でも勝率は下がるに決まっています。

一時的にレンジをブレイクしても、それが最終的にローソク足実体でもブレイクしていなければ、ヒゲだけでのブレイクによる失敗、いわゆるダマシと言われる状態で終わります。

ブレイクアウト手法で勝率を上げるコツは、今書いた通り、

1)ローソク足の終値確定を待って、誰の目から見てもあきらかにレンジを上(下)に抜けたのを確認する

2)上位足の値動きの方向に沿ったエントリーをする

という2点を守るだけです。

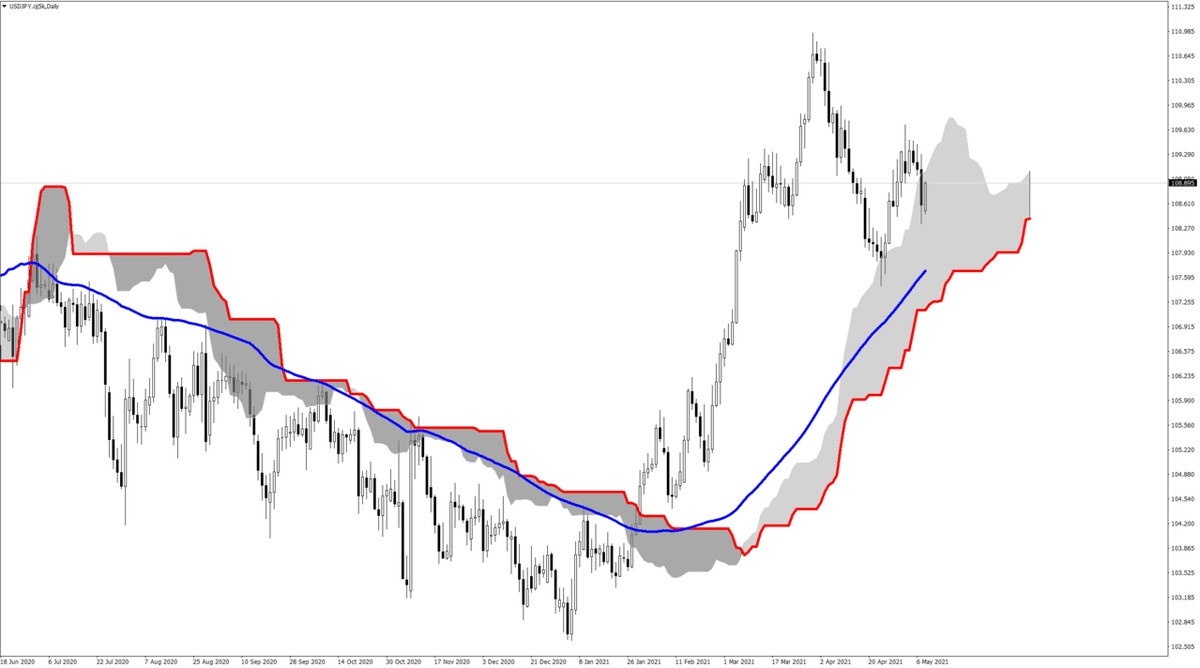

日足マップ

日足の値動きの方向に沿ったエントリーをすることが、デイトレードで値幅を大きく獲るための要件ですが、大まかな売買戦略を考えるにあたって、視覚的なガイドがあるとわかりやすいと思います。

もし、インジケータを使うのでしたら、たとえば一目均衡表の先行スパン2が52期間の半値ラインですから、これを基準に売り方優勢・買い方優勢と大雑把に目線を変えるという手があります。

あるいは、20MAよりも少し動きがゆったりめの75MAを使って、MAより上は買い領域、下は売り領域とざっくり分けてもいいかもしれません。

上記参考日足チャートでは、赤ラインが一目均衡表の先行スパン2、青ラインが75SMAとなっています。

いずれの方法が正解ということはなく、自分なりに目線を分けやすい方法を取ってもらえばいいのですが、蛇口式トレード法ではインジケータは使いませんので、直近の高安値を基準にボックスを描くことにします。

また、大雑把に買い方優勢・売り方優勢ゾーンを把握するため、ボックスにセンターラインも引いておきます。

このボックス内での日足の方向を見ながらデイトレードをするわけですが、細かいエントリータイミングの取り方は、先に挙げた「エントリーポイントについて」の項の通りです。

当然ながら、ボックスの上限・下限・センターラインは、インジケータ同様、あくまで過去の値動きに基づいた目安にすぎません。

ボックス各ラインでの反発や支持を期待しての逆張りトレードをするのではなく、必ず4時間足のトレンド転換や継続サインと、1時間足のレンジブレイクの動きを確認するようにしてください。

下に挙げた模式図の青ラインは、4時間足の値動きのイメージです。

よほど大きなボックスを描かない限り、いつかはそのボックスの外へと値が動いていきます。

その場合は、また新たに基準となる高安値を決めて、ボックスを描き直します。

ただ、ボックスを上(下)に抜けた直後はしばらく直近高(安)値が決まりませんから、すぐに新しいボックスを引こうとしなくても大丈夫です。

蛇口式トレード法では、日足環境を把握するために描いたボックスを、「日足マップ」と呼ぶことにします。

トレードシナリオの構築

いよいよトレードシナリオ構築のフェーズです。

これさえ読み切れば、あとはデモトレードで好きなだけ練習するなり、いきなりリアルトレードに挑戦して大切なお金を吹っ飛ばすなりしながら、トレード経験を積んでいきましょう。

繰り返しになりますが、今回この記事で勧めているのは、相場環境の帰納的分析によるレンジブレイクアウト手法です。

演繹的なチャート分析では、相場環境をマルチタイムフレームで読み解き、どういった戦術(手法)が適しているかをその都度考えなければいけません。

しかし最初から、レンジをブレイクする局面だけを狙うと決めていれば、ある一定のチャートパターン、つまり1時間足でのレンジが出現まで焦らずのんびり待つことができます。

それでは、実際のエントリーまでの手順です。

1)1時間足でレンジが発生しているかを確認

2)「日足マップ」で日足の値動きの方向と利確目標ラインを確認

3)4時間足での値動きの方向を確認

4)1時間足で上下どちらにブレイクしたらエントリーできるかを確認

ここまでできたら、あとは狙った方向にレンジブレイクするのを待つだけです。

ただブレイク後、あまりに勢いよく値が伸びて、ローソク足確定時に終値がレンジ上(下)限から遠く離れてしまっている場合は、上(下)限ラインへのリターンムーブを待ったほうが賢明です。

まとめ

蛇口式トレード法でのレンジブレイク狙いの基本的な考え方やルールは以上です。

ただ、いくら文章で読んでも、最初はなかなか実トレードに活かしづらいと思いますので、実際にトレード可能な局面でのチャート解説を、随時noteにUPしていく予定です。