J-KISS 2.0を勝手に補足してみました

こんにちは。Partners Fundの中村です。

Coral CapitalさんがPost Cap J-KISS(Post Cap 2.0)を発表されてから半年弱ですが、最近になって注目度が少々上がっている気がします。私も先日勉強しなおす機会がございましたので、勝手な補足説明を用意してみました。

本記事は基礎の説明は割愛致しますので、正式な説明・解釈についてはCoral Capitalさんのサイトをご参照ください。または、J-KISSの元となっているY-CombinatorのSAFE(simple agreement for future equity)の説明をご参照ください。

(1)Post Cap J-KISSへの改訂理由

Coral Capitalさんが言うように「J-KISSが…複数回のラウンドで使われることが増えたこと」で問題が生じやすくなっているため今回改訂されました。旧J-KISS資金調達を複数回重ねた場合、投資家がJ-KISS出資によってどれだけの持分比率を得るのか正確に把握することが難しくなっていました。この点を改善したのが、Post Cap J-KISSです。Coral Capitalさんは、Post Cap J-KISSの転換事例を用いて説明しているので、ここでは逆に旧J-KISSではどうであったかを説明したいと思います。

例えば、以下のような旧J-KISS資金調達のケースを想定しましょう。

■ 発行済み普通株式数 1,000株

■ 第1回 旧J-KISS資金調達 3000万円、バリュエーションキャップ2.7億円

ここである別の投資家Bが2回目の旧J-KISS資金調達に出資検討しているとしましょう。Bさんは転換時の持分比率10%を確保したいと考え、以下を提示したとします:

■ 第2回 旧J-KISS資金調達6000万円、バリュエーションキャップ5.4億円

では、Bさんが株式転換時10%を得られるかというと、残念ながら得られません。第1回と第2回のJ-KISSが希薄化させ合うからです。具体的には以下の通り、転換後の持分比率は9.1%となります。

つまり、投資家Bが10%の持分比率を得たいのであれば、以前のJ-KISS資金調達額とバリュエーションキャップを考慮した上でバリュエーションキャップを逆算してオファーしないといけません。6,000万円の出資額を固定値として考えた場合、投資家Bは以下の計算を経て、バリュエーションキャップを4.86億円で提示すべきです。

Post Cap J-KISSではこのような計算をせずに、転換後の持分比率を理解した上で、誰でも、簡単に、追加でJ-KISS投資できるのが最大のメリットなのではないでしょうか?

勿論、旧J-KISSで必要であった計算や起業家との交渉は投資家(特にVC)として当然すべきと言われればその通りです。しかし、例えばエンジェル投資家が起業家から、①今までのJ-KISS調達金額と②キャップバリュエーション、の2点を聞き出してしっかりと計算・交渉できるかといえば、必ずしもそうではないのではないでしょうか?皆さんが出資額に応じてどれだけの持分比率を得られるのかわかりやすくなったということは、(エンジェル)投資家の誤解やそれに伴う起業家との間のトラブルを防げるという意味では評価すべきと思います。

(2)起業家への影響

Post Cap J-KISSって最高じゃん!と思われた方もいるかもしれませんが、持分比率の透明性があがった結果、旧J-KISSに比べてPost Cap J-KISSは少々「投資家有利」になっている点は留意が必要です。

何故、「投資家有利」と言えるかというと、「転換後の持分比率が確定している」ということは、適格資金調達前のオプションプールは起業家の持分のみを希薄化させるということだからです。

例えばですが、以下のようなPost Cap J-KISSでの資金調達と旧J-KISSでの資金調達を比較してみましょう。

■ 発行済み普通株式数 1,000株

■ オプションプール 100株(通常%で設定されますが、便宜上固定値としています)

上記のように、旧J-KISSではオプションプールの希薄化影響をJ-KISS投資家と起業家の両者が受けていたのに対して、Post Cap J-KISSでは起業家のみが受けております。これは投資家の持分比率を固定化させたことによってもたらされた結果です。

「少々投資家有利」と最初に書いたのは、長期的に起業家の持分比率が希薄化しすぎてしまうことは投資家にも望ましくないからです。また、普通株式での資金調達であれば、当該ラウンドで設定されるオプションプールの希薄化効果は起業家のみが通常受けるので、特別に「起業家不利」と書くべきでもないでしょう。

とはいえ、今回の変更点には投資家側も十分注意していく必要があります。今回の改訂に伴って投資家として考えるべき点については、(3)に続きます。

挿話:米国におけるConvertibleの変遷

前述のような「投資家有利」な側面を見ると、Post Cap J-KISSに対して「何だこの改悪?」と思う起業家や投資家もいておかしくないと思います。そこで、Post Cap J-KISSとほぼ同内容のPost-money SAFEがなぜ米国で主流となったのか補足説明します。

米国のSAFEも、2013年"Pre-money SAFE"から2018年改訂バージョン"Post-money SAFE”と変遷してきました。改訂された理由は、Coral CapitalさんがPost Cap J-KISSの記事で挙げられているものと同じです。

ただし、もう一点あまり語られない米国特有の改訂理由を付け加えるならば、SAFE以前に米国で主流であったConvertible Noteに比べて"Pre-money" SAFEがあまりに「投資家不利」だったからだと思われます。

具体的には、以下の点においてPre-money SAFEはConvertible Noteと比べて「投資家不利」でした。

■ デットではないので、担保が付かない

■ 利子がつかいないため、リターンが下がる

■ 複数回SAFE資金調達が行われた場合、上記例のようにSAFE投資家達が互いの持分を希薄化させ合ってしまう、等

Pre-money SAFEは発表されてから数年でシリコンバレーを中心とするスタートアップシーンで主流のConvertibleとなった一方で、上記の理由から一部の米国エンジェル投資家団体が、Pre-money SAFEは使わないと言い切っていたほどの反発もあった模様です。

Post-money SAFEが発表されたのは、上記の反対の声を踏まえてより「投資家有利」な投資契約が求められた結果とも捉えられると思います。つまり投資家不利から投資家有利への揺り戻しが起きたと言えるのではないでしょうか。(この推察はSand Hill Angelsの記事を参考としています。)

米国でPost-money SAFEが主流になった理由を紹介したのは、米国で起きていることを常に日本に輸入すべきだと思っているからではございません。申し上げたいのは、構造上Pre-money SAFEより比較的に「投資家有利」であるPost-money SAFEは、米国での長い資金調達の試行錯誤や議論を経て生まれたのであり、誰か一人が「投資家有利の契約をつくってやれ」とか思って作ったものではないということです。日本で使うべきか否かは、今後の投資家と起業家の対話を通して決まっていくのだと思います。

(3)投資家として検討すべき点

さて、話を元に戻します。Post Cap J-KISSの変更点を踏まえて投資家側が一度は考えるべき点が2つあると個人的には考えています。以下私見を述べさせていただきます。

①バリュエーションキャップの目線観を上げるべきでないか?

Post Cap J-KISSを使う際、「投資家有利」である分、旧J-KISSに比べるとバリュエーションキャップを(Pre-とPost-の違い以上に)上げるべきという考え方が理論上は可能だと思います。

Y CombinatorのPost-money SAFE説明文の中にもこのような一文がございます:

"…the post-money safe allows the investor to exchange lower starting prices for more certainty on ending ownership"

つまり、投資家はPre-money SAFEの代わりにPost-money SAFEを使うことにより、(pre-moneyベースで)より高いバリュエーションを提示する代わりに持分比率の確実性を交渉することができるはず、ということです。

もう一方で、Pre-money SAFEとPost-money SAFEの間のバリュエーションキャップ比較の研究などは見当たらないところを考えると、バリュエーションキャップを決める他の要因(市況、事業の有望性、それらに伴う投資家からの需要など)に比べてSAFEの変更点の影響がさほどあったと言い切るのは難しいでしょう。日本市場での動向は今後調査が必要ですが、他要因が強すぎる分、Post Cap J-KISSになったからと言って、明確にバリュエーションキャップの目線をあげるべき、という話にはつながらないかと思います。

②起業家にどのように説明し、納得してもらうべきなのか?

この点は今後Post Cap J-KISSでの出資に関わるVCにとっては課題になるかと思います。次章にて、難解な転換価額計算式をできるだけ平易に説明していおりますが、起業家側は計算式がわかったからと言って納得できるものでもないでしょう。

いつくか思いつく起業家へのメリットを羅列してみます。

■ 外部投資家の持分比率が固定化される分、長期的な資本政策を計画しやすい

■ 投資家有利な分、Post Cap J-KISSでの資金調達では投資家が集まりやすい(?)

■ 世界的に慣れ親しまれた契約に類似するので、海外投資家からの資金調達がしやすい(?)

こちらについては、今後他投資家の皆様の事例などを踏まえて意見交換もさせて頂きたいです。

(4)分かれば簡単、転換価額計算式

最後に、細部に突入させていただきまして、Post Cap J-KISSの転換価額計算式について説明します。転換後の持分比率が固定されることさえわかっていれば、どうでもいい!という方は、本章をスキップしてください。細部が気になっちゃう方向けの説明です。

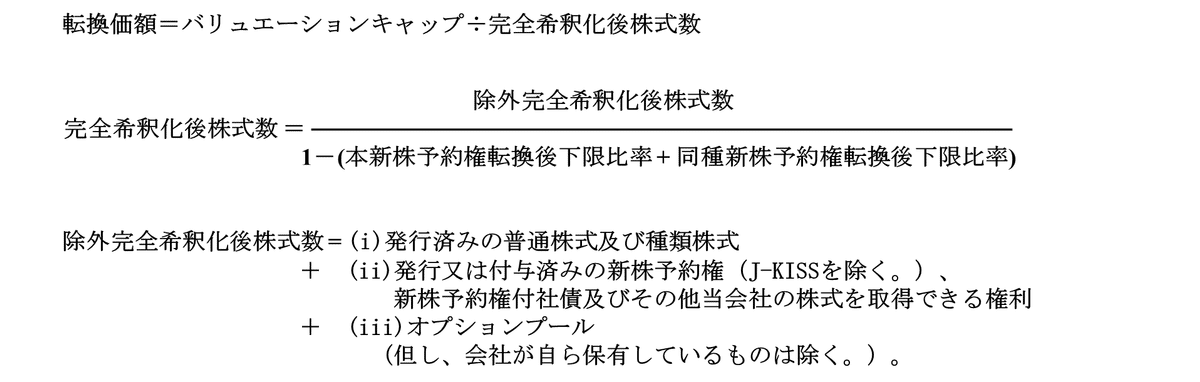

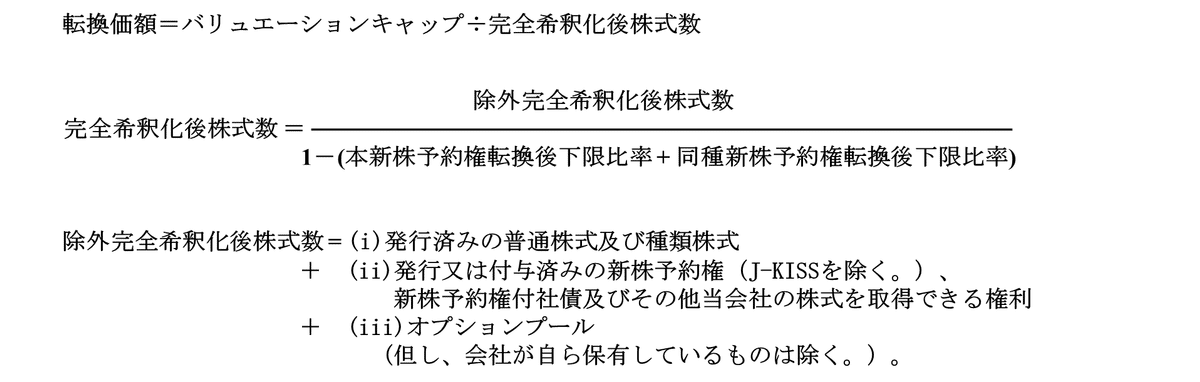

Post Cap J-KISSでは転換価額が下記のように定義されます。

何故このような計算式になるか直ぐに理解できる方がいたら、それこそプロ投資家として心から尊敬致します。私は最初見た時ちんぷんかんぷんでした。

なぜこのような計算式になるかというと、Post Cap J-KISSにおける「完全希釈化後株式数」は全てのJ-KISSを考慮するからです。つまり、

そして、(iv)に相当するJ-KISS転換後株式数は完全希釈化後株式数に左右される関数です。「完全希釈化後株式数」を"X"として、(iv)に相当する「転換後株式数」をf(X)とすると、上記の式はXが等式の両辺にでてくる一次方程式になります。

つまり、このように表現し直せます:

[A] X = (i) + (ii) + (iii) + f(X)

ここで、J-KISSでの資金調達が2回あり、それぞれの資金調達額を M1、M2とし、バリュエーションキャップをV1、V2とします。

すると、

第1回J-KISS転換価額=V1 / X

よって、第1回J-KISS転換株式数 = M1 ÷ (V1 / X)= (M1/V1) X

同様に、第2回J-KISS転換株式数 = (M2/V2) X

[A]に挿入します

X = (i) + (ii) + (iii) + [(M1/V1) + (M2/V2)]X

{1- [(M1/V1) + (M2/V2)]}X = (i) + (ii) + (iii)

つまり、

X = [(i) + (ii) + (iii)] ÷{1- [(M1/V1) + (M2/V2)]}

(i) + (ii) + (iii)を、除外完全希釈化後株式数、

M1/V1を、本新株予約権転換後下限比率、

M2/V2を、同種新株予約権転換後下限比率と表現すると以下の計算式にたどる着くのです。

私はこれを計算して、すごくすっきりしました。

最後に

いかがでしたでしょうか?Coral Capitalさんの基礎説明と合わせて読むと、かなり理解の深まる補足説明を書いてみたつもりですが、皆様のフィードバックを頂戴できますと幸いです。

上記内容は個人的な研究を記載したものであり、弁護士などに確認をとったものではないので、あくまで一つの参考情報としてご利用ください。また、私の認識違い・計算間違いなどがございましたら、恥ずかしいので、こっそりとTwitterなどにDMくださると幸いです!

最後に、この記事を書いたのは、プロコミットパートナーズ法律事務所の長尾卓先生が配布されていたPost Cap J-KISSの説明資料にインスパイアされた面がございますので、勝手ながら感謝申し上げます。

もう一方で、本記事の作成に長尾先生は一切関係していないので、記事上の一切の間違いの責任は筆者に帰属することご理解ください。

最初から最後まで、勝手に筆をとった中村でした。