シュッピン(東証プライム/3179) 2024/3 Q1決算精査

東証プライム上場(3179)のシュッピンが2023/8/8に24/3期Q1決算を開示しました。IR照会をしていたこともあり、少し開示から日が経ってしまいましたが、ごく簡単に所感をメモしておきたいと思います。

なお、この記事で記載している内容は私の完全なる妄想で記載をしています。従いまして、同社の株式の売買を推奨する意図はございません。内容についても正確でないものが含まれる可能性があります。

1.参考情報

同社に関する過去記事として、6月に開催された株主総会レポートを再掲しておきます。

2.決算内容

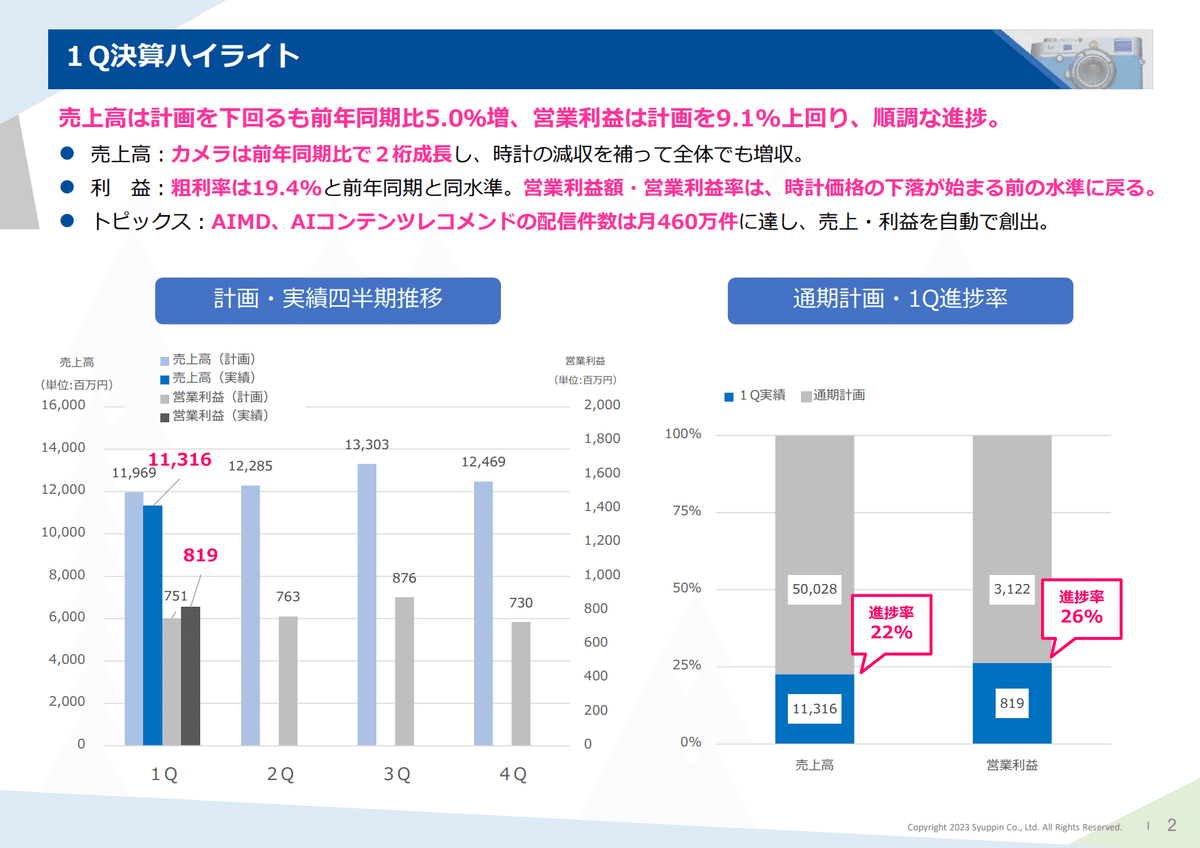

決算説明資料を見ればわかりますが、Q1としては会社計画からすると売上が若干ビハインドであった一方で、利益は計画を超過しての推移となっています。

セグメント別のデータをみても、まず絶好調のカメラが目を引きます。引き続きミラーレス機への移行が進んでおり、メーカー各社からも続々と新商品が出てきている中で、一眼レフの中古も活況になっており、新品と中古の還元が上手くできる環境が継続しています。ここにAIMD効果で更に効率が上がっているということですね。

一方で時計は期初は軟調であったものの、6月には回復が鮮明となり、更に直近の7月月次では時計がYoY2桁増というまさにV字回復をみせてます。これは正直、解せないのですよね。なぜ単価が昨年のバブルから大きく下落している中で、売上が足元で2桁成長しているのかという所です。時計事業は損益ギリギリということで、昨年比で大幅減益ですが、これは見方によっては計画から大きく上振れた一因であって、もしこの回復の背景を正しく把握できれば、回復も継続してくるのではないかと考えています。なお、時計事業には、BRILLER(女性用の時計やバッグ)も含まれており、コメ兵さんなどにみられるようなブランドバッグの特需等も一定寄与があるのかなとも思いました。ただ、同社におけるバッグ商材などはほぼないに等しいので、あくまで現時点では限定的ではないのかとも思っています。

同社の収益構造の特徴でもありますが、実店舗を持たない故に低い販管費率で運営ができるというものがあります。その点からすると、販管費率はQ1としてはやや高位にもなっているようにみえます。Q4は決算賞与があるので除いてみる必要がありますからね。人件費は給与増額分もありますし、まぁ許容範囲ではないかと思います。

この他、在庫の状況や会員数の状況、その中でも女性にフォーカスを当てた開示充実等色々ありますが、ここでは割愛したいと思います。

3.IR照会

より理解を深めるために、IR照会を行いました。IR体制も強固になっており、ややコンサバな対応な印象ではありますが、大変丁寧に対応頂けます。以下、照会の内容を踏まえた所感をメモしていきます。私の受け止めで脚色していますので、会社公式見解ではない点、改めてご留意ください。

まずカメラのセグメント利益率はQ1としては過去最高の12.2%と最高になっているのは好調である一方で、中古ビジネスの肝でもある回転率(売上)とのバランスという点も念頭にAIMDをチューニングしながらうまくバランスさせていくという事ですね。従って今回売上が未達、利益が超過という線からみれば、もう少し売上追求ということになるのでしょうね。消費者目線でみれば、いい買い時がくるかもしれませんね(笑)。

時計セグメントの利益率は昨年のバブル時からみると大幅減益で酷い有様ですが、計画からみるとだいぶ強いということでしょうね。そして営業利益のV次回復はあくまでカメラ主導ということですが、時計についても足を大きく引っ張らなかったという点で貢献したということなのでしょうね。

またこのような利益のピッチが早い中ではありますが、クリスマス商戦がQ3で偏重することもあり、まだ通期予想修正には至らないということですね。上期は相当の事がない限り、利益は超過するものと思いますが、同社としては、あくまで通期を重視しておりますし、マーケットは常に四半期や進捗率等を気にするのだと思いますが、まぁこの辺りの姿勢も踏まえてじっくり付き合って行ければいいかなと思います(保有比率の問題もありますからね)。

AIMDの活用がより深化していく中で、LINEを用いたマーケティングにおいての費用についても気になったのですが、事前に顧客の登録情報からセグメンテーションをした上でのリーチとなることから、現時点では販促費の上昇も上手くコントロール出来ているようですね。

7月月次で免税売上が伸びているわけですが、最も影響が大きい中国からの訪日客はまだ低位です。今後団体客の解禁などもあるとこの点はアップサイドとして期待はしているものの、過去のように大きな爆買いまでは至らない(様々な状況を踏まえて)とも考えられているようですね。いずれにせよ、この部分は予算にも組み込まれていないようですからアップサイドになりそうです。ただ、個人的にはあまり免税に過度に依拠した状況はあまり歓迎しないですからあくまでプラスαと捉えています。

4.さいごに

今回はあくまでQ1というタイミングですが、業績面でもそれを理解する意味での定性面でもいくつか気になることがあったのでIR照会もしました。これを踏まえて、少し日が経ちましたが当記事で簡単なメモを残しておくことにしました。

カメラについては売上と利益のバランスという点で売上動向に変化が生まれるかということと、仮に売上が増えた場合、利益率はやや抑制的になるかもしれないという所は冷静に受け止める必要があります。

時計については、早期に回復をみせていますが、今後の月次でこの部分が継続して安定するかは定性コメント等で丁寧に拾っていきたい所ですね。

株価は当決算を受けて好感して上昇しています。この上昇がどの程度の事まで織り込んでいるのか、もう全然わからないわけですし、それが分かった所であまり私が対処するようなことも、その術も知らないのでどうでもいいのですが、とりあえず前期後半の時計が崩れてからの最悪期は脱した印象です。しかしながら、そういう不安定な相場を相手にしているという事は改めて今回目の当たりにしたわけですね。そういう部分で割引されての評価になると思われますが、その点を考慮しても割高には映りません。とはいえ、凄く安いというわけでもなく、結局買い増すこともなく、売却を進めるわけでもなく、そのまま凍死していくことになりますね(笑)。

頑張れ、シュッピン!